商品价格指数启示录

卧龙

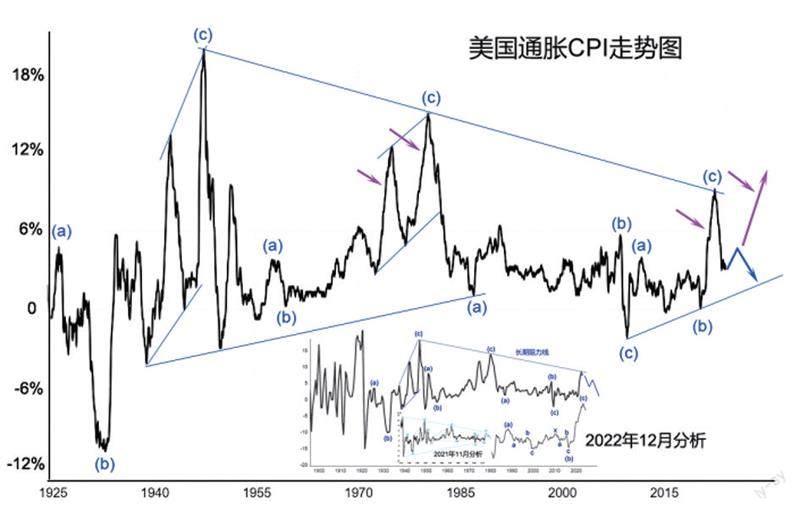

美联储经过前两年大幅加息之后,目前息口维持5.25% 至5.30% 的水平,尽管美国通胀已经大幅下降,但美联储迟迟未有减息,担心通胀下降基础不稳。有人更将2013 年以来美国CPI 走势与1966 年至1982 年时期相比,认为前期通胀只是上半场,而紧接着下半场将会更猛烈。未来真会如此吗?

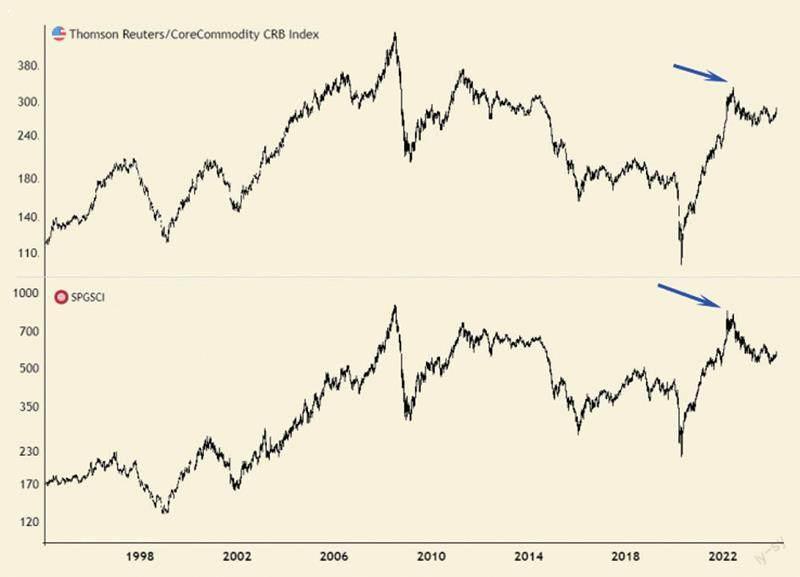

通常我们分析商品价格走势会使用汤臣路透CRB 指数,或者标普高盛商品指数。图表上,两者共同之处是2022 年高位未突破2008 年历史高位,而2011 年高位亦是如此。不过,彭博商品指数(BloombergCommodity Index,BCOM)走势图却并非如此,2011 年高点超越2008 年高点,而历史最高位出现在2022 年6月。

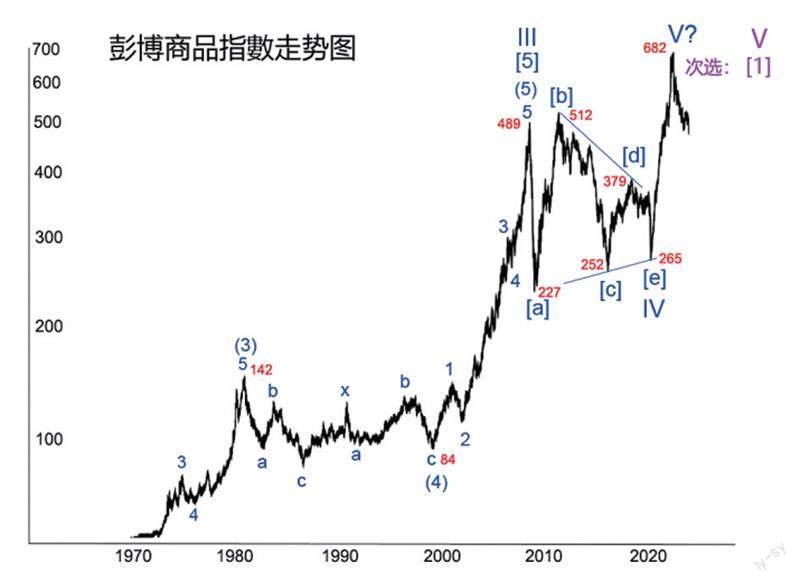

彭博商品指数于1998 年由道琼与AIG 共同编制,后因AIG 被收购而转手至瑞银(UBS),直到2014 年才开始由彭博管理。该指数目前包括23 种商品,按照全球商品产量与流动性给予权重并每年调整一次,且为了避免过度集中于某商品类别,其限制单一商品不得超过15%或低于2% 、单一板块不得超过33%,故权重分配较为平均。细项组成占比由高至低依序为能源(约三成)、谷物(约两成)、贵金属(约两成)、工业金属(约15%)、软性商品与牲畜。

无论是汤臣路透CRB 指数抑或标普高盛商品指数,于2020 年3、4月间均出现暴跌创新低,但彭博商品指数可能由于各类商品权重较为均衡之故,却未创新低。后来,大牛市出现,彭博商品指数急冲至2022年6 月见顶。现详细分析该指数波浪走势。

BCI 指数升至1980 年11 月最高142 点,笔者将其定义为第(3)浪终点,之后进入第(4)浪调整,时间长达19 年之久,形态为双重三。1999年2 月最低84 点结束第(4)浪,进入第(5)浪上升。第(5)浪由1999 年2月低点84 点升至2008 年7 月高点489 点,升幅4.8 倍,时间长达9 年。

2008 年7 月高点同时亦结束超高级浪[5],以及循环浪III。

此后,展开循环浪IV 调整。由图中可见,明显地,循环浪IV 其型态为水平三角形:2008 年7 月高点489 点跌至12 月最低227 点为IV 浪[a],227 点升至2011 年8 月新高512点为IV 浪[b],512 点跌至2016 年1月低点252 为IV 浪[c] —— 注意,2016 年初亦是中国股市及美股中期底部,可见市场见底并非随随便便,而是有关联性—— 由252 点再回升至2018 年5 月高点379 点为IV 浪[d],379 点再跌至2020 年3 月低点265 点为IV 浪[e]。随着新冠大流行展开,美联储惊天大放水,BCI 指数展开火箭升空般大牛市,2022 年6月最高升至682 点,两年时间升1.6倍,以迅雷不及掩耳之势结束循环浪V。

在此种数浪方式下,意味着未来几年甚至十几年时间商品价格走势疲软,全球面临通缩压力。笔者相信绝大部分人都会愕然,美国正致力于打击通胀,你却大喊通缩压力?笔者一向相信分析价格走势预测经济走向,比起分析经济走向来预测价格走势更准确。请重温2021年11 月12 日拙作《美国通胀快将见顶中国通胀缓慢爬升》。文章对美国CPI 走势进行技术分析:

“回顾美国CPI 自1914 年以来走势,大致上呈现类似震荡三角形模式。1920 年最高+24%,之后急跌至-16% 以下。1940 年代曾经再次上冲+20% 水平,之后又出现通缩。当1980 年代初CPI 再冲高位,此时只能摸+15% 矣。将三个高点连线延伸至今,阻力位介乎8% 至9% 之间,不能再多矣。”

又“1921 年低点至1947 年高点,CPI 走势为一组3 浪上升,划分成(a)(b)(c)”。“1948 年低点至1980年高点,CPI 走势仍然为一组(a)(b)(c)三浪上升”。“1980 年高点至2009年低点,CPI 下跌走势依旧是三浪模式”。

至于2009 年以来CPI 走势,仍旧可以划分成三浪模式。2022 年12 月9 日,我在《2023 年金融市场展望(上)》一文中再次分析美国CPI 走势:“2009 年以来,美国CPI 走势脱离不了三浪模式。2009 年低点至2011 年高点为子浪(a),2011 年高点至2020 年低点为子浪(b),2020 年低点至今为子浪(c)上升。”文章结论是“ 美国此轮CPI 高点将出现在8% 至9% 之间,实际数据最高9.1%,大致符合预期。此轮CPI 上升浪已经结束,未来一段较长时间将大幅回落至2% 至3% 之间。”

事实上,美国CPI 由2022 年6 月9.1% 一路下跌至2023 年6 月3%,之后介乎3% 至4% 之间波动。依据前述对BCI 指数波浪分析,笔者认为未来美国CPI 不会如有些市场人士所认为那样重复1976 年至1980 年走势——通胀再度飚升至新高,相反,可能会跌向2009 年低点与2020 年低点连线。若此预测成为现实,则美国经济一定是遇到了“ 大茶煲”(BigTrouble),因为在此连线上,CPI 一定是低于2%,大约是1.5% 水平。若未来美国CPI 重复1976 年至1980 年模式,则意味着BCI 指数2022 年高点仅仅是结束循环浪V 中超高级浪[1],目前进入V 浪[2]下跌,之后进入疯狂V 浪[3]飚升。笔者认为可能性相当小,全球人口老化,对商品需求减弱,仅仅靠金融炒作,只能出现“B”浪反弹,而非爆炸性第3 浪。

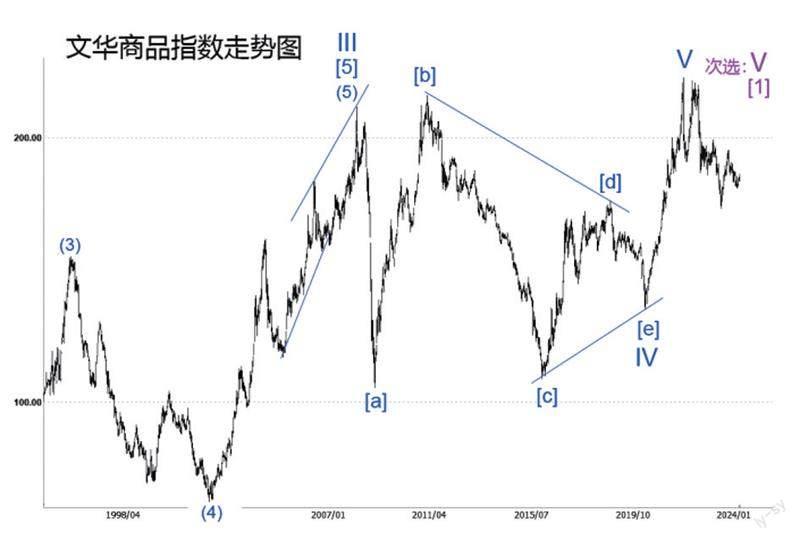

文华商品指数与彭博商品指数走势相似,都是2011 年高点高于2008 年高点,但与彭博BCI 指数不同之处是历史高位出现在2021 年10月而非2022 年6 月。文华商品指数(Wenhua CCI)跟踪中国国内54 种上市商品价格综合表现,较全面地涵盖了目前市场期货品种。WCCI 于2008 年3 月結束循环浪III,之后进入循环浪IV 调整,至2020 年4 月为水平三角形浪IV。2020 年4 月低点127 点升至2021 年10 月高点234 点为循环浪V,或者V 浪[1]。由于127点至234 点此段升势较短,不能排除V 浪[1] 数浪方式。不过,文华商品指数过去三年下跌,传导至CPI 上,中国去年CPI 持续录得年度负增长。倘若是浪V 结束,则长期通缩或低通胀;若是V 浪[1] 结束,后面却面临高通胀威胁。