分析师关注与现金股利分配

——基于公司治理的视角

周伟鑫

(暨南大学管理学院,广州 510632)

1 引言

随着《证券分析师执业行为准则》的发布,我国证券分析师职业步入规范化的正轨,具备执业资格的机构及从业者规模不断扩大,业务模式也逐渐拓展。现有研究表明,证券分析师能对资本市场产生信息中介效应和外部治理效应[1,2]。那么,现金股利分配作为公司财务管理中的重要部分,分析师关注会对其产生影响吗?为了研究这个问题,本文利用2007-2021年沪深A 股上市公司相关数据进行回归分析。

本文可能的贡献包括如下几点:第一,丰富了分析师关注与现金股利分配的研究文献,拓展了分析师关注经济后果的研究和现金股利分配影响机理的研究;第二,论证分析师在资本市场上发挥的实际作用,促进分析师更好地服务资本市场;第三,为企业相关部门制定科学的现金股利政策提供参考,也为政府监管部门出台相关监管规定和鼓励措施提供参考。

2 研究假设

基于代理理论,公司管理层倾向于减少现金股利分配,将公司的自由现金流留在公司内部,以用于实施自利行为、资产转移、商业帝国构建等[3]。而分析师关注可以减少信息不对称,揭露公司的舞弊和错漏,降低代理成本,从而缓解代理问题,抑制公司管理层的自利行为,从而提高现金股利支付水平。首先,分析师是重要的信息中介,通过发布研究报告向市场传递信息,从而降低投资者和其他利益相关方与公司之间的信息不对称程度。利用分析师的信息,投资者及其他利益相关方可以对管理层或控股股东的经营行为进行监督和质疑,降低了他们机会主义行为的动机。其次,分析师关注可以通过揭露公司的舞弊和错漏降低代理成本。管理层或控股股东的利益侵占行为往往较为隐秘和具有一定的技术性,普通的投资者可能无法及时有效地进行辨别。证券分析师大多具有财务金融背景,其技术专长对于揭露公司的舞弊和错漏具有天然的优势。同时,分析师长期跟踪某一行业或某一领域,对该行业内公司发展状况、经营业绩和投融资政策等较为熟悉,更容易发现公司经营中的异常。因此提出本文的假设H0:

假设H0:分析师关注能够提高现金股利的支付水平。

3 研究设计

3.1 样本选择与数据来源

本研究利用国泰安经济金融研究数据库(CSMAR)收集沪、深A 股上市公司年报财务数据、公司治理数据和分析师关注的数据,数据的样本区间为2007-2021 年,根据研究需要对不符合要求的样本进行剔除:①剔除金融类上市公司;②剔除PT、ST、*ST 上市公司;③剔除数据缺失的公司。为了减少极端值对研究结论的影响,本文对所有连续性变量进行了1%水平的Winsorized 处理。

3.2 变量定义

第一,分析师关注。

参考杜兴强和谭雪[4]的做法,分析师关注采用发布公司研究报告的分析师人数进行衡量。为减少异方差的影响,对分析师人数进行取自然对数处理。

第二,现金股利分配。

参考魏志华等[5]的做法,现金股利分配采用公司现金股利支付率来衡量,即为每股现金股利占每股净利润的比例。

第三,控制变量。

参考以往研究的相关文献,本研究中还控制了以下变量:公司规模(Size)、资产负债率(Lev)、净资产收益率(ROE)、大股东持股比例(Top)和总资产增长率(Growth)。

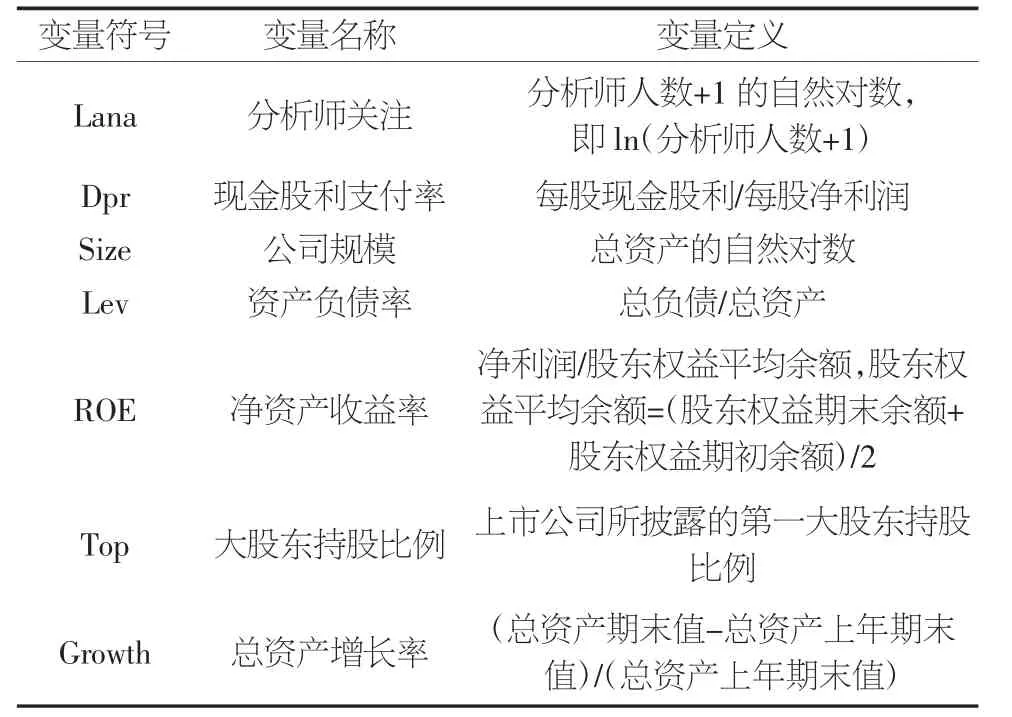

具体变量定义如表1 所示。

表1 变量定义

3.3 研究模型构建

为了验证假设H0,本研究采用如下实证模型进行检验:

若假设H0 成立,分析师关注越高,现金股利支付率应该越高,故预期α1的符号应为正。

4 实证结果与分析

4.1 描述性统计

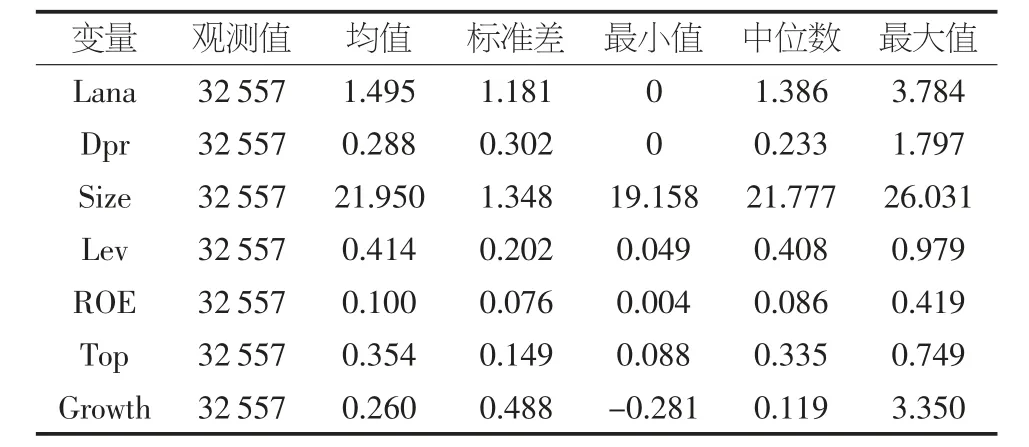

研究中主要变量的描述性统计结果如表2 所示。分析师关注(Lana)均值为1.495,即在样本期间内平均每家上市公司有3.46 位分析师发布关于公司的研究报告。现金股利支付率(Dpr)均值为0.288,即在样本期间内平均每家上市公司将28.8%的净利润作为现金股利进行分配。

表2 描述性统计

4.2 相关性分析

研究中主要变量的相关系数矩阵如表3 所示,大部分变量之间都是显著相关的。分析师关注与被解释变量的相关系数为正且在1%的水平上显著,即分析师关注越高,现金股利支付水平越高,与本文的假设H0 相符。

表3 相关系数矩阵

4.3 回归结果分析

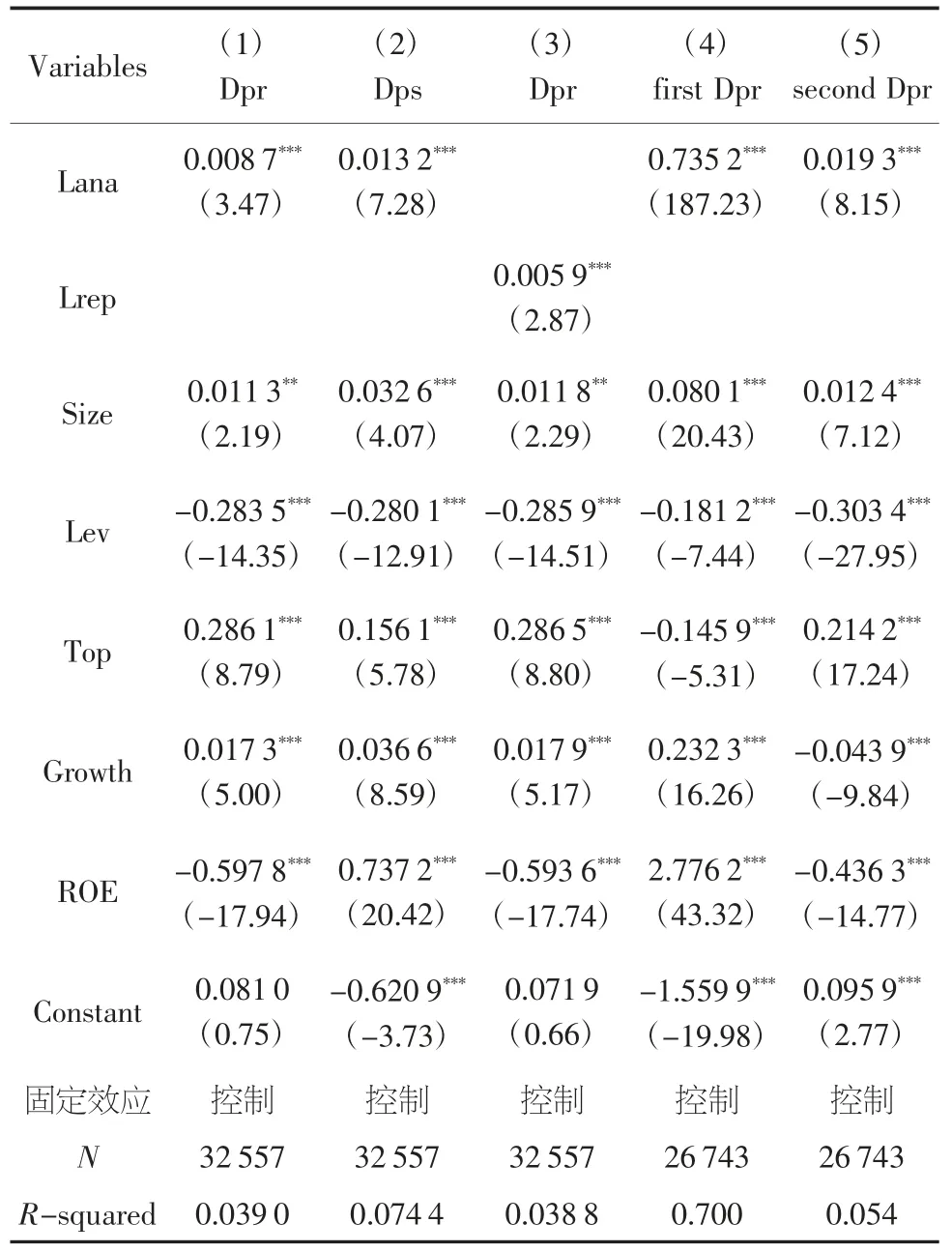

表4 中第(1)列为主回归结果,结果表明分析师关注与现金股利支付率呈正相关关系,且在1%的显著性水平上显著,与假设H0 相符,即分析师关注的增加会提高现金股利支付水平。

表4 回归结果

4.4 稳健性检验

第一,替换被解释变量的衡量。

将被解释变量现金股利分配的衡量替换为每股股利(Dps),再进行回归,结果如表4 第(2)列所示,分析师关注与每股股利呈正相关关系,且在1%的显著性水平上显著,与假设H0 相符,即分析师关注的增加会提高现金股利支付水平,检验结果保持不变。

第二,替换解释变量的衡量。

将解释变量分析师关注的衡量替换为分析师报告+1 的自然对数(Lrep),再进行回归,结果如表4 第(3)列所示,检验结果保持不变。

第三,工具变量法缓解内生性问题。

采用滞后一期的分析师关注作为工具变量,因为当期分析师关注与滞后一期分析师关注相关,满足相关性;当期现金股利分配不应影响滞后一期分析师关注,满足外生性。因此可将滞后一期的分析师关注作为工具变量,采用二阶段最小二乘法(2sls)进行回归,结果如表4 第(4)(5)列所示,检验结果保持不变。

4.5 进一步分析

为进一步研究分析师关注对现金股利分配的作用,本文按机构投资者持股比例高低进行分组,分别进行回归以检验分析师关注在两组样本中发挥的作用,具体是将机构投资者持股比例按均值分为高机构投资者持股组和低机构投资者持股组。分组检验的结果如表5 第(1)(2)列所示。从表5 可以看出,分析师关注对现金股利分配的影响仅在机构投资者持股比例较高的组显著,在机构投资者持股比例较低的组不显著。这表明机构投资者在分析师关注对现金股利分配的影响中发挥了积极作用,机构投资者更多地参与公司治理,改善公司内部治理环境,减少了代理成本,促进了在分析师关注下现金股利的分配。

表5 分组回归结果

为进一步研究分析师关注对现金股利分配的作用,探究审计质量是否在此过程中发挥作用,本文按是否由国际四大会计师事务所审计将样本分为四大审计组和非四大审计组,分别进行回归以检验分析师关注在两组样本中发挥的作用。分组检验的结果如表5 第(3)(4)列所示。从表5 可以看出,分析师关注对现金股利分配的影响仅在审计质量较低的组(非四大审计组)显著,在审计质量较高的组(四大审计组)不显著。这表明分析师关注在审计质量较低的情况下可以作为一种有效的外部治理机制,改善公司治理环境,减少代理成本,促进现金股利的分配。

5 结语

本文采用2007-2021 年沪深A 股非金融类上市公司数据,对分析师关注与上市公司现金股利分配的关系进行了研究,发现分析师关注的增加显著提高了上市公司现金股利的支付水平。在进行一系列稳健性检验后,结果依然保持不变。进一步研究发现,分析师关注对现金股利分配的作用仅在机构投资者持股比例较高的子样本和审计质量较低的子样本中显著。

通过本文研究可知,分析师关注对上市公司的利润分配活动发挥着重要作用,即分析师关注会影响上市公司现金股利支付水平。因此,相关监管部门可从提高分析师关注入手,激励上市公司更多地分配现金股利,以回馈投资者,营造良好的资本市场环境。