美国ETF监管制度演进:产品创新与制度因应

阎维博

(武汉理工大学法学与人文社会学院,湖北 武汉 430070)

一、引言

指数投资兴起已成为全球金融市场令人瞩目的现象,作为指数投资工具典型代表的ETF自诞生以来就受到市场高度关注,被誉为证券市场最成功的金融创新之一。美国拥有全球规模最大的ETF市场,占全球市场份额超过70%。1ETF在美国的诞生与发展离不开监管者对于金融创新开放包容的态度,更离不开监管制度的及时跟进完善。同时,受制于制度基础割裂和监管权力配置缺陷,美国ETF监管制度在ETF产品创新过程中也暴露出风险防范和投资者保护难题。美国ETF的发展历程与其中的法律争议,颇具代表性地展现出指数投资兴起背景下证券市场信息治理和风险治理面临的挑战。

近年来,我国ETF市场发展迅速,在优化投资者结构、提升直接融资比重和推进高水平对外开放等方面发挥了重要作用,产品数量和资产规模屡创新高2,产品创新和制度供给需求日益强烈,因此,有必要及时夯实ETF市场发展的制度保障。本文拟系统梳理美国ETF监管制度演进历程,考察产品创新背后的市场诉求和监管博弈,分析监管者如何应对产品创新引致的法律争议,总结其制度改革的经验教训,以期为进一步完善我国ETF监管制度提供启示与镜鉴。

二、ETF的核心特征与法制基础

(一)市场与监管共同驱动的金融创新

ETF的诞生以指数共同基金(index mutual funds)的发展为基础,受市场与监管两方面的需求驱动。在市场方面,市场参与者希望能对基金份额的交易机制进行创新,改善长期困扰共同基金市场的折溢价问题。这种针对基金份额定价缺陷的创新需求成为ETF诞生的驱动力,ETF也因此被视为“投资者驱动型金融创新”的典型代表。3在监管方面,美国证监会(SEC)于1988年2月发布名为“1987年10月股市崩盘”(The October 1987 Market Break)的报告,反思此前股市崩盘事件的主要原因:大量机构投资者使用投资组合保险策略,在市场下跌至一定比例时,通过卖空股指期货对冲所持有的大量股票头寸,因此在当天股市迅速下跌时,机构投资者纷纷抛售股指期货,迫使期货合约以低于其所代表的股票价格出售,从而触发程序交易自动卖出股指期货标的之股票。4SEC在报告中建议研究另一种方法,设想由资金充足的专业人士和辅助做市商转向单一产品来交易一篮子股票,从而降低市场波动和风险传导。正如有观点指出,SEC提出的产品设想实质上与今天的ETF十分类似。5

值得注意的是,如果单就在交易所交易的指数产品这一特征来看,SEC早在1988年就批准了具有相似特征的金融产品,即在今天被视为ETF雏形的指数参与(index participation)。指数参与是一种无期限的合约,交易此类合约的证券交易所设计了一个指数和指数参与之间的转换比例,以便让每个指数参与份额持有人享有指数价值上升时兑现的权利。6然而在1989年8月,美国第七巡回法院判决该指数参与份额属于期货,应当处于美国商品期货交易委员会(CFTC)的监管范围,不应在证券交易所交易。7在美国指数产品开发受阻的同时,受美国经验启发的加拿大于1990年正式推出“多伦多指数参与份额”(Toronto Index Participation Unit,TIP),这种提供指数跟踪效果的新产品受到了市场关注。SEC最终于1993年1月批准了美国证券交易所申请的“一篮子交易”产品,即名为“标准普尔存托凭证”(Standard & Poor’s Depositary Receipt)的标普500ETF。“存托凭证”这种命名方式延续了以大宗商品仓单为灵感来源的产品设计理念:投资者持有凭证,代表着投资者投资于类似大宗商品仓库的证券集合。8

(二)作为ETF核心特征的套利机制

传统上,按照基金份额是否可以申购增加或赎回减少,可将基金分为开放式和封闭式。ETF兼具这两类基金的特点,具有特殊的两级市场内部构造。如图1所示,ETF上市后,投资者可以在一级市场通过一篮子资产组合申购ETF份额,或以ETF份额赎回一篮子资产;同时,投资者还可以在二级市场上交易ETF份额。不同于其他开放式基金,ETF多采用实物申购赎回的方式,即投资者根据基金管理人发布的申购赎回清单用组合资产进行申赎。在部分成分资产因流动性不佳或停牌而无法从二级市场购入的情况下,可用现金替代。

图1 ETF的两级市场构造

由于既可以在一级市场申购赎回,又可以在二级市场交易,ETF具有相关联的资产净值和交易价格。在实际交易中,两者之间的偏差即产生了套利空间:在交易时段,当交易价格高于资产净值,即存在溢价时,套利者可买入一篮子股票,再于一级市场用一篮子股票申购ETF,进而在二级市场卖出,实现获利;当ETF交易价格低于资产净值,即存在折价时,投资者可在二级市场买入ETF,并在一级市场上赎回ETF得到一篮子股票,进而卖出实现获利。

ETF的核心特征就在于其特有的两级市场构造以及维系两级市场之间净值和价格相关联的套利机制(arbitrage mechanism)。在美国ETF套利机制运行结构中,授权参与人(authorized participant)是驱动套利机制顺利进行的重要主体,负责一级市场ETF份额的创设和赎回,其通常也是二级市场的做市商,扮演流动性供给的关键角色。具体而言,授权参与人根据ETF发行人的要求购买指定权重的ETF成分资产,并将这些资产交给ETF的发行人,以换取同等价值的ETF份额,完成申购流程;反之,授权参与人将ETF份额交还给发行人,以换取同等价值的成分资产。正是得益于两级市场构造以及由此产生的套利机制,市场化价格形成机制被引入基金产品内部,基金份额申购、赎回过程中折溢价涉及的投资者保护问题得到缓解。

(三)通过监管豁免克服ETF运行障碍

1.监管豁免:回应市场创新的制度调适

ETF最早在美国诞生之时,其所具有的一级市场实物申赎、二级市场份额交易的特点显然超越了既有共同基金监管制度的设计初衷。时任SEC委员皮尔斯在回顾ETF创新过程时指出:“如果没有监管制度的放松缓和,这种基金就不会存在。”9美国ETF的诞生得益于证券监管者通过豁免(exemptive relief)进行的回应性制度变革。具体而言,ETF难以在“开放式基金-封闭式基金”的传统分类下找到对应监管规则,因而需要寻求制度空间。豁免的依据主要来自于《1940年投资公司法》第6(c)条,该条规定:根据法律条款或实际需要,SEC可以对任何个人、证券和交易予以豁免,只要符合公众利益,并与保护投资者目标和本法的出发点相一致。与之类似,《1933年证券法》第28条和《1934年证券交易法》第36条也设置了豁免依据。因此,SEC能够通过授予豁免的方式调整监管规则的适用,避免ETF特殊产品构造与基金组织形式和信息披露方面的监管要求产生冲突。

2.监管豁免的主要内容

ETF的豁免主要包括对投资公司法的豁免与对证券法的豁免,其中前者作为组织法,调整范围包括投资公司的资产管理策略、投资顾问合同、董事会组成和选任等,直接涉及ETF特殊的内部构造与运行机制,是ETF监管的基础性法律。

其一,允许ETF注册为开放式投资公司,将ETF份额视为可赎回证券。《1940年投资公司法》第22(a)(32)条和第5(a)(1)条分别界定了“可赎回证券”与“开放式公司”,强调份额需要按资产净值赎回。对于封闭式基金而言,份额赎回旨在为投资者提供退出通道,强调按照资产净值赎回有利于保护投资者。但对于ETF而言,其运行机制具有特殊性:投资者可以通过创设单元(creation unit)一篮子赎回证券,还可以在二级市场上直接出售份额。ETF特殊内部构造形成的套利机制提供了对投资者的市场化保护:套利机制通过交易价格与资产净值的关联提升了产品透明度,因而在一定程度上能够替代监管规则对基于净值赎回的要求。

其二,允许ETF份额在二级市场上以不同于资产净值的商议价格交易。《1940年投资公司法》第22(d)条、32条、规则22c-1等要求投资公司的股份以资产净值发行、交易和赎回,旨在防止共同基金可能出现的资产净值扭曲问题。10ETF融合了开放式与封闭式基金的优势,既具有开放式基金份额转让的特点,还具有封闭式基金净值交易的特点,有效缓解了此前长期困扰市场的封闭式基金折溢价问题,更有效地达成了监管目的。11套利者不断根据透明的市场信息,纠正份额价格与资产净值之间的折溢价,限制人为损害,避免交易以低于资产净值的大幅折扣进行。

其三,允许关联方参与以更好维护套利机制运行。《1940年投资公司法》第17条禁止关联方参与交易,目的在于限制内部人进行自利行为损害公司及股东利益。但对于ETF而言,套利机制的运行需要依靠与发行人签订授权参与协议(participant agreement)的授权参与人驱动套利机制运行,否则两级市场价格的失衡反而会损害投资者利益。

总之,从美国ETF诞生历程来看,ETF特有的套利机制提供了基金份额与资产组合价格之间的有效关联,减弱了适用《1940年投资公司法》针对共同基金缺乏足够透明度而制定的投资者保护规则的必要;在此基础上,监管者建立起豁免机制以消除套利机制运行的法律障碍,体现出监管者对于金融创新的包容态度。豁免机制也由此成为美国ETF监管制度的基石,成为监管者回应金融创新需求和调节投资者保护水平的关键环节。

三、ETF产品创新脉络与监管挑战

(一)创新的主线脉络:基础资产拓展和运作机制调整

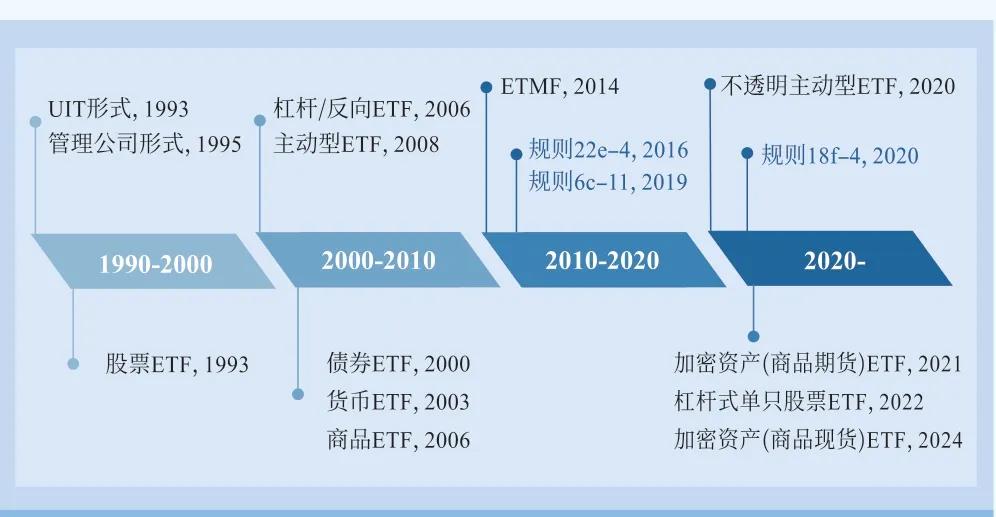

美国ETF产品创新以基础资产拓展和运作机制调整为主线脉络。如图2所示,在1993年股票ETF出现后,ETF基础资产继续向债券、货币、商品、REITs等市场拓展。并且,在投资实物资产的传统型ETF(physical ETF)之外,还出现使用衍生品模拟指数表现的合成型ETF(synthetic ETF),如杠杆ETF和反向ETF:前者使用期货、互换等金融衍生品,旨在实现每日跟踪目标指数收益特定倍数的投资目标;后者旨在实现每日跟踪目标指数收益反向一定倍数的投资目标。此外,在加密资产日渐受到传统金融市场关注的背景下,美国证券监管者还先后批准了以加密资产商品期货合约和商品现货作为基础资产的ETF。

图2 美国ETF产品创新过程

随着基础资产的拓展,ETF运作机制相应调整。一方面,ETF产品组织形式日益多元。ETF最初采用单位投资信托的组织形式,但由于单位投资信托不具备独立的法人资格与以董事会为中心的公司治理结构,投资策略受限于合同条款约定,无法采用优化或抽样复制法,也不能进行证券借贷,在运作过程中存在劣势。1996年,首只以管理公司(management company)作为组织形式的ETF诞生,该组织形式在此之后得到广泛应用,有力推动了ETF市场发展。另一方面,ETF产品管理策略日益多元化。ETF最初诞生之时的被动投资特点开始融入更明显的主动管理因素,并由此产生对套利机制以及信息披露规则进行调整的需求。美国ETF主要是以套利机制为着眼点,通过信息披露内容、形式和频率调节产品透明度,使之兼容不同管理策略。与之对应,SEC对于ETF产品创新的审查重点也在于:信息披露等产品运作机制的调整是否会损害套利机制的有效性,能否保障流动性,是否会对投资者保护构成威胁。此外,ETF因其透明度和流动性优势越来越多地成为复杂投资策略的应用载体,并直接在产品构造中体现,诸如使用期权构建缓冲保护的ETF等结构化策略产品快速发展,积极回应了市场差异化需求。

金融科技也是推动ETF产品创新的重要因素。正是得益于信息技术的进步,20世纪70年代后指数共同基金得以从经济学理论走向实践,奠定ETF诞生的基础;21世纪后高频交易和程序化交易与ETF套利机制紧密结合,进一步凸显ETF的交易特点;同时,人工智能技术运用于财富管理领域,不仅通过智能投顾渠道增加ETF资产配置需求,还直接应用于基金投资决策环节,推动产生人工智能ETF。

(二)ETF产品创新凸显监管协调难题

1.基础资产拓展带来组织形式差异

ETF基于指数共同基金产生,其组织形式规则亦依赖于共同基金行业的基础性法律《1940年投资公司法》。实际上,该法所使用的“投资公司”(investment company)是一个较为宽泛的概念,是指发行证券来募集资金并主要以投资证券为主业的商事组织。12投资公司的具体法定类型包括:面额证书公司(face-amount certificate company)、单位投资信托(unit investment trust,UIT)和管理公司。13目前实践中,绝大多数ETF的组织形式都是属于投资公司中的管理公司类型,被称为“开放式管理公司”(open-end management company)。

随着ETF基础资产向商品拓展,ETF的组织形式差异进一步增加。投资于商品期货市场的ETF属于商品基金(commodity pools),其管理人(commodity pool operator,CPO)还需要在CFTC注册,由CFTC依据《商品交易法》进行监管。此外,对于商品实物ETF而言,基础资产处于证券和商品期货市场之外,无需受到投资公司和商品基金相关监管规则约束,基本运作方式与一般公司无实质差异,其组织形式被称为运营公司(operating company)。从基础资产类型来看,基础资产为股票的ETF约占美国ETF市场规模的78%,基础资产为商品的ETF占比约2%;从组织形式上看,依据《1940年投资公司法》采用投资公司组织形式的指数型ETF亦占据绝对优势地位,占比约93%。14

2.组织形式差异背后的监管分割问题

基础资产拓展使得ETF横跨SEC和CFTC的监管范围,监管分割以及由此产生的监管博弈是ETF发展历程中难以绕开的背景。如前所述,正是由于作为ETF最早雏形的指数参与份额被美国第七巡回法院认定为属于CFTC专属管辖范围,采取单位投资信托组织形式的指数产品ETF方才在进一步创新中得以创设,进而得到SEC的批准。15之后,商品ETF的诞生以及以其为代表的“商品金融化(证券化)”发展趋势,再次凸显了美国证券与商品市场监管分割的缺陷。

早在ETF诞生之初,商品ETF份额的法律性质与监管权力配置就引发了争议。有观点认为,商品实物ETF的份额难以满足“豪威测试”(Howey Test)下的证券标准,因而应当被认定为商品,纳入C F T C监管范围。“豪威测试”是美国最高法院在“证券交易委员会诉豪威”(SEC v.Howey)案中设定的标准,用以判断是否构成《1933年证券法》规定的投资合同,具体分为三个要件:一是属于金钱投资;二是该投资是针对特定事业;三是利益的产生源自发行人或第三人的努力。16该观点认为,商品实物ETF资金并非得以积极地管理,ETF份额价格的变化取决于基础资产的商品价格涨跌,而非他人的努力,无法满足豪威测试中第三项要件,更宜将此类ETF交易归为商品现货交易。17美国商品ETF定性争议的症结在于:ETF具有资产复合性特点,通过基金份额连接不同类型资产,强化了证券市场与其他市场之间的联通,模糊了监管边界。时任CFTC委员哈特菲尔德(Frederick W.Hatfield)即表达了对此类跟踪商品现货价格的金融创新将引发监管分割问题的担忧。18

尽管在此之后,SEC与CFTC逐步就跨市场监管协调达成备忘录,并在此基础上对商品ETF及其衍生品同时分别给予豁免19,回避产品定性问题,共同促进期现市场联动发展,但ETF产品创新还是不断对监管权力配置提出挑战。具体而言,商品ETF由于组织形式以及法律基础的特殊性需要同时受到CFTC和SEC的监管:一方面,商品ETF基础资产为商品而非证券,其法律依据不是《1940年投资公司法》,而是《商品交易法》,需要接受CFTC监管;另一方面,商品ETF份额依然属于证券范畴,因此商品ETF必须遵守《1933年证券法》和《1934年证券交易法》,需要接受SEC监管。并且,证券交易所上市规则属于SEC监管领域,以商品基金或运营公司作为组织形式的ETF在交易所的上市被视为交易所上市规则的变更,SEC有权对此类非投资公司型ETF上市进行个案审查。由于《1934年证券交易法》未对交易所上市规则进行明确规定,因此SEC具有较为宽泛的自由裁量权。20在此背景下,商品ETF产品创新能否得到监管者的批准缺乏可预期性,由此引发的法律争议并不鲜见,代表性事例是美国加密资产ETF的曲折发展历程。

相较于CFTC对于比特币期货通过自我许可程序上市予以接纳21,SEC于2021年才批准比特币期货ETF,但在此后仍然多次拒绝批准比特币现货ETF的申请。直至2023年8月,SEC拒绝Grayscale公司将其封闭式比特币信托基金转化为比特币现货ETF申请这一行为被法院认定为违反行政法,未能同等对待涉及比特币的交易所交易产品申请,也未能给出合理拒绝理由,应当被撤销。22SEC方才更加积极地审查期货和现货市场的价格关联,并与发行人沟通产品设计,最终在面临外部压力和存在内部委员意见分歧的背景下于2024年1月首次批准了比特币现货ETF。23这种审慎态度反映出证券监管者对于风险的忧虑:比特币在美国被视为“非证券商品”(non-security commodity),游离于证券监管之外,现货市场缺乏统一监管,比特币现货ETF联通现货市场与证券市场,存在传导风险的隐患,是否符合《1934年证券交易法》第6(b)(5)条要求不无疑虑——证券交易所规则变更能否“防止欺诈和操纵性的行为和做法”并“保护投资者和公众利益”。24问题集中在三个方面:套利机制运行有效性能否得到保障,金融市场基础设施能否有效控制风险,监管能否有效覆盖基础资产市场。SEC的判断标准并不明确,尤其在判断监管有效性方面,虽然认可ETF产品与“重大市场”(significant market)签订的监控共享协议能够规制操纵,但对于什么是难以被操纵、能够识别操纵的“重大市场”依然没有清晰、一致的答案。与商品ETF诞生之初遭遇的问题类似,这依然是ETF资产复合性特点带来的市场联通背景下跨市场监管难题的体现。

商品ETF面临的监管协调难题不仅存在于证券和期货市场监管者之间,也出现在SEC内部,传统监管部门职责划分在应对ETF产品创新时亦暴露弊端。SEC下设投资管理部(Division of Investment Management),监管对象为投资公司和投资顾问,负责ETF组织形式方面的事项;以及交易和市场部(Divisions of Trading and Markets and Corporation Finance),监管对象为证券公司、证券交易所等市场机构和自律组织,负责证券交易所上市规则调整事项。ETF作为在证券交易所交易的基金产品,同时受到两部门监管,但不同部门关注重心和监管标准实际上存在差异。2017年美国杠杆型ETF的申报事例展现出SEC应对产品创新时存在的监管协调缺陷。25SEC在2010年就已暂停对杠杆ETF和反向ETF发布新的豁免,而基金发行人Forceshares试图通过设立投资指数期货合约的商品基金规避投资公司所需要满足的衍生品使用限制,避免寻求获得《1940年投资公司法》规则适用的豁免,进而绕开投资管理部发布的杠杆ETF的禁令。起初获得了成效,交易与市场部批准了纽交所高增长板上市规则变更,允许该商品ETF上市。然而,SEC之后推翻了该意见,要求保持交易所上市规则不变,等待进一步审查。26该事例同样反映出美国ETF产品创新对于传统监管框架提出的挑战——在缺乏必要针对性制度设计的背景下,监管豁免机制表现出过于追求实用主义的倾向,监管重叠和监管空白产生了监管套利隐忧。

(三)ETF产品创新引致信息披露难题

指数是复杂信息的简明展示,发源于指数共同基金的ETF延续指数产品所共有的信息简明性特点。跟踪特定指数的ETF能够通过基金份额将不同类型基础资产引入证券市场,在提供便捷投资渠道的同时也带来跨市场风险传导的可能性,但信息简明性特点使得针对指数背后基础资产的风险揭示呈现出间接性,投资者识别风险的能力和主动性受到制约。并且由于ETF具有特殊的套利机制,ETF在降低对原有共同基金监管规则依赖的同时,亦需要匹配具有针对性的信息披露规则,方能保障套利机制运行并有效揭示风险。信息披露是投资者保护的关键,是证券法的基石,也是ETF监管制度的核心。在世界范围内ETF产品规模持续壮大且市场联通趋势日益明显的背景下,国际证监会组织(IOSCO)在《ETF监管原则》中列举了对于ETF类型、资产组合、投资策略、成本费用等方面的信息披露原则,尤其强调针对将衍生品作为基础资产、采用复杂投资策略的合成型ETF信息披露的准确性和完整性。27ETF产品创新对既有证券信息披露制度如何有效揭示基金产品风险提出了新的挑战,着眼于传统证券设计的美国证券法在实践中亦面临ETF信息披露是否构成证券欺诈等新难题。

1.产品创新使ETF概念的界定愈加模糊

从ETF名称观察,其着重强调在交易所交易,并未特指基于指数跟踪策略进行完全被动式管理。尤其在美国,ETF更近似于一个在金融创新中生成并在实践中持续发展的概念,实际上笼统指代在交易所交易的基金。SEC在基金宣传销售方面的监管思路主要在于防止投资者混淆ETF和共同基金,但在ETF产品创新背景下,不同ETF产品的差异性越发突出,监管者并未及时采取清晰的类型化监管思路,仍然缺乏对ETF概念的明确界定,未有统一的命名规则。实践中,在“交易所交易基金”之外还存在其他类型的“交易所交易产品”(exchange traded product,ETP),指数跟踪目标具有相似性,但法律性质并不相同,容易导致投资者混淆。时任SEC委员斯坦指出,ETP这一术语已经囊括了众多具有明显差异的ETF,应当避免将其视为一个整体:“就像飞机,客机可能是为普通顾客设计的,而战斗机并不适合所有人,那么是否需要针对不同对象设置差异化规则?”28市场机构也注意到产品命名规则的混乱,呼吁对ETP进行系统分类,建议划分为ETF、作为债务凭证的ETN(交易所交易票据)、作为投资证券和金融衍生品之外大宗商品的集合投资工具ETC(交易所交易商品)和作为兜底类型的ETI(交易所交易工具)四类,向投资者澄清这些产品运作机制的差异,并设置不同的风险标识。29然而,目前ETP分类还未形成共识,并且考虑到类型划分直接涉及监管范围调整,美国证券监管者还难以明确回应。

2.合成型ETF信息披露的法律争议

合成型ETF通过金融衍生工具来复制相关基准指数的表现,产品运作机制更加复杂。30相较实物ETF,合成型ETF存在相对较大的跟踪误差,法律争议主要集中在基金信息披露是否违反证券法上的虚假陈述禁止性规定,焦点在于ETF是否如信息披露文件所言有效地跟踪了指数。2008年金融危机期间发生的ProShares案对于美国合成型ETF发展产生了重要影响。2006年,发行人ProShares推出了美国ETF市场中第一批合成型ETF,其中一只反向ETF(Inverse,Ultra Long and Ultra Short)被设计为“复制特定指数超过一天的反向表现”。投资者试图利用反向ETF在美国股市下跌过程中获得收益,然而结果事与愿违:在2008年1月至2009年6月的18个月间,美国道琼斯金融股票指数下跌52%,投资者预期能获得104%收益的杠杆反向ETF却实际损失了61%。2009年6月,发行人调整信息披露,首次在公告中指出基准指数波动性对于基金当期回报的重要性。投资者最终认识到,杠杆ETF只适合短期的交易策略。随后,在这些合成型ETF上存在亏损的投资者向发行人提起诉讼,主张发行人对于ETF重大风险的信息披露存在缺陷,违反了《1933年证券法》第11条关于证券欺诈的规定。31

原告认为,信息披露文件未能有效披露一个重要的事实:尽管正确预测了基准的长期趋势,但由于波动性,投资者仍可能蒙受巨额损失。纽约南部地区法院则认为ETF的注册声明已准确披露了原告声称遗漏的风险。在随后的上诉案中,第二巡回法院持相同观点,并列举了三项理由:首先,发行人在报刊上发表过声明,明确指出此种ETF是为“对追求更复杂的交易策略感兴趣的投资者”设计的;其次,发行人已指出此种ETF“具有高风险,而且具有投机性”;再者,注册声明已指出“ETF资产净值的累积增减百分比可能与标的指数收益倍数的累积增减百分比有显著差异”。32尽管该案中杠杆ETF具有争议的信息披露并未被认定为欺诈,但也有观点认为,法院判决在事实理解和法律适用上值得商榷:一方面,法院可能没有很好理解杠杆ETF的特殊产品结构,未能很好认识到信息披露对风险描述应当达到的程度;另一方面,法院未能理解ETF信息披露的实际意义,所谓的信息披露并没有突出这种新型ETF所具有的风险特殊性,因而未能正确适用《1933年证券法》第11条,事实上架空了信息披露制度对投资者应有的保护功能。33

3.商品ETF信息披露的法律争议

商品ETF信息披露的复杂性可以从美国规模最大的原油商品期货ETF产品USO(United States Oil)引发的法律纠纷中得以窥见。在2020年多重因素叠加导致的全球金融市场震荡中,芝加哥商品交易所WTI原油5月期货合约结算价一度出现罕见的负价格,与原油价格关联的金融产品也受到波及,其中USO在市场震荡过程中套利机制失效与投资策略变化都展现出商品期货ETF运作方式的特殊性。正如CFTC发布的提示所言,使用期货合约的ETF与传统基础资产为证券的ETF存在差异,可能无法为投资者提供“抄底”(buy the dip)的机会。34商品ETF为投资者提供了进入商品市场的简便渠道,但在省略期货投资需要进行的移仓、保证金交易等复杂环节的同时,也使ETF信息披露向投资者揭示风险的有效性面临挑战。该事件不仅引发了证券集团诉讼35,也引发了执法行动。2020年8月,SEC向USO发出“韦尔斯通知”(Wells Notice),指出USO违反了《1933年证券法》第17(a)(1)和17(a)(3)条、《1934年证券交易法》第10(b)条与规则10b-5,涉嫌误导性陈述。2021年11月,SEC和CFTC同时宣布与USO以及运营商达成和解协议,后者同意支付250万美元罚金。SEC指出,USO未能及时、充分地披露其唯一的期货经纪商向其明确告知的头寸限制情况,其明知受到限制而无法使用出售基金份额的收益购买新的期货合约,但直至近一个月后才在信息披露文件中说明,违反了证券法中的反欺诈条款。36CFTC同样认为,USO及其运营商未向市场参与者有效披露这些策略变化,违反了商品期货交易法中的反欺诈条款。37

一方面,商品ETF运作方式显著区别于以证券为基础资产的ETF,具有特殊的合约展期和期限结构风险,风险揭示更具难度。尤其在商品市场剧烈波动情况下,商品ETF所宣传的被动投资策略与实际采用的突发情况应对举措之间可能存在冲突,并且基金信息披露重大性判断标准并不清晰;另一方面,ETF为投资者提供了简便的市场进入通道,但也削弱了基础资产市场中投资者适当性规则的保护效果。在ETF产品创新背景下,单纯依赖信息披露规则以保护投资者存在明显局限,有必要着眼于基础资产特点,对投资者适当性管理制度进行补强。总之,基础资产的拓展和运作机制调整使得ETF在诞生之初具有的信息透明特点不再具有普遍性,原本基于良好透明度所采取的制度设计已难以回应创新产品的风险揭示需要,容易引发信息披露法律争议。

四、美国ETF监管制度改革的经验与不足

(一)监管制度改革的核心逻辑

1.整合个案豁免以构建高效透明的监管框架

美国ETF产品创新取得了丰硕成果,这主要得益于《1940年投资公司法》等制定于20世纪30年代的证券市场基础性法律为监管者预留了充分的自由裁量空间,使豁免机制成为共同基金行业重要的制度供给来源和规则替代方案38,使ETF能够安置于传统共同基金监管制度框架之内,并不断在回应金融创新市场诉求的个案审查过程中以给予豁免的方式完成监管理念和具体规则的更新。然而问题在于,随着ETF产品创新,以共同基金为着眼点建构起的监管框架持续受到冲击,在薄弱和割裂的法律制度基础之上不断进行的“补丁式”修改使得ETF监管日趋复杂和低效,逐渐丧失最初具有的灵活性优势,过于宽泛的监管裁量权也使ETF产品创新缺乏可预期性,阻碍市场公平竞争。2019年9月SEC发布的新规则6c-11是美国ETF监管现代化改革的标志性成果,新规则的首要目标在于简化ETF发行程序,试图在总结既有三百余项个案豁免的基础上建立一个高效透明的监管框架。39次年,SEC利用《1940年投资公司法》第18条关于资本结构限制规定中的豁免依据,发布规则18f-4,继续完善投资公司使用衍生品的规定,允许杠杆ETF和反向ETF在满足该规则的基础上适用规则6c-1140,进一步扩大通用规则的适用范围。

一方面,自规则6c-11实施后,ETF新产品需要经历的监管豁免程序已经得到相当大程度的简化,大多数ETF不再需要从SEC处获得个案豁免,而是可以直接适用明确的、标准化的通用规则。另一方面,规则6c-11只适用于开放式管理投资公司形式的ETF,不适用于单位投资信托形式的ETF,也不适用于依据《商品交易法》监管的商品ETF。SEC还未能搭建起统一监管框架,也没有彻底放弃个案豁免,仍然可以通过个案豁免机制具体考察复杂产品构造中投资者保护水平,动态平衡金融创新中的效率和安全。

2.建立健全契合ETF特殊性的信息披露规则

一方面,以套利机制为着眼点完善信息披露规则。完整的ETF信息披露制度应当包含定性与定量两个方面。41对于前者,定性指标主要围绕影响套利机制运行的事件展开,尤其需要关注套利机制运行中出现的重大故障。对于后者,核心在于反映指数跟踪情况和套利机制运行情况的指标,如跟踪误差(tracking error)、跟踪偏差(tracking difference)和折溢价等。SEC于2009年对投资型公司ETF的信息披露文件N-1A中涉及ETF的部分进行了完善,但未能充分展现ETF的特殊产品构造以及其中风险。2019年的新规则6c-11旨在促进投资者更好地了解投资ETF的成本和套利机制运行效率,提高不同ETF之间的可比性。具体而言,规则6c-11从定量和定性两个维度丰富了ETF信息披露指标:一是披露波动原因,当ETF在二级市场的折溢价连续七个交易日大于2%时,需要对引发折溢价的原因进行讨论;二是披露历史折溢价,要求使用表格和折线图描述ETF在上一年度和上一季度的折溢价;三是丰富信息披露内容,要求公布截至上一个工作日结束时ETF的资产净值、市场价格和折溢价;四是要求每日公布申赎篮子与一个创建单位的资产净值之间的差额。

另一方面,以信息披露规则为切入点回应产品创新需求。SEC对于信息披露规则的调整为ETF套利机制创新提供了更大空间,美国主动型ETF的发展历程颇具代表性地展现出信息披露规则如何推动ETF产品创新。主动型ETF采用主动投资策略,不局限于跟踪特定指数和复制指数表现,可以及时调整投资组合,但若依照传统ETF信息披露要求,则需要每日披露持仓信息,容易暴露投资策略。主动型ETF面临的信息披露难题就在于:如何确保产品的必要透明度,保障套利机制能够有效运行,同时避免其他交易者进行“抢先交易”(front running)或“搭便车”行为,造成持仓成本的上升。42正因如此,主动型ETF早在2008年即已出现,但主要集中在投资策略复制难度较高的固定收益领域,权益类主动型ETF发展有限。2019年,规则6c-11缓和了ETF的透明度要求,允许ETF对申购、赎回清单的披露进行调整,允许使用定制篮子(custom basket),降低持仓信息透明度,便利了主动型ETF创新。43同年,SEC正式批准了多项采用特殊信息披露规则设计的不透明或半透明主动型ETF,允许采取特定方式隐藏实际持仓信息,限制持仓信息披露对象范围、频率和时效性。自此,美国主动型ETF进入快速发展阶段。

(二)监管制度改革的遗留问题

1.信息披露规则仍需平衡各方主体利益

一方面,规则6c-11对于投资者保护与风险防范提供的信息价值仍有待提高。随着ETF产品创新的深入,不同类型市场参与主体对于产品透明度存在差异化需求,信息披露制度设计需要在个体利益与社会公共利益之间、不同市场参与主体利益之间,甚至是不同监管者利益之间找寻平衡。规则6c-11结合ETF特殊性对信息披露规则进行完善,强调披露套利机制运行状况的重要性,但在平衡各方利益方面不尽如人意。其一,SEC主导的监管改革难以解决监管分割问题,规则6c-11调整范围有限,实践中ETF命名规则不统一、商品ETF期货合约展期风险披露不明确导致的法律争议,都显示出监管分割背景下ETF信息披露规则设计的难度。其二,规则6c-11削弱了ETF净值披露要求,允许不披露盘中参考资产净值(intraday indicative value,IIV)44,不利于保护普通投资者。监管者认为,实践中IIV存在计算滞后和不准确的问题,并且计算方法并不统一,授权参与人和投资者通常采用自主设计的计算方法,强制要求披露IIV反而可能误导投资者。45然而,这种监管思路更多是基于对专业投资者具备风险识别和自主判断能力的认可,强调鼓励专业中介机构提供专业服务,通过市场竞争提升信息透明度。实际上,这种监管思路过于偏重于效率而忽视公平,不利于保障市场信息供给水平。其三,披露要求缺乏标准化,虽然规则要求ETF收盘后在网站上公布实际持仓情况,但并未对披露时点进行统一要求,也未对网站披露形式设置明确规定,导致不同ETF的信息披露在可比较性方面存在缺陷。46其四,披露内容还未充分契合特殊性,有观点指出,虽然现有披露文件中“管理层对基金业绩的讨论”(management’s discussion of fund performance,MDFP)会涉及关于基金运行的定性披露,但这种信息披露实则延续传统共同基金信息披露习惯,建议引入类似于上市公司信息披露中的“管理层讨论和分析”(management’s discussion and analysis,MD&A)模式,要求ETF发行人适当地讨论投资组合资产流动性对套利机制过去绩效的影响,以及与该机制未来绩效相关的趋势、风险和不确定性,对诸如授权参与人、资产流动性等问题发表看法。47

另一方面,美国指数编制监管缺陷制约ETF信息透明度提升。在ETF监管制度演进过程中,监管者提升ETF透明度的动议受到指数编制机构以知识产权为由的反对。长期以来,指数编制机构作为信息提供商,游离于证券监管框架之外48,法律规制的重心在于通过司法途径厘清指数编制资源开发利用过程中的权利义务49,规范行业竞争秩序以培育行业发展。SEC在2008年已考虑强化ETF基础资产与所跟踪指数成分的信息披露,指数编制机构虽然认可监管者控制ETF折溢价的努力,但并不认同拟议规则能够达成这一目的。理由在于:一是过于透明的披露将损害指数编制机构的知识产权,指数编制和管理的付出将难以获得应有回报;二是强化披露可能并不必要和有效,甚至可能损害ETF投资者利益——指数编制机构难以收取指数授权许可费用,将使得经营成本最终转移至投资者。50然而,随着指数投资规模的迅速增长,指数编制机构市场资源配置影响力不断提升,基于公共利益保护需要的金融基准监管必要性日益凸显。并且,随着合作编制指数和自编制指数(self-indexing)的发展,指数编制机构与投资顾问的界限日渐模糊,如何控制指数编制和管理过程中的利益冲突,如何限制涉及指数产品的内幕交易和市场操纵,已经成为监管者难以回避的问题。

2.套利机制运行仍然缺乏足够法律保障

ETF因其特有的套利机制而被视为透明度较高、流动性较好的投资工具,但多方主体共同参与的套利机制能否保持稳定则不无争议。51ETF将流动性欠佳的基础资产转换为流动性较好的交易所交易的产品,能够帮助投资者便捷交易流动性欠缺、原本难以交易的资产,并且套利机制运行过程中的申购、赎回也有利于提升基础资产市场流动性,但在整体市场环境不利的情况下,ETF及其基础资产市场流动性存在短时间急剧衰竭的可能。52无论是在2010年和2015年的美国证券市场“闪电崩盘”中,还是在2020年上半年多重因素叠加导致的金融市场震荡中,作为程序化交易、高频交易标的ETF的价格形成机制都显现出难以承受价格波动的脆弱,价格出现剧烈波动。SEC在针对2010年“闪电崩盘”的调查报告中指出,做市商在相当长一段时间内暂停做市活动,这是导致ETF在当天下午受到极端价格波动影响的原因之一。53做市商在市场异常波动情况中难以及时、准确评估套利机会,不得不停止做市业务,使得ETF的套利机制失效。尽管ETF套利机制并非导致“闪电崩盘”的主要原因54,但在市场震荡期间做市商面临的困境也展现出ETF套利机制的脆弱性。

在美国ETF套利机制运行结构中,授权参与人扮演流动性供给的关键角色,套利机制能否有效运行在很大程度上取决于授权参与人能否有效识别交易价格与资产净值之间的差异,并持续进行份额创造和赎回。然而,在金融市场下跌时期,这种流动性供给机制存在隐患:授权参与人可能缺乏必要能力与激励来维持ETF份额价格与基础资产价格的关联。正如有观点指出,ETF依赖于众多外部市场参与者的相互作用,其中许多主体的行为具有自由裁量的、不具有约束性的市场激励,授权参与人的做市行为受营利目的驱动,行为稳定性却缺乏制度约束:其既没有创建或赎回份额的法定义务,也没有信义义务。55

美国证券市场素来推崇通过声誉机制等市场机制规范市场参与主体,创造了有利于创新的宽松环境,但对于极端情形的风险防范则显得薄弱。随着ETF规模扩张和产品创新,套利机制有效性在保护投资者和维护金融稳定上的重要性持续提升,如何进一步完善相应制度保障也将成为难以回避的问题。规则6c-11从信息披露角度强化了对套利机制运行的风险揭示56,有利于通过提升信息透明度强化外部市场约束,但是否足以应对未来可能再次出现的风险事件,是否还需要在法律制度或交易所自律监管规则层面从做市商资格管理、市场波动性控制等方面入手进一步强化约束,仍是具有争议的问题。

五、美国ETF监管制度演进对我国的启示

(一)回应性制度变革是ETF产品创新的重要保障

美国ETF经历了“共同基金―指数共同基金―ETF”的发展过程,制度体系沿袭最初的共同基金监管框架,并在此基础上不断调适,使之契合ETF的特点。回应性制度变革是ETF产品创新的重要保障,成功的金融创新不仅需要市场参与者的巧思,也取决于特定时代背景下的技术条件能否支撑,更取决于金融监管者能否采取有效的制度供给。回溯美国ETF发展历程,监管者对金融创新的包容态度和制度供给尤为重要,市场参与者与监管者之间的积极互动推动了制度变革的发生。美国共同基金行业在1940年积极推动投资公司监管立法,看似寻求增加监管压力,但背后原因在于“共同基金把联邦监管视为一种解决市场滥用问题和恢复公众信心的手段。”57在2018年规则6c-11征求意见阶段,美国合成型ETF的发行人同样出人意料地要求将合成型ETF纳入监管范围,试图通过推动制度供给以消除不确定性,避免在未来接受更严苛的监管,保障已有金融创新成果。尽管美国ETF监管制度难言成熟完善,但作为ETF诞生地和全球规模最大的ETF市场,其产品创新和制度设计对世界范围ETF市场的发展产生了深远影响,监管制度因应变革的经验和教训尤其值得我国关注。

我国境内首只ETF于2005年上市,揭开了我国ETF市场的发展序幕。ETF在我国诞生之时更多体现为借鉴境外市场经验的“舶来品”,但金融创新无法脱离本土实际,金融产品引入需要在既有市场条件和法律基础上寻求制度创新。最终,我国ETF作为《证券投资基金法》中“另行规定”的基金品种获得了制度空间,并在当时不具备境外市场采用的日内回转交易、做市商等交易机制和基础设施安排的情况下对ETF套利机制配套制度进行了创造性设计。在此后我国ETF市场发展过程中,产品基础资产拓展和运作机制调整都体现出渐进式创新特点。相较于美国金融创新较多依赖内生机制,表现为市场驱动产品创新,侧重于效率价值,我国资本市场上的金融创新更多呈现出“强外生性、弱内生性”的图景58,表现为监管引导产品创新,侧重于安全价值。现阶段我国ETF市场规模迅速增长,产品创新需求日益增强,需要通过制度供给实现ETF产品创新中效率和安全的动态平衡。一方面,我国ETF产品类型有限,主动型ETF、合成型ETF具有较大发展空间,需要在加强投资者教育和完善投资者适当性管理制度的基础上引导有序创新,回应不同类型主体的差异化需求;需要根据ETF产品透明度和流动性特点采取分类监管思路,设置差异化监管规则。另一方面,我国基金法律制度滞后于公募基金市场发展,过于严苛的制度规则容易成为产品创新的障碍,需要提升制度回应性变革能力。例如,美国ETF发行上市条件宽松,未对产品发行规模和持有人数量设置明确要求,实践中广泛采用“种子基金”(seed capital)发行模式,新产品推出较为便利;相较而言,我国《证券投资基金法》明确列举了基金份额上市需要满足的持有人数和募集规模条件,ETF发行上市标准较高,发挥投资者保护功能的同时也限制了基金发行设立模式多样性和产品创新能力。此外,尽管我国不存在美国证券和期货市场的法律基础割裂和监管分割问题,但在ETF资产复合性特点产生的市场联通背景下,跨市场监管挑战客观存在,我国债券ETF、跨境ETF等产品创新需要相应提升不同市场之间的监管协作水平,强化跨市场规则衔接。

(二)建立健全契合ETF特殊性的信息披露制度

其一,ETF信息披露制度完善需要采取层级递进的思路,在完善指数基金信息披露规则的基础上凸显ETF套利机制特点。作为我国公募基金行业基础性法律的《证券投资基金法》在调整范围和内容设置上还存在局限,实践中指数基金运作更多依赖于公开募集证券投资基金运作指引,但其法律效力和位阶仍然有限。宜进一步夯实包括ETF在内的指数基金制度保障,重点完善信息披露规则。一是在系统完善公募基金信息披露规则基础上完善指数基金信息披露规则,充分揭示指数基金所采用的指数跟踪策略的情况,以及其中的风险因素,使用简明语言披露指数编制中指数成分的选择与基础数据的来源情况,提示可能导致跟踪误差的情况,解释导致误差情况的实际原因。二是完善ETF针对性规则设计,优化反映套利机制运行稳健性的定性与定量指标,明确需要进行临时信息披露重大事项,有效展示不同ETF产品之间套利机制运作的差异,促进ETF产品有序竞争。

其二,信息披露制度是ETF产品创新的重要制度保障,具体规则设计需要把握信息披露尺度,平衡各方参与主体利益。美国将信息披露作为监管制度供给的着力点,调整ETF持仓信息、申购赎回清单和日内资产净值等信息披露内容、时点和频率,及时回应了不同市场主体的差异化需求。随着我国ETF产品类型进一步丰富,亦需要配套精细化和差异化信息披露规则。

其三,ETF产品创新需要相应完善投资者适当性制度。信息披露与投资者适当性制度都是针对市场信息不对称采用的制度安排,后者在前者促进投资者信息获取仍存在缺陷的情况下,更进一步地对信息获取进行强制性矫正,引导投资者能力与金融产品风险相匹配。美国合成型ETF发展过程中引发的法律争议凸显了强化投资者适当性管理的重要性,合成型ETF销售也已成为SEC和FINRA监管的重点领域。59监管实践显示,经纪自营商需要充分确保客户了解购买合成型ETF所涉及的风险,建立并维持着眼这些ETF特点和风险的管理体系,有效应对合成型ETF长期表现可能严重偏离其基准指数的风险。60

(三)优化流动性服务安排以保障套利机制运行

其一,理顺激励机制,强化外部约束。做市商是保障ETF套利机制运行的关键主体,是完善ETF市场生态的重要抓手。从美国ETF发展历程来看,流动性保障的主要经验在于通过交易费用减免、报价义务豁免、提供交易结算便利等措施赋予做市商激励。我国ETF市场采用流动性服务商制度,流动性服务商不具备美国授权参与人独占申赎渠道的特点,考虑到ETF流动性服务业务对机构专业能力和技术条件提出较高要求,现阶段整体盈利水平仍然有限,因此理顺做市激励机制尤为重要。可考虑进一步完善做市商评价指标,降低做市成本,丰富做市业务模式,探索引入主流动性服务商的可行性。此外,美国ETF套利机制在市场波动期间的不佳表现也暴露出过度依赖市场机制存在的缺陷,显示出完善做市商基础法律制度的必要性,宜在制度层面明确做市行为规范,并且通过套利机制运行状况的信息披露规则,提升产品可比较性,强化对基金管理人和做市商的外部市场约束。

其二,丰富ETF衍生品,促进期现联动发展。美国ETF衍生品伴随ETF市场持续发展,使得做市商能够利用丰富的产品体系实现多样化做市策略。现阶段我国还需要进一步丰富ETF期权等ETF衍生品类型和数量,满足多元化交易和风险管理需求,提升做市效率。

(四)完善指数资源管理和指数编制监管制度

美国ETF市场繁荣离不开成熟的指数编制行业,指数编制机构商业模式成熟,并且监管者对于指数编制监管和指数产品开发的审核较为宽松。但需要注意的是,美国指数编制机构从传统金融媒体到新型信息中介的发展过程有其特殊性,由此产生了重市场约束而轻监管约束的法律规制路径,这在指数投资规模持续增长的背景下已显现出弊端。其一,美国监管者已经意识到指数编制机构监管事关基金份额持有人利益保护,尝试厘清投资顾问和指数编制机构的责任边界,提升指数产品透明度61;其二,欧盟率先制定《金融基准监管条例》(European Benchmarks Regulation),将证券指数纳入金融基准监管范围,对指数编制机构设置了明确的合规要求,在全球ESG指数创新领域发挥重要监管影响力,产生了规则的域外效力;其三,印度等新兴市场国家已经认识到金融全球化背景下指数资源管理和金融基准监管立法的重要性,推动制定专门的证券市场指数编制机构监管制度。

现阶段我国ETF产品存在同质化竞争倾向,指数产品偏重规模竞争,指数创新的重要性还未充分彰显;同时现有指数编制管理规则效力层级较低、调整范围狭窄62,难以支撑指数行业的发展,难以适应双向对外开放中指数投资规模扩张的发展趋势,需要着力完善指数供给的制度保障。一是完善指数资源管理,厘清指数和证券即时交易行情之间的权属界定方式差异,强化指数编制创新保护,进一步优化指数产品监管审核流程和ETF标的指数合规要求,推动指数和指数产品创新;二是完善金融基准监管立法,明确指数编制过程中利益冲突控制规则,强化跨境数据流动管理和跨境金融基准监管协调规则,加快培育具有国际竞争力的指数编制机构。 ■

[基金项目:国家社科基金重大项目“我国资本市场制度型开放的法律体系构建研究”(项目号:22&ZD204)、博士后科学基金面上资助项目“指数基金法律治理研究”(项目号:2022M722222)、中央高校基本科研业务费专项资金资助项目“金融基准监管制度研究”(项目号:2024IVA079)]

注释

1.截至2022年底,美国ETF有2844只,总规模达到6.5万亿美元。See ICI.2023 Investment Company Fact Book[EB/OL].(2023-05-15).https://www.ici.org/system/files/2023-05/2023-factbook.pdf.

2.截至2023年底,我国境内ETF共有897只,总规模达到2.05万亿人民币,较2022年末产品数量同比增长18.20%,资产规模同比增长36.89%。参见深圳证券交易所.ETF市场发展白皮书(2023年)[EB/OL].(2024-01-18).https://www.kdocs.cn/l/cleTozQanCVP.

3.See Judge K.Investor-driven financial innovation[J].Harvard Business Law Review, 2018, 8(2): 291-348.

4.See SEC.The October 1987 market break: a report[EB/OL].(1988-02-18).https://babel.hathitrust.org/cgi/pt?id=mdp.35128000946994&seq=5.

5.参见中国证券投资基金业协会, 晨星资讯(深圳)有限公司.中美公募基金发展情况比较与研究[M].北京: 中国财政经济出版社,2020: 268.

6.See Markham J W.Regulation of hybrid instruments under the Commodity Exchange Act: a call for alternatives[J].Columbia Business Law Review, 1990, (1): 1-60.

7.Chicago Mercantile Exchange v.SEC, 883 F.2d 537 (7th Cir.1989).

8.参见[美]加里∙加斯泰尼奥.ETF投资手册(第二版)[M].季田牛,译.北京: 中信出版社, 2014: 26.

9.See Peirce H M.Exchanging views on exchange-traded funds[EB/OL].(2019-06-10).https://www.sec.gov/news/public-statement/statementpeirce-061019.

10.See Grimm D J.A process of natural correction: arbitrage and the regulation of exchange-traded funds under the investment company act[J].University of Pennsylvania Journal of Business Law, 2008, 11(1): 95-134.

11.See Birdthistle W A.The fortunes and foibles of exchange-traded funds: a positive market response to the problems of mutual funds[J].Delaware Journal of Corporate Law, 2008, 33(1): 69-110.

12.参见李清池.商事组织的法律构造[M].北京: 法律出版社,2008: 136.

13.参见黄辉.资产管理的法理基础与运行模式——美国经验以及对中国的启示[J].环球法律评论, 2019, (5): 130.

14.See ICI.2023 investment company fact book[EB/OL].(2023-05-15).https://www.ici.org/system/files/2023-05/2023-factbook.pdf.

15.同注7。

16.SEC v.W.J.Howey Co., 328 U.S.293 (1946).

17.See Ritter E L.The securitization of commodities: crossing a gold(or silver) line in the sand[J].Business Law Brief, 2005, Fall.

18.See Hatfield F W.Remarks of Frederick W.Hatfield, commissioner Commodity Futures Trading Commission before the Silver Users Association[EB/OL].(2006-05-24).https://www.cftc.gov/PressRoom/SpeechesTestimony/opahatfield-4.

19.See CFTC.CFTC and SEC approve trading of futures and option contracts on gold ETF[EB/OL].(2008-06-03).https://www.cftc.gov/PressRoom/PressReleases/5505-08.

20.See Hu H T C, Morley J D.The SEC and regulation of exchangetraded funds: a commendable start and a welcome invitation[J].Southern California Law Review, 2019, 92(5): 1155-1202.

21.See Reiners L.Bitcoin futures: from self-certification to systemic risk[J].North Carolina Banking Institute, 2019, 23: 61-110.

22.Grayscale Investments, LLC v.SEC, No.22-1142 (D.C.Cir.2023).

23.See Crenshaw C A.Statement dissenting from approval of proposed rule changes to list and trade spot bitcoin exchange-traded products[EB/OL].(2024-01-10).https://www.sec.gov/news/statement/crenshaw-statement-spot-bitcoin-011023.

24.See Blass D.Staff letter: engaging on fund innovation and cryptocurrency-related holdings[EB/OL].(2018-01-18).https://www.sec.gov/divisions/investment/noaction/2018/cryptocurrency-011818.htm.

25.See Hu H T C, Morley J D.A regulatory framework for exchange-traded funds[J].Southern California Law Review, 2018,91(5): 839-942.

26.See Lynch S N, Hunnicutt T.SEC reconsiders approval of quadruple leveraged ETF[EB/OL].(2017-05-17).https://www.reuters.com/article/us-sec-etfs-idUSKCN18C2RO.

27.See IOSCO.Principles for the Regulation of Exchange Traded Funds, IOSCO[EB/OL].(2013-06-15).https://www.iosco.org/library/pubdocs/pdf/IOSCOPD414.pdf.

28.See Stein K M.Address at Investment Company Institute’s 2017 securities law developments conference [EB/OL].(2017-12-07).https://www.sec.gov/news/speech/stein-ici-securities-law-developmentsconference-2017.

29.See Blackrock.Know what you own: advancing ETP classification[EB/OL].(2023-07-10).https://www.ishares.com/us/education/etpclassification.

30.参见蔡向辉.全球ETF市场繁荣背后的系统性隐忧辨析[J].证券市场导报, 2013, (3): 4.

31.In re ProShares I, 889 F.Supp.2d 644, 644 (S.D.N.Y.2012).

32.In re ProShares II, 728 F.3d 96, 102 (2d Cir.2013).

33.See Sanders J I.In re Proshares: second circuit deprives investors of meaningful disclosure[J].Wake Forest Journal of Business and Intellectual Property Law, 2017, 17(4): 609-626.

34.See CFTC.CFTC issues COVID-19 customer advisory on commodity ETPs and funds[EB/OL].(2020-05-22).https://www.cftc.gov/PressRoom/PressReleases/8167-20.

35.See Lord J.USO faces class-action lawsuit[EB/OL].(2020-06-19).https://www.etfstrategy.com/uso-etf-faces-class-action-lawsuit-85943/.

36.In the Matter of United States Commodity Funds LLC and United States Oil Fund, LP.Administrative Proceeding File No.3-20648 (Nov.8,2021).

37.In re United States Commodity Funds LLC, CFTC Docket No.22-06 (Nov.8, 2021).

38.参见[美]杰克逊, 西蒙斯.金融监管[M].吴志攀, 等译.北京:中国政法大学出版社, 2003: 779.

39.See SEC.SEC adopts new rule to modernize regulation of exchange-traded funds[EB/OL].(2019-09-26).https://www.sec.gov/news/press-release/2019-190.

40.See SEC.SEC adopts modernized regulatory framework for derivatives use by registered funds and business development companies[EB/OL].(2020-10-28).https://www.sec.gov/news/pressrelease/2020-269.

41.同注25。

42.See Yoder J, Howell B J.Actively managed ETFs: the past,present, and future[J].Journal of Business and Securities Law, 2013, 13(2):231-258.

43.规则6c-11明确了对定制篮子的使用,允许ETF管理者使用和真实持仓非同比例(non-pro rata)篮子,也可以向不同的授权参与人发布不同的申购赎回清单。

44.实践中,IIV也被称为“参考净值”(indicative net asset value,iNAV)或“资产组合参考价值”(portfolio indicative value, PIV)。

45.See SEC.Final Rule: File No.S7-15-18[EB/OL].(2019-09-26).https://www.sec.gov/files/rules/final/2019/33-10695.pdf.

46.See Clements R.Exchange-traded confusion: how industry practices undermine product comparisons in exchange traded funds[J].Virginia Law & Business Review, 2021, 15(2): 152-159.

47.同注20。

48.See Robertson A Z.Passive in name only: delegated management and index investing[J].Yale Journal on Regulation, 2019, 36(2):795-852.

49.参见吴琼, 邹露, 陈亦聪.证券指数权益保护的法理逻辑与政策脉络——美国市场若干典型案例分析[J].证券法苑, 2018,(24): 134.

50.See Grieger D T.Re: exchange-traded funds: proposed rule: File No.-S7-07-08[EB/OL].(2008-08-27).https://www.sec.gov/comments/s7-07-08/s70708-22.pdf.

51.See Clements R.Are ETFs making some asset managers too interconnected to fail[J].University of Pennsylvania Journal of Business Law, 2020, 22(4):1-71.

52.See Bank of England.Financial stability report (Issue No.44)[EB/OL].(2018-11-15).https://www.bankofengland.co.uk/-/media/boe/files/financial-stability-report/2018/november-2018.pdf.

53.See The staffs of the CFTC and SEC.Findings regarding the market events of May 6, 2010[EB/OL].(2010-09-30].https://www.sec.gov/news/studies/2010/marketevents-report.pdf.

54.参见杨枫, 张力健.关于“ETF风险论”的辨析[J].证券市场导报, 2013, (1): 6.

55.同注25。

56.监管者明确指出授权参与人在ETF市场运作中发挥核心作用,但在规则6c-11中只是强调应当保存ETF与授权参与人之间的合同及副本,为监管审查提供依据。

57.参见[美]马修∙P.芬克.幕内心声:美国共同基金风云[M].董华春, 译.北京: 法律出版社, 2011: 25.

58.参见李安安.祛魅与重构:金融创新的法律困局及其突围——以资本市场为中心的观察[J].证券法苑, 2013, (9): 606.

59.2017年2月,摩根士丹利(Morgan Stanley)承认在销售ETF与评估客户适当性上存在不当行为,同意支付800万美元罚金。See SEC.Morgan Stanley settles charges related to ETF investments[EB/OL].(2017-02-14).https://www.sec.gov/news/pressrelease/2017-46.html.

60.See FINRA.FINRA sanctions Oppenheimer & Co.$2.9 million for unsuitable sales of non-traditional ETFs and related supervisory failures[EB/OL].(2016-06-08).https://www.finra.org/media-center/newsreleases/2016/finra-sanctions-oppenheimer-co-29-million-unsuitablesales-non.

61.See Gensler G.Statement on request for comment on certain information providers[EB/OL].(2022-06-15).https://www.sec.gov/news/statement/gensler-statement-comment-certain-information-providers.

62.参见陈黎君, 余猛.境外金融基准立法监管实践情况研究——对我国指数行业监管的启示[J].期货及衍生品法律评论, 2020,(2): 13.