股权制衡度对公司金融化的影响

——基于盈利能力的中介作用

朱怡然, 阮书艺

(信阳农林学院, 河南 信阳 464000)

近年来,部分上市非金融公司逐渐减少实体业务,将发展重心转向回报周期短的金融领域。金融业务虽然短期内可提升公司经营业绩,但是在公司资源有限的前提下,资源向金融投资倾斜必然伴随着主营业务投资减少及实体产业空心化,主营业务无法稳定开展必然伴随着经营风险增加,对公司长期发展不利。股权制衡即大股东之间的决策牵制可影响投资策略与方向,进而影响公司金融业务的投资规模,所以上市非金融公司能否通过提高股权制衡度来降低公司金融化程度值得讨论。另外,股权制衡是内部监督的一部分,股东间的相互制约可以使经营决策更谨慎,考量做出的决策是否服务于公司可持续发展,具有远见的决策能有效影响公司盈利能力,稳定的盈利能力可建立起公司内部对主营业务的信心,在一定程度上减少公司的短期金融化投机行为,所以在上市非金融公司的股权制衡度作用于公司金融化时,盈利能力在此作用过程中是否扮演桥梁的角色同样值得讨论。本文从盈利能力的角度,聚焦于股权制衡度对公司金融化的作用过程,对中国上市非金融公司如何合理控制自身金融化提供参考。

1 文献回顾与研究假设

1.1 股权制衡度与公司金融化

股权制衡与公司金融化关系的相关研究近些年出现较多研究成果。黄岚[1]、彭若弘和田婷[2]研究表明股权制衡在一定程度上可抑制公司发展重心偏离实体主业,抑制公司风险投资行为,对于减缓公司金融化倾向有积极效果。股权制衡度较低的公司发展重心往往偏离实体主业,对于公司资源向金融业务倾斜有推动作用。祁怀锦等[3]研究表明股权制衡存在一定的基准线,不超过基准线时有助于减缓公司的金融化趋势,超过基准线后会推动公司的金融化进程。徐光伟等[4]研究表明较高的股权制衡度会促使公司投资金融化程度升高。本文倾向于股权制衡度较低的公司发展重心往往偏离实体主业,对于公司资源向金融业务倾斜有推动作用这个论点。基于此,提出以下假设。

H1:股权制衡度与公司金融化负相关。

1.2 股权制衡度与盈利能力

盈利能力是公司发展的命脉,对于盈利能力影响因素的研究始终是学者们关注的焦点,其中股权制衡度这个因素是否影响、如何影响盈利能力学者们观点各异。张力派等[5]、刘璐等[6]研究表明股权制衡度在一定程度上可延长公司生命力、增强公司盈利能力。任殿顺和张淑雅[7]研究表明股权制衡度与盈利能力之间没有必然的相互影响的关系。关璧麟和葛志苏[8]研究表明股权制衡度对公司生命力以及盈利能力的影响,有可能是积极的,也有可能是消极的,会根据特定内部环境的变化而相互转化。本文倾向于股权制衡度在一定程度上可延长公司生命力、增强公司盈利能力这个论点。基于此,提出以下假设。

H2:股权制衡度与盈利能力正相关。

1.3 股权制衡度、盈利能力与公司金融化

对于三者间的相互关系,一部分学者进行了探讨,但是对于盈利能力在中间扮演的中介桥梁作用,只有个别学者涉及。安磊等[9]研究表明高度金融化往往出现在实体主业盈利能力弱的公司中,业绩压力较大以及实业收益率偏低会促使公司通过金融投资来缓解实业业绩压力。段志鹏[10]研究表明高度金融化往往出现在实体主业盈利能力弱的公司中,并且股权制衡可有力提振公司盈利能力。张华平和刁云翔[11]研究表明较高的股权制衡度能够抑制实体公司金融化行为,应增强公司盈利能力,减少金融业与实体产业间收益的差异,并发挥股权制衡对公司金融化的遏制作用。刘洋洋和吴昊旻[12]研究表明股权制衡可以显著抑制公司金融化,且这种抑制作用在盈利能力强的公司中更明显,盈利能力在股权制衡度作用于公司金融化的过程中起到一定的桥梁作用。顾海峰和张晶[13]研究表明股权制衡可有力提振公司盈利能力。本文倾向于高度金融化往往出现在实体主业盈利能力弱的公司中并且盈利能力在股权制衡度作用于公司金融化的过程中起到一定的桥梁作用这个论点。基于此,提出以下假设。

H3:盈利能力在股权制衡度与公司金融化间存在显著的中介作用,股权制衡可抑制公司金融化且这种抑制作用在盈利能力强的公司中更明显。

2 研究设计

2.1 样本选取与数据来源

以2018—2022年中国A股非ST非金融类上市公司为初始样本,基于Excel、Stata的相关功能对数据进行归集、处理,包括剔除初始样本中无有效数据的公司以及对所有连续型变量在1%的水平上进行Winsor缩尾处理,最终得到60 657个有效观测值。数据均来源于CSMAR数据库(China Stock Market Accounting Research Database)。

2.2 变量定义与研究模型

2.2.1 变量的选取

被解释变量为公司金融化(JR),用(投资收益+公允价值变动损益-营业利润)/|营业利润|衡量。解释变量为股权制衡度(ZH),用第2~10大股东持股比例衡量。中介变量为盈利能力(YL)即非金融企业获取净利润能力,用期末净利润/总资产衡量。控制变量分别为资产负债率(DAR)、营业收入增长率(MBR)、企业现金水平(XJ)、企业现金流(XJL)、金融活动利润占比(JRL)、公司规模(SIZE)、年份(YEAR)、行业(INDU)。如表1所示。

表1 变量的类型、名称、代码、定义

2.2.2 模型的建立

建立如下模型,分析股权制衡度、盈利能力对公司金融化的影响。

JRi,t=α0+α1ZHi,t+δ1Controlsi,t+εi,t

(1)

YLi,t=β0+β1ZHi,t+δ2Controlsi,t+γi,t

(2)

JRi,t=λ0+λ1ZHi,t+λ2YLi,t+

δ3Controlsi,t+θi,t

(3)

式中:i为公司;t为时间;Controls为一系列控制变量;ε、r、θ为误差项;α0、β0、λ0为常数项;α1、β1、λ1、λ2为重点关注系数。

依据中介效应的三步检验流程,若模型(1)中α1为负且显著,则H1成立。若模型(2)中β1为正且显著,则H2成立。在H1、H2成立的基础上,若模型(3)中λ1、λ2均为负且λ1不显著、λ2显著,则存在完全中介效应;若模型(3)中λ1、λ2均为负且显著则存在部分中介效应,H3成立。

3 实证结果与分析

3.1 描述性统计

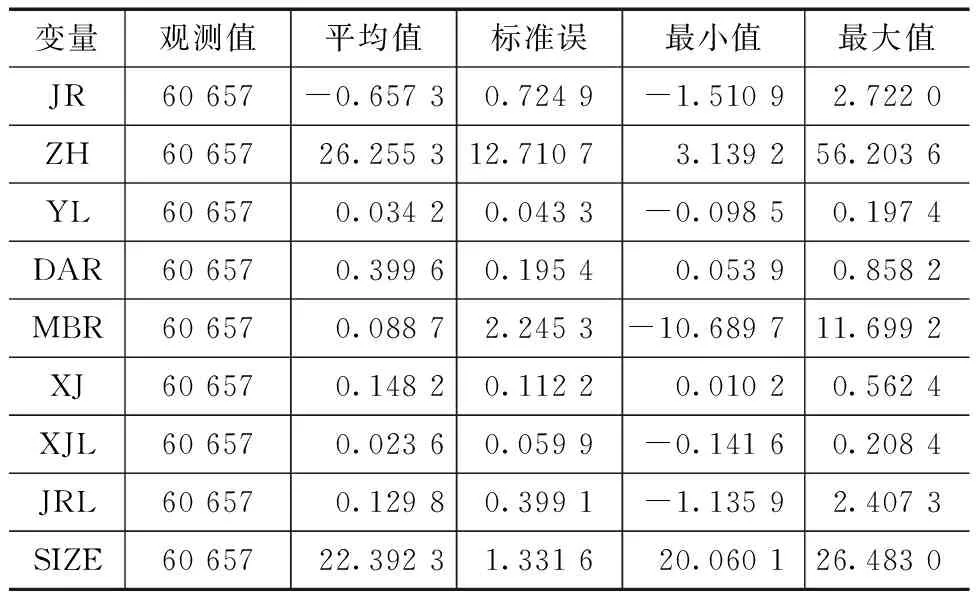

各变量的描述性统计结果如表2所示。

由表2可知,①公司金融化JR的平均值为-0.657 3,标准误为0.724 9,最小值为-1.510 9,最大值为2.722 0,说明中国上市公司金融化程度差别较大,一些公司资源向金融化倾斜明显,而有些公司较为保守,金融化控制在较低水平。②股权制衡度ZH的平均值为26.255 3,标准误为12.710 7,最小值为3.139 2,最大值为56.203 6,说明中国上市公司在股权制衡方面参差不齐、差距显著。③盈利能力YL的平均值为0.034 2,标准误为0.043 3,最小值为-0.098 5,最大值为0.197 4,说明中国上市公司的盈利能力存在一些差别,总体维持在一定水平上。

表2 变量的描述性统计结果

3.2 相关性分析

各变量的相关性分析结果如表3所示。

由表3可知,①股权制衡度ZH和公司金融化JR的相关系数为-0.062 2,在1%的统计水平上显著负相关;②股权制衡度ZH和盈利能力YL的相关系数为0.117 5,在1%的统计水平上显著正相关;③盈利能力YL和公司金融化JR的相关系数为-0.422 9,在1%的统计水平上显著负相关。

表3 变量的相关性分析结果

3.3 回归分析

模型(1)~模型(3)的回归分析结果如表4所示。

由表4可知,①模型(1)~模型(3)的R2分别为0.297 7、0.501 9、0.352 0,说明三个模型设定有意义且拟合度没有较大缺陷;②模型(1)中股权制衡度ZH的回归系数为-0.002 0,且股权制衡度ZH和公司金融化JR在1%统计水平上显著负相关,说明H1成立且中介效应的前提条件成立;③模型(2)中股权制衡度ZH的回归系数为0.000 2,且股权制衡度ZH和盈利能力YL在1%统计水平上显著正相关,说明H2成立且中介效应的另一前提条件成立;④模型(3)中股权制衡度ZH的回归系数为-0.000 7,纳入中介变量盈利能力YL之后股权制衡度ZH和公司金融化JR仍然在1%统计水平上显著负相关,并且盈利能力YL的回归系数为-5.524 7,盈利能力YL和公司绩效ROA在1%统计水平上显著负相关,说明H3成立,盈利能力YL在股权制衡度ZH对公司金融化JR的影响中具有部分中介效应。

表4 回归分析结果

3.4 稳健性检验

为防止因变量选择不同而导致检验结果存在较大偏差,将公司金融化衡量指标替换为(投资收益+公允价值变动损益+其他综合收益-营业利润)/|营业利润|,以此进行分析,仍旧得出了相同的检验结果。

4 结论与启示

站在盈利能力的角度,聚焦于股权制衡度对公司金融化的作用过程,基于2018—2022年中国A股非ST非金融类上市公司数据探讨三者间的关系,得到以下结论与启示。

(1)股权制衡度与公司金融化负相关。对于上市非金融公司来说,合理控制自身金融化程度需要大股东之间的决策牵制。在既定的内外部环境下公司应利用股权制衡度对金融化的反向抑制作用,优化股权结构,通过引入更多大股东来分散控制权,尽量将股权制衡度保持在较高水平,防止任何一个股东单独控制公司决策,削弱个别大股东“一言堂”的决策集权现象,遏制个别大股东的短期投机行为,包括金融投资等,有效防范公司过度金融化。

(2)股权制衡度与盈利能力正相关。上市非金融公司提升盈利能力的方法有很多,其中科学决策是非常重要的一环。公司应适当增强股权制衡度,促使高管理性、谨慎地决策,确保最终选定的经营决策是正确的、科学的、合理的,进而延长公司生命力、增强公司盈利能力。

(3)盈利能力在股权制衡度与公司金融化间存在显著的部分中介作用。较高的股权制衡度可通过提升盈利能力来进一步抑制公司金融化。上市非金融公司应借助股权制衡促使最优经济决策出现,将经营风险降至最低,提升自身在主要业务上的盈利能力,通过加强主业盈利能力,使股东普遍受益并建立决策自信,此时,当个别股东追求高风险高收益的金融投资时,其他股东可利用股权对其制衡,充分运用大部分股东的决策牵制权,遏制投机行为,阻碍个别大股东掏空中小股东利益的机会,从而降低公司金融化水平,推动公司持续、稳定、健康运营。