企业ESG表现对避税活动的影响研究

陈万昕玥

摘 要:伴随着各国愈发追求可持续发展的时代变局,驱动企业进行避税活动的影响因素已发生深刻变化。企业对环境、社会和治理因素(ESG)的重视以及由此构建的ESG优势,可能从多方面抑制或促进企业进行避税活动。本文选取我国2009-2021年沪深两市A股上市公司作为研究对象,收集华证ESG表现得分,匹配相应企业的避税数据,选取公司规模、资产负债率、盈利比例等多种指标作为控制变量,运用模型实证分析了企业ESG表现对其避税活动的影响程度。

关键词:可持续发展;ESG;社会责任;关联企业;避税

中图分类号:F23 文献标识码:A doi:10.19311/j.cnki.16723198.2024.01.043

0 引言

可持续发展引致的社会责任要求正在重塑企业的经营理念,国家和社会对企业社会责任的关注程度越来越高,上市公司也逐渐主动在年报中公布其社会责任信息。然而,随着数字经济和碳减排等全球性经济话题的逐渐兴起,指标更加全面的企业ESG表现逐渐取代了企业的CSR表现,成为了利益相关者们关注的一项企业指标。

正如企业的CSR表现会对企业的日常经营决策产生影响,企业的ESG表现也会对企业价值、企业决策等产生影响。学者们的研究发现,企业的ESG表现与企业价值呈现正相关关系,在信贷市场上可以有效降低企业的融资成本,也有利于助力企业和社会的可持续发展。上述研究是探讨企业ESG表现与企业行为的基石,但大部分研究仍聚焦于企业战略决策和日常经营层面,很少涉及企业ESG表现对企业避税活动的影响。尤其对于企业ESG表现通过哪些因素影响企业避税活动,其作用机制如何,以及企业ESG表现对企业避税活动的影响是正向还是反向,影响程度有多大等疑问,尚无清晰回答。鉴于企业从事避税活动带来的后果及其在开展可持续发展活动中的重要作用,本文致力于探讨企业ESG表现对企业避税活动的影响,补充该领域的研究。

之所以将企业ESG表现与其避税活动联系起来。是因为两者之间有着不可忽视的联系。从理论和实践角度,企业进行避税活动的影响因素可能会因为可持续发展的要求发生改变。区别于关联企业、外部治理、税收协定等传统观点下认为的企业避税的影响因素,当企业为了获得更好的ESG表现而同时关注经济利益和社会价值时,影响企业避税的因素变得更加复杂,促使我们重新思考当前企业避税活动的影响因素。

在以上背景和讨论的基础上,本文重点分析企业ESG表现对其避税活动的影响。通过阅读大量文献,本文认为,企业的ESG表现会对企业的避税活动产生影响,因此需要从理论上完善以关联企业为决定性影响因素的避税影响因素理论。据此,本文在分析避税活动和ESG制度经常用到的利益相关者理论、可持续发展理论、社会道德观理论等基础上加入了企业内部管理的思考,分析企业ESG表现和与之密切相关的内部管理因素对企业避税活动的影响作用机制。在此基础上,本文选取了2009-2021年中国部分上市的非金融企业为研究对象,用BTD指标刻画企业的避税活动,然后以华证ESG评级数据衡量企业的ESG表现,深入探讨企业ESG表现对其避税活动的影响。

本文的研究意义主要体现在两方面。从理论意义的角度看,补充了企业ESG表现与企业避税关系领域的相关文献。国内外学者对企业ESG表现和企业避税关系两个方面的研究不少,研究社会责任与避税的研究也不少,但将社会责任上升到ESG表现,研究企业ESG表现与避税关系的研究较少,本文在国内外学者们研究成果的基础上拓展了企业ESG表现与企业避税关系的研究。从现实意义的角度看,采用避税活动不仅是企业常用的调整成本利润的方式,也与政府的财政收入息息相关,无论是在实务还是学术研究领域一直都是探讨热点。传统观点认为企业作为理性的经济个体会采取避税活动控制成本提高利润,然而随着企业社会责任和ESG表现越来越受到利益相关者的重视,探索企业的ESG表现是否会影响企业的避税活动,带来的是正面还是负面的影响,影响是否显著,这些问题的探讨就显得十分必要,具有较强的现实意义。

根据本文研究内容和研究目标,拟采用如下研究方法:一是文献分析法。本文大量阅读了企业ESG经济后果、影响企业避税活动的相关因素以及企业ESG表现和避税活动3个方面的文献,在国内外学者研究成果的基础上再进行深入探索。二是实证分析法。本文在借鉴前人研究的基础上,充分考虑ESG表现和企业避税活动二者的影响,构建企业ESG表现与避税活动的回归模型,进行回归分析、稳健性检验和异质性检验,以保证实证研究结果的说服力。

本文的创新性可能体现在以下两个方面:一是研究视角的创新性。国内学者的研究几乎都围绕着上市公司CSR表現对企业避税的影响来展开,本文研究我国上市非金融企业的ESG表现对避税活动的影响,有一定的创新性。

二是实证指标的创新性。本文在衡量企业避税指标上选取了用税会差异指标BTD来刻画,又从企业性质、规模、资本构成等方面选取了控制变量,具有一定的创新性。

1 文献回顾与假设提出

1.1 相关文献回顾

1.1.1 ESG经济后果相关文献

有关ESG经济后果的主要理论基础有两个:

一是可持续发展理论。企业作为经济发展的微观单位,必须在追求自身经济利益最大化的同时也要考虑其企业价值、社会责任和经济活动对环境的影响,只有这样才能兼顾企业价值和社会价值的同时实现(操群,2019;张红力等,2017)。

二是利益相关者理论。企业的利益相关者,如企业的股东、债权人、雇员、客户等主体都会影响企业日常经营管理决策(Matallin-Saez等,2009;Louche等;2017)。

目前国内外学者对于ESG的经济后果相关研究主要从3个方面展开:第一个是ESG对企业价值的影响;第二个是ESG表现和企业融资的关系。第三个是ESG表现与碳排放和可持续发展的关系。

在ESG对企业价值的影响方面,学者们的研究主要从两个方面展开。第一个是上市公司ESG表现的相关研究,学者们针对我国目前A股上市公司的研究发现,公司治理与企业价值正相关,并且短期内这种影响更为显著(陈霞等,2015;陈祖英等,2021)。无论是国有企业还是民营企业,公司治理与企业价值都具有正相关关系(叶陈刚,2016;Metrick.2003)。但也有学者发现ESG学者得出了相反的结论,认为ESG表现对企业价值没有正向影响。Brammer等(2006)提出ESG表现高的企业,往往企业价值不高。至于造成ESG表现和企业价值负相关关系的愿意,学者们认为这可能是基于短期盈利指标的考虑,企业ESG表现在一定程度上会增加绿色环境、社会责任方面的资金投入,增加企业成本,降低该年度企业利润指标(Duque Grisales和Aguilera-Caracue,2021)。第二个是企业ESG表现影响企业价值的作用机理。部分学者认为市场关注度和信息披露程度对企业绩效存在调节效应(袁业虎,2021;Ali Fatemi Al,2018)。另一部分学者认为ESG 表现有助于企业优化财务指标表现,从而促进其账面价值增值(于涵,2020;陈静,2019)。还有学者认为ESG表现从利益相关者的角度对企业价值作了研究,他认为社会责任等的道德原则可以显著增加企业的竞争优势,进而维护和扩大企业价值。

在ESG表现和企业融资的关系方面,企业ESG表现对融资是否具有影响这个问题也受到了广泛关注。学者们认为ESG表现对企业融资有全面、正向、显著的影响。其对企业股权(陈香竹和殷炼乾,2022)、债券(Apergis等,2022;邱牧远和殷红,2019;吴雄剑等,2022)、信贷及商业信用(Eliwa等,2019;李增福和冯柳华,2022)等融资均表现出促进作用。在股权和信贷市场较弱的国家,ESG是改善企业融资渠道的重要途径(吴红军等,2017;邱牧远和殷红,2019)。不仅如此,ESG还能帮助企业规避风险,在危机期间凝聚信任抵御冲击。

在ESG表现与碳排放和可持续发展的关系方面,学者们的研究方向集中于企业的ESG表现对绿色创新的影响和“双碳”背景下企业ESG治理机制的构建。部分学者认为,企业绿色创新和ESG表现与财务状况无关,以ESG衡量的绿色创新投入会带来公司价值增加,与上市公司规范性财务指标如ROE、EVA等皆不存在直接相关的线性关系。另一部分学者通过实证模型分析得出非国有企业、规模较小的非污染行业在ESG表现上与公司当期财务价值正相关(金缦,2022)。在我国低碳减排的大背景下,学者们提出要稳步推进上市企业ESG投资实践,引领中小企业责任投资,完善信息披露制度和ESG投资评价体系(安国俊等,2022;宋一程,2021)。

回顾已有文献可发现,既有的ESG经济后果研究大部分集中于企业价值、融资市场和碳排放三方面。大多数学者认为企业的ESG表现对于企业价值、融资环境和可持续发展都有正向影响,当然也有部分学者认为企业的ESG表现不可避免地存在消极影响。大部分研究集中于企业战略和ESG机制建设方面,较少涉及企业财务决策。受限于战略认识、数字技能、资金储备等因素影响,一些行业和企业仍然面临ESG转型困境。同时,在“双碳”目标背景下帮助企业健全ESG披露机制和ESG评价机制显得尤为重要。在此背景下,深入探讨ESG行为对企业避税等避税行为具有重要的理论意义和实际意义。

1.1.2 企业避税影响因素的相关文献

税收驱动型避税的研究开始于20世纪70年代。国外学者最早从成本角度分析寡头垄断企业如何战略性地选择其基于成本的转移价格。国内学者最早从实现关联企业的整体利益角度出发分析企业避税的影响因素(杨斌,2003;胡勇辉和张学斌,2002),之后学者对于关联企業对企业避税的研究成果也很多。也有学者就具体的跨国公司避税案例对于避税影响因素进行分析,认为部分跨国公司的资产构成情况和核心竞争力可能会对避税产生影响,具体来说企业如果拥有的无形资产越多,其避税动机越强,越可能采取避税行动(励贺林,2014;张泽平,叶莉娜,2016)。

接下来,学者们从内部治理的角度出发,研究了管理层和经营特征、企业性质如何决定企业的避税活动。一部分学者从价值链和企业自身管理角度出发,重新梳理了企业如何根据自身经营特征选择更有利的避税方法(CJ Vidal,1997;杨璐,2021;郭心洁等,2016;杨凡等,2019)。也有学者提出了应该考虑管理者的薪酬,根据总利润减管理费用得到的成本考虑选择最优的避税方法(Alfred等,1994;陈冬和唐建新,2012)。在企业性质和所有权、控制权集中方面,研究认为国有企业和企业所有权、控制权集中的企业,出于政策性目标和外在形象的考虑,会更加厌恶税收风险,相对于其他类型的企业来说,他们的避税活动会更少(齐平等人,2015)。

外部治理中的税收征管、税收风险等因素也会影响企业的避税活动。在税收征管方面,税收征管力度会大大提高企业避税的风险,抑制企业的避税活动(王素荣和许甲强,2022)。在税收风险方面,政府可以通过制定避税规则,加大企业的税收风险,政府针对避税的立法行动可以增加企业的税收风险,显著限制企业的避税活动。(张美红,2017)。

在数字经济飞速发展、我国对外开放的广度和深度朝纵深发展的今天,基于BEPS行动计划和RCEP等税收协定的企业避税活动获得了广泛关注。一部分学者从RCEP协定出发,研究了制度因素对于跨国企业避税的影响,RCEP协定可以促进我国沿海中低型的和跨国企业中高端产业中的外资企业产业链转移,该类企业的避税利润水平需要重新评估(古成林,2021)。BEPS行动计划本来就是应对数字经济、协调各国所得税制、重塑现行税收协定和避税国际规则的国际条约,BEPS行动计划的签订对于跨国企业避税活动具有抑制作用,将影响企业的税收遵从成本和经营环境(廖体忠,2014;张滢,2014)。

回顾已有文献可发现,既有的关于企业避税影响因素的研究多集中在關联企业、外部治理因素、数字经济和国际协定。大多数学者认为关联企业的存在会加剧跨国企业的避税活动,而外部治理因素中的税收征管、由政府制定避税规则引起的企业税收风险则会抑制企业的避税。国家协定的签订会导致产业链的转移,进而引发企业价值链的迁移,最后影响避税,近年来的税收协定可以减少各国税制差异、弥补征管漏洞,达到抑制跨国企业避税的目的。综上所述,学者们,尤其是国内学者从内部治理的角度探讨企业内部治理与避税关系的文献较少。在此基础上深入研究内部治理因素对企业避税等避税行为具有重要的理论意义和实际意义。

1.1.3 ESG表现和企业避税活动

关于ESG表现与企业避税的关系尚未得出较为统一的结论,大部分学者从社会道德观理论和风险管理理论解释ESG表现和企业避税的关系,将ESG表现作为发达国家大型跨国企业国际避税和避税的重要影响因素,认为ESG概念中的S(social)和G(goverance)可以在一定程度评价企业社会责任,企业社会责任又在一定程度上影响了避税活动。在企业社会责任与避税方面,国内外学者出现了分歧。部分学者根据风险管理理论,认为企业社会责任的履行与避税程度呈正相关(Freedman J,2005;Huseynov和Klamn,2012;张宸,2019)。有人通过对知名跨国企业的实证分析得出了相似的结论:对员工、政府、社区承担责任的企业会促进避税行为。王玺等人(2020)的研究也表明民营企业履行社会责任越多,避税动机越强。但学术界也存在不同的观点,如社会道德理论和利益相关者理论均认为企业进行避税等避税行为都会影响企业履行社会责任,杨艳等 (2015) 运用不同的样本实证发现企业社会责任表现与其避税程度呈显著的负相关关系。

已有研究多围绕发达国家,缺乏针对新兴经济体的研究。发达国家具有完善的企业信息披露制度和完善的相关法律体系,利益相关者、民众和政府对于企业ESG表现和避税活动也比较敏感。但对于像我国这样的发展中国家来说,一方面,企业ESG信息获取渠道较少,统计ESG表现的时间开始较晚,数据有所缺失,存在一定的信息不对称现象。另一方面,我国政府于2020年正式提出了“双碳”目标和行动计划时间表,“双碳”目标的提出对于企业ESG信息披露提出了更高的要求。同时,随着我国对外开放的逐步深入,我国大型企业也存在一些避税等避税行为,对我国的税收征管提出了更高要求。因此,本文的研究立足于中国,研究企业ESG表现和避税活动,在丰富相关研究理论基础的同时也具有一定的现实意义。

1.2 理论分析和研究假设:ESG表现对避税程度的影响

正如上面文献综述所示,企业ESG以委托代理理论、利益相关者理论、可持续发展理论和权衡理论为基础,企业的ESG表现会影响企业的价值和融资行为。企业作为一个有机整体,各项行为、策略总是相互联系、相互影响,企业的避税活动作为企业减少纳税、提高经济利润的经营决策,也会受到企业ESG表现的影响。

一方面,大企业的ESG表现能够抑制企业避税活动。首先,从权衡理论的角度来看,企业的避税活动不仅对企业自身发展造成负面影响,也会影响社会公平性。其次,从利益相关者理论的角度来看,企业需要定期向利益相关者、公众和政府等主体披露ESG报告,公司治理与企业社会责任会影响企业的决策行为,而企业的决策又与企业避税活动有关,ESG报告的披露大大减轻了信息不对称,各方对于企业信息的了解程度和约束会有效抑制企业的避税活动(Freedman J,2005;Ronald W,2012)。再次,从风险规避的视角出发,企业会考量实施避税活动的潜在风险与收益,当总收益大于税收筹划成本和企业可以接受的潜在成本时,企业会做出实施避税活动的决策。另外,从社会责任理论的角度出发,当企业积极纳税、履行社会责任时,会使消费者对其品牌形成良好的印象,同时在政府等监管部门营造一种 “好孩子”的形象,增加公众对其认可度,所以企业为了规避纳税风险,获得社会赞同,倾向减少关联企业的建立和避税活动(Godfrey P. C,2005)。

另一方面,企业ESG行为也会通过以下几种方式加剧企业的避税活动。首先,企业良好的ESG行为意味着企业需要使用更多现金和资源进行内部管理和控制,意味着企业有更大的财务负担,企业的经营成本会增加,而企业的避税活动可以减少企业的税收负担,减少使用资金的时间成本,从这个角度来看ESG行为可能会提高企业的避税动机。其次,ESG行为提高了对企业收集内部信息的收集和监控能力,从而增强了企业进行避税活动的能力。企业在搜集和监控大量高质量的内部信息的同时能够弱化税收筹划的风险,强化企业的避税活动。最后,企业也可能利用良好的ESG报告制造信息不对称,塑造良好的声誉,声誉寻租理论认为良好的声誉可能会助长企业管理层实施机会主义行为,此时完善的ESG报告和良好的ESG表现,反而可能成为企业从事寻租活动的工具和手段。

因此,本文首先提出假设H1:

H1a:我国ESG表现好的上市公司,避税程度高。

H1b:我国ESG表现好的上市公司,避税程度低。

2 数据、变量和模型设定

2.1 数据说明

本文兼顾ESG表现评分和企业财务数据的可得性,选取2009年至2021年我国沪深两市的部分A股上市公司为研究对象。遵循以下原则对数据进行如下处理:(1)剔除金融行业样本;(2)剔除ST、PT类及中途退市的样本;(3)剔除数据缺失和异常的样本;(4):2009年1月1日前在沪深两市发行A 股的公司。最终涵盖2009年至2022年期间多家上市公司的非平衡面板数据样本。并对所有连续变量在1%的水平上进行了双侧Winsorize缩尾处理,以避免消除极端观测值影响实证结果。企业ESG表现数据取自华证ESG数据库,华证ESG评级数据具有贴近中国市场、覆盖范围广、时效性高等特点,华证指数对沪深300指数成分股的ESG及各维度评级作为衡量企业ESG表现的标准。其余财务数据来源于WIND数据库。

2.2 变量定义

2.2.1 解釋变量

全球ESG评级研究和应用随着可持续发展理念兴起,很多机构开始建立ESG指标体系。国内ESG评级机构发展时间较短,彭博和商道融绿是较早披露ESG数据第三方机构,但目前仅仅包括2015年及以后的数据。考虑到样本时间长短和指标体系完善性,因此本文以国内评级体系中覆盖范围最广、更新频率最高的华证ESG评级数据中的年末评级数据作为ESG实践衡量指标。华证ESG指标采用季度定期评价和动态跟踪结合的方式进行数据调整,时效性较强,而且该指标能够覆盖全部A股上市银行,最早可回溯至2009年第一季度,具有较强的代表性。华证ESG年度得分介于0到10分之间,分值越高,企业履行ESG实践的程度越高。

2.2.2 被解释变量

避税的衡量指标一般分为两类,一类是企业的实际所得税率及其变体,另一类则是企业的税会差异及其变体。为了结果的稳健,我们使用了上述两类方法衡量企业的避税程度,并结合中国的具体实际进行了适当调整。对于第一类避税指标,国外的文献大都直接采用实际税率来刻画企业的避税程度,当企业的实际税率越低时,避税程度越高。国内学者将公司的名义所得税率也进行了考虑。具体而言,我们使用名义所得税率减去实际所得税率来衡量企业的避税程度,即RATE。也有学者用多期实际税率的平均值来刻画企业避税:“名义所得税率与实际所得税率之差”的5年平均值(t-4年—t年)来衡量企业的避税程度,命名为LRATE。

对于第二类避税指标,我们首先采用会计-税收差异(BTD)来刻画企业的避税程度。一般认为,BTD越大,企业利用BTD来规避所得税的可能性越大。BTD=(税前会计利润-应纳税所得额)/期末总资产。应纳税所得额=(所得税费用-递延所得税费用)/名义所得税率。

本文参考田高良等(2021)的做法,在基准回归时使用整体账面的会计收入与实际税负的差异(BTD)来衡量企业避税程度,在稳健性检验时采用企业的实际所得税率及变体来衡量企业避税程度。

2.2.3 控制变量

在借鉴王玺(2019)和白思达(2017)研究成果的基础上,本文控制变量的选取主要考虑了个体层次,在企业财务和公司治理两个方面,选取了公司规模(Size)、资产负债率(Lev)、企业盈利能力(Roa)、固定资产比例(Ppe)、存货比例(lnv)、股权集中度(Top10)、董事会规模(Boardsize)和机构投资者持股比例(Pis)作为本文的控制变量。此外,本文还控制了行业(Industry)和年份(Year)虚拟变量。具体变量定义如表1所示。

2.3 模型设定

基于上述分析,本文基本模型设定为:

BTDi,t=β0+β1ESGi,t+β2controlsi,t+Yeart+Industryi+εit(1)

对于基本模型而言,被解释变量BTDi,t表示公司i在t年的避税程度,解释变量ESGit表示公司i在t年的ESG表现得分,controlsit表示本文纳入考虑的所有控制变量,Yeart表示公司i在t年的避税程度年度效应,Industryi表示行业效应,即同时固定了时间趋势和行业特征的外生影响,εit表示随机误差项。

根据对现有研究的总结发现,企业ESG表现与其避税活动之间可能存在内生性问题,具体包括遗漏变量、反向因果关系、变量测量误差、模型设定误差等,其中,最突出也最容易忽视的内生性问题是遗漏变量文图。对于遗漏变量问题,本文结合现有研究,尽可能多地选取合理的控制变量,不仅选取了包括企业资产规模、盈利能力等财务指标,还参照徐培楠(2018)的做法收集整理了诸如股权集中度、机构投资者持股比例等可能影响企业避税和避税活动的指标。

2.4 描述性统计

根据描述性统计表2可以看出,用来衡量企业避税程度的被解释变量BTD的均值为2.73,即企业的税会差异之差为2.73%,说明我国上市公司普遍会采取避税活动。被解释变量BTD的标准差为26.13,说明上市公司之间采取避税活动的波动程度较大。解释变量华证ESG均值在满分为10的情况下为4.16,接近5,说明选取的上市公司ESG表现得分分布比较均匀。对控制变量的数据进行观察可得,前十大股东持股比例之和为57.86%,机构持股者比例为41.53%,说明选取上市公司的股权相对集中,机构持股者比例为59.81%。

表3为各变量的相关系数矩阵表。从相关系数矩阵表中可以看出,企业ESG表现与避税程度有负相关关系,为本文接下来的实证分析提供了基础信息。两者之间更加准确的关系由下文回归模型加以验证。

2.5 回归结果分析

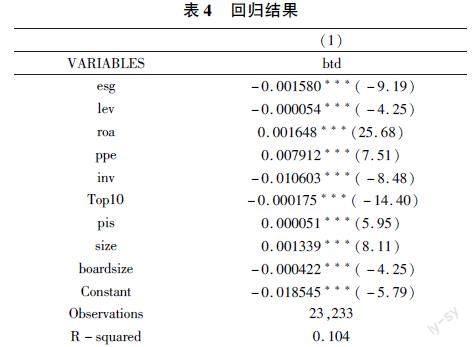

对变量数据进行固定效应模型回归后,得出结果如表4所示。模型(1)OLS回归的结果如第二列所示,模型(1)的回归结果显示,企业ESG表现与企业避税程度BTD在10%的显著性水平下呈负相关关系,与相关系数矩阵的结果吻合。资产负债率(Lev)在10%的显著性水平下与企业避税程度BTD呈负相关关系。盈利能力(Roa)越高的企业,避税程度越低,说明有高额利润的上市公司,为了追求更多的利润,倾向于选择更多的避税活动。与企业避税程度有显著相关性的还有固定资产比例(Ppe)、存货比例(Inv)、前十大股东持股比例之和(Top10)、机构投资者持股比例(Pis)、董事会规模(boardsize)。

2.6 稳健性检验

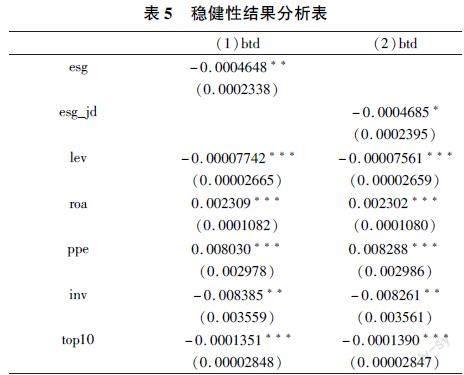

为了避免一些数据统计所造成的结果的偶然性,本文用替换变量的方法进行了稳健性检验,具体来说就是替换解释变量:由于华证的年度数据存在两种算法,第一种用年末数据,第二种用季度均值,在基础回归中本文使用了华证ESG年末数据,所以在稳健性检验中本文替换为华证ESG季度均值,并重新进行了回归。

Standard errors in parentheses,* p < 0.1, ** p < 0.05, *** p < 0.01

稳健性检验结果如表5所示,替换变量后,核心解释变量上市公司ESG表现对于避税程度BTD在5%的水平下显著,上市公司ESG表现与避税程度BTD呈负相关关系,本文的实证结论依然成立。

2.7 异质性检验

考虑到我国特殊的国情,国有企业和非国有企业在作用领域、社会责任承担和经营目标方面都存在很大差异,所以根据徐传谌等(2018)等观点,将上市公司分为国有企业和非国有企业进行讨论和企业,上市公司分组回归结果如表6所示。

组(1)为国有企业,组(2)为非国有企业,从表6中可以看出,国有企业不显著,而非国有企业在0.1的水平下显著,说明非国有企业有更强地利用良好的企业ESG表现进行避税活动的动机。而国有企业不显著的原因可以从声誉理论、可持续发展理论和利益相关者理论解释,国有企业往往掌握了国民经济的命脉,从声誉角度考虑,国有企业可能为了维持良好的声誉,倾向于采取更少的避税行动;从可持续发展角度考虑,国有企业是我国完成经济社会可持续发展目标的中流砥柱,所以国有企业也倾向于履行更多社会责任,减少避税活动;从利益相关者角度考虑,国有企业的利益相关者主要为政府和民众,国有企业为了政府和全体人民的利益也倾向于采取较少的避税活动。总体来看,国有企业本身就具有减少避税活动的动机,所以其ESG表现与其避税程度之间相关性不大。

3 结论与启示

本文首先通过文献梳理和理论分析总结了目前国内外学者们对于企业ESG表现与避税活动关系的几种理论和观点,接着在理论支撑的基础上,运用我国沪深A股部分上市公司2009~2021年的数据,实证检验了企业ESG表现是否会对其避税活动产生影响、这个影响是正向影响还是负向影响、影响的程度有多大等问题。实证结果显示,企业ESG表现与其采取的避税活动呈现显著负相关,也就是说,在控制变量不变的情况下,企业的ESG表现越好,其避税的動机越低。通过异质性检验的进一步分析,可以发现企业的所有权性质也是一个重要的影响因素,表现在非国有企业的ESG表现越高,其避税动机越弱,避税程度越低,而国有企业在良好的ESG表现之外本身就具有很弱的避税动机,其ESG表现与避税程度之间没有显著关系。实证结果验证了前述社会道德理论、利益相关者理论和可持续发展理论下企业的ESG表现与避税程度之间的关系:企业良好的ESG表现意味着承担了更多的社会责任,良好的社会责任会引致更少的避税活动和较低的避税程度。

通过本文的实证结论可以总结以下经验:

第一,从企业的角度来看,企业管理者应该加强ESG实践,做到可持续发展;企业应当加强自己的社会责任,注重多方面利益,实现利益共享的均衡发展;应当积极纳税,减少自己的避税行动,积极维护自己的声誉,维护企业价值。

第二,从政府部门的角度来看,应该完善税收征管法律制度,加大对于违反税收监管法律主体的处罚力度,对国有企业和非国有企业一视同仁,增加企业的避税成本;同时也要促进企业的会计信息披露制度的健全,促进资本市场有序运转;最后要加大各项政策对于企业融资的力度,减少融资约束,营造一个良好的融资环境,有效缓解企业的避税活动。

第三,从银保监会等金融监管机构的角度出发,要督促建立一个现代化的完善的ESG评价标准体系,更好地发挥ESG信息的作用;另外要督促各企业积极披露ESG信息,积极履行环境、社会及治理责任,提高企业的可持续发展能力。

参考文献

[1]操群,许骞.金融“环境、社会和治理”(ESG)体系构建研究[J].金融监管研究,2019,(04):95111.

[2]张红力,周月秋,殷红,等.中国工商银行绿色金融课题组,ESG绿色评级及绿色指数研究[J].金融论坛,2017,22(09):314.

[3]M.A.Fernandez-Izquierdo,V.A.Arago-Manzana,J.C.Matallin-Saez,etc.Do investors in Spain react to news on sustainability and corporate social responsibility[J].Int.J.of Sustainable Economy,2009,1(3).

[4]LouchE Céline,Idowu Samuel,Filho Walter.Innovative CSR:From Risk Management to Value Creation[M].Taylor and Francis,20170908.

[5]陈霞,许松涛.环境规制与上市公司企业价值[J].会计之友,2015,(21):5458.

[6]陈祖英,刘银国,朱龙,等.公司治理与企业价值的相关性研究[J].技术经济,2010,29(03):114120.

[7]叶陈刚,王孜,武剑锋,等.公司治理、政治关联与环境绩效[J].当代经济管理,2016,38(02):1925.

[8]Paul Gompers,Joy Ishii,Andrew Metrick.Corporate Governance and Equity Prices[J].The Quarterly Journal of Economics,2003,118(1).

[9]Stephen Brammer,Chris Brooks,Stephen Pavelin.Corporate Social Performance and Stock Returns:UK Evidence from Disaggregate Measures[J].Financial Management,2006,35(3).

[10]Duque-Grisales,E.,& Aguilera-Caracuel,J.Environmental,Social and Governance (ESG)Scores and Financial Performance of Multilatinas:Moderating Effects of Geographic International Diversification and Financial Slack.Journal of Business Ethics,2019.

[11]袁業虎,熊笑涵.上市公司ESG表现与企业绩效关系研究——基于媒体关注的调节作用[J].江西社会科学,2021,41(10):6877.

[12]Atan,R.,Alam,etc.The impacts of environmental,social,and governance factors on firm performance.Management of Environmental Quality:An International Journal,2018,29(2):182194.

[13]于涵.环境、社会、公司治理(ESG)对金融中介机构绩效的影响研究[D].吉林大学,2020.

[14]陈静.ESG与企业财务绩效的相关性研究[D].对外经济贸易大学,2019.

[15]陈香竹,殷炼乾.企业ESG评级与股权融资成本——基于中国A股上市公司的实证分析[J].西部金融,2022,(08):5967.

[16]Apergis Nicholas.Convergence in non-performing loans across EU banks:The role of COVID-19[J].Cogent Economics & Finance,2022,10(1).

[17]邱牧远,殷红.生态文明建设背景下企业ESG表现与融资成本[J].数量经济技术经济研究,2019,36(03):108123.

[18]吴雄剑,唐逸舟,孙立行,等.ESG信息披露对中资美元债发行定价的影响[J].证券市场导报,2022,(09):4958.

[19]Yasser Eliwa,Ahmed Aboud,Ahmed Saleh.ESG practices and the cost of debt:Evidence from EU countries[J].Critical Perspectives on Accounting,2019,(prepublish).

[20]李增福,冯柳华.企业ESG表现与商业信用获取[J].财经研究,2022,48(12):151165.

[21]吴红军,刘啟仁,吴世农,等.公司环保信息披露与融资约束[J].世界经济,2017,40(05):124147.

[22]金缦.机构投资者的ESG偏好对绿色创新价值的影响[J].金融理论与实践,2022,(01):6575.

[23]安国俊,华超,张飞雄,等.碳中和目标下ESG体系对资本市场影响研究——基于不同行业的比较分析[J].金融理论与实践,2022,(03):4861.

[24]宋一程.碳达峰、碳中和背景下商业银行ESG治理机制建设研究[J].海南金融,2021,(12):5967.

[25]杨斌.跨国公司转让定价避税效应和政府防避税对策研究[J].财贸经济,2003,(07):1621.

[26]胡勇辉.当前我国税收减免存在的问题及对策探讨[J].当代财经,2002,(06):2628.

[27]励贺林.无形资产转让定价规则发展趋势及对我国应对BEPS的启示[J].税务研究,2014,(08):6973.

[28]张泽平,叶莉娜.国际税基划分视野下的无形资产转让定价规则[J].现代法学,2016,38(02):137148.

[29]Vidal C J ,Goetschalckx M.Strategic production-distribution models:A critical review with emphasis on global supply chain models[J].European Journal of Operational Research,1997,98(1):118.

[30]杨璐.基于价值链的关联交易定价研究——以光明乳业为例[J].财会通讯,2021,(06):9699.

[31]郭心洁,王学浩.后BEPS时代:转让定价中的价值链分析[J].国际税收,2016,(12):1620.

[32]杨凡.试论“增值税”改革对企业会计核算的影响[J].现代经济信息,2019,(11):331.

[33]Alfred D.Chandler.Competitiveness and Capital Investment:The Restructuring of U.S.Industry,1960-1990[J].Business History Review,1994,68(1).

[34]陈冬,唐建新.避税寻租、税率敏感度与企业价值[C]//中国会计学会教育分会.中国会计学会2012年学术年会论文集.中国会计学会2012年学术年会论文集,2012:242257.

[35]齊平,王子扶,陈俊龙,等.交易成本、禀赋效应与国有股权转让定价——兼论国有企业混合所有制改革的新思路[J].河北经贸大学学报,2015,36(05):8891.

[36]王素荣,许甲强.中国企业投资RCEP成员国的税务风险及防范策略[J].税务研究,2022,(07):99106.

[37]张美红.我国企业海外投资涉税风险及其应对[J].税务研究,2017,(01):7982.

[38]古成林.RCEP影响下的转让定价新趋势[J].国际税收,2021,(02):3034.

[39]廖体忠.BEPS行动计划的影响及我国的应对[J].国际税收,2014,(07):1315.

[40]张滢.BEPS行动计划8、成果5无形资产转让定价指引[J].国际税收,2014,(10):2728.

[41]Freedman J.Tax and corporate responsibility[J].Tax Journal,2005,(5):14.

[42]Fariz Huseynov,Bonnie K.Klamm.Tax avoidance,tax management and corporate social responsibility[J].Journal of Corporate Finance,2012,18(4).

[43]张宸,张文娟,吕英,等.利益相关者视角下企业社会责任对避税行为的影响研究[J].科技促进发展,2019,15(04):393399.

[44]王玺,叶利华,邓粞元,等.企业社会责任对企业避税的影响研究——基于中国A股上市公司的分析[J].商学研究,2020,27(01):2636.

[45]杨艳,兰东.企业社会责任对公司特有风险的影响——基于利益相关者视角[J].软科学,2015,29(06):6064.

[46]Ronald W.Spahr,Fariz Huseynov,Pankaj Jain.Government as the Firm’s Third Financial Stakeholder:Impact on Capital Investment Decisions,Capital Structure,Discount Rates,and Valuation[J].The Engineering Economist,2012,57(3).

[47]Paul C.Godfrey.The Relationship between Corporate Philanthropy and Shareholder Wealth:A Risk Management Perspective[J].The Academy of Management Review,2005,30(4).

[48]田高良,贝成成,何畅,等.投资者情绪与公司避税行为[J].系统工程理论与实践,2021,41(11):28062821.

[49]王玺,张崇元.审计鉴证业务的专业程度对企业避税的影响研究[J].商学研究,2019,26(04):2228.

[50]白思达.税基侵蚀和利润转移下的转让定价问题研究新发展[J].中央财经大学学报,2017,(11):1826.

[51]徐培楠.政治关联和政治摄入对民营企业国际化的影响研究[D].上海:上海财经大学,2018.