环保税、研发投入对企业盈余管理的影响研究

傅诗雯,陈志强

(1.华中科技大学 管理学院,湖北 武汉 430074;2.黄石市港口物流发展中心,湖北 黄石 435004)

改革开放以来,我国依靠劳动力、资源、资本三大传统生产要素供给的粗放型经济增长方式已趋于瓶颈期,并带来一系列环境污染问题。环境质量的供求失衡,已然成为制约我国持续发展的瓶颈之一。为提升环境质量,政府出台了一系列环境规制政策。党的十九大报告提出建设生态文明是中华民族永续发展的千年大计,把生态文明上升到新的高度。企业是环境污染负外部性行为主体,环境规制迫使企业将环境污染外部行为内部化。盈余管理是企业为了利益最大化,或者市场价值最大化而选择利用会计政策和会计估计方式来进行的一种盈余操纵,分为应计盈余管理和真实盈余管理。环保税加大企业成本,为减少环保税支出,企业进行研发投入,进一步增加企业成本,为企业进行盈余管理提供了动机。企业盈余管理可能损害国家税收利益以及利益相关者利益,也不利于企业可持续发展。因此,研究环保税对企业盈余管理的影响具有重要现实意义。

环保税对企业行为的影响研究主要围绕对企业成本、创新方面。部分学者认为环保税会产生积极效应。环保税增大了企业的排污成本和税收负担,产生“挤出效应”[1];另一方面,当征收环保税时,企业为了减少税收负担会通过技术创新[2]等方式积极地应对,从而实现企业的可持续发展。现有盈余管理的研究主要从盈余管理的动机出发,主要分为管理层薪酬动因[3]、债务契约动机[4]和资本市场动机包含股票发行动因[5]、避免亏损与退市动因[6]、实现盈余预测目标动因[7]、公司并购动因[8]和监管动因[9],成本动机包含政治成本[10]和税收成本[11]。国内外许多学者就盈余管理的动机、偏好选择、实施手段等开展了大量研究,也有学者研究了环保税对盈余管理的影响。研发投入是否促进盈余管理的相关研究不多,主要有两种观点:①研发投入刺激企业盈余管理[12];②研发投入抑制盈余管理[13]。

综上,一方面,环保税影响企业成本、创新等方面,这将给企业盈余管理提供动机;另一方面,企业研发投入对企业盈余管理也有着较深的影响,宏观环境对企业微观行为的跨层次影响也是当前研究的热点。由于环保税、研发投入、盈余管理分别属于宏观政策范畴、企业投资行为和企业财务行为的跨度较大,目前鲜有文献研究环保税、研发投入对企业盈余管理的综合影响。基于此,构建宏观政策对企业微观行为的研究框架,将环保税、研发投入和盈余管理放在同一个分析框架中,深入分析环境监管和环境税收对企业盈余管理的影响及其影响机制,以弥补该领域研究的不足,具有理论意义。

1 研究假设

环保税针对企业污染排放量进行征收,旨在形成有效的约束和激励机制,落实排污者责任,环保税要求企业支付与其污染相对应的社会成本,使环境污染成本内部化,此时环保税也起到“甄别”作用,生产效率低、污染排放高的企业面临更高的环境代价。反之,企业只需要付出少许代价甚至零代价,因此环保税将促进企业进行技术革新,设备设施更新换代,综合考虑技术社会成本与排污成本的关系,环保税坚持多排放多缴税的原则,促使企业在缴纳税费和进行环境保护相关措施之间进行权衡。一方面,环保税增加了企业的相关费用,环保税增加了企业的制度遵循成本,这种遵循环境规制的成本增加大于波特效应所说的创新补偿作用,因而加重了企业的经济负担;另一方面,相关设施、设备的投入及以生产模式和生产技术的创新,进一步增加了企业成本。根据利益相关者理论和委托代理理论,环保税降低企业利润,为了私人收益最大化,根据委托代理理论,经理人也有进行正向盈余管理的动机。由此,得到假设H1a。

假设H1a环保税促进企业进行正向盈余管理。

根据“波特假说”,合适的环境规制能激发“创新补偿”效应,弥补企业的“遵循成本”。环保税作为环境规制的工具之一,在增加企业污染治理成本的同时,有利于创新投入的显著增加。而创新投入在提高企业核心竞争力的同时,会显著提升企业生产力,为企业带来新产品或新工艺,提升企业利润,弥补研发投入及环保税带来的成本上升[14]。环保税对于利润较高的企业也会进行更强的监管,高利润企业此时可能面临更高的政治成本,为降低政治成本,给监管者一个配合环保税的形象,企业此时可能会进行负向的盈余管理;此外,环保税的征收也为企业税收筹划提供了更大的边际收益,因此企业可能会为了少缴税而进行负向的盈余管理。由此,得到假设H1b。

假设H1b环保税促进企业进行负向盈余管理。

根据“生产与成本理论”,环保税增加企业成本,这种遵循环境规制的成本增加大于波特效应所说的创新补偿作用,因而企业会减少对研发创新的资本投入,对创新水平产生负面影响。首先,环保税或者说排污费等环境规制手段增加了企业的制度遵循成本,因而加重了企业的经济负担,挤占了企业用于绿色创新活动的资源投入;其次,环保税通过融资约束和创新投资的替代效应抑制企业环境投资,并且环保税对大型企业、国有企业以及位于监管严格的城市和经济发达城市的企业的研发投入具有显著的抑制作用,这种负面影响主要通过直接效应、创新替代效应和融资抑制效应来实现。研发投入的下降进一步降低企业利润水平,这为企业进行盈余管理提供了动机。

环保税有助于企业加大研发投入,企业会更加注重节能减排,发挥“创新补偿”作用,从而使企业创新效率得到提升。出于成本考虑,企业试图通过技术创新投入来提高企业治理污染的能力以及产品的科技含量,抵消环保税给企业经营收益带来的不利影响,市场需求向环保产品转变,加上环保税提升高污染产品成本,企业为了迎合市场降低成本,重视环保产品的产出,提高研发投入。根据“波特假说”,合适的环保税能激发“创新补偿”效应,弥补企业的“遵循成本”。环保税在增加企业污染治理成本的同时,有利于创新投入的显著增加,创新投入在提高企业核心竞争力的同时,还显著提升企业生产力,为企业带来了新产品或新工艺,这将提升企业利润,弥补研发投入以及环保税带来的成本上升,这会抑制企业进行盈余管理。

综上,环保税一方面会挤占企业研发投入,降低创新产出,从而给企业盈余管理提供动机;另一方面会倒逼企业增加研发投入,激发创新补偿效应,弥补企业由于环保税带来的成本上升,抑制企业进行盈余管理。因此,提出假设H2。

假设H2研发投入在环保税促进企业进行盈余管理的过程中起中介作用。

2 研究设计

2.1 数据和样本

选取2012—2018年沪深两市A股重污染上市公司作为研究样本。样本筛选过程如下:①选择2008环境保护部上市公司环保核查行业分类管理名录内的上市企业;②剔除ST、ST*企业、剔除数据缺失企业与金融企业;③剔除数据异常的企业。为避免极端值影响,对主要连续变量进行1%~99%水平缩尾处理。财务数据均来源于CSMAR数据库。

2.2 模型构建

构建模型1验证环保税对企业盈余管理的影响。

{DAit;REMit}=β0+β1feeit+β2∑controlit+εit

(1)

借鉴温忠麟等[15]提出的中介效应检验方法构建模型2、模型3,并结合模型1验证研发投入在环保税影响企业应计盈余管理过程的中介作用。

rdit=β0+β1feei,t+β2∑controlit+εit

(2)

{DAit;REMit}=β0+β1feeit+β2rdit+β3∑controlit+εit

(3)

式中:DAit为企业应计盈余管理;REMit为企业真实盈余管理;feeit为环保税;rdit为研发投入;controlit为控制变量;εit为残差项;i为企业个体变量;t为时间变量。

2.3 指标构建

①被解释变量:应计盈余管理。使用考虑业绩影响的修正琼斯模型计算出的操控性应计利润作为盈余管理的代理变量,记为DA。真实盈余管理参照文献[16]的做法,用异常经营活动现金流、异常费用和异常产品成本3个分指标综合得出真实盈余管理指标,记为REM。②解释变量。借鉴文献[17]的做法,用直接与环境保护相关的税种刻画环保税。其中,2012—2017年以排污费代替,加上资源税、耕地占用税、城市维护建设税、车船税、车辆购置税、城镇土地使用税,2018年为环境保护税数据。③中介变量:研发投入。采用企业研发投入总额与企业年末总资产的比值衡量。④控制变量。根据文献[18]的研究,选取以下指标作为控制变量:企业盈利能力(ROA)、企业规模(Size)、企业负债水平(Lev)、托宾Q(tobinq)、董事会独立性(ind)、人均生产总值(pgdp)、二职合一(dual)、是否由国际四大事务所审计(big)。同时考虑到政府对环保的关注程度以及企业是否披露环保目标会对企业盈余产生影响,加入政府环保关注度(gover)、是否披露环保目标(EPGoal)作为控制变量。

3 实证分析

3.1 描述性统计分析

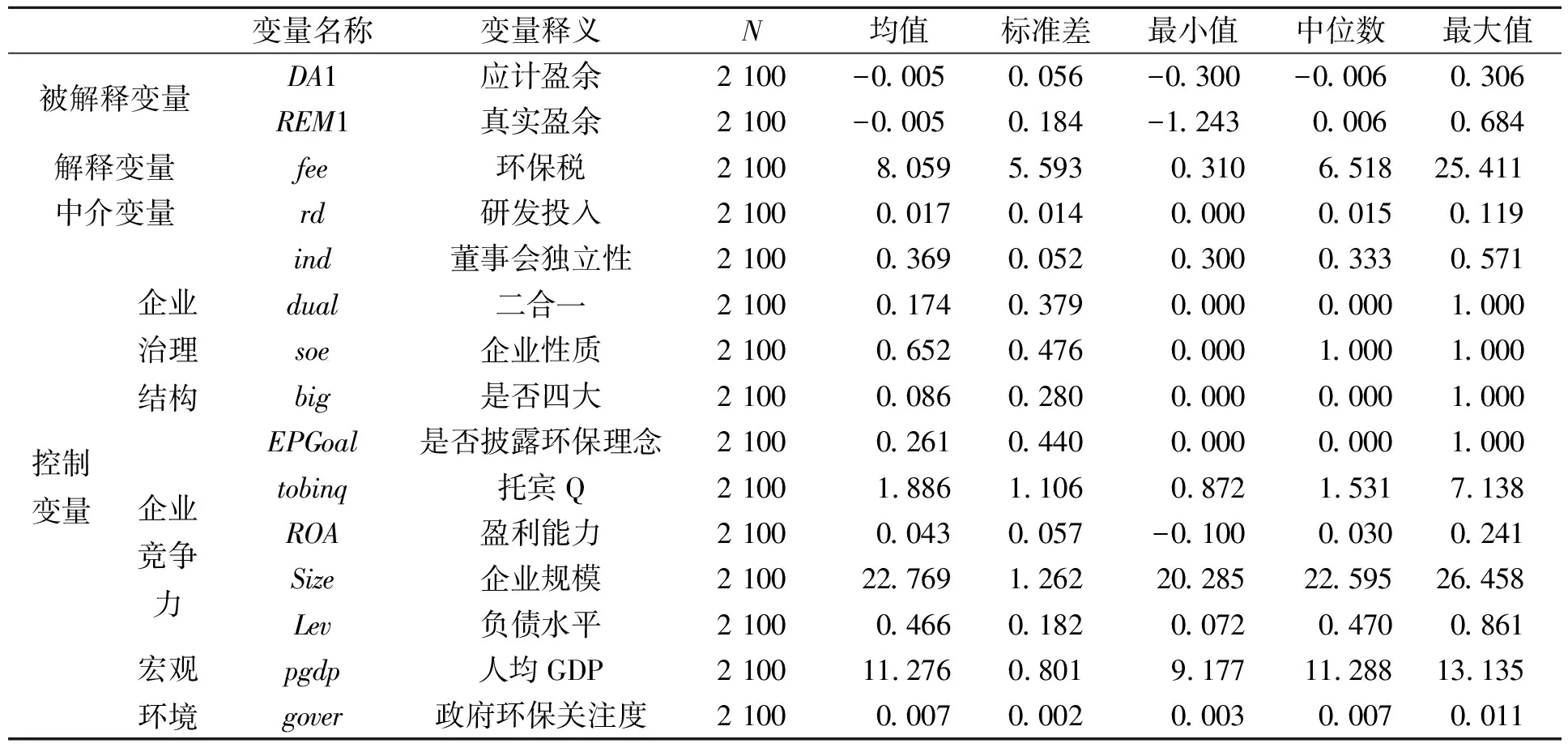

变量描述性统计变量如表1所示。其中,应计盈余管理、真实盈余管理的均值小于0,说明企业更倾向于进行向下的盈余管理;环保税的均值为8.059;研发投入的均值为0.017。

表1 描述性统计变量

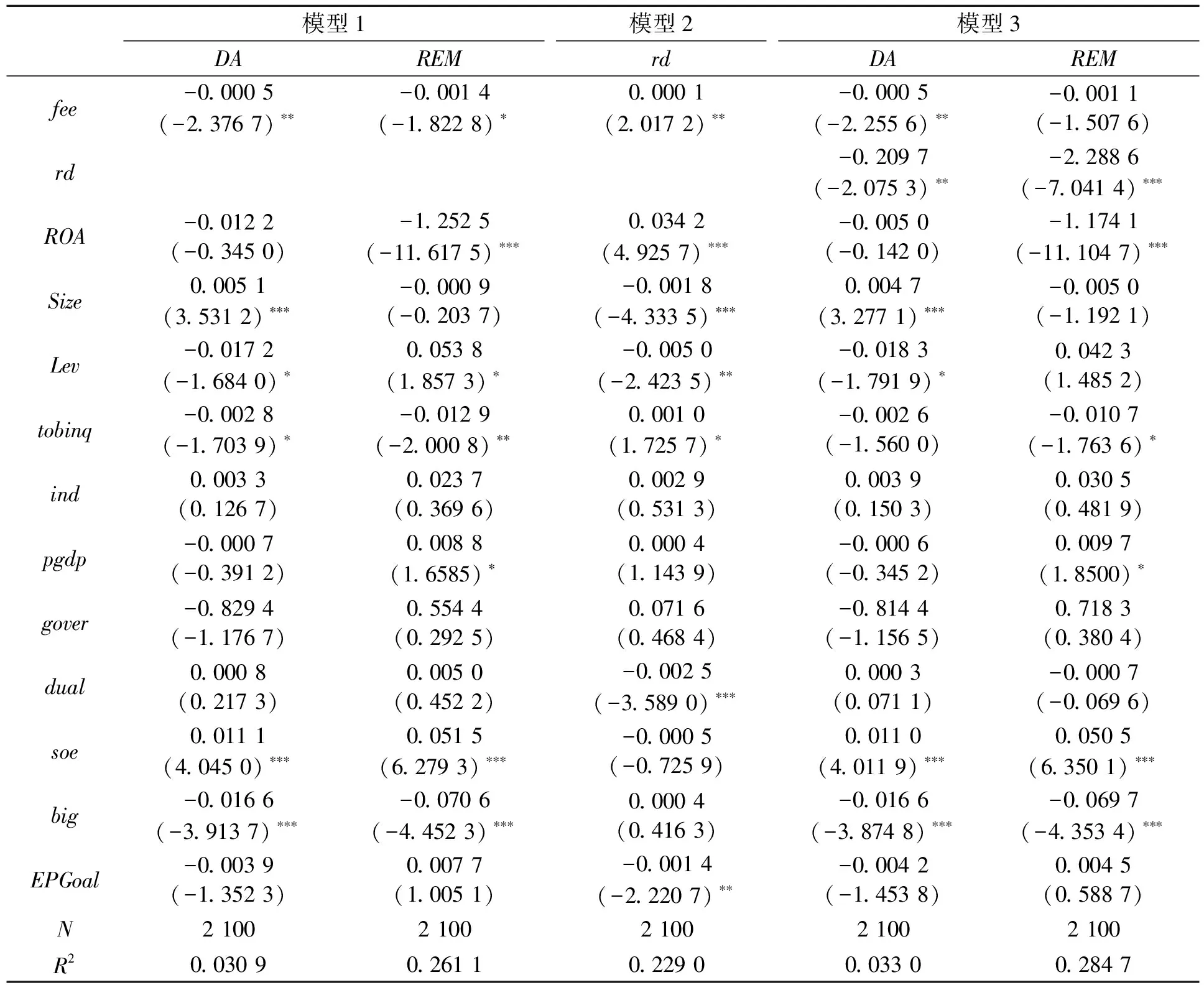

3.2 全样本分析

根据研究假设,分析研发投入在环保税影响企业盈余管理过程中的中介作用,结果如表2所示。由表2可知:①环保税对企业应计盈余管理和真实盈余管理的系数都显著为负,说明环保税促进企业进行负向应计盈余管理和真实盈余管理,验证了假设H1a。②就控制变量而言,企业规模、企业性质对企业应计盈余管理的系数显著为正,说明大规模企业、国有企业更倾向于正向应计盈余管理;负债水平、托宾Q、是否四大对企业应计盈余管理的系数显著为负,说明这些因素抑制企业进行正向的应计盈余管理。③负债水平、人均GDP、企业性质对企业真实盈余管理的系数显著为正,说明高负债水平企业、所处地区人均GDP较高的企业、国有企业倾向于正向真实盈余管理;盈利能力、托宾Q、是否四大对企业真实盈余管理的系数显著为负,说明这些因素会抑制企业进行正向真实盈余管理。④环保税对研发投入的系数显著为正,环保税、研发投入对企业应计盈余管理的系数显著为负,结合模型1结果,说明研发投入在环保税促进企业负向应计盈余管理的过程中起中介作用。⑤环保税、企业研发投入对企业真实盈余管理的系数显著为负,结合模型2的结果可以说明研发投入在环保税影响企业真实盈余管理的过程中起中介作用。

表2 全样本结果分析

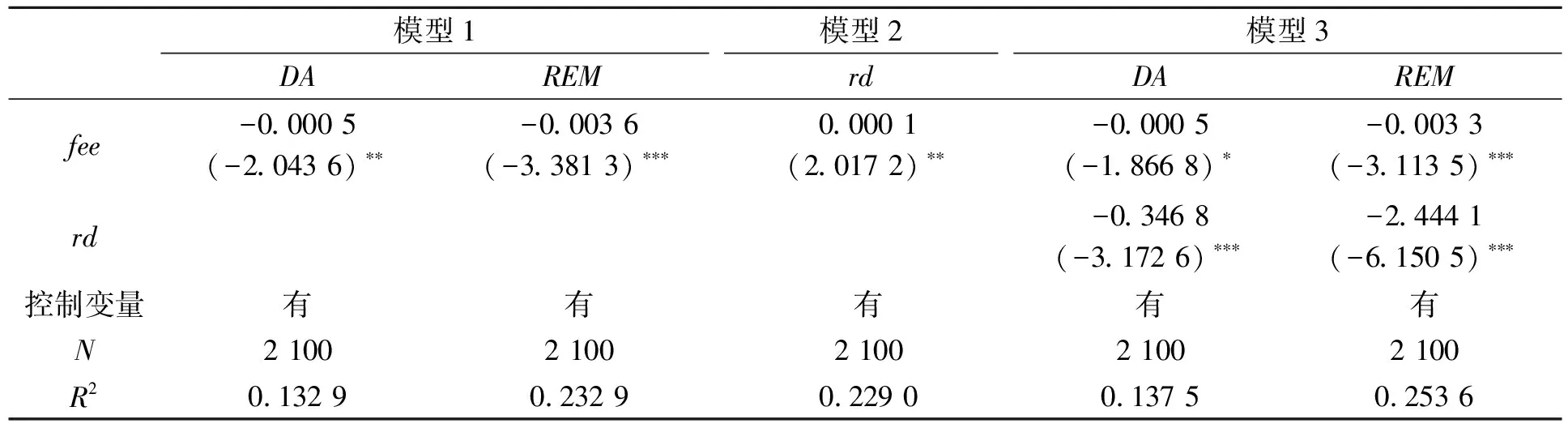

3.3 稳健性检验

不同测度标准可能会对结果产生差异性影响。以修正琼斯模型计算出的可操控性总应计利润衡量的应计盈余管理,以文献[19]的方法来测量企业的真实盈余管理水平分析检验结果的可靠性,如表3所示。由表3可知,环保税对企业应计盈余管理与真实盈余管理的系数显著为负,与前文分析一致。在环保税影响企业应计盈余管理的过程中,研发投入起中介作用;在环保税影响企业真实盈余管理的过程中,研发投入起中介作用,验证了前文中介效应模型的稳健性。

表3 稳健性检验

3.4 异质性分析

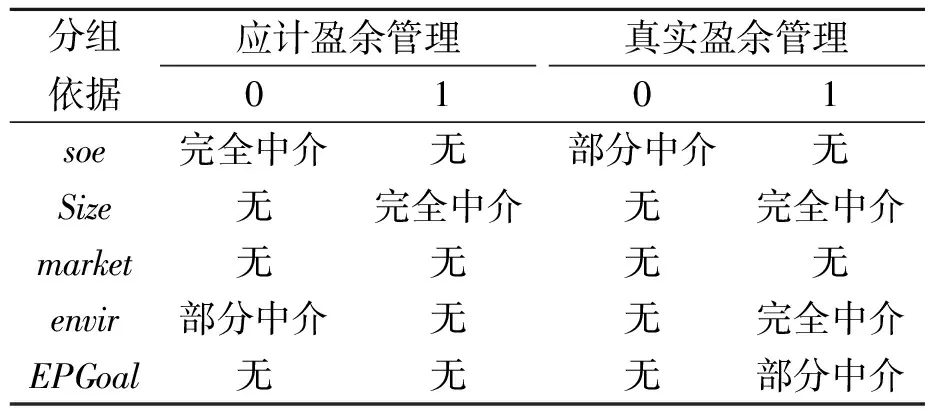

对研发投入在环境规制影响盈余管理中的中介效应进行分组分析,结果如表4所示。

表4 分组分析结果

(1)按照是否为国有控股企业分组。对非国有企业而言,在环保税促进企业负向应计盈余管理和真实盈余管理过程中,研发投入分别起完全中介作用和部分中介作用,对国有企业未表现出中介作用。非国有企业对企业成本控制较为精细,环保税下企业会加大研发投入以降低环保相关税费支出。

(2)按照企业规模大小分组。对大规模企业,在环保税促进企业负向应计盈余管理和真实盈余管理的过程中,研发投入都起完全中介作用,在小规模企业中则未表现出中介作用。大规模企业所拥有的资源较多,因此可以安排部分资源用于研发;而小规模企业则很难挤出资源进行投入,因此研发投入在其中未表现出中介作用。

(3)按照市场化程度分组。无论市场化程度高低,企业研发投入都未表现出中介作用。

(4)按照政府环保投资分组。对处于低政府环保投资区域的企业,在环保税促进企业负向应计盈余管理的过程中,企业研发投入起部分中介作用,在环保税促进企业负向真实盈余管理的过程中则未表现出中介作用;对处于高政府环保投资区域的企业,在环保税促进企业负向真实盈余管理的过程中,企业研发投入起完全中介作用,在环保税促进企业负向的应计盈余管理的过程中则未表现出中介作用。高政府环保投资区域环境治理的迫切性高,因此企业更倾向于选择隐蔽性较强的真实盈余管理,低政府环保投资区域环境治理迫切性低,因此企业选择代价较小的应计盈余管理。

(5)按照企业是否披露环保目标分组。对未披露组,在环保税促进企业负向应计盈余管理和真实盈余管理的过程中,研发投入都未表现出中介作用;对于披露组,在环保税促进企业进行负向真实盈余管理的过程中,研发投入表现出部分中介作用;在环保税促进企业进行负向应计盈余管理的过程中,则未表现出中介作用。披露环保目标的企业往往都被公众和政府认为是承担了社会责任的企业,此时企业再进行相关研发投入则更有利于企业形象的提升,有利于企业发展。

4 结论

(1)利用沪深两市上司公司数据分析环保税、研发投入对企业盈余管理的影响,并从不同角度分组分析,一方面拓展了从宏观环保税到企业微观创新行为和盈余管理行为的影响,扩大了企业盈余管理的研究范围,另一方面对制定环保税相关政策和执行过程起到理论支持作用。结果显示:①整体上,环保税促进企业进行负向应计盈余管理和真实盈余管理,研发投入在环保税促进企业负向应计盈余管理和真实盈余管理的过程中起中介作用;②进一步分组分析表明,在环保税促进企业进行负向应计盈余管理的过程中,对于非国有企业、规模较大的企业,研发投入起完全中介作用;对于处在低政府环保投资区域的企业,研发投入起部分中介作用。在环保税促进企业进行负向真实盈余管理的过程中,对于非国有企业、披露环保目标的企业,研发投入起部分中介作用;对于规模较大、处在高政府环保投资区域的企业,研发投入起完全中介作用;③就控制变量而言,大规模企业、国有企业更倾向于进行正向应计盈余管理;负债水平、托宾Q、是否四大会抑制企业进行正向应计盈余管理;高负债水平、所处地区人均GDP较高的企业、国有企业倾向于进行正向真实盈余管理;盈利能力、托宾Q、是否四大会抑制企业进行正向真实盈余管理。

(2)在企业研发投入中,部分为企业自愿进行的投入,一部分为企业在环保税影响下“被迫”进行的投入,由于系列原因,尚未进行区分,在远期可对此进行进一步深入研究。