三元乙丙橡胶生产及市场分析

王海泉,胡承刚,许 芳,王玉瑛

(1.中国石油吉林石化公司,吉林 吉林 132020;2.中国石油吉林石化公司 研究院,吉林 吉林 132021)

乙丙橡胶是以乙烯和丙烯为基础单体合成的一种饱和非结晶性共聚物,按聚合物分子链中单体单元的不同分为二元乙丙橡胶(EPM)和三元乙丙橡胶(EPDM)两大类,前者是乙烯和丙烯的共聚物,后者是乙烯、丙烯和少量非共轭二烯烃的共聚物。EPDM因其主链是由化学稳定的饱和烃组成,只在侧链中含有不饱和双键,故其耐臭氧、耐热、耐候等耐老化性能优异。其用途比较广泛,主要应用于汽车工业、建筑行业及电线电缆等领域。本文主要述及EPDM的生产及市场情况。

1 生产情况分析及预测

1.1 国际状况

近年来,得益于生产技术进步、市场需求释放,全球EPDM行业发展迅速,同时在优胜劣汰背景下,EPDM市场供应格局日渐稳定,产能也相对集中。其中沙特阿朗新科公司、美国陶氏公司、美国埃克森美孚公司、韩国锦湖石油化学株式会社、意大利维萨雷斯(Versalis)公司和日本三井化学株式会社六家企业凭借规模和技术优势掌握全球EPDM主要产能,占比达到73%左右。此外,日本JSR株式会社于2022年4月1日宣布,已将其包括EPDM在内的弹性体业务出售给日本引能仕(Eneos)株式会社(简称引能仕),未来将通过引能仕继续开展弹性体业务。

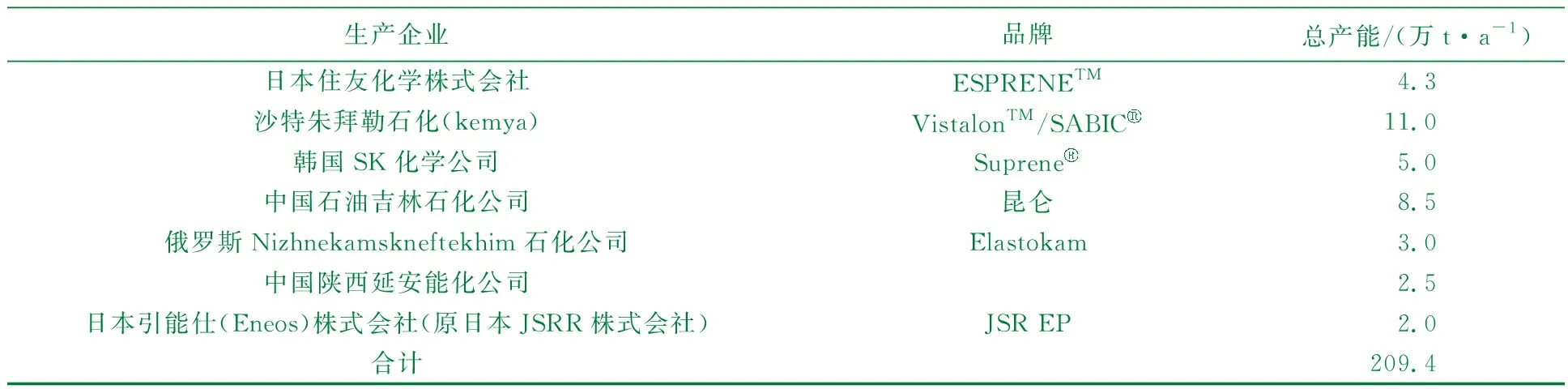

2022年,全球范围内无新建及关停EPDM装置,总产能保持在209.4万t/a,2022年世界EPDM生产商及产能情况具体见表1。

表1 2022年世界EPDM生产商及产能

续表

2022年全球EPDM产能分布仍以美国居首,占总产能的31%,其次为中国,占比为19%,韩国占比为15%,沙特占比为9%,荷兰占比为9%,日本占比为7%、意大利占比为6%。

为了增强EPDM产业的整体竞争力,近几年国外多家生产企业重新调整生产网络,关停多套运行和维护成本较高的装置,如:2020年阿朗新科(美国)公司关停了位于美国的7万t/a EPDM生产装置,韩国SK化学公司关停了位于韩国的4万t/a EPDM生产装置;2021年埃克森美孚公司关停了位于法国的8.5万t/a EPDM生产装置[1]。2022年日本住友化学株式会社宣布,计划停止日本千叶工厂年产能为4.3万t EPDM的生产,并于2023年3月底终止其销售[2]。随着老旧装置的关停,EPDM装置整体技术水平提升,产能利用率也将得到提高,预计到2026年,全球产能利用率将提高到87%左右。

未来几年,除中国石油吉林石化公司计划新建4万t/a EPDM装置外,未见其他新建/拟建装置报道。预计2023年全球EPDM产能下降,2025年后产能将小幅回升。

1.2 国内状况

2022年国内EPDM既无新增装置,也无关停装置,生产企业仍为5家,总产能已连续3年保持在39.5万t/a。2022年国内EPDM生产商及其装置现状见表2。

表2 2022年国内EPDM生产商及其装置现状

从产能分布区域来看,以华东地区为主,产能为28.5万t/a,占比为72.15%。华东地区是我国EPDM主要下游领域——汽车配件行业集散地,可见EPDM近消费端的生产分布特点体现明显。2022年国内EPDM产能区域分布如图1所示。

图1 2022年国内EPDM产能区域分布图

目前EPDM处于产品生命周期的成熟期,投资吸引力较低,未来几年内国内EPDM拟在建项目少,有产能增长预期的仅有两家:一是山东省东营统洲化工有限公司年产5万t的EPDM装置,该装置因资金缺口等原因,目前处于长期停工中,复工日期存在一定不确定性[3];二是吉林石化公司拟建4万t/aEPDM装置,是该公司转型升级项目中120万t/a乙烯的下游配套装置,预计2024年初期将进入试运行阶段。因此预计未来2年内,中国EPDM行业总产能将有所提升。

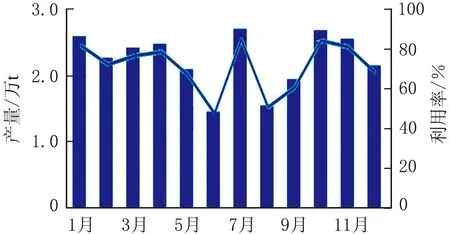

2022年,中国EPDM产量大约为26.89万t,较2021年减少约0.17万t,降幅约0.63%,年均产能利用率约为68.08%。2022年生产企业年内检修情况较2021年增多,使行业总产量降低。2022年中国EPDM月产量及行业产能利用率变化如图2所示[4]。

时间图2 2022年中国EPDM月产量及行业产能利用率变化

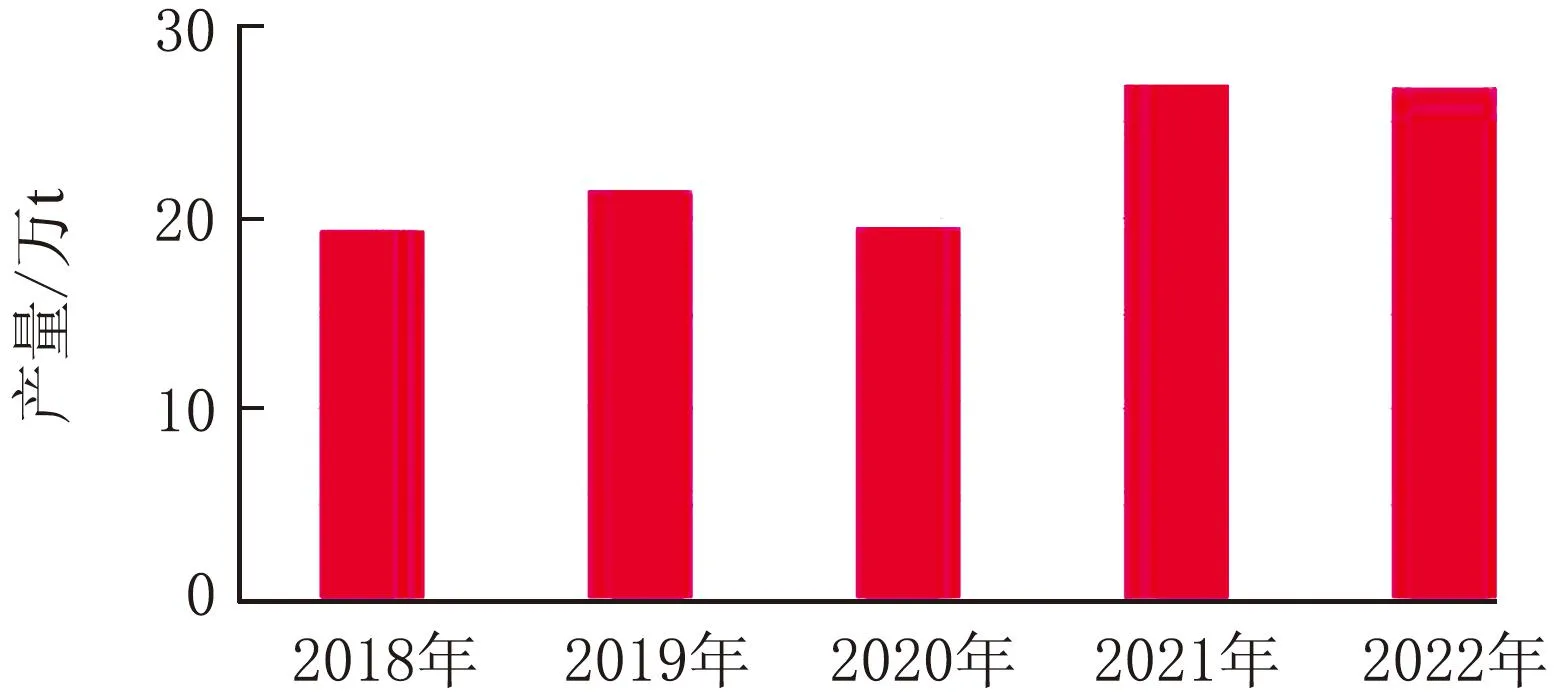

近五年,中国EPDM产量呈阶段性增长,年产量由2018年的19.5万t增加至2022年的26.89万t,年复合增加率为8.37%。2021年受反倾销政策实行影响,进口货源大幅减少,国内产量出现相对明显的增加。2022年受疫情及国际复杂态势等影响,产量小幅回落,比2021年下降0.63%。2018年~2022年国内EPDM产量变化情况如图3所示。

时间图3 2018年~2022年国内EPDM产量变化情况

2023 年国内EPDM下游需求存在小幅回升的预期,同时随着国内生产技术成熟度的不断提升,装置平稳运行周期延长,预计2023年国内EPDM产量将小幅增长。

2 市场分析及预测

2.1 国外市场分析及预测

EPDM是世界上消费量最大的合成橡胶之一,主要应用于汽车零件/部件、单层屋顶、电器零件、聚合物改性、电线和电缆护套、软管、运动场和赛道等。其中,最大的消费市场是汽车领域,占全球需求的60%~65%(包括石油添加剂的使用以及大多数聚合物改性用途)。

2021年全球EPDM消费量约为150万t。从区域消费占比来看,2021年中国大陆是EPDM的最大消费国,占总需求的四分之一以上,这得益于近年来中国汽车行业稳步增长的推动。美国是EPDM的第二大消费国。整个欧洲地区是另一个重要市场,中欧和东欧的增长速度超过西欧,因为其汽车行业的增长速度更快。随着汽车生产的缓慢复苏,日本和韩国的消费增长保持温和,但这两个国家是其他国际市场的主要出口国。预计到2026年,世界EPDM的区域消费情况变化不大,中国仍将继续主导市场。

2021年世界EPDM区域消费占比情况如图4所示。

图4 2021年世界EPDM区域消费占比情况

2.2 国内市场分析及预测

EPDM的未来消费将取决于几个关键因素,即EPDM与其他聚合物/共聚物之间的持续竞争能力、汽车生产水平、新建建筑的水平以及单层屋面材料和重新铺设率,以及区域GDP增长情况等。随着下游应用领域的发展,预计未来几年内,世界EPDM市场的年均增长率将超过3.4%。

2022年国内EPDM表观消费量在39.08万t,较上一年减少4.32%。2022年下游市场受散点疫情影响明显,对EPDM需求表现不佳。月度消费来看,消费呈现震荡趋势,尤其是9月份,消费量仅2.27万t,为年度最低点,其主要原因是9月份国内多套装置存在检修,场内供应缩减,且出口量维持相对高位,消费量有所减少。自5月份起,消费量开始呈现下降趋势,受行业淡季(7月~8月)冲击明显。下半年整体消费情况不及上半年,EPDM市场价格难有起色。2022年EPDM月度消费量及价格趋势对比如图5所示[5]。

图5 2022 年EPDM月度消费量及价格趋势对比

2018年~2022年,中国EPDM市场需求量呈现“M”型变动状态。2018年~2019年消费小幅增长,2020年全球性的疫情使各行业受到不同程度的打击,国内EPDM表观消费量年降幅达到15%。2021年国内EPDM在下游消耗恢复性小幅走高下,同比小幅增加。2022年在多发散点疫情影响下,出现小幅度走低。2018年~2022年中国EPDM供需情况见表3。

表3 2018年~2022年中国EPDM供需情况

EPDM下游行业较多,从下游消费结构来看,对EPDM消费量较大的产品有汽车零部件、橡胶制品、聚合物改性、电线电缆等。2022年,汽车行业依旧是需求最大的领域,在国家以及政府政策加持下,汽车行业不断恢复,据中国汽车工业协会统计数据,2022年汽车产销分别完成2 702.1万辆和2 686.4万辆,同比分别增长3.6%和2.1%[6]。中国汽车市场产销整体呈现正增长,延续了2021年向好局面,对EPDM消费占比达到45%;其次是橡胶制品、聚合物改性、电线电缆,占比分别为20%、10%以及10%。

从消费区域来看,华东地区下游分布相对密集,是全国EPDM消费占比最高的地区,2022年约占总消费量的50%,华北次之,约占25%,华南地区约占15%,其他地区约占10%。

2023年及未来的几年内,EPDM下游主要以恢复性向好发展为主。汽车行业仍作为EPDM的主要下游行业,在新能源车的带领下有望未来实现稳步增长。其他行业来看,房地产近几年运行并不理性,相对偏冷,因此对于家电、建筑密封及建筑用管带带动预期偏弱,2023年依旧维持相对平淡表现。随着中国基建及轨道交通的大力发展,对于线缆行业存在提振预期。总体来看,中国经济主要以恢复为主,实际增速或显缓慢,预计2023年中国EPDM下游消费量将小幅上涨。

3 进出口分析及预测

3.1 进口分析

EPDM的进出口统计包括初级形状乙丙非共轭二烯橡胶和其他形状乙丙非共轭二烯橡胶。

近年来,中国EPDM进口量呈现递减态势。2022年进口总量约15.18万t,同比减少9.91%左右。主要原因在于年内欧洲及东南亚市场需求及价格略好于国内,上半年部分国外企业大量投入货源于欧洲及东南亚市场,对中国出口量小幅减少。

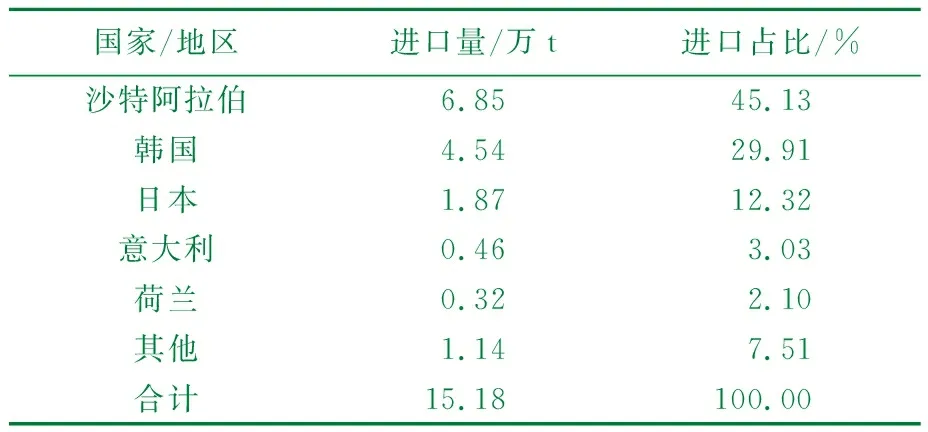

从进口来源来看,自2020年中国实施反倾销,导致EPDM主要进口来源地发生变化。2022年,位居前5位的进口来源地分别为沙特阿拉伯、韩国、日本、意大利和荷兰等国家[7]。2022年以上来源国进口量总计14.04万t左右,约占总进口量的92.49%。其中,沙特阿拉伯进口总量提升,位居第一位,占比为45.13%,主要以拉比格产品为主;韩国位于第二位,占比为29.91%,主要以锦湖产品为主;日本进口总量增加明显,位居第三位,占比为12.32%。2022年EPDM进口国家/地区统计见表4。

表4 2022年中国EPDM进口国家/地区统计

从进口贸易方式来看,中国EPDM进口贸易方式以一般贸易为主,2022年一般贸易进口量占比为85.88%。2022年中国EPDM进口贸易方式统计见表5。

表5 2022年中国EPDM进口贸易方式统计

3.2 出口分析

中国是EPDM净进口国,出口量较少。2021年在全球性货源供应紧张的驱动下,中国企业加大出口力度,出口总量达到3.17万t,同比增加134.81%。2022年受到国外需求整体走弱影响,总出口约为3.05万t,同比减少约为3.79%。

2022年EPDM出口国家/地区统计见表6[8]。从EPDM出口国家/地区明细来看,以亚洲区域为主。2022年出口至韩国的EPDM数量占据首位,总计为4 569.20 t,同比减少48.12%,出口至韩国货源减少的主要原因在于韩国当前需求减弱,本地产能极大程度满足了当地需求,对于进口货源需求减少。

表6 2022年EPDM出口国家/地区统计

从出口贸易方式来看,中国EPDM出口贸易方式以一般贸易为主,2022年一般贸易进口量占比为77.68%。2022年中国EPDM出口贸易方式统计见表7。

表7 2022年中国EPDM出口贸易方式统计

2023年国外装置存在永久性停车计划,同时随着我国EPDM产品质量和产量的稳步提升,预计2023年我国出口量或将稳步增加。

4 发展与建议

我国作为全球EPDM主要消费市场,终端需求量整体较大,2023年及未来的几年内,下游市场主要以恢复性向好发展为主,EPDM国内需求和出口存在增加预期。为促进EPDM行业的健康持续发展,提出以下建议:

(1)完善现有装置工艺技术,进一步降本增效;提高装置的生产效率和经济投入的产出价值;加强产品质量攻关,提升产品质量及质量稳定性,稳固和提高市场占有率。

(2)加强产学研合作,提升产业技术创新水平,不断丰富产品结构,满足市场的差别化需求;在终端产品定位上,加大高技术含量、高附加值的专用牌号的比例,探索高端化发展路线。

(3)强化技术服务,支持产品市场扩张。在加大EPDM应用开发力度的前提下,用技术服务支持产品市场的扩张,不断开拓通用市场新的应用领域及前沿应用市场,扩大EPDM应用领域。

(4)拓展国际视野,做好出口市场。在现有出口业务的基础上,制定战略性出口策略,调整价格对策,拓展国外客户,化解产销压力。