我国医院抗肿瘤药品进口依赖情况研究

任晓明,徐冬艳,徐英峰,周颖玉

中国药学会科技开发中心,北京,100022

近年来,虽然我国不断加强进口抗肿瘤药品的仿制和临床替代,但我国医院进口抗肿瘤药品的采购量和使用量仍然不断增长[1]。随着经济逆全球化趋势的凸显,全球供应链的日趋脆弱,进口抗肿瘤药品供应存在着较大的不确定性风险[2]。为防止药品短缺现象的产生、贻误患者治疗时机,有必要对我国进口抗肿瘤药品依赖情况,尤其是我国医院对进口抗肿瘤药品的依赖情况进行系统的梳理和分析。部分研究表明,虽然我国国产抗肿瘤药品在经济性和可负担性上优于进口抗肿瘤药品[3],但由于药品创新机制等因素的影响,国产药品的临床整体表现仍无法与进口药品相提并论,我国医院对进口抗肿瘤药品的依赖并未消除[4]。以进口药为主的新型抗肿瘤药品无论是品种数量,还是销售金额,在医院临床用药中都占据首要地位[5]。从研究方法和研究角度来看,既往研究往往通过分析进口药品的品种数量、市场规模和金额占比判断进口依赖情况[6-8],忽视了疾病种类的多样性和临床需求的复杂性,未能从适应症和通用名角度对药品进口依赖情况进行具体分析;个别文献虽然分析了进口药品临床用量和独有品规(包含品种、剂型和规格层面)的占比情况[9],但缺乏基于疾病治疗和临床应用角度的适应症层面和治疗靶点层面的分析,因此未能全面估计药品进口可能出现的不确定性对疾病治疗和临床需求的影响程度。本研究利用全国936家样本医院2017-2021年的进口抗肿瘤药品使用数据,对我国进口抗肿瘤药品的基本使用情况、独有通用名、独有剂型、独有规格、独有适应症和独有治疗靶点药品情况进行梳理,对不同地区和不同等级医院的进口依赖情况进行了细分,对源自不同国家和不同生产企业的进口依赖情况进行了整理,多角度多视角地展现了我国抗肿瘤药品进口依赖的概况,以期为降低进口抗肿瘤药品供应风险,保障患者用药可及性提供参考。

1 资料来源与方法

1.1 资料来源

本研究的数据主要来源于中国药学会“全国医药信息网”的药品采购数据库。从全国医药信息网所覆盖的1300余家样本医院中选取了2017年1月-2021年12月连续上报数据的936家样本医院。样本医院覆盖了全国31个省份,包括三级医院677家,二级及以下医院259家。样本数据共涉及200个通用名品种,387个品规,401591条数据。药品的适应症和作用靶点信息来自Insight数据库。

1.2 研究方法

参考《药品注册管理办法》中进口药品注册的相关规定[10],并结合其他研究文献[9],本研究将进口抗肿瘤药品界定为生产企业注册地在中国境外,在中国境内注册销售的抗肿瘤药品。也就是说,母公司在中国境外,但注册地在中国境内的企业生产的抗肿瘤药品,不认为是进口抗肿瘤药品。另据《中华人民共和国出境入境管理法》第八十九条的相关规定[11],“中国境内”不包括中国香港、澳门和台湾地区。本研究将ATC分类编码为L01作为检索标准(即选取抗肿瘤药品及免疫制剂大类中的各抗肿瘤药品),提取药品通用名、剂型、规格、生产厂家、企业性质、金额、用药频度 (defined daily doses, DDDs)、日均费用(defined daily dose cost, DDDc)及采购价格等信息,从我国医院对进口抗肿瘤药品的临床用量依赖和独有品规依赖两方面分析我国医院的抗肿瘤药品进口依赖情况。临床用量依赖纳入了进口抗肿瘤药品在我国医院抗肿瘤药品中的金额和用量占比,不同国家和不同企业的抗肿瘤药品的金额和用量占比等数据;独有品规依赖主要是对进口抗肿瘤药品的独有通用名、独有剂型、独有规格、独有适应症和独有治疗靶点的使用情况分析。在对通用名、剂型和规格进行计数时,不区分不同企业生产的相同通用名、剂型和规格。

以往对药品独有品规的研究,大体可以分为两类。一类以国家基本药物为研究对象,将仅由一家药品生产企业生产的品种或剂型,定义为独家品种或独家剂型[12];另一类在研究进口药品的可替代性时,虽然没有作具体定义,但分别对药品通用名、剂型和规格层面有国产替代的药品与没有国产替代的药品进行了分析[9]。本研究沿用后者的研究思路,并将我国境内各企业所生产的抗肿瘤药品中不存在,但在进口抗肿瘤药品中存在的通用名界定为进口抗肿瘤药品的独有通用名,同一通用名下境内生产企业没有的剂型界定为独有剂型,同一通用名同一剂型下境内生产企业没有的规格界定为独有规格。此外,本研究将截至2022年12月在我国境内批准上市的国产抗肿瘤药品以及已经获得批准文号暂未上市的国产抗肿瘤药品说明书中没有,而在我国境内上市的进口抗肿瘤药品说明书中存在的适应症和作用靶点,分别界定为进口抗肿瘤药品的独有适应症和独有靶点。对独有适应症和独有治疗靶点的分析,不考虑在境外上市但未在中国境内上市的药品,同时忽略同一通用名在境内外获批适应症的细节差异。

2 结果

2.1 进口抗肿瘤药品的临床用量依赖情况

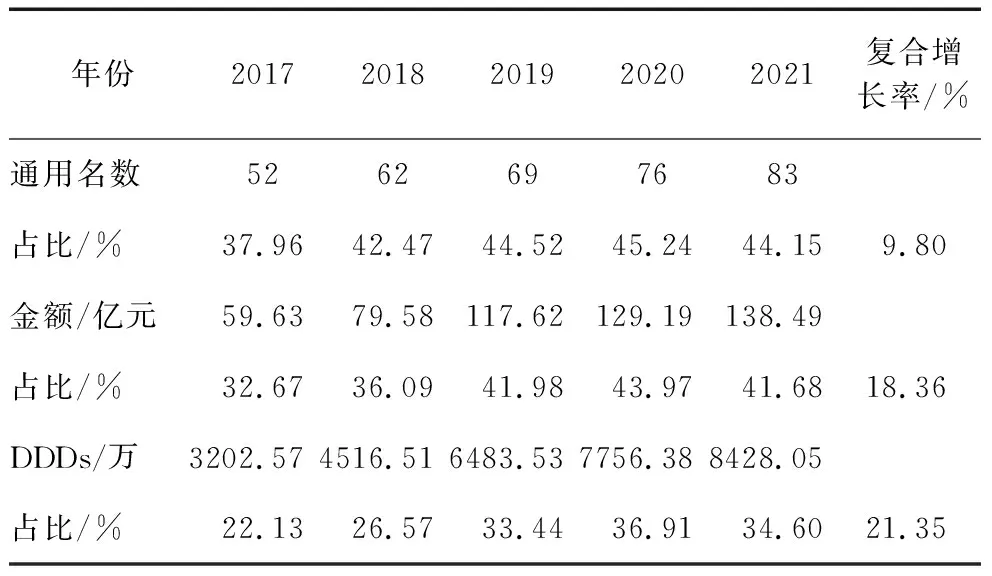

2.1.1 进口抗肿瘤药品的基本使用情况。2017-2021年我国进口抗肿瘤药品供应的通用名数、销售金额和用药频度及在我国医院抗肿瘤药品的占比情况见表1。其中,进口抗肿瘤通用名数从2017年的52种增加到2021年的83种,占比从37.96%增长到44.15%;销售金额占比则从2017年的32.67%波动增加到2021年的41.68%,平均占比为39.28%;使用量从2017年的22.13%波动增加到2021年的34.60%,平均占比为30.73%。

表1 我国进口抗肿瘤药品基本供应情况(2017-2021年)

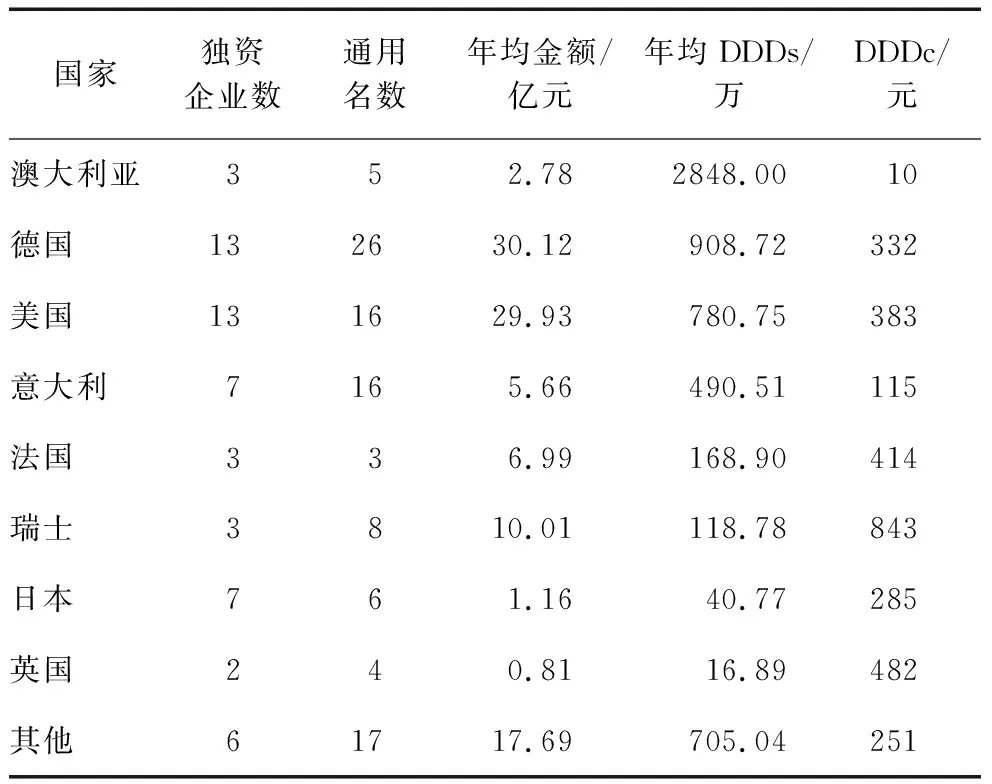

2.1.2 不同国别的进口抗肿瘤药品依赖情况。不同国家来源的抗肿瘤药品在我国的销售情况见表2。从进口企业数来看,德国、美国的企业数最多,为13家;意大利、日本次之,为7家。从进口药通用名数来看,德国通用名数最多,为26个;美国、意大利次之,为16个。从2017-2021年的年均销售金额来看,德国和美国的销售金额最多,都在30亿元左右。从进口药年均DDDs来看,澳大利亚进口药年均DDDs最大,为2848.00万;德国次之,为908.72万。

表2 不同国家进口抗肿瘤药品供应情况(2017-2021年)

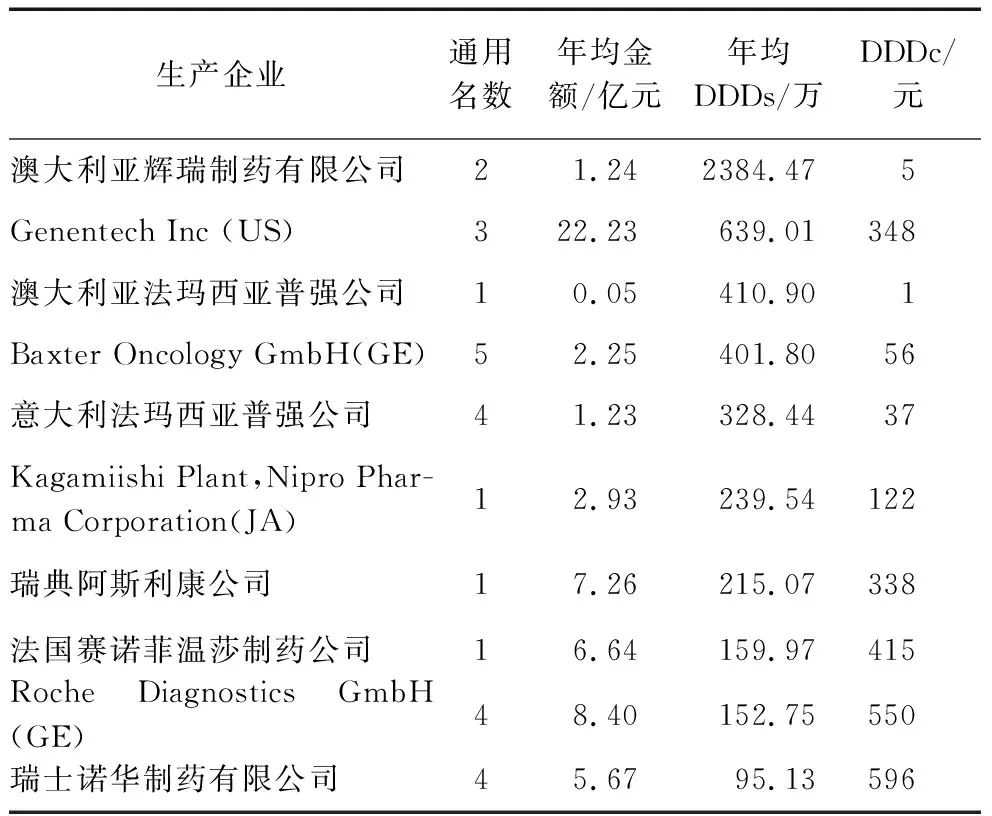

2.1.3 不同企业的进口抗肿瘤药品依赖情况。将不同企业来源的进口抗肿瘤药品按临床使用量排序,排在前10的企业在我国的销售情况见表3。从进口的通用名数来看,Baxter Oncology GmbH(GE)最多,共5种;意大利法玛西亚普强公司、Roche Diagnostics GmbH(GE)、瑞士诺华制药有限公司、Hospira Australia Pty Ltd(AU)次之,为4种。从年均销售金额来看,Genentech Inc(US)年均金额最多,为22.23亿元;Roche Diagnostics GmbH(GE)次之,为8.40亿元。从年均DDDs来看,澳大利亚辉瑞制药有限公司DDDs最大,为2384.47万;Genentech Inc(US)次之,为639.01万。

表3 重点企业进口抗肿瘤药品销售情况(2017-2021年)

2.2 进口抗肿瘤药品独有品规依赖情况

2.2.1 进口抗肿瘤药品独有品规基本情况。经统计,2017-2021年期间,我国医院抗肿瘤药品中的进口抗肿瘤药品独有通用名42种,占我国医院所有抗肿瘤药品通用名数的21.00%,销售金额年度平均占比14.68%,使用量年度平均占比4.21%;独有剂型47种,占我国医院所有剂型数的19.58%,销售金额平均占比16.32%,使用量平均占比20.07%;独有规格79种,占我国医院的20.41%,销售金额平均占比16.78%,使用量平均占比20.07%。见表4。

表4 进口抗肿瘤药品独有品规统计(2017-2021年)

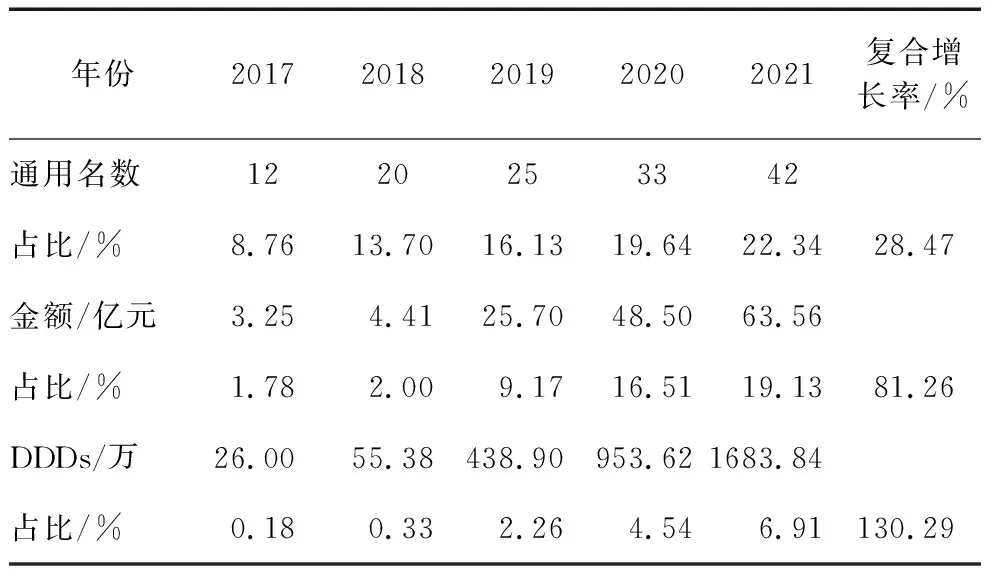

2.2.2 进口抗肿瘤药品独有通用名依赖情况。2017-2021年进口抗肿瘤药品独有通用名药品的品种数、销售金额和用药频度及在我国医院的占比情况见表5。其中,进口抗肿瘤独有通用名数从2017年的12种增加到2021年的42种,占比则从8.76%增长到22.34%,年复合增长率为28.47%;销售金额占比则从2017年的1.78%增加到2021年的19.13%,年复合增长率为81.26%;使用量从2017年的0.18%增加到2021年的6.91%,年复合增长率为130.29%。

表5 进口药独有通用名药品销售情况

将所有独有通用名进口抗肿瘤药品按临床使用量排序,前10名依次是奥希替尼、帕妥珠单抗、克唑替尼、尼洛替尼、阿来替尼、伊布替尼、奥拉帕利、伊沙佐米、西妥昔单抗、瑞戈非尼,这10个通用名药品销售和临床用量情况见表6。如果以年均销售金额排名,前10名依次是奥希替尼、西妥昔单抗、帕妥珠单抗、克唑替尼、伊布替尼、尼洛替尼、阿来替尼、帕博利珠单抗、瑞戈非尼、伊沙佐米。

表6 进口抗肿瘤药品独有通用名前10名的销售情况(2017-2021年)

进口抗肿瘤药品中的独有通用名药品在我国东部、中部和西部地区医院的年度平均销售金额分别为20.62亿元、5.48亿元和2.98亿元,分别占该地区抗肿瘤药品总销售金额的12.11%、8.86%和10.06%;年度平均用量分别为434.83万、125.23万和71.48万,分别占该地区抗肿瘤药品总用量的3.72%、2.51%和2.81%。进口抗肿瘤药品中的独有通用名药品在我国三级医院和二级以下医院的院均销售金额分别为2108.55万元和188.80万元,占该级别医院抗肿瘤药品院均销售金额的11.12%和10.62%;院均用量分别为4.55万和0.50万,分别占院均抗肿瘤药品总用量的3.28%和3.29%。

2.2.3进口抗肿瘤药品独有适应症依赖情况。目前进口抗肿瘤药品独有适应症有多发性骨髓瘤及晚期卵巢腺癌、原发性皮肤间变性大细胞淋巴瘤和前体B细胞淋巴细胞白血病3种,对应的进口药品分别为美法仑、维布妥昔单抗、贝林妥欧单抗。这3种药品在我国医院的销售和使用情况见表7。

表7 进口抗肿瘤药品独有适应症药品分析(2017-2021年)

2.2.4 进口抗肿瘤药品独有靶点依赖情况。目前进口抗肿瘤药品独有作用靶点包括ROS1、PSMB5、RET、DDR2、JAK1和JAK2、ROS1、SIK、MAP2K1和MAP2K2、MAP、CD38、BCL2、HER3、CD30、AXL等16种,对应的进口药品分别为克唑替尼、伊沙佐米、阿来替尼、瑞戈非尼、芦可替尼、塞瑞替尼、尼达尼布、曲美替尼、雌莫司汀、达雷妥尤单抗、维奈克拉、达可替尼、维布妥昔单抗、吉瑞替尼等14种。这14种药品在我国医院的销售和使用情况见表8。

表8 进口抗肿瘤药品独有靶点药品分析(2017-2021年)

3 讨论

3.1 目前我国医院在临床用量上对进口抗肿瘤药品存在一定程度的依赖

进口抗肿瘤药品在我国医院的临床使用中占比较大,并且增长速度较快。2017-2021年,进口抗肿瘤药品的通用名数、销售金额、DDDs在我国医院年均占比分别为42.87%、39.28%和30.73%,年度复合增长率分别为9.80%、18.36%和21.35%。进口药品临床占比较大的结论,与既往其他研究一致[13]。其背后的原因是多方面的, 首先, 由于原料药和辅料质量、辅料种类和配比以及制备工艺等诸多技术细节上的差异,国产药品的疗效和安全性与进口药品相比,仍有一定差距,使得医生和患者在选择药品时更倾向于选择进口药品[14]。其次,虽然进口药品的价格昂贵,但随着进口药品越来越多地纳入国家谈判和医保目录当中,进口药品与国产药品对患者个人的费用负担差异不断变小,从而在一定程度上提高了进口抗肿瘤药品的可负担性和药品可及性。当然,还有部分研究认为进口药品的说明书内容更详细、更规范、包含更多有效信息[15],更容易获得医生和患者的信赖。

从销售金额和使用量来看,我国依赖最高的进口药来源国家为德国、美国、瑞士和澳大利亚,依赖最高的生产企业为Genentech Inc.(US)、Roche Diagnostics GmbH(GE)、瑞典阿斯利康公司和澳大利亚辉瑞制药有限公司。上述国家和生产企业均属于传统的生物医药强国和知名跨国药企,医药研发与生产体系处于全球领先地位,能够为国际市场提供更具临床优势的产品[16]。同时,我国医院对制药企业的高依赖性往往来源于一个或少数几个临床使用较为普遍的药品品种。比如Genentech Inc.(US)的曲妥珠单抗和贝伐珠单抗、Roche Diagnostics GmbH(GE)的帕托珠单抗以及瑞典阿斯利康公司的奥希替尼在我国医院的临床用量都在千万量级以上,销售金额更是高达几亿甚至几十亿元人民币[17]。而澳大利亚辉瑞制药有限公司的甲氨蝶呤注射液则是肿瘤治疗中最常用的药品之一,虽然价格不高,但用量远远大于其他药品品种。

3.2 我国医院进口抗肿瘤药品独有通用名药品的通用名数和用量占比增速较快

2017-2021年,进口药品中独有通用名药品的通用名数、金额、DDDs在我国医院的年均占比分别为16.11%、9.72%和2.84%,虽然绝对数值并不太大,但复合增长率分别高达28.47%、81.26%和130.29%。进口药品独有通用名数量增加的原因在于,近年来我国对于抗肿瘤药品进口的政策支持,使得越来越多填补我国药品市场空白的抗肿瘤药品能更便捷地在境内上市。2017 年以后,我国先后设立优先审评、特殊审评、临床急需药品和突破性治疗药品等4个加快临床亟需用药审评审批通道[18],提升了进口药品境内上市的速度。部分研究表明,相同品种抗肿瘤药品在中国和美国上市的时间差已经从过去平均晚11年缩短到现在的1年[19]。2018年以后,随着我国实行进口抗肿瘤药品相关普通药品零关税政策并降低抗肿瘤药品增值税,更多的进口抗肿瘤药品得以进入我国市场。而进口药独有通用名用药金额和数量占比的增速较快,也符合以往研究的结论[9]。由于进口独有通用名药品能够满足境内药品尚未满足的临床需求,在我国境内缺乏足够的竞品,市场推广阻力相对较小,并且大多为国家医保的乙类谈判品种,因此在境内上市后,市场份额扩张较快,金额和用量增速较大。此外,数据还表明,不论东部地区还是中西部地区,三级医院还是二级以下医院,独有通用名进口药品的使用占比基本一致。这主要归因于我国医疗保障体系的日益健全以及药品销售和供应体系的相对完备,使得药品的可及性和可获得性大大提升,由于地域与医院级别可能产生的用药可及性差异大大减小了,有助于我国分级诊疗体系的形成[16]。

3.3 我国医院仍有少数适应症和药物作用靶点无法实现对进口抗肿瘤药品的国产替代

从临床适应症和靶点来讲,我国医院对进口药的依赖较低,国产抗肿瘤药品的兜底功能较强,但仍有少数国产药品没有覆盖的适应症和靶点。目前进口抗肿瘤药品的独有适应症只有3种,独有靶点16种。而检索Insight数据库,共可得到抗肿瘤相关适应症161种,作用靶点142种。可见,虽然国产抗肿瘤药品已经能够覆盖大部分适应症和药物靶点,但仍有部分适应症和靶点需要依赖进口。原因在于,尽管近年来获批上市的国产创新药的数量增长显著,但我国制药企业的研发水平和创新能力,与国外相比仍有差距。2019年的麦肯锡报告指出,中国已经从全球医药创新第三梯队上升到第二梯队,与欧盟、日本等国家相同[19]。但由于我国创新药发展起步晚、历史短,因此创新体系根基薄弱,创新生态发展不充分,企业研发投入比例较低,在源头创新、创新文化、投资理念以及总体产业链结构等多个方面相对不足[20]。2017-2020年我国获批上市的62个抗肿瘤创新药物中,进口药为47个,国产药为15个,进口创新药数量显著多于国产创新药[21]。此外,部分领域的国产创新药研发过度集中,同类药品竞争过度,大多数为Me-too类创新,而Best-in-class、First-in-class等创新则相对欠缺,也限制了我国创新药的数量优势转化为临床应用优势[19,21-22]。

本研究存在一定的局限性。由于本研究的样本数据来源于定期上报药品采购信息的样本医院,不同省份间样本医院的比重差异可能影响结果的客观性,同时,样本中三级医院的占比高于全国医院实际占比,因此,研究结果可能存在一定程度的偏倚。此外,现有研究对药品进口依赖程度的高低欠缺清晰的评判标准,本研究仅对相关数据进行了分析和呈现,对于当前进口抗肿瘤药品的依赖情况是否处在可接受范围内,仍需进一步探讨。再者,本研究所采用的归总数据,缺乏患者端的相关信息,无法对药品使用的合理性进行评价。进口依赖是否存在一定程度的降低空间,需要在更详实的数据基础上进行更为严谨的分析和评判。

— 多适应症药物准入评估方法比较研究