基于杜邦分析法的乳制品上市公司财务报表分析

——以光明乳业为例

魏 啸

(山东省科创集团有限公司,山东 济南 250098)

一、国内外研究现状

杜邦分析法起源于20 世纪20 年代,是由时任美国杜邦公司的法兰克·布朗最先提出。法兰克·布朗为了清晰地解释运营效率的问题,提出将“用自己的钱所赢得的利润”的比率,会计学术语叫净资产收益率,拆解为三个财务比率相乘,该方法很好地诠释了企业在生产经营活动中的优势和劣势,并为现代会计学的财务管理提供了一个重要的方法。并于1920 年后被杜邦公司广泛运用到公司的财务分析中,后被命名为杜邦分析法。

美国哈佛大学教授帕利普等1998 年在《企业分析与评价》中对杜邦财务分析体系进行了变形和补充,将财务分析体系中的常用的财务比率分为四大类,分别是偿债能力比率、盈利比率、资产管理效率比率、现金流量比率,通过层层分解了解主要财务指标的内在联系和变化趋势。帕利普财务分析体系的提出改变了杜邦分析体系中仅仅依靠净资产收益率了解企业发展能力的观点,将可持续增长率视为判断企业长期发展和持续增长的基本因素[1]。

Allen 等(2012)在《财务分析理论》(The theory of financial analvsis)中指出杜邦分析能够将各种财务指标联系起来,综合反映企业的经营状况和财务成果[2]。

肖莹在《杜邦体系与财务报表新探》中,引进了可持续发展率、现金股利、成本习性、财务风险、收益的结构和质量、自由现金流量及企业的生命周期和其他因素,从而更准确地反映企业的财务状况并综合评价,能够直接反映出影响企业经营问题的各种因素[3]。

曾洪莉在《基于杜邦分析法构建财务分析模型》中采用杜邦分析法从盈利能力、运营效率、负债水平三个维度评价企业经营状况,再用因素分析法研究对企业经营影响较大的因素,从而有效解决现行分析模型存在的问题[4]。

二、杜邦分析法理论及因素分析

1.杜邦分析法概述

杜邦分析法,又称杜邦财务分析法,是利用各主要财务比率之间的内在联系,建立财务指标分析体系,宏观且系统的用数学公式来反映企业的经营战略和财务政策,进而从财务管理角度评价企业财务状况和经营成果的一种经典的财务比例分析方法。该体系是以净资产收益率为核心,以总资产净利率和权益乘数为分解因素,重点揭示公司获利能力及杠杆水平对净资产收益率的影响,以及各相关指标间的相互关系。在企业实际运用中,主要是通过杜邦分析法量化企业的实际净资产收益率,并与目标净资产收益率进行对比,来进一步思考企业经营管理优化路径。

净资产收益率,也称权益净利率,是净利润与净资产的比率,反映每一元净资产赚取的净利润。该指标不仅具有很好的可比性,可用于不同公司之间比较,还具有很强的综合性,可以综合分析评价整个企业财务状况和经营成果。计算公式如下:

净资产收益率=(净利润/净资产)×100%

杜邦分析法虽然在实际工作中得到了广泛应用,但由于其属于财务比率分析方法中的一种,存在着只包括资产负债表、利润表财务信息,缺少现金流相关信息,过于追求短期财务结果、忽略公司长期价值创造等局限性。作为一种综合分析方法,杜邦分析法在实际应用中,必须结合企业其他信息加以分析,在弥补自身缺陷和不足的情况下,使得分析结果更完整、更科学。比如结合现金流量表分析,高度重视盈余质量;比如以杜邦分析法为基础,结合比较分析法,将不同时期的杜邦分析结果进行纵向趋势分析,从而形成动态分析,找出财务变化规律,并与同行业竞争对手相比较,找出差异,为预测和决策提供依据;增加企业的创新能力以及产品、服务、质量等非财务指标的认定,从而更加全面客观地评价企业的长远发展。

2.杜邦分析法主要财务因素分解与分析

根据杜邦分析体系的基本框架图,第一层次的分解是把净资产收益率分解为营业净利率、总资产周转率和权益乘数。计算公式为:

净资产收益率=营业净利率×总资产周转率×权益乘数

(1)营业净利率分析

营业净利率是企业一定时期净利润与营业收入的比率,该指标反映每一元营业收入带来的净利润的多少,表示营业收入的收益水平,通常用百分数表示。营业净利率与净利润成正比,与营业收入成反比。其计算公式为:

营业净利率=(净利润/营业收入)×100%。

营业净利率是对利润表的一种概括表示,该比率越大,表明公司的盈利能力越强。营业净利率的驱动因素是由利润表各个项目变动引起的,进一步分析时应重点关注金额变动和结构变动较大的项目,并依靠财报附注提供的资料以及企业可以收集到的信息。

(2)总资产周转率分析

总资产周转率是企业一定时期的营业收入与资产总额的比率,通常用百分比表示。它有三种计算方法,计算公式分别为:

总资产周转率=营业收入/总资产

总资产周转天数=360/(营业收入/总资产)

总资产与收入比=总资产/营业收入

上述计算公式中的总资产采用期末值。

总资产周转率是综合评价企业全部资产的经营质量和利用效率的重要指标。总资产周转率越大,说明总资产周转越快,反映出销售能力越强。总资产把利润表和资产负债表联系起来,可以使净资产收益率可以综合分析评价整个企业财务状况和经营成果。

(3)权益乘数

权益乘数是指资产总额相当于股东权益的倍数。它的计算公式为:

权益乘数=资产总额/净资产总额

即:权益乘数=1/(1-资产负债率)

上述计算公式中的资产总额和净资产总额采用期末值。

权益乘数越大表明所有者投入企业的资本占全部资产的比重越小,企业负债的程度越高;反之,该比率越小,表明所有者投入企业的资本占全部资产的比重越大,企业的负债程度越低,债权人权益受保护的程度越高。

权益乘数表明每一元净资产启动的总资产的金额,其与总资产成正比,与净资产成反比,是常用的财务杠杆比率。权益乘数是资产负债表的一种概括表示,用来评价企业的长期偿债能力,该比率越大,表明企业负债程度较高,偿债压力大[5]。

(4)盈余现金保障倍数

盈余现金保障倍数反映了企业当期净利润中现金收益的保障程度,它真实地反映了企业的盈余质量。盈余现金保障倍数不是越高越好,而是越稳定越好,通常用盈余保障倍数的标准差来确定盈余质量,标准差越小越好[6]。

盈余现金保障倍数=(经营现金净流量/净利润)×100%

三、光明乳业经营能力分析

1.光明乳业经营情况分析

从表1 中的数据可知,光明乳业2017—2021 年的净资产规模呈现不断上升的趋势,总资产呈现出先上升后略微下降再持续上升的趋势,表明光明乳业的资产经营规模保持着稳定的扩张,但通过查阅伊利股份相关数据,其2017—2021 年净资产和总资产规模均保持快速增长趋势,是光明乳业同期数据的3 ~4倍,伊利股份资产规模扩张速度显著高于光明乳业。

表1 光明乳业2017—2021年财务状况和经营成果情况

光明乳业2017—2021 年营业收入呈现出先下滑后保持逐年增长的态势,但净利润却出现了先迅速下滑后缓慢上升进而飞速下滑的趋势,出现了典型的增收不增利的现象。反观伊利股份,其营业收入和净利润均整体呈现上升趋势。

造成光明乳业增收不增利的主要原因是营业成本占营业收入比重不断增加,并且营业成本增幅明显高于营业收入增幅。从表1 中的数据可知,光明乳业营业成本占营业收入比重从2017 年的66.65%增长到了2021 年的81.64%,并且营业成本增幅从2017 年的18.46%波动增长到了2021 年的21.08%,高于同期营业收入增幅。

2.光明乳业主要财务指标分析

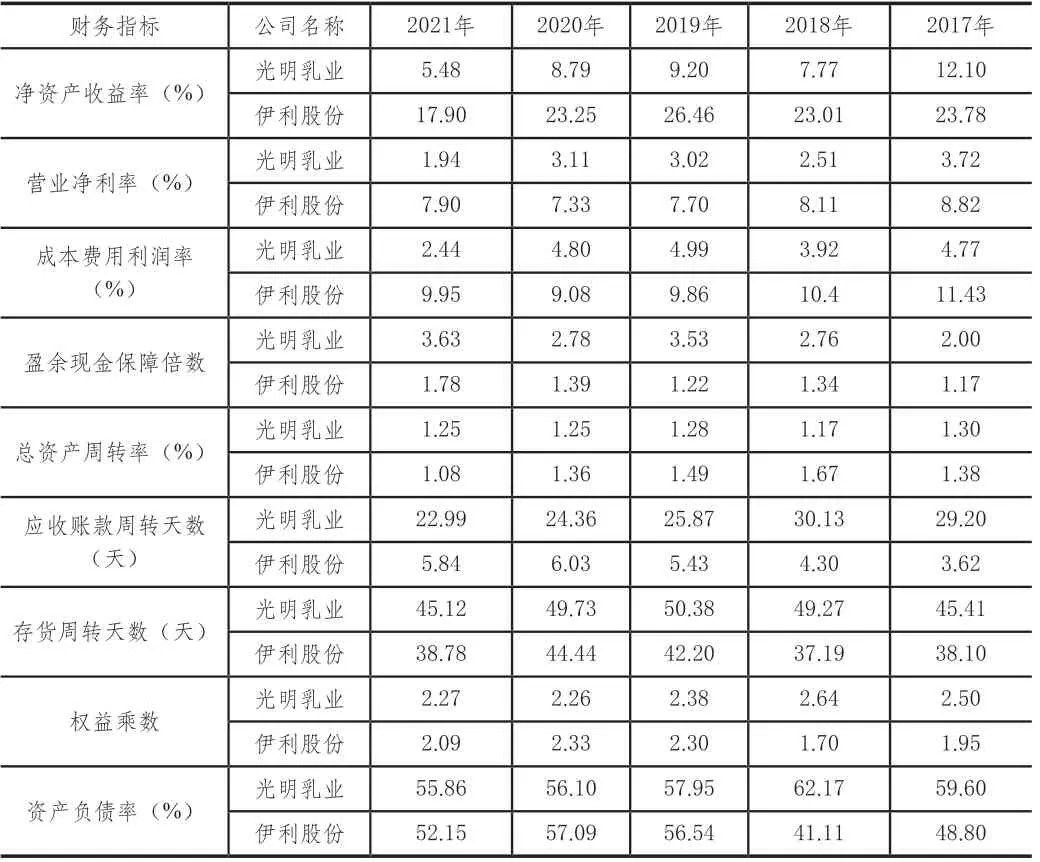

本文主要选取了光明乳业2017—2021 年的相关数据,基于净资产收益率、营业净利率、总资产周转率、权益乘数、盈余现金保障倍数等五个方面对光明乳业的盈利能力、营运能力、偿债能力进行纵向分析,并选取了伊利股份这一乳制品行业的龙头企业作为对比企业,将光明乳业的相关指标与伊利股份进行横向对比分析。

(1)净资产收益率分析

基于表2 中的数据可知,光明乳业的净资产收益率从2017—2018 年直接从12.10%降至7.77%,虽然2019 年上升至9.20%,但是依旧较2017 年偏低,并后期连续两年出现大幅度降低,2021 年该比率仅仅只有5.48%,较2017 年下降幅度高达120.80%。反观伊利股份的这一比率同期虽然先降后升再下降的趋势,但整体保持在20%左右,而且对比两家公司的净资产收益率,光明乳业的这一比率是伊利股份同期数值的30%~50%,可以看出光明乳业整体盈利能力较伊利股份还有较大提升空间。

表2 光明乳业2017—2021年主要财务指标数据

从净资产收益率的影响因素分析,光明乳业2017—2021 年营业净利率波动下降明显,总资产周转率变动不大,权益乘数小幅下降。由此可见,造成光明乳业净资产收益率明显下滑的主要原因是营业净利率的大幅下降。

(2)营业净利率分析

基于表1 中的数据可知,光明乳业的营业净利率从2017—2018 年直接从3.72%降至2.51%,虽然后期连续两年的营业净利率逐步上升,但依然较2017 年低,并且在2021 年这一比率再次出现大幅度降低,2021 年该比率仅仅只有1.94%,较2017 年下降幅度高达47.90%。反观伊利股份这一比率虽然呈现出先下降后上升的趋势,但整体降幅比较小,一直保持在7.33%~8.82%之间,是光明乳业同期数值的2 ~3 倍。

造成光明乳业与伊利股份营业净利率巨大差距的主要原因主要有以下几个方面:

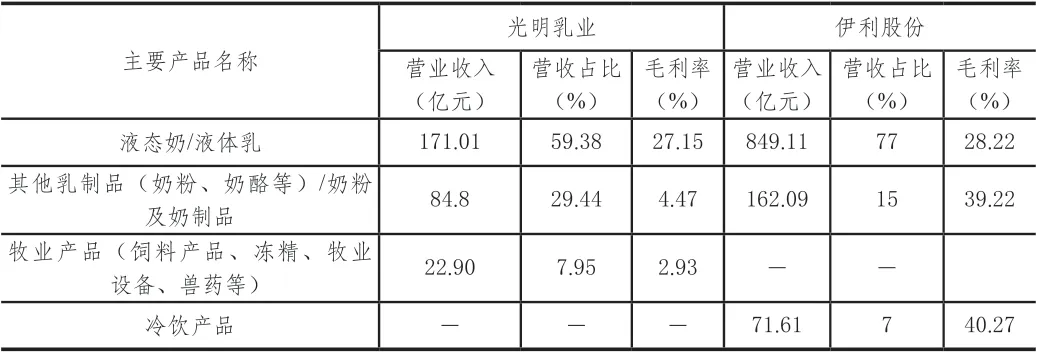

一是产品结构和收入体量的差异。首先,从产品结构上看,光明乳业主打液态低温奶,液态常温奶和奶粉业务薄弱,而伊利股份不光有液态奶(常温奶、低温奶)、奶粉及奶制品,还有冷饮等,伊利股份乳品品类多于光明乳业。其次,从收入体量和毛利上看,以2021 年为例,伊利股份液体乳收入为849.11 亿元,是光明乳业液态奶的4.97 倍,伊利股份毛利率是28.22%,略高于光明乳业的27.15%;伊利股份奶粉及奶制品收入为162.09 亿元,是光明乳业其他奶制品的1.91 倍,毛利率却是光明乳业的9 倍(详细数据见表3)。由此可见,光明乳业高毛利产品占比较低,产品结构不合理。

表3 伊利股份与光明乳业2021年主要产品结构数据

二是成本费用带来的收益能力差异。光明乳业成本费用利润率从2017 年的4.77%下降到2018 年的3.92%并迅速上升到2019 年的4.99%,但这一良好现象并没有保持住,从2019 年开始大幅下滑,2021 年该比率仅仅只有2.44%,可见在近两年里光明乳业的成本费用管控不当,进而对净利润产生了负面影响。反观伊利股份,其2017—2021 年成本费用利润率虽呈现出连续三年下降后上升的趋势,但整体保持在9%以上的水平(相关数据详见表2),明显高于光明乳业的成本费用利润率,反映出伊利股份的成本费用带来的收益能力明显优于光明乳业,成本费用控制能力更强。

(3)总资产周转率分析

基于表2 中的数据可知,光明乳业2017—2021 年的总资产周转率始终保持在1.25 左右,表明其运营效率比较平稳,没有太大变动。虽然伊利股份该比率略高于光明乳业(2021 年例外),但总体而言,两家公司的运营效率相差不大。另外,考虑到资产规模的不同,即使是相近的资产周转率带来的收入规模效益也不同,以2021 年两家公司的总资产周转率计算,伊利股份1019.62亿元的总资产周转一次能够带来的营业收入为1105.95 亿元,是光明乳业总资产周转一次带来收入的3.78 倍。因此可以得出伊利股份的营运能力以及带来的市场竞争力和影响力更强。

再细化到流动资产营运能力,虽然伊利股份存货周转天数仅比光明乳业高出5 ~10 天,但是应收账款周转天数却是光明乳业的4 ~7 倍,远高于行业平均水平。光明乳业较低的应收账款周转天数表明其资金回款能力弱,运营效率偏低。(相关数据详见表2)。

(4)权益乘数分析

基于表2 中的数据可知,光明乳业权益乘数从2018 年的最高点2.64 下降到了2021 年的2.27,表明光明乳业在财务战略上采取了不断降低负债进而降低财务风险的财务战略。但2021年55.86%的资产负债率,仍高于乳制品上市公司的平均水平(45.81%),光明乳业存在一定的偿债压力。反观伊利股份,其使用的财务杠杆相对光明乳业普遍更少(2020 年例外),财务风险相对较低。

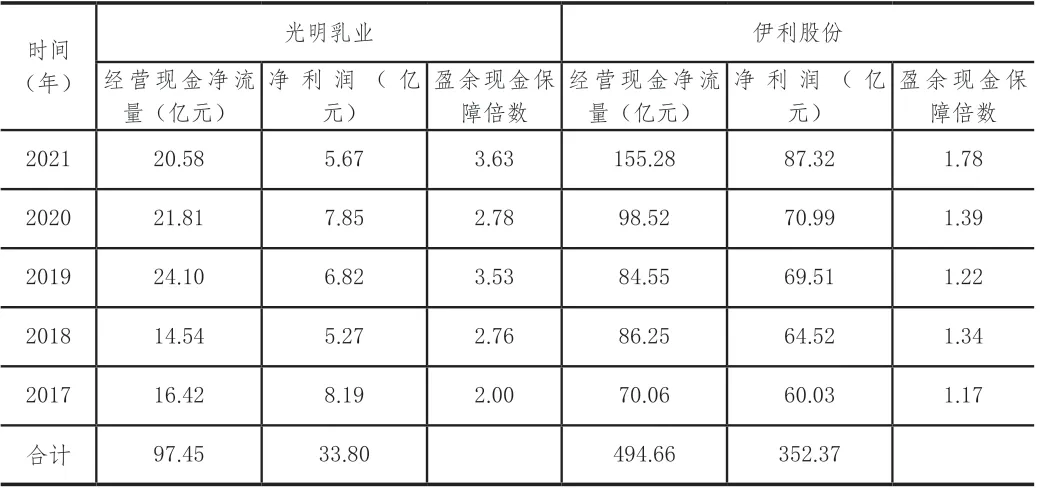

(5)盈余现金保障倍数分析

基于表4 中的数据可知,光明乳业2017—2021 年账面净利润合计为33.80 亿元,经营现金净流量均为正值且合计为97.45 亿元,而光明乳业账面净利润合计为352.37 亿元,经营现金净流量均为正值且合计为494.66 亿元,表明伊利股份较光明乳业可以自由支配的现金更充裕。

表4 光明乳业的盈余现金保障倍数数据

从盈余质量来看,伊利股份2017—2021 年盈余现金保障倍数标准差为0.22,而光明乳业该数值为0.59,光明乳业的盈余现金保障倍数标准差高于伊利股份的盈余现金保障倍数标准差,因此通过现金流量表再次验证伊利股份的实际盈利能力优于光明乳业,盈余质量更高。

基于以上对光明乳业盈利能力、营运能力、偿债能力相关指标的分析可知,光明乳业净利润从2017—2021 年净利润不稳定,呈现出迅速下降后缓慢上升再大幅下降的趋势,而且光明乳业反映盈利能力的指标,即净资产收益率、营业净利率、成本费用利润率较之伊利股份要偏低很多,并且这三项指标整体变化也是不稳定的,忽高忽低甚至呈现不断降低的趋势;反映营运能力的应收账款周转率虽近几年呈现上升趋势,但较伊利股份仍偏低很多;反映偿债能力的权益乘数略低于伊利股份;反映盈余质量的盈余现金保障倍数明显高于伊利股份。综合而言,光明乳业无论是从盈利能力、营运能力、偿债能力还是盈余质量,均与伊利股份存在或大或小的差距,需要进一步提升和改进。

四、光明乳业经营管理存在问题

1.产品结构单一,市场占有率不高

光明乳业主要聚焦液态奶中的低温奶业务,液态奶中的常温奶和奶粉业务薄弱,整个产品线与伊利差距较大。由于受区域半径限制,光明乳业的低温奶市场主要集中在华东市场,尤其是上海市场,其营收贡献常年维持在30%左右,短时间内很难大规模扩张,另外随着伊利、蒙牛全国巨头及新希望、北京三元等区域乳企入局,光明乳业的低温奶市场增长空间很难更进一步。

从市场份额来看,光明乳业仍为“低温奶龙头”,但市场占有率与伊利、蒙牛的差距越来越小。根据公开数据统计,2020 年,光明乳业在低温奶市场占有率15%,暂列第一。而伊利低温奶业务市场占有率为14.8%,蒙牛市场占有率为11.2%。作为新生品牌,新乳业在低温奶市场占有率已经达到6%。

2.营运资金运营效率偏低,资金占用成本较高

光明乳业2021 年现金周期为27.37 天,其中存货周转天数为45.12 天,应收账款周转天数为22.99 天,应付账款周转天数为40.73 天;而伊利股份现金周期为0.15 天,其中存货周转天数为38.78 天,应收账款周转天数为5.84 天,应付账款周转天数为44.46 天;通过对比可以看出,造成光明乳业现金周期严重高于伊利股份现金周期的原因是光明乳业应收账款周转天数过长,资金回款能力差。较弱的现金回款能力,不仅导致光明乳业大量资金被占用,还影响自身资金的使用效率,出现现金流短缺的情况,不利于业务的开展。

3.成本费用控制不力,内部管理能力仍需加强

光明乳业2017—2021 年成本费用利润率基本保持在2%~5%之间,远低于伊利股份的水平(9%以上),造成光明乳业成本费用利润率较低的原因除了净利润的波动下降,另一主要原因是成本费用总额的不断大幅增加,从2017 年210.68 亿元波动上升到了2021 年的287.10 亿元。其中营业成本从2017年的146.78 亿元波动增长到了2021 年的238.46 亿元,增幅达62.46%;管理费用(含研发费用)从2017 年的6.91 亿元持续上升到2021 年的9.03 亿元,增幅达30.68%。在行业竞争十分激烈的背景下,其他乳制品企业均在努力提升效益,开源节流,而光明乳业的管理费用不降反升,侧面说明其内部结构冗余,管理能力仍需提进一步提升。

五、光明乳业经营管理提升建议

1.优化产品结构,加大市场开拓力度

持续扩张低温奶市场,保持“低温奶龙头”地位;积极布局高端常温奶和奶粉市场,提高高毛利产品占比;剥离营收规模小并且毛利低的牧业产品。具体举措:一是建立起触及全国的乳制品冷链物流体系,保证低温产品能够在尽可能短的时间内抵达销售终端;二是加速推进奶源基地建设,进一步巩固奶源供应的保障能力;三是加大科研创新投入,为消费者提供更多兼具美味与营养的创新产品,提高盈利能力;四是不断加强传统渠道和网点建设,推动渠道拓展和下沉。同时,顺应快消品消费渠道结构的变化,加大电商渠道的布局,提高渠道渗透能力。

2.加强营运资产管理,降低营运资本

光明乳业应当加强生产、采购、营销等供应链各环节的营运资产的时间绩效管理,通过降低存货周转天数、应收账款周转天数以及提高应付账款周转天数来降低营运资本。

针对应收账款管理方面,光明乳业需要不断修订完善销售策略、经销商管理办法、应收账款工作流程、信用政策等相关制度,加强客户优化工作,高度重视对应收账款的监督及催收力度,控制应收账款风险,提升财务管理效率和应收账款管理水平。

针对存货管理方面,由于乳制品属于快速消费品,保质期短,以及对保鲜技术的要求比较高,营业周期相较于传统行业较短,对存货的流动性要求较高。光明乳业可以建立和不断完善CPFR协同式供应链库存管理,通过共同管理业务过程和共享信息来提高销售预测的准确度,以此提高供应链效率、降低成品库存的资金占用,降低存货周转天数。

针对应付账款管理,光明乳业现有规模牧场25 个,(奶)牛头数10 万头左右,但是仍然无法满足生产需要,通过查阅光明乳业对外披露的年报可知,2019—2021 年应付账款占总负债的比重维持在25%左右,依旧偏高。光明乳业可以通过自建或收购的方式填补奶源缺口,提高奶源自给率和市场供应能力;并通过与大型奶牛养殖企业建立长期合作伙伴关系,合理利用应付账款信用条件,提高应付账款付款天数。

3.加强成本费用控制,提高收益水平

建立价值链成本控制的思想,优化研发环节、采购环节、销售环节、供应商、购买商、竞争对手等内外部价值链和公司的多元化业务,降低运营风险和减少无价值运营,增加主营产品价值;探索激励机制,调动全员积极性,提高人均贡献率。

六、结论

本文将光明乳业相关指标与伊利股份进行横向对比分析,发现引起两者差距的关键驱动因素,进而指出光明乳业经营中存在产品结构单一、市场占有率不高,营运资金运营效率偏低、资金占用成本较高,成本费用控制不力、内部管理能力仍需加强等不足,提出了优化产品结构、加大市场开拓力度,加强营运资产管理、降低营运资本,加强成本费用控制、提高收益水平等在内的提高经营管理能力的优化措施。