400亿光伏IPO花落盐城,地方国资回报超百亿

鲍有斌

润阳股份2017年开始自建光伏电池片产能,三年时间就做到产量全球第三,这和公司直接走单晶技术路线,卡位大尺寸电池,并早早布局海外市场的战略息息相关。其IPO募资主要规划投资硅料产能,同时积极布局产业一体化。

从2017年第一笔政府投资2亿元,估值8亿元开始,润阳股份不断融资扩充产能,业绩连续翻倍,至IPO估值400亿元,5年增加近50倍。其实控人陶龙忠身家或达145亿元,成功晋级百亿博士,而盐城国资回报也将超过百亿元,为地方政府创投回报再写一笔佳话。

地方政府在扶持新兴行业企业IPO中的角色愈加吃重。即将IPO的江苏润阳新能源科技股份有限公司(简称“润阳股份”)就是一个鲜明例子。上市前,润阳股份获得的政府补助高达8.23亿元,接近8.54亿元的股权融资规模,而这8.5亿元股权融资中,政府平台投入4亿元。

润阳股份若完成IPO,将以约400亿元市值成为盐城首家市值超百亿元上市公司,而盐城地方国资作为其第二、第三大股东,将收获20甚至30倍以上财务回报,投入的4亿元本金或变身110亿元股权财富。2022年,盐城市一般公共预算收入为453亿元,可以想见,润阳股份一旦实现IPO,对盐城地方财政贡献将有几何。

润阳股份实控人陶龙忠创业十年,身家有望超过百亿元,晋身“新财富500富人”。公司核心员工也有望诞生多个亿万富翁,以及数十个千万富翁,多方实现共赢。

实业造富路上,政府与企业家如何互相成就?

陶龙忠是光伏“科班生”,1976年8月出生于安徽马鞍山,毕业于中山大学凝聚态物理专业,并在欧洲最大的太阳能研究机构⸺德国弗劳恩霍夫太阳能研究所深造,拿到博士学历,得以感受全球光伏理论研究前沿动态。

博士毕业后,陶龙忠先后在晶澳科技(002459)、海润光伏旗下公司任研发总监等相关职位。在业界历练了近5年时间,陶龙忠邀请本科同学范磊一起创业。范磊毕业后定居北京,在中国建筑材料科学研究总院任职,并与其配偶经营北京邦福德科技发展有限公司,有创业经验和资金实力。

2013年5月,润阳股份前身⸺苏州润阳光伏科技有限公司(简称“润阳有限”)成立,注册资本500万元,陶龙忠、范磊各认缴出资395万元、105万元,实际分别出资110万元、21万元,各占79%、21%股权。陶龙忠实际出资的110万元中,向范磊借款90万元,后续认缴新增出资,依旧从亲友处借款,直到2020年套现部分股权才还完债务。

起步阶段,囊中羞涩的陶龙忠选择更加稳妥的路径。早期,润阳有限以对外提供技术咨询、产线技术升级与改造服务为主要盈利模式。在大规模涉足光伏业前,润阳有限还找了两家公司“练手”。

其一,2016年,润阳有限与国企山西潞安太阳能科技有限责任公司(简称“山西潞安”)开展合作,对后者闲置的多晶电池片生产线进行改造,嵌入润阳有限的技术并进行生产管理。

其二,2017年润阳有限与山西潞安合资成立山西潞阳光伏科技有限公司(简称“山西潞阳”),组建500MW单晶PERC电池片生产线,润阳有限负责技术与工艺指导,如今,润阳有限依旧持有山西潞阳49%股权。

2016年,多晶硅电池还是市场主流,随后单晶硅电池崛起,润阳有限团队精准卡位电池技术更新的节点,通过上述两轮外部商业实践,为独立展业积累了经验,锻炼了队伍,自建产能的时机已经成熟。

2018年,润阳有限在盐城市建成润阳悦达一期2GW单晶PERC电池片产线;2019年,建成润阳悦达二期3GW单晶PERC电池片产线,实现158.75mm、166mm尺寸电池片量产销售。

2020年,润阳建湖4GW单晶PERC电池片产线建成投产,2021年,润阳世纪9GW单晶PERC电池片产线建成,实现182mm及以上大尺寸电池片量产销售。

连续上马新产线,润阳有限电池片2019-2021年产能和产量复合增长率均超过85%。根据PVInfoLink统计,润阳有限2020年太阳能电池片销量全球排名第三。

润阳股份前五大客户涵盖了全球头部组件厂商,包括晶科能源(688223)、隆基绿能(601012)、晶澳科技(002459)、天合光能(688599)和英利能源等,其中,晶科能源2020年后连续为其第一大客户。

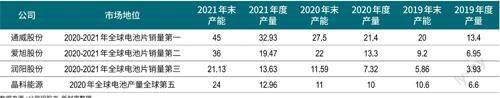

至2021年末,润阳股份产能超过21GW,较2020年末接近翻倍,大约是2019年末的3.6倍;产量13.63GW,略超过晶科能源(12.96GW),但低于通威股份(32.93GW)、爱旭股份(19.47GW),蝉联全球第三(表1)。

数据来源:公司招股书,新财富整理

光伏是资金密集型行业,新建产线需不断有资金注入,润阳股份每一轮产能扩张,几乎都伴随一轮股权融资,而早期,都是地方国资股东在背后助力。

润阳股份的前身润阳有限注册地为苏州昆山,2020年5月,其注册地变更至盐城经济开发区,并更名为“江苏润阳新能源科技有限公司”,这背后是盐城政府为引进高端制造业,在资金和政策层面给予大力支持。而正是在其一路加持下,润阳有限估值飙升,并最终行至IPO。

2017年6月,上海悦达新实业集团新能源有限公司(简称“悦达新能源”)向润阳有限投资2亿元,同时,润阳有限项目子公司江苏润阳悦达光伏科技有限公司(简称“润阳悦达”)落户盐城经开区,并启动建设总投资15亿元2GW高效电池项目,2018年,润阳悦达一期达产。

2019年9月,盐城元润新能源产业投资基金(有限合伙,简称“盐城元润”)向润阳有限投资2亿元,当年润阳悦达二期达产。

悦达新能源是上海悦达新实业集团有限公司(简称“悦达新实业”)全资子公司,悦达新实业的控股股东⸺悦达集团,主要由盐城市政府持有,持股比例超过91%,江苏省财政厅持有不到9%。而盐城元润第一、第二大出资人均由盐城市政府全资持有,两者分别占出资份额的49.75%、24.88%。

可以说,盐城市政府就是润阳有限早期新建产能时的最大风险投资机构。不仅如此,悦达集团在项目前期建设和后期运作大小事宜给予极大支援。盐城经开区全力在项目审批、人员招聘等方面给予全方位支持和帮助。正是在合作方和地方政府全力支持下,润阳悦达仅用6个月就实现一期项目投产,成为盐城经开区招商引资的典型案例。

盐城地方政府投资加财政支持,托起了润阳股份400亿元估值,也获得巨大财务回报。

直到模式跑通,市场化机构才大规模介入。2020年9月,深创投等15名股东向润阳有限投资大约3.2亿元,当年以及次年,润阳有限项目子公司润阳建湖、润阳世纪先后投产。2019年后,润阳同步布局海外市场。

至2021年末,润阳股份自投产线资金总额44.6亿元,扣除应付工程设备款9.4亿元,已支付資金合计35.2亿元,这35.2亿元中,股权融资8.54亿元(包括三轮融资以及创始股东等先后投资),占比24.3%;政府补助、代购代建等产业政策获取资金支持11.1亿元,占比为31.5%;长期银行贷款及融资租赁等筹资13.7亿元,占比为39%。扩产所需资金,超过3/4来自非股权融资。

至2022年6月末,润阳股份流动资产83.6亿元,难以覆盖流动负债104.6亿元。其近年资产负债率一直维持在80%左右的高位,在业内较罕见。

某种意义上,光伏业的竞争也是融资能力的竞争。其他同行上市较早,融资更顺畅,比如,通威股份上市以来,通过定增、可转债、中期票据、短期融资券等方式直接融资近449亿元,晶科能源IPO募资100亿元,爱旭股份通过定增等募资逾97亿元。账上资金充足,布局更为从容。

润阳股份IPO拟募资40亿元,25亿元用于扩充产能,15亿元用于补充流动资金,大大缓解短期资金压力,但长远来看,其资金缺口更大。

根据招股书披露,“宁夏润阳硅材料科技有限公司光伏材料及电池产业科技园项目”共计四期,总投资约220亿元。规划中第一期“5万吨高纯多晶硅项目”总投资50亿元,若完成全部投资计划,则后续资金缺口还有170亿元。

此外,根据润阳股份与盐城经开区管委会签订的《盐城经济技术开发区润阳20GW高效光伏电池项目投资协议书》,第一期项目“5GW异质结产线”投资额30亿元,IPO后,润阳股份或择时开启二期项目,按照首期测算,则后续还需要资金大约90亿元。

即使润阳股份未来只扎根盐城和宁夏两个地区,则IPO完成后,为完成产能规划,还需要继续募资超过260亿元。

持续高强度投资也换来业绩高速增长。2020年,润阳股份实现营收48亿元,同比增长59%,净利润5.13亿元,同比增长112%。2021年,其营收达106亿元,增长121%,净利润有所下滑;2022年上半年营收90亿元、净利润5.06亿元,已与2021年全年业绩持平。

产能扩建、业绩高增长的同时,是润阳股份估值一路飙升,而早期入资的盐城国资成创始人之外的最大赢家。

2017年6月,悦达新能源投资2亿元,持有润阳有限25%股份,对其估值8亿元。2019年,盐城元润投资2亿元,获得润阳有限12.5%股权,对其估值达到16亿元。此时,润阳有限的商业化能力仍待验证,资方有较大话语权,这两轮融资至关重要,但创始人团队也出让了较多股权。

2020年中,光伏行业形势逐渐明朗,二级市场光伏概念股红红火火,润阳股份估值有了较快上涨。2020年8月、9月,润阳有限连续实施股权转让并增资,定价依据是以其2020年预计净利润(先估2.85亿元、再估4亿元)为基础,对应PE倍数为12倍、13倍,该估值较为厚道。建湖宏创以6000万元接下陶龙忠持有1.79%股权时,润阳有限的估值飙升至34亿元。建湖宏创第一大出资人是建湖县国资,背后还有江苏省、盐城市国资背影。

几乎同时期,深创投等机构向润阳股份增资3.2亿元,增资价格为29.92元/出资额,高出个人股东套现价约20%,润阳股份的估值则达到了51亿元。

润阳股份在境内有三大电池生产线,润阳悦达和润阳世纪都落地盐城经开区,盐城市建湖经开区则承接了润阳建湖产线。至2022年6月末,这三大电池公司总资产分别为38.4亿元、32.9亿元和47.6亿元,合计约119亿元,占润阳股份总资产(150亿元)近八成。

根据相关协议,政府部门根据润阳股份生产项目建设进度提供各类政府补助支持。截至2022年6月末,润阳股份已收到各类政府补助共计8.23亿元,对应2019年至2022年上半年,润阳股份累计实现净利润17.48亿元,政府补助对净利润贡献显著。

一路顺风顺水的润阳股份,很快走到上市前夕。其2022年3月提交招股书申报稿,当年11月顺利过会,主承销商是海通证券,按照拟发行不超过4001万股、计划募资40亿元测算,其发行价大约为100元/股,发行完成后总股本将增至4亿股,总市值大约400亿元。这一市值较上市前最后一轮融资增加7倍,和5年前第一轮融资比则增加了50倍。

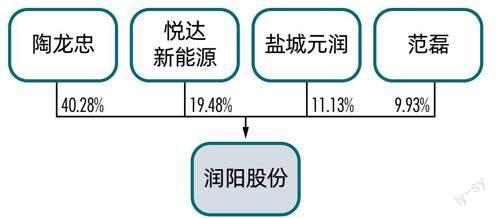

政府重资注入,不仅获得产业落地,股权回报也是空前。IPO前,悦达新能源直接持有润阳股份19.48%股份,盐城元润直接持有11.13%股份,分别为第二、三大股东(图1);上市后,两者持股市值分别约为70亿元、40亿元,和各自持股成本2亿元相比,大赚34倍、19倍。

数据来源:招股书,新财富整理

盐城这两大国资平台,5年前合计4亿元投资,如今变成110亿元股权财富,账面回报超过百亿,而2022年盐城政府一般预算收入为453億元,这一笔股权投资对于盐城的意义,可想而知。

在江苏省内,盐城的经济总量排名中游,2022年GDP大约为7080亿元,在13个地级市中居第八位。截至2023年3月末,注册地在盐城的A股上市公司只有7家,数量只超过淮安(5家),且无一家公司市值超过百亿元。润阳股份IPO成功,将填补当地百亿元市值上市公司的空白,其总市值400亿元或超过现有7家上市公司总市值(截至5月29日为300亿元),有望成为一张城市新“名片”。

宁夏是润阳股份布局的第二个重点地区,润阳硅材料第一大股东为润阳股份,第二大股东宁夏国投润阳基金于2022年7月设立,8月即专项投资润阳硅材料,其最大LP仍是润阳股份,出资比例为59.88%,其他LP则包括宁夏自治区、石嘴山市国资委和平湖县财政局三级国有投资平台。润阳股份与这些投资人存在回购安排。

宁夏国资投资润阳硅材料,或更在意引入先进制造业。宁夏日报曾报道,润阳将在石嘴山市投资百亿元以上,建设年产10万吨高纯多晶硅项目和年产5GW高效电池项目,这也是宁夏第一个光伏全产业链项目,其一期项目从落地到投产仅10个月。全部项目建成后可实现年产值210亿元,新增就业约3000人。

润阳股份未来完成IPO,地方政府对其资金支持应告一段落,后续融资主要通过上市平台完成。

回头看,润阳股份上市前股权融资规模有限,资金实力也相对欠缺,但还能够“小钱办大事”,一举成为电池片全球第三大厂商,主要是享受到战略选择的“红利”。

2016-2017年,太阳能电池市场处于技术迭代阶段,存在多晶黑硅、普通单晶硅、单晶硅(PERC、N-PERT和MWT)及薄膜电池等多种技术路线,润阳股份选择降本增效路径更清晰、产业化前景更明确的单晶PERC技术路线进行量产转化。

此外,润阳股份还抓住了两大机遇:一是积极投建大尺寸电池片优势产能;二是及时开拓海外市场。如此,其凭借“尺寸溢价”,有效减弱原材料涨价带来的影响,海外产品价格更高,原材料价格传导更容易,对毛利率平滑起到重要作用。

在制造端,大尺寸电池片可以提升单位时间产出量,从而摊薄人力、水电、设备折旧等直接生产成本和制造费用,降低制造成本。在光伏电站应用端,大尺寸电池片串并联而成的高功率组件可以减少支架、逆变器、电缆、土地、施工等成本,从而摊薄单瓦系统成本,提升电站项目的投资回报率。

可以用一组数字来更加准确表述大尺寸电池片的优势。在电池转换效率(光能转化为电能的能力)为23%的情况下,166mm、182mm电池片单片功率分别为6.31W、7.59W,都使用6×10版式,分别形成约378.33W、454.61W组件,单块182mm组件功率可提升约20%。假设某一光伏电站装机规模100KW,则需要264块166mm组件,或者是219块182mm组件,后者数量减少约17%。更大尺寸电池片,可让光伏全产业链各环节成本降低,受组件厂青睐。

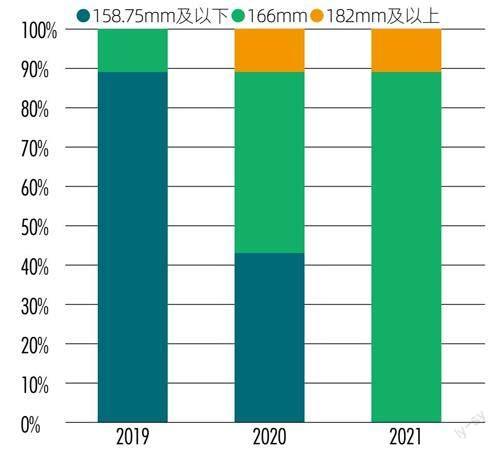

2019年度,润阳股份158.75mm及以下电池片销售占比近89%,2020年迅速降到大约44%,至2021年度完全消失,而182mm及以上电池片销量此时占比提升至近7成(图2)。

数据来源:招股书,新财富整理

电池成本主要由硅片决定,2021年,光伏产业链上下游产能错配造成硅料阶段性短缺,价格不断攀升,传导至硅片。润阳股份166mm、182mm硅片采购价格分别上涨了35%、44%;而对应的166mm、182mm电池片单价增幅却仅为11%、8.5%,产品调价跟不上原材料涨价,润阳股份2021年毛利率降8个多百分点,至11.19%。

不过,好在润阳股份的海外市场开拓较为顺利,在西亚及东南亚等地区(主要包括越南、阿联酋、土耳其、新加坡和泰国等),市场高速增长,竞争环境较为温和,光伏产业链各环节附加值较高,电池片单价高于境内,能较为顺畅传导原材料价格上涨。

2019至2021年,润阳股份海外市场营收从0.8亿元增长近14倍至11.8亿元。海外市场销售的毛利率也更高,2021年,其海外市场毛利率为15.29%,明显高过国内的10.34%。到了2022年上半年,其海外市场毛利率达21.14%,几乎是国内毛利率11.69%的2倍。

目前,润阳股份海外大尺寸电池产能已达到约4GW,主要由泰国生产基地承建,销售则主要由位于新加坡的润阳国际承担,有望成为盈利增长点。

2021年底,和通威股份45GW产能以及爱旭股份36GW产能相比,润阳股份21GW产能相比明显落后,甚至已低于晶科能源的24GW产能,如果不扩产,电池片产量全球第三的江湖地位只怕很快被晶科能源取代。

同行均在快马加鞭上新产能。晶科能源2022年初完成百亿元IPO募资,其中40亿元将投向7.5GW高效电池和5GW组件项目,建设周期两年,则预计2024年其电池产能会超过30GW。

年报显示,爱旭股份2022年电池产量33.74GW,产能利用率96%(PERC工艺),已基本拉满,也即产能大约是35GW,并有在建6.5GW电池产能(ABC工艺),合计产能41.5GW。在此基础上,2023年4月10日,爱旭股份对外宣布,将在浙江义乌投资建设15GW高效晶硅太阳能电池项目,金额大约76.6亿元,建设周期一年;同时还建设珠海一期3.5GW高效晶硅太阳能电池项目,预算14亿元,建设周期9个月。如果这两大项目顺利建成,则至2024年末,其电池产能将超过60GW,是润阳股份2021年末产能大约3倍左右。

专业化和一体化电池厂商都在扩军备战,润阳股份首先要稳住电池片基本面,继续扩产也势在必行。

电池片贡献了润阳股份绝大部分收入。2022年上半年,其电池片业务创收约89亿元,占总营收的比例超过99%,光伏电站及其他业务营收合计占比不到1%。

润阳股份IPO募资的40亿元中,有5亿元计划投入“5GW异质结电池片生产项目”,这既可以加强其电池片基本盘,还是扩大新技术产能的重要规划。

根据掺杂元素不同,单晶硅片可分为P型(硼元素)和N型(磷元素)。目前P型硅片及电池片量产工艺技术更为成熟且成本较低,润阳股份主要产品PERC电池,其PERC+技术电池片中试效率达到23.8%,量产效率达到23.5%,但越接近理论效率24.5%,每提高一点就越难。

N型硅片具有少数载流子寿命较长、金属杂质敏感度较低等优势,N型电池片具有更高光电转换效率及长期稳定性。TOPCon、异质结电池均使用N型硅片。N型Topcon电池理论效率可达28.7%,异质结电池理论效率可达27.5%,较PERC电池理论效率24.5%还有较大提高空间。

目前,主要一体化厂商TOPCon电池光电转化效率在24.5%左右,异质结电池光电转化效率在24%-25.5%之间。2022年5月,润阳股份TOPCon中试线量产转换效率达到24.6%,2023年上半年将建成13GWTOPCon电池生产线。

早期,新型电池成本仍然偏高,市场占有率还在爬坡阶段。2021年N型单晶硅片市场占比约为4.1%,据CPIA预测,2022年N型硅片占比约10%,2023年占比将达20%,市场份额提高的趋势较为明显。

润阳股份“5GW异质结项目”总投资30亿元,建设周期为24个月,预计税后内部收益率约为17.74%,税后投资回收期为6.48年(含建设期2年),年均利润约为6.7亿元。该项目实施主体润阳悦达,也是最早两期PERC电池项目的实施主体。

技术进步推动成本下降,PERC电池设备投资已降至1.5亿元/GW,與TOPCon(2亿-2.5亿元/GW)、异质结(3.5亿-4亿元/GW)对比更经济,润阳股份现有PERC产线能够以较低成本升级成N型TOPCon电池产线。比如,润阳悦达二期技改项目,PERC产能升级为TOPCon产能,设备投资约为0.75亿元/GW,升级改造过程所涉停工损失约为0.42亿元/GW,合计约为1.17亿元/GW,与新建TOPCon产线相比省一半费用。润阳股份可以根据市场变化,灵活处理产线升级改造。

募资40亿元,只有5亿元直接投入到电池片基本盘,更多资金投入上游硅料业务,是润阳股份实施一体化战略的重要举措。

根据长江证券和中金公司预测,到2030年、2050年和2060年,全球年新增光伏装机量将分别达到1057GW、1870GW和2400-3000GW,与2021年全球新增170GW相比还有5.2倍、10倍和13-17倍左右上升空间。如果将容配比(指光伏系统的安装容量与额定容量之比)提升至1.35,则2030年、2050年和2060年电池片需求量分别可达约1400GW、2500GW和3240-4050GW,与2021年全球约423.5GW电池片产能相比,缺口非常大。

全球光伏上下游产能主要在中国,未来数十年内,光伏仍会是一个高速增长的市场。润阳股份当前主要产品是电池片,处在产业链中游,同样蕴含巨大增长潜力。

统计显示,目前主要一体化厂商的电池、组件产能配置最高约为0.8:1。隆基绿能、晶科能源2021年和2022年电池与组件的产能缺口都超过20GW。整体看,国内六大主要组件厂商的电池产能缺口2021年大约有84GW,2022年则扩大到96GW(表2)。

数据来源:新财富整理

一体化厂商为何组件环节产能扩张速度通常超过电池片?这是由于,组件产能扩产通常半年就能完成,电池片需要1年以上,硅料则在2年左右,一体化厂商倾向于将资源投入自身更具优势的组件环节,以求投资回报率最大。此外,电池片环节技术更迭快、投资强度大,一体化厂商更为谨慎地对待电池产能扩张,必要时采用外购补充自身产能缺口。

润阳股份作为专业单晶PERC电池厂商,凭借质量稳定且持续对外供货,可有效补充组件厂商自有电池产能缺口,隆基绿能、晶科能源、晶澳科技和天合光能等组件龙头均为其客户。2019至2021年,润阳股份的电池产量分别为3.93GW、7.32GW和13.63GW,同期市场份额由3.56%提升至6.89%,稳居全球前三。

润阳股份如果一直专注在电池片赛道,生存应无虞,但利润空间却受到上游挤压。光伏圈内也有“拥硅为王”说法,意即硅料厂商拿走多数利润,中下游厂商的利润微薄。2021年,国内硅料龙头通威股份多晶硅及化工业务毛利率为66.69%,新特能源多晶硅毛利率为58.66%;2022年,大全能源多晶硅毛利率为74.69%。而润阳股份2021年毛利率仅11.19%,远低于硅料产品。

因此,润阳股份在加固电池基本盘前提下,也尝试向上游拓展。

2021年7月,润阳股份新设控股子公司宁夏润阳硅材料科技有限公司(简称“润阳硅材料”),开展硅料业务。根据规划,润阳硅材料总投资额大约50亿元,至2022年6月末,其总资产为26.7亿元,净资产10亿元,如此,资金缺口大约还有23.3亿元。

而润阳股份招股书披露,将投入20亿元至“年产5万吨高纯多晶硅项目”,占募资额刚好一半。

该项目建设周期为16个月,预计税后内部收益率约为43.56%,税后投资回收期为3.29年(含建设期),年均利润总额为15.21亿元。这将是2021年润阳股份5亿元总利润的3倍多,若计划顺利进行,将显著增厚其利润规模。

在一体化道路上,润阳股份还申报了宁夏GW级光伏电站建设指标,已获批140MW保障性并网规模。其子公司江苏润宝等则在内部采购电池片,委外加工为组件,用于光伏电站业务。如此,润阳股份从上游硅料⸺中游电池片、组件⸺下游电站,理论上完成了产业一体化闭环布局。

2019至2021年,润阳股份的光伏电站业务营收从1450万元增至6948万元,但主要是由工程建设和材料销售为主,纯发电业务收入仅从11万元增至38万元,占比微乎其微。

润阳股份IPO募投项目也不涉及电站业务,其一体化程度还较浅。其涉猎发电业务,更大意义在于借此了解终端客户对产品应用环境、技术指标、实现功能和产品外观的各项需求,从而紧跟市场趋势进行产品研发,以保障产品竞争力。

创业多年,陶龙忠终于开始品尝胜利果实的滋味,不过他到2020年才套现小部分股权以偿债。2020年8月,建湖宏创、深创投等机构从陶龙忠、范磊、邢秋贵等处承接部分股权,三位个人股东合计套现约2.8亿元,其中,陶龙忠套现近1.6亿元,得以偿还此前出资时欠下的债务。

员工持股也已成新兴制造业的标配,跟随陶龙忠从此前老东家离职一起创业的核心人员,个个千万元身家起步。

2019年12月,润阳有限注册资本由15238.11万元增至16040.11万元,新增802万元注册资本由员工持股平台上海富桦、深圳润徽分别认缴655.38万元,146.62万元,增资价格为4.28元/出资额,润阳有限“曲线”融资3400万元。

上海富桦合伙人共计19位,董事、副总经理杨灼坚担任GP,其出资额724.86万元,出资比例25.84%,其他多位高管出资额也在百万元以上。深圳润徽合伙人只有5位,陶龙忠担任GP,财务负责人兼董秘王建、首席技术官杨阳出资额均在百万元以上。

按照润阳股份发行市值400亿元测算,则将有4位高层持股市值在亿元以上,多名核心人员身家超过千万元(表3)。身家更高还是陶龙忠和创业搭档范磊,上市后持股36.25%、8.94%,身家各自约145亿元,36亿元;陶龙忠将成为“新财富500富人”一员。

数据来源:招股书,新财富整理(注:公司市值预估400亿元)

而即將获得20亿元IPO募资注入的润阳硅材料,也已做好股权激励。2022年2月,润阳股份董事会同意将润阳硅材料8%股权授予员工持股平台上海润诠、上海润硅,其中,上海润诠有限合伙人份额3280万元,激励价格确定为1元/注册资本,对应每股公允价值为1.91元,有较大折让。

距离润阳股份150余公里处,注册于江苏省镇江市扬中经开区的美科股份,同样主要从事硅片生产,上市亦处在冲刺阶段,其掌门人王禄宝家族财富近百亿。光伏行业造富效应正从一二线城市,向三四线城市转移。