我国上市医疗器械企业实际所得税现状及影响因素研究

张炜乐 郑家奥 陈远清

中国医疗器械的市场规模不断扩大,医疗器械企业在进行市场扩张的同时税收负担也随之增大。医疗器械行业作为大健康产业的潜力市场,政府给予了高度关注,发展空间大。减轻医疗器械企业的所得税税负,有利于相关企业增收创收。本文主要探讨了医疗器械行业企业所得税税负的影响因素,重点分析了企业内部特征对所得税税负的影响程度,同时结合当前医疗器械企业所得税税负的现状,从企业角度提出切实可行的建议,帮助医疗器械企业降低税负。

随着老龄化时代的到来以及居民生活水平的提高,民众健康意识日益增强,对高水平医疗越来越重视,医疗器械市场迎来巨大利好。考虑到医疗器械行业一般为高新技术型企业,众多学者对有关实际税负率ETR(effective Tax Rate)的测量以利润表为依据,也有结合现金流量表数据计算得出实际税负率。本文主要研究企业内部变量对实际税负的影响,为该行业企业税务筹划提供建议。

(一)研究对象的选取

企业的实际所得税税负本文主要选用实际税负率进行衡量,即企业在特定会计期间实际缴纳税款与经营利润的比值。本研究选择医疗器械行业企业所得税实际税负为研究对象,数据源于choice金融终端内中国上市医疗器械企业的财务报表。上市企业的财务资产负债表和利润表经过会计师事务所的审计认证,可信度高,可以确保整体数据来源的真实性。企业所得税实际税负更能体现企业真实的所得税税负水平,更具有探讨价值。

(二)研究方法

本文采用企业所得税实际税负率作为衡量企业实际税收负担的指标,实际税负采用的测算方法为:企业所得税实际税负率=所得税费用/息税前利润。本文主要考虑到在衡量税负时要避免所求的税负与实际税负有大幅度偏离,故在衡量企业所得税实际税负公式的基础上,采用息税前利润来代替税前利润,从而更全面地反映企业所得税实际税负率。

一、上市医疗器械行业所得税税负现状

本文以2017-2021年我国A股医疗器械企业的相关财务数据为研究样本,深入分析了我国医疗器械企业所得税的现状,并探讨了相关税收优惠政策,以更好地理解医疗器械企业所得税负担。截至2021年,国内医疗器械行业有241家A股上市公司。在企业的筛选过程中,排除了以下企业:财务报表数据不完整的企业、企业所得税实际税负率小于0或大于1的企业、在研究时间段被标记为ST的企业。最终,我们选取37家符合要求的企业,调取其五年税负数据,使得个案数达到185个。根据该部分内容,我们将使用所选公式来计算这些上市医疗器械企业的实际税负。

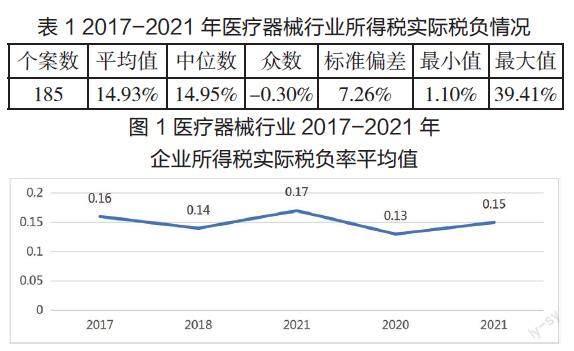

以下表格是对所选样本数据使用spss进行描述统计所得出的结果,反映的是2017-2021年医疗器械行业所得税实际税负情况。

由表格 1和图 1观察发现,在2017-2021年间,我国上市医疗器械企业的所得税税负平均为14.93%。与一般税率25%相比,14.93%的税率差距较大。从均值的角度看,我国医疗器械企业的实际所得税负担较低,整体上税负水平较为合理。

二、医疗器械行业企业所得税税负影响因素的分析

(一)税负影响因素选择

在进行研究时,考虑到样本数量和数据获取的限制,本文着重分析企业内部特征对企业所得税税负的影响,主要包括企业的盈利能力等指标,增加研发支出规模作为创新指标。

(二)税负影响因素假设

不同规模的企业享受着不同程度的所得税税收优惠政策。基于此,提出以下初步假设。

假设一:医疗器械企业规模与实际税负呈反相关,规模越大,实际税负越低。

假设二:负债水平与实际税负呈正相关,负债越高,实际税负越高。

假设三:固定资产密集度与实际税负呈反相关,密集度越高,实际税负越低。

假设四:盈利能力与实际税负呈反相关,盈利能力越强,实际税负越低。

假设五:股权集中度与实际所得税税负呈反相关,股权集中度越高,实际所得税税负越低。

假设六:研发支出规模与实际所得税税负呈反相关关系,研发支出规模越大,实际所得税税负越低。

(三)变量选取和模型设定

学术上普遍认为企业所得税实际税负更能体现企业真实的所得税税负水平,更具有探讨价值。为确保本研究的回归结果更加准确和明确,综合考虑所得税费用和息税前利润这两个关键因素,并参考企业实际所得税税率这一重要指标。从利润表中获取企业所得税费用的数据,从资产负债表中计算出企业的递延所得税费用,从金融choice的财务报表分析中获得息税前利润数据,结合已有的文献研究和相关理论基础,考虑了医疗器械行业特征,表2具体说明了选取的解释变量。

本研究使用2017-2021年37家医疗器械上市企业的相关财务数据,因此适合采用面板数据分析的方法进行分析。

具体的多元回归模型如下:

ETRit=β0+β1A1it+β2A2it+β3A3it+β4A4it+β5A5it+β6A6it+εit

该模型中,i表示第i家医疗器械上市制造公司(i=1…37),t表示不同的研究年度(t=2017…2021),β是每个解释变量回归的系数估计值,ε是残差项。

(四)描述性统计分析

本文对选取185个医疗器械企业财务数据使用spss软件从均值、最大值、最小值和标准误差四个方面对多元回归模型进行简单的描述统计和分析。

根据表4数据,可以知道医疗器械企业在各项指标上存在差异。企业规模(A1)的平均值约为4,数据分布较分散,表明企业内部资源分配不均。资产负债率(A2)平均为28.89%,相对上市企业通常在40%~60%的负债水平较保守。因长期固定资产投入庞大,资产密集度(A3)加权平均值为19%,高于一般水平的10%。第一大股东持股比例(A4)加权平均为38.1%,显示股权结构差异大,影响管理决策。净资产收益率(A5)平均为11.54%,高于银行存款利率,符合快速发展阶段特征,但仍有提升空间。研发投入强度(A6)平均为1.92%,相对其他高新技术企业较低。然而,充分运用相关政策,可规避企业纳税籌划风险,降低企业税收成本,通过科研增强企业综合能力,在符合条件的费用里进行额外最高75%的扣除。

(五)实证结果与分析

为初步判断六个变量间是否具有多重共线性,首先进行相关检验。经检验,相关系数的绝对值均小于0.5的水平,由此可得,多重共线性不存在所选取的六个研究变量之间。

VIF(容差的倒数)用于共线性诊断(变量之间的关联度):当0<VIF<10,不存在多重共线性:当10S<VIF<100,存在较合理的多重共线性;当VIF>Z100,存在严重多重共线性。其VIF数值分布在1上下,不存在多重共线性问题。因此这些变量都可以纳入到上述回归模型中。德宾-沃森检验简称D-检验,是目前检验自相关性最常用的方法,但它只适用于检验一阶自相关性,经检验可知DW数值为1.5,可以认为存在正自相关性。

R方表示模型的拟合度,越接近1越好,调整后的R方为0.723,拟合度接近1,拟合效果良好。显著性小于0.01拒绝“实际税负与其他因素不构成相关关系”的原假设,意味着对于本次回归有效,自变量与因变量有相关关系。

(六)回归结果分析

经调整后的R方为0.723,表示该固定效应模型对医疗器械企业所得税实际税负的解释程度为72.3%。同时,F统计量为81.097,在显著水平0.000下通过检验,表明被解释变量与解释变量之间存在显著的线性相关关系。综上,模型回归结果支持所提假设,所构建的固定效应模型在统计显著性方面性能良好。

综上,根据显著性检验结果,在1%的置信水平下发现我国医疗器械企业的ETR与公司规模存在明显相关性。具体而言,公司规模与我国医疗器械企业的实际所得税负呈正相关,回归系数为0.841。这预示着随着公司规模的增大,医疗器械行业企业的实际所得税税负率也随之增加,与假设一相悖。对于医疗企业的经营管理来说,大规模企业制定的管理战略更具远见。然而,初期股权规划不完善的公司要进行相應的股权结构变革,通常需要支付巨额的税费。

此外,5%的显著性水平,即资产负债率与企业所得税税负水平间存在显著关联,回归系数为0.189,假设二成立。资产负债率正向变动一个单位,企业所得税实际税负将上升0.189个单位。通过对37家企业的财务状况进行分析,发现大多数医疗器械企业更倾向采取保守的融资策略,更偏好股权性融资或流动负债。在企业经营的高敏高风险区间,财务杠杆的抵税效应并没有显著性,这可能会增加企业经营风险。此外,经过1%置信水平的显著性检验发现,医疗器械企业的所得税实际税负与资产密集度之间存在显著相关性,回归系数为-0.358,与假设方向一致。资产密集度正向变动一个单位,企业的实际所得税负将下降0.358个单位。这表明实际所得税税率较低的企业通常是资产密集度较高的企业。因此,在具体的资产结构选择时,需要考虑对税负压力的影响。综上,假设三成立:我国医疗器械企业的固定资产密集度越高,企业的实际税负水平越低。除以上提及,假设四也成立,通过1%的显著水平检验,即我国医疗器械企业的所得税税负与股权集中度存在显著相关性,回归系数为0.198。从理论上说,股权集中度可能对医疗器械企业的所得税实际税负产生影响,股东会在避税方面做出不同的决策,实施税收筹划方案通常需要一定的成本,并且企业的经营目标是追求眼前利益的最大化。对于持有企业股权的股东来说,他们希望企业能够获得可观的税后利润。企业则更关注税收筹划的成本和收益之间的差额。因此在实际应用中,这可能导致企业的实际所得税负增加。

三、结论及建议

(一)提高财务能力

优化资本结构和管理负债水平是企业发展的关键,资产负债率与企业所得税税负间存在正相关,一定程度上企业可以通过增加负债来支持周期长且回报率高的研发创新活动,并实现税前扣除以达到减税的目标。另外,固定资产密集度越高,企业的实际税负水平越低,所以在具体的资产结构选择时,需要着重增加固定资产的比例,在资产折旧的选取方面进行适当取舍,如考虑加速折旧法等,降低税收负担。

(二)利用税收优惠政策

公司规模与我国医疗器械企业的实际所得税负呈正相关,可通过扩大企业规模和提高盈利能力,更好地满足税收优惠政策的要求,并为未来的长期稳定发展做出贡献。此外,股权集中度对实际税负同样产生正相关影响,需要制定好符合医疗器械企业的发展计划,逐步完善股权结构的设计,分摊股权改革带来的巨额税费,通过合理的税收筹划来减轻单期税收负担。

(作者单位:东莞理工学院)