国际原油期货与中国新能源股指市场动态相关性研究

余珂 沈子杰 薛秋霞

本文以WTI原油期货价格收盘价和中证新能源股指结算价为研究对象,选取2009年10月28日至2022年10月28日的每日交易数据为样本,分析国际原油期货市场与中国新能源股指市场动态关系并应用DCC-GARCH模型对其进行实证分析。结果表明:原油期货市场与我国新能源股指市场长期存在正动态相关性、正联动性,其二者的波动传递效应稳定;在金融市场非正常情况下,二者的动态相关系数不稳定,两种资产的金融风险提升。

一、引言

能源作为重要的战略资源和生产资料,时刻影响着世界经济政治的变化,据BP2023年世界能源统计资料显示,全球能源消耗的80%为传统能源,其中石油消耗占据世界主要能源消耗量的三分之一以上。传统能源由于其不可再生性、环境污染等问题使得人们开始寻找、研发具有可再生性、清洁环保的新能源,在一定意义上新能源是传统能源的替代产品,新能源与传统能源在供需结构、价格方面具有紧密的关系。原油在传统能源中居主导地位,原油价格的波动变化时刻影响着新能源产品的波动变化。中国作为全球最大的原油消费国,原油依赖度高达70%,原油价格的波动变化对我国的经济而言影响重大。通过研究分国际原油期货与我国新能源股指市场的关系,为我国新能源的发展提供一些借鉴。

二、文献综述

原油期货与能源股票市场相关性的研究主要集中在两方面,分别是原油市场与股票市场整体;二是原油市场与股票子市场的关系。Raque(2017)通过DCC-GARCH模型实证分析股市与需求性油价以及供给性油价间的关系,发现需求性冲击对油价与股价相关性产生了正向影响。王鹏(2017)研究分析了2000年后国际原油价格与世界主要股票市场的主要关系,利用协高阶矩风险传染检验框架发现,WTI原油价格与8种不同股票市场指数之间呈现正相关性。王朝阳(2018)使用VAR模型和多元GARCH模型研究发现原油价格与中国新能源市场出现单向溢出效应。

综合发现,对于原油期货与股票市场之间的关系,国内外学者进行了大量的实证研究,为本文研究提供了有益的借鉴和参考。本文采用时变参数模型直接刻画两个市场间动态相关性研究,运用动态相关系数DCC-GARCH模型考察国际原油期货和中国新能源股指市场之间的动态关系。

三、国际原油期货与中国新能源股指市场动态相关性分析

(一)变量选取与数据来源

世界上有多种原油期货,如德克萨斯西部轻质(WTI)、布伦特(Brent)等,而WTI原油期货由于流动性良好、价格透明度高等特点被视为全球原油市场的基准价格,本文选择此原油期货代表国际原油期货市场。而对于我国新能源股指市场而言,本文选择中证内地新能源主体指数(000941)代表新能源股指市场,该指数由中证800指数中具有一定比例新能源生产业务或设备业务的公司股票组成,能够较好的反映新能源产业公司的整体表现。

在时间跨度上,由于2009年10月28日中证新能源挂牌上市,因此,本文选取的时间段为2009年10月28日至2022年10月28日的每日数据,剔除节假日、缺失数据后共得到3100个数据。WTI原油期货收盘价来源于英为财情,中证新能源指数结算价来源于Choice。

(二)变量预处理

所有变量进行对数化处理,本文采用的收益率为对数收益率,即Y=100×,WTI及NE分别代表WTI原油期货收益率与中证新能源收益率。

根据两变量的描述性统计,WTI原油收益率其均值为0.0235,最大值为31.9633,最小值为-28.2220,标准差为2.7445,偏度为0.1577,大于0,存在右偏态,峰度为28.2087,大于3,呈现出尖峰厚尾的特征。Jarque-Bear统计量为81989.7,P值为0.0000,拒绝原假设WTI原油对数收益率序列服从正态分布;中证新能源收益率其均值为0.0192,最大值为0.0754,最小值为-9.8277,标准差为1.9858,偏度-0.5258,小于0,存在左偏态,峰度为5.4139,大于3,呈现出尖峰厚尾的特征。Jarque-Bear统计量为895.2746,P值为0.000000,同样拒绝原假设中证新能源对数收益率序列服从正态分布,因此,WTI原油期货收益率以及中证新能源收益率两组时间序列不服从正态分布,都具有尖峰厚尾特征。

(三)基于DCC-GARCH模型的实证分析

1.模型设定。Engel(2002)提出DCC-GARCH(Dynamic Conditional Correlation,DCC)模型是对Bollerslev(1990)提出的CCC-GARCH(Constant Conditional Correlation,CCC)模型的修正。该模型能够使多个变量之间的相关性估计更加简化,并且可以得到不同变量之间的动态相关系数

单变量GARCH模型为;

其中,i=1,2,…,k;和分別为前期残差平方项的系数和前期条件方差的系数,p、q均为前期残差平方项和条件方差的滞后阶数。

动态条件相关系数结构为:

其中,为动态相关系数矩阵;为协方差矩阵;为标准化残差所求出的无条件协方差;和分别为DCC-GARCH模型中前期残差平方项的系数和前期条件方差的系数。

2.平稳性检验与ARCH效应检验。运用单变量GARCH的前提是该时间序列必须是平稳的时间序列,因此需要对变量进行单位根检验,本文采用的方法为ADF(Augmented Dickey and Fuller)检验,结果表明,两组时间序列均为平稳序列。存在ARCH效应是采用ARCH和GARCH模型刻画时间序列收益率的前提,因此对两组时间序列进行ARCH效应检验,根据检验结果发现,在1%的显著性水平下,相伴概率p为0.0000,即原序列存在ARCH效应。

3.模型构建。首先进行单变量GARCH模型检验,由于对两个时间序列和序列平方项的自相关图与偏自相图发现二者存在低阶的序列相关性,所以采用ARMA(p,q)模型建立GARCH模型的单变量均值方程。根据AIC和SC最小准则,在多次对比后,建立原油期货价格和中证新能源指数最优均值方程为ARMA(1,1)和AR(1),其中和为均值方程的系数,且各参数具有显著性。接着对均值方程的残差序列项进行ARCH-LM检验,均拒绝原假设,即各序列存在ARCH效应,可以使用GARCH模型进行建立。这里使用GARCH(1,1)模型对原油期货价格和新能源股指均值方程的残差序列进行拟合,由于该两个收益率序列不符合正态分布,均具有尖峰后尾的特征,因此,这里采用学生t分布进行残差的拟合。从结果可知,两个序列的回归参数在1%的显著性水平下显著,与之和小于1,且接近于1,满足系数约束条件。具体来说,国际原油期货价格和新能源股指的显著异于0,说明条件方差受到前期残差平项的影响,但影响较小;国际原油期货价格的小于新能源股指的,说明当面临外部冲击时,国际原油期货價格的反应速度强于新能源股指,新能源股指需要更长的时间吸收和反映,序列波动具有更大的持续性。

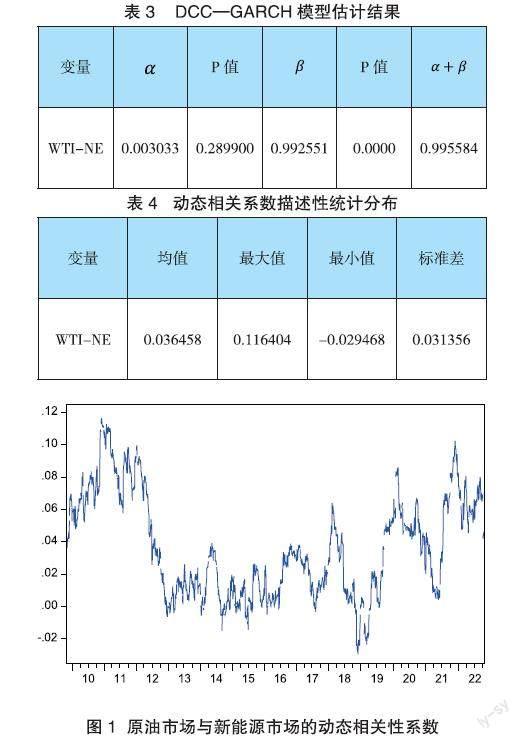

根据上述的模型结果得到单变量GARCH模型的标准化残差,由此进行DCC-GARCH的构建,结果如表3所示。根据DCC模型估计结果发现各参数均大于0,均具有显著性,表明前一期的波动情况会显著的正向影响当期的波动相关性。的值为0.003033,表示原油市场与新能源股指市场中前期均值残差对本期动态异方差的影响较小;的值为0.992551,表示原油市场与新能源市场的动态相关性在时间上的影响较为持久。小于1,说明原油市场与新能源市场满足参数约束条件,收敛性较好。

图1为两个市场的动态相关系数的变化趋势,显示了原油期货市场与我国新能源市场之间的动态关系。从动态条件相关系数大小可以看出,国际原油期货市场与新能源市场的相关系数处在-0.03与0.12水平,说明原油期货市场发生波动时会传导至中国新能源市场。除2018年至2019年两者之间的动态相关系数为负数外,其余年份的动态相关系数基本为正,国际原油期货市场与我国新能源股指市场的相关性较大。

四、结论及建议

本文以国际原油期货市场与我国新能源股指市场的日波动率作为研究变量,建立DCC-GARCH模型,研究分析两者间的动态关联性。结论如下:

首先,国际原油期货市场与新能源股指市场之间存在一定的动态相关性,主要受上期的异方差的动态影响,其二者的波动传递效应较稳定,动态相关性较强。其次,从动态相关系数的变动来看,国际原油期货与新能源股指的动态相关长期主要表现为正相关。最后,在金融市场非正常情况下,原油期货市场与新能源市场之间的相关性提高,两种资产的金融风险加大。

基于此,提出如下对策:

第一,对于政策制定者而言主要是防范原油期货价格的剧烈波动而引起的价格风险。原油期货价格波动具有不对称性,极易受外部因素的影响,因此我国针对于一些不利外部因素要加强监管,谨防原油价格的剧烈波动带来更严重的影响。随着全球金融风险加大,资产相关性提高,相关部门可以通过一些有效的政策来降低或者削弱金融风险对市场的影响,如设立风险管理基金等,以此进行金融风险防范。原油期货与中国新能源存在正联动性,原油价格波动在很大程度上影响新能源行业的发展,因此新能源市场应建立相应的风险防控机制,选择合适的对冲工具降低风险。除此之外,还应加大对新能源行业的扶持,给予一定的政策优惠和补贴,向绿色能源,清洁能源方向发展。

第二,对于投资者来说,应根据国际原油期货价格提供的信息谨慎对新能源股票进行投资。国际原油价格波动较大时,将对国内原油价格以及新能源政策导向产生相关影响,因此投资者需要从多角度来考虑影响股价的主要因素,做好价格风险管理。另外,投资者也需关注中国能源市场推出的相关的期货品种,选择合适的金融衍生工具进行对冲,降低投资风险。

参考文献:

[1]温晓倩,魏宇,黄登仕.我国新能源公司股票价格与原油价格的波动率外溢与相关性研究[J].管理评论,2012,24(12):20-30.

[2]王鹏,蒋焰,吴金宴.原油价格与世界股票市场之间的高阶矩相依性研究[J].管理科学,2017,30(3):136-146.

[3]王朝阳,陈宇峰,金曦.国际油价对中国新能源市场的传导效应研究[J].数量经济技术经济研究,2018,35(04):131-146.

[4]Raquel N, Alexandre S, André L. Time-varying impacts of demand and supply oil shocks on correlations between crude oil prices and stock markets indices[J]. In Research in International Business and Finance, 2017,42(3):1011-1020.

基金项目:2023年度洛阳市社会科学规划项目:消费金融支持洛阳平台经济高质量发展路径研究(编号:2023B058)。

作者单位:余珂,洛阳师范学院商学院;沈子杰,广东科学技术职业学院商学院;薛秋霞,澳门城市大学金融学院。