跨境资本流动顺周期性及其异质性的微观机制①

——兼论A股被纳入国际基准指数的影响

谭小芬, 虞梦微, 朱菲菲

(1. 北京航空航天大学经济管理学院, 北京 100191; 2. 浙江工商大学金融学院, 杭州 310018; 3. 中央财经大学金融学院, 北京 100026)

0 引 言

随着全球金融一体化程度的不断加深,各个国家金融周期的协同性上升,“全球金融周期”的概念开始流行并受到广泛关注.作为全球金融周期的重要传导渠道,跨境资本流动具有明显的顺周期性,即当全球金融状况向好时,跨境资本流入会上升,而当全球金融状况恶化时,跨境资本流入会下降[1].然而,在面对相同的全球金融周期冲击时,不同国家的资本流动对金融周期的敏感度却存在明显的异质性.比如,新冠疫情(COVID-19)蔓延后,全球风险规避情绪和不确定性急剧上升,导致许多新兴经济体都经历了前所未有的资本外流,但是一些经济基本面向好的国家,受到的冲击相对较小[2].在此背景下,一部分文献开始关注为什么不同国家的跨境资本流动在面对相同的全球金融冲击时会存在显著的异质性.学者们主要从资本接收国的经济基本面、制度质量和结构性因素等宏观视角来进行解释,并发现资本接收国良好的宏观经济基本面和合理的制度环境可以缓解全球金融冲击带来的影响[3, 4].而本文试图从跨境资本流动中的投资者结构这一视角切入,使用微观层面基金数据对跨境股票资本流动顺周期性及其异质性进行回答.

2008年全球金融危机后,银行业经历了明显的去杠杆过程,全球资产管理业务则呈现出扩张态势.在此背景下,由资产管理机构管理的国际投资基金作为跨境资本流动载体的重要性日益上升.国际投资基金逐渐成为资本流入新兴市场的重要渠道,以跨境股票基金为例,2002年—2019年,投资于新兴市场的跨境股票基金的资产管理规模从870亿美元迅速增加到1.37万亿美元,其中交易所交易基金(ETF)(1)ETF是一种可以像股票一样在交易所交易的开放式基金,同时兼有封闭式基金的特点.和开放式基金一样,ETF的份额会随着资金的流入或赎回而发生变化以满足瞬息万变的投资者需求;同时,ETF又和封闭式基金一样,可以在二级市场上以透明的价格进行连续交易.由于ETF具有低成本和高流动性的特征,而且还允许使用限价指令(limit order)和止损指令(stop order),以及进行卖空交易和杠杆交易等,近年来深受投资者的欢迎.增长更为显著,从2.52亿美元增加到0.34万亿美元,在所有股票基金中所占的份额相应地从0.29%增长到24.82%(图1)(2)EPFR数据库按基金的特征将基金分为不同的类别,其中一种分类是将所有基金分为ETF和非ETF基金,和大部分利用该数据库做研究的文献一致,本文将非ETF基金称为共同基金(mutual fund).此外,本文的基金都是指投资目的地为新兴市场的跨境股票基金,也即外国投资者以股票基金形式净流入新兴经济体的跨境资本..

图1 流入新兴市场的股票型基金发展趋势Fig.1 The trends of equity fund inflows in emerging markets注: 图1中ETF表示每年年末所有流入新兴经济体的ETF的资产管理规模的总额,共同基金表示流入新兴经济体的共同基金的资产管理规模的总额,ETF比重是指ETF规模占所有股票基金规模的比重.数据来源于EPFR数据库.

国际投资基金重要性的上升可能会给新兴市场带来新的风险和挑战.首先,由于国际投资基金通常跟踪共同或相似的国际基准指数(3)国际基准指数是指类似于MSCI(明晟)-新兴市场指数这类覆盖多国资本市场的国际指数,目前MSCI-新兴市场指数中共包含26个新兴市场国家的股票市场,具体包括中国、印度、印度尼西亚、韩国、马来西亚、巴基斯坦、菲律宾、泰国、捷克、埃及、希腊、匈牙利、科威特、波兰、卡塔尔、俄罗斯、沙特、南非、土耳其、阿联酋、阿根廷、巴西、智利、哥伦比亚、墨西哥和秘鲁.,他们的资产配置策略非常类似,因此,当这些基金面临全球金融周期冲击时会做出相似反应,即机械地根据国际基准指数中的国家权重进行类似的资产组合再平衡,从而导致新兴市场资本流动的顺周期性和跨境传染[5, 6].其次,有别于商业银行,投资基金一般不能获得公共部门的支持(如央行的流动性便利和存款保险制度),因此投资基金在面临不利冲击时,往往会被迫廉价抛售资产以应对投资者大规模赎回所带来的流动性压力,这一行为又会进一步加剧资产价格的下跌幅度,从而放大冲击对金融市场造成的负面影响[7].许多文献发现,投资基金具有明显的顺周期性[8, 9],在危机的蔓延中起到推波助澜的作用[5, 8].

而在所有的国际投资基金中,跨境ETF在加剧资本流动顺周期性、加速金融风险传染等方面所发挥的负面作用尤其值得关注.有文献发现跨境ETF会放大资本接收国跨境资本流动对全球金融周期的敏感性[10, 11],还有学者总结了发生在新兴市场的3次大规模资本外流事件,发现ETF相对于其资产规模表现出最大的波动[12].不过以上文献并没有对这一现象背后的作用机制做出进一步深入的探究.鉴于此,本文从投资者结构视角切入,通过提出短期投资者渠道和基准指数驱动型投资者渠道,从而细致地探讨了这一现象背后的影响机制,以期对ETF的跨境影响文献进行有益补充.

鉴于国际投资基金,特别是跨境ETF,在跨境资本流动和金融稳定中的重要性,本文通过剖析跨境ETF和共同基金对全球金融周期敏感性分化背后的微观机制,从而试图解释新兴市场国家跨境资本流动的顺周期性及其异质性.具体而言,本文使用EPFR(emerging portfolio fund research)数据库中投资目的地为新兴市场国家或区域(4)指基金投资目的地为多个新兴市场国家.的月度数据,以Miranda-Agrippino和Rey[13]提取的全球因子(简称MAR全球因子)以及VIX指数作为全球金融周期的代理变量,检验全球金融周期与新兴市场资本流动之间的关系.结果发现,所有跨境股票基金(包括共同基金和ETF)的资本净流入都相对于全球金融周期呈顺周期性,即全球金融周期下行会导致跨境股票基金净流入显著下降,而ETF对全球金融周期的敏感度更高,约为共同基金的1.7倍~1.8倍(5)取决于全球金融周期代理变量的选择..这背后的原因在于:1)短期投资者渠道.由于ETF的高流动性,包括允许进行频繁低成本交易以及允许卖空和杠杆交易等,对追求短期策略的投资者特别具有吸引力,因此ETF中有高比例的短期投资者,而包括非理性噪音交易者和高频交易者在内的短期投资者,通常受全球风险情绪的影响较大,对资本接收国的经济增长前景等基本面的重视程度则较低,因此这会导致ETF对全球金融周期更为敏感;2)基准指数驱动型投资者渠道.由于ETF旨在被动复制特定基准指数的业绩(6)主动投资型ETF占比很小,在本文样本中的688只ETF中只有21只是主动投资基金(占比3.05%).,从而有更高比例的严格跟踪国际基准指数的投资者.而基准指数驱动型投资者(或基准指数驱动型基金)在各国的资产配置以国际基准指数中的国家权重为指导,这类投资者(基金)倾向于将指数中的国家视为一个整体,对单一国家经济基本面的关注度较低,但是对全球因素具有较高的敏感度(7)基准指数驱动型基金的投资决策是在国家层面而非各国层面制定的,这类基金通常会整批买进和售出国际基准指数中的国家的资产.因此,基准指数驱动型基金更重视影响投资收益的系统性(共同)因素,例如美国货币政策冲击、地缘政治冲击和其他全球推动因素.IMF发现,新兴市场最近的两次重大资本流动逆转期间,基准指数驱动型跨境资本流动对全球因素最为敏感,导致新兴市场国家的投资组合资本流动出现大幅外流.,因此这会导致ETF对全球金融周期更为敏感.

短期投资者渠道检验的结果表明:1)相比于共同基金,ETF的动量交易(即基金的资本流动和基金的历史业绩呈正相关)更为明显.由于动量交易不利于金融市场稳定,因此会增加基金资本流动的顺周期性;2)资产管理规模越大的ETF,对全球金融周期越敏感.由于ETF存在显著的规模效应,即ETF规模越大,管理成本就越低,而管理成本越低对投资者来说就意味着交易成本越低、流动性更强,从而更受短期投资者的青睐,这使得ETF对全球金融周期的敏感度也就越高;3)排名越靠前的ETF供应商,对全球金融周期更为敏感.同时,新兴市场跨境股票类ETF高度依赖前几大ETF供应商,一旦这几大资产管理公司因为全球某一市场流动性紧缩而抛售其他市场,则会出现市场联动,造成跨境风险传染.

基准指数驱动型投资者渠道检验的结果表明:1)相比于投资目的地为一个国家的国际投资基金,在投资目的地为多个国家的国际投资基金样本中,ETF对全球金融周期的敏感性更高,这表明基准指数驱动型投资者是导致ETF对全球金融周期更加敏感的原因;2)在投资目的地为多个国家的基金样本中,ETF对全球金融周期的敏感度最高,其次是严格跟踪国际基准指数的共同基金,再次是灵活跟踪国际基准指数的共同基金,没有国际基准指数约束的共同基金对全球金融周期的敏感度最低,这表明基准指数驱动型投资策略基金会放大跨境资本流动对全球金融周期的敏感性;3)以MSCI-新兴市场指数作为具体案例(8)基于MSCI-新兴市场指数是被跟踪最多的新兴市场国际基准指数,同时该指数和中国也密切相关,因此,本文以跟踪该指数的国际投资基金作为典型案例.,本文发现,跟踪MSCI-新兴市场指数的基金会放大一国跨境资本流动对全球金融周期的敏感性.

为了从宏观层面验证本文结果的稳健性,本文将微观个体的基金数据加总到国家层面,计算各国ETF投资者的风险暴露程度和跟踪MSCI-新兴市场指数的投资者风险暴露程度,从而研究这两类投资者风险暴露给一国资本流动带来的影响.结果发现,全球金融周期对一国资本净流入的影响会随着以上两类投资者风险暴露的上升而进一步加强.

进一步地,通过符号约束下的SVAR模型将全球因子分解为美国货币政策冲击、全球经济基本面冲击、金融冲击(投资者情绪冲击)和地缘政治冲击,结果发现,ETF对金融冲击的敏感度最高,大概是共同基金的2.54倍,对美国货币政策冲击的敏感度是共同基金的2.35倍.共同基金和ETF对于全球经济基本面冲击的敏感性在统计上并没有明显的差异,两者对于地缘政治冲击都不敏感.

本文的边际贡献有四个方面:第一,使用“跨境基金资本流动-月度”层面数据,丰富了有关跨境资本流动研究的微观基础.以往很多文献采用国际收支平衡表季度或年度数据,从国家层面研究跨境股权资本流动;本文采用微观层面的基金数据进行分析,不仅缓解了跨国面板数据分析中存在的内生性问题,而且避免了由于数据颗粒度过大所带来信息损失.

第二,探讨了跨境ETF对全球金融周期更为敏感的作用机制,补充了跨境ETF相关的文献.目前关于ETF是否会产生系统性风险的研究主要集中于ETF对本国资本市场的影响.例如,ETF会造成标的证券波动性的上升、增加标的证券之间的协动性等[14-16].而关于ETF的跨境影响文献相对较少,尽管已经有文献发现跨境ETF会放大资本接收国跨境资本流动对全球金融周期的敏感性,但是他们并没有对这一现象背后的作用机制做出进一步深入的探究.

第三,本文为基准指数驱动型投资者对全球金融冲击的放大效应提供了微观实证证据, 并在此基础上讨论了A股被纳入国际基准指数所带来的影响.尽管已经有文献指出基准指数驱动型投资者对全球因素更为敏感[17, 18],但是这些文献没有进行严格的实证检验,也没有具体区分灵活跟踪基准指数的投资者和严格跟踪基准指数的投资者.

第四,本文具有丰富的政策含义.当一国经济面临全球重大冲击时,政策制定者未必能够在短时间内对宏观经济政策做出快速调整,但却可以对微观的投资者结构进行动态审慎监测,并有针对性地对那些顺周期性更强的投资者(如ETF、基准指数驱动型投资者、短期投资者)采取差异化的监管政策,从而有效缓解外部冲击对中国金融市场造成的负面影响.

1 文献回顾与研究假设

1.1 微观视角下全球金融周期与跨境资本流动

关于跨境资本流动驱动因素的研究大多是基于推动-拉动因素框架进行分析的[19].其中推动因素也即全球因素,主要包括全球金融周期、发达国家的货币政策等;拉动因素指资本接收国的宏观经济因素(经济增速、利率水平等)和结构性因素(资本账户开放程度、金融发展程度等)[20-22].

股票类证券投资流动(equity portfolio flows)作为跨境资本流动的一种形式,对其的研究大多也是基于推动-拉动因素框架进行的.大量文献发现新兴市场的股票类证券投资流动对全球金融周期十分敏感:当全球金融状况恶化时,投资者风险规避上升,由于新兴市场资产通常被视为高风险资产,因此投资者会倾向于减少对新兴市场资产的需求,从而导致新兴市场的股票类证券投资流入显著下降[19, 23].跨境股票基金作为股票类证券投资流动的主要形式也具有明显的顺周期性[8, 9],不过大部分文献主要集中于研究国际投资基金在全球金融状况恶化时对于风险传染和危机蔓延的作用[5, 8].如Raddatz和Schmukler[8]发现,投资基金往往会在危机期间加剧新兴市场资本流动的顺周期性, 且这种顺周期性在股票基金中表现得尤为明显.

而在所有类型的国际投资基金中,跨境ETF在加剧资本流动顺周期性、放大全球冲击中的负面作用尤其值得关注.一方面,ETF允许低成本进行高频交易以及允许卖空和杠杆交易,从而流动性较高,对于投资期限较短的投资者特别具有吸引力[12, 16, 24].而由于短期投资者更容易受风险情绪冲击的影响,对经济基本面的重视程度较低[14, 25],因此相较于共同基金,ETF资金流动对全球金融周期变化的敏感性更强.

另一方面,ETF通常采用被动投资策略,其资产配置直接与基准指数相挂钩,因此ETF中有高比例的基准指数驱动型基金.由于基准指数驱动型基金倾向于将指数中的国家视为一种资产类别,因此,这类基金对单一国家经济基本面的关注度较低,但是对全球因素具有较高的敏感度[17, 18].而且,相比于发达经济体,新兴市场基准指数数量有限,因此投资新兴市场的基金所跟踪的新兴市场基准指数高度集中,并且由于基准指数构建方法类似,基准指数之间的相关性也比较高[5],这会导致投资新兴市场的基准指数驱动型基金采用类似的资产配置策略,当这些基金面临全球冲击或针对新兴市场的共同冲击时,也会以相似的投资行为做出反应,即机械地根据指数权重进行资产组合再平衡,从而导致新兴市场资本流动的顺周期性进一步扩大.鉴于此,本文提出假设1.

假设1所有类型的跨境股票基金资本流动相对于全球金融周期都表现出顺周期性,而相比于共同基金,ETF对全球金融周期变化的敏感性更强.

1.2 短期投资者渠道

ETF的高流动性和连续交易对于短期投资者特别具有吸引力,而短期投资者往往和动量交易相关联[26, 27].动量交易也称正反馈交易,具体表现为业绩追随,即投资者倾向于买入过去表现好的基金卖出过去表现差的基金[9],从而导致基金过去的业绩会影响基金当期的流入或赎回.如果短期投资者渠道成立,由于ETF中短期投资者比例会高于共同基金,短期投资者又更容易参与动量交易,那么,ETF的动量交易会比共同基金更为明显.据此,本文提出如下假说.

假设2a相较于共同基金,ETF的动量交易会更加明显.

由于ETF存在明显的规模经济效应[28],即随着ETF资产管理规模的增加,其净资产费用率会下降.基金公司对投资者收取的基金费用越低意味着投资者的交易成本越低,因此,资产管理规模大的ETF或大的ETF供应商的产品应该更容易受到短期投资者的青睐.如果短期投资者渠道成立,那么资产管理规模大的ETF或大的ETF供应商对全球金融周期的敏感度也应该更高.据此,本文提出研究假设2b.

假设2b资产管理规模大的ETF相比于规模小的ETF对全球金融周期更为敏感;类似地,大ETF供应商相比于小ETF供应商对全球金融周期更为敏感.

1.3 基准指数驱动型投资者渠道

相较于共同基金,ETF中具有更高比例的基准指数驱动型基金.基准指数驱动型基金是指跟踪国际基准指数的跨境基金.当基金投资目的地为单一国家时,其跟踪的基准是某一国家的股票指数,因此可以排除基准指数驱动型投资者渠道的影响;而当样本限制在基金投资目的地为多个国家时,其跟踪的是国际基准指数,这时短期投资者渠道和基准指数驱动型投资者渠道共同发挥影响.因此,如果基准指数驱动型投资者渠道成立,应该能看到,在投资目的地为多个国家的基金中,ETF相比于共同基金对全球金融周期的敏感性会进一步加强.得益于EPFR数据库对于基金投资目的地的划分,本文可以根据该信息,将样本分为多国投资基金和一国投资基金,并检验在不同的子样本中,ETF基金相较于共同基金对全球金融周期的敏感程度.据此,本文提出研究假设3a.

假设3a根据基金投资目的地的分类,相比于投资目的地为单一国家的投资基金,当投资目的地为多个国家时,ETF相对于共同基金对全球金融周期的敏感度倍数(9)这一倍数由ETF对全球金融周期的敏感系数除以共同基金对全球金融周期的敏感系数得到.会更高.

本文还从另一个角度检验基准指数驱动型投资者渠道.当样本限制在多国投资基金时,共同基金可以细分为不受国际基准指数约束、灵活跟踪国际基准指数和严格跟踪国际基准指数这三类.由于ETF几乎都是严格跟踪国际基准指数的,本文将其作为基准组.如果基准指数驱动型投资者渠道是造成ETF对全球金融周期更为敏感的一个渠道,那么三类共同基金对全球金融周期的敏感性应该都低于ETF(10)尽管ETF几乎都是严格跟踪国际基准指数,但在预期短期投资者渠道成立的情况下,严格跟踪国际基准指数的共同基金对全球金融周期的敏感性也应该低于ETF..其中,不跟踪国际基准指数的共同基金应该比跟踪基准的共同基金对全球金融周期的敏感性更低,而在跟踪基准指数的共同基金中,灵活跟踪基准的共同基金应该比严格跟踪基准的共同基金对全球金融周期的敏感度更低.据此,本文提出假设3b.

假设3b四类基金对全球金融周期的敏感度服从以下排序:ETF>严格跟踪国际基准指数的共同基金>灵活跟踪国际基准指数的共同基金>没有国际基准指数约束的共同基金.

2 变量选择和模型设定

2.1 样本选择

本文选取1997年1月到2019年12月期间EPFR数据库中投资目的地为新兴市场国家和新兴市场区域的全部股票基金.本文研究跨境股票基金的资本流动,因此排除了那些基金注册地和基金投资目的地相同的基金.样本包含投资36个新兴经济体(11)新兴市场国家具体包括: 阿根廷、孟加拉国、巴西、保加利亚、智利、哥伦比亚、捷克、埃及、中国、匈牙利、印度、印度尼西亚、以色列、科威特、韩国、马来西亚、墨西哥、蒙古、摩洛哥、尼日利亚、阿曼、巴基斯坦、秘鲁、菲律宾、波兰、卡塔尔、罗马尼亚、俄罗斯、沙特阿拉伯、南非、斯洛伐克、泰国、土耳其、乌克兰、阿联酋、越南.和9个新兴市场区域(12)新兴市场区域具体包括:非洲区域、除日本外的亚洲区域、BRIC区域(巴西、俄罗斯、印度、中国)、新兴欧洲区域、中东区域、拉美区域、所有新兴市场区域、欧洲中东非洲区域、中东非洲区域.的3 571只共同基金和688只ETF,共325 448个观测值.

2.2 回归模型的设定

为了验证本文提出的研究假说,构建如下基准回归模型

flowi,j,t=β1GFt+β2GFt×ETFi,j+

γ1Ratej,t-1+γ2Ratej,t-1×ETFi,j+

δ1IPj,t+δ2IPj,t×ETFi,j+

λd,e,y+εi,j,t

(1)

其中下标i、j和t分别表示基金、基金投资目的地和月度.flowi,j,t表示外国投资者在t期对投资目的地为j国家/区域的基金i的净申购(即申购减赎回)份额,这在宏观层面体现为t期跨境基金净流入到j国家/区域的规模.GFt为全球金融周期的代理变量,数值越大表示全球风险和不确定性越大.基于因变量是基金份额的变动,为了和因变量一致,本文对GFt进行一阶差分处理.ETFi,j为虚拟变量,若基金为ETF,则取1;若基金为共同基金,则取0.本文选取文献中最常见的拉动因素,也即利率和经济增速,用于衡量资本接收国的经济基本面情况.Ratej,t-1表示基金投资目的地的货币市场利率,为了缓解内生性问题,将其滞后一期.IPj,t为基金投资目的地的工业生产指数同比增长率(13)虽然跨境资本流动可能通过影响资本接收国的资金成本进而影响工业产出,但是这种影响不太可能在一个月内起作用,因此本文认为控制工业生产指数同比这个变量不会存在反向因果,因此不做滞后项处理.本文也做了将IP滞后一阶的稳健性检验,结果稳健.,虽然文献中更为常见的做法是用GDP作为拉动因素[4, 29, 30],但基于GDP缺乏高频数据,因此本文用IPj,t来替代GDP.由于基金的历史业绩会影响基金的资本流动,因此本文控制滞后1期~滞后3期的基金净资产(net asset value)的收益率NAVi,j,t-k.

ui为基金层面的固定效应,用于控制存在于基金层面的可能影响基金资本流动的非时变因素.本文还控制了基金投资目的地-时间固定效应θj,t,该固定效应可以吸收所有来自投资目的地层面的时变冲击,从而缓解潜在的内生性问题.比如,考虑以下情况,如果ETF更倾向于流向某些国家或地区,而这些国家或地区的跨境基金资本流动刚好对全球金融周期又更为敏感,也能观察到ETF对全球金融周期更为敏感,而控制基金投资目的地-时间固定效应则可以帮助文章排除这些由遗漏时变的基金投资目的地层面的因素带来的内生性问题.当模型中加入θj,t时,GFt、Ratej,t-1和IPj,t这三个变量因为和该固定效应产生共线性,所以在模型中会被省略.本文在模型中并未加入更多拉动因素和推动因素作为控制变量,也是因为该固定效应会吸收以上因素.此外,考虑另一种可能存在的内生性,从图1可以看到ETF的比重大致呈上升趋势,说明ETF和共同基金的发展趋势存在差异,ETF的发展相对共同基金更为迅速,而ETF的相对发展速度在不同基金注册地又可能存在差异,如果在某一些基金注册地ETF相比于其他共同基金更受欢迎、发展更为迅速,而这些基金注册地的投资者对全球金融周期又恰好比较敏感,这也能得到本文的核心结论,因此本文也控制了基金注册地-ETF-年份固定效应(14)本文也使用了基金注册地-ETF-时间趋势固定效应作为稳健性检验,结果稳健.λd,e,y.

若β1显著为负,表示全球金融状况恶化会导致基准组(共同基金)资本流入的下降.β2为该方程中最核心的待估计系数,若其显著为负,说明ETF比共同基金对全球金融周期更为敏感,即全球金融状况恶化会导致ETF的净流入下降更为明显.为了便于直观地比较两类基金对全球金融周期敏感性的差异,本文计算了 ETF相对于共同基金对全球金融周期的敏感度倍数,这一倍数由ETF对全球金融周期的敏感系数(β1+β2)除以共同基金对全球金融周期的敏感系数(β1)得到.本文主要关注全球金融周期的影响,因此γ2和δ2不是本文最为关注的系数,但这两个系数有助于从侧面理解全球金融周期的影响,在预期拉动因素的系数(γ1和δ1)为正的前提下,如果γ2和δ2显著为负,说明相较于共同基金,ETF对投资目的地的拉动因素敏感度更低,那么相应地ETF对全球因素的敏感度可能就会比较高.

基金层面的信息,包括基金注册地和投资目的地、基金的资本流动、基金的类型(是否为ETF、是否为被动基金)、基金的资产管理规模、基金净资产收益率、基金是否跟踪基准指数都来自于EPFR数据库.

回归方程(1)中各变量的具体含义及构建方法如下.

跨境股票基金的资本净流入(flowi,j,t).本文参考Brandão-Marques等[9]的做法,为避免基金的资本流动受基金规模的干扰,flowi,j,t经基金i在t期期初的资产管理规模标准化处理后再转化为百分比形式.为了避免极端值的影响,对flowi,j,t在上下1%处做缩尾处理.

全球金融周期(GFt).文献中关于全球金融周期代理变量的选择一般有两种方法:直接法和间接法[31].直接法是指选择与全球金融周期相关的直接可观测的变量作为全球金融周期的代理变量,通常使用VIX作为代理变量.不过有学者指出因VIX衡量的是标普500指数期权的隐含波动率,该变量包含的信息可能更多地是反映美国的情况,对于其能否作为全球金融周期的合适代理变量存疑[3, 32].间接法是指采用动态因子模型或主成分分析等方法从全球金融变量中提取全球因子[3, 13],典型的如Miranda-Agrippino和Rey[13]提取的全球因子(MAR全球因子).该因子是使用分层动态因子模型,从全球858个风险资产价格序列中提取的,由于MAR全球因子具有代表性且其数据更新较快,是文献中常见的全球金融周期代理变量[32].鉴于此,本文同时采用VIX和MAR因子作为全球金融周期的代理变量.此外,本文在稳健性检验中还使用了圣路易斯联储金融压力指数(Finstress)、泰德利差(TED)、Gilchrist和Zakrajsek[33]构建的超额债券溢价(EBP)作为全球金融周期的代理变量.

货币市场利率(Ratej,t-1)和工业生产指数同比(IPj,t).这两个变量的数据主要来源于EIU数据库,缺失的数据用IMF-IFS数据库填充.当基金投资目的地为新兴市场区域时,用该区域的平均Ratej,t-1和平均IPj,t.

本文变量的基本描述性统计如表1所示.

表1 变量描述性统计Table 1 Descriptive statistics

3 实证结果

3.1 基准回归结果分析

这部分本文使用回归方法对新兴市场跨境资本流动的顺周期性及其异质性进行检验.表2汇报了基于模型(1)的回归结果.前两列为用MAR全球因子作为全球金融周期代理变量的结果.列(1)中GF的系数为-2.685,在1%水平下显著为负,说明当全球金融状况恶化时,共同基金资本净流入会显著下降,即共同基金资本净流入呈顺周期性.GF×ETF交乘项系数显著为负,表明ETF对全球金融周期更为敏感,具有更显著的顺周期性,具体而言,ETF对全球金融周期的敏感度是共同基金的1.767倍(15)共同基金对全球金融周期敏感度为-2.685,ETF对全球金融周期的敏感度为-4.745(-2.685-2.060=-4.745),因此ETF对全球金融周期敏感度是共同基金的1.767倍(-4.745/-2.685=1.767)..用于衡量基金投资目的地经济基本面的两个变量IP和L.Rate的系数显著为正,和预期相符,表明经济基本面越好,共同基金的资本流入越多.IP×ETF和L.Rate×ETF系数不显著,但是符号为负,这说明ETF对投资目的地的经济基本面的敏感性相对较低.滞后1期到3期的NAV都显著为正,说明基金的资本流动会追逐过去的回报,存在明显的动量交易.表2列(1)只控制了基金固定效应,为了缓解潜在的内生性,表2列(2)在表2列(1)的基础上,还控制了投资目的地-时间固定效应和基金注册地-ETF-年份固定效应,此时GF、IP和L.Rate这三个变量因为和投资目的地-时间固定效应完全共线,所以在模型中被省略.相比于列表2列(1),表2列(2)GF×ETF交乘项系数更小一些,但仍然在1%水平下显著,表明ETF和共同基金对全球金融周期敏感性的差异仍然显著存在.此外,表2列(2)IP×ETF交乘项系数由不显著变为显著,表明工业增加值IP对ETF的影响要显著低于对共同基金的影响.表2后两列是用VIX作为全球金融周期代理变量的结果,其结果和前两列相差不大.从表2列(3)可以看出,ETF对全球金融周期的敏感性是共同基金的1.690倍,此外,L.Rate×ETF交乘项系数显著为负,表明ETF对利率的敏感度要低于共同基金.表2列(4)中GF×ETF交乘项系数仍然显著,同时IP×ETF交乘项系数也显著.

表2 基准回归Table 2 Baseline regression

综上,表2验证了假设1,即所有跨境股票基金(包括共同基金和ETF)的资本流动都会受全球金融周期的影响,而且与共同基金相比,ETF对全球金融周期的敏感性更高,对拉动因素的敏感性则相对较低.从数量关系上来看,ETF对全球金融周期的敏感性大约是共同基金的1.7倍~1.8倍.此外,这一结果也具有经济意义上的显著性.2020年1月到2020年3月,受COVID-19疫情影响,全球金融风险和不确定性骤然上升,用VIX衡量的全球金融周期(16)因为MAR全球因子数据未更新到2020年,因此,本文以VIX为例.上升了10.054个标准差,这意味着ETF流入的下降甚至是流出(经资产管理规模标准化后)会比共同基金多0.027个百分点,这一数值相对于在整个样本期间flow的均值(0.049%)而言是不容忽视的.ETF对全球金融周期更为敏感,这凸显出新兴经济体管理跨境ETF流动的必要性,尤其是在极端风险情况下,ETF的流动更容易发生急剧逆转.

3.2 渠道分析

3.2.1 短期投资者渠道的检验

ETF对全球金融周期更为敏感的机制可能是由ETF的流动性便利更吸引短期投资者导致,下面本文从三个角度来检验短期投资者渠道.

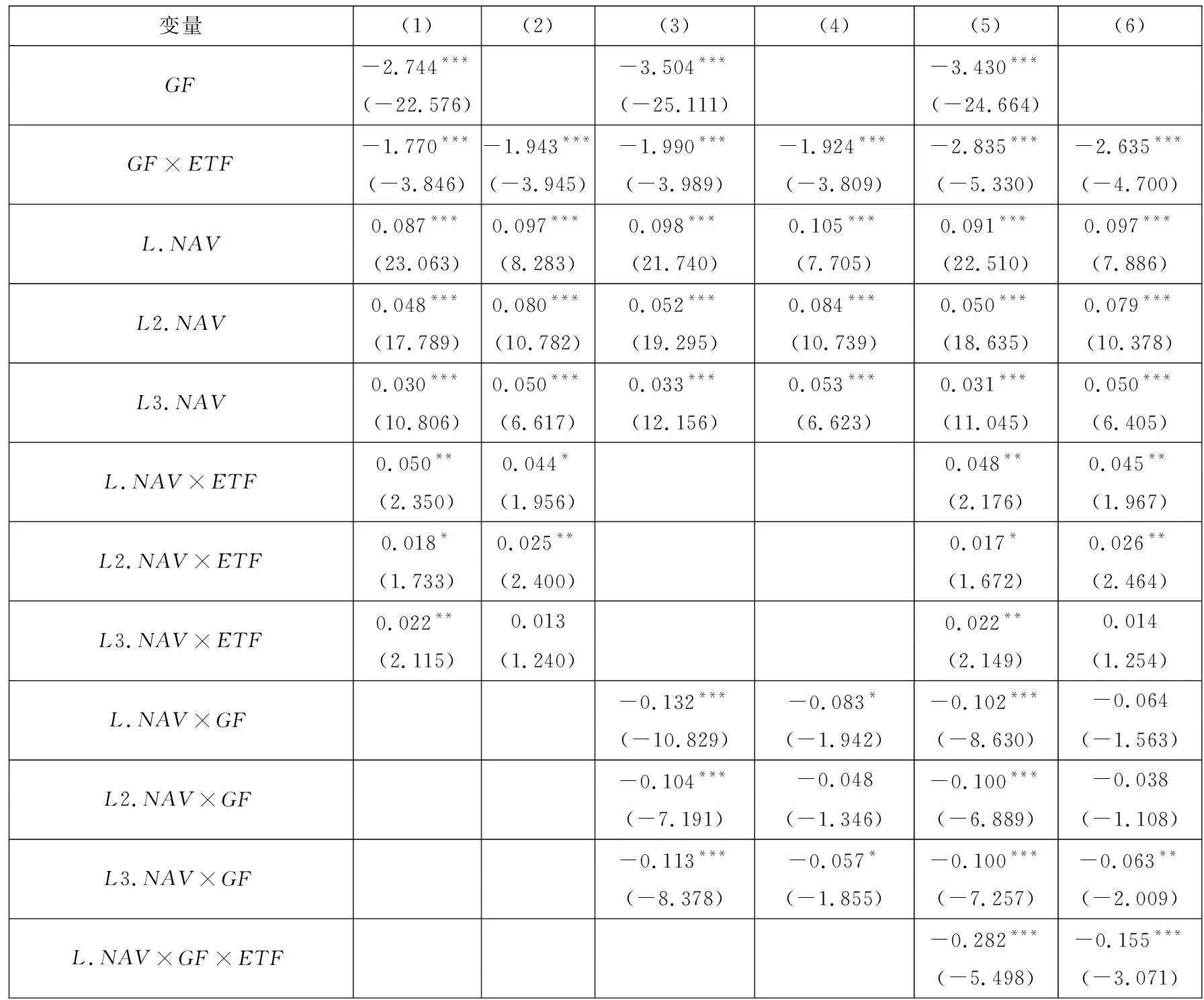

首先,由于短期投资者往往和动量交易相关联[26, 27],如果ETF确实更吸引短期投资者,那么ETF应该存在更为明显的动量交易,即ETF的资金流动对过去的收益应该更为敏感.表3前两列报告了ETF和共同基金追逐历史业绩的情况.GF和GF×ETF系数仍显著为负,说明本文的核心结论没有发生变化.更值得关注的是,滞后1期到3期的NAV以及ETF和滞后1期到3期的NAV的交乘项系数基本都显著为正,这一结果表明共同基金存在动量交易,但ETF的动量交易更明显,这为假设2a提供了证据支持.

表3 短期投资者渠道检验: ETF与动量交易Table 3 Short-term investors channel test: ETF and momentum trading

此外,Brandão-Marques等[9]认为基金的动量交易会加剧基金流动的顺周期性,但他们并未提供具体的检验,本文为该观点提供了实证证据.表2列(3)、表2列(4)滞后1期到3期的NAV和GF的交乘项基本都显著为负,说明当全球金融状况向好时,过去收益越好的基金的资本净流入会越多,而当全球金融状况恶化时,过去收益越好的基金的资本净流入下降也会更多,即动量交易进一步加剧了基金流动相对于全球金融周期的顺周期性.表2列(5)和表2列(6)的三项交乘L.NAV×GF×ETF都显著为负,表明相比于共同基金,以上效应对于ETF更为显著.

其次,由于ETF存在明显的规模经济效应[28],这意味着规模更大的ETF交易成本更低,而交易成本越低流动性就越强,因此更受到短期投资者的青睐.如果短期投资者渠道成立,相比于资产管理规模小的ETF,资产管理规模大的ETF对短期投资者的吸引力将会更大,其对全球金融周期的敏感度也应该更高.为了验证该假设,本文根据ETF的资产管理规模划分大规模ETF和小规模ETF,然后验证他们对全球金融周期的敏感性是否存在差异,表4前4列报告了该结果.表4第(1)列是将ETF的资产管理规模大于50百分位数定义为大规模ETF,Bigsize虚拟变量取1;表4第(2)列到表4第(4)列是当ETF的资产管理规模分别大于60百分位数、70百分位数、80百分位数时,Bigsize取1.表4前4列的GF×Bigsize交乘项系数都显著为负,这验证了本文的假设2b,即大规模ETF相对于小规模ETF对全球金融周期更为敏感,且该结论按不同分位数划分规模大小都具有稳健性.

表4 短期投资者渠道检验: ETF与基金规模Table 4 Short-term investors channel test: ETF and fund size

表4的后4列是将共同基金划分大规模共同基金和小规模共同基金,结果表明两者对全球金融周期的敏感性不存在显著差异,这可能是因为共同基金不存在明显的规模效应.表4后4列的交乘项系数不显著,也从侧面说明了大规模ETF对全球金融周期更为敏感,不是因为基金规模本身的影响而是由大规模ETF交易成本低、流动性强的特征间接导致的.

此外,本文还从ETF供应商角度检验了短期投资者渠道.由于存在明显的规模效应,ETF的供应商高度集中.截至2019年底,前三大ETF供应商(17)根据公司资产管理规模排序,前三大ETF供应商分别是:贝莱德(Black Rock)、领航(Vanguard Group)、道富(State Street Global Advisors).占新兴市场跨境股票类ETF市场份额的76.86%,前五大ETF供应商(18)前五大ETF供应商除了前面的三家公司,还包括东方汇理(Amundi Asset Management)和嘉信(Charles Schwab Investment Management).占新兴市场跨境股票类ETF市场份额的83.54%.表5将样本限制在ETF样本,具体检验了ETF供应商的大小对全球金融周期敏感性的差异.当ETF所属的资产管理公司属于前三大公司时,BigETF_Top3取1,否则取0;当ETF所属的资产管理公司属于前五大公司时,BigETF_Top5取1,否则取0.表5的结果显示交乘项系数都显著为负,表明前三大ETF供应商或前五大ETF供应商相比于其他的ETF供应商,对全球金融周期更为敏感,这主要是因为规模效应使得大型ETF供应商的管理费用更低、流动性更强,因此对短期投资者更加有吸引力,这验证了假设2b.表5的结论一方面再次验证了短期投资者渠道,另一方面表明新兴市场跨境股票类ETF高度依赖少数几个资产管理公司,这对于新兴经济体来说可能是一个潜在的风险.

表5 短期投资者渠道检验: ETF与基金供应商Table 5 Short-term investors channel test: ETF and fund providers

3.2.2 基准指数驱动型投资者渠道的检验

ETF中有高比例的基准指数驱动型基金(19)当基金投资范围为某一地区时,本文样本中共有423只ETF,其中421只ETF有明确跟踪的国际基准指数.,由于基准指数驱动型基金以覆盖多个国家的国际基准指数作为跟踪标的,因此该类型基金的资本流动会对全球金融周期更为敏感.下文将从两个角度对该渠道进行检验.

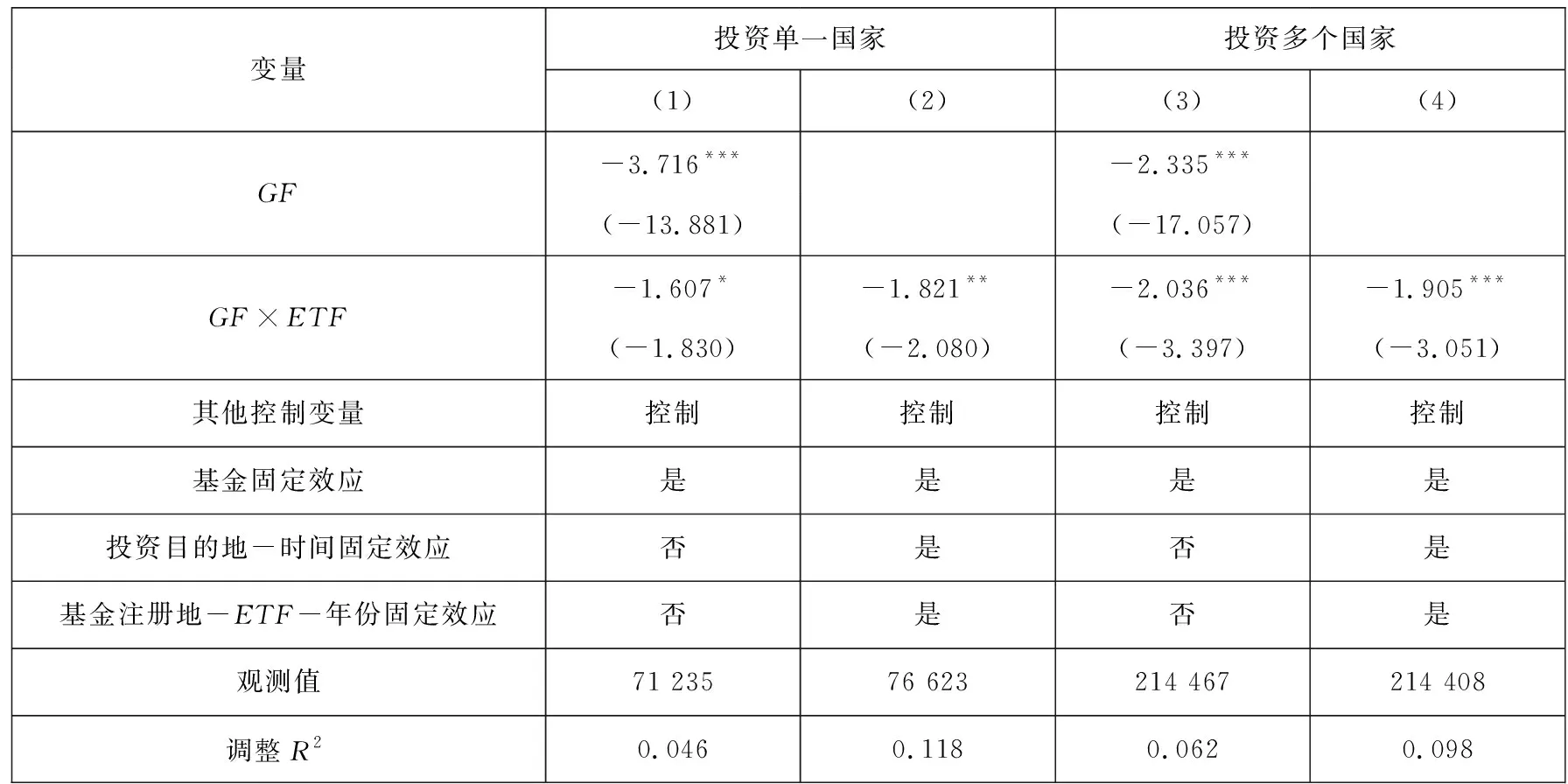

首先,表6将样本分为一国投资基金和多国投资基金进行回归.表6前两列是样本为一国投资基金的回归结果,由于基准指数驱动型投资者渠道是指跟踪国际基准指数,而当基金投资目的地是单一国家时,其跟踪的基准是某一国家的股票指数,因此这两列的结果排除了基准指数驱动型投资者渠道的影响,此时ETF对全球金融周期的敏感度是共同基金的1.432倍.如果基准指数驱动型投资者渠道成立,那么当样本为多国投资基金时,ETF对全球金融周期的敏感度相对于共同基金的倍数应该更大,因为此时的结果是短期投资者渠道和基准指数驱动型投资者渠道的综合影响.通过表6列(3)可以计算,ETF对全球金融周期的敏感度是共同基金的1.872倍,结果与假设3a相符,这验证了基准指数驱动型投资者渠道的成立.

表6 基准指数驱动型投资者渠道检验: 分样本Table 6 Benchmark-driven investors channel test: Dividing the sample

其次,本文还依据共同基金基准约束的不同,对基准指数驱动型投资者渠道展开了进一步验证.表7是将样本限制在多国投资基金的回归结果.non-ETF为共同基金虚拟变量,即当基金为共同基金时,non-ETF取1,否则取0.本文将共同基金再进一步细分为无国际基准指数约束、严格跟踪国际基准指数以及灵活跟踪国际基准指数三大类.其中,当共同基金没有基准约束时,虚拟变量non-benchmark取1.共同基金中的被动基金(指数基金)和ETF一样,其明确目标是复制特定基准的业绩,这类基金没有太多偏离基准指数的空间[5].因此,当基金为有基准的被动基金时,本文将其定义为严格跟踪基准基金,hard-benchmark虚拟变量取1.有基准的主动基金虽然可以偏离基准,但它们往往也相当密切地跟踪基准,因为它们的业绩是根据基准指数评估的[5, 6],因此当共同基金为有基准的主动基金时,本文将其定义为灵活跟踪基准基金,虚拟变量soft-benchmark取1.因为ETF几乎都是严格跟踪基准指数,本文将其作为基准组(20)本文也尝试了把没有基准约束的ETF和主动式ETF剔除,结果稳健..表7中GF的系数显著为负,说明基准组ETF对全球金融周期敏感.3个交乘项的系数都为正,表明不同类别的共同基金对全球金融周期的敏感度相比于ETF都更低,其中GF×non-ETF×non-benchmark的系数最大,其次是GF×non-ETF×soft-benchmark,这说明没有基准的共同基金对全球金融周期的敏感度最低,其次是灵活跟踪基准的共同基金,这两个交乘项的系数都显著,表明这两类共同基金和ETF对全球金融周期的敏感度存在统计上的显著差异.GF×non-ETF×hard-benchmark交乘项的系数大小在交乘项中最小,虽然不显著但是系数为正,表明严格跟踪基准的共同基金相比于ETF对全球金融周期的敏感度更低.以上结果支持假设3b,这从另一个角度验证了基准指数驱动型投资者渠道的成立.

3.2.3 排他性分析

表7的分析表明,严格跟踪基准的共同基金和ETF一样对全球金融周期都很敏感,由于基准指数驱动型投资策略与被动式投资策略存在很多的相似性[5],那么有没有可能是被动投资这种投资策略而不是跟踪国际基准指数这种行为导致基金对全球金融周期更为敏感呢?下面本文进一步排除这种可能性.

由于当基金投资范围为多个国家的时候,很难区分基准指数驱动型策略和被动投资策略,因此,这里本文将样本限定在基金投资范围为单个国家的样本中.表8将共同基金分为被动式基金和主动式基金,当共同基金为主动基金时,positive取1,当共同基金为被动基金时,passive取1.结果显示,被动式共同基金对全球金融周期的敏感度远低于基准组ETF,也低于主动式共同基金,说明被动投资策略本身不会放大基金对全球金融周期的敏感度.这与Sushko和Turner[12]的研究结果一致,他们研究了不同类型的基金在极端风险事件下的资金流动稳定性,发现被动式共同基金的资金流动最稳定.

4 进一步分析

4.1 A股被纳入MSCI-新兴市场指数的影响

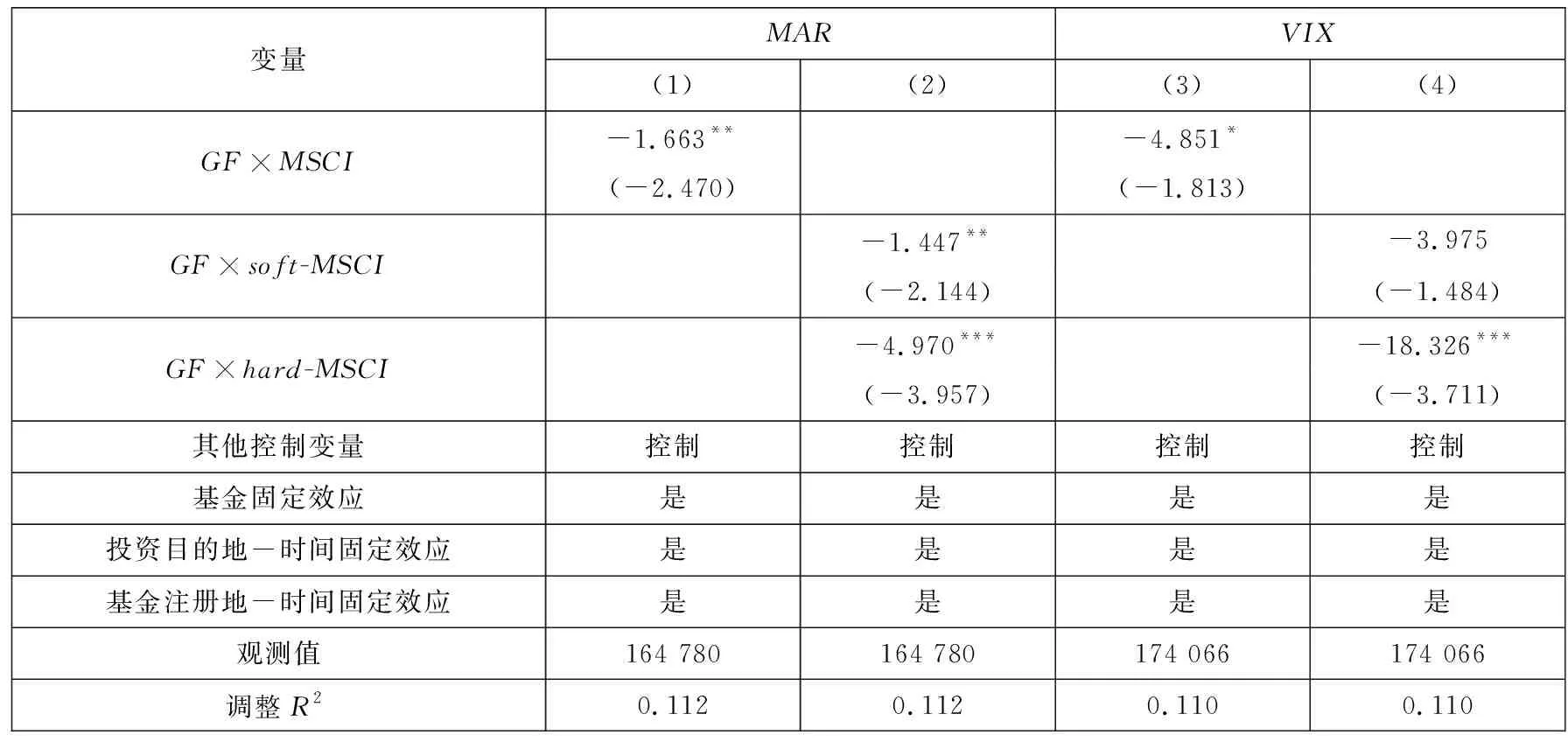

随着近年来中国金融业对外开放步伐的加快, A股于2018年被纳入MSCI-新兴市场指数,2019年首次被纳入富时罗素指数和标普道琼斯指数,基准指数驱动型投资者正日益成为证券投资流入中国的重要驱动因素.据国际货币基金组织的估计,中国A股被纳入MSCI指数和富时罗素指数可能会推动超过1 500亿美元的跨境资本流入中国,此外,由于ETF旨在被动跟踪特定基准指数,自A股被纳入MSCI指数后,也有大量的跨境ETF受MSCI指数的驱动流入中国,推动A股市场中ETF基金规模持续增加[17]. 基于MSCI-新兴市场指数是本文样本中被跟踪最多的国际基准指数(21)本文样本中跟踪国际基准指数的基金有2 500只,其中跟踪MSCI-新兴市场指数的基金为850只,占比达34%.,同时该指数和中国也密切相关,本部分以MSCI-新兴市场指数作为具体案例说明国际基准指数对一国跨境资本流动的影响,以期从跨国数据层面探讨A股被纳入主流国际基准指数的影响.表9中的MSCI为虚拟变量,如果基金跟踪MSCI-新兴市场指数,则取1,否则为0.为了排除其他国际基准指数的干扰,本文删除了跟踪其他国际基准指数的基金,因此表9的基准组为投资单一国家的所有基金以及没有基准约束的多国投资基金.表9列(1)和表9列(3)交乘项系数显著,表明相比于基准组,跟踪MSCI-新兴市场指数的基金对全球金融周期更为敏感.表9列(2)和表9列(4)进一步将跟踪MSCI-新兴市场指数的基金分为灵活跟踪MSCI-新兴市场指数的基金(soft-MSCI)和严格跟踪MSCI-新兴市场指数的基金(hard-MSCI),具体定义方式同前文,即当跟踪MSCI-新兴市场指数的基金同时为主动基金时,soft-MSCI取1,否则取0;当跟踪MSCI-新兴市场指数的基金同时为被动基金时,hard-MSCI取1,否则取0.表9列(2)GF×soft-MSCI交乘项系数显著,表9列(4)不显著但是系数为负,表明相比于基准组,即使是灵活跟踪MSCI-新兴市场指数的基金对全球金融周期也会更敏感.表9列(2)和表9列(4)GF×hard-MSCI交乘项的系数均显著,且系数绝对值较GF×soft-MSCI交乘项系数更大,表明严格跟踪MSCI-新兴市场指数会使该类基金的资本流动对全球金融周期的敏感性进一步增加.

表9 A股被纳入MSCI-新兴市场指数的影响Table 9 Impact of the inclusion of A-shares in MSCI-EM index

在基金层面进行聚类.

4.2 宏观层面加总分析

基于基金微观层面的分析表明,ETF投资者和基准指数驱动型投资者会放大全球金融周期对股票基金资本流动的影响,下面将从宏观层面进一步验证以上两类投资者给一国带来的风险敞口.为了计算各国ETF和基准指数驱动型投资者风险暴露情况,首先本文将多国投资基金的资本流动以及资产管理规模按EPFR提供的资产配置权重库配置到具体各个国家,然后再将基金层面的变量在国家层面进行加总.借鉴Cerutti等[34]构建全球投资者风险暴露指标的做法,本文的ETF投资者风险暴露指标含义及构建方法如下

(2)

其中下标j和t分别表示国家和月度.分子是j国的跨境股票类ETF规模在所有新兴市场(22)本文样本中的所有36个新兴市场国家.的跨境股票类ETF规模中的比重,分母是j国的全部跨境股票基金规模在所有新兴市场的全部跨境股票基金规模中的比重.Exposure_ETFj,t指标可以评估j国t期ETF投资者的风险暴露程度,若该指标大于1则意味着j国的ETF风险暴露相对于所有股票基金资本流动而言过高,或者说j国的跨境股票基金中ETF的占比过高.

类似地,本文还计算了基准指数驱动型投资者风险暴露指标,基于MSCI-新兴市场指数的重要性,本文仍以MSCI-新兴市场指数为例,具体构建方式如式(3)所示

(3)

为了研究这两类投资者给一国带来的风险敞口,再将投资者风险暴露指标和全球金融周期变量进行交互,具体的回归模型如式(4)所示

Flowj,t=α+β1GFt+β2Exposurej,t+

β3GFt×Exposurej,t+β4Xj,t-1+

uj+θt+εj,t

(4)

表10 ETF和MSCI投资者风险暴露Table 10 ETF and MSCI investors exposure

4.3 全球金融周期因子的进一步分解

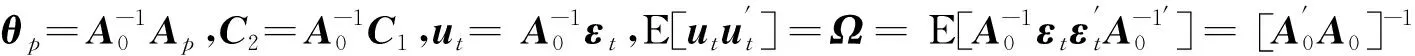

全球金融周期可以看作是一系列推动因素的合集,即全球金融周期可以分解为若干全球性冲击,比如美国货币政策冲击、全球经济基本面冲击等[1, 38].那么,相比于共同基金,ETF对全球金融周期更为敏感这个结论在各种冲击下是否仍然成立?为了回答这个问题,本文首先通过SVAR模型分解了全球因子.结构VAR模型如式(5)所示

A0Yt=C1+A1Yt-1+A2Yt-2+…+ApYt-p+εt

(5)

Yt包含5个内生变量,分别为美国10年期国债收益率(10ybond)、布伦特原油期货价格(Oil)、标普500指数(S&P500)、美元指数(Dollar)、MAR全球因子(MAR).A0为反映内生变量之间的即期结构关系的参数,Ap为滞后p期变量的系数,εt为结构冲击向量,即美国货币政策冲击、全球经济基本面冲击、金融冲击和地缘政治冲击,假设这些冲击都服从相互独立的标准正态分布.

由于结构VAR模型的参数无法进行直接估计,需要将其转化为简约VAR模型,假设A0可逆,在该假设下,结构VAR模型的简约形式如式(6)所示.

Yt=C2+θ1Yt-1+θ2Yt-2+…+θpYt-p+ut

(6)

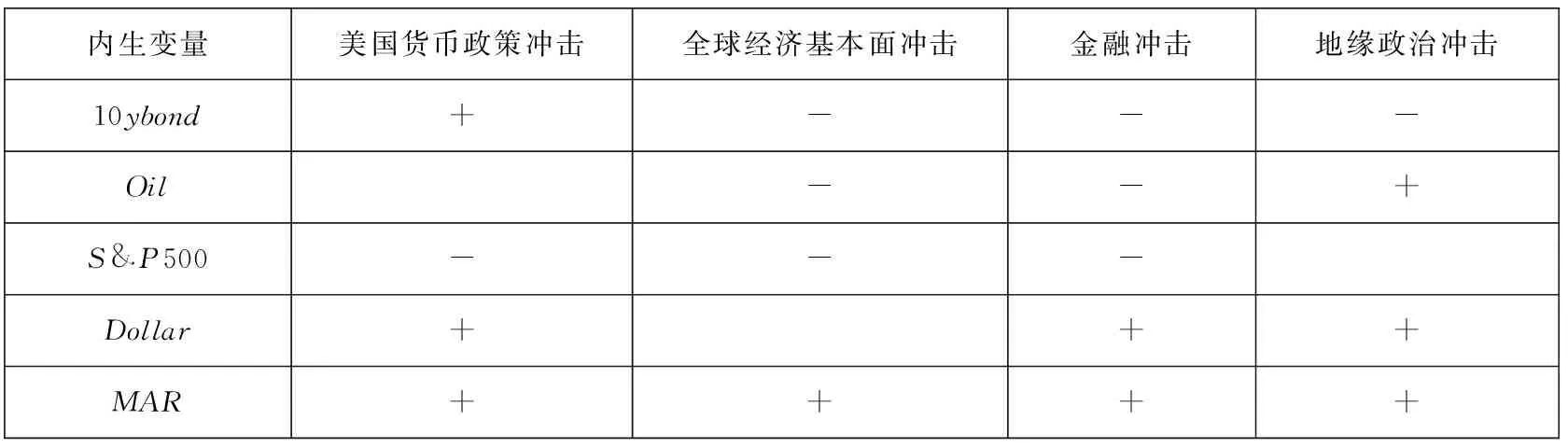

本文使用贝叶斯方法估计简约VAR模型的参数θ1,θ2,…,θp,C2和Ω.假定先验分布服从normal-diffuse分布,内生变量滞后12期.结构冲击向量εt通过对脉冲响应函数施加符号约束来获得.对脉冲响应的符号约束根据已有文献的实证结果或经济学逻辑,表11总结了用于识别4种冲击的符号约束设置,具体而言:

表11 SVAR模型符号约束的设置Table 11 Sign restrictions for SVAR model

美国货币政策冲击(USMonetary).大量文献表明,美国货币政策是全球金融周期的主要驱动力[13].Matheson和Stavrev[39]发现,美国货币政策冲击会导致10年期国债收益率的上升和标普500指数的下降.Miranda-Agrippino 和Rey[40]认为,美国收紧货币政策会使得美元升值.此外,美国货币政策冲击会造成全球风险规避上升[41].综合以上文献,本文定义美国货币政策冲击是一种会导致10年期国债收益率、美元指数和全球因子上升、标普500指数下降的冲击,美国货币政策冲击对于原油价格的影响无法判断,因此未赋予原油价格任何符号约束.

全球经济基本面冲击(GlobalEco).全球经济基本面冲击指未预期到的对未来经济活动的负面冲击,比如全球需求下降或者全球供给状况的恶化.Lodge和Manu[38]发现,尽管美国货币政策冲击的作用不容忽视,但是全球金融周期的变化主要与更广泛的全球经济基本面冲击有关.Matheson和Stavrev[39]发现,负面经济基本面冲击会导致美国10年期国债收益率和标普500指数的下降.在负面经济基本面冲击下,全球风险规避和不确定性上升,因此,本文假设全球因子会上升.同时,在负面经济基本面冲击下,全球经济增长放缓,原油需求减少,原油价格将相应下降.全球经济基本面冲击对于美元指数的影响无法判断,因此未对其施加约束.

金融冲击(Financial).金融冲击指金融部门或投资者风险承担能力的下降,也可以理解为投资者情绪冲击.对金融冲击施加的符号约束参考Habib和Venditti[1]设置,在金融冲击下,市场风险情绪从风险承受(risk-on)转换为风险规避(risk-off),市场追捧美元和美国国债等避险资产,抛售股票、大宗商品等风险资产.因此美元指数和全球因子上升,10年期国债收益率、标普500指数和原油价格下降.

地缘政治冲击(Geo).地缘政治冲击指恐怖袭击、局部紧张局势或战争,其会导致全球不确定性和风险规避情绪的上升.对地缘政治冲击施加的符号约束和金融冲击类似,不过在地缘政治冲击下,原油价格被约束为上升,这是因为许多中东地区的地缘政治冲击会导致原油供应减少.此外,地缘政治冲击对于标普500指数的影响无法判断,因此未赋予标普500指数符号约束.

在识别出4种冲击之后,用MAR全球因子的变动对4种冲击做回归,结果显示,所有的冲击都在1%水平下显著为正,此外,回归模型的R2为0.828,表明本文所识别的冲击捕捉了全球因子的大部分变动.接着,利用R2分解后发现,全球因子背后的主要驱动因素为全球经济基本面冲击,其次是美国货币政策冲击,再次是金融冲击,地缘政治冲击似乎并不重要,4种冲击对R2的贡献度分别为0.431、0.243、0.140和 0.013.

表12是用 4种冲击代替全球因子重复基准回归模型的结果.前两列是用美国货币政策冲击代替全球因子的结果.表12列(1)中USMonetary、USMonetary×ETF的系数都显著为负,说明在美国货币政策冲击下,共同基金和ETF的资本流入都会显著下降,但是ETF的资本流入会下降得更为明显,ETF对美国货币政策冲击的敏感度是共同基金的2.35倍.ETF对金融冲击的敏感度最高,大概是共同基金的2.54倍(表12列(3)).共同基金和 ETF的资本流入在全球经济基本面冲击下都会显著下降,但两者在统计上并无显著差异(列(5)).地缘政治冲击对于共同基金和ETF的影响则都不显著(列(7)).ETF对金融冲击和美国货币政策冲击的敏感度显著高于共同基金,而对全球经济基本面冲击的敏感度和共同基金没有明显区别,该结论也和前文的短期投资者渠道假说一致,即ETF更吸引短期投资者,而这类投资者更容易受到市场风险情绪转变的影响(25)美国货币政策也会显著影响市场的风险情绪.,对经济基本面的重视程度则较低.

4.4 稳健性检验

本文还做了一系列的稳健性检验.如1)核心解释变量方面,使用圣路易斯联储金融压力指数(Finstress)、TED利差、以及超额债券溢价(EBP)去衡量全球金融周期;2)被解释变量方面,使用未经标准化和缩尾处理后的原始flow变量作为因变量;3)控制变量方面,使用中值Ratej,t-1和中值IPj,t替代均值Ratej,t-1和均值IPj,t作为控制变量;4)为了防止极端情况对结果的影响,本文排除了2008年金融危机之后进行回归,或剔除基金资产管理规模和净资产收益率的百分位数分别大于99和小于1的基金等;5)排除韩国和以色列这两个国家,文章中新兴市场经济体覆盖的国家是根据EPFR数据库的分类,而根据OECD的分类,韩国和以色列属于发达经济体;6)标准误在投资目的地层面聚类.上述的所有调整都并不改变本文的核心结论,表明了实证结果的稳健(26)稳健性检验的结果未汇报,如有需要可向作者索取..

5 结束语

本文研究了新兴市场跨境股票资本流动对全球金融周期的顺周期性及其异质性,并从投资者结构视角探究了其微观机制.结果发现,新兴市场的跨境股票基金资本流入呈顺周期性,并且在不同的基金类型之间存在异质性.相比于共同基金,ETF对全球金融周期更为敏感.ETF对全球金融周期更敏感主要是由其背后的投资者结构导致的.一方面,由于ETF流动性强、交易成本较低,因此吸引了大量短期投资者,而短期投资者对于全球金融周期更加敏感;另一方面,跨境ETF中包含着大量基准指数驱动型投资者,由于基准指数驱动型投资者倾向于将指数中的国家视为一个整体,因此对全球金融周期更为敏感.

本文对中国跨境资金流动的管理具有重要的参考价值.当前中国正在积极稳妥地推动金融市场改革和开放,金融监管部门也继续强调坚持改革开放和风险防范双轮驱动,一方面重点推进资本项目和金融市场高水平双向开放,另一方面持续打好防范化解重大金融风险攻坚战,加强跨境资金流动监测分析.在当前复杂严峻的国际经济金融形势下,全球流动性过剩推动国际投资基金在全球寻找投资机会,中国陆续推出的QFII、RQFII、股票通、债券通、基金互认制度、自贸区金融创新等金融开放措施,可能会使得全球金融冲击通过跨境资本流动影响到国内金融稳定.因此,中国需要审慎地推进资本项目开放和加强对国际投资基金的监管.本文的研究表明,在面对重大外部冲击时,政策制定者可以对微观的投资者结构进行动态审慎监测,在必要的时候限制对外部因素高度敏感的投资者以缓解外部冲击的影响,守住不发生系统性金融风险的底线,维护国家经济金融安全.

本文的研究结论对于维护中国资本市场金融稳定也具有重要意义.随着越来越多的主流国际基准指数纳入A股或提升A股的纳入权重,一方面,其提升了A股市场整体的国际化水平和资源配置效率.另一方面,由于基准指数驱动型投资者倾向于将指数中的国家视为一个整体,批量买进或售出标的资产,这一交易模式也会造成指数中的国家的资产价格出现联动.特别是在危机时期,高度雷同的交易模式会导致集中抛售行为,进一步加剧指数中国家金融市场的联动和风险传染.随着此类投资者在A股中占比的上升,外部冲击可能会比过去更快地传导到A股,从而增加A股的外部风险敞口和波动性. 因此,政策制定者和投资者不仅仅需要关注全球因素,比如发达国家的货币政策外溢风险,也需要关注A股所在的国际基准指数中其他国家的金融风险,防止这些国家的金融风险通过基准指数驱动型投资者进行传染和外溢.