经济高质量发展阶段大类资产配置分析和银行理财投资策略研究

李孔健

(东莞银行总行,广东 东莞 523011)

1 引言

2018 年以来,中国经济进入高质量发展阶段。由于人口结构和劳动生产率变化、经济结构调整转型、经济增长动能切换等因素,GDP 增速也逐渐换挡,根据李建伟(2020)的测算,中国经济潜在增长率将呈逐年下调走势,2025 年将到5.4%左右。与之对应,中国金融市场的运行模式也出现调整,和之前呈现出一定差异性。对于商业银行理财业务而言,需要更深入地了解新发展阶段中经济和金融市场的运行特点和影响因素,才能更有效地开展相关的资产管理投资业务。

伴随着中国经济进入高质量发展阶段,2018 年资管新规也正式推出,拉开了中国资管行业转型大幕,经过5 年多的变革,实现了规模增长、结构优化与规范发展并举,随着2021年底资管行业完成了“资管新规”过渡期,行业整体也迈入高质量发展新阶段,理财行业整体管理能力也在持续优化。在当前国内资产管理行业中,银行理财规模已经跃居首位。在新的经济发展阶段,理财业务如何同步实现高质量发展,已经成为学术界和业界共同关注的课题。苑志宏(2022)就提出了大资管时代下银行理财实现高质量发展的相关建议。

为更好地开展理财投资管理,实现理财业务平稳、有序、健康发展,需要对经济高质量发展阶段中新的经济发展模式和金融市场开展分析,以制定更好的投资策略。茆文菁等(2020)提出了资管新规发布之后银行理财优化投资管理的措施建议。但综合之前学者的研究成果可以发现,存在一些可以改善之处:一是对于银行投资策略研究还是多集中在居民个人投资角度,而从机构投资角度出发的研究,又往往侧重于保险、证券等机构,涉及银行理财投资研究行为研究的相对较少;二是比较缺少从经济高质量发展阶段的视角,对银行理财投资策略开展的研究;三是以往研究基本都是以理论论述为主,实证研究的成果相对稀缺。

本文的创新之处在于,将高质量发展阶段中国经济和金融市场的分析与银行理财业务投资管理相结合,探索在新形势下影响理财业务大类资产投资的主要宏观经济和金融因素,并通过实证检验分析了这些因素与资产价格之间的量化关系,为理财业务优化投资策略提供整体建议,同时也紧密结合经济周期阶段分析,提出当前有针对性的具体的理财投资操作建议,有助于提供更有效的投资策略建议,为理财投资者创造更好的价值。因此,本文具备一定的理论意义和实践价值。

2 经济高质量发展阶段的经济和金融市场特征

2.1 经济增长动能切换,经济结构升级优化

自2001 年中国加入WTO 之后,出口推动了中国经济增速进入快车道,而2005 年之后全国房地产市场从启动到爆发,又成为助推经济增长的另一重要动力。但随着中国刘易斯拐点提前到来,人口红利对于经济的拉动作用逐渐减弱,需要加快建设创新型国家,通过科技发展、产业升级提高全社会生产效率,实现增长动能切换,完成现代化建设。2018 年起中国经济真正进入高质量发展阶段,两个主导因素是2018年中美关系开始发生重大变化,以及当年“房住不炒”政策的提出,标志着经济增长动能从出口导向转向促进国内消费、更加依靠内生性增长来稳定经济发展基本盘;由投资拉动转向推动高科技和战略新兴产业发展、依靠经济结构升级优化来实现经济发展的可持续。

2.2 经济增速从高速转为中速,通胀降低、宏观金融数据波动减小

进入高质量发展阶段后,中国经济增速也进行了换挡,2020 年1 月到2017 年12 月的GDP 增速均值为9.32%,而2018 年1 月到2023 年6 月的增速均值为5.35%,基本符合李建伟(2020)研究结果中的预测趋势。伴随着经济结构的调整优化,全社会供给与需求关系优化,通货膨胀也有所下降,CPI 同比增速从2000 年到2017 年的月均值2.2%,下降到2018 年1 月到2023 年6 月的月均值1.95%。而2018 年之后广义货币供应量M2 和社会融资规模存量同比增速也相比于2000 年到2017 年有明显的放缓。

2.3 金融市场波动率降低

由于GDP 增速和通货膨胀水平的下降,宏观经济自身的波动性降低,宏观基本面因素对于中国债券市场和股票市场造成的波动也减小,造成2018 年之后债市和股市的走势相对于以往更加平稳。以代表权益市场走势的沪深300 为例,从指数成立的2005 年到2017 年,年化波动率均值约为23%,而2018 年到2023 年,年化波动率均值下降到18%左右。而代表债券市场走势的10 年期国债收益率也有类似的走势。

3 经济高质量发展阶段中相关经济金融指标对大类资产的影响分析

由于2018 年中国经济进入高质量发展阶段后,宏观经济和金融市场走势均呈现了一些新的特征,而银行理财产品的主要投资方向为债券市场和股票市场,为更好地考察新发展阶段中宏观经济环境变化对中国债市和股市的影响,本文通过选取合适的代表性变量,分别构建相应的线性方程开展实证检验,计量软件使用Eviews 7.0。

3.1 变量选取和来源

第一,制造业PMI 是衡量宏观经济景气度变化的常用指标之一。由于GDP 是季度数据,相比而言用PMI 指标反映经济基本面强弱变化更加敏感和有效。第二,M2 是代表金融市场流动性水平的最常用指标之一。第三,社会融资规模存量同比增速是衡量社会融资需求的常用指标之一。第四,10 年期中国国债到期收益率是债券市场牛熊的风向标,是代表中国债券市场走势的常用指标。第五,沪深300 指数是衡量中国股票市场走势相对代表性的指标之一。

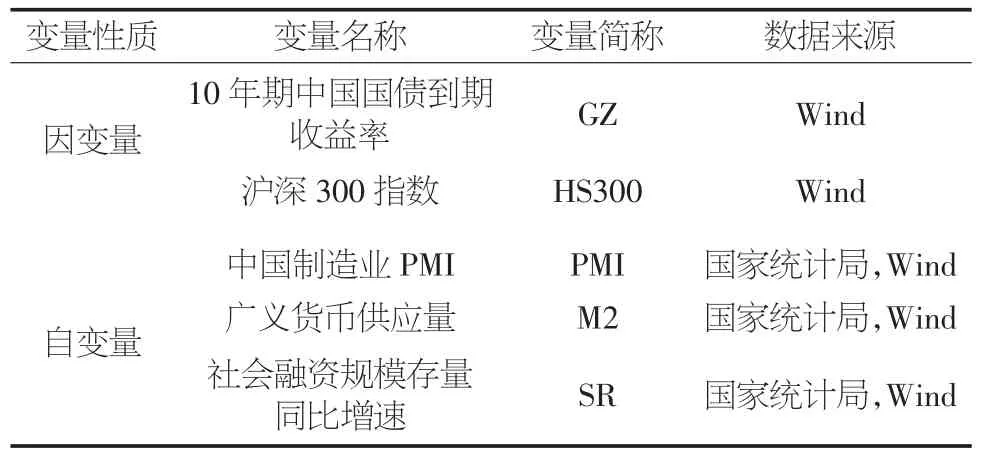

由于PMI、M2 和社会融资规模存量同比增速是国家统计局每月公布的月度数据,而10 年期中国国债到期收益率、沪深300 指数取值都为日数据,因此需要将这两组数据的各月所有交易日的均值作为月度值,转化为月度数据。变量含义及说明如表1 所示。本文选取2018 年1 月到2023 年6 月的月度数据进行分析。

表1 变量含义及说明

3.2 模型设定

本文将建立回归方程,通过OLS 回归来分析这3 项变量分别对10 年期中国国债到期收益率、沪深300 指数的影响。

式中,ɑ0(β0)代表回归方程中的常数项,ɑ1、ɑ2和ɑ3(β1、β2和β3)代表对应自变量的系数,而εt和θt为方程中的扰动项,t=1,2,…,N,代表时间系列。

3.3 检验结果分析

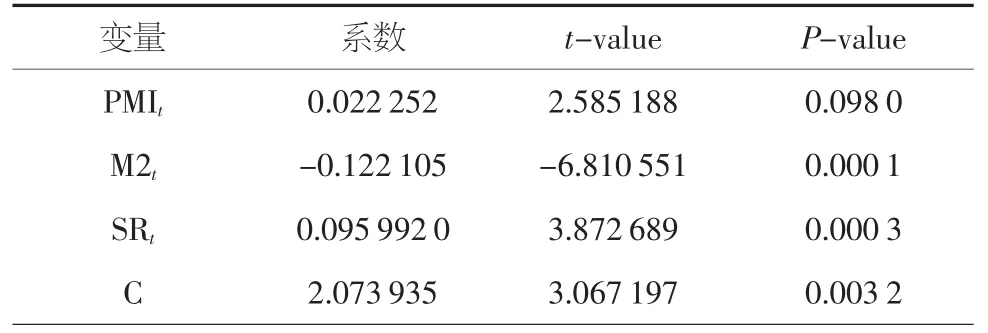

第一,10 年期国债到期收益率的回归检验分析。首先在Eviews 7.0 软件中,对GZt、PMIt、SRt和M2t序列分别做单位根检验,使用SIC 准则,结果证明3 个序列都是平稳序列,可以使用回归模型进行分析。使用OLS 回归分析,得到的检验结果如表2 所示。

表2 10 年期国债到期收益率的回归检验结果

从表2 中系数对应的t 检验值可以看出检验结果显著,从P 检验值看,PMI、M2 和SR 都在10%的显著范围内,并且回归方程的R2和调整后的R2也说明检验结果具备相对较好的解释程度。因此,根据式(1)可以得到式(3):

根据式(3)可以看出,PMI 和SR 的系数为正,10 年期国债收益率与制造业景气度和社融增速呈现比较显著的正向线性关系,与M2 呈现比较显著的负向线性关系。

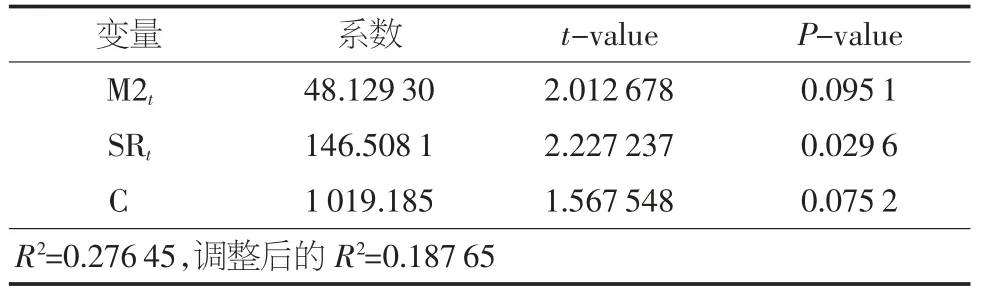

第二,沪深300 指数的回归检验分析。对于式(2)的初步检验结果表明,PMI 系数对应的t 检验值不显著,P 检验值超过10%的置信水平,得出PMI 并不是影响沪深300 指数走势的主要因素。因此,将式(2)改写为式(4):

重新进行回归分析,得到表3 的结果。

表3 沪深300 指数的回归检验结果

从表3 中系数对应的t 检验值可以看出检验结果还是比较显著,P 检验值也在10%的显著范围内,但回归方程的R2和调整后的R2较低,说明方程的解释程度相对一般。因此,根据式(4)可以得到式(5):

根据式(5)可以看出,M2 和SR 的系数都为正,呈现一定的正向线性关系。

3.4 检验结果总结

上述的实证分析结果表明,在2018 年进入高质量发展阶段后,中国债券和股票市场受到的宏观经济和金融影响因子并不完全相同,影响方向和程度也有一定差异。债券市场同时受到宏观经济基本面指标和金融指标的影响,如当PMI 上行或社融增速提高时,将推动10 年期国债收益率上行,而广义货币供应量M2 增速提高时,将推动10 年期国债收益率下行。此外,社融增速和M2 的影响程度相比PMI 更大。而股票市场受宏观经济基本面影响相对不显著,主要受到金融指标的影响,如当广义货币供应量增速提高或者社融增速提高时,沪深300 指数上涨。

4 经济高质量发展阶段银行理财业务投资策略分析

4.1 整体性投资策略建议

在中国经济进入高质量发展阶段后,为国内商业银行资产管理部门在开展理财业务投资配置时提出采取以下策略建议:第一,对于债券市场投资,银行理财首先要重视从经济基本面和金融数据两个角度进行综合分析,尤其是当基本面因素和金融数据因素对债券收益率的影响方向相同产生共振时,债市可能发生方向转化,投资策略要进行相应调整。具体而言,当宏观基本面转好和金融数据收紧,出现正向共振时,将很可能推动债券收益率上行,对应着债券市场进入熊市,此时投资配置上应该降低仓位控制风险,把握相应投资机会。反之,当宏观基本面转弱和金融数据宽松,出现负向共振时,将很可能推动债券收益率下行,对应着债券市场进入牛市,此时投资配置上可以适当提高债券持有仓位增强收益。第二,对于权益市场投资,银行理财更多的是关注金融数据的变化,尤其是关注时间节点的趋势性变化。具体而言,当市场流动性宽松,而社融增速触底反弹时,预示着股票市场很可能出现上行行情,此时投资配置上应该逐渐增加权益资产仓位比重。反之,当市场流动性趋紧,而社融增速见顶回落时,预示着股票市场很可能出现下行行情,此时投资配置上应该降低权益资产仓位比重。

4.2 库存周期理论下的当前投资策略分析

从库存周期的角度,自2000 年以来,中国经济已经经历了6 个完整的库存周期(2000 年6 月~2019 年11 月),当前正处在第7 个周期中。当前库存周期底部起于2019 年11月,由于以往周期的持续时间一般为40~46 个月,按此推算,本轮周期完成时间应该是2023 年4 月~2023 年9 月;周期一旦完成,库存增速将从低点开始触底反弹,社会进入主动补库存阶段,意味着经济进入了复苏的上升通道。

因此,从库存周期角度看,2023 年下半年经济增长的内在动能有望进一步提升,PMI 开始逐渐改善,社融增速开始提高,而货币供应量增速大概率维持当前水平。由前文实证分析的结论可得,当前的宏观经济和金融环境相对利好股票市场,相对利空债券市场。在此,结合经济和金融的最新形势变化,对于银行理财业务在2023 年下半年的投资管理提出以下操作建议:第一,在中国经济复苏好转的趋势更加明确后,对于权益类资产,建议逐渐增加沪深300 等品种的持有仓位,获得股票市场上涨带来的增厚收益;第二,对于债券类资产,建议逐渐将债券持仓降到中性仓位,以减小债券市场可能出现的回调造成的波动和损失。

5 结语

本文通过对2018 年以来进入经济高质量发展阶段后的中国经济和金融市场走势进行分析,明确了经济和金融市场运行特征,并寻找了影响中国债券市场和权益市场走势的关键宏观经济和金融因子,通过实证检验得出结论,即进入高质量发展阶段后,中国债券和股票市场受到的宏观经济和金融影响因子并不完全相同,影响方向和程度也有一定差异。根据实证结果,为经济高质量发展阶段银行理财业务投资提出了整体性的投资策略建议,并且从库存周期的角度分析了2023 年下半年中国经济正处于周期底部反弹、整体复苏的阶段,结合经济和金融的最新形势变化,为银行理财业务在2023 年下半年的投资管理提出相应的操作建议,希望能为投资管理提供有价值的参考,促进理财投资平稳运行,为理财投资者创造更好的价值。