企业社会责任、代理成本与企业金融化

李唯滨 倪婉晴

摘 要:随着我国经济不断发展,企业履行社会责任已经成为必然之势。企业承担社会责任不仅能为企业带来关键信息和资源,还能提升企业声誉,加强对管理者监督以减少代理成本,对企业的金融化产生重要影响。为了探讨企业社会责任和企业金融化之间的联系,采用了2010—2020年中国所有A股非金融类上市公司的面板数据。实证研究表明,企业社会责任与金融化之间呈现非线性的倒U型关系,随着企业社会责任不断提升,企业金融化先上升后下降;代理成本在企业社会责任与企业金融化之间扮演着部分中介效应。进一步研究发现:非国有企业的社会责任履行程度比国有企业低,对企业金融化作用更加明显;处于高竞争行业的企业社会责任履行程度更好。研究结论有利于梳理企业社会责任、代理成本与企业金融化的联系,能够为限制企业过度金融化、降低代理成本、促进企业发展提供一定参考。

关键词:企业社会责任;企业金融化;代理成本;倒U型关系;中介效应

中图分类号:F 275

文献标识码:A 文章编号:1672-7312(2023)04-0468-09

Corporate Social Responsibility,Agency Costs and

Corporate Financialization

LI Weibin,NI Wanqing

(School of Accounting,Harbin University of Commerce,Harbin 150000,China)

Abstract:With the continuous development of Chinas economy,the practice of corporate social responsibility has now become an inevitable trend.Corporate social responsibility not only provides businesses with essential information and resources,but also improves their reputation,strengthens supervision of managers to reduce agency costs.

It has an important impact on the companys financialization.To explore the link between CSR and corporate financialization,this paper uses panel data from all A-share non-financial listed companies in China from 2010 to 2020.The empirical studies show that there is a non-linear inverted U-shaped relationship between corporate financialization and CSR,with corporate financialization rising and then falling as CSR increases,and that agency costs play a partial mediating effect between corporate social responsibility and corporate financialization.Further research reveals that the level of CSR fulfillment of non-state firms is lower than that of state-owned enterprises,and the influence on corporate financialization is more apparent;and that the level of CSR fulfillment of enterprises in highly competitive industries is better.The research conclusion is conducive to sorting out the relationship between corporate social responsibility,agency cost and enterprise financialization,and can provide a certain reference for limiting excessive financialization of enterprises,reducing agency costs,and promoting enterprise development.

Key words:corporate social responsibility(CSR);corporate financialization;agency costs;inverted U-shaped relationship;mediating effect

0 引言

隨着高质量发展和“双碳”实践的不断发展,(Environmental Social Governance,ESG)作为一种鼓励企业在发展过程中更加关注环境绩效、社会责任和公司治理的发展理念,近年来得到了社会各界的广泛关注 [1]。企业不再追求利润或企业价值的最大化,而是追求经济、环境和社会综合价值的最大化和最优化,这就要求现代企业承担社会责任,满足和平衡不同利益群体的需求。党的二十大报告提出,“坚持把经济发展的着力点放在实体经济上”。 2020年习近平总书记在企业家座谈会上强调,企业不仅有经济责任,还有社会责任[2]。近年来,金融行业不断扩张,实体经济持续疲软,金融行业等非实体经济利润回报要高于实业经济回报,实业公司通过投资金融资产来获得比投资核心业务更高的回报。据统计,2011—2020年我国A股上市公司金融收益达到净利润的28.1%,企业配置金融资产是固定资产的6.72倍,金融化水平明显居高,金融资产总量与实体经济有明显差异,呈现脱实相虚走向[3]。在实体经济没有动态复苏的情况下,大量的流动性资金流入金融市场,强化了国内经济的“脱实向虚”趋势。在这种情况下,社会责任表现与公司投资金融资产的行为之间的关系也许存在差异。一方面,如果公司注重长期的价值创造,管理者就会关注企业社会责任的披露,以增强企业实力,同时更加关注资本增长和主业发展之间的正向促进效应,因此,良好的社会责任表现并不一定使公司过于依赖金融资产;另一方面,如果管理者更倾向于短期获利,他们往往会选择通过金融投资积累短期利益,那么企业社会责任披露对遮蔽不当行为的影响可能会促使管理者加大金融化程度。所以企业承担社会责任是阻止公司过度金融化的管理工具,还是经理人掩饰短期金融套利的手段?为此学届存在不同观点,有学者表示,企业履行社会责任会提升投资效率[4]、缓解融资约束,以降低金融资产配置[5];也有学者表示企业社会责任报告成为隐藏内部不道德行为和转移公众注意力的重要工具[6],企业社会责任的“声誉保险机制”加重了金融化程度[7]。总之,现如今企业社会责任对企业金融化的影响并未达成一致观点,仍需进一步实证检验。本文主要贡献体现在以下两个方面:第一,在利益相关者理论基础上,将二者联系起来,实证检验二者之间的非线性倒U型关系,为企业社会责任的经济后果研究提供了文献补充。从股东价值主义视角出发,企业社会责任能够为企业提供重要资源[8],提升企业竞争优势;由于企业社会责任的“信息监督机制”会监督管理者的自利行为,降低代理成本,削弱企业过度金融投资[9]。它扩大了影响公司金融化因素的分析框架,可以为解决金融风险提供依据。第二,现有的大部分文献从财务角度研究企业的金融化动机,本文克服了以往文献的固有局限性,将微观企业行为与宏观经济发展相联系起来,从社会责任的角度确认了金融化行为的动机,用企业社会责任这一非财务因素来识别企业的金融化动机。

1 文献综述

企业是经济社会的微观主体与基本单元,企业的高质量发展是实现整体经济高质量发展的必经途径和内在体现[10]。企业社会责任要求企业在获取利益的同时还要对工人、环境、利益相关者、社会等做出贡献[9]。企业践行社会责任与否,是一直以来探讨的话题。从利润最大化目标到企业价值最大化目标的变化,企业对社会责任的理解慢慢深刻,越来越多的公司开始主动承担责任,如设立基金会等[11]。现阶段企业界、学术界仍未能对企业社会责任和企业金融化的相关性达成一致的观点,大致分为两种观点:一是二者具有正相关关系。以资源依赖理论与利益相关者理论为基础,企业积极承担社会责任,与外部组织合作以开发社会资本,可以共享有利资源,发挥各自优势,克服资源限制[5],增加资金来源,以投资用于金融资产。孟庆斌等研究指出良好地履行社会责任可以使外界认为企业的信誉程度较好,从而有益于降低融资成本[7],进而为投资金融资产提供经济来源,加深企业金融化程度。钟马和徐光华发现在强制性社会信息披露的企业存在“监督效应”,会减少代理成本,提高公司风险承担,继而减少企业的非效率投资[12]。顾雷雷等的研究发现企业社会责任具有“金融化效应”,企业践行社会责任有助于企业获得好的外界资源、增强企业竞争优势,企业开通了获取资金的渠道。因为金融投资回报比实体投资要高,所以出于想要尽快增加绩效的目的,企业会加大金融化程度,并且这一作用在非国有企业中表现更为显著[5]。另一种观点认为两者具有负相关关系。孟庆斌等研究发现股东类社会责任的履行会增加对企业管理层的监督,从而减轻代理问题,防止管理层通过金融投机赚取高额的短期回报,让管理层在做决策时考虑到企业的长期发展,关注企业核心业务的发展,减少对金融资产的过度占有[7]。WANG等学者研究在可持续发展理论的背景下,认为社会责任和促进金融的行为目标之间存在着一定的矛盾。践行企业社会责任被看作是一种长期的发展战略,而金融资产的配置本质上是一种短期的利益投机,在金融方面投入过多的资金,不利于企业的长期发展[13]。

2 理论分析与假设提出

2.1 企业社会责任与企业金融化当前,实体经济增速面临严重下行趋势,在资本获利的驱使下,金融资产已成为公司在经营过程中筹集和分配资金的有效手段。2018年,金融行业国内生产总值同比增长4.4%,占国内生产总值增长的7.68%。金融行业的高额收益产生“聚集效应”[14]。据国家统计局网站显示,2009年中国金融业和房地产业增加值达36 518.13亿元,到2021年,达到168 767.00亿元,年均增速14%,明显高于同期GDP增速[15]。企业金融化有两个方面的效应,分别是蓄水池效应和挤出效应。金融资产的“蓄水池”效应是指很多企业会根据固定资产和销售收入来配置短期、高流动性、可转换的金融资产,以缓解投融资活动中融资受限带来的高资本成本[16]。而挤出效应则是由于企业金融化会增加对于金融资产的需求[17],而资源总量是固定的,如果公司将更多的资源用于短期金融投资,则用于公司长期实体投资的资金将减少[18]。金融资产配置在一定程度上存在“替代”作用[19]。为了满足所有利益相关者的需求,履行社会责任已成为企业树立形象和管理声誉的重要途径。根据利益相关者理论,企业发展社会资源,与供应商、政府等外部组织合作,优势互补,改善自有资源的不足,减少资源有限的约束。企业践行社会责任,向外界展示良好的企业形象。

一方面,因为金融资产的高收益,管理者在经济衰退期大量投资金融资产,以满足业绩要求,追逐短期的企业利润[20]。积极承担社会责任的公司会获得一些无形的宝贵资源,如其他相关者的信任和有益的声誉等无形资源[21]。践行社会责任提高了企业声誉,降低了风险,保持与利益相关者的和谐关系,减少了资金限制,降低了企业的融资约束。那么,当缓解了融资约束问题后,公司会增加其金融资产的比重,从而赚取短期超额利润。另一方面,企业金融资产的过度持有是缺乏远见的行为,会对公司的长期发展不利,对企业的主业绩效产生挤出效应[19]。基于此,管理者更倾向于着力发展实体主业,减少对金融资产的非理性逐利而导致出现影响企业长远发展的行为。从长远来看,在“信息监督机制”的基础上,践行社会责任以提高公司管理者与利益相关者之间的信息传递质量,利益相关者和其他外部力量的共同监督将有效减少公司内部的代理问题,使管理者能够从公司的长期发展出发做出投资决策[6],减少金融投资。 因此提出假设

H1:企业社会责任与企业金融化呈倒U型关系,即随着企业社会责任的履行,企业金融化程度先上升后下降。

2.2 代理成本的中介效应在拥有大量股东和分散的股东结构的现代企业中,股东并不直接参与公司的日常管理,管理层作为职业经理人,有权经营公司,股东和管理层之间形成了一种委托代理关系。所有权与管理权的分离产生了一种可能性,即管理者在企业中追求自身利益而损害了所有者的利益,从而产生了代理成本。企业承担社会责任会有效缓解代理问题,减少代理成本。一方面,在社会责任履行良好的企业中,股东是最重要的利益相关者,通过行使其社会责任,管理层对股东的利益做出反应,从而减少二者之间的代理成本[22];另一方面,在社会责任表现好的企业,也相对其利益相关者更懂得承担责任[23]。当利益相关者更清楚自己的责任时,他们往往会对管理层制定更严格的行为准则和进行道德约束以保护他们的利益[24]。同时企业社会责任活动的展开通过社会媒体的报道会引起公众的关注,也扩大了企业的监督者规模[24],这都在一定程度上减少了委托代理问题,减少了代理成本,有效约束经理人的自利行为。企业对金融资产的投资在一定程度上取决于管理层的偏好,在委托代理关系中,管理者与股东之间所有权与控制权的分离导致代理问题加重,而企业社会责任披露报告可以监督管理者做出为个人利益而损害股东利益决策的行为,缓解委托代理矛盾,减少企业的代理成本[26]。而管理层对金融化投资的偏好最终源于代理问题,股东接受新的奖励措施以减少代理成本,而实业绩效和金融绩效之间的差异让管理层向资本市场转移,通过多种方式来增加公司业绩,满足奖励前提条件以实现个人利益[27]。因此企业通过履行社会责任,降低代理成本,一定程度上加大了股東对管理者追求短期利益而损害企业长远发展行为的监督,从而减少对金融资产的投资。基于此,提出假设H2:企业履行社会责任会减少代理成本,代理成本在企业社会责任与企业金融化关系中起中介作用。

3 研究设计

3.1 样本选择与数据来源以我国全部市A股上市公司为研究对象,选取2010—2020年为样本区间。变量数据来自Wind.数据库,借助Excel和Stata 16软件对样本数据进行整理和实证分析检验。为避免异常数据对实证结果的影响,对样本数据进行如下操作:①去掉金融、保险、房地产类公司;②去掉ST或*ST公司;③去掉数据缺失的公司。最终选取2010—2020年2 737家上市公司共26 766个样本。为防止异常值对结果的影响,还对所有连续变量在1%与99%分位上进行缩尾处理。

3.2 变量定义与计量

3.2.1 被解释变量参考张思成和张步昙[17]、杜勇等[28]衡量企业金融化的方法。公式如下

Finah=(货币资金+交易性金融资产+以公允价值计量且其变动计入当期损益的金融资产+持有至到期投资+贷款和应收款项+可供出售金融资产)/总资产

3.2.2 解释变量通过参考贾兴平和刘益[29]、冯丽艳等[30]、孟庆斌等[7]的做法,使用和讯网发布的关于企业社会责任的总得分来计算企业社会责任。企业社会责任用CSR来表示,CSR的值越大,代表企业的社会责任履行情况越好。

3.2.3 中介变量代理成本(Ac)。参考杨玉凤等[31]的研究,选用管理费用率衡量代理成本。公式如下

Ac=管理费用/营业收入

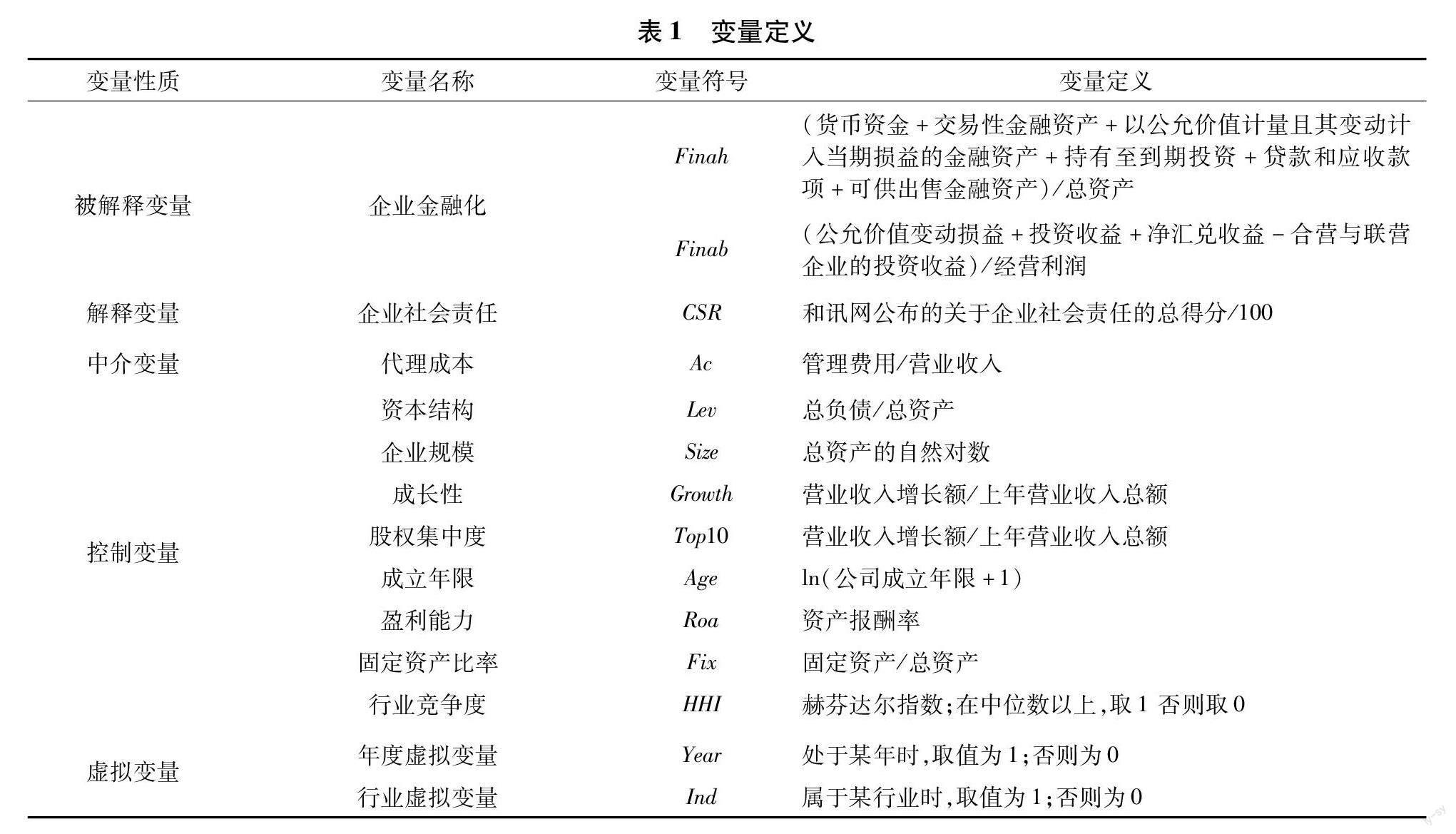

3.2.4 控制变量通过参考杜勇[28]、彭俞超[32]等的做法来选择控制变量。纳入企业多个变量进行回归,包括资本结构(Lev)、现金流量(CF)、企业规模(SIZE)、成立年限(Age)、股权集中度(TOP10)、成长性(Growth)、盈利能力(ROA)。各变量具体说明见表1。

3.3 模型构建为了检验本文假设H1,参照HAANS[33]对于U型关系的检验,构建模型(1)和模型(2),以检验企业社会责任CSR与企业金融化Finab之间的倒U型关系

Finahi,t=χ0 +χ1CSRi,t+χ2CSRi,t2+θi+ εi,t

(1)

Finahi,t=α0+α1CSRi,t+α2CSR2i,t+αtControls+θi+εi,t

(2)其中,被解釋变量Finah为企业i在第t年的企业金融水平;解释变量CSR为企业i在第t年的企业承担社会责任;θi为企业个体固定效应;εi,t为未观测到的残差项;Controls为表示企业个体特征和区域特征的其他控制变量。检验结果关键看α2的系数和方向以及其显著性,如果不显著,再看α1是否显著以证实是否存在线性关系。如果模型(2)中企业社会责任(CSR)的平方项回归系数α2为负,且显著,则表明企业社会责任与企业金融化存在显著的非线性倒U型关系,即H1得到检验。另外,按照BARON和

KENNY、温忠麟和叶宝娟[34]对中介效应的检验方法,在基准模型(2)的基础上,构建模型(3)和模型(4)检验代理成本的中介效应。

ACi,t=μ0+μ1CSRi,t+μtControls+θi+εi,t

(3)

Finahi,t=β0+β1CSRi,t+β2CSR2i,t+β3ACi,t+βtControls+θi+εi,t

(4)式中:μ0为常数项;μ1为企业社会责任回归系数;β3为代理成本回归系数;Controls同模型(2),θi,εi,t同模型(1),其余变量见表1。模型(1)用来检验企业社会责任对现金持有水平的直接影响,α1显著则主效应存在。其中模型(1)中,CSR为企业社会责任;Controls为控制变量。α1显著,再依次检验μ1和β3的显著性,若μ1和β3均显著,则检验β2的显著性,若显著,则部分中介效应显著;若β2不显著,则具有完全中介效应。

4 实证结果

4.1 描述性统计表2为主要研究变量的描述性统计。企业金融化均值为0.392,中位数0.375,均值小于中位数,呈左分布,这说明超过一半的企业金融化程度高于样本平均水平。最小值为0.053 4,最大值为0.910,不同企业持有金融资产程度的差异较大,说明我国非金融类上市公司的金融资产配置情况存在较大差异。企业社会责任的均值为0.233,我国上市公司的社会责任履行情况整体一般,最小值-0.032 8与最大值0.733相差较大,说明企业整体履行社会责任情况浮动较大。

4.2 回归结果分析

4.2.1 基准回归分析利用2010—2020年年我国全部A股非金融上市企业数据,对模型进行Hausman检验分析后,Hausman检验结果的P值小于0.01,即拒绝原假设,表明应该采用固定效应Fe,并考虑到异方差的影响,采用异方差标准误。借鉴HAANS等[33]关于U型关系的研究,验证倒U型关系,将使用Utest命令对倒U型关系进行检验。以Finah作为被解释变量,CSR作为解释变量,对模型(2)进行回归观察企业社会责任与企业金融化之间的关系,为避免公司层面的聚集效应对标准误的影响,回归时在公司层面进行cluster处理。表3为本文模型(1)和模型(2)的回归结果。

结果表明企业社会责任对企业金融化呈现出先增加后减少的特征,CSR的系数为0.145,且在1%的水平上显著为正,CSR2的系数为-0.171,在1%的水平上显著为负。Utest检验结果表示企业社会责任的极值点为0.424,恰好位于95%置信区间[0.383,0.474]内。倒U型关系检验的p值为0,在1%的显著性水平下拒绝原假设,进一步验证了二者的倒U型关系。同时,结果中的slope在区间[0.157,-0.106]里存在负号,因而可以认为是倒U形关系。上述结果与研究假设H1保持一致。

4.2.2 稳健性检验1)内生性检验。为了避免可能存在的内生性偏误,提高结果的稳健性,将全部有关企业社会责任指标的二阶滞后项作为工具变量,采用了IV二阶段OLS回归方法进行内生性检验。内生性检验结果如表4中的列(1)所示。回归结果显示,工具变量的回归系数均显著,且与前文结论保持一致,Kleibergen-Paap rk LM的统计量均在1%的水平上,拒绝了识别不足原假设;Kleibergen-Paap rk Wald F的统计量均大于临界值,不存在弱工具变量问题。Hansen J statistic的过度识别检验得到卡方统计值为0.720,p值为0.697 8,过度识别检验p值大于0.1,则不拒绝所有工具变量均为外生的原假设。因此,在考虑了内生性问题后,本文的结论依然稳健。

2)其他稳健性检验。进行稳健性检验,采用替换变量的方法。首先,借鉴张成思和张步昙[17]、刘贯春等[35]的做法以衡量企业金融化,具体公式为企业金融化(Finab)=(公允价值变动损益+投资收益+净汇兑收益-合营与联营企业的投资收益)/经营利润其次,2008年,上交所发布了一系列关于上市公司社会责任义务的通知,为企业社会责任研究提供了参考依据。结合通知中的计算公式,用每股社会贡献值来衡量企业社会责任。具体公式为:每股社会贡献值=净利润+所得税费用+营业税金及附加+财务费用+应付职工薪酬期末额-应付职工薪酬期初额+支付给职工以及为职工支付的现金额+社会捐赠)/股数回归结果见表4,2种方式的回归结果并无实质性变化,结论依旧稳健。

4.2.3 异质性分析

1)企业产权性质分组检验。考虑到产权性质对企业金融化产生影响,本文根据模型2进行分组检验,结果见表5,从(1)列中国有企业的回归结果来看,CSR与CSR2的回归系数分别是0.087和-0.086,且均在5%的水平上显著。从(2)列中非国有企业的回归结果来看,CSR与CSR2的回归系数分别是0.119和-0.118,且分别在5%和1%的水平上显著。通过Utest检验比较顶点可以看出,国有企业与非国有企业的最优金融化水平分别在50.3%和50.7%,非国有企业顶点相较于国有企业左移,负面影响更显著。上述实证结果说明,就非国有企业而言,缺乏有效的外部监管意味着,虽然企业社会责任的履行产生了一些外部资源的流入,但外部资源的流入并没有增加实体投资,而是增加了企业的金融资产配置;就国有企业而言,投资决策更注重长期影响,金融化的动机相对较弱。2)基于行业竞争程度的分组检验。衡量行业竞争程度采用赫芬达尔指数(HHI),HHI低于同年度所有行业中位数时定义为高竞争行业,并赋值为0,否则为1。结果如表5列(4)显示:第一,行业竞争越激烈,企業最优金融化水平越高。Utest检验结果显示企业最优金融水平在竞争程度高和竞争程度低的行业分别为42.7%和41.6%,相较于行业竞争低的企业,竞争程度高极值点右移,表明随着企业社会责任不断披露,高竞争行业的企业金融化受到企业社会责任影响越强。

4.3 中介效应分析表6为“企业社会责任—代理成本—企业金融化”的路径检验结果。列(2)显示,企业社会责任(CSR)对代理成本(AC)的回归系数为-0.023,且在1%的水平上显著,表明企业承担社会责任能够有效缓解企业信息不对称问题,减少代理成本。列(3)显示,将企业社会责任(CSR)与代理成本(AC)同时放入回归模型后,企业社会责任对企业金融化(Finah)的回归系数为-0.146,在1%的水平上显著。综合表6的检验结果,CSR2的系数明显上升,并且CSR和CSR2系数分别为0.123和-0.146,而且均在1%水平上显著,代理成本的回归系数在1%的统计水平上显著为负,证明代理成本在企业社会责任对企业金融化的影响中起到了部分中介作用,即企业社会责任的披露可以减少企业代理成本,而代理成本的降低加深了对企业金融化的正面影响。

5 结论与建议以2010—2020年全部A股非金融上市公司为研究对象,实证研究了企业社会责任与企业金融化之间的关系,以及代理成本在企业社会责任与企业金融化之间的中介效应,得出以下结论。

1)企业履行社会责任与企业金融化之间具有显著的倒U型关系,即适度履行企业社会责任将推动企业的金融化水平,过度履行社会责任将抑制企业金融化水平。

2)代理成本在企业社会责任与企业金融化之间起中介传导作用。

3)与国有企业相比,非国有企业社会责任对企业金融化倒U型关系更加明显,非国有企业更偏好短期金融投资,对长期企业社会责任兴趣不足;在行业竞争程度方面,行业竞争度高的企业金融化受到企业社会责任影响越大。

本文启示有:1)企业社会责任的实施可以成为控制企业金融化程度的工具,但目前企业社会责任的实施整体水平还有很大的提升空间。一方面,企业应提高社会责任意识,充分认识企业社会责任的积极作用,利用外部有利资源,优化金融资源的配置;另一方面,政府和相关监管部门可以完善社会责任披露政策,规范企业社会责任披露标准,逐步从自愿性社会责任披露转向强制性社会责任披露,提高披露质量,扩大社会责任披露范围。2)要多加防范企业风险。一方面,企业特别是非国有企业,应注意避免过度金融化,完善内部控制和风险预警机制,加强对金融资产的优化配置和有效管理,实现对企业金融化水平的控制。非金融企业进行投资决策时,适当投资金融资产对企业是有利的,金融资产获利对其主业发展起辅助作用。防范企业“脱实向虚”风险,不能因为金融资产超额利润的过度持有,损害了企业的长远发展。3)要采取措施减少企业代理成本高问题。企业应完善对管理层的激励和监督机制,对管理者的金融化决策予以充分关注,并通过有效监督机制,利用社会责任的外部监督效应,积极推动管理者市场声誉机制的建立健全,从企业内部治理、外部监管再到管理者社会声誉三方面结合,多层面防范管理者的自利行为或过度投资金融资产的行为,以保障股东权益和企业的长远发展。

参考文献:

[1] 盛明泉,余璐,王文兵.ESG披露与股价崩盘风险[J].贵州财经大学学报,2023(20):32-41.

[2]张品茹.高管教育水平异质性与企业社会责任关系研究[J].中国劳动,2022(05):52-67.

[3]王善平,梁欣晔,曹鹏.ESG表现抑制企业金融化的机制与效果检验[J].财会月刊,2023,44(09):65-73.

[4]徐光伟,殷皓洲,刘星.社会责任承担与企业投资效率:基于利益相关者理论的解释[J].技术经济,2021,40(10):162-172.

[5]顾雷雷,郭建鸾,王鸿宇.企业社会责任、融资约束与企业金融化[J].金融研究,2020(02):109-127.

[6]权小锋,吴世农,尹洪英.企业社会责任与股价崩盘风险——“价值利器”或“自利工具”?[J].经济研究,2015(11):49-64.

[7]孟庆斌,侯粲然.社会责任履行与企业金融化——信息监督还是声誉保险[J].经济学动态,2020(02):45-58

[8]CHENG B,IOANNOU I,SERAFEIM G.Corporate Social Responsibility and Access to Finance[J].Strategic Management Journal,2014,35(01):1-23

[9]王帆,陶媛婷,倪娟.精准扶贫背景下上市公司的投资效率与绩效研究——基于民营企业的样本[J].中国软科学,2020(06):122-135

[10]戚聿东.新时代企业社会责任的创新与治理——专栏导语[J].中山大学学报(社会科学版),2023,63(01):163-164

[11]龐明,赵梦真.共同富裕视角下企业社会责任与投资效率研究——以数字经济核心企业为例[J].西安石油大学学报(社会科学版),2023,32(01):33-40. [12]钟马,徐光华.强制型社会责任披露与公司投资效率——基于准自然实验方法的研究[J].经济管理,2015,37(09):146-154

[13]WANG,SEN,ZOU J J,et al.New evidences of Chinese micro and small enterprises financing:Capital structure and human capitals[J].Business and Economic Research.Business and Economic Research, 2016,6(01):1-12. [14]XU X,XUAN C.A study on the motivation of financialization in emerging markets:The case of Chinese nonfinancial corporations[J].International Review of Economics & Finance,2021,72(01):606-623

[15]张佑义,田发.税收征管数字化对企业金融化的影响及作用机制[J].财会研究,2023(03):23-29

[16]刘小玄,周晓艳.金融资源与实体经济之间配置关系的检验——兼论经济结构失衡的原因[J].金融研究,2011(02):57-70

[17]张成思,张步昙.再论金融与实体经济:经济金融化视角[J].经济学动态,2015(06):56-66. [18]杜勇,张欢,陈建英.金融化对实体企业未来主业发展的影响:促进还是抑制[J].中国工业经济,2017(12):113-131

[19]胡奕明,王雪婷,张瑾.金融资产配置动机:“蓄水池”或“替代”?——来自中国上市公司的证据[J].经济研究,2017,52(01):181-194

[20]张成思,张步昙.中国实业投资率下降之谜:经济金融化视角[J].经济研究,2016,51(12):32-46

[21]HILLMAN A J,KEIM G D.Shareholder value,stakeholder management,and social issues:Whats the bottomline?[J].Strategic Management Journal, 2001,22(02):125-139.

[22]杨柏,林川.企业社会责任与研发投入——代理成本缓解还是财务压力?[J].云南财经大学学报,2016,32(04):124-131

[23]张兆国,靳小翠,李庚秦.企业社会责任与财务绩效之间交互跨期影响实证研究[J].会计研究,2013(08):32-39

[24]潘奇,李晶鑫.企业社会责任、技术创新与股价崩盘风险[J].软科学,2022,36(11):96-102

[25]舒欢,邹维.房地产企业社会责任对企业金融化的影响机制研究——基于代理成本和融资约束的中介效应[J].现代经济探讨,2022(11):93-105.

[26]JENSEN M.Agency costs of free cash flow,corporate finance and takeovers[J].American Economic Review,1986,76(02):323-329.

[27]高闯,褚晓波,杨烨青.实体企业金融化、代理成本与企业破产风险[J].统计与决策,2021,37(15):179-183. [28]杜勇,谢瑾,陈建英.CEO金融背景与实体企业金融化[J].中国工业经济,2019(05):136-154

[29]贾兴平,刘益.外部环境?内部资源与企业社会责任[J].南开管理评论,2014,17(06):13-18. [30]冯丽艳,肖翔,赵天骄.经济绩效对企业社会责任信息披露的影响[J].管理学报,2016,13(07):1060-1069

[31]杨玉凤,王火欣,曹琼.内部控制信息披露质量与代理成本相关性研究——基于沪市2007年上市公司的经验数据[J].审计研究,2010(01):82-88.

[32]彭俞超,韩珣,李建军.经济政策不确定性与企业金融化[J].中国工业经济,2018(01):137-155

[33]RICHARD F,HAANS J.PIETERS C,et al.Thinking about U:The orizing and testing U and inverted U-shaped relationship sinstrategy research[J].Strategic Management Journal,2016,37(07).

[34]温忠麟,叶宝娟.中介效应分析:方法和模型发展[J].心理科学进展,2014,22(05):731-745

[35]刘贯春,张军,刘媛媛.金融资产配置、宏观经济环境与企业杠杆率[J].世界经济,2018,41(01):148-173.

(责任编辑:王绿)