物流行业纳税筹划策略研究

翟悦如

摘 要:为了促进产业结构的优化升级和社会经济的快速发展,我国持续在全国范围内全面实施减税降费政策。近期,更是受贸易战、新冠状疫情等的影响,国家进一步针对不同行业进行了一些税收政策调整。因此,为了适应宏观政策变动以及企业的经营发展需要,企业需要进行合理的纳税策划工作,以减少不必要的纳税成本。

关键词:纳税筹划策略;物流行业;顺丰控股;增值税;所得税

中图分类号:F253 文献标志码:A DOI:10.13714/j.cnki.1002-3100.2023.17.000

Abstract: In order to promote the optimization and upgrading of the industrial structure and the rapid development of the social economy, China has continued to implement the policy of reducing taxes and fees across the country. Recently, affected by the trade war and the new coronal epidemic, the country has further adjusted some tax policies for different industries. Therefore, in order to adapt to changes in macro policies and the needs of business development, enterprises need to carry out reasonable tax planning to reduce unnecessary tax costs.

Key words: tax planning strategy; logistics industry; Shunfeng Holding; value added tax; income tax

自2020年新冠疫情以來,国家不断推出一系列扶持性、优惠性的税收政策以帮助各行业降成本提效率、快速恢复生产[1]。其中,物流行业作为国家重点建设和发展的复合性服务行业,享受到了多方面的税收政策红利。因此,物流企业如何有效运用税收优惠政策?如何在结合自身经营状况和发展需求的前提下制定一套完整的纳税筹划体系来降低企业的税收成本?这是在目前宏观环境下物流企业应予以高度关注的问题。基于此,本文以顺丰控股作为案例公司,在对其税负的组成结构和相关情况进行分析的基础上,制定了相应的纳税筹划策略。以期为其他物流企业开展纳税筹划工作提供一些策略参考。

1 公司简介

顺丰成立于1993年,2016年借壳鼎泰新材在深圳A股上市。2017年正式更名为顺丰控股股份有限公司(下文简称顺丰)。其经营业务范围主要包括速运物流业务、供应链管理业务、国际货运代理业务及投资兴办实业业务等。经过多年发展,顺丰已成为我国快递物流行业中领先的综合性快递物流服务商,并且是首家采用直营模式来进行生产运营的快递公司。近年来,顺丰积极迎合数字经济时代的发展趋势,致力于通过数字化技术来构建智慧供应链以帮助中国产业链完成转型升级,也实现自身从综合快递物流服务商到数字时代智慧产业链领导者角色的完美转型。

2 顺丰控股集团涉税情况及税负情况分析

2.1 涉税情况

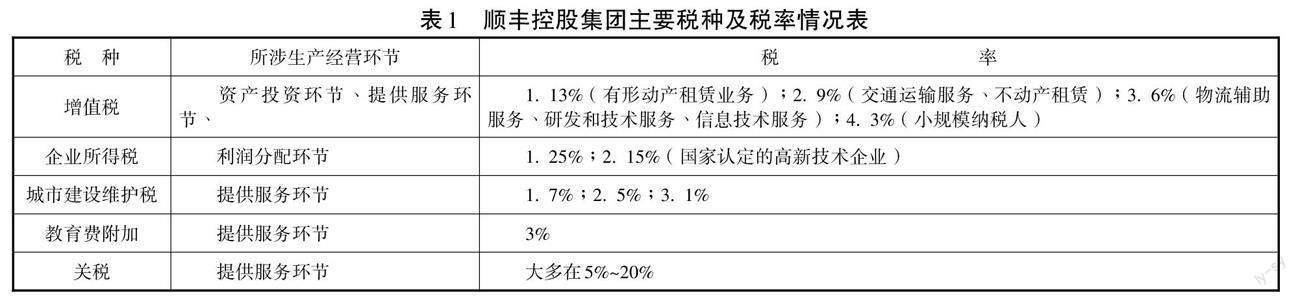

顺丰拥有完善的业务循环系统,主要可概括为四个环节:提供服务环节、利润分配环节、资产投资环节和物流技术研发环节。在这些运营环节中所涉及的主要税率如表1所示。从表中可以看出除利润分配环节外,其余环节均涉及增值税,利润分配环节仅涉及企业所得税,小税种主要出现在提供服务环节。

2.2 具体税负情况分析

受新冠疫情的影响,自2020年政府陆续对生活服务、快递收派服务取得的收入,免征增值税。顺丰的税负情况受此宏观环境政策的影响变化较大。为了反映其税负的一般情况,本文主要对顺丰2015至2019年的税负情况进行分析。另外,由于顺丰年报中并未给出年度实际缴纳增值税项目的数额,因此本文用以下公式(1)[2]进行了大致的推算,具体数据如表2所示。从表2中可以看出顺丰的增值税、企业所得税占比总和均在90%以上,是纳税筹划的重点。

本年度实际缴纳增值税额:

经营活动产生的现金流量支付的各项税费-经营活动产生的现金流量收到的税费返还=企业所得税-城建税-教育费附加-其他(1)

3 顺丰控股纳税筹划

3.1 增值税的纳税筹划

3.1.1 合理转换増值税纳税人身份。顺丰控股所涉及的速运物流业务以及物流辅助业务在营改增之后均被归类为现代服务业务,适用6%的增值税税率,小规模纳税人则享受3%的优惠税率。因此顺丰速运可以充分利用税收优惠政策在合法合理的范围内将年销售额、规模不大的下属公司按照小规模纳税人的划分标准,通过分摊销售额等方式将其进行分立以转换增值税纳税人的身份。然而在一般情况下,税法规定企业在登记为一般纳税人后,无特殊情况是不允许转为小规模纳税人的,除国家在特殊时期可能会对政策进行一些调整。例如2020年受新冠疫情的影响,国家规定在2020年12月31日前,满足条件的企业可选择转登记为小规模纳税人。因此,顺丰需要在咨询相关法律人员后,根据税收政策的要求进行合理、合法转化。

3.1.2 分别核算不同性质的收入。对于物流企业而言,交通运输服务与物流辅助服务这两大主要服務的划分界限并不明晰,但二者却明确要求需适用不同的税率,前者按9%、后者按6%。另外,在顺丰控股供应链及国际物流这一主营业务中也经常会涉及许多租赁服务。其中,对于商品的销售及租赁业务适用的税率为13%,而不动产的租赁业务则适用9%的税率。因此,若不能对不同业务进行明确划分往往会增加税率错报的风险。同样,如果将各类业务不加区分,按照从高计税的税收征管原则也会增加企业的税负负担。顺丰控股采用的是较为保守的税收风险承担策略,在其事业部门的组织结构中并没有单独设立与税务管理相关的部门,而是将税务工作全部交由财会部门管理。因此顺丰控股应加强对财务人员在税收征管知识、节税策略、业务特征识别与划分等方面的培训,提升财务人员的税收管理水平和对公司各项业务的熟悉程度,能够做到对不同业务性质的收入按类别分别进行核算并对应适当的税率,减少不必要的计税成本。

3.1.3 加强各环节的发票管理。对于顺丰而言,交通运输环节是进行物流作业时的主要环节,其中交通运输工具的维修和保养费用、汽油等燃料的消耗费用在运输成本构成中占比较大,直接影响了企业的经营发展。虽然这些支出可以通过获取相应的增值税专用发票来进行抵扣,但是在实际情况中,一方面,交通工具的损毁往往具有突发性和不可预知性。因此顺丰控股及其各物流网点通常允许驾驶员可以视实际情况选择合适的维修机构来获取维修服务,凭相应的单据和发票到公司财务部门进行报销。在这种管理方式下,驾驶员在选择维修机构时,主要关注的是此机构是否能开发票以供报销而非真正考虑机构的纳税人身份,是否能够开具增值税专用发票以供公司抵扣。另一方面,驾驶员在在途运输作业中往往依据就近、方便的原则来选择加油站点,但是有些加油站点并不具备开增值税专用发票的服务,驾驶员为了提高工作效率,也并不会特意去寻找相关工作人员索要。这便使得顺丰控股不能达成通过抵扣增值税进项税额来尽可能地减少运输成本的目的。

因此,顺丰需要提前对企业全业务范围内所涉及的交通运输线路进行统计、规划,并按区域对运输线路进行区域归类,收集每个区域内维修机构的相关信息,通过比较维修服务质量、报价高低等因素,最终在每个区域内选择数家适宜的具备一般纳税人身份的维修服务机构。将机构信息下发给各物流网点以传递给驾驶员。另外,统计交通运输线路上所涉及的加油站点,与其中具备一般纳税人身份的站点开展战略合作。例如快递货运公司主动与中石化、万金油等燃油公司合作开展了燃油增值服务业务板块,在帮助企业自动获取燃油增值税发票进行抵扣的同时也享受到了更低价优质的燃油供给服务,既实现了有效节税又降低了用油成本。

3.1.4 严格、灵活转换合同类型。顺丰的业务构成中包含海外仓储、货物保管、仓库等不动产租赁、机器设备等有形动产租赁等业务。由于物流行业季节性特征明显,在淡季期顺丰也会将闲置的机器设备、运输工具、仓库等通过租赁的方式以获取收入,减少管理耗费。其中仓储服务、货物保管服务属于物流辅助服务,按照现代服务业务的纳税标准缴纳6%的增值税;仓库等不动产租赁服务在“营改增”政策后按9%缴纳增值税;机器设备等有形动产租赁则按照13%缴纳增值税。因此,顺丰在纳税筹划的过程中,可以考虑将仓库租赁合同转变为仓储服务作业合同,将机器设备、运输工具等的有形动产租赁合同转变为异地装卸搬运作业合同。然而,在转变过程中,租赁合同与作业服务合同存一个不同点即作业服务需要甲方派遣相关管理服务人员,产生了人工成本。所以,顺丰将多支出的人工成本添加到原有的不动产合同中便实现了合同形式的转变。

3.1.5 大力进行自主研发。为了顺应数字经济时代的发展,顺丰在最新的战略发展规划中提出要继续加大研发投入以打造智慧型供应链,拓展新机遇。二十大报告中也强调要坚持加快物流行业的数字化技术发展,深入推动数字经济和物流运输的高效融合,鼓励物流科研科技工作者,向行业顶端看齐。顺丰在获取数字信息技术方面主要是通过自主研发和合并、外购这两种方式,相对于自主研发,合并、外购的方式所耗成本支出更多,不利于研发创新的长远发展,并且不能作为研发费用进行税前扣除,也无法享受到国家用以鼓励企业自主研发创新的税收优惠红利。因此,顺丰应制定促进信息技术创新发展的中长期研发计划,通过组建研发队伍和机构来进行自主研发。这样,其研发成果可作为无形资产进行摊销,未能形成无形资产的也可按比例进行加计税前扣除,研发人员的工资薪金与福利费用等亦能计入研发费用进行税前扣除。

3.2 企业所得税的纳税筹划

3.2.1 灵活运用股息预提所得税。在经济全球化的背景下,国内物流公司开始在各国建立分支机构以拓展海外业务。顺丰自2009年以来,一直致力于搭建国际业务网络。近期,更是在未来战略规划中明确表示要以收购的嘉里物流为主,通过发挥其在国外物流方面的规模、资源优势,大力拓展在东南亚地区业务的发展。在国际业务拓展的过程中,往往会涉及到征收股息预提所得税的问题。税法规定非居民企业一般按照10%征收股息预提所得税;中国控股25%以上资本的则适用5%的税率。同时,若我国与外国政府签订的税收协定中规定的协定税率与国内税法有所不同的,依照协定的税率进行纳税申报,协定税率高于税法一般基本税率的,按基本税率征收。因此,顺丰在该部分的纳税筹划可以从税收协定政策和股权架构两方面入手。

首先,顺丰可以选择与中国签有税收协定并且预提所得税税率不超过10%的国家内注册企业,再由该企业在我国进行投资,这样就可以有效地规避较高的股息预提所得税税负。其次,对于顺丰在税收协定税率低于10%的国家建立了的子公司,顺丰可以选择在中国母公司与税率低于10%国家的子公司之间增设一个在协定国股息预提所得税率更低国家的分公司,由于我国对分公司转回的利润不征收股息预提所得税,从而可以进一步减轻税负。例如,顺丰对新加坡的投资,按照两国的税收协定,应按5%缴纳股息预提所得税。而在新加坡与爱尔兰的税收协定中则对爱尔兰采用免征股息预提所得税的政策,那么此时顺丰可以设立“中国母公司—爱尔兰分公司—新加坡子公司”的股权架构,这样就可以使原应缴纳的5%的股息预提所得税变为免税。

3.2.2 选择适宜的固定资产折旧方式。顺丰作为物流快递企业拥有运输设备、搬运装卸辅助设备等大量固定资产。截至2022年第一季度,顺丰的固定资产总值高达395.21亿人民币,同比增长73.79%。由于受到资金时间价值的影响,采用不同的折旧方法可能会产生不同的税收效果。由于加速折旧法具有前期计提折旧多,后期计提少的特点。因此顺丰适宜采用加速折旧法,这样既可以使企业在经营前期获得有效抵税,又可以在一定程度上起到延缓纳税的作用。

3.2.3 合理划分准予扣除项目的金额。我国企业所得税法规定了一些税前允许扣除的成本费用支出,例如工资薪金支出、公益性捐赠支出等,这些成本费用按一定比例的扣除为企业提供了一些节税空间。对于工资薪金支出方面,所得税法规定允许全额据实扣除。顺丰可以将持股员工的应得股利以工资或奖金的形式予以发放,从而增加抵扣额。其次,顺丰可以适当的增加员工的福利待遇和教育培训,以在节税的同时获得员工素质提升的附加效益。对于公益性捐赠支出方面,税法規定在企业年度利润总额不超过12%的部分允许扣除,超过的部分,准予结转后三年内扣除。因此顺丰公益基金会每年发生的公益性捐赠支出,不宜超过年利润总额的12%。若超出,超出部分可以在征求收益单位同意的情况下与其签署认捐协议书,然后在下一年度进行实际出资,享受税前抵扣待遇。

4 结束语

物流行业作为国家重点发展的复合性服务行业,要能够通过合理的纳税筹划工作来抓住国家鼓励扶持性政策下的减税减负机遇。本文分析了顺丰在生产运营中的涉税结构以及税负情况,并针对增值税和企业所得税这两大主要税种提出了相应的纳税筹划策略。也为其他企业合理开展纳税筹划工作提供一些借鉴性经验。

参考文献:

[1] 潘兴蔚,陈洁,邹明嘉. 新冠疫情视角下企业增值税纳税筹划策略分析[J]. 全国流通经济,2020(13):163-164.

[2] 杨肖. 物流企业税务风险管理研究[D]. 昆明:云南财经大学,2021.

[3] 宋林. 营改增后快递行业税务筹划探析[J]. 财会学习,2018(18):151-153.

[4] 张英明. 新企业所得税法下的纳税筹划研究[J]. 财会月刊,2009(4):31-33.

[5] 肖红霞. 简述物流企业税务风险及防范措施[J]. 财会学习,2020(14):210-212.

[6] 张元. 新时期物流公司纳税筹划的策略思考[J]. 中国物流与采购,2022(2):73.

[7] 冯艳新. “营改增”背景下物流企业的纳税筹划研究[D]. 昆明:云南财经大学,2016.