央行:6月新增信贷3.05万亿元 M2增长11.3%

华泰证券:随着下半年基数走低,社融同比增速有望回升。考虑金融条件领先经济周期,如果社融增速能够持续回升,经济景气度有望进一步改善。然而,目前社融环比增速仍有提升空间,且能否持续回升还有待观察,主要有两点:第一、从M1 增速看,企业端现金流仍有进一步修复的空间。随着企业盈利改善,企业融资需求可能会走强。第二、6月地产成交与新增居民中长期贷款呈现一定的背离,而居民贷款的持续回升可能还需地产周期的进一步走强。

招商证券:总体上,基于多视角观察,现阶段社融总量指标在绝对水平上多低于去年8 月,可以认为利率下行与宏观数据在方向上是“一致”的,并未出现去年8 月降息后,基本面信号与利率显著背离的场景,市场面临的宏观风险有限,基本面方向支持利率水平继续回落至新低位置。市场短期约束仍主要存在于微观结构层面,需留意交易过热背景下,预期扰动增多,市场波动率水平抬升。

申万宏源:6月信贷回暖难以成为居民重新加杠杆的证据,地产销售的偏弱更多源于多年工业化城镇化地区分布不均衡,扭转需要中长期政策而非短期刺激。企业中长贷高基数下的增长则体现出政策对于地产和基建的呵护,在当前需求偏弱背景下适度稳增长仍有必要,剔除偏弱的PPI 对于名义投资的干扰,实物投资增速其实并不弱,投资将持续发挥稳定今年經济的效果。但政策目前需要考虑的不仅是年内“逆周期调节”,而是针对年内和明年的“跨周期调节”,更大的政策空间或仍待明年。

平安证券:6月社融增速下行,主要受政府债融资错位的影响。我们预计,下半年政府债融资规模将较去年同期多增1.3万亿,对新增社融由拖累转为支撑。然而,企业中长期贷款同比增速开始下行,信贷需求走弱的迹象更值得警惕。尤其是,二季度央行问卷调查中企业贷款需求指数回落,环比降幅甚至大于受疫情冲击的2022 年二季度。在此背景下,6月央行调降政策利率,增加2000亿元支农支小再贷款再贴现工具额度。货币政策总量和结构共同发力,旨在降低贷款成本,提升贷款可得性,一定程度上有助于信贷需求企稳。在经济修复斜率相对平缓、企业资产负债率升至高位、物价低迷拖累企业现金流的当下,保持信用扩张的持续性和稳定性依然面临一定挑战。我们认为,下半年货币政策有必要推动贷款利率进一步下行,结构性工具的支持力度将会持续,二次降准可以期待,年末还存在再次降息的可能性。

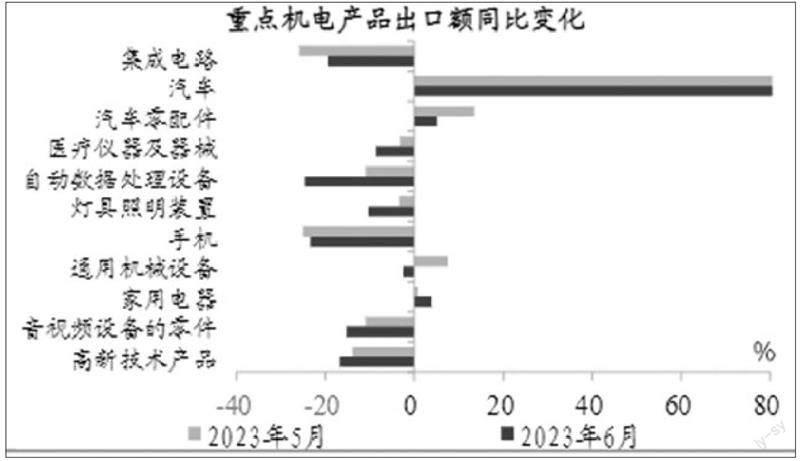

图说

我们推断,7 月出口增速依然承压,跌幅较大。不过从相对长期看,出口与政策的关联偏弱,疫后海外部分经济体经济结构存在显著错位,以美国为例,今年下半年服务业或带动美国经济放缓,但与中国出口相关的部门表现好转:房地产年初以来已经回暖、下半年将继续回升,制造业上半年向下、下半年回升的概率较大。进而,剔除基数效应后,8~12 月中国出口增速依然会爬坡回升。对于进口,目前生产形势依然偏弱,短期内进口增速仍然承压。

——摘自招商证券宏观经济研究报告