A股退市新风向

张云

2023年上半年已收官,又有一批上市公司退出A股市场,其中不乏一些此前知名的公司。

《财经》记者根据Wind(万得)数据统计,今年上半年完成退市的上市公司有17家,包括昔日的A股“4S店之王”*ST庞大(601258.SH)、销售额曾超千亿元的房企*ST蓝光(600466.SH)等。2022年上半年则有39家上市公司的退市,创下A股退市数量新高。

尽管在退市数量上不及2022年上半年,但2023年实施全面注册制后,A股市场的退市又较以往有了更多新特点。不仅退市的衡量标准增加,面值退市的上市公司也较以往大大增加,同时与上市公司相关的其他证券品种也难以幸免。

6月9日,深交所与全国中小企业股份转让系统(下称“三板市场”)相继发布了《关于可转换公司债券退市整理期间交易安排的通知》《退市公司可转换公司债券管理规定》两个文件。根据文件,含有可转债的上市公司退市,其可转债也一同退市并划入三板市场交易。同时,即将退市的可转债也设有退市整理期。

可转债退市新规发布后,蓝盾转债(123015.SZ)与搜特转债(128100.SZ)已经发布了可转债品种即将进入退市整理期或终止上市的公告。

据了解,目前上交所尚未发布相应的通知。截至发稿,并没有在上交所发行的可转债涉及退市。

一位接近监管部门的人士对《财经》记者表示:“上交所的可转债退市新规正在紧锣密鼓地修订过程中。”

随着退市逐渐常态化,不少金融信息服务商也针对退市提供了风险预警。《财经》记者根据Wind数据统计,目前徘徊在退市边缘的上市公司超过百家,其中有些上市公司更是一连触发了多条退市标准。

其中,涉及财务类退市风险的公司有98家:扣非后净利润、营业收入均低于1亿元的上市公司有31家;最近一个会计年度经审计的净资产为负值的上市公司有39家;最近一个会计年度被出具无法表示意见或否定意见的上市公司有28家。涉及规范类退市风险的上市公司则有60家,这些公司大多数收到了证监会出具的警示函或行政处罚。

此外,另有19家上市公司最新收盘价低于1元面值,可能触及交易类退市标准中的面值退市,还有1家公司涉及“连续20个交易日市值低于3亿元”,该公司为旭杰科技(836149.BJ)。

面值退市的公司在今年的退市公司中占比大幅提升,一些仅触及面值退市的上市公司开始了花样自救。金科股份(000656.SZ)便是其中的“佼佼者”。该公司高管通过增持进行自救,成本在0.97元/股-0.99元/股之间。同时,该公司接连宣布资产注入与签订战投协议,股价已经站上1.5元/股,此前“抄底”的高管浮盈逾50%。

尽管一些濒临退市的公司在展开花样自救,但伴随今年上半年全面注册制落地,“有进有出”“优胜劣汰”的市场化新生态正在加速构建。

上海季胜投资管理有限公司董事总经理金洋对《财经》记者表示,“退市是正常的市场机制,反映市场效率提高。”

上半年17家公司退市

6月30日上交所对*ST庞大(原“庞大集团”)股票予以摘牌,公司股票终止上市。这家昔日被称为“4S店之王”的上市公司,其长达12年的A股之路,最终还是走到了尽头。

该公司退市的原因是“连续20个交易日的每日股票收盘价均低于1元”,属于交易类退市情形。

此外,这家以汽车经销为主营业务的上市公司,2022年年报被会计师事务所出具“无法表示意见”的审计报告,触发了财务类的退市标准。

在已经被ST的上市公司中,处于“可能暂停上市” 状态的有53家。图/视觉中国

*ST庞大的衰落令人扼腕。该公司2017年曾经实现新车销售48.17万辆,营业收入高达704.85亿元的数据巅峰。其因此也在“2018中国企业500强榜单”中位列第240位,同时连续14年跻身中国企业500强榜单。

2018年,该公司公告收到证监会《行政处罚决定书》。其具体的违规事项为:一是公司原实控人庞庆华、公司未如实披露权益变动情况;二是未按规定披露其及子公司与冀东物贸、中冀贸易的关联交易;三是未披露自身涉嫌犯罪被司法机关调查。此后,庞大集团的声譽与社会信任感急转直下,融资渠道也日渐收窄,最终在五年后退市。

昔日的明星公司被强制退市并非个例。今年有不少知名的上市公司退市,如在今年6月初退市的*ST蓝光,曾被视为四川“房企一哥”,其2019年销售金额突破千亿元大关,在川系房企中位列前茅。其退市原因与*ST庞大类似,均为“股票连续20个交易日的每日收盘价均低于1元”。

此外,当年一度被称为“中国版优衣库”的*ST搜特(002503.SZ)已经被深交所裁定为终止上市,一同被要求退市的还有该公司的可转债品种。*ST搜特全名搜于特,曾经依靠押中韩风服饰,旗下品牌“潮流前线”一度占领二、三线城市商圈的主要位置。2010年该公司IPO(首次公开募股)时发行价为75元/股,历史上最高冲至106.49元/股,退市停牌前股价只剩0.42元/股。

根据Wind数据,2023年上半年完成退市的上市公司共计17家。这些上市公司中有6家因面值不达标退市,同期,因触发面值规定而退市的新股也创下了历史新高。

按照2023年2月修订的沪深交易所上市规则,上市公司终止上市(也即退市)主要分为两类:强制终止上市(下称“强制退市”)和主动终止上市(下称“主动退市”)。强制退市又分为交易类强制退市、财务类强制退市、规范类强制退市和重大违法类强制退市等四类情形。

交易类退市标准包括:“连续20个交易日每日收盘价低于1元(股票面值)”“连续120个交易日累计股票成交量低于500万股”“股东数量连续20个交易日每日均低于2000人”“连续20个交易日在交易所的每日股票收盘总市值均低于3亿元”等条件。

今年进入退市整理期的上市公司股价大幅下跌,亦让投资者颇为关注。

比如退市辅仁在退市整理期首日下跌32.14%,股价仅剩0.57元/股;退市未来下跌80.54%,收盘价报0.65元/股;退市运盛下跌89.18%,收盘价报0.45元/股;退市中昌下跌37.78%,收盘价报0.28元/股。

可转债退市新规落地

深交所近期发布的文件明确,正股进入退市整理期交易的,可转债同步进入退市整理期交易。

目前,蓝盾转债已进入退市倒计时,其将成为首只进入退市整理期的转债。

*ST蓝盾(300297.SZ)近日公告,公司已收到深交所下发的关于公司股票及可转换公司债券终止上市的决定。公司股票及可转债进入退市整理期的起始日为2023年7月10日,退市整理期为十五个交易日,预计最后交易日期为2023年7月28日。

无独有偶。5月29日晚间,*ST搜特公告,深交所拟决定终止公司股票及可转债上市交易。*ST搜特股票及衍生品种可转换公司债券搜特转债已于2023年5月23日起停牌。其停牌前最后一个交易日的报价分别为0.42元/股和18元/张,搜特转债相比可转债面值,已经打了两折。

按照进入退市整理期个股的首日表现来看,预计退市的转债也有可能出现较大的跌幅。蓝盾转债与搜特转债将是可转债市场首批退市的转债品种。深交所与三板市场也出台了对应的可转债退市新规,解决了可转债在退市整理期和退市后的交易场所、规则等衔接问题。

新规显示,可转债的退市整理期交易期限为十五个交易日,退市整理期间,可转债证券简称后冠以“退”标识。可转债进入退市整理期首日不实行价格涨跌幅限制,次日起涨跌幅限制比例为20%。

退市整理期间,可转债进入退市整理期首日,开盘集合匹配期间的有效申报价格范围为即时行情显示的前收盘价的900%以内,连续匹配、盘中临时停牌、收盘集合匹配期间的有效申报价格范围为匹配成交最近成交价的上下10%,收盘集合匹配在有效申报价格范围内进行撮合。

三板市場的通知则规定了可转债退市后在三板的交易细则。退市可转债将和正股一起进入老三板(证券代码“400”开头)交易,退市的可转债适用的相关交易细则框架与存续在沪深市场的可转债大致相同,但也有不一致的地方。

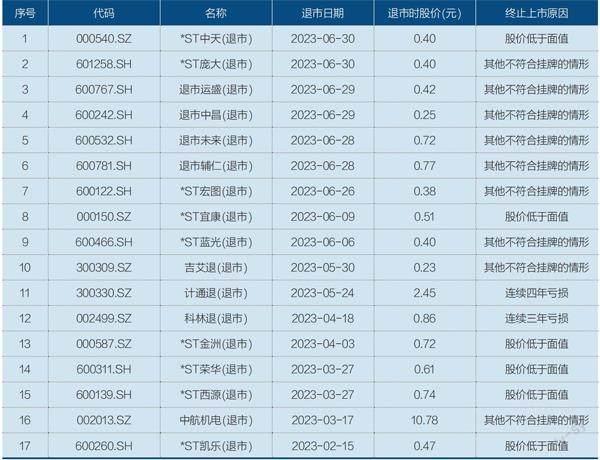

表1:2023年上半年退市的A股上市公司

资料来源:Wind。制表:颜斌

首先就是投资者准入门槛将变高。退入三板市场的可转债投资者门槛将提升至与北交所股票、科创板一致。即拥有两年股票交易经验,同时名下证券账户在权限开通前20个交易日日均资产达到50万元。假如投资者在退市整理期并未卖出该可转债,也不符合投资者适当性要求,那么在三板市场,投资者只能卖出该可转债。

其次,交易者范畴缩小,公募基金、QFII、RQFII等机构投资者不能买卖退市的可转债。

在转让规模方面,退入三板的可转债转让申报数量应为10张或其整数倍,且单笔转让数量不低于1000张或者转让金额不低于10万元。卖出时余额不足1000张且转让金额低于10万元的,应当一次性申报卖出。

可转债在三板市场交易时依然可以实现“T+0”,但交易的撮合方式从竞价交易变成了协议转让交易。基于上述规定,退入三板市场的可转债交投活跃度将大大下降。

可转债的退市新规将倒逼市场生态的净化。据了解,目前的可转债市场投资者越来越关注发行人的信用资质。

近两年,市场上出现了不少利用可转债“T+0”制度套利的短线投资者。该类投资者的收益率曾一度高居各类投资实盘比赛榜单的前列,可转债的“股债联动”模式也成为了市场上资金利用效率最高的投资模式,曾有投资者通过可转债获得一年超10倍的投资收益。

但随着可转债交易新规以及退市可转债的出现,这类短线暴利投机模式逐步淡出了市场。通过控制可转债或正股进行套利的资金大大减少,市场投资者也开始关注可转债本身正股的信用资质。一旦正股信用资质遭质疑,相应的可转债将面临更为严重的下跌。

6月12日,美锦能源(000723.SZ)2022年年报遭深交所问询。翌日正股下跌7.53%,可转债却下跌了13.24%。可见正股的信用资质存疑时,可转债的下跌可能要大于正股,以往不顾基本面热炒的状况,无论是正股层面还是可转债层面都得到了大大改善。

国融证券对此表示,以后投资可转债时投资者需关注ST板块的股票,评级下调的股票,以及具有负面新闻的股票,包括收到年报问询函、被出具保留意见审计报告、被出具带强调事项段的无保留意见审计报告、连续三年出现亏损以及收到证监会立案告知书等。

上交所目前尚未发布可转债退市的通知文件,据《财经》记者了解,这是因为截至发稿,在上交所发行的可转债并未涉及退市,与此同时,上交所正在紧锣密鼓地修订相关规则。

上百家公司面临退市

在退市标准扩展后,部分在此前不涉及退市的上市公司未来也将进入退市的范围。针对2023年2月最新的规定,市场上主流金融数据分析服务商都更新了退市风险的数据。据《财经》记者不完全统计,踩中各类退市红线的上市公司有上百家。这些公司中有些是踩中一条红线,有些是踩中数条红线。

这里面触及交易类退市标准的公司数量,相较之前有所减少,目前19家上市公司面值低于1元,而且这些公司中有不少是因为触及其他退市标准而遭市场资金抛弃。另外,“连续20个交易日在交易所的每日股票收盘总市值均低于3亿元”的上市公司仅有旭杰科技一家。

触及其他退市标准的上市公司危险也并未解除。

根据Wind数据,截至发稿,触及财务类退市标准的公司有近百家,其中,“2023年扣非后净利润、营业收入及去年该组合指标均低于一亿元”的有31家上市公司;触及“最近一个会计年度审计净资产为负值”的有39家上市公司;触及“最近一个会计年度被出具无法表示意见或否定意见”的有27家上市公司。

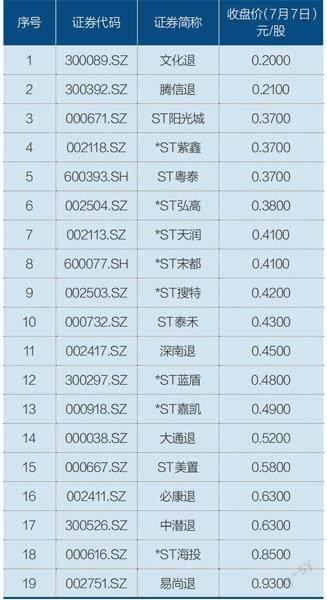

表2:A股市场股价低于1元/股的上市公司

资料来源:Wind

此外,触及规范类退市风险——“近一年信息披露、运作存在重大缺陷”的有 60家上市公司。

在已经被ST(特殊处理)的上市公司中,处于“可能暂停上市”状态的上市公司则有53家,这些公司被纳入退市名单的理由都是“连续两年亏损且最新一期续亏”,这些公司同时也触及一项或多项退市标准,可以说是防范后续进入退市流程的重点公司。

由于退市标准范围扩大,有仅触及交易类退市的上市公司开始了“自救”行动。不断对外宣布资产注入与战略投资的金科股份,其股价一度跌破1元面值,最低报0.77元/股。

金科股份先是宣布高管增持。根据公开信息,高管增持的成本在0.97元/股-

0.99元/股附近。随后,金科股份公布了发行股份购买资產暨关联交易的预案,并立即停牌。该公司拟通过发行股份的方式购买大股东旗下科易小贷持有的重庆恒昇大业建筑科技集团有限公司20%股权。

复牌后的金科股份股价大涨,但该公司的自救行动并未终止。6月30日,金科股份公告表示,中国长城资产管理股份有限公司的全资子公司长城国富置业有限公司(下称“长城国富”)与该公司签订了《战略投资框架协议》。

公告显示,长城国富有意向独立或与其他合作方组成投资联合体作为重整投资人参与金科股份的预重整程序。如金科股份进入预重整或重整程序,在公开招募战略投资人阶段,长城国富及/或其指定关联主体有意向作为战略投资人报名参与竞争遴选。

值得注意的是,此时金科股份的股价已经来到了1.50元/股附近,前期宣布增持的高管账面浮盈已逾50%左右,该公司也成功远离了跌破1元面值濒临退市的窘境。

但其他触及更多退市标准的上市公司命运就不如金科股份这般“峰回路转”。从纳入退市整理期的上市公司,以及已经完成退市程序的上市公司来看,股价鲜有大于1元面值者,不少上市公司还在进入退市整理之后录得超过50%的下跌幅度。

金洋认为,业绩差的濒临退市公司“如果能资产重组还有看头,只是重组的难度比从前大”。

“我们不会刻意参与退市股或三板市场的交易,”金洋称,“如果拿着的股票退市了,也只能等着三板重新上。”