A股IPO中考:融资规模领跑全球

张欣培

2023年上半年,A股IPO数量和融资额分别占全球的28%和50%,再次领跑全球。图/视觉中国

2023年上半年,A股二级市场表现跌宕起伏。但在一级市场上,A股融资则领跑全球。

安永在近日发布的报告中称,受全球经济不确定性增强、地缘政治冲击等因素影响,全球上半年IPO(首次公开募股)活动持续放缓,IPO数量和融资额同比下降5%、36%。不过A股IPO数量保持高位,IPO数量和融资额分别占全球的28%和50%,再次领跑全球。

报告同时显示,今年上半年,全球IPO融资额前两位均来自中国内地市场,分别为上海证券交易所(下稱“上交所”)和深圳证券交易所(下称“深交所”)。

多家机构预测,2023年下半年A股IPO市场将仍然保持活跃,新股融资额或仍将继续保持全球第一。

2023年上半年,中国资本市场也开启了一项最重要的变革,即全面注册制的正式落地实施。但全面注册制并不意味着对IPO项目质量要求的放松。上半年,“双创”(科创板与创业板)板块的过会率较上年同期相比出现明显下滑。

不过,二者在融资活动上依然十分活跃。根据《财经》记者统计,上半年科创板与创业板融资规模合计占上半年IPO融资规模的73%。二者分列融资额与新股发行数量的第一名。此外,北交所的表现也可圈可点,上半年发行新股43家,位列各大板块第二。

根据Wind(万得)数据统计,上半年共有50家券商参与到新股发行中,募集资金超过2000亿元,实现了133亿元的承销保荐收入。

值得注意的是,近几年市场普遍认为,随着竞争激烈,头部券商在IPO市场的集聚效应越发明显,但上半年数据显示,前十家券商的相关占比正在下降。

根据Wind数据统计,2023年上半年,排名前十的券商对应的募资金额占全部IPO募资总额的比例从上年同期的81%下降至74%;承销保荐收入也由上年同期的73.20%下降至70.32%。

上半年IPO融资超2000亿元

根据Wind数据统计,今年上半年,A股共发行173只新股,募资金额2096.77亿元,同比下降33%。上年同期,IPO首发数量是171家,但是募资金额达到了3119.20亿元。

对于融资额大幅下降原因,安永在报告中表示,缺少超大额IPO是下降的主要原因。年内A股仅有一家企业融资额超过百亿,即科创板企业中芯集成募资110.72亿元。而上年同期有三家大型IPO,募资金额合计超过500亿元。

若剔除极值影响,与上年同期相比,2023年上半年A股IPO融资规模相差并不大,依然保持高度活跃状态。

从各板块的募资规模来看,截至7月4日,科创板以876.79亿元的IPO融资规模排名年内第一。紧随其后的是创业板,融资规模676.06亿元。两个板块的融资规模占到IPO融资总规模的73%。主板融资规模为490.33亿元,北交所为82.88亿元。

在IPO新股数量上,创业板上半年(截至7月4日)发行新股55只,居于各板块之首,北交所以43只紧随其后,科创板与主板的新股发行数量分别为41只和38只。

值得注意的是,尽管上半年科创板新股发行数量不及创业板,但是融资规模却远超后者。根据《财经》记者统计,科创板平均每家企业融资规模为21.39亿元,创业板是12.29亿元,主板为12.90亿元。

自科创板推出以来,其在支持实体经济发展方面发挥日益重要的作用。2022年,科创板的IPO融资规模占全部新股融资规模的比例达到了43%。2023年上半年,该比例依然保持在41%。

从资金整体行业投向上看,电子、电力设备、机械设备、汽车、生物医药、计算机与基础化工领域成为主要融资行业。这些领域的募资总额接近1600亿元,占比达74%。在科创板方面,融资也主要集中在电子、计算机、医药生物、机械设备等行业。

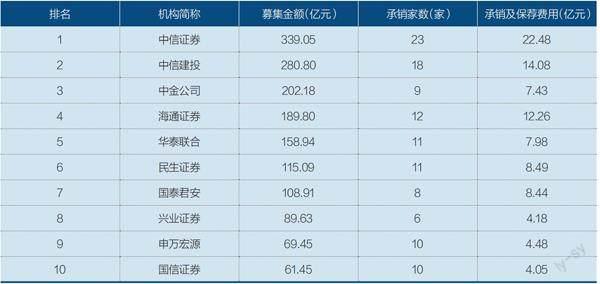

表1:2023年上半年IPO募资金额排名前十的券商

资料来源:Wind。制表:颜斌

上半年在所有板块中表现颇为亮眼的当属北交所:同期发行新股43只,募资规模82.88亿元。尽管与其他板块相比存在较大差距,但从自身来看,已经实现了较大增长。

对于北交所的突出表现,普华永道认为,这主要得益于新三板改革成果的逐步显现:一是对投资者降门槛效果显著,令投资者数量大幅增加;二是新三板交易效率近三年逐年大幅提升,带来活跃度的大幅增加;三是北交所开市以来,“龙头”撬动和“反哺”效应显现,进一步为新三板增添活力。

实际上,券商对北交所的项目也越发重视。随着科创板、创业板等板块上市难度增加,尤其是一些中小券商,正将重点转移到北交所。“最近两年我做的都是北交所项目。”一位中小券商人士告诉《财经》记者。

尽管北交所上市企业数量增多,但是企业的募资规模并不大。2023年上半年,北交所平均每家企业募资规模仅为1.93亿元。

这或许正符合北交所的定位。近日,北交所市场发展部总监黄磊在出席“第十届中国中小企业投融资交易会”时强调,北交所服务于创新型中小企业,是为中小企业量身打造的一个专业化平台。

“在全面注册制和北交所高质量扩容的情况下,目前北交所正处于企业上市的窗口期和黄金期。”黄磊表示。

50家券商参与IPO发行

在企业融资方面,券商是最重要的参与者。根据Wind数据统计,上半年,共有50家券商参与到了A股新股发行中,实现承销保荐收入133.49亿元。

在承销家数上,有7家券商承销的IPO数量超过10家(包括10家)。承销数量最多的当属券商龙头中信证券,上半年,其共承销新股23家。中信建投紧随其后,承销18家。海通证券承销12家,民生证券、华泰联合各承销11家,申万宏源与国信证券各承销10家。

“三中一华”的地位不再像之前那般稳固,中金公司开始有所掉队。2022年上半年,中金公司承销新股15家,位列行业第三。但2023年上半年,中金公司的排名已滑落至行业第八。此外,国泰君安排名也由2022年上半年的第五下滑至行业第十。

在承销数量上表现出色的为申万宏源、国信证券、东吴证券、民生证券。前三家在今年上半年挤进前十,民生证券排名由2022年上半年的第十名上升至第四名。

北交所的快速发展也让一些中小券商抓住机会。例如,开源证券上半年承销五个项目,全部为北交所项目。这样的承销数量也让其排名大幅提前。不过,北交所项目大多募集规模较小,因此尽管其承销数量偏多,但是在整体募资规模排名上并不占据优势。

在IPO募集金额方面,“三中一华”依然保持领先。Wind数据显示,上半年,中信证券承销新股的IPO募资339.05亿元。中信建投与中金公司分别以280.80亿元、202.18亿元位列其后。海通证券排名第五,华泰联合位列第六。

在50家参与承销的券商中,有7家募资规模超过百亿元,募资规模在50亿元-

100亿元之间的5家,10亿元-50亿元的有14家。10亿元以下的有24家,其中有3家不足亿元。

在赚钱能力上,上半年50家券商共实现承销保荐收入133.49亿元。最赚钱的依然是中信证券。2023年上半年,中信证券以22.48亿元的承销保荐费用稳居行业首位。排在第二的是中信建投,实现承销保荐收入14.08亿元。海通证券排名第三,为12.26亿元。它们也是上半年新股承销保荐收入仅有的三家超过10亿元的券商。

有26家券商承销保荐收入不足千万元,最少的仅为百万元。2023年5月,中德证券作为友车科技的联席承销商,实现承销保荐收入116.89万元。而友车科技也是中德证券仅有的IPO项目。此外,川财证券、国元证券、金元证券的承销保荐收入均不足千万。

近几年市场普遍认为,随着竞争激烈,头部券商在IPO市场的集聚效应越发明显。但数据却显示,前十家券商无论在募资金额抑或承销保荐收入方面,占比均有所下降。

根据Wind数据统计,2022年上半年,排名前十的券商募资金额占全部IPO募资总额的比例达到81%。但是在今年上半年这一比例已经下降至74%。承销保荐收入方面,2022年上半年前十家券商占比为73.20%,2023年上半年这一比例是70.32%。

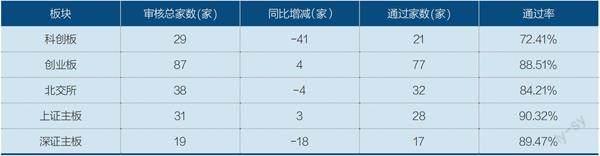

表2:2023年上半年各板块审核家数与通过率

资料来源:Wind

“双创”过会率下降

Wind数据显示,2023年上半年上会审核的IPO家数为204家。其中175家通过审核,过会率为85.78%。与上年同期相比并无太大变化,2022年上半年过会率为87.69%。

但从具体板块来看,各板块的IPO过会率均出现明显变化。“双创”板块IPO过会率明显下降。2022年上半年,科创板过会率为97.14%,而在今年上半年过会率已降至72.41%。创业板过会率也从上年的92.31%下降至88.51%。

尤其值得注意的是,今年上半年科创板的审核家数出现大幅度下滑,上半年共有29家科创板企业上会审核,同比下滑59%。

对于科创板审核放缓的原因,有投行人士向《财经》记者表示,“今年上半年的主板注册制改革、年报补报以及科创板属性要求更加严格等因素都导致了科创板上会企业数量的明显减少。”

各家券商承销项目的过会率也大为不同。Wind数据显示,以发审委会议日期为指标,今年上半年有24家券商过会率达到了100%,绝大多数都为中小券商。头部券商中只有国泰君安一家,其上半年有7家企业上会,全部通过。

上半年中金公司IPO过会率为72.73%,中信建投为81.82%,华泰联合与中信证券过会率分别为87.50%和88.89%,海通证券过会率为93.33%。

若将撤否数量也计算在内,真实的过会率则远低于此。例如,上半年,海通证券主动撤回12家IPO申请,还有1家终止审查。如将这些项目计算在内,2023年上半年,海通证券的真实过会率只有50%。此外,中金公司、中信证券、招商证券也各撤回9家,中信建投与华泰联合各撤回5家。

2023年4月,中国股票发行注册制改革全面落地。彼时,有人士认为,全面注册制的实施会加速企业的上市。但也有投行人士认为,全面注册制并不会使上市变得更加容易。

“全面注册制对信息披露质量提出更高要求,同时板块定位划分更为清晰。但是这不代表着要放低公司上市的门槛。我们也可以看到,A股IPO数量并没有因为全面注册制出现大增。同时目前想要排队上市的企业,数量和质量都没有明显下降。”安永华中区审计服务主管合伙人费凡日前表示。

7月4日,赋航资本合伙人狄凯在“伦敦证券交易所集团2023年市场展望夏季论坛”上表示,注册制并不是将上市门槛降低,而是规则更加清晰的过程,把规则下放給第三方中介机构和大众监管。

证监会也多次强调,实行注册制,绝不意味着放松质量要求,审核把关会更加严格。要压实发行人的信息披露第一责任、中介机构的“看门人”责任。