跨国银行联系与对外直接投资

于诚 黄绮凡

摘 要

本文在分析跨国银行联系与对外直接投资(OFDI)之间内在逻辑的基础上,利用1990—2014年国家间新增国际银团贷款联系数量作为相关代理变量,探究银行联系对OFDI的影响及其主要路径。研究结果表明:建立双边银行联系有助于企业降低信息摩擦成本、缓解融资约束,直接带动母国对东道国OFDI规模的增长;同时,银行联系的强化会带动双边贸易规模的上升,产生贸易—投资互补效应,间接促进OFDI。动态效应分析显示,银行联系对OFDI会产生多期影响,但影响效果会随着时间的延长逐渐减弱或淡化。研究结论为金融服务中国企业“走出去”、拓展境内外银行业务合作模式以及扩大金融开放提供了一定的政策启示。

关键词 银行联系 国际银团贷款 对外直接投资 信息摩擦

一、引言与文献综述

近年来,受世界经济增速放缓、全球经济格局变化、贸易保护主义抬头、新冠疫情反复等多种因素的影响,包括中国在内的全球主要经济体对外直接投资(OFDI)面临巨大的下行压力。党的二十大报告明确指出,“增强国内国际两个市场两种资源联动效应,提升贸易投资合作质量和水平”。对外直接投资是企业将内部资源和能力应用于国际市场、获取战略性资产和追求价值增长的重要选择,能够产生规模和范围效应(Buckley et al.,2007)、生产率提升效应(Yeaple,2009)、厂商组织学习效应(Shi et al.,2017;Makino et al.,2002)等一系列正向溢出,对于一个国家形成具有国际竞争力的跨国企业和产业链具有重要意义。

企业开展对外直接投资,离不开金融机构的支持与帮助。在跨国投资理论和异质性企业理论的发展过程中,众多学者发现金融发展能够通过降低企业融资成本、优化资源配置等方式缓解企业融资约束,对跨国投资产生刺激效应(Nguyen & Lee,2021;Albuquerque et al.,2005)。作为现代金融体系的关键支撑之一,银行在提供信用信息、企业信息等方面的优势较其他金融部门更为明显。随着一些国家尤其是新兴经济体不断开放本国(地区)金融市场和放松资本项目管制,银行机构的全球化经营程度和国际业务合作规模不断提高(Claessens & van Horen,2021)。Hale(2012) 利用信息不对称解释国内投资偏差,发现银行网络的发展对于消除国内投资偏差发挥了重要作用。Poelhekke(2015)利用荷兰数据,选用银行业监管指标来衡量银行業外商直接投资(FDI),发现银行业“走出去”能够推动非金融类 FDI“走出去”,并产生客户追随效应。Ongena et al.(2015)研究发现,东道国欠发达的金融发展水平限制了以中国为代表的新兴市场国家的对外直接投资,而在东道国设立母国银行海外分支机构则有效填补了企业投资的融资需求缺口。张相伟和龙小宁(2018)利用2003—2014年的跨国面板数据,实证发现中资银行境外分支机构的扩张能够促进中国开展对外直接投资,尤其是对发展中国家的投资。吕越和邓利静(2019)研究发现,通过建立海外分支,母国银行机构能够更好地为当地本国客户提供更加方便、快捷的融资服务,减少企业投资面临的信息不对称,促进当地市场规模的扩大,进而推动对外直接投资。

现有文献主要从母国银行业对外投资、分支机构扩张等空间国际化视角来解读银行业对OFDI的影响,但鲜有从跨国银行业务合作视角讨论母国与东道国银行联系对OFDI产生的影响。事实上,跨国银行业务合作模式丰富,包含国际银团贷款、代理行业务、银行业俱乐部、银行业战略联盟、服务外包等。与传统双边贷款相比,银团贷款具有节约资本、分散风险等特征,已成为新兴市场重要的外部融资渠道(吴卫星和蒋涛,2017)。随着中国企业“走出去”步伐的加快,中国工商银行、中国银行等大型国有商业银行也积极对接国际银团市场通行规则和业务惯例,以满足客户拓展海外市场过程中的多样化融资需求,银团筹组分销过程中境内外银行间的联动不断加强(张明生,2021)。已有较多文献利用国际银团贷款数据构建跨国银行联系指数,分析其对于双边贸易的影响。例如,Caballero et al.(2018)发现两国间新增银团贷款会通过降低出口风险促进两国贸易往来,其内在机理为通过建立跨国银行联系畅通各种信息,降低由于信息不对称带来的风险,从而为出口商提供可靠买家,使贸易能够较为安全地进行,进而降低不良合同执行率。Claessens & van Horen(2021)指出,这种联系对经济和金融较不发达国家或出口风险较大行业的贸易会产生较大影响。

有鉴于此,本文可能的边际贡献在于以下三个方面:一是探讨跨国银行联系对OFDI的影响,为研究OFDI的银行支持因素提供了新的视角。不同于既有研究从母国的银行业国际化视角切入,本文以国际银团贷款表征两国间银行联系的建立与深化,有助于缓解企业在OFDI过程中的信息不对称、风险溢价过高、融资困难、金融服务成本偏高等问题。二是利用新增国际银团贷款联系数量这一核心指标,实证分析其对OFDI的影响路径和动态效应。这不仅有助于厘清跨国银行联系对企业OFDI的影响路径,也验证了以Caballero et al.(2018)为代表的传统文献结论的适用性,即OFDI作为出口的一种替代形式,是否会通过银行间的紧密关联获益。相较于出口贸易,OFDI 面临更多的固定成本、更长的经营周期,对融资规模、风险管理、信息获取等金融服务有着更高的要求(黄志勇等,2015)。三是为以中国为代表的新兴经济体加强银行开放合作、拓展金融支持“走出去”方式提供政策启示。

余文安排如下:第二部分是在理论分析的基础上提出本文的待检验假设;第三部分介绍实证研究使用的策略模型、变量选择与数据描述;第四部分为实证分析,验证提出的理论假设,并进行拓展分析;第五部分是结论与对策建议。

二、理论分析和研究假设

对外直接投资面临着比国内投资更高的沉没成本、更不熟悉的外部环境和更大的投资不确定性(Buch et al.,2010)。这不但要求跨国企业在投资前获取更多的目标国相关信息和必要的融资支持,更要求其在投资发生后能够从当地获取持续的市场、资金等多方面支持,以支撑企业在当地长远发展。跨国企业可以借助有效的银行业务合作渠道来判断东道国的制度发展和投资者保护程度(Antras et al.,2009),为其投资行为提供外部融资(Desai et al.,2004),或者为其贸易行为提供支持(Manova,2013)。本文将跨国银行联系对OFDI的影响进一步划分为直接路径与间接路径。首先,跨国银行联系通过缓解信息摩擦、提高银行流动性管理能力等路径,直接影响跨国企业开展对外直接投资。其次,跨国银行联系还可通过影响母国企业对该地出口,间接影响对外直接投资。

(一)直接路径

第一,跨国银行联系可以作为信息桥梁来降低母国与东道国之间的信息摩擦成本,为跨国投资企业搭建信息平台,降低企业在东道国的生产经营风险,从而推动企业的对外直接投资活动。实物期权理论指出,投资的沉没成本越大、不可逆性越高,则投资者要求更低或更高的不确定性或风险溢价意味着对信息需求的要求越充分。然而,相对于国内投资,对外直接投资面临着更不熟悉的外部环境(Buch et al.,2010),以及較为严重的信息摩擦问题。例如,在对外直接投资初期,企业往往面临着难以融入东道国(尤其是国家风险较高的发展中国家)所需信息网络的问题(Zaheer & Mosakowski,1997)。在投资发生后,地理距离、语言文化、政治意识、制度形态等跨国差异也会增加对外投资中的沟通难度和成本,加大双方的事前和事后信息不对称程度。这种信息摩擦(包括信息获取难度和信息不对称)程度越高,对外直接投资行为的信息成本就越大。跨国银行联系有助于对外直接投资的交易双方进行匹配,降低跨国投资信息门槛,并且可以在后续投资过程中起到信息桥梁作用。这种联系的构建初期可以显著消除信息摩擦,并随着项目的推进持续发挥作用。例如,通过跨国银行联系形成的信息渠道,对外投资企业可以更容易地获取目标国的经济、文化、制度、合约履行等方面的相关信息,为其进行东道国的区位选择以及投资方式、投资战略的选择提供信息支持。在投资进行过程中,银行间联系将有助于投资方更好地了解东道国合同执行的相关信息,如东道国银行和企业履行金融合同的可能性、各类企业在当地的价值等,以确保投资资金的最佳运用。

第二,跨国银行联系还可以提高银行流动性管理能力,有利于企业从母国或东道国银行获取更多的资金供给,促进企业参与海外投资活动。尽管企业可以利用内部资金为对外直接投资项目提供融资(Desai et al.,2004),但这种基于自身融资的能力因行业和企业而异。大部分企业只能从内部筹集对外直接投资先期固定成本的一小部分,尤其在海外项目初期,其更依赖外源性融资(Buch,2010)。目前,国际银团已由传统的“放款并持有”,转变为母国银行(牵头行)可通过二级市场转让或受让贷款的方式,从而实现优化客户和资产结构、提高银行流动性管理能力、满足资本充足监管要求等目标。通过结构化设计的国际银团还可以在银行间债权资金之外引入私募、信托、资管等第三方财务投资人的股权资金(张明生,2021),进一步拓宽企业的综合融资渠道。因此,基于国际银团贷款方式,企业可以通过母国银行获取对外直接投资的融资资本,选择在其具有优势的市场中开展相关业务,投资设立或海外并购具有竞争力的企业,从而促进企业发展。与此同时,两国间存在银行联系,特别是当这种联系较为紧密时,可以为东道国银行与母国投资者之间建立信息交流的渠道,帮助银行加深对借款方的了解,提高有实力的母国企业获得东道国银行信贷的可能性,缓解后续生产经营面临的金融限制问题,并且可能以更低的成本获得融资(Ongena & Smith,2000)。

基于上述分析,本文提出如下研究假设:

H1:跨国银行联系对OFDI存在一定的促进作用。

H2:跨国银行联系主要有助于降低母国与东道国的信息摩擦成本、缓解企业融资约束,直接促进OFDI。

(二)间接路径

跨国银行联系还可以通过影响母国企业对该地出口,间接影响企业对该地投资。出口与对外直接投资是企业开拓国际市场的两个关键策略选择,二者之间存在互补效应(Fajgelbaum et al.,2015),这意味着两国间贸易规模的上升可能会促进OFDI的提高。相关研究认为,出口市场存在序贯出口(sequential exporting)现象(Albornoz et al.,2012),即大部分企业在进行对外直接投资之前会先选择出口。吕越和邓利静(2019)指出企业通过出口获取生产经营信息后,可以缓解其在东道国投资的信息不对称,进而有助于母国企业前往该地进行投资。对外直接投资产生的资金需通过跨国银行体系在母国和东道国之间进行流动,如跨国企业通常对国际金融服务有自己的需求(包括货币汇兑、汇款、国际结算、信用证担保、跨国债券或股票发行与交易等),看重跨国金融服务的便捷性、资金清算系统的畅通性和跨境金融资产交易的复合性,这对东道国银行的金融服务综合能力提出了一定要求。对于很多从事贸易相关的跨国企业而言,在进行对外直接投资之后还需要商业银行提供必要的贸易融资(trade finance)服务,如信用证(L/C)、跟单托收(DC)、卖方或买方信贷等,特别是信用证的授权、开证、付款、托收等流程都需要母国与东道国商业银行的紧密合作(Claessens & van Horen,2021)。因此,两国间建立银行联系不仅能够为跨国企业直接提供更多、更全的跨境资金和国际结算服务,有利于减少跨境投资的资金在途时间,也有助于建立高覆盖度的结算机构和代理行网络,便于跨国投资中企业与客户开展资金交易,节约中间行的交易费用,从而促进对外直接投资。基于上述分析,本文提出如下研究假设:

H3:跨国银行联系通过刺激国家间贸易往来,对OFDI形成互补效应,间接促进OFDI。

三、模型设定、变量说明与数据描述

(一)模型设定

本文主要关注跨国银行联系对OFDI的影响。引力模型是国际经济学中研究跨国投资决定因素的常用模型之一,本文据此设置如下实证模型:

ofdiijt=α+βalijt-1+δ1GVit+δ2GVjt+γGCij+εijt(1)

其中,i和j分别表示母国和东道国;GVit、GVjt为随时间t变化的重力变量,GCij为不随时间t变化的重力常量,共同组成母国对东道国投资的控制变量。参考Anderson & van Wincoop(2003)的研究,引力模型中需引入多边贸易阻力因子,否则可能会导致估计结果出现偏差,本文在回归中控制母国、东道国和时间固定效应,以此作为多边阻力项的简单近似。据此,本文基准回归模型设置如下:

ln(1+ofdiijt)=β0+β1ln(1+alijt-1)+β2lnGDPit+β3lnGDPjt+β4lnHCjt+

β5lnFDit+β6lnFDjt+β7lnExchrRateijt+β8Crisisit+β9Crisisjt+β10RTAijt+

β11lnDistanceij+β12Borderij+β13Languageij+β14Colonyij+

β15Currencyij+αi+ηj+λt+εijt(2)

其中,ofdiijt为第t期i国对j国的国际直接投资水平,由于部分国家间的跨国投资为0,取ln(1+ofdiijt)作为被解释变量。alijt-1为t-1期i国对j国新增银团贷款联系数量,考虑到本期投资决策往往需要借助于上一期信息进行判断,同时也为了缓解潜在的内生性问题,本文使用银行联系数量的滞后一期进行回归;类似地,由于部分国家间不存在银行联系,取ln(1+alijt-1)作为核心解释变量。参考已有文献并结合本文的研究内容,将控制变量(包括重力变量和重力常数变量)确定如下:重力变量包括两国的国内生产总值(GDP)水平GDPit、GDPjt,东道国人力资本水平HCjt,母国和东道国金融发展水平FDit、FDjt, 两国发生金融危机虚拟变量Crisisit、Crisisjt,是否签署区域贸易协定(RTA)虚拟变量RTAijt ;重力常数变量包括两国间地理距离Distanceij、是否接壤虚拟变量Borderij、是否具有共同语言虚拟变量Languageij、是否有共同殖民统治经历虚拟变量Colonyij,以及是否具有共同官方货币虚拟变量Currencyij。αi、ηj和λt分别代表母国、东道国、时间固定效应,εijt为误差项。

(二)变量说明

1.被解释变量

被解释变量为第t期i国对j国的国际直接投资水平ln(1+ofdiijt)。参照大部分文献的做法,本文采用经济合作与发展组织(OECD)数据库提供的外商投资存量年度数据(单位为百万美元)进行衡量。

2.核心解释变量

本文的核心解释变量为母国与东道国间的银行联系alijt-1。考虑到银行联系作用发挥可能存在滞后性,使用t-1期i国对j国新增银团贷款联系数量来衡量,取对数形式并进一步处理为ln(1+alijt-1)。数据来自迪罗基(Dealogic)国际和国内银团贷款分析数据库,选取1990年1月1日至2014年12月31日i国商业银行作为贷款人向j国公共和私营部门银行发放的所有贷款的次数

Dealogic数据库中仅能识别借款人类型,无法识别贷款人类型,即该银团贷款数据借款方可能不是银行。经过对贷款人姓名的详细审查,本文发现考察期内非银行贷款人约占样本中所有贷款人的29%,主要包括保险公司和特殊用途车辆。因无法系统地排除此类样本,本文将其予以保留,类似的做法也可见Caballero et al.(2018)的研究。。这些数据中60%为定期贷款,其余是循环贷款、大额可转让存单和各类信用工具。Caballero et al.(2018)认为,使用银团贷款衡量银行间联系存在三个方面的优势:一是相较于隔夜贷款,银团贷款期限較长,更有可能建立借贷双方之间的深层次合作;二是相较于双边贷款,银团贷款规模更大,需要贷款方在获得借款方更多信息的情况下进行放贷,这也意味着双方正在或已经建立起较为密切的联系;三是国际银团贷款市场规模庞大且活跃(De Haas & van Horen,2012),可以更好地保证数据的可获得性、一致性。

3.控制变量

参照主流文献的做法(Harms & Knaze,2021;蒋冠宏和蒋殿春,2012),本文使用的控制变量和相关数据来源如下:(1)两国GDP水平使用以美元表示的名义GDP水平(使用各国以本币表示的名义GDP水平乘以其货币对美元的名义汇率),数据来自国际货币基金组织(IMF)的世界经济展望(WEO)数据库;(2)东道国人力资本水平HCjt 使用中学入学率进行衡量(Mankiw et al.,1992) ,数据来自世界银行世界发展指标(WDI)数据库;(3)母国和东道国金融发展水平FDit、FDjt使用一国私人部门的信贷量与名义 GDP 之比来衡量,数据来自世界银行WDI数据库;(4)汇率水平Exchrateijt使用东道国和母国货币的名义汇率表示(陈琳等,2020),数据来自WDI数据库;(5)RTA协议哑变量(RTAijt),当两国存在一个自由贸易协定(FTA)或RTA时设为1,否则为0;(6)经济危机虚拟变量Crisisit、Crisisjt,当东道国或母国发生金融危机时,设为1,否则设为0,数据来自Caballero et al.(2018)的研究;(7)两国间距离Distanceij以及Borderij(接壤设为1,否则为0)、Languageij(有共同语言设为1,否则为0)、Colonyij(有共同殖民经历设为1,否则为0)、Currencyij(使用同一种货币设为1,否则为0)等哑变量,数据均来自法国国际展望与信息研究中心(CEPII)数据库。

(三)数据描述

本样本覆盖1990—2014年美国、英国、加拿大、澳大利亚、法国、日本等24个OECD成员国(母国)对包括中国在内的63个国家(东道国)的新增国际银团贷款联系数量、直接投资及其他控制变量的数据,最终处理形成包括1512(24×63)对国家的年度数据

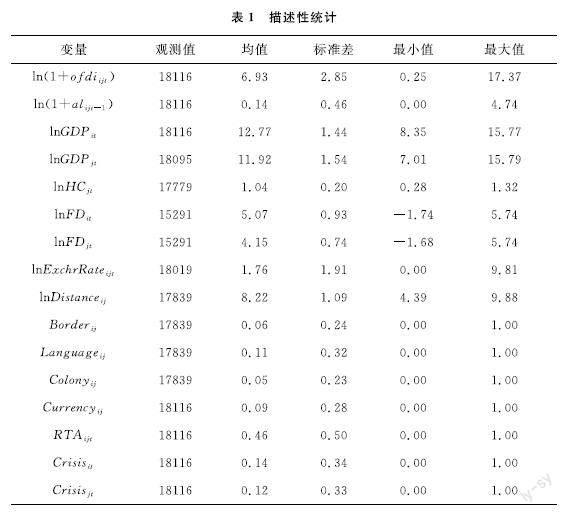

本文母国为样本为:澳大利亚、奥地利、比利时、加拿大、丹麦、芬兰、法国、德国、希腊、冰岛、爱尔兰、以色列、意大利、日本、卢森堡、荷兰、挪威、葡萄牙、西班牙、瑞典、瑞士、土耳其、英国、美国。本文东道国样本为:阿根廷、埃及、爱尔兰、爱沙尼亚、奥地利、澳大利亚、巴基斯坦、巴拿马、巴西、保加利亚、比利时、冰岛、波兰、丹麦、德国、多米尼加、俄罗斯、厄瓜多尔、法国、菲律宾、芬兰、哥伦比亚、哥斯达黎加、韩国、荷兰、洪都拉斯、加拿大、捷克、拉脱维亚、立陶宛、卢森堡、罗马尼亚、马来西亚、美国、秘鲁、摩洛哥、墨西哥、南非、挪威、葡萄牙、日本、瑞典、瑞士、萨尔瓦多、斯洛文尼亚、泰国、特立尼达和多巴哥、土耳其、委内瑞拉、乌克兰、乌拉圭、西班牙、希腊、新加坡、新西兰、匈牙利、以色列、意大利、印度、印度尼西亚、英国、智利、中国。。为缓解极端值影响,本文对被解释变量按照 1%的标准进行了缩尾处理。表1报告了上述变量的描述性统计结果。样本时期内,不仅不同母国—东道国间直接投资规模存在明显差异,相关新增银行联系方面也存在较大差异,最大值为474,最小值为0,均值为0.14,说明不存在新增银行联系,或是银行联系占总样本比例较高的情况。

四、实证分析

(一)基准回归结果分析

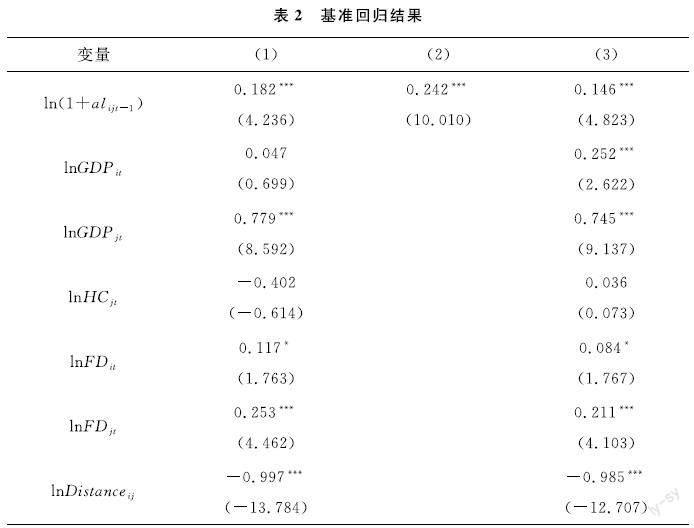

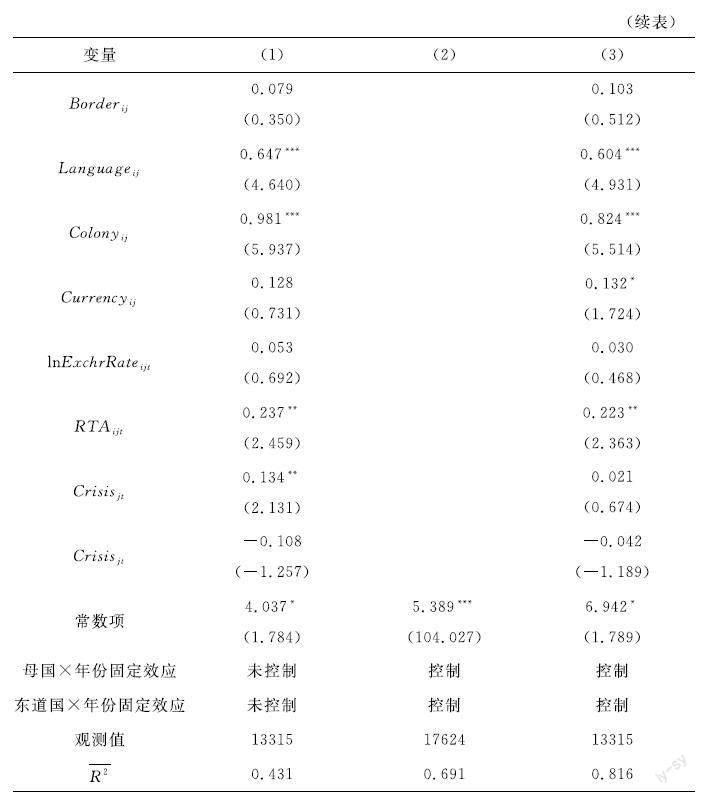

表2显示了基于模型(2)的回归结果。其中,ln(1+alijt-1)均在1%的水平上显著,即上一期新增银行联系对本期OFDI存在显著的正向影响,这意味着上一期新增银团贷款的增加会强化两国间银行联系,本年度对东道国的投资也会相应增加。该结果符合前文提出的假设H1。

表2列(3)展示了控制变量的回归结果。其中,东道国GDP、金融发展水平回归系数显著为正,说明东道国市场规模越大,经济、金融发展水平越高,越有利于吸引母国OFDI。两国间距离系数显著为负,表明地理距离越近,越有利于OFDI活动的开展,因为越接近市场,越有利于投资者控制权最大化和信息不对称最小化。共同语言有助于降低投资过程中的沟通成本、消除语言壁垒、节约跨境投资的沟通和培训成本(Prutkin et al.,2014),对OFDI具有正面作用。类似地,殖民历史有利于降低东道国与母国之间的文化壁垒和信息成本,从而促进外商直接投资。FTA和关税同盟统称为RTA,两国间签订区域贸易协定有助于降低投资成本、减少投资壁垒,助力东道国吸引外资。汇率和共同边境哑变量系数均不显著,说明对外直接投资存在“汇率断开”现象,并且东道国和母国是否拥有边界并不会对OFDI存量变化产生重要影响。需要说明的是,东道国及母国金融危机哑变量也不显著,这和部分现有研究的结论不一致(Kellard et al.,2022)。这可能是由于在东道国或母国金融危机时期,两国间的银行联系出现明显的下降,导致两个哑变量的效果反映在核心解释变量的变化上。

(二)直接路径检验结果分析

根据前文的理论分析,对外直接投资中的制度摩擦和沟通难度越大,双方信息不对称程度就越高,越需要利用银行联系来缓解这种信息摩擦。这种信息摩擦成本也会与国家风险程度呈正相关关系。由此,本文构建银行联系与风险程度变量乘积项来判断银行联系是否通过降低信息摩擦成本促進OFDI。在具体指标上,本文采用广泛使用的国际国家风险指数(ICRG)来衡量国家风险程度(Berkowitz et al.,2006)。该指数反映了一国在政治、经济、金融等不同层面的综合风险水平,既可以用于衡量跨国投资相关国家的风险程度,也可用来衡量各国的整体信用风险和合同执行能力,进而侧面反映信息摩擦成本。具体的回归结果见表3。其中,母国ICRG(ICRGi,t-1)与银行联系的乘积项系数不显著,但东道国ICRG(ICRGj,t-1)与银行联系的乘积项系数显著为负。该结果表明,东道国的国家风险越高,通过增强银行联系缓解信息摩擦,进而刺激母国对该国投资的作用就越大。

为验证银行联系是否会对母国和东道国金融发展水平产生调节效应,本文构建银行联系项和东道国金融发展的乘积项ln(1+alijt-1)×lnFDjt,检验银行联系是否有助于缓解企业开展对外投资面临的融资约束。表3融资约束结果显示,ln(1+alijt-1)×lnFDjt显著为正,意味着银行联系通过促进东道国金融发展对OFDI产生显著的促进作用。对于那些金融发展程度较低的国家而言,由于其服务能力和投融资便利性较弱,通过建立跨国银行联系可以有效降低企业在东道国投资过程中遇到的金融限制和信息沟通问题,从而增强母国企业对东道国进行投资的动力。本文进一步构建银行联系和母国金融发展的乘积项ln(1+alijt-1)×lnFDit,将其纳入回归方程,发现相关系数未通过显著性检验。这可能是由于本文研究样本中的母国为金融发展水平较高的OECD成员国,相对而言这些国家为本国企业进行对外直接投资提供的融资渠道更加广泛,增加国际银团贷款这种银行联系对于缓解企业融资约束的效果并不明显。

(三)间接路径检验结果分析

根据前文的分析,银行联系的强化会带来两国间贸易规模的上升,产生贸易—投资互补效应,间接促进OFDI。本文运用中介效应模型,检验上述间接效应是否存在。设定i国对j国的出口贸易为中介变量,数据来源于联合国商品贸易统计数据库(UN Comtrade Database)中的双边贸易数据,取对数形式并进一步处理为ln(1+tradeijt)。借鉴经典的贸易引力模型可知,两国间的贸易水平主要也是由模型(2)中的控制变量决定。

表4列(1)的结果显示,银行联系的强化会带来两国间贸易规模的上升,这与Caballero等(2018)的研究结果一致。列(2)的被解释变量调整为ln(1+FDIijt),同时引入贸易项,结果显示两个变量的系数均显著为正,且模型整体通过了索贝尔(Sobel)检验,说明贸易—投资互补效应是银行联系影响OFDI的有效中介。因此,假设H3得到验证,即跨国银行联系的强化同时会带来两国间贸易规模的上升,进而间接促进OFDI。

(四)拓展分析:考虑银行联系的动态效应

本文将前几期形成的银行联系累加来构建银行联系累积变量calni,j,t-1=ln1+∑ns=1ali,j,t-s,并替换原有的核心解释变量进行回归。如表5所示,前期形成的银行联系累积变量对本期影响效果均存在,但随着滞后期的延长,银行联系累积变量的回归系数值不断减小,说明银行联系累积变量的平均影响效果随着时间的延长逐渐减弱,这也意味着新建的银行联系对于OFDI的促进效果是不断衰减的。可能的原因在于,一旦建立双边银行关系,则母国的跨国企业可能不需要重新构建联系,而是直接利用这个联系,形成对后续OFDI行为的持续支持效应。

五、结论与建议

本文在分析跨国银行联系与对外直接投资之间内在逻辑基础上,利用母国对东道国新增国际银团贷款联系数量作为银行联系的代理变量,探讨了跨国银行联系对OFDI的影响。研究结果表明:建立跨国银行联系,显著提高了跨国企业开展OFDI的动力,带动企业所在母国对东道国OFDI规模的增长。一方面,跨国银行联系有助于降低信息摩擦成本、缓解企业融资约束,直接促进母国对东道国OFDI规模的增长。另一方面,银行联系的强化同时会带来双边贸易规模的上升,产生贸易—投资互补效应,间接促进OFDI。动态效应分析显示,银行联系对于OFDI会产生多期影响,但累积变量的平均影响效果会随着时间的延长逐渐减弱或淡化。本文的研究虽然针对OFDI母国为OECD成员国展开,但对已迈入中高等收入国家的中国同样具有一定的启发意义。据此,本文提出如下政策建议:

第一,继续深化金融开放,采取多种方式加强跨国银行联系,加强境内外金融同业合作,在合规前提下加强金融产品与服务创新。重点鼓励有实力的中资银行逐步建立国际银团业务分销网络,促进国际银团业务二级流转市场发展;加大银团贷款与股权融资、发行债券、财务顾问等投行业务的创新组合,为客户提供一揽子综合投行服务,从而有效缓解银行联系对OFDI促进作用的动态衰减特征;为巩固银行联系的促进作用,应当加强包含代理行业务、银行业俱乐部、银行业战略联盟、服务外包在内的多种同业合作方式。

第二,重点把握“一带一路”市场机遇,加大与沿线国家和地区商业银行业务合作,牵头组建国际银团,进一步拓展跨境及国际银团资金来源,努力降低企业对外投资面临的信息摩擦和融资约束。

第三,鼓励开展对外投资的中资企业主动对接国际银团市场,优先选择资金实力雄厚、境外布局完善、银团牵头经验丰富且分销能力较强的中资大型商业银行,通过银行联系渠道获取交易撮合、项目尽职调查、价值评估、融资方案设计、投后管理等专业咨询顾问服务,全面提升企业融资的效率和成功率。

参考文献:

[1]陈琳,高燕丽,王捷.人民币汇率、进(出)口依存度与对外直接投资[J].财贸研究,2020,31(8).

[2]黃志勇,万祥龙,许承明.金融发展对我国对外直接投资的影响——基于省级面板数据的实证分析[J].世界经济与政治论坛,2015(1).

[3]蒋冠宏,蒋殿春.中国对外投资的区位选择:基于投资引力模型的面板数据检验[J].世界经济,2012,35(9).

[4]吕越,邓利静.金融如何更好地服务实体企业对外直接投资?——基于中资银行“走出去”的影响与机制分析[J].国际金融研究,2019(10).

[5]路妍,闫振坤.宏观审慎监管与银行流动性风险的关系研究[J].经济问题,2022(9).

[6]吳卫星,蒋涛.外资银行贷款利率更低——来自新兴市场银团贷款的证据及解释[J].财贸经济,2017,38(5).

[7]张明生.中资银行国际银团贷款创新模式浅析[J].国际融资,2021(1).

[8]张相伟,龙小宁.中国境外金融机构促进了对外直接投资吗[J].国际贸易问题,2018(9).

[9]Albornoz F,Pardo H F C, Corcos G, et al.Sequential Exporting[J].Journal of International Economics, 2012, 88(1).

[10]Albuquerque R, Loayza N, Servén L.World Market Integration through the Lens of Foreign Direct Investors[J].Journal of International Economics, 2005, 66(2).

[11]Anderson J E, van Wincoop E.Gravity with Gravitas: A Solution to the Border Puzzle[J].The American Economic Review, 2003, 93(1).

[12]Antràs P, Desai M A, Foley C F.Multinational Firms, FDI Flows and Imperfect Capital Markets[J].The Quarterly Journal of Economics, 2009, 124(3).

[13]Berkowitz D, Moenius J, Pistor K.Trade, Law, and Product Complexity[J].The Review of Economics and Statistics, 2006, 88(2).

[14]Buch C M, Kesternich I, Lipponer A, et al.Exports Versus FDI Revisited: Does Finance Matter?[Z].CEPR Discussion Paper No.7839, 2010.

[15]Buckley P J, Clegg L J, Cross A R, et al.The Determinants of Chinese Outward Foreign Direct Investment[J].Journal of International Business Studies, 2007, 38(4).

[16]Caballero J, Candelaria C, Hale G.Bank Linkages and International Trade[J].Journal of International Economics, 2018, 115.

[17]Claessens S, van Horen N.Foreign Banks and Trade[J].Journal of Financial Intermediation, 2021, 45.

[18]De Haas R, van Horen N.International Shock Transmission after the Lehman Brothers Collapse: Evidence from Syndicated Lending[J].The American Economic Review, 2012, 102(3).

[19]Desai M A, Foley C F, Hines J R.A Multinational Perspective on Capital Structure Choice and Internal Capital Markets[J].The Journal of Finance, 2004, 59(6).

[20]Fajgelbaum P, Grossman G M, Helpman E.A Linder Hypothesis for Foreign Direct Investment[J].The Review of Economic Studies, 2015, 82(1).

[21]Hale G.Bank Relationships, Business Cycles, and Financial Crises[J].Journal of International Economics, 2012, 88(2).

[22]Harms P, Knaze J.Bilateral DeJure Exchange Rate Regimes and Foreign Direct Investment: A Gravity Analysis[J].Journal of International Money and Finance, 2021, 117.

[23]Kellard N M, Kontonikas A, Lamla M J, et al.Risk, Financial Stability and FDI[J].Journal of International Money and Finance, 2022, 120.

[24]Makino S, Lau C M, Yeh R S.AssetExploitation Versus AssetSeeking:Implications for Location Choice of Foreign Direct Investment from Newly Industrialized Economies[J].Journal of International Business Studies, 2002, 33(3).

[25]Mankiw N G, Romer D, Weil D N.A Contribution to the Empirics of Economic Growth[J].The Quarterly Journal of Economics, 1992, 107(2).

[26]Manova K.Credit Constraints, Heterogeneous Firms, and International Trade[J].The Review of Economic Studies, 2013, 80(2).

[27]Nguyen C P, Lee G S.Uncertainty, Financial Development, and FDI Inflows: Global Evidence[J].Economic Modelling, 2021, 99.

[28]Ongena S, Qi S S, Qin F M.Impact of Foreign Bank Presence on Foreign Direct Investment in China[J].China & World Economy, 2015, 23(4).

[29]Ongena S, Smith D C.What Determines the Number of Bank Relationships? CrossCountry Evidence[J].Journal of Financial Intermediation, 2000, 9(1).

[30]Poelhekke S.Do Global Banks Facilitate Foreign Direct Investment? [J].European Economics Review, 2015, 76.

[31]Prutkin I, Vajda P, Bielik M, et al.Joint Interpretation of Gravity and Magnetic Data in the Kolárovo Anomaly Region by Separation of Sources and the Inversion Method of Local Corrections[J].Geologica Carpathica, 2014, 65(2).

[32]Shi W L, Sun S L, Yan D Y, et al.Institutional Fragility and Outward Foreign Direct Investment from China[J].Journal of International Business Studies, 2017, 48(4).

[33]Yeaple S R.Firm Heterogeneity and the Structure of U.S.Multinational Activity[J].Journal of International Economics, 2009, 78(2).

[34]Zaheer S, Mosakowski E.The Dynamics of the Liability of Foreignness: A Global Study of Survival in Financial Services[J].Strategic Management Journal, 1997, 18(6).

(責任编辑:蒋妍)