会计信息可比性对债务融资成本的影响研究

施浣瑶

【摘 要】论文以沪深两市2010-2020年的A股上市公司为样本进行多元回归,对会计信息可比性与债务融资成本之间的相关关系进行研究,可知提升会计信息可比性能够显著降低企业的债务融资成本,研究结论经稳健性检验后依然成立。进一步研究发现,这种影响在分析师关注度低、审计质量不高的企业中更为明显。

【关键词】可比性;信息不对称;融资成本

【中图分类号】F275;F832.5【文献标志码】A【文章编号】1673-1069(2023)05-0185-03

1 引言

可比性是一个重要的会计信息质量属性,可以帮助报表使用者更好地认识并理解企业间的异同。近年来,全球对会计准则趋同的追求主要是为了增强会计信息的可比性,从而降低企业的信息风险,降低信息使用者的信息加工成本,并优化相关决策。债务融资是企业融资的主要方式之一,相对于权益融资的高门槛和严格监管,债务融资的速度快、相对较低的限制性条件,使其更容易成为企业青睐的融资方式。目前,我国民营企业的融资方式主要有银行贷款、债券融资和商业信用融资。在进行负债融资时,企业需要考虑负债的规模、期限和成本等因素,当债务融资成本较高时,企业的生产运营以及未来的可持续和健康发展可能会受到不利影响。

基于此,本文以沪深两市2010-2020年A股上市公司的数据为样本进行多元回归,考察会计信息可比性与债务融资成本之间的相关关系。

2 研究假设

会计信息可比性,作为一个重要的会计信息衡量指标,是指对于同样的经济活动,不同的会计主体对会计信息的反映应该是一致的。同时,在不同的经济活动中,会计信息之间的差异可以得到体现(Barth等,2013)。根据信息不对称理论,由于作为债务人的企业和债权人之间存在信息不对称问题,在债务合约的制定过程中会存在逆向选择和道德风险现象。较高的会计信息可比性能够增进债权人对于企业的了解,缓解债权人的信息风险,从而降低放出贷款时要求的风险补偿,进而降低债务融资成本。

在针对企业进行决策时,债权人通常需要借助企业会计信息,以此了解企业的财务状况和经营成果(周楷唐等,2017)。在国际会计准则理事会(IASB)的概念框架中,可比性可以让相同的经济活动变得更加相似,而不同的经济活动的差异更加明显。会计信息可比性可以帮助外部信息使用者对不同企业之间的情况作出比较,使债权人能够更好地对企业的偿债能力作出判断,降低由信息不对称带来的不确定性(Kim等,2012)。基于委托代理理论,由于债权人和债务人的信息不对称,如果债权人难以获得真实可靠的高质量会计信息,债权人将无法对债权人的财务状况和经营成果做到及时、全面了解,难以准确评估企业的经营业绩,无法有效甄别企业的投资风险并作出合理决策。对于会计信息可比性高的企业,债权人能够通过会计信息深入理解背后的经济业务实质,评估企业的经营业绩变动趋势,作出相应的决策。即使企业在经营过程中面临不利状况,企业高质量的会计信息也可以得到及时披露,便于债权人及时作出调整,降低投资风险。此外,会计信息可比性能够发挥信息溢出效应,使得行业内的会计信息相互补充,为外部信息使用者提供增量信息(温晓菲等,2022)。随着企业会计信息可比性的提高,高质量的会计信息可以向债权人传递出公司经营业绩良好、发展前景广阔的正面信号,这对降低债权人的投资风险发挥了很大的帮助作用,从而降低了债务融资成本。基于此,本文提出以下假设:

假设1:会计信息可比性与债务融资成本负相关。

3 研究设计

3.1 样本选择与数据来源

本文以我国A股上市公司2010-2020年的数据作为研究样本,剔除ST样本、金融行业样本,且为了有效衡量会计信息可比性,剔除前16个季度数据不完整的样本,并对连续变量进行1%和99%分位的缩尾处理,最终得到13 376个样本。除财务费用明细数据来源于Wind数据库,其余数据均来自CSMAR数据库。

3.2 会计信息可比性的度量

3.3 模型构建

4 实证结果与分析

4.1 描述性统计

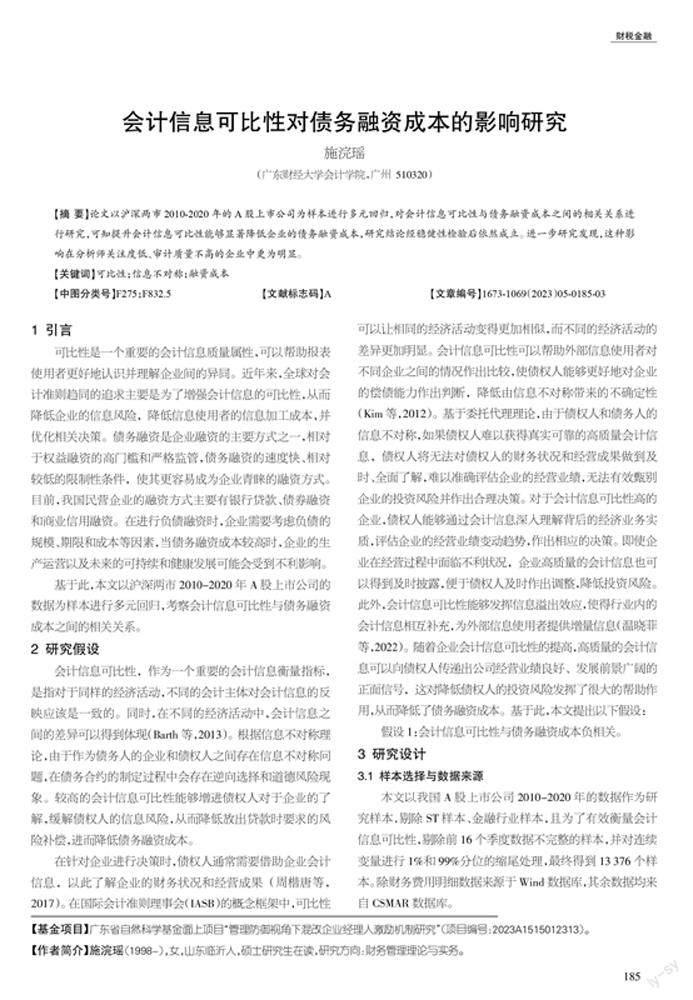

本文的描述性统计结果如表1所示。债务融资成本Dcost的均值为0.021,中位数为0.020,表明公司的债务融资成本存在一定的差距。对于会计信息可比性来说,采用平均值衡量(AIC1)时,会计信息可比性的均值为-0.011,中位数为-0.010,最大值和最小值分別为-0.004和-0.039;采用中位数衡量(AIC2)时,均值为-0.009,中位数为-0.007,最大值和最小值分别为-0.003和-0.038,表明企业之间有明显的会计信息可比性差异。

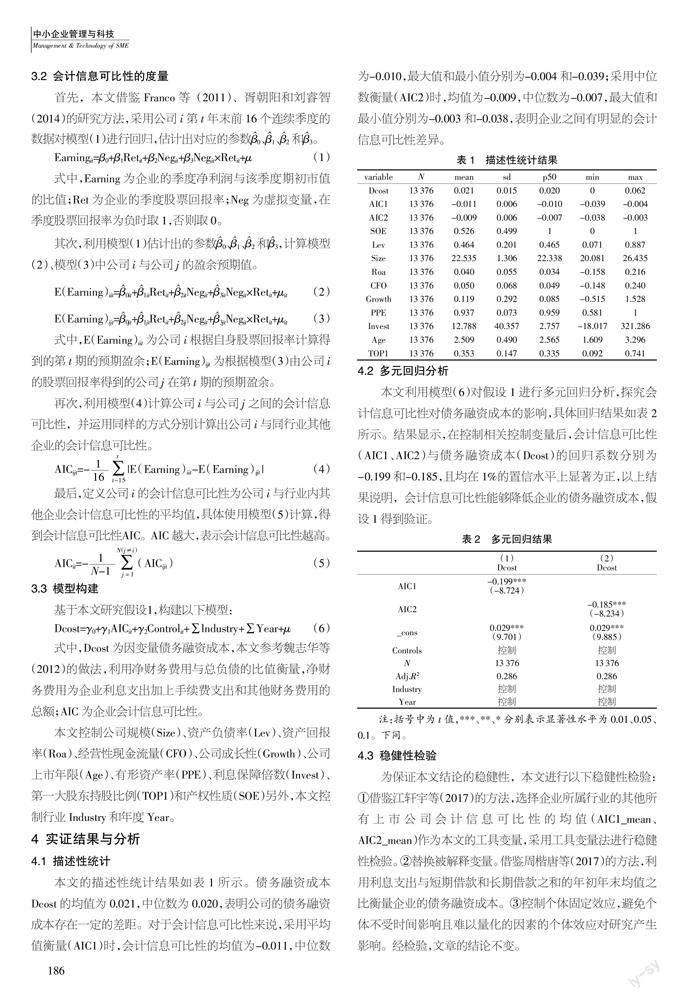

4.2 多元回归分析

本文利用模型(6)对假设1进行多元回归分析,探究会计信息可比性对债务融资成本的影响,具体回归结果如表2所示。结果显示,在控制相关控制变量后,会计信息可比性(AIC1、AIC2)与债务融资成本(Dcost)的回归系数分别为-0.199和-0.185,且均在1%的置信水平上显著为正,以上结果说明,会计信息可比性能够降低企业的债务融资成本,假设1得到验证。

4.3 稳健性检验

为保证本文结论的稳健性,本文进行以下稳健性检验:①借鉴江轩宇等(2017)的方法,选择企业所属行业的其他所有上市公司会计信息可比性的均值(AIC1_mean、AIC2_mean)作为本文的工具变量,采用工具变量法进行稳健性检验。②替换被解释变量。借鉴周楷唐等(2017)的方法,利用利息支出与短期借款和长期借款之和的年初年末均值之比衡量企业的债务融资成本。③控制个体固定效应,避免个体不受时间影响且难以量化的因素的个体效应对研究产生影响。经检验,文章的结论不变。

5 进一步研究

5.1 分析师关注的影响

分析师具有专业的信息获取方式和较强的信息分析能力,对企业进行跟踪预测,发布研究报告,并向资本市场传递企业盈余信息(黄波等,2018)。分析师跟踪数量能够在一定程度上反映企业所处的信息环境及其受到外部分析师关注的情况。企业被越多的分析师所关注,说明企业的外部关注度越高,债权人通过外界获得有关企业的信息也就越多,相应地,需要通过企业披露的会计信息了解企业的内容也就越少。因此,本文以分析师跟踪人数作为企业分析师关注度的代理变量,并根据年度行业分析师关注度的中位数,将样本划分为分析师关注度较高组(Analyst=1)和分析师关注度较低组(Analyst=0)两组,进行分组回归,回归结果如表3所示。结果显示,分析师关注度越低的企业,其会计信息可比性对企业债务融资成本的影响越大,表明会计信息可比性与分析师关注具有相互替代的治理效应。

5.2 审计质量的影响

对于债权人来说,高质量的审计报告能够提升债权人对企业财务报告的信任程度,帮助其获得更可靠的企业信息,降低与企业之间的信息不对称程度(吴先聪等,2020),从而进行相关决策。在这种情况下,债权人对企业财务审计报告披露的信息更加依赖,会计信息可比性对于债务融资成本影响的显著性降低。基于此,本文以企业是否由四大会计师事务所审计来衡量企业的审计质量,由四大会计师事务所审计的企业,审计质量更高。若聘请四大会计师事务所审计,BIG4取1,否则BIG4取0。回归结果如表4所示。结果显示,由非四大会计师事务所审计的企业,其债务融资成本更容易受会计信息可比性的影响。

6 结论与启示

会计信息可比性能够降低企业的信息不对称程度,减少外部信息使用者的信息搜寻成本。本文以2010-2020年沪深A股上市公司为研究对象,探究会计信息可比性与企业债务融资成本的相关关系。研究发现,企业的会计信息可比性越高,债务融资成本就越低,这种影响在稳健性检验后仍然显著。此外,对于分析师关注度较低、非四大会计师事务所审计的企业,这种影响更为明显。

基于本文的研究提出以下启示:第一,企业应当提升自身的信息披露质量。对于上市公司来说,要认真遵守会计准则对于信息披露的要求,积极提高自己的会计信息可比性,缓解自身与外界存在的信息不对称问题,充分发挥会计信息可比性在债务融资中的协调作用,促进外部信息使用者增进对企业的了解。第二,相关监管部门可以加强监管,敦促企业提供更高质量的信息,便于外部信息使用者获取企业的相关信息,提升信息传递效率,优化资源配置,缓解企业融资难题。

【参考文献】

【1】Mary E. Barth,李英,叶康涛.财务报告的全球可比性——是什么、为什么、如何做以及何时实现[J].会计研究,2013(5):3-10+95.

【2】周楷唐,麻志明,吴联生.高管学术经历与公司债务融资成本[J].经济研究,2017,52(7):169-183.

【3】Seil Kim,Pepa Kraft,Stephen G. Ryan.Financial Statement Comparability and Credit Risk[J].Review of Accounting Studies,2012,18(3):783-823.

【4】温晓菲,邬瑜骏,曲晓辉.会计信息可比性与企业债务融资约束——基于制度环境与终极控制权视角[J].当代会计评论,

2022,15(1):74-96.

【5】Gus De Franco,S. P. Kothari,Rodrigo S. Verdi.The Benefits of Financial Statement Comparability[J].Journal of Accounting Research,2011,49(4):895-931.

【6】胥朝阳,刘睿智.提高会计信息可比性能抑制盈余管理吗?[J].会计研究,2014(07):50-57+97.

【7】魏志华,王贞洁,吴育辉,等.金融生态环境、审計意见与债务融资成本[J].审计研究,2012(3):98-105.

【8】江轩宇,申丹琳,李颖.会计信息可比性影响企业创新吗[J].南开管理评论,2017,20(4):82-92.

【9】黄波,王满,于浩洋.分析师预测质量影响了债务融资成本吗?——来自我国上市公司的经验证据[J].金融评论,2018,10(2):56-72+124.

【10】吴先聪,罗鸿秀,张健.控股股东股权质押、审计质量与债务融资成本[J].审计研究,2020(6):86-96.