债市未来何去何从?

郑葵方?张鑫

3月10日至4月6日,10年期国债收益率在2.85%-2.87%平台窄幅震荡整理19天后,于4月7日选择了下行方向,债市连续四日走暖,10年期国债收益率下行至4月12日的2.82%。此后,远优于预期的3月外贸数据,缓解市场对经济增长前景的担忧,债市做多热情有所减退,收益率有所反弹,最高至4月17日的2.84%。但随后公布的一季度经济数据喜忧参半,债券收益率再度下行,10年期国债收益率4月27日突破2.80%关口,28日下行至2.78%,创2022年11月14日以来新低。同期,1年期国债收益率也较4月6日震荡下行8BPs至4月28日的2.15%。

债市表现偏强原因

一是4月上旬多家中小银行下调存款挂牌利率,引发市场降息预期升温。自4月8日起,河南省农村信用社、河南新县农商银行将1年期、2年期、3年期整存整取定期存款挂牌利率分别调整至1.9%、2.4%、2.85%,此前分别为2.25%、2.7%、3.3%。还有多家河南农商行亦在4月8日调整存款挂牌利率。此外,广东澄海农商银行4月1日起调整人民币存款挂牌利率,1年期、2年期、3年期、5年期整存整取定期存款挂牌利率由此前的2.01%、2.35%、2.9%、2.92%分别调整至1.95%、2.3%、2.75%、2.78%。湖北沙洋农商银行自4月1日起调整人民币存款利率,调整后1年、2年、3年期定期存款执行年利率分别为2.15%、2.45%、3.1%,此前分别为2.25%、2.6%、3.3%。由此部分机构对4月LPR下调的预期升温,刺激市场做多情绪。

二是3月CPI数据明显低于预期,引发市场通缩讨论。中国3月CPI同比上涨0.7%,跌破1%关口,低于预期和前值1.0%,创18个月新低;PPI同比延续下跌,创33个月最大降幅,显示需求仍弱,经济弱复苏。有专家认为,中国经济面临通缩风险,经济已落入衰退象限。投资者认为短期债券收益率不具备上行基础,上行概率较小。

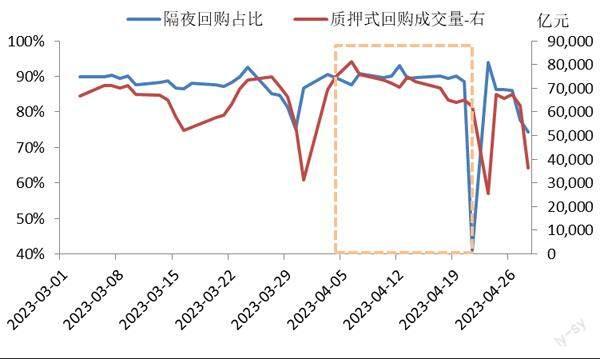

三是市场资金面宽松,机构滚隔夜加杠杆购债,支撑债市牛市行情。4月R007的均值较3月大幅下行21BPs至2.30%,下行幅度大于DR007(仅下行3BPs至2.06%),显示非银机构手头资金充裕,有旺盛的投资需求。市场机构加杠杆购债的行为明显增加,质押式回购日成交量在4月初资金宽松时期跃升至7万亿元以上,并在4月6日突破历史纪录新高达到8.1万亿元,4月3-21日的日成交量平均为7.08万亿元,其中,隔夜回购成交占比4月3日升至90.5%,4月3-20日平均水平在90%左右,说明机构大量通过滚隔夜加杠杆。

金融机构积极做多

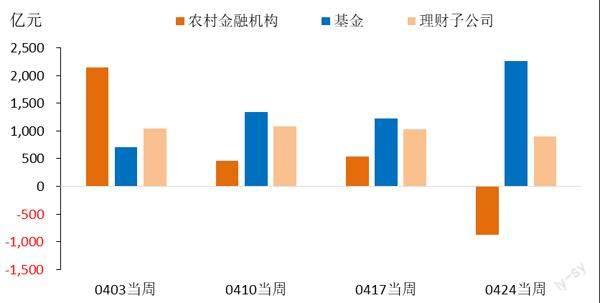

中国外汇交易中心的IDATA数据显示,4月债券二级市场的三大购债助力是农村金融机构、基金和银行理财子公司。其中,农村金融机构主要是在4月3日当周大额购买2149亿元债券,此后购债量大幅减少,最后一周转为净卖出872亿元。

基金和银行理财子公司是推动4月债市走牛的核心力量,周净买入债券的规模多数时间超过千亿元,尤其基金公司的配置需求节节攀升,对应此期间的债券收益率下行。由于基金和理财按年度考核投资收益,两者在2023年1月均空仓过节,踏空市场行情,因此,在2-4月在市场持续净买入债券,以免踏空行情。这两类机构有积极做多的动力,对债市利空因素(如3月PMI、社融和信贷数据、消费增速超预期,一季度GDP同比增速超预期升至4.5%等)反应钝化,而对利多债市的因素过度反应。

客观来看,推动利率下行的第一个因素——部分中小银行下调存款挂牌利率,实际上是对2022年9月大行和股份行存款利率下调的后续跟进,或是在2023年年初时曾上调利率揽储,此次下调回到此前水平。这并非新一轮存款利率的下降周期开启,而多是前一轮存款利率调整的跟进,央行对此已明确表态。

图1:中国国债收益率走势

数据来源:Wind

图2:质押式回购成交量和隔夜回购占比

数据来源:Wind

图3:4月债券二级市场三大购债主力机构

数据来源:Wind

图4:10年期国债期货和R007走势

数据来源:Wind

第二个因素——3月CPI同比涨幅超预期回落,主要是2022年受疫情扰动和油价上涨影响而基数偏高、鲜菜价格在天气回暖下跌幅加深,以及车辆降价促销潮的作用。二季度国内经济内生动力仍待修复,CPI或继续低位温和震荡,至下半年CPI同比将有所回升,通缩论将被证伪。

因此,本质上,推动本轮中国债市走牛的核心原因还是在于交易型機构的投资业绩驱动。2023年以来,做多三大主力机构是农商行、基金和理财,尤其基金和理财作为交易型机构,背负投资收益考核压力,其做多债券赚取价差收入最好的时间窗口就是二季度。此时,国内经济内生动能未完全恢复,各行业冷热不均,经济修复曲折反复,CPI也将低位震荡,货币政策仍将保持呵护经济稳增长的基调,货币政策收紧的风险较小,正是做多要业绩的好时机。因此,机构会对利空债市的因素反应不大,反而积极定价利多因素。从国债期货价格来看,4月以来,即使资金利率R007上行,10年期国债期货价格多数时间依然上涨,涨势如牛,就可以看出交易型机构强烈的看多倾向。

另一方面,央行货币政策委员会4月14日召开2023年第一季度例会提出“保持信贷合理增长、节奏平稳”,加之一季度人民币信贷累计增量已达10.6万亿元,已部分透支未来增长空间,预计后续信贷投放速度将较一季度明显放缓。同时,4月以来,部分中小银行跟进2022年9月大行和股份行下调存款利率,其负债成本有望降低。随着银行整体信贷投放规模放缓和中小银行负债成本的下降,银行未来的债券投资需求有望明显增加。

综上所述,预计二季度债券收益率仍有下行空间,10年期国债收益率有向下突破的可能,10年期国债收益率的中枢将在2.73%,波动区间为2.65%-2.83%。因资金面宽松,短端1年期国债收益率的下行幅度会大于长端,预计波动区间为1.95%-2.25%,中枢在2.05%,曲线形态趋于陡峭化,期限利差可能拓宽。但到三季度,随着国内经济复苏力度越来越强,基本面走强对债市的利空作用会更多被市场关注,尤其随着CPI超预期回升,债券收益率将反弹向上。

本文仅代表作者个人观点,与所在机构无关。