跨境资本异常波动的风险预警:基于机器学习视角

谭小芬 王欣康 张碧琼

摘要:基于“在险资本流动”的宏观研究新范式,运用预测分位数回归与稳定分布拟合方法,识别出中国的跨境资本异常波动风险。基于包含371个指标的高维数据集,通过构建的Lasso-PCA双重筛选机器学习方法,识别出不同类型跨境资本异动风险的关键预警因子。结果显示:(1)构建的跨境资本异动风险指标能较好地衡量中国所面临的资本流动尾部风险;(2)国内外长期利差扩大是债券资本涌入风险的关键预警因子,美国货币政策收紧是债券资本撤离风险的关键预警因子,全球风险偏好降低是股票资本涌入风险的关键预警因子,而美元名义有效汇率上升是股票资本撤离风险的关键预警因子;(3)2022年以来,美联储持续加息与美元走强会增加中国的跨境资本撤离风险。在金融市场双向开放进程加快的背景下,为中国防范化解外部冲击风险提供了重要参考依据。

关键词:跨境资本流动;异常波动风险;涌入风险;撤离风险;风险预警;机器学习;Lasso-PCA双重筛选模型

文献标识码:A文章编号:1002-2848-2023(02)-0013-15

跨境资本异常波动会显著影响一国的经济金融状况,并且为货币当局的政策制定带来挑战,特别是在新兴市场国家。一方面,国际资本的流入能够缓解资本接收国的融资约束,促进其金融市场的发展,进而改善资本接收国的经济金融状况;另一方面,跨境资本的大规模涌入还会助长资本接收国特别是新兴市场国家的资产价格泡沫,增加金融机构的脆弱性并造成金融风险的累积。而当跨境资本流向出现逆转时,往往会导致资本接收国资产价格的大幅下跌并增加本国货币的贬值压力,引发新兴经济体金融市场的剧烈波动进而威胁其金融稳定[1-2]。严格来说,资本流动水平对于宏观经济的影响存在阈值效应:稳定的跨境资本流动不会对一国的经济和金融稳定造成破坏性影响,只有跨境资本的异常波动或者趋势性逆转,才会损害和威胁宏观经济金融稳定[3],因此也更加受到各国政策制定者的关注。基于此,跨境资本的异常波动风险引起学者们的关注,即识别出各国尤其是新兴市场国家跨境资本流动中的尾部风险[4-6]。全球金融危机以来,流入和流出中国的跨境资本尤其是组合投资规模显著上升,流入中国债券和股票市场的海外资本规模由2010年的20.67亿美元飙升至2020年的1 072.96亿美元,占流入新兴经济体总规模的比例也由2010年的8.2%上升至2020年的72.1%。跨境资本流动规模的上升在改善中国融资环境的同时,也会不可避免地增加跨境资本异常波动的风险。

在此背景下,有两个迫切需要解决的问题:一是如何衡量中国所面临的跨境资本异常波动风险,二是能否对中国的跨境资本异动风险进行前瞻性的预警。可以预期,随着中国金融市场的双向开放,中国应对大规模跨境资本双向流动的压力将进一步上升。因此,识别中国跨境资本的异常波动风险并构建前瞻性的预警指标,具有重要的理论和现实意义。对此,本文基于“在险资本流动”的宏观研究新范式,识别出中国不同类型跨境资本的涌入风险与撤离风险,并结合高维数据集与机器学习方法,构建预警模型。本文的边际贡献在于:第一,研究视角上,基于“在险资本流动”分析框架,对中国跨境资本流动的分布特征及尾部风险进行识别,揭示了中国跨境资本异常波动风险的生成机理;第二,研究内容上,运用基于高维数据集的机器学习方法,发现了对中国跨境资本异常波动具有重要预测价值的关键预警因子,拓展了关于外部冲击下风险跨境传导的已有研究;第三,应用前景上,构建了Lasso-PCA双重筛选机器学习方法以及中国跨境资本异动风险指标,为后续的相关研究提供方法论基础和数据支撑,为防范和化解金融风险提供决策依据。

一、文献回顾

跨境资本流动是国际经济学研究的核心话题[5]。已有文献的研究主要集中于跨境资本流动的驱动因素、经济后果以及时变特征[6-12]方面。然而,其中大部分实证文献都是建立在传统线性回归的方法之上,即探讨国内拉动因素、全球推动因素以及相关政策对跨境资本流动条件均值的影响,而忽略了其条件分布以及尾部风险这些具有重要理论与实践价值的问题。

Adrian等[13]通过预测分位数回归与偏态t分布拟合的两阶段方法,构建了“在险增长”(growth-at-risk,GaR)这一宏观经济分析的新范式,通过将金融状况与经济增长纳入统一的研究框架,分析经济增长对金融状况的脆弱性。運用预测分位数回归与偏态t分布拟合的分析框架,Gelos等[4]提出了“在险资本流动”(capital flow-at-risk,CFaR)分析框架,并且基于35个新兴经济体1996年第4季度—2018年第4季度的面板数据,研究“推动—拉动”因素及相关政策对于未来流入新兴市场国家跨境资本概率分布的影响,发现外汇干预和宏观审慎政策可以降低在发生全球冲击时跨境组合投资的左尾风险,而资本管制却适得其反。

“在险资本流动”研究框架的优势体现在:(1)防范化解跨境资本大进大出带来的外部金融冲击是各国中央银行的重要职责之一,尽管传统线性回归模型能够提供针对资本流动的一系列无偏解释,但是对于政策制定来说,风险识别与跨期预警有时比基于生成无偏估计量的因果推断更加重要[14-15];(2)相较于条件均值,分布拟合能够通过对未来资本流动尾部风险的识别提供更加充足的政策设计时间与工具储备空间。可以说,“在险资本流动”的研究范式提供了一个针对跨境资本异常波动的情景分析框架。

目前,文献中对中国跨境资本异动风险这一重要问题的探讨相对匮乏。探讨中国面临的外部金融风险的部分文献主要聚焦汇率这一指标[16-17],即通过特定的技术手段识别出中国外汇汇率波动的尾部风险,并探讨其内在的生成机理。然而在现阶段,尽管汇率市场化改革颇具成效,但是中国与真正意义上有管理的浮动汇率制仍存在差距[18]。汇率波动主要受到外汇市场供求和预期的影响,中国外汇市场的供求关系由过去的经常账户顺差主导逐渐转变为金融账户主导,跨境资本流动对外汇市场供求的影响日益显著;同时,市场预期也通过跨境资本流动影响外汇供求关系。作为国际经济学研究中的核心话题,中国仍然缺乏针对跨境资本流动尾部风险的相关研究。

除了对研究问题的本土化探索外,本文主要进行如下拓展:(1)基于“在险资本流动”的研究范式,Gelos等[4]参考Adrian等[13]的研究,采用基于5%、25%、75%以及95%四个分位点的最小二乘偏态t分布拟合,损失了预测分位数回归中的部分尾部值信息及大部分中值信息,本文采用包含更多分位数回归信息的稳定分布形式,提高资本流动分布拟合的准确性。(2)Gelos等[4]进行了“推动—拉动”因素及相关政策影响跨境资本流动分布的定性研究,即通过图像观察概率密度函数的形态变化。本文在此基础上通过计算跨境资本流动尾部事件发生的概率,对尾部风险进行量化,构建中国的跨境资本异常波动风险指标。(3)进一步,基于包含371个指标的高维数据集,运用本文构建的Lasso-PCA双重筛选机器学习方法,捕捉不同类型跨境资本异常波动风险的关键预警因子。

二、模型设定与研究方法

(一)研究思路

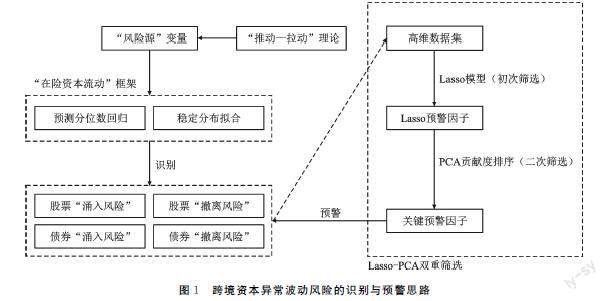

本文进行跨境资本异常波动风险的识别与预警思路如图1所示。首先,通过“在险资本流动”的研究框架,拟合跨境资本流动的时变分布;其次,对跨境股票和债券的涌入风险与撤离风险进行量化;最后,基于包含371个子指标的高维数据集,运用Lasso-PCA双重筛选方法进行“关键预警因子”的识别。

图1跨境资本异常波动风险的识别与预警思路

(二)中国跨境资本异常波动风险的识别策略

“在险资本流动”的研究框架主要分为预测分位数回归与预测分布拟合两步。具体来说,本文首先建立如下的预测分位数回归模型:

β︿τ=argmin∑T-1 t=1(τ·I(yt+1≥xtβ)|yt+1-xtβτ|+(1-τ)·I(yt+1 其中,xt为包含被解释变量滞后一期、“推动—拉动”因素、相关政策以及常数项在内的预测变量在第t期的观测值;yt+1为响应变量跨境资本流动在第t+1期的观测值;I(·)为示性函数;针对不同的分位点τ,在分位数回归的估计程序中,模型通过最小化分位数加权的绝对残差得到待估参数的估计量β︿τ。通过以上的估计策略,可以得到在给定xt条件下的跨境资本流动条件分位数预测: Q︿yt+1|xt(τ|xt)=xtβ︿τ (2) 基于式(2),分位数回归提供了对未来一个月跨境资本流动yt+1的近似估计Q︿yt+1|xt。在此基础上,本文通过稳定分布进行拟合。具体来说,由于稳定分布并不存在统一、封闭的概率密度函数的解析表达式,随机变量服从稳定分布时,当且仅当其特征函数满足 Eeity;α,β,γ,δ=exp-γαtα1+iβsignttanπα 2(γ|t|)1-α-1+iδt,α≠1 exp-γ|t|1+iβsigntπ 2ln(γ|t|)+iδt,α=1 (3) 其中,E(·)为期望函数,α、β、γ、δ分别为稳定分布的第一形态参数、第二形态参数、尺度参数和位置参数,给定以上4个参数,可以确定唯一的稳定分布。 在得到t期预测变量xt条件下的跨境资本流动y︿t+1的预测稳定分布后,为进一步衡量跨境资本的涌入风险与撤离风险,本文以中国跨境资本流动的历史数据为基准,分别计算y︿t+1大于历史均值单位标准差的条件预测概率p︿s与y︿t+1小于历史均值单位标准差的条件预测概率p︿r, 并将以上概率定义为中国跨境资本异常波动的风险。 进一步,由于稳定分布并不具有解析形式的概率密度函数,本文采用程序直接积分法得到预测稳定分布的近似条件概率密度函数f︿yt+1y|xt。基于以上,中国跨境资本流动的涌入风险和撤离风险可表示为 p︿r=∫μ︿-σ︿-∞f︿yt+1y|xtdy (4) p︿s=∫+∞μ︿+σ︿f︿yt+1y|xtdy (5) 其中,μ︿和σ︿分别为基于中国跨境资本流动历史数据估计的均值及标准差。 (三)变量选取与数据来源 参考已有文献,本文选取全球经济基本面、全球风险偏好 全球风险偏好指标的构建参考Datta等[19]的研究,计算摩根士丹利发达经济体股票指数、美国标普500指数、标普500的VIX波动率指数、道琼斯欧指波动率指数(VSTOXX)、10年期美国国债收益率、10年期德国国债收益率、美国高收益公司债券利差、欧元区高收益公司债券利差、美元兑日元汇率、欧元兑瑞士法郎汇率、新兴市场美元指数以及黄金现货价格的月度变化(或变化率),对VIX、VSTOXX、美国和欧元区高收益公司债券利差、新兴经济体美元指数、黄金价格取相反数后加总得到。、全球流动性水平以及美国货币政策作为推动跨境资本流入中国市场的全球性因素。对于拉动因素,本文选取中国经济基本面、国内外短期利差、国内外长期利差、国内外汇差、国内外资产价差以及中国经济政策不确定性 具体来说,中国经济基本面通过国家统计局公布的宏观经济景气指数、环亚经济数据有限公司(CEIC)公布的中国经济先行指标以及中金公司构建的中金宏观经济景气指数三个子指标的第一主成分衡量;国内外短期利差以3个月Shibor利率与美国银行间3个月同业拆借利率之差衡量;国内外长期利差以中国10年期国债收益率与美国10年期国债收益率之差衡量;国内外汇差以人民币兑美元中间价涨跌幅与美元指数涨跌幅之差衡量;国內外资产价差以沪深300指数涨跌幅与标普500指数涨跌幅之差衡量;中国经济政策不确定性采用Huang等[20]构建的中国经济政策不确定性指数衡量。。此外,本文的数据集中还包含宏观审慎政策和资本管制措施 Pasricha等[21]提供了45个经济体的资本管制强度数据库,更新时间截至2015年。本文在其基础上,查阅国家外汇管理局官网,补充了中国2016—2021年的数据。具体来说,通过检索外汇管理局官网中“政策法规”目录下的“资本项目外汇管理”,选取涉及放松/收紧跨境组合投资管制的相关法令条款,根据放松/收紧倾向赋予“-1—1”虚拟变量。为衡量相关政策的冲击效应,仅对法令颁布当月进行赋值,最后结合Fernández等[22]构建的年度资本管制水平数据库进行校准。。 跨境资本流动数据来源为新兴投资组合基金(EPFR)数据库 Fratzscher等[9,23]指出EPFR是所有国际资本流动数据库中最全面的一种,尤其是在高频数据和地理覆盖范围层面。尽管所占市值较低,但是EPFR中的投资组合流量与BOP中的投资组合流量密切匹配。本文选取EPFR中期初未尝投资额的百分比变化指标(Flow,%),该指标克服了基金数量随时间变化的问题,这也是使用EPFR相关研究中的标准做法。,其中包含流入中国债券和股票市场的资本净流量数据 本文主要探讨跨境组合投资的原因。一方面是基于数据可得性;另一方面,已有研究表明跨境组合投资对外部因素的反应最为敏感,相比之下,后金融危机时期的跨境直接投资和跨境银行贷款则对“推动—拉动”因素缺乏敏感性,且波动程度较低。。本文对M2等存量数据采用对数差分处理,全球实体经济活动指数、中国经济政策不确定性指数等指数型数据采用标准化处理,所有指标的频率统一为月度。此外,全球经济在后金融危机时期进入了低利率与低通胀共存的新常态,跨境资本流动也呈现出诸多新特征,为尽可能地捕捉后金融危机时期的跨境资本流动的新特点,本文的样本时间跨度为2011年1月—2021年12月。汇总的变量选取及数据来源如表1所示。 (四)跨境资本异常波动关键预警因子的识别动机 许多重要政策问题的本质实际上都是基于最小预测偏差的预测问题,而非基于生成无偏估计量的因果推断[14-15]。随着统计学和计量技术的发展,对于经济金融活动中某一指标的度量方式可能是多样且复杂的。例如本文涉及的“全球风险偏好”指标,现有文献中主要的衡量方式有芝加哥期权交易所波动率指数(VIX)、美国BBB级公司信用债利差、风险厌恶指数、风险承担/厌恶指数以及基于全球资产价格主成分的风险偏好指数等。 对于经济中的预测问题来说,主观的指标选取往往不能达到最优的样本外预测效果,多重共线性以及过拟合问题又极大地限制了通过扩充变量集改善预测精度的做法[27]。在此背景下,能够基于真实世界中的复杂信息,对高维数据集通过程式化法则而非主观设定进行变量筛选的机器学习方法逐渐在经济学特别是预测问题中得到应用[28]。 本文基于机器学习的最小绝对值收缩和筛选算子(Lasso)技术以及主成分分析技术,构建了一个Lasso-PCA双重筛选模型,从包含371个变量的高维数据集中筛选出对跨境资本异动风险贡献最大的关键预警因子,并尝试探讨其背后的经济金融学逻辑。 (五)跨境资本异常波动关键预警因子的识别策略 首先,将式(4)(5)识别出的跨境资本异常波动风险作为被解释变量,将高维数据集作为解释变量,运用机器学习Lasso方法进行一次筛选,得到资本涌入风险和撤离风险的预警因子集;其次,对预警因子集进行主成分分析,不同主成分按照因子载荷排序得到关键预警因子;最后,估算关键预警因子的置信区间 方法细节留存备索。。参考Belloni等[29]的研究,本文采用双重选择Lasso方法对关键预警因子的预测置信区间进行估计 需要说明的是,对于关键预警因子的筛选并不意味着其他“推动—拉动”因素或者相关政策不重要,本文的识别策略仅基于其是否具有最佳的预警效果,不代表“非关键预警因子”和跨境资本异常波动之间没有因果联系。。 综合已有文献,本文构建了一个涵盖32个数据库、经典文献以及笔者计算在内包含371个子指标的月度高维预测数据集,指标涵盖实体经济、金融市场(货币市场、资本市场、债券市场、外汇市场、大宗商品市场、衍生品市场)、公众预期和不确定性等多个维度,一级指标与数据来源见表2。 三、实证结果与分析 (一)跨境资本异常波动风险的识别结果与分析 线性回归模型的拟合情况如图2所示。可以看出,针对跨境资本流动的不同分位点,线性模型的预测误差存在显著差异,无论是债券资本还是股票资本,线性模型对于其尾部事件的预测精度均显著低于常规时期。这说明传统的线性回归拟合对样本异常值缺乏敏感性,无法识别出跨境资本流动所面临的尾部风险。 图2线性回归拟合结果 基于式(1)~(5)的识别策略,分别选取跨境债券资本流动和跨境股票资本流动作为预测响应变量p︿,分别得到债券资本涌入风险、债券资本撤离风险、股票资本涌入风险和股票资本撤离风险4个子指标,识别结果如图3所示。可以看出,本文构建的跨境资本异动风险指标对于真实数据尤其是异常值具有较高的匹配度,即拥有良好的样本外预测能力。模型预警的涌入风险较高时,往往伴随着跨境资本的大规模流入,而模型预警的撤离风险较高时,则往往伴随着跨境资本的大规模流出或流向逆转 需要说明的是,本文构建的跨境资本异常波动风险指标本质上是基于预测变量滞后一期的事前预警。事实上,较高的涌入风险是否会释放为实际资本的大规模流入,还取决于当期的内外部经济金融状况以及相应的政策反馈,尤其是资本账户开放程度。本文将月度的实际股票/债券净流入作为被解释变量,将构建的股票/债券涌入风险和当月的资本管制强度作为解释变量,通过回归发现,资本账户开放程度越高,资本涌入风险越有可能释放为实际的资本大规模流入。感谢匿名审稿专家的宝贵建议。。 1. 2011年—2013年 在2011—2013年上半年,由于美联储超宽松货币政策造成的全球流动性充裕,中国面临较高的资本涌入风险。对于跨境债券而言,2011年4月—2011年9月以及2012年10月—2013年5月期间面临较高的流入压力;对于跨境股票而言,2012年10月—2013年4月期間面临较高的流入压力;而2012年10月恰好对应于美联储开启第三轮量化宽松的时间;在该时期,除了2011年2月—2011年4月跨境股票撤离风险较高外,中国面临的资本流出压力整体偏低。 2. 2013年—2017年 2013年下半年—2017年的美联储货币政策紧缩周期,中国面临的跨境组合投资撤离风险显著上升。2013年6月,时任美联储主席的伯南克在国会演讲时释放出缩表信号。受到“缩减恐慌”情绪的影响,全球投资者风险偏好程度下降,表现在跨境债券和股票的撤离风险在2013年6月—2013年9月激增。 2014年1月—2015年12月美联储正式缩表,同时在2015年8月中国宣布实行“8·11”汇改,期间跨境债券分别在2014年2月—6月、2015年1月—4月以及2015年9月—12月面临较高的流出压力;跨境股票分别在2014年2月—6月、2014年10月—2015年5月以及2015年9月—12月面臨较高的流出压力;除了2015年3月以及2015年6月—8月跨境股票涌入风险较高外,中国面临的资本流入压力处于较低水平。2015年12月,美联储宣布加息,造成中国的跨境债券撤离风险在2016年1月—3月显著上升。2016年11月—2017年1月,由于人民币兑美元大幅贬值,跨境组合投资流出压力再次攀升。 3. 2018—2019年 随着中国金融市场的对外开放,在2018—2019年底,跨境组合投资整体上呈现出净流入的态势,其中跨境股票在2018年1月—6月面临较高的涌入风险;2018年10月,美国中期选举的不确定性造成以美股为代表的发达经济体股价暴跌,引起中国股票市场的资本流入压力在2018年10月—2019年1月显著上升;然而,由于中美贸易摩擦的升级,美国在2019年8月宣布对总价值约3 000亿美元的中国进口产品征收关税,造成跨境股票在2019年8月—11月期间面临较高的流出压力。 4. 2020—2021年 2020年以来,新冠病毒感染疫情的全球“大流行”造成了跨境资本的大进大出。具体来说,在2020年上半年,由于新冠病毒感染疫情的暴发,全球经济陷入停滞,不确定性攀升,中国债市和股市海外资本的撤离风险经历了一轮短暂上行。这种趋势自2020年6月开始发生逆转,由于中国率先控制住了疫情的传播并实现复工复产,海外投资者对中国经济复苏的信心大增。同时,发达经济体中央银行的超宽松货币政策使得国内外利差扩大,在“追求收益”的驱动下,跨境资本的涌入风险加剧。事实上,在2020年下半年—2021年上半年,流入中国股票市场和债券市场的资本规模也屡创新高。 然而,由于“德尔塔”以及“奥密克戎”变异毒株的出现,中国国内疫情出现反复。此外,以美国和欧元区为代表的发达经济体的通货膨胀率居高不下。在此背景下,发达经济体中央银行收紧货币政策的步伐逐渐加快,国内外货币政策立场开始分化,美元走强,利差收窄。跨境资本的流入压力得到缓解,同时流出压力显著增加。 (二)跨境资本异常波动关键预警因子的识别结果与分析 基于本文构建的Lasso-PCA双重筛选模型,分别将债券涌入风险、债券撤离风险、股票涌入风险和股票撤离风险作为预测响应变量,关键预警因子的识别结果如表3所示 Lasso回归和主成分分析的详细结果留存备索。。可以看出,经过Lasso交叉验证的初步筛选后,股票资本涌入风险和撤离风险的总预警因子数分别为28个和22个,债券资本涌入风险和撤离风险的总预警因子数分别为10个和5个,股票资本的预警因子个数显著多于债券资本的预警因子数。这可能是因为股票资本跨境流动的成因相对来说更加复杂,会受到国内外诸多“推动—拉动”因素及相关政策的共同影响;而债券资本跨境流动的驱动因素则相对集中,大量预测因子的加入并不能显著改善模型的预测精度,即表现在被Lasso回归的惩罚项剔除。 1.债券涌入风险 债券涌入风险的第一关键预警因子为国内外长期利差,该指标通过中国10年期国债收益率和美国10年期政府债券收益率之差衡量。表3结果显示,中美长期利差增加将显著推升中国的债券涌入风险。其原因可能是国内外长期利差一定程度上代表了中国债券市场对于海外投资者的相对吸引力,当国内外长期利差扩大时,投资于中国债券尤其是长期国债的相对收益显著上升。在此驱动下,中国未来面临的债券资本大规模涌入的风险显著增加。第二关键预警因子为人民币兑美元外汇掉期的1个月远端掉期点。外汇掉期能够在一定程度上反映公众对于汇率的预期,该指数上升意味着人民币的远期升值预期增强,在套汇动机的驱使下,国际资本涌入的概率上升。第三关键预警因子为中国经济基本面,其改善将增加海外投资者投资中国债券特别是长期债券的信心,增加未来债券资本的涌入风险。 2.债券撤离风险 债券撤离风险的第一关键预警因子为美国货币政策当月变化,本文使用美国影子利率的月度变化作为其代理变量。影子利率的当月变化能够反映美联储的政策冲击,双重选择Lasso回归模型的结果显示,美国货币政策的鹰派转向将显著增加中国跨境债券的撤离风险,与2014年量化缩减期间的经验保持一致。由于美联储的货币政策立场可以很大程度上反映为美国的短期利率水平,当美联储采取紧缩性货币政策时,美国短期利率上升,同时美元汇率走强,中美利差收窄,在套利和套汇的双重动机下,流入中国债券市场的跨境资本面临回流压力。第二预警因子为CEIC中国宏观指数,表3结果显示,中国未来发生的债券撤离风险因经济基本面的恶化而上升。第三预警因子为宏观审慎政策,宏观审慎政策的收紧将显著增加未来1个月跨境债券资本大规模流出的概率。 3.股票涌入风险 股票涌入风险的第一关键预警因子为全球风险偏好水平,全球风险偏好指标的上升意味着全球投资者的风险承担。具体来说,表3的回归结果显示,全球风险偏好水平下降将增加中国的股票涌入风险,该结论与部分文献的研究结果相反[4,33-34]。 中国跨境股票资本净流入与滞后一期VIX指数的相关情况如图4所示。可以看出,在整个样本期内,中国跨境股票资本净流入与滞后一期VIX指数并无显著相关关系,表现为全样本的回归线斜率较为平坦;然而,当聚焦跨境股票资本大规模流入的时期时(选择实际净流入的上10%分位数),二者却呈现出显著的正相关关系,即VIX指数的上升能够为跨境资本涌入中国股市提供一定程度的预警。可能的原因如下: (1)相较于已有文献,本文对研究样本进行了更新。Rey[33]研究的样本时间跨度为1990—2012年,Chari等[34]研究的样本时间跨度为2002—2019年,Gelos等[4]研究的样本时间跨度为1996—2018年。以上研究的样本时间节点均在新冠病毒感染疫情暴发以前,并且横跨了2008年全球金融危机这一“黑天鹅”事件,危机的爆发与全球疫情造成的全球投资者风险规避驱动了跨境股票大规模撤离新兴经济体,在实证结果上体现为VIX指数与净流入新兴经济体的跨境资本规模之间的显著负相关关系。 (2)相较于已有文献,本文的研究对象聚焦中国。Rey[33]研究的样本国家为53个发达和新兴经济体,Chari等[34]研究的样本国家为21个不包含中国的新兴经济体,Gelos等[4]研究的样本国家为33个不包含中国的新兴经济体。也就是说,VIX指数与跨境资本流入规模的负相关关系这一结论,很大程度上是基于不包括中国的新兴经济体所得出的。理论上,尽管中国也属于新兴经济体,但是与其他新兴经济体相比,中国在经济体量、金融体系、汇率制度以及资本账户开放程度等方面具有一定的独特性。因此,以上结论并不适用于中国。 图4中国跨境股票资本净流入与滞后一期VIX指数的相关情况 注:图中虚线为线性回归拟合线;跨境资本流动的数据来源为EPFR,VIX指数的数据来源为圣路易斯联储;时间跨度为2011年1月—2021年12月。 (3)已有研究表明,全球跨境资本流动的模式在2008年金融危机以来,特别是新冠病毒感染疫情以来,呈现出诸多新特征。国际清算银行的课题研究表明,新冠病毒感染疫情以来,国际资本变得更加“挑剔”,青睐经济复苏更加迅速、制度框架更加成熟以及金融市场更加发达的新兴市场国家[35]。由于在新冠病毒感染疫情暴发之初中国较好地控制住了疫情的扩散,并率先完成复工复产,加上彼时投资于中国股市能够获得相对稳定的回报,中国的股票市场便成为全球跨境资本的主要流向。VIX指数在2020年第2季度—2020年第4季度的平均值分别达到了34.49、25.81和25.62,其中2020年第2季度更是创下2008年全球金融危机以来的新高。然而,全球风险偏好水平的骤降并未造成跨境股票大规模流出中国,期间流入中国股市的资本规模分别为897.67、792.25和2 512.06亿美元,屡创新高 数据来源为圣路易斯联储和中国国家外汇管理局。。 本文为后疫情时代国际资本流向的新特征提供了初步的证据。新冠病毒感染疫情暴发初期,全球投资者转向风险规避,大规模跨境资本涌入中国股市;而自2021年以来,全球投资者转向风险承担,流入中国股市的跨境资本却出现骤停。以上证据说明,在后金融危机尤其是后疫情时代,全球风险偏好与股票涌入风险的正相关关系在中国并不稳健,中国股票甚至在一定程度上起到了全球避险资产的作用,全球风险偏好水平下降成为能够预警中国股票涌入风险的关键因子。因此,防范化解跨境股票大规模涌入造成的风险累积,需要格外关注全球风险偏好水平的变化。 芝加哥期货交易所(CBOT)美国10年期国债期权的当月成交量是股票涌入风险的第二预警因子,该指标的大幅波动通常发生在发达经济体货币政策转向或者全球风险偏好突变时。在不考虑严格因果关系的基础上,CBOT美国10年期国债期权当月成交量的上升与未来中国应对股票的资本涌入压力呈显著的正相关关系。股票涌入风险的第三预警因子是中美长期利差,表3结果显示,中美长期利差的收窄在降低债券涌入风险的同时会增加股票涌入风险,证明了跨境资本“投资组合再平衡”效应的存在。 4.股票撤离风险 美元汇率是股票撤离风险的第一关键预警因子,本文以名义美元汇率指数的当月涨幅作为代理变量,表3结果显示,名义美元汇率指数上涨将增加中国的股票撤离风险。其可能的原因是,汇率预期对跨境资本流动的方向和规模具有重要影响。人民币汇率可以视为人民币相对于其他货币的价格,市场形成人民币的贬值预期意味着投资者认为人民币将变得“廉价”,因此便倾向于抛售人民币资产以规避损失并追求更高的收益。在现阶段,中国的汇率波动幅度整体偏低,人民币兑美元汇率无法实现清洁浮动。而美元指数却与人民币汇率预期高度相关,当美元指数走强时,市场形成人民币的贬值预期,在套汇动机的驱动下,跨境资本大规模流出中国股市的风险加剧。 上海证券综合指数当月涨幅是股票撤离风险的第二预警因子。本文的结果显示,上海证券综合指数的上涨将对未来1个月的股票撤离事件起到关键预警作用,从风险生成机理的角度来看,金融风险往往生成于资产价格大幅上涨期间,因此应格外警惕股价大幅上涨带来的未来资本撤离风险;股票撤离风险 的第三预警因子是法国CAC 40指數的月度涨幅,该指标由法国巴黎证券交易所公布,反映了在该交易所上市且市值排名前40名上市公司的整体股价变动情况。法国巴黎CAC 40指数能在一定程度上反映发达经济体股价的变动情况,在2011年1月—2021年12月的样本期内,其与MSCI发达经济体股价指数的相关系数为0.97,与美国标普500指数的相关系数为0.92。中国跨境股票净流入的前5%分位数与滞后一期法国CAC 40指数当月涨跌幅的对比情况见表4。 从表4可以看出,在中国跨境股票出现撤离事件的前一个月,法国CAC 40均保持大幅上涨,平均月度涨幅达到4.45%,再次印证了该指标对于跨境股票左尾风险的预警作用。作为对比,美国标普500指数期间的平均月度涨幅也达到3.24%,然而在2014年2月却下跌2.4%,无法对中国2014年3月的股票资本撤离发出预警信号, Lasso-PCA模型捕捉到了这些细微差别并最终筛选出了法国CAC 40指数。理论上,发达经济体和中国的股票资产存在一定的替代关系,当发达经济体的股票价格上涨较快时,国内外资产价差的收窄可能会引起流入中国股票市场跨境资本的大规模回流。就预测效果而言,法国CAC 40指数不失为中国股票撤离风险的一个关键预警因子。横向对比来看,中国经济基本面能够对债券资本的异常波动起到关键性的预警作用,而股票资本异动风险的预警因子则均为金融指标。 需要说明的是,已有文献表明美联储货币政策与新兴经济体以及中国的跨境资本流动紧密相关。但在本文对关键预警因子的识别中,美国货币政策仅为债券撤离风险的关键预警因子。其原因在于,机器学习Lasso方法对于预警因子的识别主要是基于其预警效果,并未对其背后的严格因果逻辑进行区分。如前文所述,在理论上,美国货币政策是中国跨境资本涌入和撤离的重要成因。而Lasso模型将其剔除的原因在于,相较于其他预警因子,美国货币政策对债券涌入风险、股票涌入风险以及股票撤离风险的预警效果并非最佳。美联储货币政策与其他关键预警因子的相关性见表5。 表5的结果显示,美国货币政策和“关键预警因子”中美长期利差、中国经济基本面、美国10年期国债期权成交量、名义美元指数高度相关,即以上变量对中国跨境资本异常波动预警的背后,可能蕴含了美国货币政策变动的信息。此外,美国影子利率的变化趋势与本文识别出的关键预警因子并不完全重合。模型的识别结果显示,单纯从预测精度的角度来看,以上因子对债券涌入风险、股票涌入风险和股票撤离风险的预警效果优于美国影子利率,即表现为美国货币政策变量被有监督Lasso回归模型剔除。 为进一步验证关键因子的预测效果,以第一关键预警因子的樣本均值为界,分别绘制其观测值大于样本均值和小于样本均值时,未来一个月跨境资本实际流入的概率密度函数,如图5所示。结果表明,本文构建的Lasso-PCA模型识别出的关键预警因子对于债券和股票的尾部风险具有良好的预测效果,即能够对未来中国发生的跨境资本异常波动发出前瞻性的预警信号。 (三)2022年以来中国的跨境资本异常波动风险 新冠病毒的全球流行严重危害了公众的生命健康安全,阻碍了正常的社交活动,并且迅速演变为一场全球性的金融和经济危机。图3结果显示,2020年下半年,由于迅速完成新增确诊病例的阶段性“清零”以及率先完成复工复产,中国面临的资本涌入压力激增,跨境债券涌入风险更是在2020年上半年达到历史峰值;然而,由于本土疫情的反复以及发达经济体股票价格的迅速反弹,中国面临的跨境股票流入压力在2021年初骤降,撤离风险显著攀升,这意味着中国出现跨境资本流向逆转的可能性增加。 作为中国跨境资本撤离风险的关键预警因子,美国货币政策和美元汇率走势如图6所示。结果显示,2022年以来,美国货币政策持续收紧,且美元汇率走强。一方面,由于疫情发展存在不确定性,各国政府在取消一部分限制性政策的基础上保留了诸如设定入境隔离以及货运延迟交付等措施,这些限制性措施在一定程度上降低了全球经济活动的效率,往返于不同国家之间的船只被迫排队数日才能进入港口,整个供应链的配送受阻,贸易运输成本飙升[36]。尤其是对全球化水平较高的发达经济体而言,供给缺口的扩大造成了国内物价水平的上行压力,通货膨胀率高企。为控制通货膨胀,美联储等发达经济体央行连续加息,迅速收紧货币政策。在利率平价条件下,美元汇率同步走强。另一方面,由于2022年初爆发的俄乌冲突,全球不确定性攀升,投资者转向风险规避,并增持美元安全资产,进一步推升了美元汇率。 根据本文的识别结果,美国货币政策和美元汇率分别是中国跨境债券和股票资本撤离风险的关键预警因子。因此,在美联储持续加息与美元走强的影响下,中国面临较高的资本流出风险。数据显示,2022年前三个季度,组合投资净流出分别达到387亿美元、351亿美元和348亿美元 数据来源为中国国家外汇管理局。 尽管美联储的鹰派转向一定程度上抑制了物价急速上行,但是短期来看,中国仍需防范跨境资本的大规模流出风险。一方面,价格水平作为实体经济活动的重要指标,通常伴随着企业的整个生产周期,并且具有一定的黏性与惯性。在经历持续的高通货膨胀率后,市场均衡价格可能会缓慢调整而非迅速回落。另一方面,逆全球化思潮下全球供应链的阻塞与调整是本轮通货膨胀的重要驱动因素。逆全球化主要表现为从全球化转向区域集团化、从贸易自由化转向贸易保护主义、从基于效率准则的全球价值链转向基于安全准则的全球价值链,这在某种程度上改变了全球经济发展与分工模式,造成商品的生产和贸易成本上升,推动各国物价水平上涨。由于货币政策的直接作用目标是需求端而非供给端,因此供给驱动的通货膨胀压力短期内难以消除;此外,俄乌冲突造成全球地缘政治风险飙升,在美元主导的国际货币体系下,美元资产仍然是国际投资者的主要避险工具。在不确定性环境下,美元安全资产整体上仍然供不应求。 因此,在发达经济体通货膨胀压力持续与全球不确定性较高的背景下,美国货币政策收紧与美元走强的趋势短期内可能很难逆转。根据本文的研究结果,这将使中国面临较高的跨境投资撤离风险。由于中国现阶段面临“需求收缩、供给冲击、预期转弱”的三重压力,货币政策的收紧空间有限,国内外金融周期错位,国内因素对短期资本的拉动作用同样较弱。 四、结论与政策启示 在“扩大高水平对外开放”以及“加强风险预警、防控机制和能力建设”的总体要求下,有必要对中国的跨境资本异常波动风险进行识别,并构建前瞻性的风险预警模型。本文基于“在险资本流动”的宏观研究新范式,运用预测分位数回归与稳定分布拟合方法,识别出中国的跨境资本异常波动风险。在此基础上,基于包含371个指标的高维数据集,通过构建的Lasso-PCA双重筛选机器学习方法,识别出不同类型跨境资本异动风险的“关键预警因子”。结果显示:(1)本文构建的跨境资本异动风险指标能较好地衡量中国面临的资本流动尾部风险;(2)国内外长期利差扩大是债券资本涌入风险的关键预警因子,美国货币政策收紧是债券资本撤离风险的关键预警因子,全球风险偏好降低是股票资本涌入风险的关键预警因子,而美元名义有效汇率上升是股票资本撤离风险的关键预警因子;(3)2022年以来,美联储持续加息与美元走强会增加中国的跨境资本撤离风险。基于以上研究发现,本文提出如下政策建议: 一是加强对跨境资本异常波动的关注,尝试将跨境资本异常波动风险纳入政策的跨周期设计。历史經验表明,跨境资本异常波动会显著影响一国的经济金融状况,并且为当局的政策制定带来挑战。基于资本流动“尾部事件”可能产生的巨大经济成本,政府应给予充分重视。具体来说,可以适当转换政策的调控思路,从控制资本流向转为平抑异常波动与降低尾部风险。理论上,中国的跨境资本流动存在较高的不确定性,并且难以预测。然而,本文的研究结论却显示存在能够发出高质量预警信号的“关键预警因子”。因此,政府可以在政策的跨周期设计中纳入这些因素,在客观评估中国所面临的外部金融冲击的基础上,通过相应的政策工具化解跨境资本异常波动风险。 二是针对不同类型跨境资本,构建差异化和前瞻性的政策框架。本文研究结果显示,跨境债券和股票的预警因子存在显著差异,这表明不同类型资本的异常波动风险在生成机理与传导路径上很可能大相径庭。因此,政策制定应当符合其异质性的特点,通过精细化和差异化的调控方式,避免政策工具的外溢效应与相互影响。此外,人工智能和机器学习一定程度上增加了前瞻性政策制定的技术可操作性。即基于大样本、高频率、长时间的高维数据集,通过对模型进行程式化的有监督训练,获得对跨境资本异常波动的高精度预测,并挖掘其背后的关键预警因子。实践中,在模型发出预警信号后,可以结合当下的经济金融状况与政策空间进行前瞻性的政策调控,在避免过度行政干预的基础上,通过更加透明、规则、可预期的政策手段,防范化解跨境资本“大进大出”带来的外部冲击风险,避免事后补救需要付出的高昂成本。 参考文献: [1]BEKAERT G, HARVEY C R, LUNDBLAD C. Does financial liberalization spur growth?[J]. Journal of Financial Economics, 2005, 77(1): 3-55. [2]MENDOZA E G. Sudden stops, financial crises, andleverage[J]. American Economic Review, 2010, 100(5): 1941-66. [3]CABALLERO J A. Do surges in international capital inflows influence the likelihood of banking crises?[J]. The Economic Journal, 2016, 126: 281-316. [4]GELOS G, GORNICKA L, KOEPKE R, et al. Capital flows at risk: taming the ebbs and flows[J]. Journal of International Economics, 2022,134: 103555. [5]EGUREN-MARTIN F, ONEILL C, SOKOL A, et al. Capital flows-at-risk: push, pull and the role of policy[R]. European Central Bank Working Paper, 2021. [6]CHARI A, DILTS-STEDMAN K, FORBES K. Spillovers at the extremes: the macroprudential stance and vulnerability to the global financial cycle[J]. Journal of International Economics, 2022,136: 103582. [7]CABALLERO R J, KRISHNAMURTHY A. Bubbles and capital flow volatility: causes and risk management[J]. Journal of Monetary Economics, 2006, 53: 35-53. [8]ALFARO L, KALEMLI-OZCAN S, VOLOSOVYCH V. Why doesnt capital flow from rich to poor countries? An empirical investigation[J]. Review of Economics and Statistics, 2008, 90(2): 347-368. [9]FRATZSCHER M. Capital flows, push versus pull factors and the global financial crisis[J]. Journal of International Economics, 2012, 88(2): 341-356. [10]張明,肖立晟. 国际资本流动的驱动因素:新兴市场与发达经济体的比较[J]. 世界经济, 2014(8): 151-172. [11]彭红枫,祝小全. 短期资本流动的多重动机和冲击:基于TVP-VAR模型的动态分析[J]. 经济研究, 2019(8): 36-52. [12]苟琴,耿亚莹,谭小芬. 跨境资本涌入与非金融企业杠杆率[J]. 世界经济, 2022(4): 54-79. [13]ADRIAN T, BOYARCHENKO N,GIANNONE D. Vulnerable growth[J]. American Economic Review, 2019, 109(4): 1263-1289. [14]KLEINBERG J, LUDWIG J, MULLAINATHAN S, et al. Prediction policy problems[J]. American Economic Review, 2015, 105(5): 491-495. [15]ATHEY S, IMBENS G W. The state of applied econometrics: causality and policy evaluation[J]. Journal of Economic Perspectives, 2017, 31(2): 3-32. [16]杨子晖,陈雨恬,张平淼. 股票与外汇市场尾部风险的跨市场传染研究[J]. 管理科学学报, 2020(8): 54-77. [17]方意,贾妍妍.新冠肺炎疫情冲击下全球外汇市场风险传染与中国金融风险防控[J].当代经济科学,2021(2):1-15. [18]丁志杰,严灏,丁玥. 人民币汇率市场化改革四十年:进程、经验与展望[J]. 管理世界, 2018(10): 24-32. [19]DATTA D, LONDONO-YARCE J M, SUN B, et al. Taxonomy of global risk, uncertainty, and volatility measures[R]. International Finance Discussion Papers, Board of Governors of the Federal Reserve System, No.1216, 2017. [20]HUANG Y, LUK P. Measuring economic policy uncertainty in China[J]. China Economic Review, 2020,59:101367. [21]PASRICHA G K, FALAGIARDA M, BIJSTERBOSCH M, et al. Domestic and multilateral effects of capital controls in emerging markets[J]. Journal of International Economics, 2018, 115: 48-58. [22]FERNANDEZ A, KLEIN M W, REBUCCI A, et al. Capital control measures: a new dataset[J]. IMF Economic Review, 2016, 64: 548-574. [23]JOTIKASTHIRA C, LUNDBLAD C, RAMADORAI T. Asset fire sales and purchases and the international transmission of funding shocks[J]. Journal of Finance, 2012, 67(6): 2015-2050. [24]KILIAN L. Not all oil price shocks are alike: disentangling demand and supply shocks in the crude oil market[J]. American Economic Review, 2009, 99: 1053-69. [25]WU J C, XIA F D. Measuring the macroeconomic impact of monetary policy at the zero lower bound[J]. Journal of Money, Credit and Banking, 2016, 48(2/3): 253-291. [26]ALAM Z, ALTER A, EISEMAN J, et al.Digging deeper-evidence on the effects of macroprudential policies from a new database[R]. IMF Working Paper, No.WP/19/66, 2019. [27]MULLAINATHAN S, SPIESS J. Machine learning: an applied econometric approach[J]. Journal of Economic Perspectives, 2017, 31(2): 87-106. [28]MASINI R P, MEDEIROS M C, MENDES E F. Machine learning advances for time series forecasting[J]. Journal of Economic Surveys, 2023, 37(1): 76-111. [29]BELLONI A, CHERNOZHUKOV V, HANSEN C. Inference on treatment effects after selection among high-dimensional controls[J]. Review of Economic Studies, 2014, 81: 608-650. [30]BAKER S R, BLOOM N, DAVIS S J. Measuring economic policy uncertainty[J]. Quarterly Journal of Economics, 2016, 131(4): 1593-1636. [31]BEKAERT G, ENGSTROM E C, XU N R. The time variation in risk appetite and uncertainty[J]. Management Science, 2022, 68(6): 3975-4753. [32]CALDARA D, IACOVIELLO M. Measuring geopolitical risk[J]. American Economic Review, 2022, 112(4): 1194-1225. [33]REY H. Dilemma not trilemma: the global financial cycle and monetary policy independence[R]. NBER Working Paper,No.21162, 2015. [34]CHARI A, STEDMAN K D, LUNDBLAD C. Capital flows in risky times: risk-on/risk-off and emerging market tail risk[R]. NBER Working Paper, No. 27927, 2020. [35]Bank for International Settlements. Changing patterns of capital flows[R]. Committee on the Global Financial System Papers, No.66, 2021. [36]譚小芬,王欣康,张碧琼. 全球大宗商品价格周期的驱动因素:基于2000—2021年月度数据的实证分析[J]. 国际贸易问题, 2022(8): 1-18. 编辑:郑雅妮,高原