税务机关征收养老保险费对征缴率的影响研究

张心洁 许晨希 喻霞 罗英

摘 要:基于养老保险2002-2018年省级面板数据,运用系统GMM估计方法研究社保费征收模式对征缴率的影响。研究发现:社保全征的征缴率高于税务全征,但低于税务代征,后者无统计意义。进一步的机制和异质性检验结果表明:税务全征可能增加企业研发投入或减少雇佣人数,对实际征缴收入产生负面影响;对系统老龄化程度低于30%、或征缴率高于60%、或参保率高于69.107%的样本,税务全征使征缴率下降10.8~16.2个百分点。可见,税务代征模式更有助于社保体系的可持续发展。

关键词: 税务全征;税务代征;社保全征;养老保险;征缴率

中图分类号:F840.67 文献标识码: A文章编号:1003-7217(2023)02-0038-07

一、引言与文献回顾

社会保险费足额征收是社会保险制度可持续发展的前提和基石。1999年印发的《社会保险费征缴暂行条例》明确规定,社会保险费可由税务机关①或社保经办机构征收。2019年1月1日起,社会保险费开始由税务机关统一征收,但是选择税务机关“全责征收”(以下简称税务全征)还是“代为征收”(以下简称税务代征)模式未有明确规定。一般来说,社会保险费的征收包含参保登记、缴费登记、缴费基数申报核定、征收、追缴欠费、查处、记账等环节。社保全征是指上述所有环节均由社保经办机构负责;税务代征则指税务机关仅承担社会保险费的征收职责,其他环节均由社保经办机构负责;税务全征模式中,社保经办机构则仅承担参保登记职责,其他环节均由税务机关负责。可见,税务代征模式更接近社保全征模式。截至2020年,全国31个省(自治区、直辖市)、5个计划单列市和新疆建设兵团已经全部实行税务机关征收模式。其中,7个实行税务全征,其余全部由税务机关代为征收。

从理论上讲,税务机关能够掌握企业和个人更多信息,在规避企业和个人逃缴漏缴社会保险费方面的能力要优于社保经办机构。多位学者亦基于研究指出,税务部门征收社会保险费可以提高征缴率[1-3]。李波等运用渐进双重差分法得出,税务机关征收社保费将使企业职工基本养老保险征缴率上升2.02个百分点[4]。唐珏等运用1998-2005年中国工业企业数据库数据得出,税务机关征收社会保险费将使实际缴费率上升3个百分点[5]。刘辉等同样基于这一数据库得出,社保征收体制改革将使企业实际缴费率和相对缴费率分别提高0.93和4.97个百分点,且税务全征的效果要好于税务代征[6]。朱铭来等通过建立广义双重差分模型实证检验了征缴方式对城镇职工医保基金收入的影响,认为税务全征下2018年仅需7.79%~7.98%的缴费率水平即可保证累计结余可支付月数在6~9个月内,2025年还将进一步下降[7]。

此外,还有学者从行政成本角度分析税务机关征收社保费的效果,如郑春荣等运用1999-2007年省级面板数据和经典双重差分法得出,在实行税务机关征收后,行政成本并未显著增加,甚至是有效率的[8]。Barrand等[9]、Peacock等[10]基于历史经验,均认为不应将税收和社会保险费的征收分开。另外还有文献从理论分析的角度提出税务机关征收社保费的效果好于社保经办机构[11-13]。但也有少部分学者认为税务机关征收社保费的效果不如或者与社保经办机构无差异,如彭雪梅等基于2002-2011年省级面板数据得出,如果以企业职工基本养老保险的(足额)征缴率作为判断指标,社保经办机构的征缴率比税务机关高14.1个百分点[14]。张盈华等基于2011-2015年税务机关和社保经办机构的征收率数据,认为两者之间的征收率并无显著差异[15]。可见,关于社保征收体制改革的效果,学界并未达成一致,造成不一致的原因主要如下:

第一,衡量社保征收体制改革效应时所用指标不尽相同,合理性需进一步讨论。如基金收入作为总量指标并未剔除人口数量、经济增长等因素对其的影响;实际缴费率虽是相对指标[15],但不同地级市的企业实际缴费并不在一个比较级上,用征缴率②可能更合理。但较多学者在计算征缴率时用基金(总)收入替代实际征缴收入,没有剔除财政补贴部分。此外,还有学者使用实际缴费率替代政策缴费率计算应征缴收入,从而高估征缴率。

第二,评估社保征收体制改革效应的方法不一致,且未考虑内生性问题。现有评估方法主要包括经典和渐进双重差分法两种。但因为各地区实行改革的时点不一样,使用经典双重差分法简单地将样本区分为实验组和对照组是不科学的,常会导致平行趋势检验无法通过。另外,现有研究中多将社保征收体制改革视作一种外生政策改革,但由相关规定可知,社会保险费的征收机构是由统筹地区自行决定的,且7个实行税务全征的地区6个在沿海地区,更说明这不是一個外生政策改革。

第三,社会保险费征收模式分类不一致,分析数据代表性不足。当前研究多仅区分为税务征收和社保征收模式,并未进一步细分,易导致估计结果有偏,如认为社保征收效果高于税务征收,或者社保征收与税务征收之间无差异的结论。并且,现行分析数据主要采用宏观的省级面板数据和微观的企业数据,后者主要包括中国工业企业数据和CSMAR上市公司数据,不能代表总体样本情况,使用省级或市级面板数据可能更合理。

综上,本文一是将社保费的征收模式细分为税务全征、税务代征和社保全征三种;二是不再简单地将社保征收体制改革作为外生的试点政策,通过寻找工具变量解决改革过程中可能出现的内生性问题;三是使用征缴率这一相对指标衡量征收效果,并手工搜集各地区的养老保险政策缴费率,尽可能增加研究结论的精度和科学性。

二、数据来源、变量说明与模型设定

(一)数据来源

根据2003-2019年《中国统计年鉴》《中国劳动统计年鉴》《中国人口和就业统计年鉴》《中国城市统计年鉴》及2012-2016年《中国养老金发展报告》和2016-2018年31个省(自治区、直辖市)财政决算,构建2002-2018年省级面板数据分析社保征收体制改革对企业职工基本养老保险征缴率的影响,由于较难获得2002-2018年5个计划单列市和新疆建设兵团的相关数据,因此分析对象聚焦在31个省(自治区、直辖市)。另外,由于暂无法剔除2019年“减税降费”政策的影响,2020年受新冠肺炎疫情影响,国家又出台了缓缴或免缴社会保险费的政策,各省(自治区、直辖市)的实际征缴率普遍低于2018年及以前的正常值,约为40%。基于此,从研究目标出发,未纳入2019-2020年数据进行分析。

企业职工基本养老保险基金(以下簡称企业职工养老金)实际征缴收入源于《中国养老金发展报告》和社会保险基金收入决算报告,其中,2002-2015年间实际征缴数据来源于2012-2016年《中国养老金发展报告》,2016-2018年企业职工养老金数据来源于2016-2018年各省(自治区、直辖市)财政决算。但因为收入决算报告仅能获取大约2/3的省(自治区、直辖市)本级企业职工基本养老保险的征缴收入数据,于是将其删除,因而得到的数据为非平衡面板数据。

企业职工基本养老保险政策缴费率是计算征缴率的重要基础。考虑到当前大多数省份及所属地级市之间的企业职工基本养老保险政策缴费率并非完全一样,按照如下思路取得各省(自治区、直辖市)的政策缴费率数据:第一,手工搜集各地级市2002-2018年企业职工基本养老保险政策缴费率数据,所有地级市的政策缴费率均在分析期间内发生过变动;第二,基于《中国城市统计年鉴》获取2002-2018年各地级市的城镇常住人口数据,并计算得出其占所属省(自治区、直辖市)相应数据的比重;第三,基于前述数据,计算得出各省(自治区、直辖市)按城镇常住人口数量加权平均的政策缴费率。

(二)变量说明

1.因变量。企业职工基本养老保险征缴率是本文的因变量,计算方法见表1。其中,应征缴收入等于参保在职职工人数、法定缴费基数与政策缴费率三者的乘积。政策缴费率即上文提到的企业职工基本养老保险政策缴费率的加权平均,法定缴费基数是上年度城镇职工平均工资。征缴率指标可以用来衡量征收任务的完成程度,相较于实际缴费率或基金收入指标更加科学[16],可以剔除人口总量、政策缴费率、经济增长等因素带来的影响。

2.自变量。虽然当前所有统筹地区均实行税务机关征收模式,但考虑到社保机构征收时间已久,且其征缴率并不是最低的,未来不是没有重启的可能,遂亦将其纳入分析作为参照,即将社会保险费征收模式细分为税务全征、税务代征和社保全征,并以此建立3个自变量,如表1所示。回归分析中,会引入2个自变量,将社保全征变量作为参照组。

3.工具变量。《社会保险费征缴暂行条例》明确规定,“社会保险费的征收机构由省、自治区、直辖市人民政府规定”,即社保征收体制改革是由各统筹地区自行决定的政策改革,并非是一个外生政策改革。为解决可能存在的内生性问题,引入工具变量,具体如下:

(1)用人口迁移率作为税务全征的工具变量。考虑到7个实行税务全征的统筹地区,6个分布在沿海,而沿海地区往往是人口净迁入地区,所以将人口迁移率作为税务全征变量的工具变量。人口迁移率与因变量征缴率之间是无关的,这是因为征缴率衡量的是参保在职职工内部的缴费和征收情况。

(2)用养老保险参保率作为税务代征的工具变量。刘军强[17]、唐珏和封进[5]均证实税务机关征收社保费(主要是税务代征)可以提高参保率。而参保率衡量的是城镇就业人口参加养老保险的比率,征缴率考查的是参保在职职工内部的保费征收任务完成情况,二者之间是无关的,这就使参保率可以作为税务代征的工具变量。

4.控制变量。除前述自变量外,还引入如下控制变量:

(1)企业职工基本养老保险政策缴费率:随着政策缴费率的提高,企业遵缴程度会下降,因而征收难度会加大,所以企业职工基本养老保险政策缴费率与征缴率之间可能是负相关。

(2)企业职工基本养老保险省级统筹:该变量为0-1哑变量,即该年该省(自治区、直辖市)企业职工基本养老保险是否实现省级统筹(=1,是;=0,否)。如果实现养老保险省级统筹,可能对征缴率产生一定影响[15]。截至2018年底,全国31个省(自治区、直辖市)均已实现养老保险省级统筹。

(3)系统老龄化程度:系统老龄化的程度越高,基金支出压力越大,则需要更多的基金收入来应对支出,从而促进提高征缴率。因此系统老龄化程度对征缴率的影响可能为正。

(4)基金累计结余可支付月数:本年度基金累计结余可支付月数越高,代表基金累计结余越多,则可能会在下一年度降低征缴率,但也可能为保证下一年度基金累计结余而进一步提高下一年度的征缴率。

(5)国有经济占比:国有企业一般会遵循政府规定缴纳各项社会保险费,因而一般国有经济占比越高,征缴率也会越高。

(6)地区人均GDP:是人们了解和把握一个地区宏观经济运行状况的有效工具。

关于变量的计算方法和描述性统计详见表1。

(三)计量模型设定

运用2002-2018年31个省(自治区、直辖市)企业职工基本养老保险征缴率的相关数据,但考虑到上一年度的征缴率会对本年度征缴率产生影响[18],故采用计量模型中的动态面板数据模型(dynamic panel data)进行分析,具体回归等式如下:

Yi,t=βYi,t-1+β1X′i,t+β2C′i,t+ui+ξi,t,i=1,…,n,t=1,…,T(1)

其中,i代表个体[即31个省(自治区、直辖市)],t代表时间,Y代表被解释变量,X代表解释变量(0-1哑变量),衡量的是该年该省(自治区、直辖市)是否实行税务全征或税务代征模式,β为滞后一期的被解释变量的系数,β1为解释变量的系数,C代表控制变量,β2为控制变量的系数,ui+ξit为复合扰动项。

三、实证结果

(一)基准回归

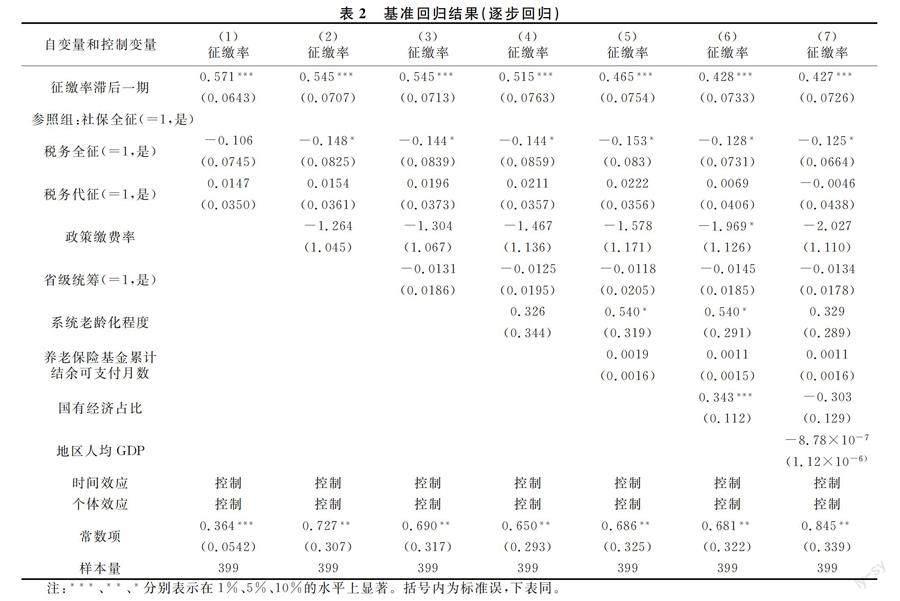

考虑到当前还鲜有研究关注社保征收体制改革的内生性问题,因此,首先采用动态面板与工具变量法相结合的方式进行回归。由于系统GMM纳入的样本量比差分GMM多一期,遂选用动态面板的系统GMM方法加工具变量的回归方法。人口迁移率为税务全征的工具变量,企业职工基本养老保险参保率为税务代征的工具变量,两者均通过了Sargan检验。此外,以下所有回归结果均控制了时间和个体效应,详见表2。

表2中列(1)未加入其他控制变量,税务全征的回归系数为负,也就是说税务全征的征缴率比社保全征低10.6个百分点,但结果在统计上不显著。列(2)~列(7)逐步加入其他控制变量,税务全征的回归系数均为负,且一直显著。从列(7)的结果看,在同时控制了政策缴费率、省级统筹、系统老龄化程度、基金累计结余可支付月数、国有经济占比和地区人均GDP后,税务全征的征缴率比社保全征低12.5个百分点,结果与实际一致,即税务全征的征缴率的确低于社保全征,具体原因会通过后文的机制检验进行论述。

由表2进一步可见,无论是否加入控制变量,税务代征的征缴率在统计上均不显著,表明税务代征与社保全征之间的征收效果是无差异的。可能因为这两种征收模式下的企业职工基本养老保险缴费基数均是由社保经办机构核定,为了完成地方政府规定的预算目标,不增加地方政府财政压力,社保经办机构或税务机关均会努力征收。此外还可见,征缴率滞后一期、政策缴费率和国有单位就业人数占比对征缴率有显著影响。省级统筹、养老保险基金累计结余可支付月数、系统老龄化程度等对征缴率的影响则在统计上不显著。

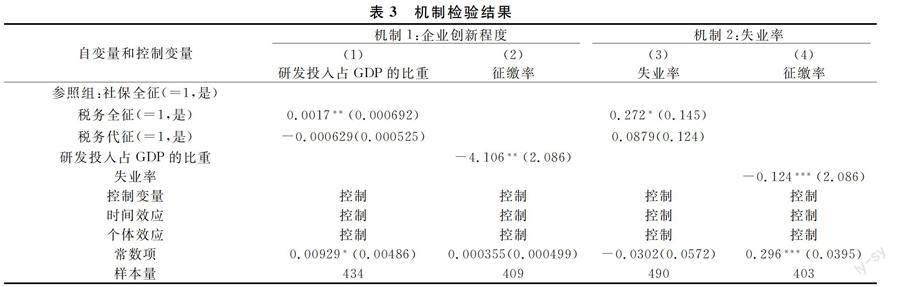

(二)机制检验

基于动态面板的系统GMM方法加工具变量的回归方法可以发现,与社保全征相比,税务全征反而降低了企业职工基本养老保险的征缴率,税务代征的征缴率与社保全征之间无差异。对这一结果,本文认为社保征收体制改革通过两个机制(渠道)对征缴率产生影响。据此,选取了2个中介变量来分析可能存在的影响机制:

一是企业创新程度。由于社保征收体制改革可能通过影响企业创新程度影响企业职工基本养老保险征缴率,于是采用研发投入占GDP的比重衡量企业创新程度[19]。根据表3列(1)的结果,税务全征可使研发投入占GDP的比重提高0.17个百分点,税务代征对研发投入占GDP的比重没有影响;再看列(2)的结果,研发投入占GDP的比重每提高1个百分点,征缴率下降4.106个百分点。结合列(1)和列(2)的结果,税务全征对征缴率的影响为负,税务代征对征缴率没有影响,这与基准回归结果是一致的。可能原因是,(地方)税务机关征收目标与地方政府目标一致[20],当地方政府面对经济竞争压力时,可以通过加大企业研发投入和技术创新力度方式发展经济。由表3进一步可见,无论是否加入控制变量,税务代征的征缴率在统计上均不显著,表明税务代征与社保全征之间的征收效果是无差异的。

二是失业率,即社保征收体制改革会通过影响失业率影响企业职工基本养老保险征缴率。从表3列(3)的结果可见,税务全征使失业率上升,税务代征对失业率没有影响,而列(4)显示失业率对征缴率的影响为负。结合列(3)和列(4)的结果,税务全征对征缴率的影响为负,税务代征对征缴率没有影响,与基准回归结果仍然一致。理论上讲,税务全征模式下企业逃费、漏费空间较小,会增大企业缴费负担,因此可能减少其劳动力需求。地方政府为避免这一负面影响,对税务机关征收目标进行干预,税务机关因此放松了对征缴率指标的要求。同样,由于税务代征模式下税务机构仅负责征收环节,因此对失业率没有影响,从而对征缴率也没有影响。可见,机制检验后仍可得出税务全征的征缴率低于社保全征、税务代征及与社保全征之间无差异的结论。

(三)异质性检验

通过整理,按照如下标准对样本进行分组和开展异质性检验(分样本回归,见表4):

第一,从全国层面看,参保退休职工人数占参保总职工人数的比(系统老龄化程度)约为30%,即2.3位在职职工抚养1位退休职工。基于此以30%作为划分标准,低于30%的样本界定为系统老龄化程度较低的地区,高于30%的界定为系统老龄化程度较高的地区。

第二,依据《关于规范社会保险缴费基数有关问题的通知》(劳社险中心函〔2006〕60號),假定所有参保在职职工均按最低缴费基数缴费,征缴率应为60%。据此以征缴率是否超过60%作为划分标准,征缴率低于60%的样本即为征缴率低于政策规定的最低水平,征缴率高于60%的样本即为高于政策规定的最低水平。

第三,当前企业职工基本养老保险还未实现全覆盖,因此依据企业职工基本养老保险参保率进行分组,样本中养老保险参保率的中位数值为69.107%,参保率低于69.107%的样本界定为低参保率样本,养老保险参保率高于69.107%的样本界定为高参保率样本。

从表4可以看出,对于系统老龄化程度低于30%、征缴率高于60%和参保率高于69.107%的样本,税务全征的征缴率比社保全征分别低14.2、16.2和10.8个百分点,税务代征的征缴率与社保全征之间无差异;而对于系统老龄化程度高于30%、征缴率低于60%和参保率低于69.107%的样本,社保征收体制改革(无论是税务全征还是税务代征)对征缴率无显著影响。可能原因是,系统老龄化程度较低、或征缴率和参保率较高的样本,企业职工基本养老保险基金支付压力较小,因此征收压力也较低。如果进一步严征缴,那么企业可能选择转嫁缴费负担或采用最低缴费基数缴费等方式来减轻社保缴费负担,从而降低了征缴率[21,22]。相反,如果实际征缴收入偏低,则无法完成基金支出任务,此时地方政府可能会给税务机关带来压力,使得税务全征的征缴率与社保全征无差异。

(四)稳健性检验

本文主要通过以下三种方式检验研究结果的稳健性:第一,筛选出企业职工基本养老保险政策缴费率小于等于28%的样本进行估计。根据政策规定,2002-2015年国家层面的政策缴费率为28%,2016-2018年下调为27%,但较多地级市的政策缴费率仍为28%,因此剔除了政策缴费率大于28%的样本再次进行回归。第二,剔除西藏的数据。由于西藏的数据容易出现较多极端值情况,参照大多数文献的做法,删除了西藏数据再次进行回归。第三,剔除北京、浙江和山东的数据且将年份控制在2015年及以内。主要因为这三个省(自治区、直辖市)2002-2010年征缴率数据缺失,2016-2018年只能获取约1/3的数据,因此将分析数据从非平衡面板数据调整为平衡面板数据,删除前述三省数据,且将年份限定在2015年及以内,再次进行回归。

由表5可见,当加入控制变量并控制时间效应和个体效应后,税务全征的征缴率比社保全征的征缴率低12.3~15.1个百分点,但税务代征的征缴率与社保全征的征缴率无差异。也就是说,相对于社保全征,税务全征仍然显著降低了征缴率,而税务代征与征缴率无显著相关关系。可见,稳健性检验后实证结果并没有发生改变,说明本文的結果十分稳健。

四、结论与启示

研究基于企业职工基本养老保险2002-2018年省级面板数据,在细分税务机关征收模式的基础上,考虑社保征收体制改革这一内生性改革的影响,将人口迁移率和养老保险参保率作为社保征收体制改革的工具变量,利用动态面板的系统GMM方法得到如下结果:

第一,税务代征的征缴率高于社保全征的征缴率,但无统计意义。而社保全征的征缴率比税务全征的征缴率高12.5个百分点;第二,机制检验表明,税务全征会使得企业加大研发投入或减少雇佣人数,从而对征缴率产生负面影响,而税务代征对企业研发投入和雇佣人数没有影响,因而不会对征缴率有影响;第三,异质性检验表明,对于系统老龄化程度低于30%、征缴率高于60%或参保率高于69.107%的样本,税务全征会使得征缴率下降10.8~16.2个百分点,而税务代征对征缴率无显著影响。以上结果均通过稳健性检验。

可见,在控制社保征收体制改革政策的内生性问题之后,税务全征会显著降低征缴率,而税务代征的征缴效果与社保全征之间无差异,反而是税务全征拖了税务机关征收模式的“后腿”。基于此,得到如下启示:第一,如果政府的目标是“减税降费”或者为企业减轻税费负担,社会保险费征收模式应选择税务全征(即税务机关全责征收);第二,如果政府的目标是实现社会保障体系的可持续发展目标,社会保险费征收模式应选择税务代征(即税务机关代为征收)或重启社保全征(即社保经办机构征收)模式,但最好选择前者,因为相较于社保全征模式,税务代征的征缴率略高。

注释:

① 国税地税合并以前的税务机关专指地方税务机关。即在2019年1月1日以前,实行税务机关征收的统筹地区是由地方税务机关征收社会保险费。

②征缴率=实际征缴收入/应征缴收入=(参保在职职工人数×法定缴费基数×实际缴费率)/(参保在职职工人数×法定缴费基数×政策缴费率)=实际缴费率/政策缴费率。

参考文献:

[1] Watanabe N. The pension governance in the world: promoting compliance in social security pensions[J]. Human Well-being,2008(22):107-122.

[2] Encoff L, McKinnon R. Social security contribution collection and compliance: improving governance to extend social protection[J].International Society Review,2011,64(4):99-119.

[3] 曾益,李姝.划转国有股能化解养老金支付危机吗?[J].财经理论与实践,2021,42(3):28-34.

[4] 李波,苗丹.我国社会保险费征管机构选择——基于省级参保率和征缴率数据[J]. 税务研究,2017(12):20-25.

[5] 唐珏,封进.社会保险征收体制改革与社会保险基金收入——基于企业缴费行为的研究[J].经济学(季刊), 2019,18(3):833-854.

[6] 刘辉,刘子兰.社会保险费征缴体制改革会提高企业的社保合规程度吗?——基于中国工业企业数据库的分析[J].经济社会体制比较,2020,210(4):41-51.

[7] 朱铭来,申宇鹏,高垚.社保征缴体制改革的增收效应和降费空间——基于城镇职工基本医疗保险省际面板数据的分析[J].社会保障研究,2021,75(2):15-33.

[8] 郑春荣,王聪.我国社会保险费的征管机构选择——基于地税部门行政成本的视角[J].财经研究,2014,40(7):17-26.

[9] Barrand P, Ross S, Harrison G. Integrating a unified revenue administration for tax and social contribution collections: experiences of central and eastern European countries[R].Washington DC: IMF Working Paper,2004.

[10]Peacock A, Peden G. Merging national insurance contributions and income tax: lessons of history[J]. Economic Affairs,2014,34(1):2-13.

[11]汪德华.税务部门统一征收社会保险费:改革必要性与推进建议[J].学习与探索,2018(7):103-110.

[12]郑秉文.社会保险缴费与竞争中性偏离——对征收体制改革过渡期政策的思考[J].中国人口科学,2019,33(4):2-16+126.

[13]何文炯.社会保险费征缴:体制改革与法制完善[J].探索,2020(3):42-51.

[14]彭雪梅,刘阳,林辉.征收机构是否会影响社会保险费的征收效果?——基于社保经办和地方税务征收效果的实证研究[J].管理世界,2015(6):63-71.

[15]张盈华,李清宜.社会保险费征缴管理的总体评价与个案差别——基于两主体征收效率的比较[J].华中科技大学学报(社会科学版),2019,33(3):26-32.

[16]于新亮,上官熠文,于文广,等.养老保险缴费率、资本技能互补与企业全要素生产率[J].中国工业经济,2019,36(12):96-114.

[17]刘军强.资源、激励与部门利益:中国社会保险征缴体制的纵贯研究(1999-2008)[J].中国社会科学,2011 (3):139-156.

[18]封进. 中国城镇职工社会保险制度的参与激励[J].经济研究,2013,48(7):104-117.

[19]孔淑红.税收优惠对科技创新促进作用的实证分析——基于省际面板数据的经验分析[J].科技进步与对策,2010,27(24):32-36.

[20]趙仁杰,范子英.养老金统筹改革、征管激励与企业缴费率[J].中国工业经济,2020,37(9):61-79.

[21]金刚,刘钰彤,李永涛.制度抚养比与养老保险基金地区征缴率的“倒U型”曲线关系——基于地方政府养老保险基金主体责任软预算约束的视角[J].保险研究,2019(11):72-87.

[22]张心洁,曾益,石晨曦,等.可持续视角下城镇职工基本养老保险的财政兜底责任评估——对“全面二孩”和延迟退休政策效应的再考察[J].财政研究,2018,44(12):97-113.

(责任编辑:厉 亚)

Research on the Impact of the Collection of Pension Insurance Premiums by Tax Authority on the Collection Rate

ZHANG Xinjie1,2, XU Chenxi1, YU Xia1, LUO Ying1

(1. School of Administration, Jiangsu University, Zhenjiang, Jiangsu 212013, China;

2. School of Government, Nanjing University, Nanjing, Jiangsu 212000, China)

Abstract:Based on the provincial panel data of pension insurance from 2002 to 2018, this paper uses the system GMM estimation method to study the impact of collection pattern of social insurance premium on the collection rate. The study found that when the social security agencies are fully responsible for the collection of social security premiums, the collection rate is higher than the tax authorities, but is lower than that of the tax authorities on behalf of social security agencies, the latter has no statistical significance. Further mechanism test and heterogeneity test show that the mode of FRCTA makes enterprises increase R&D investment or reduce the number of employees, which has a negative impact on the actual collection income of social security funds, and the samples whose systematic aging degree is less than 30%, or the collection rate is higher than 60%, or the pension insurance participation rate is higher than 69.107%, the mode of FRCTA will reduce the collection rate by 10.8~16.2 percentage points. In view of this, the mode of CTASS will help to improve the sustainability of social security system.

Key words:full responsibility collection by tax authorities (FRCTA); collection by tax authorities on behalf of social security agencies (CTASS); full responsible collection by social security agencies; pension insurance; collection rate

收稿日期: 2022-07-26; 修回日期: 2022-10-24

基金项目: 国家自然科学基金面上项目(72174078);国家社会科学基金后期资助项目(19FRKB002);江苏高校“青蓝工程”资助(2022)

作者简介: 张心洁(1986—),女,吉林四平人,管理学博士,江苏大学管理学院副教授,南京大学公共管理博士后,研究方向:社会保障、保险精算。