硅片、硅料进入降价循环行业龙头以0.05元成本优势淘汰落后

胡靖聆

硅片、硅料相继进入产品价格下降循环,并刺激光伏行业进入“降价周期”,同时也对相关公司股价产生负面影响。一位光伏职业投资人向《红周刊》表示,从现在起至2023年三季度之前,硅料硅片价格继续下跌的空间不超过20%。

不过,因为硅片产能经历了新近的大扩张,而且许多新产能正在陆续释放,所以硅片环节可能会遭遇更大“逆风”。有投资人表示,硅片寡头在某些原材料方面的垄断优势,已经为其带来了领先行业0.02元的成本优势,度电成本优势更是达到了0.05元,所以该行业正迎来落后产能出清的过程。

由硅片、硅料引导的光伏产业链降价潮还没有停下来的迹象。中国有色金属工业协会硅业分会在2023年1月4日公布的硅料价格显示,单晶致密料价格从之前的30.6万元/吨高点降至目前的17.62万元/吨,跌幅已高达42.4%。

“老杨说光伏”平台创始人老杨提到,“一线硅料市场上25万元/吨的多晶致密料基本无人问津,其他的边角料更是跌了14万元/吨左右,与最高峰相比,价格腰斩。现在硅料的行情主要是,需要硅料的报价低,卖硅料的价低又不出,大家形成僵持局面。”

硅业分会表示,近两月硅料价格持续下跌的主要原因是,前期硅片企业7~10天的高库存状态持续,硅料的实际需求和预期需求明显减弱,此外硅料企业扩产增量仍在持续释放,市场出现供大于求的局面,导致近期硅料价格呈现大幅下跌走势。

在硅片环节,自2022年10月31日开始,TCL中环率先下调P型、N型硅价格,此后又多次降价。对比TCL中环的价格变动,2022年價格高点出现在9月8日的公示中,P型M10、G12分别为7.62元/片和10.06元/片。硅业分会1月5日披露的行业数据显示,M10单晶硅片成交均价降至3.74元/片,G12单晶硅片成交均价降至4.9元/片。

光伏行业职业投资人阿尔法书院时贞易向《红周刊》预测,硅料硅片价格继续下跌的空间不超过20%,从1月5日起一个月内见底,硅料13万元/吨、硅片3.6元/片就是底价,且在2023年三季度前都会保持这个价格区间。“当价格企稳,行业就会重新均衡,并开始新的订单循环。”

由光伏产业链上游开始的降价序幕势必会向产业链展开,这也势必影响行业公司股价表现。

对此,时贞易表示,光伏行业短期股价的抑制因素除了硅料价格暴跌,还与海外能源供需紧张情况得到缓解,以及我国春节来临等一些不可控因素导致行业无法正常装机有关。“关键还是看供需情况,硅料企业一旦投产无法停工,而下游企业在每年1月份的排产都是极低的,但这个现象春节后的2月份就会彻底扭转。”

长期跟踪光伏行业的许立通向《红周刊》分析,“此前其实一直有预期硅料、硅片价格要下跌,相关公司股价已经跌了不少。接下来,如果硅料下降的幅度没有市场预期那么大,其实相关的公司股价大概率会触底反弹。”

北京特亿阳光新能源总裁祁海珅向《红周刊》表示,“硅片材料价格的下跌和股价有一定的关系,但也不一定是成正比。而且目前来说,硅片行业产能有一定的过剩迹象,这很考验二三线硅片企业的生存能力和生存空间。”

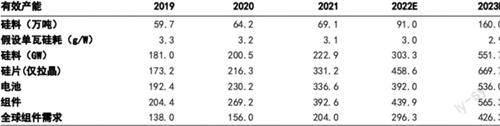

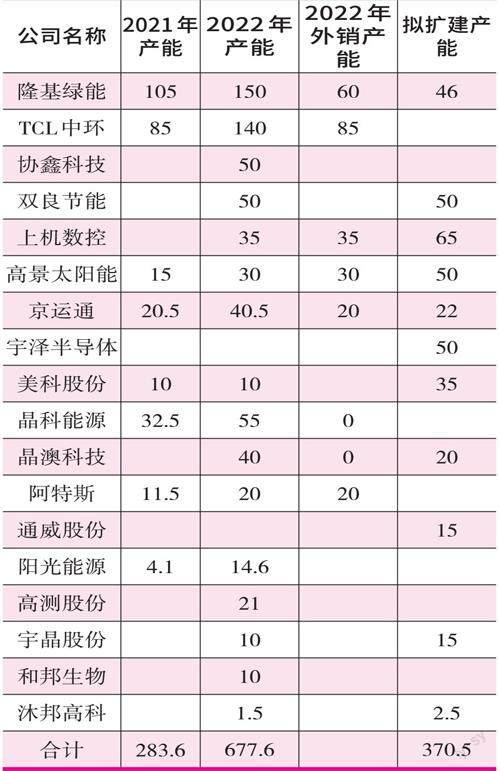

事实上,自2021年以来,光伏主产业链各环节均呈快速扩张趋势,特别是硅片环节新资本较多、扩产幅度最大。国信证券研报显示,2023年光伏各个环节有效产能均高于终端需求,并且硅片产能最多。若剔除一体化组件厂的自供硅片,2023年第三方硅片市场需求和有效产能分别为219GW和463GW。据其预计,2023年隆基绿能(外售)、TCL中环的有效产能合计为215GW,占第三方硅片市场有效产能的比重为46.4%,竞争格局趋于分散(见表1)。

需要注意的是,时贞易表示,硅片产能过剩,但先进高质量产能并没有过剩,特别是大尺寸先进产能仍较为稀缺。TCL中环在回复投资者提问时表示,判断市场是否存在产能过剩需要考虑有效产能供给与需求之间的关系。由于光伏行业第一性原理“单位度电成本”的驱动下,终端需求向大尺寸、高功率、高密度方向发展,硅片环节整体向大尺寸、薄片化迈进。预期2023年将面临落后产能或已关闭,优势产能结构性紧缺的情况(见表2)。

数据来源:上市公司公告

太平洋证券在研报中指出,此前硅片盈利能力主要来源于供应链管理能力,能拿到硅料的企业就能盈利。在硅料供应充足、硅片产能扩张过快的情况下,硅片入库出库周期较长将考验各家企业库存管理能力。

对此,独立国际策略研究员陈佳向《红周刊》表示,近年来光伏企业受困于上游市场的垄断价格而被迫采取主动策略实行垂直一体化战略,通过并购重组来增加企业硅片硅料供给,通过大量签订长约来提高原材料供应链的稳定性,这几乎成了行业通例。

一位不愿具名的光伏行业内人士也向《红周刊》指出,“硅片产业环节由于生产周期长,从硅料进厂到硅片交付给客户平均周期在25天-40天,在硅料涨价周期里,其享受库存升值的红利。硅料价格下降,库存跌价难以避免。其实在2022年10月份某硅片龙头企业就派了专门的调查组到全国各个基地,要求卖掉手上的硅料,并且只留一周的时间。而多数硅片企业误判了形式,很多二线的硅片企业买进了大量的硅料,并在当年四季度把产能维持在90%以上,处于满产满销的状态。现在看,二三线硅片企业和硅料企业肯定是要做资产计提的。”

《红周刊》以投资者身份致电晶澳股份,证券部工作人员表示:“硅料的库存一直不太高,大概两周左右。”横店东磁近期在回复投资者提问时表示,光伏原材料价格的下跌,短期内会有正向影响,另外公司目前根据生产订单情况进行材料采购,硅片库存数量很少,暂不存在需要计提减值的情况。

《红周刊》观察到,有投资者呼吁上市公司放缓硅片扩建项目的建设节奏。《红周刊》以投资者身份在与上市公司沟通中了解到,上机数控、晶澳股份以及和邦生物均表示,公司仍然按照原定的计划进行扩产项目的建设。

据时贞易了解,多家企业再度降低硅片产线开工率,某硅片核心企业1月排产约为60%,远低于2022年11月的85%水平,硅片库存也严控在一周以内。他预计,“考虑到春节假期因素,二三线企业排产估计也不会高于75%。由于价格下跌,一部分落后产能在未来几个月内被迫退出。”

1月5日,据硅业分会披露,本周两家一线企业开工率降低至60%和70%。一体化企业开工率维持在70%-80%之间,其余企业开工率下降至55%-70%之间。

不过,《红周刊》以投资者身份致电晶澳科技,证券部工作人员表示:“目前公司的硅片开工率是满产状态。由于公司是光伏一体化模式,硅片产能会匹配下游的电池产能,当然开工率会动态调整。”

在产品价格下跌、企业减产动力不足的当下,相关企业非硅成本控制的重要性逐渐凸显。

TCL中环表示,公司在技术创新和工业4.0方向的优势,带来单炉产出、人效等指向非硅成本的指标的不断优化,依托工业4.0及智能制造優势、劳动生产率和G12产线直通率大幅度提升,人均劳动生产率达到1000万元/人/年以上。《红周刊》从晶澳科技证券部工作人员处了解到,公司一直在人员或者是生产经营的各个环节进行管理。公司有一些智能化的产线,这样可以减少生产线上的员工,不过减少的这部分员工数量就会补充到新增产能产线上,整体来看员工总数没有大的变动。和邦生物的证券部工作人员表示,“就硅片环节来说,现在我们生产的是N型硅片,硅片的转换效率都是比较高的,也经过下游的认证,这对成本来说也都是有一定的影响作用的。”

祁海珅表示,硅片环节考验的就是如何控制成品良率,特别是大尺寸硅片、薄片化硅片、N型硅片等品种方面(见表3)。

时贞易表示,在高品质硅片的原材料端,高质量纯净的石英砂和石英坩埚供给比较紧张,寡头企业因为垄断资源的优势能拿到高质量的供给,并由此获得超过行业平均水平的利润。“仅高质量石英砂的供应就会产生每瓦电2分钱的成本优势。多年来的品控和技术专利优势,最优秀的企业每瓦度电成本已经与同行产生了0.05元的优势,所以即使行业大部分企业利润为零,它仍有每瓦0.07元的净利润,以182硅片尺寸为例,每片是7.59瓦,也就是每片硅片成本优势是至少0.50元。”他表示,而那些周期高位的新进资本很快会意识到,因为没有成本和技术优势,只能退出,那么行业周期会开始新的平衡。