浅述2022年小型微利企业税收优惠政策及企业所得税纳税筹划

黄必建

引言

中小企业是国民经济的毛细血管,在提高劳动生产效率、扩大就业、缩小收入差距、促进市场竞争等方面发挥积极作用,2018年以来,国家将中小企业发展放到更加重要的位置上,更为民营中小企业提供创新激励、税收优惠、融资支持。截至2018年,中国中小企业的数量超过了3000万家,个体工商户数量超过7000万户,贡献50%税收、60% GDP、70%技术创新、80%城镇劳动就业、90%的企业数量。2020年受疫情影响,对中小企业的活跃度、成长发展带来了一定的影响,由此,国家政府、金融机构、财税部门制定并不断推出了更多更优的一系列优惠政策,助力中小企业稳步健康发展,尤其是对小型微利企业的税收优惠力度更是明显。

一、小型微利企业的定义以及划分标准

所称小型微利企业,是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。

从业人数,包括与企业建立劳动关系的职工人数和企业接受的劳务派遣用工人数。所称从业人数和资产总额指标,应按企业全年的季度平均值确定。具体计算公式如下:

季度平均值=(季初值+季末值)÷2

全年季度平均值=全年各季度平均值之和÷4

年度中间开业或者终止经营活动的,以其实际经营期作为一个纳税年度确定上述相关指标。

例:A公司5月1日开业,那么5月1日至12月31日的经营期为一个纳税年度。

二、2022年小型微利企业税收优惠政策

为进一步支持小微企业发展,财政部、税务总局在2022年下发了一系列小微企业普惠税收优惠政策。下面我就小型微利企业所享受的企业所得税优惠和“六税二费“减免进行阐述。

1.企业所得税优惠政策

根据财政部 税务总局公告2022年第13号《财政部 税务总局关于进一步实施小微企业所得税优惠政策的公告》的规定,2022年1月1日至2022年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按12.5%计入应纳税所得额,按20%的税率缴纳企业所得税;2022年1月1日至2024年12月31日,对小型微利企业年应纳税所得额超过100万元但不超过300万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税。小型微利企业无论按查账征收方式或核定征收方式缴纳企业所得税,均可享受上述优惠政策。

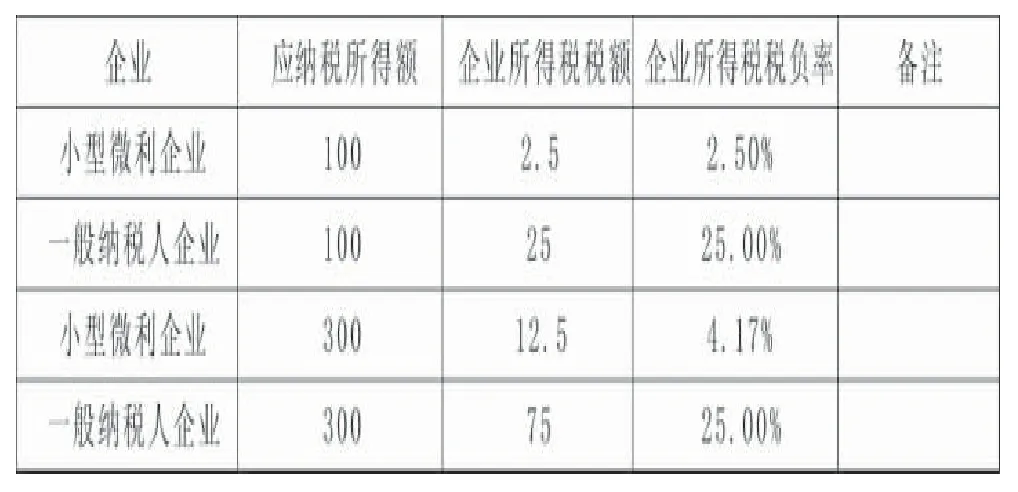

(1)小型微利企业所得税优惠列表比较如下:

?

(2)小型微利企业所得税优惠举例情况如下:

举例1:A公司2022年应纳税所得额100万

小型微利企业:应纳企业所得税=100*12.5%*20%=2.5万,企业所得税税负率2.5%;

一般纳税人企业:应纳企业所得税=100*25%=25万,企业所得税税负率25%。

举例2:A公司2022年应纳税所得额300万

小型微利企业:应纳企业所得税=100*12.5%*20%+(300- 100)*25%*20%=12.5万,企业所得税税负率约4.17%;

一般纳税人企业:应纳企业所得税=300*25%=75万,企业所得税税负率25%。

2.“六税二费“减免政策

根据财政部 税务总局公告2022年第10号《财政部 税务总局关于进一步实施小微企业“六税两费”减免政策的公告》的规定,由省、自治区、直辖市人民政府根据本地区实际情况,以及宏观调控需要确定,对增值税小规模纳税人、小型微利企业和个体工商户可以在50%的税额幅度内减征资源税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

以上减免政策对小型微利企业来说是新增加的利好政策,各项税费减免力度还是很大的。减免幅度由各省、自治区、直辖市人民政府根据本地区实际情况,以及宏观调控需要确定。

三、小型微利企业所得税节税筹划

1.利用政策临界点享受企业所得税优惠

小型微利企业是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。可以根据公司实际合理整合资源,使其满足小型微利企业的标准享受优惠政策,企业所得税税收优惠约20%- 22.5%,这对小型微利企业的影响是超大的。如果后期超出小型微利企业标准,根据公司实际情况考虑通过分离成立子公司或孙公司等资源整合继续享受企业所得税优惠政策。

(1)利用政策临界点策划小型微利企业企业所得税举例如下:

例如1:

A公司是销售产品兼营安装的,2021年年应纳税所得额280万,2022年由于技术突破,预计2022年度应纳税所得额近460万,利润情况在后期也会保持稳定。经财务测算2022年度销售产品的应纳税所得税预计260万,安装服务的年度应纳税所得税预计200万,那么就可以考虑将销售材料和安装服务分离,单独成立一家安装服务的子公司或孙公司,从而达到继续享受小型微利企业的企业所得税优惠政策。

以上例1经合理策划与未策划的企业所得税税负率差异列表比较如下:

?

2.合理进行收入与成本费用的配比规避企业所得税

小型微利企业其中一个条件是企业年度应纳税所得额不超过300万元,为确保当年企业的应纳税所得额控制在300万元以下,企业要合理进行收入与成本费用预算配比,还可以通过加计扣除、推迟业务、费用提前等筹划方式达到标准,有效使其达到避税节税的目标。

(1)利用合理配比收入与成本策划小型微利企业企业所得税举例情况如下:

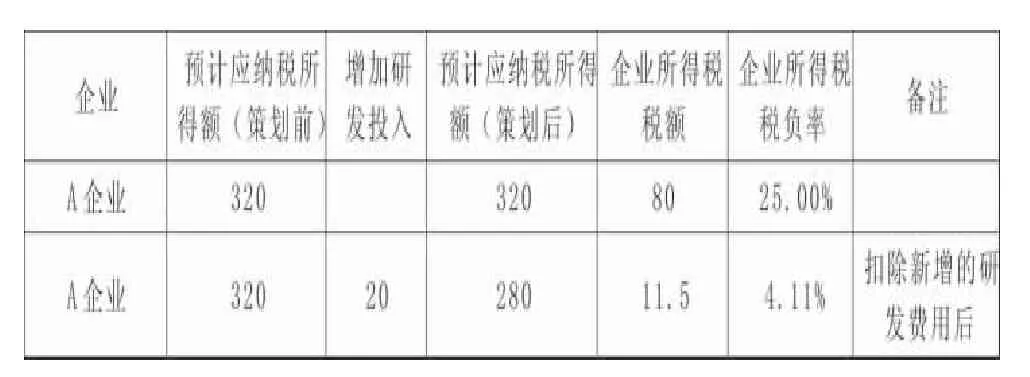

例如1:加计扣除方式

A公司预计今年应纳税所得额为320万,可以考虑将开发新技术、新产品和新工艺的研发费用增加投入20万,按规定可加计扣除20万(20*100%),应纳税所得额下降到280万,即可享受小型微利企业所得税优惠。

以上例1经合理策划与未策划的企业所得税税负率差异列表比较如下:

?

例如2:推迟业务方式

A公司截止2022年11月30日,已实现应纳税所得额260万,预计12月份将会增加应纳税所得额30万,合计2022年年末应纳税所得额将会达到290万左右。此时,营销部门接到一份订单,预计会产生应纳税所得额20万,那么可以请营销部门与客户做好有效沟通,将这份订单尽可能推迟到次年1月份,从而实现有效的节税。

以上例2经合理策划与未策划的企业所得税税负率差异列表比较如下:

?

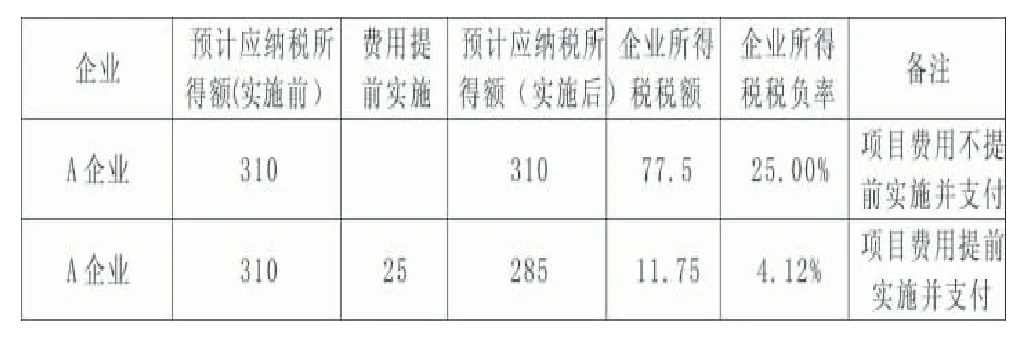

例如3:费用提前方式

A公司截止2022年11月30日,已实现应纳税所得额270万,预计12月份将会增加应纳税所得额40万,合计2022年年末应纳税所得额将会达到310万左右。此时,公司有笔费用25万准备明年实施并支付,现提前到今年安排实施并支付,从而实现小型微利企业有效的节税。

以上例3经合理策划与未策划的企业所得税税负率差异列表比较如下:

?

3.合理选择固定资产抵扣方式规避企业所得税

小型微利企业所得税优惠政策属于减低税率的优惠政策,固定资产一次性税前扣除属于加速折旧的优惠政策,两项优惠政策是可以叠加适用的。国家税务总局公告2018年第46号)第二条规定:“固定资产在投入使用月份的次月所属年度一次性税前扣除。为此,小型微利企业在筹划为确保当年企业的应纳税所得额控制在300万元以下,利用当年新购进的固定资产加速旧规避企业所得税时需要控制购进的时点。

小型微利企业筹划购进固定资产在当年享受一次性税前扣除,那么,最迟应当在当年的11月购进;如果在12月份购进的话,只能在次年享受一次性税前扣除,就不能实现当年应纳税所得额控制在要策划的标准内。

(1)合理选择固定资产抵扣方式策划小型微利企业企业所得税举例如下:

例如1、固定资产一次性税前扣除方式

A公司截止2022年10月31日,已实现应纳税所得额220万,预计11月份、12月份分别将会增加应纳税所得额60万、40万,合计2022年年末应纳税所得额将会达到320万左右。此时,公司应当在11月份购入一笔金额约30万的固资资产并入账,而不是在12月份购入并入账,只有这样才能实现小型微利企业有效的节税。

以上例1经合理策划与未策划的企业所得税税负率差异列表比较如下:

?

符合条件的小型微利企业采用一次性扣除固定资产费用并非在所有情况下都能减轻企业所得税税负,在某些特殊情况下,反而会加重税负。比如:正在享受“三免三减半”政策的小型微利企业,如果同时采取一次性扣除固定资产费用的优惠政策反而会导致以后年度企业所得税税负加重。因此小型微利企业要根据自身实际,慎重选择是否对新进固定资产进行一次性扣除。

例如2、享受“三免三减半”政策的小型微利企业采取一次性扣除固定资产费用优惠政策的不利方式

A公司是享受“三免三减半”政策的小型微利企业,享受年限是2019年至2024年。如果A公司对在2021年6月购入的固定资产100万实施了一次性税前扣除,这批购入的固定资产税法规定最低折旧年限为5年。假如A公司2022年至2026年每年会计上都是实现应纳税所得额260万,再加上由于2021年该批固定资产一次性扣除需要调增2022年至2026年的应纳税所得额,最终计算得出实施了一次性税前扣除所缴纳的企业所得税税额累计大于没有实施的,预计超出金额3万元左右。

四、结束语

当今时代,小型微利企业数量庞大,已成为我国国民经济的重要支柱,是推动我国经济持续稳定增长的坚实基础。国家高度关注并给予小型微利企业一系列的各项财税优惠政策扶持,并引导金融机构强化对小型微利企业的融资支持与优质服务,使得小型微利企业信心倍增,为今后的健康发展注入了强大的动力元素。然而企业管理层或财务部门应当及时学习、理解并掌握小型微利企业优惠政策,结合企业实际情况,运用正确的方法合理策划规避企业所得税,为企业和股东创造更多的利润价值。