利率市场化政策对商业银行利差的影响

——基于倍差法的实证检验

张珊珊

(南京师范大学商学院,南京 210023)

1 引言

20世纪90年代以来,我国利率市场化进程伴随宏观经济形势的变动得到不同程度的发展。2014年,我国为提高利率市场化改革成效,开始放松对商业银行利率的限制,直到2015年存款利率完全放开,我国的利率市场化进程在形式上基本完成,是利率市场化进程中的标志性事件,也是本文重点研究的政策时段。此后,利率市场化继续在我国推进,并且取得了实质性成效。因此,有必要关注利率市场化进程及其政策影响。

商业银行作为我国金融体系中的基本要素,在我国金融市场中占据主导地位,利率市场化政策直接对我国商业银行形成政策冲击。国外利率市场化改革的实践经验也警示我们关注商业银行的经营效率与风险,即推进利率市场化政策落地的同时,应该关注政策效应对商业银行利差的影响,见微知著,防范系统性金融风险。

本文的贡献包括以下3 点:

首先,现有文献中关于利率市场化的研究鲜有从政策视角进行评价的,本文将利率市场化作为政策事件,对研究视角进行了创新;其次,以往的研究大多是关于利率市场化对商业银行存贷款的影响,本文选择商业银行实践中更受关注的利差作为研究对象;最后,采用准自然实验方法的双重差分检验机制,相比于普通面板回归,能够更好地检验政策效果,丰富利率市场化政策影响商业银行利差的实证研究。

2 利率市场化政策影响商业银行利差的传导机制

2.1 利率市场化政策影响商业银行利差的机制分析

伴随国内外经济形势的变化,我国利率市场化政策处于动态调整的过程中。参考以往学者的研究,本文认为利率市场化政策是把“双刃剑”。一方面,利率市场化政策可能产生“竞争效应”,缩小商业银行利差。一是市场势力下降,竞争加剧,商业银行的市场控制能力下降;二是成本上升,商业银行需提高资产端价格来应对负债成本上升导致的利差风险。综上,利率市场化政策可能通过“竞争效应”缩小商业银行利差。另一方面,利率市场化政策可能通过“风险效应”扩大商业银行利差。一是增加高风险投资。商业银行出于自身利益最大化的考虑,可能会偏好风险程度更高的投资。二是提高贷款利率。商业银行利用其拥有的贷款利率自主定价权来扩大商业银行利差。三是风险溢价补偿。利率市场化政策使得商业银行利率波动加剧,可能产生过度投资或激进投资,即一定程度上提升利率风险、流动性风险、信用风险。因此,利率市场化政策可能会通过“风险效应”扩大商业银行利差。

根据上述分析,本文提出假设H1:利率市场化政策对我国商业银行利差的影响取决于“竞争效应”与“风险效应”带来的正向与负向影响的比较。

2.2 利率市场化政策影响商业银行利差的差异性分析

在利率市场化环境下,大型商业银行与其他商业银行的政策反应程度存在差异。其中,大型商业银行更加偏好于采取非价格的、相对保守的策略,使得利差水平受利率市场化政策影响而发生的变化较小;其他商业银行则普遍存在强化价格竞争的倾向,商业银行的激励性偏好策略导致其受利率市场化政策的影响相对较大。因此,利率市场化政策对大型商业银行与其他商业银行的利差影响存在明显差异。

综上,本文提出假设H2:利率市场化对不同类型商业银行利差的影响存在差异,对大型商业银行的利差无显著影响,而对其他商业银行的利差有明显影响。

3 实证设计与检验

3.1 研究样本与数据来源

在样本的选取方面,综合考虑数据的可得性与样本选取的代表性,本文选择工商银行、建设银行、农业银行、交通银行4 家大型商业银行(剔除外汇业务占比较大的中国银行);选择财务信息披露较为全面、影响力较大的10 家上市银行,包括招商银行、中信银行、民生银行、光大银行、平安银行、南京银行、宁波银行、华夏银行、浦发银行、兴业银行。搜集上述14 家商业银行2009-2020年的平衡面板数据,银行微观财务数据来自“上海证券交易所”和“深圳证券交易所”,宏观经济数据来自同花顺数据库和CSMAR 数据库。

3.2 变量选取

3.2.1 被解释变量

本文的被解释变量是商业银行利差,参考可以获取的商业银行公开数据,选取商业银行经营实践中普遍关注的净息差,即净利息除以生息资产平均值作为被解释变量。

3.2.2 核心解释变量

本文的核心解释变量是利率市场化政策,用虚拟变量irl表示。鉴于2015年中国人民银行放开存款利率浮动上限的重要举措,将重点考察2015年这次利率市场化改革对商业银行利差的影响。因此,虚拟变量irl 在2009-2014年的取值为0,2015-2020年的取值为1。

3.2.3 控制变量

参考已有文献中关于利率市场化对商业银行利差影响的研究,并作出适当调整,本文分别选取微观、宏观两个层面的控制变量,将市场势力、风险厌恶程度、运营成本、运营规模、信用风险、利率风险、流动性风险、中间业务收入、管理质量、宏观经济环境等变量作为控制变量,见表1。

表1 变量说明

3.3 实证模型

本文利用2009-2020年14 家商业银行的面板数据,建立利率市场化政策影响商业银行利差的实证模型。

式中,i(i=1,2,…,N)为银行个数;t 为时间;α、β 为模型所要估计的参数;ε 为随机扰动项。

3.4 基准回归检验

由表2可知,从回归结果可以看出,全样本面板数据模型未能通过显著性检验,如列(1)所示。剔除4 家大型商业银行后,利率市场化政策对商业银行利差的影响都通过5%显著性水平检验,显著为正,说明利率市场化政策的正向政策效应即“竞争效应”更为显著,商业银行利差扩大,如列(2)~(4)所示,假设1 得到检验。同时,商业银行运营成本、运营规模、管理质量、信用风险等对商业银行利差具有较为显著的影响。

表2 利率市场化政策对10 家上市商业银行利差影响的普通面板回归结果

3.5 基于倍差法的实证检验

本文使用倍差法分析利率市场化政策对10 家商业银行利差的影响,实证模型分析如下:

式中,treati表示银行类别的虚拟变量,代表4家大型商业银行取值为0,代表10家上市商业银行取值为1;irlt×treati表示以2015年为重要政策时点的利率市场化政策实施对10 家上市商业银行利差的处理效应;其他变量的定义与前文一致。

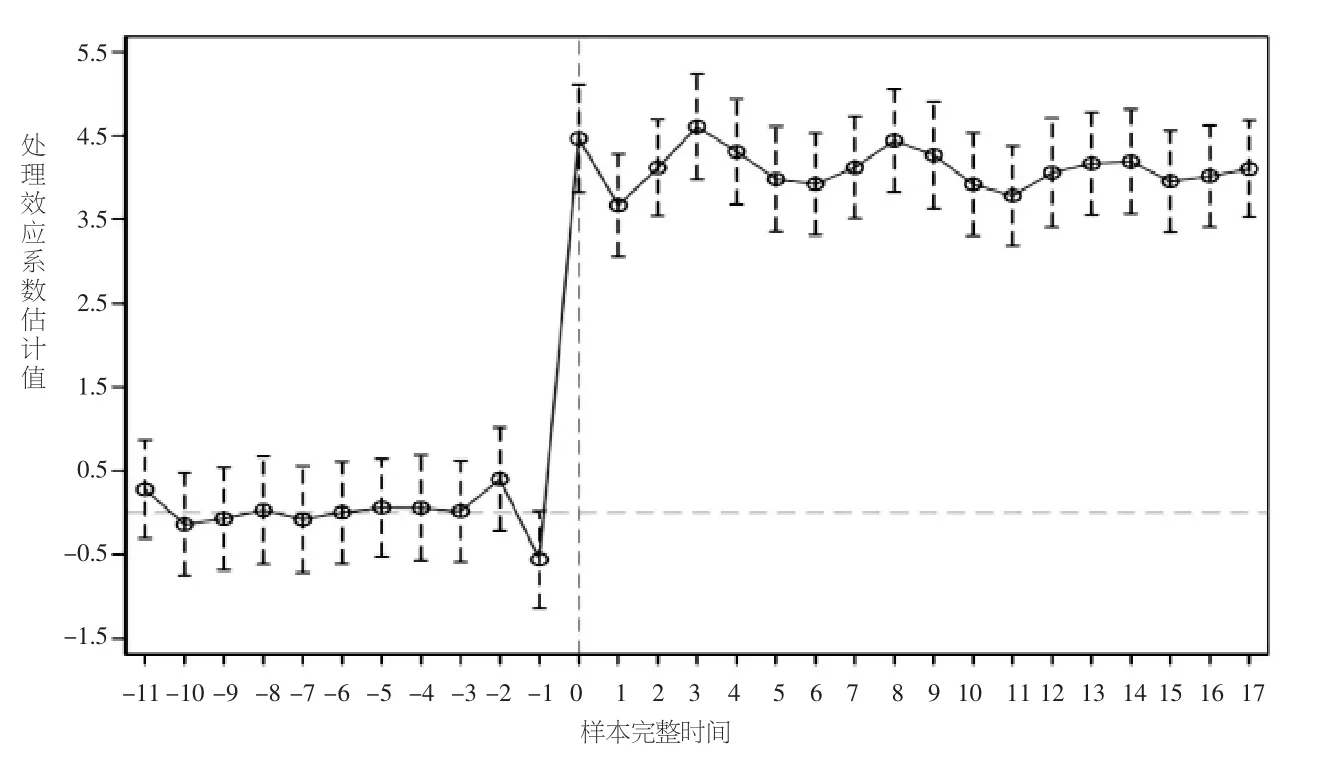

由表3可知,列(1)是没有控制任何变量的情况下的处理效应,换言之,无条件处理效应的估计值在1%水平上显著为6.000 0。为满足“共同趋势条件”,本文添加控制变量,结果见列(2)和列(3),列(2)控制银行微观变量、列(3)同时控制银行宏微观变量。实证研究结果显示,处理效应都显著为正,利率市场化政策扩大商业银行利差,且经过了“平行趋势检验”,如图1所示。因此,利率市场化政策对10 家上市商业银行利差的处理效应的结果都是显著的,对4 家大型商业银行的影响并不显著,假设2 得到检验。

图1 平行趋势检验

表3 倍差法估计的利率市场化政策对10 家上市商业银行利差的影响

4 结论与建议

本文基于2009-2020年14 家商业银行的微观面板数据,实证研究了利率市场化政策对我国商业银行利差的影响。在面板固定效应的基础之上,使用倍差法对比分析利率市场化政策对4 家大型商业银行和10 家上市商业银行利差的异质性影响。研究表明,利率市场化政策显著扩大了我国商业银行利差,即“竞争效应”带来的正向作用超过“风险效应”带来的负向作用,但是利率市场化政策对大型商业银行利差的影响并不显著。除此之外,运营成本、运营规模、管理质量、信用风险等因素也会对商业银行利差产生影响。

根据上述结论,本文提出以下几点建议:第一,风险与收益并重。商业银行追求利润最大化时,应制定合理的风险评估机制,监管当局应提出相关风险监督要求。第二,关注政策冲击差异。不同类型的商业银行实施差异化经营策略调整,监管当局应对不同类型商业银行实施精准监管举措。第三,全面提升经营管理能力。商业银行的经营者应充分关注运营成本、运营规模、管理质量、信用风险等影响利差的因素。