上市公司“摘帽”过程中的盈余管理研究

——以大唐电信为例

张小宇

(潍坊科技学院 经济管理学院,山东 潍坊 262700)

近年来,我国资本市场退市制度日趋严格,由于连续两年亏损被冠以ST(Special Treatment,意为特别处理——对财务或其他状况异常的上市公司的股票交易,给予了“标注”,在简称前冠以ST)的上市公司为尽快摘掉帽子,通常会选择通过盈余管理来调节利润,实现扭亏为盈,以保住上市资格。从短期来看,盈余管理虽帮助企业顺利摘帽,获得相应经济利益,但从长远看来,不利于企业持续性发展,也损害了投资者的利益,扰乱了资本市场秩序。本文以大唐电信(以下简称“公司”)2019年“摘星摘帽”成功案例为例,对其盈余管理动机、扭亏为盈过程中采取的方法及带来的结果进行了分析和论述。

一、大唐电信案例概况

(一)公司“戴帽摘帽”历程

大唐电信科技股份有限公司成立于1998年,是国内拥有自主知识产权的信息产业企业,同年10月在上交所上市(股票简称“大唐电信”,600198,SH)。其业务主要集中于集成电路设计、信息通信安全、5G赋能应用等领域。

2016年以来,公司营业收入持续下降,2016年、2017年净利润连续亏损,且2017年末经审计的净资产也为负,2018年4月27日被实施退市风险警告,股票更名为“*ST大唐”,同年大唐电信展开了艰难保“壳”之战,实现净利润5.55亿元,扭亏为盈,于2019年摘帽成功。但好景不长,公司2019年、2020年再次连续亏损,2020年末经审计的归属净资产为负且被出具了带有“与持续经营相关的重大不确定性”事项段的无保留意见的审计报告,2021年公司被冠名“*ST”(*ST提醒着公司连续三年亏损的退市),大唐电信再次开展自救于2022年4月摘星摘帽,恢复“大唐电信”。

(二)公司盈余管理初识别

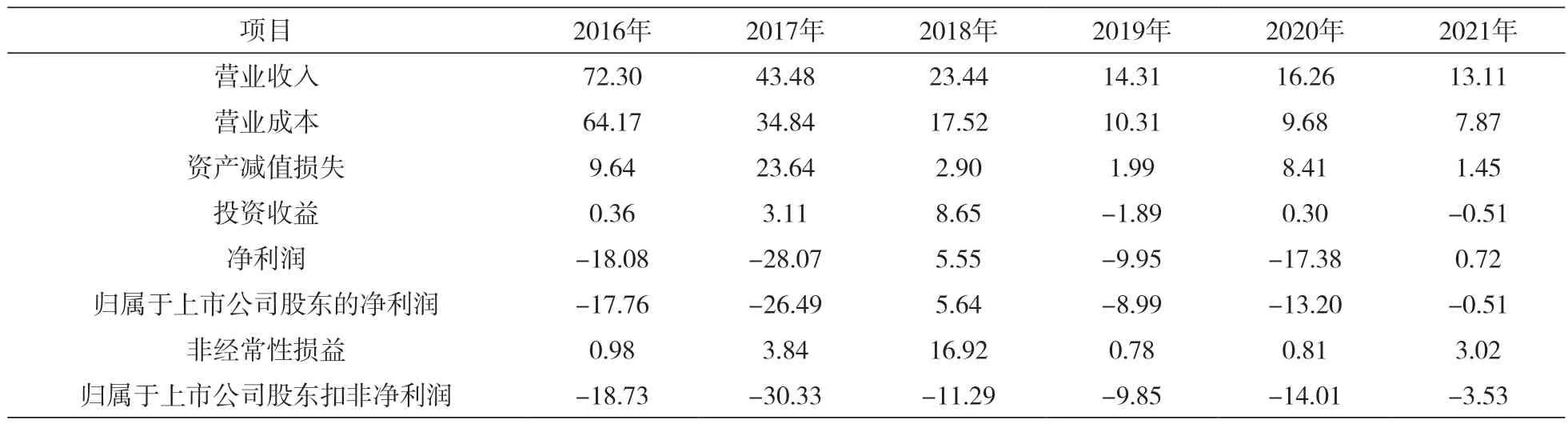

2015年公司营业收入86.03亿元,自2016年起受经济环境下行及互联网影响,传统通信业务势头减弱,从表1可知,公司营业收入连续五年下降。2016年提出“集成电路+”的产业布局,由于市场竞争剧烈,巨额投入并未达到收入预期,2017年继续调整产业结构,放弃低毛利业务,但连续两年公司净利润出现大幅亏损,按照我国退市制度规定,若2018年不能实现盈利将会暂停上市。年报显示,在关键的2018年公司实现获利成功摆脱暂停上市风险,根据表1所示,公司2018年营业收入下降46.09%,营业成本下降49.71%,与营业收入变动幅度接近,营业水平基本稳定,而净利润却大幅增长119.78%,实现归属净利润5.64亿元,成功扭亏为盈,该异常表明公司获利很大程度上不是靠经营业务,且资产减值损失、投资收益与非经常损益变动率分别为-87.73%、178.14%、340.63%,变动巨大,对利润有较大拉动,同时扣非净利润却为-11.29亿,由正转负,以上异常都表明公司2018年的盈利主要靠非经常性业务拉动。

表1 大唐电信基本财务状况表 单位:亿元

同时,从表1可知,在此后的2019、2020年公司又一次陷入亏损,三年内两次走到退市边缘。关键之年实现扭亏为盈此后再陷亏损很符合*ST公司“保壳”操作,不免让人怀疑大唐电信在2018年是通过盈余管理方式摘星摘帽,因此,本文主要针对2018年利润扭转过程中可能存在的盈余管理行为及后续影响进行分析。

二、大唐电信盈余管理动机

(一)保住上市资格

上市意味着将拥有广阔的融资渠道、多元化的股权结构、更好的发展前景,一旦退市则会使公司丧失上述优势。大唐电信2018年经营活动产生的现金净流量1.94亿元,而投资活动产生的流量净额约为其7倍,说明公司日常经营获利能力较弱,但为了上市地位,公司则可能通过盈余管理进行“保壳”。

(二)满足融资需求

上市公司拥有更广泛的融资渠道、更低的筹资成本,若被冠以ST,公司股价涨幅将被限制不高于5%,股票流动性降低,同时也会向投资人及债权人等传递不好信号,降低投资力度,提高筹资门槛,影响公司融资。2016年公司出现亏损,2016-2018年股价波动下跌,影响投资人投资信心,为了更好地融资,公司可能进行盈余管理。

(三)高管薪酬激励

上市公司利用薪酬激励使企业经营业绩与管理者薪酬相挂钩,管理层有可能通过粉饰利润方式进行调节以保证自己的薪资水平。大唐电信2016-2019年高管平均薪资为28.04万元、16.15万元、22.98万元、25.53万元,2017年亏损最多,薪资总额及人均也最低,2018年实现盈利后薪资水平开始提高,表明高管薪酬受到公司盈利水平影响,因此,高管从自身利益出发,有可能采取盈余管理手段实现短期内扭亏为盈。

三、大唐电信盈余管理的方法

(一)利用资产减值损失

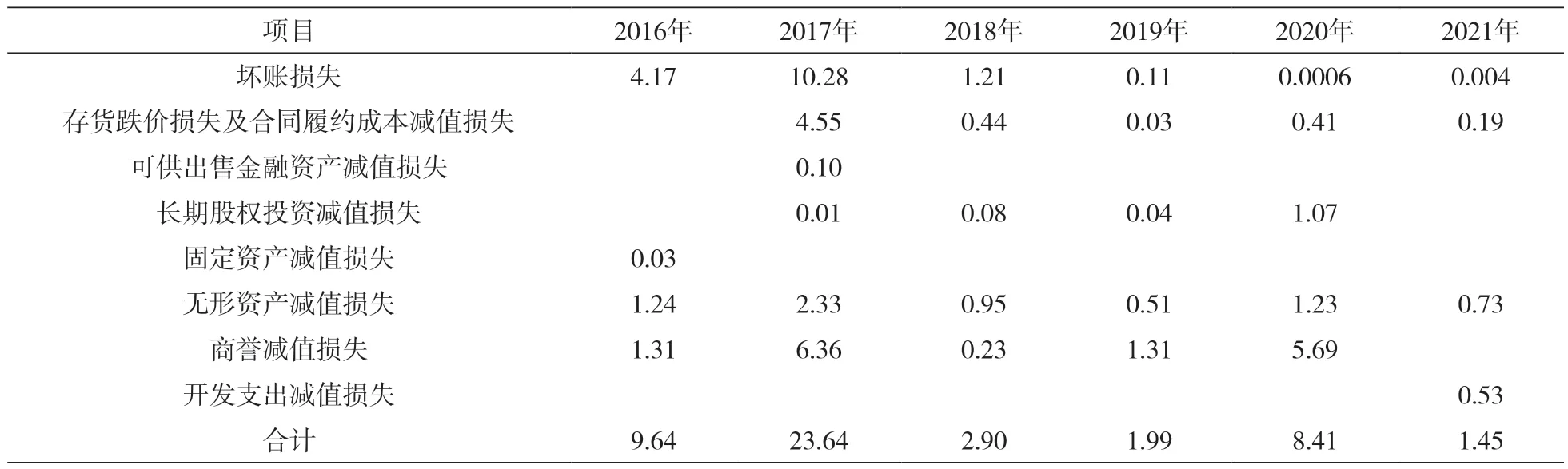

结合表1与表2数据,公司资产减值损失在2016-2018年呈现先上升后下降趋势,恰好与净利润变动方向相反。2017年亏损最多,资产减值损失数额为近几年最高值,高达23.64亿元,增长145.28%,而在关键的2018年资产减值损失大幅降低,降幅87.72%。在亏损年度计提大量减值使盈利水平降到最低,次年再通过减值转回,以“大洗牌”方式为扭亏为盈做铺垫。

表2 大唐电信资产减值损失 单位:亿元

具体来看,大唐电信资产减值损失主要是坏账损失与存货跌价损失。2017年公司年报称受客户资金紧张、合同纠纷及部分存货价值下跌影响,大唐电信对高风险的应收账款计提了大量坏账准备,同比增长146.84%;在存货账面余额下降的前提下,却对存货跌价准备的计提比例由2016年的24.3%上升到56.25%。到了2018年公司实行严格信用政策,压缩“两金”规模,坏账损失与存货跌价损失较同期大幅减少,坏账准备转回0.2亿元,存货跌价准备转回或转销金额达到0.89亿元。

此外,公司在2017年确认了0.1亿元的可供出售金融资产减值损失,其他年份均没有;针对旗下广州要玩娱乐公司当前及未来经营情况的业绩预期不佳,公司计提大额商誉减值,使得商誉减值损失金额与其他年份相比也明显偏高,无形资产减值金额也比往年高,但2018年非流动资产减值金额都出现断崖式下降。在关键的2018年,大唐电信通过上述方式减少资产减值损失金额拉动了利润的增长。公司2019年、2020年再次出现亏损,2020年资产减值数额巨大,为2021年的扭亏为盈做准备。

(二)利用非经常性损益

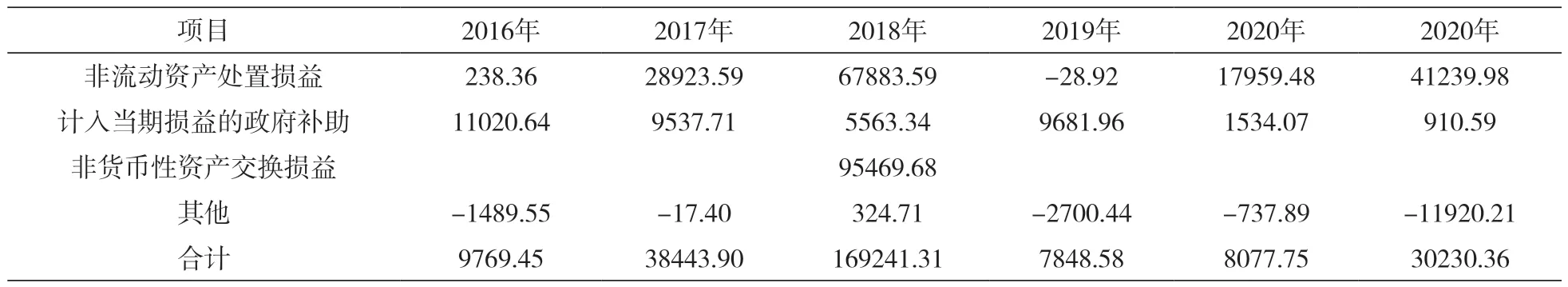

从表3可知,公司非经常性损益在2016~2018年呈现上升趋势,2018年达到最高值,增幅340.23%,随后下降。2018年实现净利润5.55亿元,非经常性损益16.92亿元,占净利润的295.85%,而扣非净利润却为-11.29亿元,由正转为负,表明大唐电信能够在2018年盈利很大程度上是依靠非经常性损益。

1.资产处置

2018年,公司非流动资产处置损益在非经常性损益中占比40.11%,金额同比增长134.7%,“摘星摘帽”成功后的2019年大幅下降并变为负数,数据变动异常。据悉公司于2018年将作为投资性房地产核算的自建房——北京科研中心资产对外处置。该房产2017年完工,受北京商品房价格上涨影响,2018年账面价值为4.76亿元的房产评估价值达到13.5亿元,扣除相关税费后为公司带来近4.58亿元,为大唐电信2018年成功扭亏为盈带来较大帮助。同年,公司将拥有的成都大唐线缆有限公司46.478%股权、西安大唐监控有限公司25%股权转让,虽获利金额不高,但也为公司带来一定现金流。

此外,2018年非货币性资产交换获利数额较大,占56.41%,其余年份均没有该项。从年报可知,2018年大唐电信以上海立可芯半导体科技有限公司全部股权向瓴盛科技有限公司出资,此举为公司带来约8.8亿元收益,为公司当年盈利作出重大贡献;以其全资子公司联芯科技有限公司部分资产向辰芯科技有限公司增资,为大唐电信当年带来约7100万元及1500万元的技术授权收益。

2.政府补助

上市公司在拉动经济、增加税收与就业方面发挥着重要作用,容易获得政府部门资金倾斜,因此,政府补助也成为上市公司盈余管理手段之一。大唐电信属于国有高新技术企业,更易获得政府补助。从表3可以看出,公司每年都会获得相应数额政府补助,在一定程度上增加了利润。大唐电信通过上述方式,为2018年带来共计约16.89亿元收益,弥补了主营业务获利能力不足问题,为当年成功盈利作出巨大贡献。

表3 大唐电信非经常性损益 单位:万元

(三)利用关联方交易

根据公司年报,大唐电信近些年均有大量关联方交易,2018年向关联方销售收入占收入总额的12.86%,该比重较2016年、2017年有所提高,另外2018年前五名客户销售额中关联方共计1.55亿元,占收入总额的6.39%,而2017年前五名客户中并未存在关联方,表明关联方交易为2018年公司盈利起到一定帮助和作用。

(四)降低研发费用

大唐电信属于高科技企业,研发投入是公司发展至关重要一环。而年报数据显示,2017年公司研发费用5.16亿元,2018年仅为1.45亿元,下降率达71.89%。公司披露减少原因是当年调整产业结构,退出消费终端平台,研发投入规模由2017年6.3亿元减少至2.69亿元,资本化比重提高使得研发费用大幅降低,且减少投入的领域为公司芯片业务,此举虽减少了费用,在一定程度上提高了利润,但不利于企业竞争力的提升。

四、实施盈余管理的效果

一方面,大唐电信利用资产减值、非经常损益等手段使2018年归属净利润由负转正,“摘星摘帽”成功,然而,此举并未使公司经营状况发生根本改变。结合表1,2018年~2021年公司归属净利润除2018年为正其余年度均为负数,扣非净利润更是连续四年巨额亏损,2019年、2020年的亏损也使得公司再次被“*ST”。2018~2021年收入增长率分别为-46.09%、-38.96%、13.68%、-19.40%,营业收入总体呈现下降趋势;率剔除掉营业外等因素的总资产收益率2018年为6.9%,此后的2019年、2020连续两年为负,都表明公司盈利能力不佳,经营存在问题,2021年公司有可能再次通过盈余管理方式来避免退市风险。此外,2018年后公司流动比率呈下降趋势,资产负债率偏高,引发公司偿债危机。

另一方面,公司自2016年连续两年亏损被“*ST”后股价开始下跌,2018年实现盈利后股价有所回升,最高达19.29元/股。然而,2019年再次出现的亏损使投资者意识到公司盈利状况并未真正改变,可能存在粉饰利润情况,失去投资信心,自2019年摘帽至今公司股价在波动中呈现下降状态。

五、结论

大唐电信2018年通过盈余管理实现盈利保“壳”成功,带来了短暂的利益,但此举并未真正改变公司经营状况,从长远看弊大于利。公司应当加强内部治理,着力改善经营业务获得持续增长力;另外,我国也应进一步完善会计准则与退市制度、加强外部监管,避免上市公司利用过度盈余管理操纵利润。