减税政策背景下小微企业的税负调查与对策研究

——以云南省两企业为例

●徐纤云 杨海滨

一、引言

小微企业在民营经济乃至全国经济发展的重要地位不言而喻。为了给小微企业减税降费,中央制定了相关的税收优惠政策,但对于税收优惠的落地效果如何,对企业减负是否有较大的帮助,学术界内未能达成一致的意见。一部分学者肯定了减税政策所带来的积极效应,有效降低了企业税负。例如张焕平(2017)[1]阐述了税收政策对减税降费的积极作用;谷岱南等(2019)[2]认为小微企业享受了应享的税收优惠。一部分学者在深度分析和全面评价的基础上,认为当前减税优惠政策依旧存在诸多问题,远远没有达到预期效果,还需要进一步完善(闫婷,常艳秋,2016[3];缪慧星,2016[4];姜亚南,2017[5])。比如,张晨等(2019)[6]从政策执行层面,对税务部门执行效率提出了质疑。朱武祥等(2022)[7]的全国问卷调查显示,减税降费政策的实际效果与小微企业的预期差距较大。

当前我国正面临深刻的经济社会转型,以间接税为主向直接税为主的税制结构改革,对于打开双循环潜力空间、优化企业产业链、提高社会全要素生产率有极其重要的意义。例如学者肖磊,王亚萍(2021)[8]认为增值税的税率改革是未来的重要方向。

因此,首先,税收优惠政策对小微企业税负降低的实质效果尚不能明确;其次,从增值税税收优惠角度研究促进以直接税为主的税收结构转型的文献非常少。本文参考了众多文献后,以两个小微企业为例研究减税降费对小微企业增值税、企业所得税这两个占税收比重较大的税种的减负作用,再用层次分析法对影响增值税税负各部分税率进行分析,提出了应考虑增值税有形动产租赁与金融保险服务税率调整的政策建议。最后,从企业、税制、服务效率的角度有针对性地提出减税降费的建议。本文贡献在于:以两个小微企业的减税实例探究减税降费政策的实际落地效果;从增值税税收优惠角度研究以直接税为主的税制转型;从激发企业动能、优化税制结构、提高效率对减税降费提出针对性的对策建议。

二、案例分析

A房地产土地资产评估有限责任公司(以下简称“A房地产评估公司”)成立于2005年6月,属于现代服务行业。统一社会信用代码9153080077550 9XXXX,注册资本100万元人民币,经营范围:各类资产项目评估。贰级资质。

B装饰工程有限公司成立于2015年4月,所属行业为建筑业。注册资本为1000万元人民币,统一社会信用代码为91530800329134XXXX。经营范围包含:建筑装饰工程、建材的批发及零售。

(一)企业所得税

A房地产评估公司属于特殊行业,按《企业所得税核定征收办法(试行)》(国税发〔2008〕30号),核定征收,B装饰工程公司符合简易纳税的小规模纳税人条件,享受小规模纳税人的优惠政策。

1.A房地产评估企业(核定征收)。企业所得税税负分析:

2017—2020年该企业在销售额增加的情况下相应的人力成本亦在提升,因成本负担较重,小微企业的成长速度较慢。因此减税政策起到的帮扶作用有限,有较大的待减免空间。

(单位:元)

2.B装饰工程公司(简易纳税)。计算B装饰工程公司实际税率,得出:(1)企业在2018—2020年实际税率分别为25%,5%,5%,税负水平基本合理,企业能正常承担,但减税政策进一步改善的空间仍然较大,可以加大优惠力度,降低税率的同时降低税基,给更多企业发展进步的空间。(2)同时,企业反馈2018年出现了资金缺口的问题,原因是经营成本过高,建议国家在减税的同时,出台更多支持小微企业发展的措施,有效降低企业经营成本,优化企业经营环境,真正减轻企业负担。

(二)增值税

1.B装饰工程公司(简易纳税)。B装饰工程公司正处于初期成长阶段,根据小微企业经营情况,不需缴纳增值税,因此,减税政策在一定程度上扶持了B装饰工程公司的发展。

2.A房地产评估公司(一般纳税方法)。

从税收收入负担的角度,A房地产评估公司的税收负担无显著变化,较为稳定,说明对税负水平基本合理。但在负担5%水平的情况下,小微企业的可利用资金较少,无法吸引高素质人才,进行大规模融资。

(三)结论

综合两大税种,有以下结论:

表1 增值税税负分析

1.小微企业税收优惠的方式多样。对特殊行业,减税降费政策能综合考虑企业的多种因素核定征收,如经营规模、利润水平等,避免“一刀切”划分小微企业所带来的负面影响。

2.小微企业税负水平基本合理,但有较大的减税空间。从企业的税收负担率、实际税率来看,我国小微企业税负水平基本合理,但从企业反馈来看,当前企业面临成本高、融资难等问题,减税降费仍然任重道远。

3.流转税的优惠力度较小。小微企业在税收缴纳结构上仍以增值税这样的间接税为主体,说明:(1)相对于增值税,企业所得税比重较低,税负结构仍以增值税为主;(2)即使政府推出了多项的增值税税收优惠,但多针对于“高、尖、精”技术行业,其他的小微企业得以减免的机会较少。因此,政府应加大流转税的优惠力度,有助于我国慢慢从以间接税为主体向直接税为主体转型。

三、增值税影响因素和减税政策改革方向分析

从经济社会转型的角度入手,对小微企业进行税收优惠,主要是通过各种政策降低企业应纳税基或税率,这将有助于我国逐渐从以间接税为主体向直接税为主体转型。那么,要减轻企业负担,在税率上,哪方面税率影响最大,需要进行改革的方向,是调整货物加工、修理修配劳务税率,是调整有形动产租赁税率,还是调整金融保险服务税率?政策的调整与现实效果的出现具有时间差,对实施哪一方面的调整有优劣之分,次重点之分。本部分用层次分析法对各因素进行分析,以求为减税降费,为落实以直接税为主的税制现代化改革,提供方向。

(一)建立层次的结构模型

图1 层次结构模型图

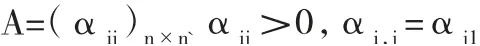

(二)构造出各层次的判断矩阵并进行一致性检验

目标层:

A的最大特征值为

准则层:

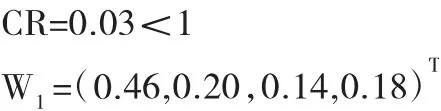

①应纳税范围

的最大特征值为

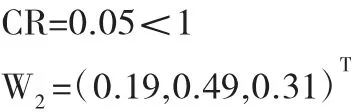

②17%税率

的最大特征值为

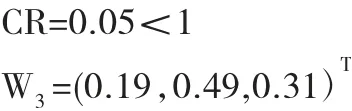

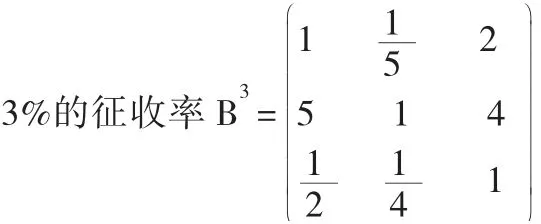

③3%的征收率

的最大特征值为

④6%的税率

的最大特征值为

以上均符合一致性检验要求。

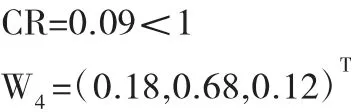

(三)层次总排序并进行一致性检验

组合各项指标权重得:

组合一致性比率,CR=0.06<1,符合一致性检验。

最终得:

利用科学方法对三种税率进行评价,对于改进减税降负政策,进而更好地助力税制现代化建设均具有重要意义。以上分析得出调整有形动产租赁税率权重最高,为0.55,调整金融保险服务税率权重0.26,调整货物加工、修理修配劳务税率权重最低0.18。因此,政府扶持小微企业的减税,特别是减税率的政策,可以优先选择调整有形动产租赁与金融保险服务的税率,以适应小微企业的发展现状和经营结构,降税减负更有针对性。

?

四、对策与建议

(一)站在激发企业动能的角度,做好兑现

根据企业发展要求和不同行业特点制定合理的税率,分情况进行不同的改革。包括纳税范围的确定、税率的确定、折扣比例的确定。比如,针对服务型的企业,可以适当加大人工劳务费用的扣除税率,便可增加企业可支配资金用于引进人才,扩大投资,同时起到推动消费的作用,一举三得。

由于小微企业公开信息不透明、企业发展不成熟,信誉较低,这造成小微企业贷款难、融资难的问题。建议税务部门完善税收信用体系,主动加强银行与税务信息的联动,在企业税务信息方面与银行等金融机构建立数据对接,让有良好税务记录的小微企业能够优先获得贷款,有助于让小微企业快速实现贷款愿望,盘活小微企业的信用资产,助力小微企业发展。

?

(二)站在优化税制结构、完善税收功能的角度,稳好底线

加强对小微企业的监管,利用“互联网+税收”提高信息共享水平以避免偷税漏税。在基层税务部门定期进行工作调查,深入小微企业内部了解政策执行反馈意见。税务内部的执法部门,法规、监察、督察内审部门要充分发挥各自的监督职能,严格按照要求规范执法部门的执法程序、服务意识等,避免出现不敢监督、不愿监督的情况。

(三)站在提高效率、构建文明的角度,扩大宣传面

在税务局、财政厅官网、微信公众号、电视媒体等加强各类税收优惠、税收符合条件的宣传,对小微企业提供减税降费政策的最新培训,加强其税收规划的能力,可以让小微企业即时获得最新税务信息,及时调整经营战略,加强小微企业竞争力,提升小微企业的纳税满足感。

税务局可以专门开通小微企业服务热线,定期向重点企业询问减税意见,畅通与小微企业沟通的渠道。通过实地调研、采访等多种形式收集小微企业有关税收问题的意见,加强小微企业广泛讨论度和参与度,有助于改进税收制度,亦有利于监督政府实行减税政策的有效性。