国际油公司勘探战略对标评价方法初探

李 志 李富恒 侯 平 康海亮 许海龙 屈珺雅

(中国石油勘探开发研究院)

0 引言

中国石油以1994年在巴布亚新几内亚实施一口风险探井为起点,开始了海外油气勘探业务的发展,28年来,海外油气勘探经历了探索勘探、滚动勘探、风险勘探、效益勘探四大发展阶段[1]。中国石油在海外32个国家累计获取勘探新项目68个,高峰期勘探区块权益面积达59×104km2,依靠自主勘探累计发现2P地质储量10亿吨级油气田5个、5亿吨级油气田4个、1亿吨级油气田4个、5千万吨级油气田3个,为海外油气业务的规模发展提供了坚实的资源支撑,在跨国油气勘探的激烈竞争中拥有一席之地[2-8]。

自2014年低油价以来,形势发生深刻变化,随着海外勘探合同陆续到期,勘探区块未得到及时补充,中国石油海外勘探区块和勘探面积大幅减少[8-11],现有探区勘探难度越来越大,加之新冠疫情、油价形势、能源转型、俄乌冲突等多重复杂因素,勘探新项目获取难度也越来越大。新形势下,构建国内国外多元化能源供应体系是实现“能源的饭碗牢牢端在自己手里”的关键一环[12-13],“走出去”的步伐需要更加坚定,“走出去”的力度需要持续加大,从而进一步增强我国能源供应体系的深度、厚度和弹性。

勘探是油公司发展壮大的基石,没有勘探的突破和储量的增长,也就没有油气产量的持续增长,经营效益也无从得到保障。开展国际油公司勘探战略对标评价方法研究,剖析国际油公司勘探业务“攻城略地”的模式和路径,有助于为海外勘探业务破解当前发展困境、实现高质量可持续发展提供决策支撑。

1 研究现状

对标管理是目前国际流行的战略管控方式之一,既为企业提供长期奋斗的方向、思路,也为企业提供达到目标的手段和途径,被广泛用来分析行业中主要竞争对手的优劣势,从而为企业制定战略规划提供定性和定量的依据[14]。刘鹏等选取勘探投资、探井成功率、勘探新增储量、桶油发现成本和储采比6项关键勘探指标,针对大型国际石油公司、一体化国家石油公司、独立石油公司三大类14家对标公司开展对标分析,根据对标结果,分析中国海油自身的优势和不足,提出了中国海油勘探业务发展的对策与建议[15]。窦立荣通过对埃克森美孚公司2013—2019年间在巴西获得的30个深水勘探区块进行分析,归纳出该公司6个偏好的勘探新项目获取战略[16]。张礼貌等通过对国际油公司新获取区块勘探程度、地形变化、国家分布及作业者类型等指标对标分析,归纳总结出其勘探战略的一些特点[17]。杨紫等从勘探资产获取与处置、作业者权益与合作伙伴选择、勘探发现领域分布、桶油发现成本、资产成熟度、勘探投资及占比等指标剖析了道达尔公司的勘探战略[18]。Wood Mackenzie指出勘探文化、投资组合、技术优势、数据信息和勘探战略是勘探成功的五大支柱,认为最卓越的勘探人均有清晰的愿景和明确的目标,并将其贯彻落地于具体业务的发展中,资源规模、投入或价值目标为定义勘探战略提供了基础[19]。王庭斌指出正确的勘探决策与勘探战略的制定是发现大油气田的根本[20]。

综上所述,前人研究部分偏重于国际油公司勘探动向的跟踪分析、勘探战略的定性分析或就事论事,部分偏重于勘探绩效指标对标评价,针对勘探战略对标研究,较少涉及或尚未建立相适应的系统评价方法。

2 评价方法

本文基于海外勘探业务运营周期和相关指标分析,构建勘探投入、价值回报和勘探风险3个战略维度指标,评价出不同勘探战略类型的公司,微观上再以“剥洋葱”的方式,探析勘探战略目标实现背后的勘探之术和勘探之道,以“他山之石,可以攻玉”。

从海外勘探业务运营周期看,首先是要选出好项目,其次是实现好运营,运营过程要强化资产的运作和优化,最终通过开发建产或发现储量权益转让实现创效,或及时退出无效低效资产[21](图1)。

图1 海外油气项目效益勘探示意图[21]Fig.1 Full cycle flow chart of overseas exploration business [21]

从系统工程角度来看,目标控制和方向引导应贯彻于勘探活动的全过程[14];而要给某公司勘探战略进行“画像”,从顶层和宏观的角度看,主要体现在勘探投入、勘探风险和价值回报3个维度(表1)。勘探投入涵盖勘探投资及其占上游比例,体现公司对于勘探业务的定位、定力和重视程度,属于战略部署一级;增加勘探投资、提高勘探投资占比,反映公司对于其自身勘探预判与勘探能力的自信,以及对于未来价值回报的信心。勘探风险采用“1-风险探井成功率”来表示,体现公司对于高风险勘探领域的探索热情、前沿盆地和勘探区带的开创认识及战略层面的冒险精神,属于战术手段一级。价值回报采用勘探发现储量规模和单井发现储量规模来表示,反映公司通过投入获得的勘探成效,属于战略结果一级。

表1 油公司勘探战略指示性指标统计表Table 1 Statistics of indicative index of exploration strategy of oil companies

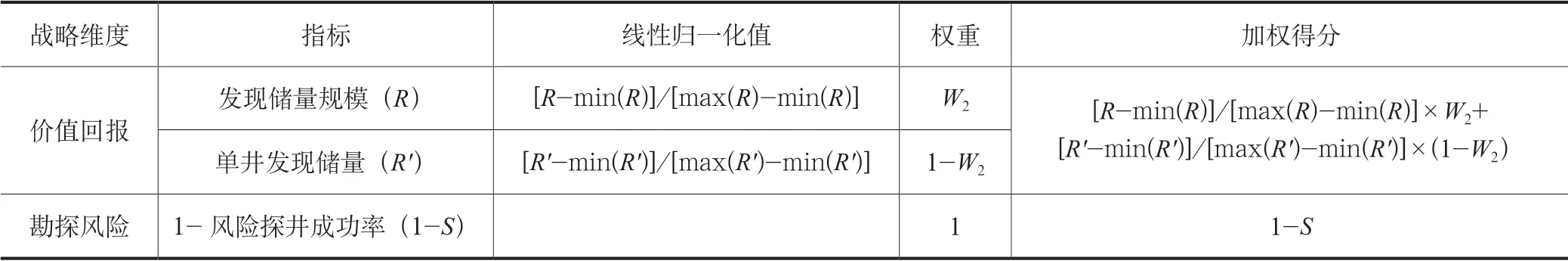

开展勘探战略对标评价时,首先对对标公司群组的勘探投资额及勘探投资占比进行线性归一化(表2),并赋予其各自权重系数,最后进行加权得出勘探投入的得分。价值回报也按照同样的方法和流程得出其得分。勘探风险得分即1-风险探井成功率。勘探风险得分显示在x轴,数值越大风险越高,本文以待评价公司勘探风险平均得分为界,高于平均得分即为高风险型,低于平均得分即为低风险型。公司勘探投入评价得分显示在y轴,数值越大表示公司越重视勘探,勘探投入力度越大。勘探投入高低也是相对的,本文以待评价公司勘探投入平均得分为界,高于平均得分即为高投入型,低于平均得分即为低投入型。再选择价值回报评价得分作为泡点面积,代表评价公司的勘探价值回报,取待评价公司价值回报平均得分为界,高于平均得分即为高回报型,低于平均得分即为低回报型。

表2 油公司勘探战略顶级指标统计表Table 2 Expression of top index of exploration strategy of oil companies

续表

3 评价实例

本文选取bp、埃克森美孚公司、道达尔公司、埃尼公司、雪佛龙公司、艾奎诺公司和壳牌公司七大国际油公司为对象进行勘探战略对标实例研究,选取其2010—2019年10年间的发展结果(所有勘探相关数据均为公司权益后数据)进行剖析,2010—2014年为高油价时期,布伦特油价5年平均为102美元/bbl,2015—2019年为低油价时期,布伦特油价5年平均为57.2美元/bbl。

3.1 顶级指标评价

通过国际油公司年报[22-28]收集整理bp、埃克森美孚公司、道达尔公司、埃尼公司、雪佛龙公司、艾奎诺公司和壳牌公司七大国际油公司2010—2019年年均勘探投资、勘探投资占比、风险勘探发现2P可采储量规模、风险探井单井发现2P可采储量和风险探井成功率数据(所有数据均为公司权益值),因风险探井成功率为0~1之间的数据,不再进行线性归一化,其他数据按照表2进行线性归一化。勘探投资权重取0.6、勘探投资占比权重取0.4,风险勘探发现2P可采储量规模权重取0.6、风险探井单井发现2P可采储量权重取0.4,加权后得出勘探风险和勘探投入的分值,最终显示在图2中。

图2 国际油公司勘探战略指标评价结果Fig.2 Evaluation results of exploration strategic index of international oil companies

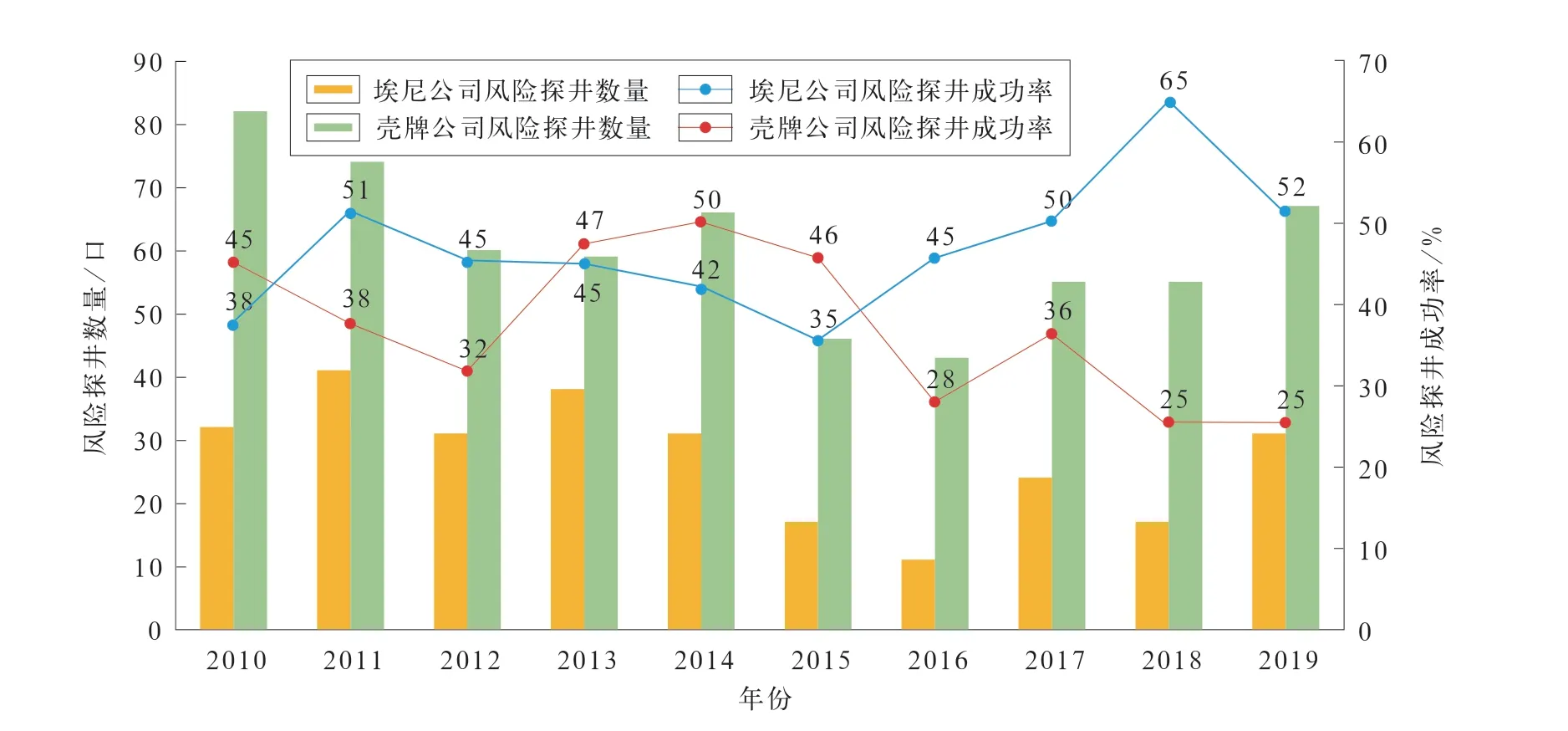

评价出5种类型的公司,其中埃尼公司和埃克森美孚公司为低风险低投入高回报型,壳牌公司和艾奎诺公司为高风险高投入低回报型,道达尔公司为高风险低投入低回报型,bp为低风险高投入低回报型,雪佛龙公司为低风险低投入低回报型。选取埃尼和壳牌两个公司进行剖析。2010—2019年,埃尼公司共实施273口风险探井,风险探井成功率为44%(图3),发现2P可采储量53×108t油当量。壳牌公司共实施607口风险探井,风险探井成功率为35%,尤其在2015—2019年风险探井成功率有大幅下降,发现2P可采储量21×108t油当量。壳牌公司实施风险探井数量是埃尼公司的2.2倍,风险探井成功率低于埃尼公司9个百分点,发现储量规模为埃尼公司的40%,因此就造成了壳牌公司勘探的高投入低回报。

图3 埃尼公司和壳牌公司实施风险探井数量及成功率Fig.3 Number and success rate of wildcat wells drilled by Eni and Shell

从10项勘探指标的雷达图分布来看(图4),埃尼公司在高油价和低油价时期对勘探均高度重视,探区面积占比、前沿盆地钻井比例、作业者区块比例和作业者探井平均权益在低油价时期还有所提升,其中前沿盆地钻井比例从6%提升到9%,并非如低油价下缩减前沿区勘探投入的常规做法。可以看出埃尼公司创造了勘探的良性循环,正因为有前沿领域的持续重大发现,促使其逆周期运作,利用大型的油气发现一定程度上对冲低油价。从净购买储量替换率看,无论高低油价,其均在进行储量套现,利用双勘探模式获得超额的利益。

图4 埃尼公司关键勘探指标雷达图Fig.4 Radar map of key exploration index of Eni

从风险勘探地域分布上看,壳牌公司深水领域风险探井主要集中在澳大利亚和北美地区,浅水领域风险探井主要分布在欧洲和远东地区,陆上风险探井集中在中东和非洲地区,以上领域均属于非开创型领域,无大型的油气发现和勘探热点。从壳牌公司2008—2014年期间在圭亚那海域斯塔布鲁克(Stabroek)区块“两进一出”的决策可以看出,该公司虽勘探积极性很高,对勘探也很重视、投入也很大,但背后可能缺乏核心的勘探战略大家,导致与世界级的大发现失之交臂。再看埃尼公司,其风险勘探地域多分布在东非、西非、东地中海和南美海域等开创型领域,在东非莫桑比克和北非埃及屡屡得手,获得天然气大发现,这与其在勘探业务实施垂直管控模式、勘探团队具有前瞻性地质认识,以及针对某一前沿领域坚持长期主义密切相关。

3.2 跨油价周期对标分析

(1)不论油价高低,国际油公司均呈现稳定型勘探态势。从七大国际油公司整体看,勘探投资占比、探区面积占比、前沿盆地钻井比例、作业者区块比例、深水探区比例和单井发现储量均保持在稳定状态(图5),并未削减前沿区的投入力度,七大国际油公司前沿区钻井比例2010—2014年和2015—2019年均为5%,其中雪佛龙公司和壳牌公司降低了前沿区钻井比例。圭亚那海域斯塔布鲁克(Stabroek)区块的作业者埃克森美孚公司在圭亚那海域一路逆势而上,即使面临2014年的低油价,仍增加勘探投资和钻井工作量,是七大油公司中唯一一家2015—2019年勘探投资占比高于2010—2014年的公司,提升了4个百分点,能够看出成功的风险勘探是可以不受油价制约的,因为只要有足够规模的油气发现,某种程度上可以对冲低油价。

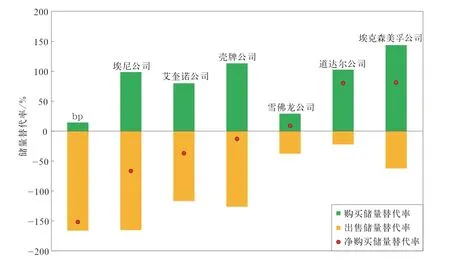

(2)资产进出常态化,高油价及时出售资产,低油价大幅购买资产,资产进出时机和窗口期把握精准。从2010—2019年七大国际油公司储量替代率分布来看,购买储量替代率平均为83%,出售储量替代率平均为-100%,净购买储量替代率为-14%,出售多于购买(图6)。2010—2014年高油价期间,七大国际油公司购买储量替代率平均为79%,出售储量替代率平均为-129%,净购买储量替代率为-51%,以出售为主(图5);2015—2019年低油价期间,七大国际油公司购买储量替代率平均为87%,出售储量替代率平均为-70%,净购买储量替代率为23%,以购买为主(图5)。

图5 国际油公司关键勘探指标雷达图Fig.5 Radar map of key exploration index of international oil companies

图6 国际油公司储量替代率分布图Fig.6 Diagram of reserve replacement rate of international oil companies

4 结论与建议

本文针对国际油公司勘探战略对标评价方法开展了初步探索,构建勘探投入、价值回报和勘探风险3个战略维度指标,剖析了2010—2019年七大国际油公司变的是什么、不变的又是什么。新形势下要持续加强海外油气勘探战略研究工作,后续有待延伸开展国家油公司、独立油公司等各类公司的勘探战略对标工作,综合分析各类公司勘探战略转型轨迹和成败得失。既要密切跟踪国际油价走势和国际油公司勘探动向,也要探究国际油公司勘探动向背后的勘探之术和勘探之道,开展定量和半定量的评价,深化勘探战略对标评价指标体系和评价模型研究,提出前瞻性的预测方案和决策建议,支撑海外油气勘探业务的高质量可持续发展。