全球天然气发展趋势与启示

郜 峰 刘保磊 李茂林 李长宣

(1中国石油勘探开发研究院;2长江大学;3油气资源与勘探技术教育部重点实验室(长江大学);4油气钻采工程湖北省重点实验室(长江大学))

0 引言

随着“双碳”目标的提出,全球能源由高碳向低碳转变。净零排放已成为全球广泛接受的目标,根据NetZero Tracker的数据,净零排放目标现已覆盖全球88%的温室气体排放[1-2]。天然气具有灵活、安全、清洁、低碳等优势特征,在全球净零排放进程中将发挥重要作用[3]。世界一些典型国家通过扩大天然气利用、持续调整和转型能源结构,完成了主体能源从“煤炭”向“油气”的演变过程,天然气占比持续扩大。2021年全球各国新冠肺炎疫情政策放松,经济缓慢复苏[4-6],从消费量看,天然气需求出现反弹,全球天然气消费量较2020年增幅4.99%;从产量看,2021年全球天然气产量为40084.11×108m3,同比增加4.16%,创历史新高;从贸易量看,全球LNG贸易量占比从2020年起均超过50%,2021年全球天然气贸易量较2020年增幅8.22%。2022年以来,受俄乌冲突影响,天然气供应短缺、价格上涨,从短期看,天然气消费增速放缓;长期看,受全球性降碳减排趋势影响,全球天然气需求仍然强劲。

总体来看,国际形势复杂多变,能源消费结构加快调整,市场波动明显加剧,能源安全领域新旧风险交织。本文基于全球天然气供需基本面、储量分布特征、产量变化趋势等方面的研究,对全球未来天然气发展趋势与前景进行了分析,预测天然气将逐渐取代石油成为全球第一大能源。中国油气对外依存度高,应统筹国内油气资源,拓展海外天然气业务,以便更好地应对全球能源转型波动带来的挑战。

1 全球天然气需求特征

截至2021年,天然气在全球能源消费结构中的占比越来越大,天然气具有可靠、易获取、清洁的优势,在支持能源转型中发挥着越来越重要的作用[7]。

1.1 天然气在能源消费结构中占比增大,中国成为净零排放重要贡献者

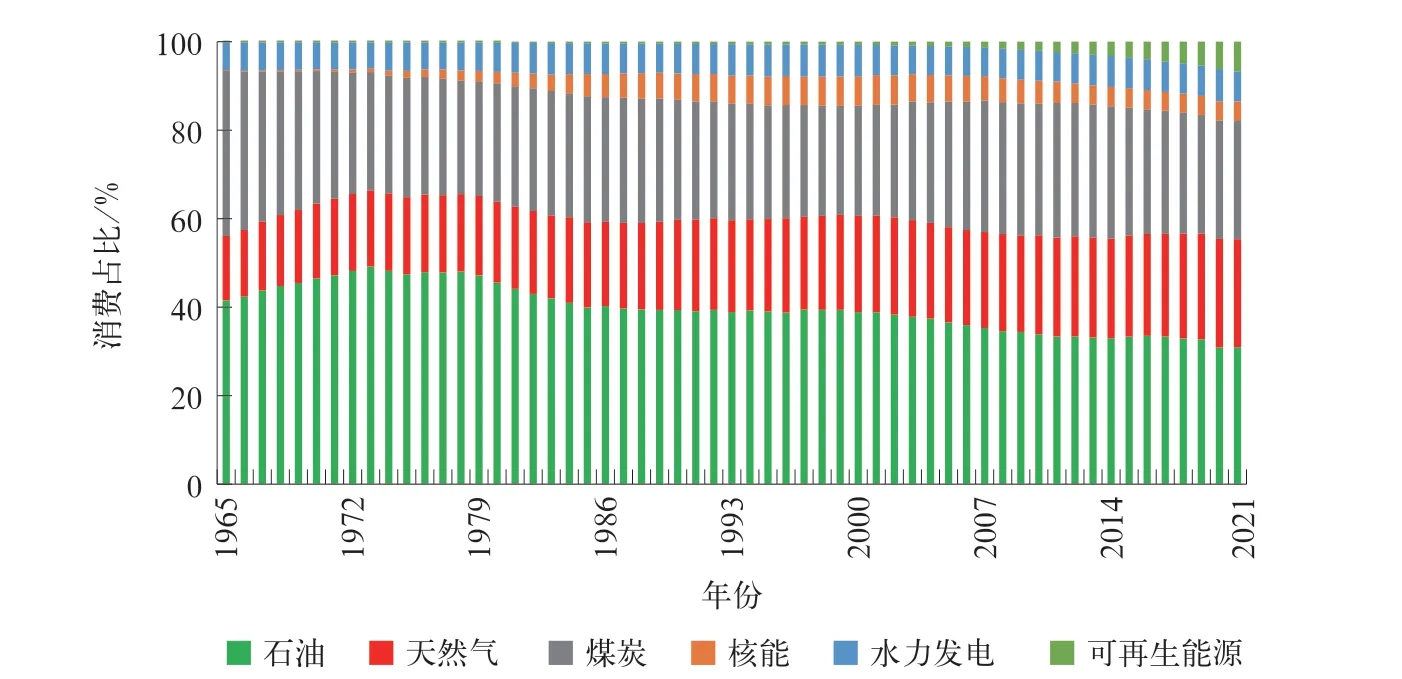

天然气在能源消费结构中比例持续加大,天然气消费在全球一次能源消费结构中占比由1965年的14.56%上升至2021年的24.42%;石油消费占比由1965年的41.55%降低至2021年的30.95%;煤炭消费占比由1965年的37.27%降低至2021年的26.90%;其他清洁型能源消费占比由1965年的6.62%增长至2021年的17.73%(图1)。在全球能源转型过程中,天然气作为低碳型能源将扮演重要角色,预测未来煤炭和石油在能源消费结构中占比将逐年下降[9-11],天然气和可再生能源将共同在能源演变中发挥重要作用。

图1 不同类型能源在全球能源消费结构中占比变化趋势图[8]Fig.1 Change trend of various types of energy in global consumption structure [8]

世界典型国家天然气发展遵循启动期(增速慢)、发展期(增速快)、成熟期(增速缓)的发展规律,发展期一般经历30年左右的时间。以美国为例,1945年美国天然气消费量突破1000×108m3,1970年发展至6000×108m3,经历了25年的快速发展;中国天然气在2004年开始进入发展期,2010年消费量首次突破1000×108m3,2021年达3787×108m3,期间年均消费增长量为199×108m3,目前仍处于发展期(表1),未来消费需求量具有较大的增长空间。

表1 典型国家天然气发展期参数表[8]Table 1 Natural gas consumption of typical countries in rapid development period [8]

1.2 全球天然气市场供需呈紧平衡,亚太地区成长为需求强劲地区

全球的天然气产量与消费量均呈现逐年增长态势。2012年至2021年全球天然气消费增速大于产量增速,其中全球天然气消费量由33194.0×108m3增至40374.6×108m3,年均增速2.26%;全球天然气产量由32914.69×108m3增至40084.11×108m3,年均增速2.20%。2021年全球天然气市场供需缺口约为290.49×108m3(图2),预测2022年全球天然气市场供需缺口会进一步扩大。

图2 近10年全球天然气消费量及产量分布图[8]Fig.2 Global natural gas consumption and output in recent decade [8]

全球天然气供需格局呈现供应重心“西移”,需求重心“东进”。全球天然气输出地由东向西依次是美洲地区、中亚—俄罗斯地区(欧亚大陆)、中东地区、非洲地区;全球天然气主要输入地区是亚太地区、欧洲地区;2017—2020年亚太地区和欧洲地区天然气年流入量之和均超全球天然气年流入量的一半,2021年亚太地区和欧洲地区天然气流入量之和占比全球天然气流入量达62.3%,创历史新高(图3)。全球天然气两大消费区为美洲地区、亚太地区,2021年,全球天然气消费量美洲地区占29.66%,亚太地区占22.74%。受亚太地区主要消费国经济社会发展、新兴市场能源需求提升等因素拉动[12-14],亚太地区将持续推动全球天然气需求增长。亚太地区天然气消费量占全球的比例从1990年的5.17%,提升至2021年的22.74%,增长趋势显著(图4)。

图3 2000—2021年天然气流入流出地分布图[8]Fig.3 Natural gas import and export regions in 2000-2021 [8]

图4 1981—2021年全球各地区天然气消费量图[8]Fig.4 Global natural gas consumption in various regions in 1981-2021 [8]

亚太地区需求增幅明显大于产量增幅,将维持天然气进口规模最大地区的地位。2021年亚洲地区LNG进口3717.97×108m3,占全球LNG贸易量的72.02%,其中中国LNG进口量突破1000×108m3,超越日本成为全球第一LNG进口国,且进口来源呈多元化特点。预测未来亚太地区的天然气进口来源更加多元,美洲、中东、欧洲及中亚—俄罗斯等地区资源将流向亚太地区。

1.3 全球天然气贸易量日益增加,多重因素助推天然气价格上涨

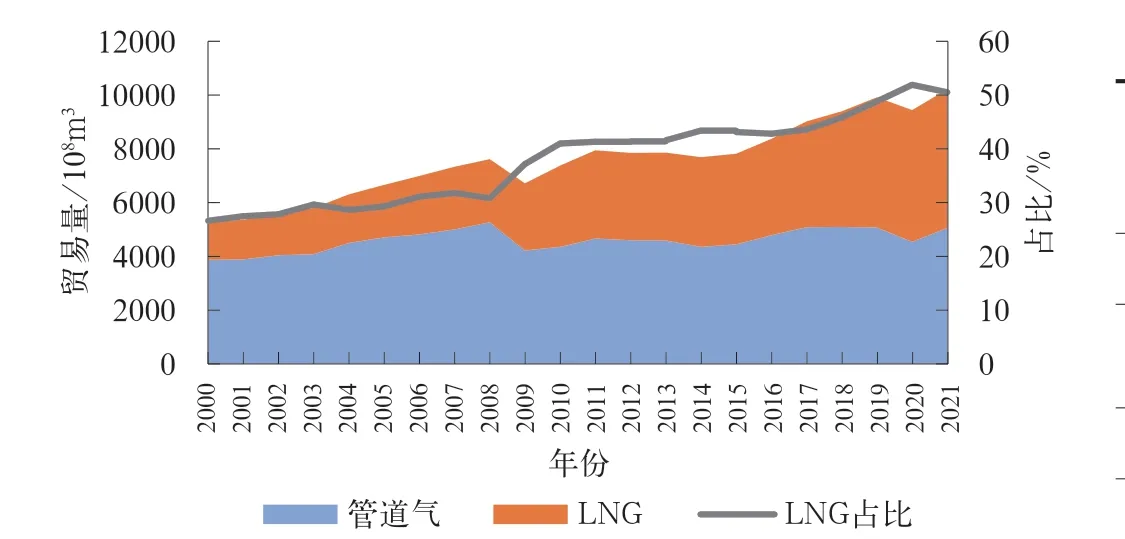

2021年全球天然气出口量为10218.6×108m3,较2020年增幅8.22%,占2021年全球天然气产量的25.49%。受天然气资源分布和产量不均影响,2021年全球管道气贸易量约为5056.3×108m3,同比增长11.34%;LNG贸易量约为5162.3×108m3,同比小幅下降1.39%,占全球天然气贸易量的50.52%。近5年,全球LNG贸易量年均增长率为4.18%,全球LNG贸易量在2020年赶超管道气贸易量,全球LNG贸易呈现愈加活跃趋势(图5)。壳牌公司预测短期内全球LNG市场继续保持紧平衡状态,供需缺口或在2025年左右出现[4]。

图5 2000—2021年全球天然气贸易量变化图[8]Fig.5 Global natural gas trade volume in 2000-2021 [8]

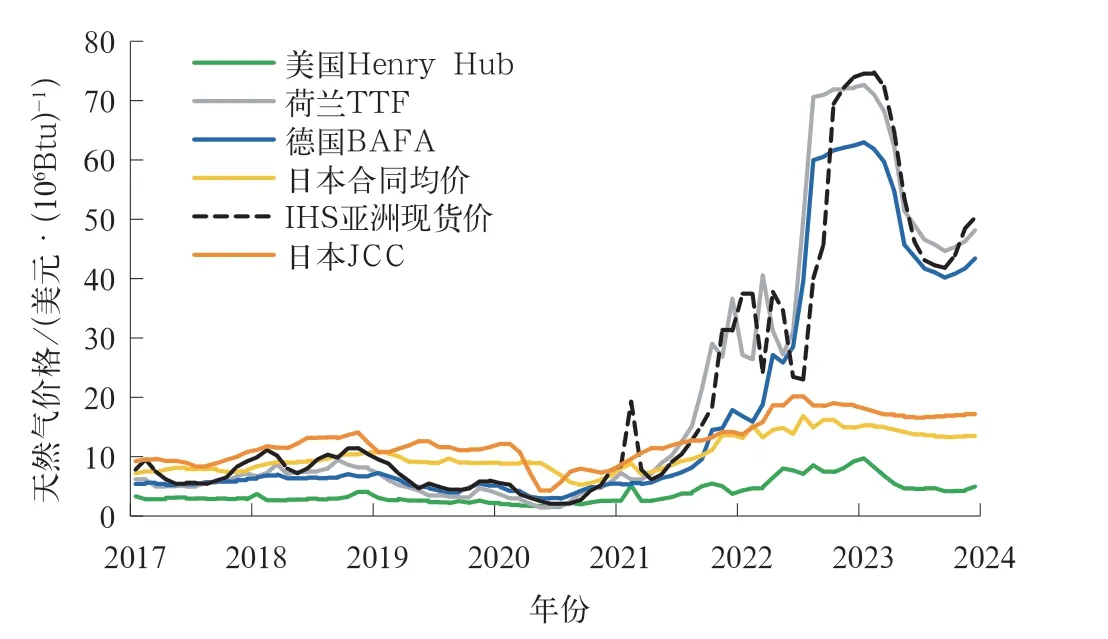

截至2021年底,全球新冠肺炎疫情好转促进世界经济复苏,欧洲冬季延长,天然气需求加速增长;2022年俄乌冲突爆发,导致俄罗斯的天然气供应不确定性增加,欧洲天然气供应受限[14-16],煤炭价格与碳价格的上涨导致天然气价格创新高。据IHS数据,2021年美国Henry Hub天然气价格同比增长93%,英国NBP(天然气交易中心)天然气价格同比增长384%。目前来看,在2022年俄乌战争的爆发以及持续动荡的能源价格的背景下,如果没有足够的可靠能源供给,能源市场或会迅速失稳,预测国际天然气价格将进一步上涨(图6)。

图6 2017—2024年全球天然气价格变化趋势图[17]Fig.6 Change trend of global natural gas prices in 2017-2024 [17]1Btu=1055.06J

2 全球天然气储量特征

2021年全球天然气可采储量为344.75×1012m3,技术剩余可采储量为232.49×1012m3(表2)。全球天然气可采储量分布具“两大一中三小”的特点[18-19],“两大”为中东地区、中亚—俄罗斯地区;“一中”为美洲地区;“三小”为亚太地区、非洲地区、欧洲地区。

表2 2021年天然气储量分布表[20]Table 2 Natural gas reserves in various regions in 2021 [20]

2.1 天然气储量丰富,地区分布不均衡

全球天然气资源总量丰富,分布呈现不均衡状态。2021年全球天然气可采储量为344.75×1012m3,其中中东地区居首位,天然气可采储量为103.81×1012m3,占全球天然气可采储量的30.11%;中亚—俄罗斯地区天然气可采储量为92.01×1012m3,占比为26.69%;美洲地区天然气可采储量为66.87×1012m3,占比为19.40%(表2)。

截至2021年,全球天然气累计产量为112.26×1012m3,其中中亚—俄罗斯地区天然气累计产量为33.68×1012m3,居首位,占全球天然气累计产量的30.00%;美洲地区天然气累计产量为30.05×1012m3,占比为26.77%;欧洲地区天然气累计产量为16.67×1012m3,占比为14.85%。

2021年全球天然气技术剩余可采储量为232.49×1012m3,储采比约为59。中东地区天然气技术剩余可采储量为91.64×1012m3,居首位,占全球天然气技术剩余可采储量的39.42%;中亚—俄罗斯地区天然气技术剩余可采储量为58.33×1012m3,占比为25.09%;美洲地区天然气技术剩余可采储量为36.82×1012m3,占比为15.84%(表2)。

全球的天然气储量集中于前十大资源国,2021年,前十大资源国天然气技术剩余可采储量占全球天然气技术剩余可采储量的77.04%,天然气技术剩余可采储量超过10×1012m3的资源国有4个,分别是卡塔尔、俄罗斯、美国、伊朗(图7)。

图7 2021年天然气技术剩余可采储量前十大国家分布图[20]Fig.7 Top 10 countries in remaining technically recoverable gas reserves in 2021 [20]

2.2 天然气储量下降,非常规天然气是主要下降点

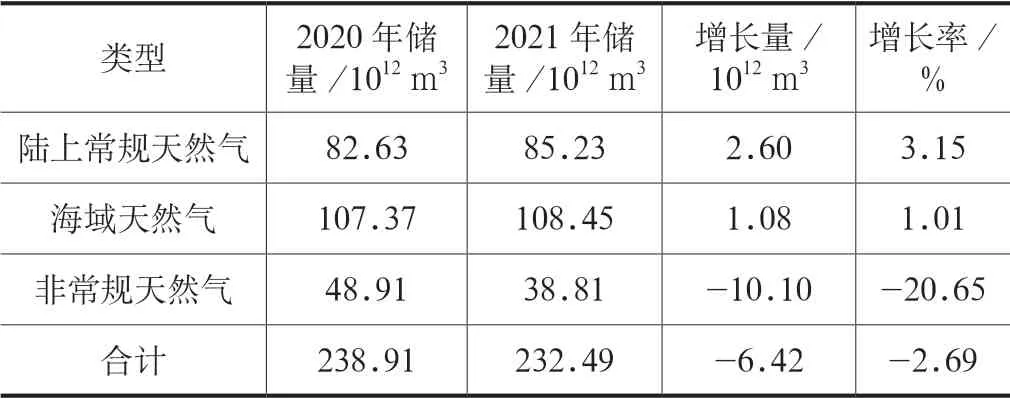

全球天然气技术剩余可采储量同比下降2.69%,非常规天然气下降幅度大,陆上常规天然气和海域天然气(本文中海域天然气均指海域常规天然气)技术剩余可采储量均增加(表3)。

表3 2020—2021年不同类型天然气技术剩余可采储量变化表 [20]Table 3 Comparison of remaining technically recoverable gas reserves with different types between 2020 and 2021 [20]

2021年陆上常规天然气技术剩余可采储量主要分布于中亚—俄罗斯地区、中东地区,其中中亚—俄罗斯地区天然气技术剩余可采储量为46.51×1012m3,占全球陆上常规天然气技术剩余可采储量的54.57%(图8)。

图8 2021年陆上常规天然气技术剩余可采储量分布图[20]Fig.8 Distribution of onshore remaining technically recoverable conventional gas reserves in 2021 [20]

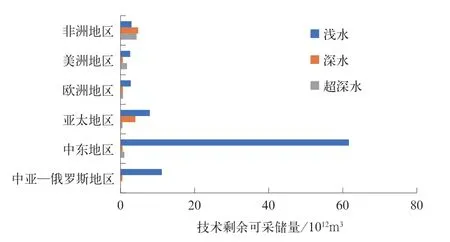

2021年海域天然气技术剩余可采储量为108.45×1012m3。从类型看,浅水天然气技术剩余可采储量为89.07×1012m3,占全球海域天然气技术剩余可采储量的82.13%;从地区看,中东地区海域天然气技术剩余可采储量为63.28×1012m3,分布最多(图9)。

图9 2021年海域天然气技术剩余可采储量分布图[20]Fig.9 Distribution of offshore remaining technically recoverable conventional gas reserves in 2021 [20]

2021年非常规天然气技术剩余可采储量为38.81×1012m3。从类型来看,页岩气技术剩余可采储量为18.35×1012m3,占非常规天然气技术剩余可采储量的47.28%,致密气技术剩余可采储量为9.15×1012m3,占比为23.58%;从地区来看,非常规天然气主要分布在美洲地区、中东地区(图10)。

图10 2021年非常规天然气技术剩余可采储量分布图[20]Fig.10 Distribution of remaining technically recoverable unconventional gas reserves in 2021 [20]

2021年非常规天然气技术剩余可采储量与2020年相比下降了10.1×1012m3,下降幅度为20.65%。美国《油气杂志》(OGJ)认为,2021年受油气价格下跌影响,不少国家修正了油气储量,导致全球油气储量下降[21]。美国非常规天然气技术剩余可采储量下降10.04×1012m3,其中页岩气技术剩余可采储量下降8.33×1012m3。此外,储量下降原因还包括:(1)美国天然气管道项目受挫,天然气运输能力下降,制约上游的增储上产步伐;(2)2020年,巨头公司将资本配置从增长转向维持支出,减少在油气勘探开发的支出,北美地区钻机数量与新钻井数保持低位[22]。

3 全球天然气产量特征

3.1 天然气产量持续稳步增长,地区间产量差异显著

需求和技术进步推动全球天然气产量持续增长,2001—2021年间,全球天然气产量年均增速3.53%,预测2028年全球天然气产量将达到高峰值,为4.49×1012m3(图11)。

2021年除欧洲地区外,各大区天然气产量均有所增长,增长差异明显,增长量最大的为中亚—俄罗斯地区,增长了773.51×108m3,同比增长率较大的为非洲地区和中东地区,增长率分别为9.84%和9.37%。

美洲地区和中亚—俄罗斯地区天然气产量贡献大,近20年间,两大地区天然气产量年均占全球天然气产量的55.24%,其中美洲地区天然气产量年均占比为29.92%。2021年美洲地区天然气产量为12558.98×108m3,占全球天然气产量的31.33%,居首位,其次为中亚—俄罗斯地区(图11)。

图11 1990-2050年天然气产量变化趋势图[20]Fig.11 Change trend of natural gas production in 1990-2050 [20]

2021年前十大资源国天然气产量占全球天然气产量的72.95%,美国2021年天然气产量为9401.01×108m3,占全球天然气产量的23.45%,居首位;中国2021年天然气产量为1711.02×108m3,占全球天然气产量的4.27%,居第5位(图12)。

图12 2021年天然气产量前十大国家分布图[20]Fig.12 Top 10 countries in natural gas production in 2021 [20]

3.2 陆上常规天然气为主,非常规天然气产量占比增加

2021年天然气产量为40084.11×108m3,较2020年同比增长4.16%,其中陆上常规天然气与浅水天然气是全球天然气产量贡献主体(图13)。2021年陆上常规天然气产量占全球天然气产量的42.86%,居首位;非常规天然气产量增幅最大,较2020年增长了4.59%(表4)。

图13 1965—2021年全球天然气产量剖面图[20]Fig.13 Production trend of different types of natural gas in 1965-2021 [20]

表4 2020—2021年不同类型天然气产量变化表[20]Table 4 Production comparison of different types of natural gas between 2020 and 2021 [20]

2021年陆上常规天然气产量为17178.45×108m3,居首位,近10年陆上常规天然气产量年均占比为42.15%,主要集中于中亚—俄罗斯地区(图14)。

图14 2012—2021年陆上常规天然气产量变化趋势图[20]Fig.14 Onshore conventional gas production in 2012-2021 [20]

2021年海域天然气产量为12088.18×108m3,占全球天然气产量的30.16%。近10年海域天然气产量年均占比为26.90%,海域油气勘探开发逐渐向深水(井口水深为400~1499m)与超深水(井口水深在1500m以上)领域拓展(图15)。

图15 2012—2021年海域天然气产量变化趋势图[20]Fig.15 Offshore gas production in 2012-2021 [20]

2021年非常规天然气产量为10817.48×108m3,占全球天然气产量的26.98%,2012年非常规天然气产量占比为15.9%,近10年间非常规天然气产量占全球天然气产量比例增加了11.08%。伴随俄乌冲突的影响,预测2022年美国的非常规天然气产量会增加,同时未来全球非常规天然气产量占比也将逐渐增加。

4 启示与建议

4.1 未来天然气需求强劲,将超过石油成为第一大能源

未来天然气需求仍将较快增长。在可再生能源替代化石能源成为主体能源之前,以油气为主的化石能源仍将长期占据主要地位[23-24],天然气将在未来较长一段时期发挥重要作用。资源充足、易获得助推天然气需求增长,环境治理与污染物减排也是天然气需求快速增长的重要推动因素。

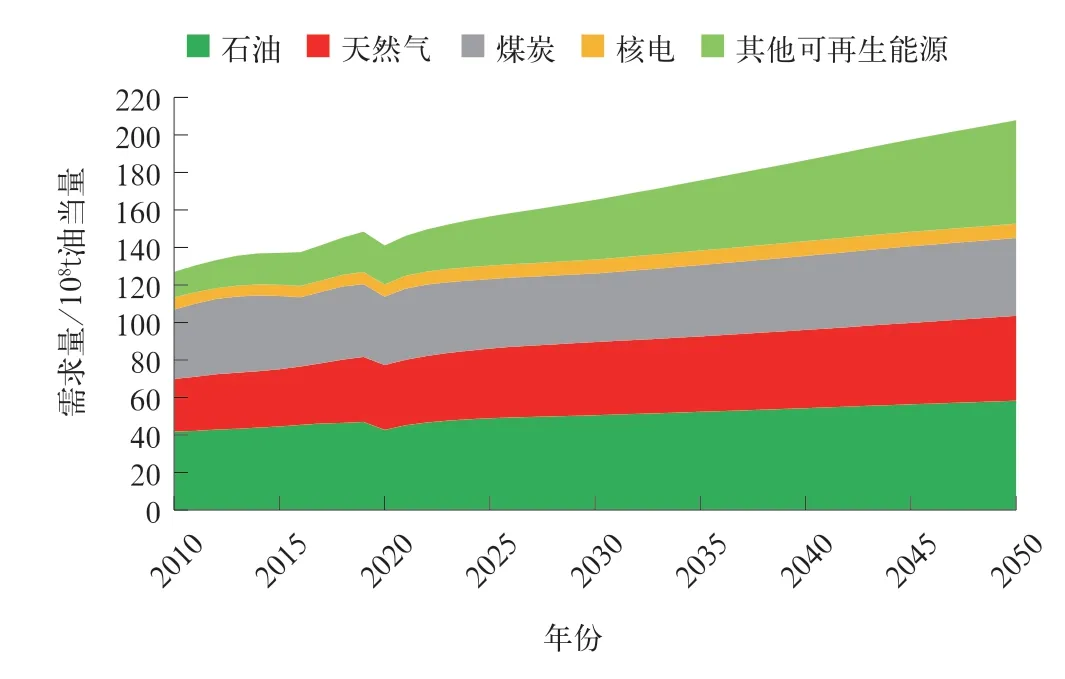

bp预测,至2050年,全球天然气和非化石能源需求总量占比将达到56.0%,其中,非化石能源占比上升到28.4%,天然气占比上升到27.6%,超过石油占比(27%),成为第一大能源品种;全球天然气需求将升至5.6×1012m3,较2015年增加61%,是增幅最大的化石能源,2016—2050年年均增长1.4%,增速仅次于可再生能源(图16)。中国天然气消费量预测在2040年前达峰,峰值年消费量约为6500×108m3[25]。

图16 全球一次能源需求量变化趋势图[26]Fig.16 Change trend of global primary energy demand [26]

4.2 天然气资源开采潜力巨大,未来天然气增储上产步伐加快,交易活动频繁

目前,全球陆上常规天然气产量占比最高,海域与非常规天然气产量占比将继续扩大,全球天然气采出程度仅为32.56%,未来天然气开采潜力巨大。而全球天然气储量、产量分布不均衡,从国家层面来看,天然气储量、产量排名前十的国家占全球储量、产量的70%~80%。储量方面,卡塔尔、俄罗斯天然气技术剩余可采储量远远领先于其他国家;产量方面,美国、俄罗斯天然气产量远超其他国家。据EIA报道,俄乌冲突爆发后,欧美诸国大规模制裁俄罗斯,给全球油气带来新的增产动力,用于抢夺俄罗斯退出后的欧洲能源市场,天然气市场格局将会重构,预测2022年全球天然气储量与产量将升至历史新高。在全球天然气资源分布不均,且天然气需求效应的驱动下,天然气行业收并购交易活动将更加频繁。

4.3 加大国外天然气勘探开发合作力度,助力坚守能源安全底线

2021年中国天然气技术剩余可采储量占全球天然气技术剩余可采储量的2.25%,天然气产量占全球产量的4.27%,而2021年中国天然气消费量占全球天然气消费总量的9.38%,中国天然气产量占中国天然气消费量的比例为45.8%,天然气资源少,消费需求大。受新冠肺炎疫情、俄乌冲突等突发因素影响,国际能源市场面临传统能源供给不足、价格波动频繁等问题,中国作为能源消费、进口大国,能源进口成本与支出增加,海外能源保供压力与不确定性增加。中国应坚守能源安全底线,加快构建“增储备、保供应、稳价格”相结合的天然气运作体系,提升危机识别与应对能力,加大国外天然气项目勘探开发力度,以项目经济性为前提,整合海外天然气业务协作能力,提升自身资源与进口资源的协调性,建立保障供应、应对风险的天然气资源组合。同时以利益融合推动与周边地区或国家的天然气勘探开发合作,保障中国天然气能源供给安全。

5 结论

在新冠肺炎疫情、经济形势和俄乌冲突的影响下,全球天然气市场短期内将持续动荡。在全球能源转型关键时期,天然气作为供应可靠、易获取的清洁能源,将成为能源结构调整的重要增长点和低碳转型的主力军。而亚太地区的天然气消费量将持续增长,国际天然气价格中短期内将在高位震荡。未来陆上常规天然气仍是全球天然气供应的主力,海域天然气产量上升空间大,随技术的进步,将向深水与超深水领域扩展,非常规天然气产量将进一步上升。美国、俄罗斯等主要产气国及亚太地区等主要需求地区将在一定程度上牵引全球天然气市场的波动,全球供需缺口将进一步扩大。