地缘政治风险对人民币汇率稳定的影响研究

——市场恐慌和短期资本流动的视角

刘 强,陶士贵

(1.江苏海洋大学 商学院,江苏 连云港 222005;2.南京师范大学 商学院,江苏 南京 210023)

一、引 言

当今世界正经历百年未有之大变局,国际环境不稳定性不确定性显著增加。近年来,大国之间地缘政治博弈突出,美国已将中国视为最主要的战略竞争对手,美俄围绕乌克兰冲突加剧,地区冲突硝烟不断,全球地缘政治风险显著上升。地缘政治风险已成为经济发展面临的重要风险之一[1],地缘政治风险被视为当今宏观经济和全球金融市场波动的重要原因[2]。2022年2月28日受俄乌冲突扩大到全面战争级别的影响,卢布对美元汇率当日暴跌近30%。地缘政治风险对汇率稳定的影响引起了广泛的关注。

保持人民币汇率在合理均衡水平基本稳定是央行货币政策的重要目标,稳定的人民币汇率有助于更好地服务于经济内外“双循环”的新发展格局。“8·11汇改”①后,人民币汇率市场化程度显著提升,双向波动趋势愈发明显,但剧烈的汇率波动则可能冲击人民币汇率稳定。在地缘政治冲突加剧的背景下,评估外部地缘政治风险对人民币汇率稳定的影响特征,分析其传导机制,对于更好地防范外汇市场风险、维护国家的金融安全与稳定和实现内外经济的均衡发展具有重要意义。

二、文献综述与理论机制

(一)文献综述

汇率作为两种货币之间的兑换比率,是平衡一个经济体内外均衡的重要桥梁和纽带。稳定的人民币汇率能够更好地服务于经济内外“双循环”的新发展格局。近年来,国际环境日趋复杂,不稳定性不确定性显著增加,有效识别外部冲击对人民币汇率的影响是亟需解决的问题。本文将从地缘政治风险对汇率直接影响和间接影响两个方面对相关文献展开梳理。

1.地缘政治风险对汇率直接影响的文献综述

政局稳定对本国货币影响显著,作为一种不确定性风险,地缘政治风险不可避免地会对汇率产生冲击[3]。BALCILAR等(2017)运用非参数分位数因果检验发现,恐怖袭击对美元兑英镑汇率收益率的影响主要体现在低分位数和高分位数,而对美元兑英镑波动率的影响几乎涵盖所有分位数[4]。随着全球地缘政治风险的上升,地缘政治风险已成为影响全球外汇市场波动的重要驱动因素。CHEN和CHIU(2018)基于新兴市场样本研究发现,给地缘政治风险施加一标准单位的正向冲击,新兴市场国家汇率的贬值超过2%[5]。HUI(2020)研究发现,地缘政治风险会显著影响印尼盾对美元汇率,是其短期和长期变化的重要驱动[6]。卜林等(2021)基于多因子GARCH-MIDAS模型研究发现,各国汇率水平对本国地缘政治风险冲击的响应方向和程度存在较大差异[2]。关于地缘政治风险对人民币汇率影响的研究,KISSWANI等(2021)基于NARDL模型研究发现,全球地缘政治风险对加拿大元、日元、人民币、韩元和英镑具有长期对称的影响[7]。SALISU等(2022)研究发现,金砖国家的汇率更容易受到近期地缘政治风险事件的影响,全球地缘政治风险对金砖国家汇率的影响显著大于本国地缘政治风险的影响[8]。刘浩杰和林楠(2021)研究发现,地缘政治风险的上升会加剧人民币外汇市场的贬值压力[9]。

2.地缘政治风险对汇率间接影响的文献综述

一方面,地缘政治风险通过影响国际资本流动这一重要渠道对汇率产生间接影响。当一国地缘政治风险上升时,投资者会将资本转移至政局更趋稳定的国家或地区,极端的地缘政治事件甚至会引发本国资本外逃。GOLDBERG和KROGSTRUP(2018)研究发现地缘政治风险上升会导致短期资本流出[10]。CALDARA 和IACOVIELLO(2022)研究发现,地缘政治风险会导致资本从新兴市场国家流入发达经济体[11]。李青召和方毅(2019)指出地缘政治风险上升会增加投资者恐慌,进而导致资本流入中断,资本流出增加[12]。短期资本流出将会导致本币供给增加,汇率贬值压力上升。刘浩杰和林楠(2021)的研究也表明全球地缘政治风险上升会导致我国短期资本流出增加,进而加剧了人民币外汇市场压力[9]。

另一方面,地缘政治风险会通过影响投资者预期,引发市场恐慌,进而加剧了汇率波动。当战争、恐怖袭击等极端地缘政治事件爆发时,面对市场的极端变化,市场参与者由于信息不对称,对未来前景预期悲观,恐慌情绪上升,基于从众心理的跟风操作有可能导致市场出现羊群效应。CHEN 和SIEMS(2004)研究发现,在恐怖袭击事件的冲击下,投资者恐慌性抛售行为导致股价剧烈波动。市场恐慌也有可能引发投资者预期分化,进一步加剧了市场波动[13]。FILIPPOU等(2018)研究发现政治风险的上升会加剧外汇市场恐慌,导致经济主体对汇率预期出现异化,进而加剧了汇率预期波动[14]。TIWARI等(2021)认为当极端地缘政治事件发生时,投资者的恐慌情绪上升,会导致金融市场出现异常波动[15]。

梳理现有文献发现:学者们对有关地缘政治风险对汇率的影响这一问题进行了一定的分析和思考,但大都侧重于直接影响,鲜有学者深入分析其中的影响机理。研究方法上大都采用不变参数模型,忽略了经济变量结构性突变特征。“8·11汇改”后人民币汇率双向波动趋势显著,市场化程度不断深化,全球地缘政治风险对人民币汇率稳定会产生怎样的影响?具体影响机制又是什么?本文将采用时变参数模型,从时变脉冲响应和定向时变波动溢出两个方面分析地缘政治风险对人民币汇率稳定的影响特征和传导机制,以期为央行更好地应对地缘政治风险冲击、维持人民币汇率稳定提供决策依据。

(二)理论机制

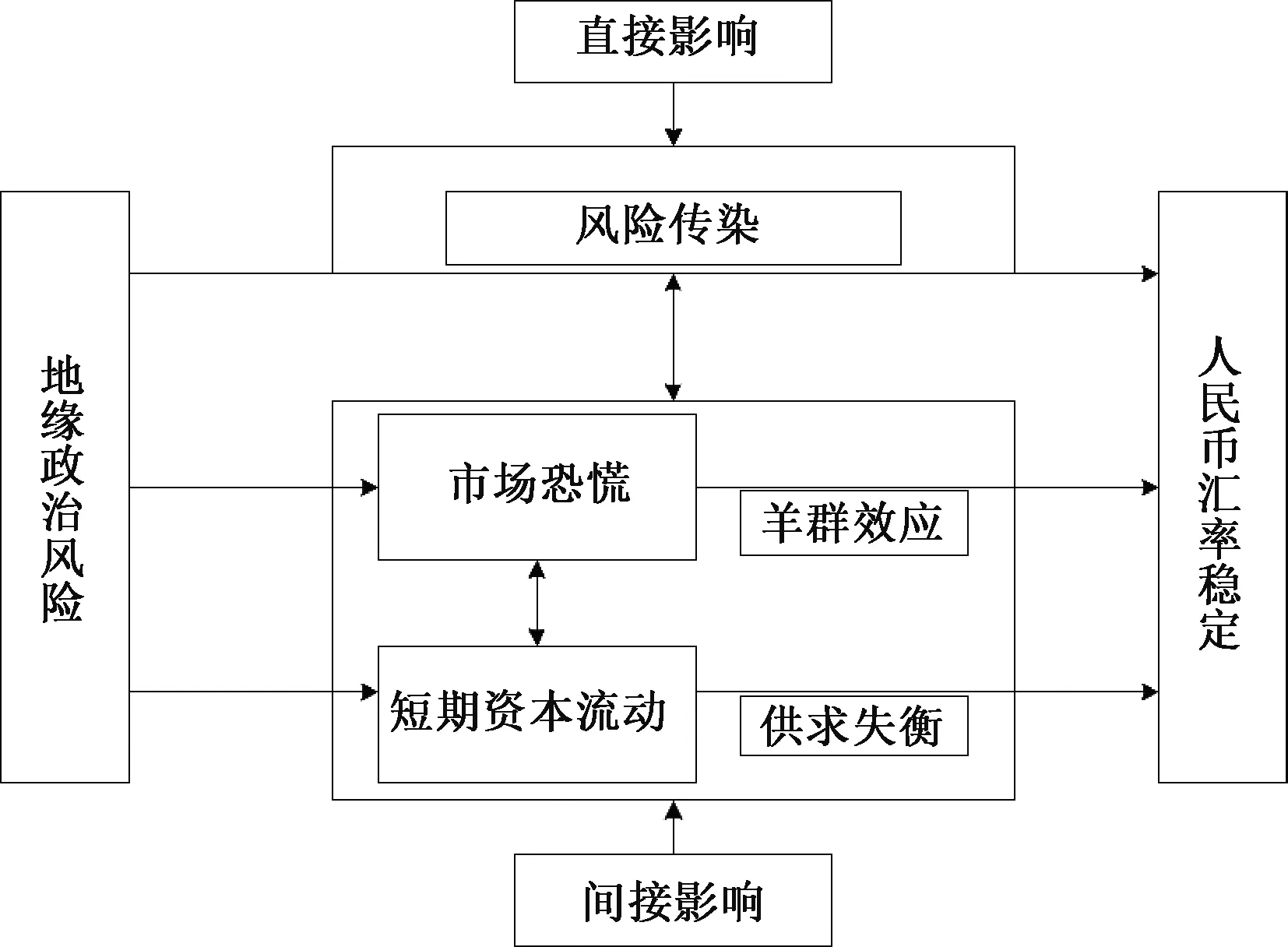

地缘政治风险是由于国家(地区)之间地缘政治紧张引致的一种系统性、跨区域的全球性风险,包括国家间的暴力冲突、国家内乱、恐怖袭击和国家治理失败等。达沃斯世界经济论坛《2021全球风险报告》认为地缘政治风险将是未来10年全球面临的主要风险之一。地缘政治风险的上升还会进一步加剧金融市场的不确定性,已成为外汇市场价格波动的重要影响因素。从影响机制看,地缘政治风险既可以直接冲击人民币汇率稳定,还可以通过其他渠道产生间接影响。

首先,地缘政治风险通过风险传染直接影响人民币汇率稳定。当地缘政治风险上升时,推升了投资者避险需求,当人民币处在升值通道时,避险资产的属性会助力人民币升值,反之则会加剧人民币贬值。投资者对人民币的市场操作对人民币汇率稳定产生直接冲击。

其次,地缘政治风险的上升会加剧市场恐慌,引发经济主体对人民币汇率预期的分化,大规模的抛售或增持行为加大了汇率波动。频繁或极端的汇率波动则会进一步加剧外汇市场恐慌,从众的跟风行为甚至会导致市场出现“羊群效应”[16],进而影响人民币汇率稳定。

最后,地缘政治风险通过影响短期资本流动进而冲击人民币汇率稳定。对于跨国投资者而言,目标国地缘政治风险上升意味着投资损失的概率增加,出于风险规避的需要,投资者会将资本转移至更安全的国家,导致短期资本流入减少,资本流出上升,引发外汇市场供求失衡,汇率稳定性下降。

综上所述,地缘政治风险不仅直接冲击人民币汇率稳定,还通过市场恐慌和短期资本流动等渠道间接影响人民币汇率稳定。具体影响机制如图1所示。

图1 地缘政治风险对人民币汇率稳定的影响机制

三、模型设定与变量说明

(一)模型设定

基于前文分析,本文将地缘政治风险、短期资本流动、市场恐慌和人民币汇率稳定纳入统一的分析框架,考虑相关变量在样本期内结构性突变的特征,采用时变参数向量自回归模型(TVP-SV-VAR)与时变波动溢出指数方法,研究地缘政治风险对人民币汇率稳定的时变影响,量化地缘政治风险对人民币汇率稳定的信息溢出。

1.TVP-SV-VAR模型

PRIMICERI(2005)将传统VAR模型扩展为系数、方差都随时间变动的带随机波动的时变参数自回归模型(TVP-SV-VAR)[17],该模型系数可以很好地捕捉模型滞后结构时变性和非线性特征,能够有效地刻画变量之间的动态作用关系,从而使得实证结果具有更好的说服力。

基本的结构向量自回归模型具体形式为:

Ayt=F1yt-1+…+Fsyt-s+μt,t=s+1,…,n

(1)

其中,yt是k×1维列向量,A、F1···、Ft都是k×k维的系数矩阵,μt为k×1维不可观察的结构冲击项。

假定A为下三角矩阵,μt~N(0,∑∑),则式(1)就属于递归的SVAR模型,并且可以改写成:

yt=B1yt-1+···+Bsyt-s+A-1∑εt,εt~N(0,Ik)

(2)

其中,Bi=A-1Fi,i=1, …,s。通过将Bi中的元素进行堆叠形成k2s×1维的列向量β,且:

式(2)可进一步表示为:

yt=Xtβ+A-1∑εt

(3)

βt+1=βt+μβt,αt+1=αt+μαt,ht+1=ht+μht,且:

(4)

其中,βt+1~N(uβ0,∑β0),αt+1~N(uα0,∑α0),ht+1~N(uh0,∑h0),并且∑β0、∑α0、∑h0是正定矩阵,假定时变参数的冲击互不相关。

式(4)的参数随机游走过程的假定可以刻画参数的暂时性或永久性变动,从而捕捉经济金融结构的渐进或突变特征,随机游走的假设导致极大似然估计过程困难问题,为此借鉴NAKAJIMA(2011)[18]的方法对模型参数进行贝叶斯估计。

2.波动溢出指数方法

借鉴ANTONAKAKIS等(2020)[19]的处理思路,将TVP-VAR模型与DIEBOLD和YILMAZ(2012,2014)[20-21]提出的波动溢出指数方法相结合,构造时变波动溢出指数。利用变量之间的波动溢出效应,可以系统地分析地缘政治风险对人民币汇率稳定的动态影响。

对TVP-VAR模型进行广义误差方差分解,度量TVP-VAR系统中每个变量受到其他变量或自身冲击的影响程度。变量i向前H期的广义预测误差方差中由变量j引起的比例为θij(H),定义如下:

(5)

(6)

最后,基于广义方差分解结果计算波动溢出指数。由变量j到变量i两两交互的溢出效应可以表示为:

(7)

波动溢出指数越大,表示各变量间的波动溢出效应或关联性越高。

(二)变量说明

1.地缘政治风险

选取CALDARA和LACOVIELLO(2022)[11]构建的地缘政治风险指数作为衡量地缘政治风险的代理指标,以GPR表示。该指标从地缘政治威胁、紧张局势、地缘政治突发事件以及地缘政治行为的角度界定关键词,运用文本挖掘技术,从权威报刊中搜索相关的地缘政治风险报道,对关键词进行整理、加总构建而成。

2.人民币汇率稳定

借鉴AIZENMEN等(2013)[22]的研究思路,以直接标价法下在岸市场人民币兑美元汇率为基础构建人民币汇率稳定指数(ES)。构建模型为:

(8)

其中,exc_rate为每日人民币兑美元汇率,Δlog(exc_rate)为人民币汇率的对数变化率,std(·)为根据人民币汇率对数变化率计算的月标准差。ES取值范围在0至1之间,取值越接近1表明人民币汇率越稳定。

3.市场恐慌

选取芝加哥期权交易所恐慌指数作为市场恐慌的代理变量,用VIX表示。VIX是反映全球市场恐慌情绪和风险偏好的重要指标,当风险来临时,恐慌指数能够较好地反映市场的恐慌情绪。

4.短期资本流动

参考张明(2011)[23]的研究构建衡量短期资本流动的指标:短期资本流动=外汇储备增加额-进出口增加额-净FDI流入,并将计算结果除以M2以消除货币流通量的影响,用SC表示。SC>0表示短期资本流入,SC<0表示短期资本流出,SC绝对值越大表明流入(流出)的规模越大。

上述变量的样本区间为2005年7月至2021年10月。其中GPR指数来源于相关网站https://www.matteoiacoviello.com/gpr.htm,其它相关数据来源于WIND数据库。

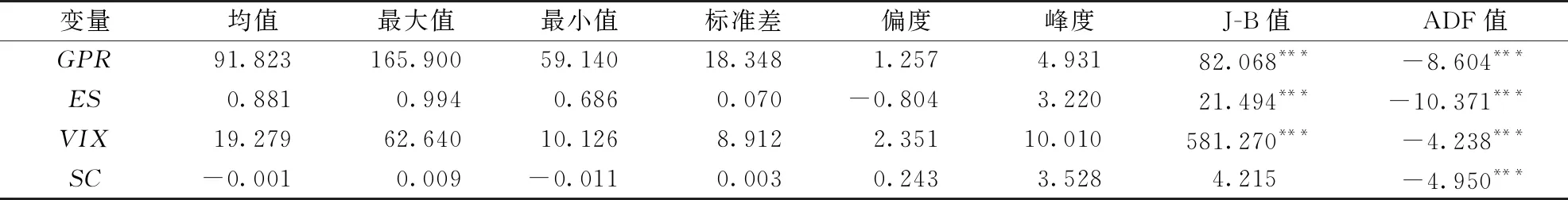

各变量的基本统计特征(见表1)显示,在样本期内,ES均值为0.881,距离1较为接近,但最大值与最小值差距较大,表明虽然人民币汇率在样本期内相对稳定,但存在较大波动,偏度小于0,重尾在左侧,呈左偏分布。GPR和VIX标准差较大,偏度显著大于0,峰度大于3,呈显著的“尖峰厚尾”特征。ADF检验表明,在1%显著性水平各变量为平稳序列,可以进行后续建模分析。

表1 变量的基本统计特征

四、实证过程与结果分析

(一)TVP-SV-VAR模型结果分析

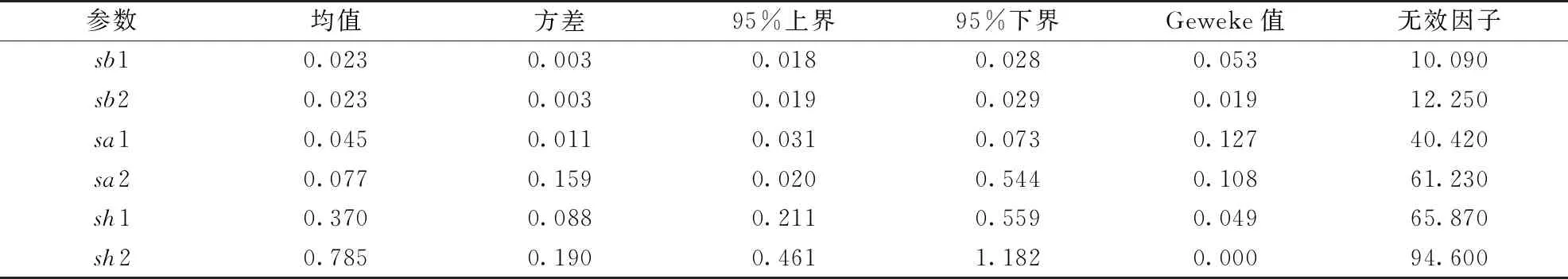

1.模型参数检验

根据LR、FPE、AIC、SC和HQ信息准则,确定TVP-SV-VAR模型的最优滞后阶数为3。表2给出模型部分参数的估计结果,参数的Geweke诊断值低于1.96的临界值,表明在5%显著性水平下,没有拒绝参数收敛到后验分布的原假设,非有效因子值较低,表明对参数和状态变量进行了有效采样,非有效因子最大值为94.60,意味着即使是无效因子最大值的参数亦能抽取10 000/94.60≈105个有效值,足以进行后验推断,说明模型参数估计结果较为稳健。

表2 模型参数估计结果

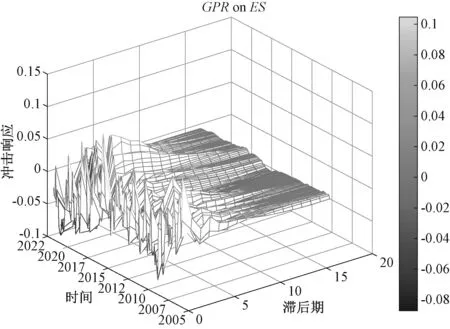

2.时变脉冲响应分析

(1)地缘政治风险对人民币汇率稳定的直接影响。图2描述了不同时点、不同滞后期下地缘政治风险冲击对人民币汇率稳定的时变影响。在不同时点上给GPR施加一单位的正向冲击,人民币汇率稳定的脉冲响应具有典型的时变特征,且响应程度也有所不同。从不同响应维度看,在初始状态,人民币汇率稳定的平均响应表现为负向,于滞后1期达到负向最大值,之后脉冲响应开始回升,在滞后3期达到正的最大值,之后开始缓慢下降,中长期趋于收敛。表明当地缘政治风险上升时,人民币汇率稳定短期呈下降状态,之后随着地缘政治风险的影响减弱,人民币汇率稳定趋于上升。从时间维度看,地缘政治风险对人民币汇率稳定的冲击在不同时点存在较大差异。2008年金融危机期间,由于危机期间采取了人民币重新盯住美元的汇率制度,加之金融危机对中国的冲击相对较小,人民币成为相对安全的“避风港”,期间地缘政治风险对人民币汇率稳定的初始冲击为正。之后随着重启有管理的浮动汇率制度,地缘政治风险对人民币汇率稳定的初始冲击为负值,特别在2018年中美贸易摩擦期间和2020年新冠疫情全球暴发初期,GPR对人民币汇率稳定的初始负向冲击较为显著。究其原因在于期间随着中国地缘政治风险的上升,减弱了投资者对人民币的信心,人民币贬值导致投资者更倾向配置外币资产,外汇市场波动幅度和频率的增加导致人民币汇率稳定性下降。

图2 地缘政治风险对人民币汇率稳定的时变冲击

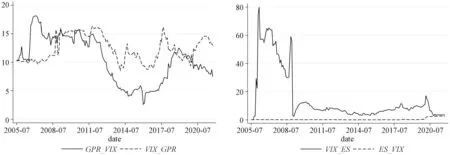

(2)地缘政治风险→市场恐慌→人民币汇率稳定。图3左图描述了不同时点、不同滞后期下地缘政治风险冲击对市场恐慌的时变影响。地缘政治风险对市场恐慌的冲击具有显著的时变特征,在2010年9月至2011年8月、2018年11月至2021年10月,地缘政治风险对市场恐慌的初始冲击为正值,之后影响开始下降,体现了地缘政治风险的上升在当期会引发市场恐慌指数的上升。而在2011年9月至2014年4月、2015年6月至2016年1月地缘政治风险对市场恐慌的冲击在滞后2期达到正的最大值,表明期间地缘政治风险对市场恐慌的冲击具有一定的时滞性。图3右图描述了不同时点、不同滞后期下市场恐慌冲击对人民币汇率稳定的时变影响。在滞后3期,市场恐慌对人民币汇率稳定的冲击达到负向最大值,之后开始回升并趋于稳定。表明市场恐慌对人民币汇率稳定的冲击具有时滞性。从不同时点看,在人民币升贬值的不同阶段,市场恐慌对人民币汇率稳定的冲击具有显著差异。在2011年10月至2012年7月、2015年6月至11月、2018年12月至2019年1月等人民币贬值阶段,市场恐慌在初始状态对人民币汇率稳定的负向冲击最大。而在人民币升值阶段,市场恐慌在初始状态对人民币汇率稳定的正向冲击最大。表明,当人民币贬值时,市场恐慌的上升在当期会加剧人民币贬值,导致汇率稳定性下降。而人民币升值阶段,市场恐慌的负向冲击则具有显著的时滞性。

图3 GPR对VIX、VIX对ES的时变冲击

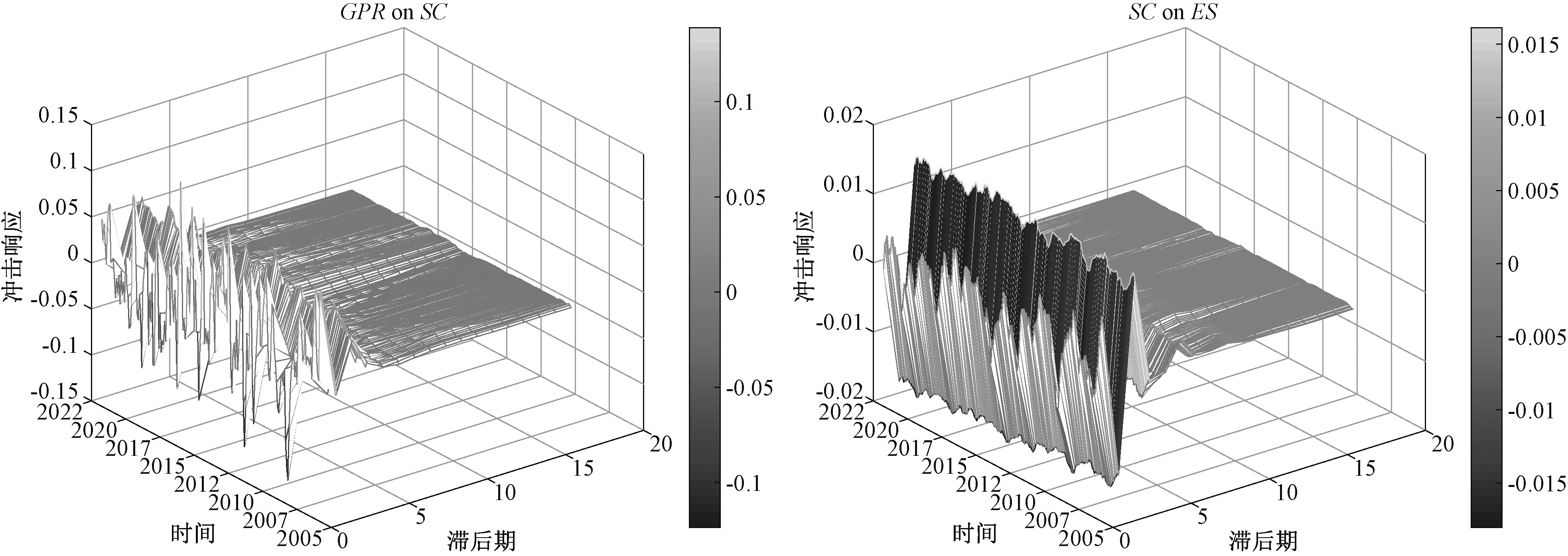

(3)地缘政治风险→短期资本流动→人民币汇率稳定。图4左图描述了不同时点、不同滞后期下地缘政治风险冲击对短期资本流动的时变影响。地缘政治风险对短期资本流动的平均冲击在滞后1期达到负的极值,滞后2期达到正的最大值,之后趋于收敛。而在初始状态,地缘政治风险对短期资本流动的冲击则具有显著的差异。在2007年12月至2009年2月,受金融危机的影响,GPR对短期资本流动的负向冲击较为显著。在2010年7月至10月、2011年1月至6月、2014年8月至11月、2015年8月至11月、2016年4月至5月、2017年2月至8月、2018年5月、2020年2月至4月等人民币贬值阶段,地缘政治风险对短期资本流动的初始负向冲击较为显著。而在其他人民币升值阶段,GPR对短期资本流动的初始冲击为正。图4右图描述了不同时点、不同滞后期下短期资本流动冲击对人民币汇率稳定的时变影响。给短期资本流动施加1单位的正向冲击,在初始状态,短期资本流动对人民币汇率稳定的平均冲击为正。仅在短期资本流动波动较为显著的2008年11月至2009年7月、2013年9月至2014年3月、2017年10月至2018年2月、2020年2月至8月等时点短期资本流动对人民币汇率稳定的冲击为负,在其他时点,短期资本流动对人民币汇率稳定的初始影响为正。短期资本流动对人民币汇率稳定的平均冲击在滞后1期达到负的极值,在滞后2期达到正的极值,之后趋于收敛。短期资本流动对人民币汇率稳定的影响主要在短期。表明短期资本流入的上升会导致人民币汇率稳定呈先下降后上升继而趋于稳定的变化特征。

图4 GPR对SC、SC对ES的时变冲击

综上所述,从直接影响看,地缘政治风险上升对人民币汇率稳定的负向冲击主要体现在短期,且这种负向冲击具有显著的时变特征,在人民币贬值期间,地缘政治风险的冲击会导致人民币汇率稳定性下降。从间接影响看,一方面,地缘政治风险的上升会影响投资者对市场前景预期,导致市场恐慌,市场恐慌的加剧会导致人民币汇率稳定性下降;另一方面,地缘政治风险的上升通过风险传染,引发投资者对贬值货币的抛售行为,导致短期资本流出增加,进而降低了人民币汇率稳定性,特别在人民币贬值期间,市场恐慌和短期资本流动的冲击对人民币汇率稳定的负向冲击格外显著。

(二)时变波动溢出效应分析

在国际环境不确定性显著上升的背景下,地缘政治风险对人民币汇率稳定的溢出方向和强度可能存在时变特征,评估地缘政治风险、市场恐慌和短期资本流动对人民币汇率稳定的溢出强度有助于央行更有针对性地采取措施应对地缘政治风险对外汇市场的冲击。基于此,本文进一步根据TVP-VAR模型的方程分解结果,构建变量之间的定向波动溢出指数,以考察地缘政治风险与人民币汇率稳定之间的时变波动的溢出效应。

1.直接影响:地缘政治风险与人民币汇率稳定之间的定向溢出效应分析

图5展示了地缘政治风险与人民币汇率稳定之间的定向波动溢出效应,在样本期内,GPR对人民币汇率稳定的定向溢出显著大于人民币汇率稳定对GPR的波动溢出,表明人民币汇率稳定是GPR波动溢出效应的净接收方。特别在2009年4月之前,受金融危机的影响,GPR对人民币汇率稳定的溢出在高位波动,其中在2006年1月波动溢出达到最大值54.28%。之后在相对低位波动,期间受中日钓鱼岛事件和英国脱欧事件的影响,GPR对ES的波动溢出在2013年12月和2015年12月出现短暂上升,分别达到了2.58%和3.31%。2017年9月之后,随着全球地缘政治动荡,GPR对人民币汇率稳定的溢出开始上升,特别是中美贸易摩擦期间的2018年8月,GPR对ES的波动溢出达到了第二高点6.56%。新冠疫情全球暴发初期,GPR对ES的溢出效应也在4.5%左右波动,之后随着中国全面控制住疫情,并迅速地复工复产,GPR对人民币汇率稳定的波动溢出迅速下降并趋于稳定。

图5 GPR与ES之间的定向溢出效应

2.间接影响:地缘政治风险→市场恐慌→人民币汇率稳定之间定向溢出效应分析

图6左图展示了地缘政治风险与市场恐慌之间的定向溢出效应,在样本期内,在2008年9月之前,GPR对VIX的波动溢出显著大于VIX对GPR的波动溢出,之后,受金融危机的影响,GPR与VIX之间的定向溢出较为接近,并在高位徘徊,具有显著的共振效应。2011年11月之后,二者之间的定向溢出开始下降,其中VIX对GPR的定向溢出占据上风。2016年2月开始,受国际地缘政治风险上行的影响,GPR对VIX的波动溢出开始上升,并在2018年10月至2019年12月期间超过VIX对GPR的波动溢出。图6右图展示了市场恐慌与人民币汇率稳定之间的定向溢出效应,在样本期内,VIX对ES的波动溢出显著大于ES对VIX的波动溢出,人民币汇率稳定是市场恐慌波动溢出效应的净接收方。特别在2006年2月至2008年12月,VIX对ES的定向溢出在30%至80%之间波动,之后在相对低位波动,受中美贸易摩擦和新冠疫情冲击的影响,市场恐慌对人民币汇率稳定的定向溢出上升,特别在2020年3月VIX对ES的定向溢出达到了17.07%。上述分析表明,地缘政治风险的上升,加剧了市场恐慌,二者的共振作用强化了对人民币汇率稳定的定向溢出。

图6 GPR与VIX、VIX与ES之间的定向溢出效应

3.间接影响:地缘政治风险→短期资本流动→人民币汇率稳定之间的定向溢出效应分析

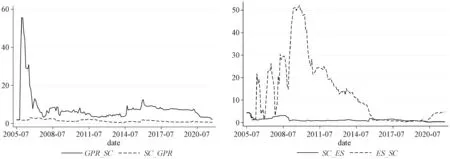

图7左图展示了地缘政治风险与短期资本流动之间的定向波动溢出效应,在样本期内,GPR对SC的波动溢出显著大于SC对GPR的波动溢出,短期资本流动是地缘政治风险波动溢出效应的净接收方。GPR对SC定向溢出的几个峰值点分别出现在2005年12月、2016年1月和2020年3月。2014年9月之后,受人民币贬值影响,叠加“8·11汇改”冲击,地缘政治风险对短期资本流动的冲击出现了波段性上升,并维持在相对高位运行,及至2020年6月,中国及时控制住疫情,复工复产良好,GPR对SC的影响开始下降。图7右图展示了短期资本流动与人民币汇率稳定之间的定向波动溢出效应,在“8·11汇改”之前的样本期内,ES对SC的定向溢出显著大于SC对ES的溢出,人民币汇率稳定是短期资本流动波动溢出效应的净输出方。随着汇率市场化改革的不断深化,SC对ES的溢出效应开始上升,在2016年2月至2019年6月以及新冠疫情全球暴发引发资本外流的2020年3月,SC对ES的溢出效应超过了ES对SC的溢出。随着中国迅速复工复产,人民币升值引起短期资本流入增加,ES对SC的溢出又重新占据上风。上述分析表明,虽然人民币汇率稳定对短期资本流动的定向溢出更为显著,但随着人民币汇率市场化改革的不断深化,地缘政治风险对短期资本流动的定向溢出显著增强,进而提升了短期资本流动对人民币汇率稳定的定向溢出效应。

图7 GPR与SC、SC与ES之间的定向溢出效应

综上所述,地缘政治风险对人民币汇率稳定的定向溢出具有显著的时变特征,在金融危机期间以及地缘政治事件爆发期间,地缘政治风险对人民币汇率稳定的定向溢出显著上升。从影响机制看,一方面,地缘政治风险的上升会引发市场恐慌,二者共振作用加剧了市场恐慌对人民币汇率稳定的溢出;另一方面,随着人民币汇率市场化程度的加深,地缘政治风险对短期资本流动的定向溢出上升,进而提升了短期资本流动对人民币汇率稳定的定向溢出。因此,保持人民币在合理均衡水平基本稳定,应该关注外部地缘政治风险冲击,防止地缘政治事件引致的市场恐慌与短期资本流动“共振效应”的冲击。

五、研究结论与政策建议

本文选取2005年7月至2021年10月的相关数据,构建TVP-VAR模型,通过时变脉冲响应和定向波动溢出指数,从市场恐慌和短期资本流动的视角分析了地缘政治风险对人民币汇率稳定的时变影响。脉冲响应结果显示:①地缘政治风险上升对人民币汇率稳定的负向冲击主要体现在短期,且这种负向冲击具有显著的时变特征,在人民币贬值期间,地缘政治风险的冲击会导致人民币汇率稳定性下降。②地缘政治风险的上升会影响投资者对市场前景预期,导致市场恐慌,市场恐慌的加剧会导致人民币汇率稳定性下降。③地缘政治风险的上升引发投资者风险规避,加大对贬值货币的抛售行为,导致短期资本流出增加,进而降低了人民币汇率稳定性。定向时变波动溢出结果发现:①地缘政治风险是人民币汇率稳定溢出效应的净输出方,地缘政治风险对人民币汇率稳定的定向溢出具有显著的时变特征。②地缘政治风险是市场恐慌溢出效应的净输出方,地缘政治事件引致的市场恐慌是人民币汇率稳定溢出效应的净输出方。③地缘政治风险是短期资本流动溢出效应的净输出方,随着汇率市场化改革的深化,短期资本流动对人民币汇率稳定的定向溢出开始显现。

基于上述研究结论,本文提出如下政策建议:第一,加强对全球地缘政治风险的监控,明晰其对人民币汇率的冲击特征和传导路径,强化对日常地缘政治风险的预警,不断丰富政策工具箱,当地缘政治事件冲击来临时,及时采取合适的宏观政策加以调控。第二,不断提高政策的透明度,加强市场沟通,通过预调微调引导市场预期,降低市场恐慌对投资者预期的影响。第三,稳慎推进资本账户开放,防范短期资本流动的大幅波动对外汇市场的冲击,特别在人民币贬值阶段,应通过政策调整、预期引导等方式加强对资本流动的管理,不排除极端状态下加大资本账户管制这一政策工具以捍卫金融稳定。第四,继续深化人民币汇率市场化改革,让更趋市场化的浮动汇率对冲外部风险的冲击,同时不排除当极端风险事件冲击时,重启逆周期调节因子的对冲方式。

[注 释]

① 2015年8月11日,中国人民银行宣布调整人民币对美元汇率中间价报价机制,即做市商参考上一交易日银行间外汇市场收盘汇率,向外汇交易中心提供中间价报价。简称“8·11汇改”。