货车出口逆势大涨,出口量创近5年同期新高

——2022年1—9月我国货车(卡车)出口市场特点总结分析

任诗发 文

2022年以来,国内货车(货车为海关统计术语,视为卡车——编者注)市场在经济下行、疫情肆虐、运价低迷、投资需求预期转弱等诸多不利因素的综合作用下,各月销量同比遭遇“9连降”,呈现出“跌跌不休”的颓势;而我国货车出口市场却逆势大涨,可谓“风头正劲“,成为抑制2022年前3季度货车大盘下滑的骨干力量。

海关统计数据显示(见表1、2),2022年1—9月我国货车出口36.6万辆,同比增长38%,远远跑赢2022年前3季度货车(卡车)市场大盘,成为2022年前3季度我国货车(卡车)市场的一道亮光。

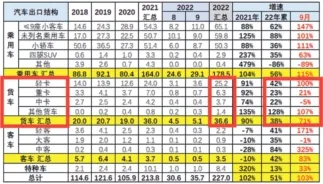

表1 2018—2021年及2022年9月及1—9月我国汽车细分车型出口情况(据中国汽车流通协会海关数据,截图)

那么,2022年前3季度货车(卡车)出口市场有哪些主要特征呢?

特征一:同比大增,成为抑制卡车市场下滑的中坚力量

表2所示,2022年9月,我国货车(卡车)出口5.1万辆,同比增71%,跑赢9月货车市场大盘-14.4%的增幅近85.4百分点,占货车大盘的比例为21.34%,比上年同期占比提高了10.75百分点;

表2 2022年9月及1—9月我国货车(卡车)出口与卡车整体市场增幅、占比及占比同比情况

2022年1—9月,我国货车(卡车)出口36.6万辆,同比增长38%,跑赢前3季度货车市场大盘-35.5%的增幅近73.5百分点,占货车大盘的比例为16.63%,比上年同期占比提高了8.81百分点。

可见,无论是2022年9月还是前3季度,我国货车出口市场都远远跑赢货车大盘,且占据货车大盘的权重同比都大幅度上升。因此完全有理由认定,货车出口市场成为遏制2022年9月及前3季度货车大盘下滑的中坚力量。

特征二:出口数量创近5年同期新高

表3显示,2022年前3季度我国货车出口36.6万辆,创近5年同期新高;同比增长71%,居近5年同期第二。2022年前3季度货车出口之所以能创下近年同期新高,据调研分析主要得益于:

表3 近5年前3季度我国货车出口及同比情况

一是我国品牌卡车产品在海外市场的产品力得到明显提升。

近几年,中国品牌汽车无论从外观、质量、智能网联配置等方面都得到了大幅提升,相比合资品牌的产品并不差,某些先进配置甚至超越了合资产品,产品力的提升必然带动我国卡车产品的竞争力在国际市场中的提升。

二是我国卡车企业优化了海外投资的模式和路径。

目前卡车企业海外发展模式已经从原来的贸易模式、部分KD模式为主发展成为直接投资模式。部分卡车企业直接投资的工厂已经开始在境外量产,并逐渐提升了产销量。这对第一时间掌握当地的市场需求特点并及时满足之提供了更大的保障能力。

三是我国品牌卡车开始注重打造自己的海外品牌,头部品牌的国际影响力越来大。

本地化生产和营销,有利于中国卡车品牌的形象建立,有利于持续提升中国卡车品牌的海外知名度、美誉度。这是中国卡车走向海外的必经之路,其中我国卡车出口表现较好的头部品牌有中国重汽、北汽福田、一汽解放及陕汽集团等,在2022年前3季度海外市场都取得了较好的成绩。比如说中国重汽,在重卡出口方面不仅精准研发适合各出口国的产品,而且注重“及时、高效、贴心”的服务,广泛赢得了海外客户的好评;据悉中国重汽2022年前3季度出口量占国内重卡行业总出口量的半壁江山,不仅稳居中国市场第一名,在国际货车市场的品牌影响力也越来越大,更为今后我国卡车企业出口赢得了良好的市场口碑和品牌效应。

四是我国卡车性价比较高,具有价廉物美的优势,这对拓展更多的国际区域市场特别有利。

五是墨西哥和俄罗斯等市场同比增速较猛,对我国卡车2022年前3季度的货车出口市场贡献较大。

据海关数据,2022年前3季度我国出口到墨西哥和俄罗斯的货车数量分别 达 到3万1 586辆、1万9 458辆,同比分别暴涨469%和235%,为我国2022年前3季度卡车出口的增长作出了突出贡献。

特征三:轻卡出口占比7成居主体地位,且主体地位同比增强

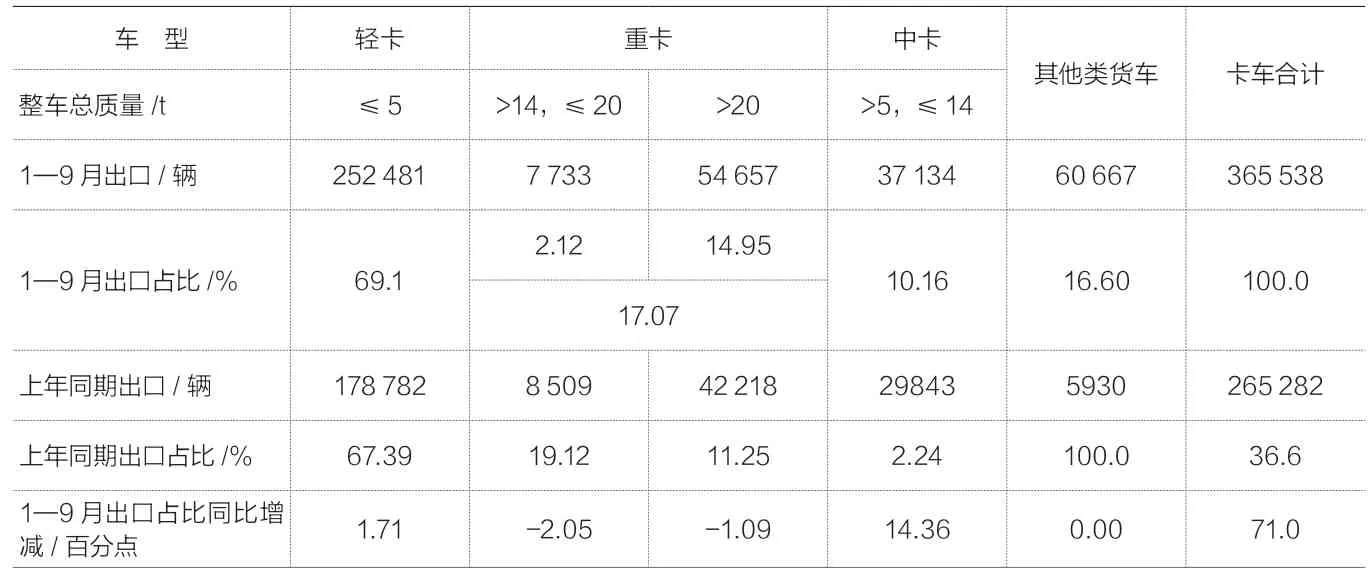

表4、表5显示出2022年 前3季度按吨位和动力种类划分的我国各类卡车出口量及占比变化情况。

表4 2022年前3季度,按吨位及燃料种类划分,各类货车出口量及同比变化情况(据中国汽车流通协会海关数据,截图)

表5 2022年前3季度我国卡车(货车)细分车型出口量及占比、占比同比变化情况

(1)整车总质量(G下同)≤5 t的卡车(主要是轻卡,微卡很少、可忽略)出口占比近7成(69.1%),是卡车中出口市场占比最多的细分车型,居于绝对的主体地位,且占比同比增加1.71百分点,说明其主体地位同比有进一步加强的趋势,反映了海外市场实际需求最多的是轻卡类车型,主要是因为轻卡市场面宽泛,广泛应用于各种领域,比较受海外市场欢迎。

(2)重卡(整车总质量>14 t)出口占比17.07%,居第二,这是大部分重卡类车型,主要应用于长途货运市场和中高端物流快运公司,但占比同比减少2.05百分点。

(3)中卡类车型(≤14 t、>5 t)出口占比10.16%,居第三,且占比同比减少1.09百分点,这是适合中长途公路物流运输的车型以及其他环保领域的专用车。

(4)其他类货车出口占比16.60%,且占比同比增加最多,这主要是指一些特种车和纯电动类型(海关数据未按吨位将其分类)。

特征四: 按动力种类划分,柴油占“大头”,纯电动市场潜力最大

表4、表6显示,按动力燃料种类划分,2022年前3季度各类货车中:

表6 2022年前3季度按动力种类划分,我国货车出口量及占比、占比同比增减情况

(1)柴油类货车出口量占比67.6%,占比超2/3,占“大头“,但占比同比减少2.1百分点,是占比同比减少最多的细分车型;

(2)汽油类货车出口量占比27.7%,居第二,但占比同比减少1.65百分点,是占比同比减少第2大的细分车型;

(3)纯电动类货车出口数量占比2.82%,居第三,占比同比净增2.82百分点(上年同期出口为零),是占比同比增加最多的细分车型。说明纯电动货车市场潜力最大,同时也反映了海外市场正在开启新能源货车市场,这有可能将成为我国未来货车出口市场的一个新的增长点。

特征五:智利、越南、墨西哥居前三;TOP10同比9增1降,墨西哥增长最猛;TOP10合计占比超6成

由表7可见,2022年前3季度我国卡车出口的TOP10国家中,呈现以下特征:

表7 2022年前3季度我国出口卡车TOP10国家数量及占比情况

(1)出口到智利的数量最多,也是唯一接近6万辆的国家(同比大增48.7%),市场份额15.88%,这是2022年前3季度我国卡车出口赖以较大增长的重要因素之一;

(2)出口到越南3万3 530辆(居第二),同比增长33%,市场份额为9.16%,也是我国卡车在亚洲出口最多的国家;

(3)出口到墨西哥3万1 588辆(居第三),同比增长469%,是出口国中同比增幅最大的国家,市场份额8.64%;

(4)出口到澳大利亚2万0 431辆(居第四),同比增长24%,市场份额5.59%;

(5)出口到俄罗斯1万9 458辆(居第五),同比大涨235%,是出口国中同比涨幅第2大的国家,市场份额5.32%;

(6)出口到厄瓜多尔1万5 402辆(居第六),同比增长59%,市场份额4.21%;

(7)出口到哥伦比亚1万5369辆(居第七),同比增长75%,市场占比4.19%;

(8)第8~10名出口国出口量均在1万5 000辆以下,占比均在3.5%以下。

总体看,TOP10出口国合计占比超6成(62.88%),可见我国货车出口的国家市场面不够宽,主要是出口到一些经济欠发达的国家。对于欧洲等发达国家,我国卡车目前仍然没有太大的竞争优势。

特征六: “一带一路”国家及沿线国家是我国货车出口的主力阵地

由表8可见,2022年前3季度我国货车出口到“一带一路 “国家及沿线国家的总量为22万5 902辆,占比61.8%,是近7年中最高的。换言之,“一带一路“国及沿线国家是我国货车出口的主要阵地,且占比呈现逐年上升的态势。

表8 我国货车对一带一路及沿线国家近7年的出口量及份额