大规模商用化前夜,谁在炒作钠电池?

张书琛

寧德时代研究院副院长黄起森

“钠离子电池的应用有望扩展到500公里续航的车型范围,可以覆盖65%左右的市场。”宁德时代研究院副院长黄起森近日在一个钠电池论坛透露,宁德时代已经在研发第二代钠离子电池——尽管宁德时代第一代钠离子电池都还没有摸到大规模商业化应用的边界。

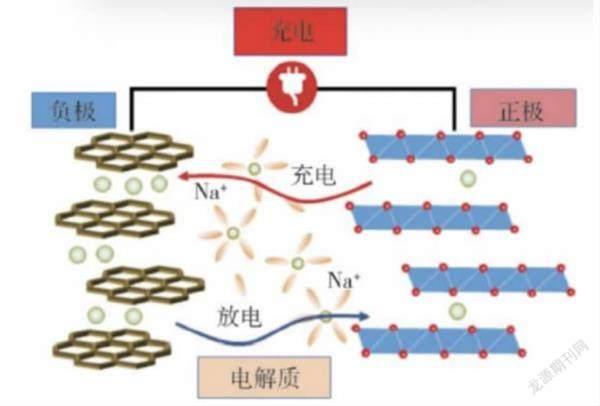

钠电池的研发原本就与锂电池同时起步,并不是横空出世的黑科技。两者工作原理和结构类似,均由正负极、隔膜和电解液组成,依靠钠离子或锂离子在电池正负极之间移动实现电能的存储和输出;由于钠电池和锂电池都可以重复充放电,也被统称为“摇椅式电池”。

区别在于,钠电池能量密度低一些,钠离子体积要比锂离子大得多,正负极材料、隔膜和电解液都需进行适应性调整。

尽管部分技术指标逊于锂电池,但钠电池胜在原材料储量丰富、分布均匀。钠元素在地球地壳中的丰度为2.83%,锂元素为0.0065%;此外,钠电池低温性能好,安全性能也优于锂电池。理论上看,钠电池相关材料成本在实现规模化生产后也会比锂电池低。

“随着上下游产业链逐渐成熟完善,一旦钠电池具备了规模效应,其成本有望比磷酸铁锂电池低20%。”中国工程院院士、钠电池研发企业中科海钠创始人之一的陈立泉也多次指出钠电池的成本优势。

动力电池向来是“无钴可以、无镍也行,但锂永远在”,近年来,汽车与储能行业的同时转型,使得动力电池最重要的原材料“锂”不断承压,钠电池应运来到聚光灯下。

新能源汽车自2020年下半年超预期爆发以来,锂电池原材料价格就一路暴涨。另一边,在政策支持下,今年大型储能项目激增,对上游原材料需求只增不减。

据东吴证券调研显示,今年国内大型储能招标已超40GWh,而这一数字在2021年还是10.1GWh;地缘政治因素引发的欧洲能源危机,导致化石能源价格大幅上升,同样推高了储能产品需求。

由于现阶段储能电池近八成采用的都是磷酸铁锂电池,换句话讲,储能和汽车产业链正在共同抢夺锂资源。以电池级碳酸锂为例,从去年年初至今价格已经涨了10倍,一度在59万元/吨的高位徘徊,而同期钠电池使用的正极材料碳酸钠成本仅为3000元/吨。

为了平抑锂需求,坐了30年冷板凳的钠电池终于上场接棒。宁王的带头押注,进一步推高了钠电池的热度。

去年7月,宁德时代发布第一代钠电池,并计划于2023年量产且形成基本产业链的消息让“钠电池概念股”纷纷现身,看好动力电池新路线的电池厂商与“蹭热度”的炒作者先后入局,一时间好不热闹。

钠电池工作原理 图源:中科海钠官网

在讨论一场可能发生的电池大跃进前,需要先对钠电池有更进一步的了解。和锂电池一样,钠电池同样根据正极材料选择的不同而存在多种路线。

据业内人士介绍,正极材料对电池的电化学特性影响是多方面的。一是电芯能量密度,正极材料的理论能量密度就是电芯能量密度的上限;二是钠电池的功率,也会受到正极材料的影响;三是对电池寿命的影响。

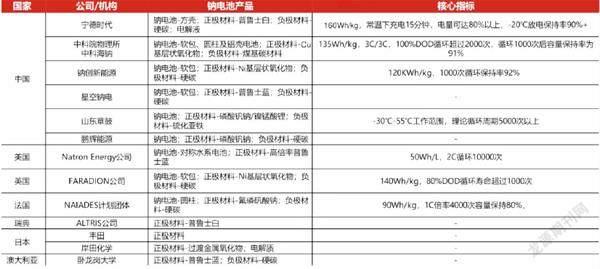

以正极材料划分,主流的选择包括能量密度较强的层状氧化物,主打快充、低成本的普鲁士蓝(白)材料和循环寿命更长的聚阴离子材料。

目前,宁德时代和星空钠电采用的普鲁士蓝(白)化合物材料;中科海钠则专注于层状氧化物路线;使用聚阴离子材料为正极材料的公司相对较少,新晋钠电池概念股传艺科技便是其一。

但“另辟蹊径”的传艺科技,在二级市场却有借势炒作之嫌,颇受争议。

据了解,传艺科技主要业务为生产印制电路板等电子消费品周边产品,甚至是全球四大顶级键盘制造商柔性线路板核心部件的主要供应商,今年6月22日才宣布跨界钠电池业务,此后股价便一路上涨——当日11.97元的收盘价,随着公司不断释出钠电池业务进展而一路攀升至53.8元(12月5日)的历史最高点。最近一周股价虽有回落,但累计涨幅仍达276%。

值得注意的是,今年7月传艺科技在回复深交所关注函时曾表示,自家钠电池还没有量产,也没有量产客户及订单。

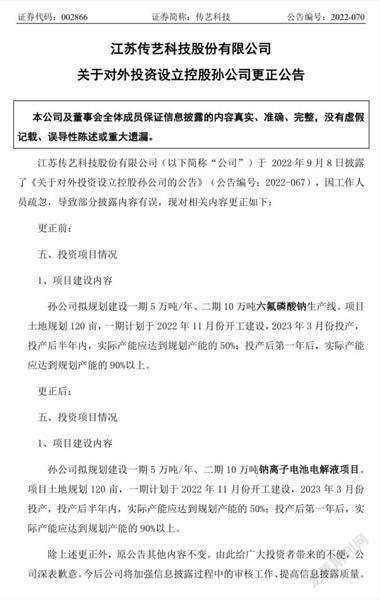

业内也多次对其公告内容产生质疑。今年9月传艺科技发布晚间公告称,其孙公司传艺钠电将规划建设“一期5万吨/年、二期10万吨六氟磷酸钠生产线”,一期生产线投产日期定在了2023年3月。第二天,传艺科技又迅速发布更正公告,将前述“六氟磷酸钠产线”改为“钠电池电解液项目”。

在一位业内人士看来“这个失误太低级了”,任何电池行业的从业者都不应该对原材料生产如此没有概念,他举例称,锂电池电解液溶质六氟磷酸锂最大的供应商多氟多,现在也在做六氟磷酸钠,并且实现了六氟磷酸钠的商业化量产,但一年产能最多也就千吨,六氟磷酸锂的年产能也不会超过5吨,“难道钠电池的规模会在明年3月前超过锂电池吗?”

今年10月27日,传艺科技发公告称其钠电池中试线投产,电池单体能量密度达到150Wh/kg~160Wh/kg,循环次数不低于4000次。“中试线”是正式量产前的中等规模生产线,将实验室产品通过中试线进行小规模生产,兼具改进观察的作用;循环次数则是电池寿命重要指标,电池每完成一次充放电即为循环一次。

不过,传艺科技所发布的钠电池指标,均对标钠电池研发第一梯队宁德时代、中科海钠的产品数据,为其真实性蒙上一层阴影。对比来看,中科海钠作为目前全球首家GWh级钠离子电池规模化生产企业,目前电池能量密度为145Wh/kg(瓦时/千克),循环寿命4500次。

传艺科技公告内容多次引发争议

武汉大学化学与分子科学学院教授曹余良曾在2020年发表的论文中提出,钠电池大规模应用的前提是提高能量密度,相应降低成本,“一旦钠电池能量密度达到120Wh/kg时,关键转折点就会出现”。

如今“转折点”已至,是否意味着大规模商用的必然?事实上,钠电池不仅在技术环节和上游原材料方面仍有需要解决的问题,下游需求的不明确更是阻碍其规模化的重要一环。

钠电池最大的技术劣势在于电池循环次数难以提升,能量密度无法与锂电池相比,导致应用场景有限。

“三元锂电池能量密度能达到300Wh/kg,磷酸铁锂电池能达到180Wh/kg左右,钠电池能量密度的理论天花板也就200Wh/kg,现在只有宁德时代第一代钠电池能量密度达到了160Wh/kg。”财通证券分析师佘炜超认为,从各项指标看,钠电池仅能够全方位超越铅酸电池,未来可以在汽车启停蓄电池、电动自行车和一些工业领域实现替代。

此外,多位業内人士表示,钠电池仅仅理论上成本低,如果没有一定规模,成本并没有优势,进而又会影响下游应用,2023年市场启动的可能性不大。

另一个影响因素在于锂电池原料价格的波动。钠电池的研发、停滞和火爆均与锂电池息息相关,如果碳酸锂价格在2023年走低,钠电池商业化进程可能就会受挫。

随着新能源国补退出进入倒计时,下游终端需求预期转淡,并开始向上传导至原材料市场。据上海钢联数据,电池级碳酸锂在59万元/吨的高位盘踞8日之久后,在11月24日终于罕见降价。当天,电池级碳酸锂跌2500元/吨至58.75万元/吨。最新报价显示,截至12月7日,电池级碳酸锂中间价报56.65万元/吨,据高点已降2.35万元/吨。

在多重因素共同作用下,钠电池错峰上位的节点只能一拖再拖。