发电商参与碳市场与电力中长期市场联合决策模型

邓盛盛,陈皓勇,肖东亮,段声志,郑晓东

发电商参与碳市场与电力中长期市场联合决策模型

邓盛盛,陈皓勇,肖东亮,段声志,郑晓东

(华南理工大学电力学院,广东 广州 510641)

在双碳目标及全国碳市场上线的背景下,发电商需同时在电力市场及碳市场上进行交易决策。目前相关研究未深入考虑电力中长期市场及发电商在碳市场上的投机行为。为此,提出了一种发电商参与碳市场与电力中长期市场联合决策模型。该模型以一年的碳市场履约期为优化周期,在考虑发电商投机行为的基础上,利用条件风险价值刻画由于市场价格不确定性所带来的利润风险。该模型同时改进了相关研究中碳市场碳价仅假定为固定值的不足,且克服了原本以履约期为时间尺度的碳配额约束被强行分解到电力市场各个交易时段的问题。基于广东省相关市场数据搭建算例,并与传统的发电商决策模型进行对比分析。结果表明:发电商可根据该模型综合考虑电力市场及碳市场情况进行交易决策,获得比传统模型更优的综合效益。

发电商;条件风险价值;碳市场;中长期;电力市场;联合决策

0 引言

碳排放交易体系的建设旨在控制和减少温室气体排放,推动经济发展向绿色低碳转型,是实现“碳达峰碳中和”目标的重要手段[1-3]。2021年7月,全国碳市场正式上线交易,发电行业作为碳减排的最大主体,成为首个纳入全国碳市场的行业。碳市场与电力市场之间存在着复杂的相互作用关系,将对发电商的经营决策和利益产生重要影响[4-6]。

对于发电商而言,新的背景下需同时考虑在碳市场和电力市场中的经营决策以实现自身利益最大化[7-9]。文献[10]基于欧洲伊比利亚电力市场和西班牙碳减排计划,提出了条件风险排放的概念,建立了发电商考虑碳排放超标风险约束的最优日前市场投标模型,该模型可使得发电商以一定置信概率满足碳排放约束下效益最大,但考虑的仅是碳排放约束而非发电商参与碳市场。文献[11]考虑了燃煤机组、新能源机组等多类市场主体,基于古诺博弈竞争模型研究了碳排放成本的引入对电力市场均衡及发电商市场行为的影响,但并未建立碳市场相关模型。文献[12]基于英国碳减排体系,建立了以发电商年期望收益最大为优化目标的双层优化模型,该模型考虑发电商须在年初购买全年发电所需的碳配额,若年末碳排放超标,则须以更高的惩罚价格购买超排所需碳配额。文献[13]研究了电力市场、天然气市场及碳市场之间的相互影响关系,分析了网络阻塞及碳排放政策等因素对发电商市场力行使的影响。文献[11-13]均将碳排放价格或碳配额价格假设为固定值,未考虑碳市场碳配额价格的不确定性和波动性。文献[14]为研究碳市场对发电商竞价策略的影响,在电力市场各交易时段出清中考虑了碳排放约束,但该碳排放约束为根据履约期碳配额总量分配至各个交易时段得到。文献[15]建立了同时考虑碳排放权交易及电价风险下的发电商优化调度模型,该模型可以在一定程度上平衡发电商利润与风险,但没有考虑碳配额价格不确定性所带来的风险。文献[16]建立了一个古诺-纳什均衡模型用于研究总量管制与碳排放权交易对发电商市场行为的影响,结果表明低碳排放的发电商将拥有更高的市场竞争力。文献[17]以边际碳减排成本作为碳配额价格,建立了一种引入碳交易机制下的发电商与电力用户竞价博弈模型。然而,文献[14-17]均存在着将履约期碳配额总量强行分解到电力市场单个交易时段作为出清约束的问题。实际上,发电商仅需要在履约期(通常为一年)结束时碳配额清缴数量满足要求即可,而对单个时段或单日的碳排放并无约束。

总的来说,目前关于发电商同时参与碳市场与电力市场的研究中鲜有考虑电力中长期市场,且大多假定碳市场中碳配额价格固定[18-19],抑或是将一年履约期的碳配额总量分配到电力市场各个交易时段作为出清约束[20-22]。固定的碳配额价格和强行地将以履约期为时间尺度的碳配额约束分解到电力市场中的每一个交易时段,不符合碳市场实际情况,也鲜有文献考虑发电商在碳市场中对碳配额的囤积倒卖等投机行为。

针对上述问题,本文以一年的碳市场履约期作为优化决策周期,并考虑发电商在碳市场上的投机行为,提出一种基于条件风险价值的发电商参与碳市场与电力中长期市场联合决策模型。首先构建了发电商参与碳市场交易模型、参与电力中长期市场交易模型,并且建立发电商参与电力市场及碳市场的耦合约束;其次考虑发电商的投机行为并利用条件风险价值刻画由于市场价格不确定性所带来的发电商利润风险,以计及发电商年期望利润与风险的综合效益最优为决策目标,建立发电商参与碳市场与电力中长期市场的联合决策模型;基于广东省2021年电力中长期市场及碳市场相关规则和市场运行数据搭建算例,考虑不同的碳排放基准值,将本文模型与传统模型进行对比分析,验证了本文模型的有效性;最后分析了不同碳配额价格水平下碳排放约束对发电商的影响。

1 条件风险价值

条件风险价值(conditional value at risk, CVaR)是由文献[23]提出的一种对风险价值(value at risk, VaR)的修正方法,CVaR克服了VaR不满足一致性、次可加性等缺点,同时能度量置信水平外潜在的平均风险水平,是广泛使用的风险计量工具[24-26]。

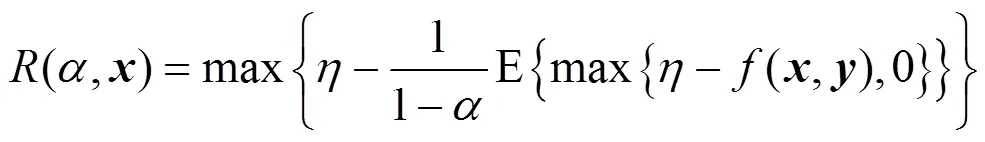

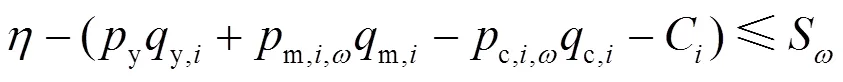

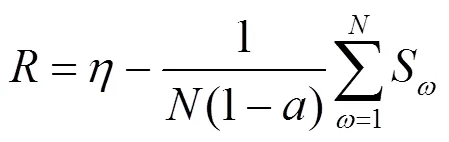

对于给定的置信度∈(0,1),条件风险价值CVaR被定义为损失大于损失分布的(1−)分位数(也即损失临界值)时的期望值,CVaR也被称为平均超额损失或平均风险值[23]。一个离散分布的CVaR最优化问题可被表述为

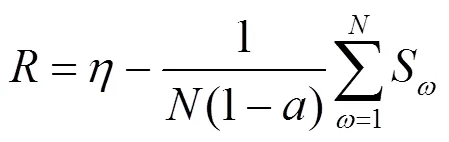

因此,本文借鉴文献[30],区别于常规的CVaR计算方法,将CVaR最优化问题改写为

2 发电商参与碳市场与电力中长期市场联合决策模型

发电商在电力市场中的效益主要受中长期市场所影响[31],然而目前发电商同时参与电力市场与碳市场相关研究工作中未见考虑中长期市场,故本文在电力市场上主要聚焦于发电商在中长期市场上的决策行为,包括参与中长期年度交易与月度交易,而暂不考虑现货交易。

在碳市场上,发电商可根据交易规则自由买卖碳配额,但在履约期末需满足碳配额履约要求。考虑到在省级、区域级甚至全国统一电力市场和碳市场的环境下,单个发电商的决策行为对市场影响不大,故认为发电商在电力市场及碳市场上为价格接受者,发电商根据预测的电价和碳配额价格做出经营决策,价格预测目前已有许多相对成熟的方法[32-35]。

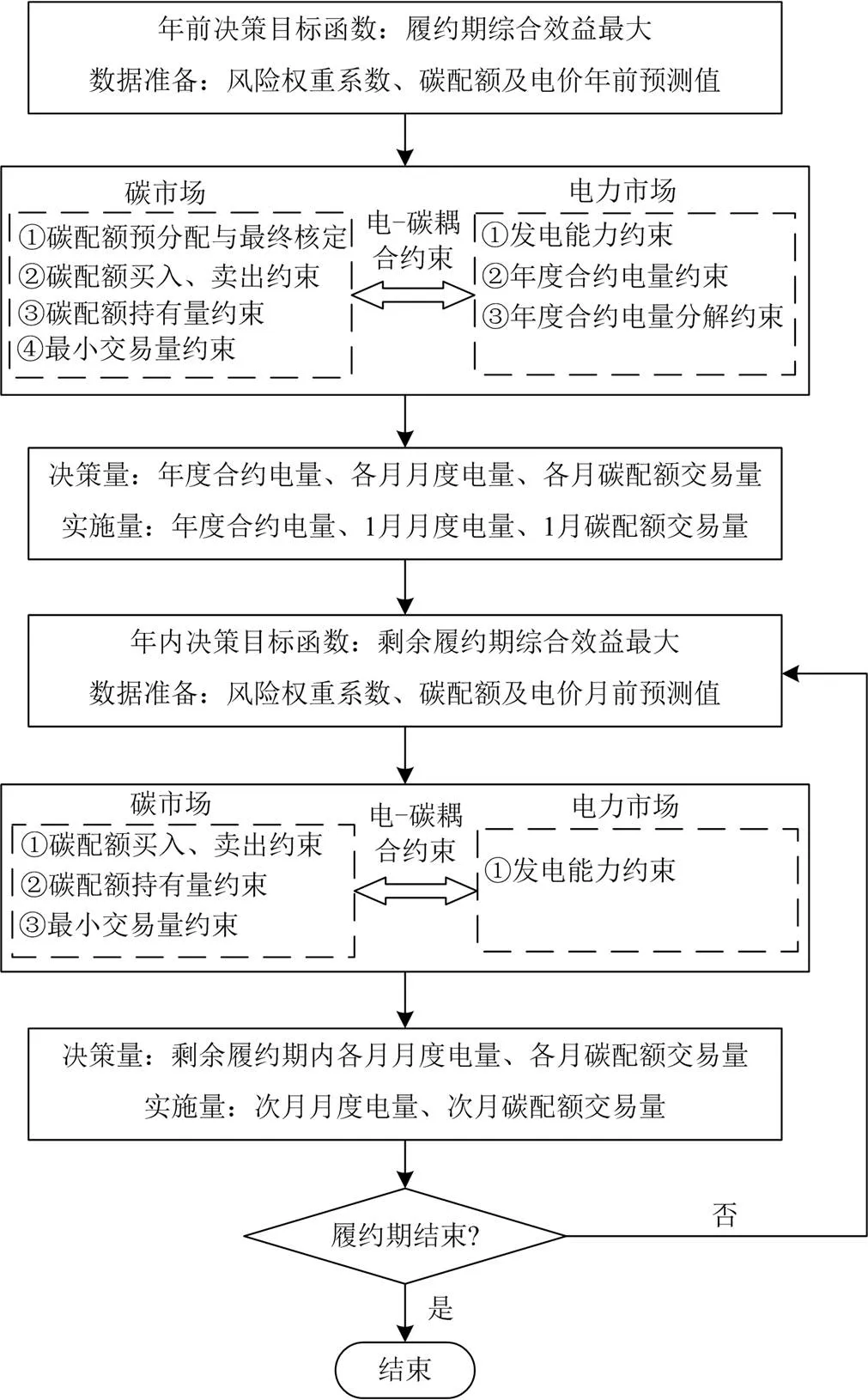

本文所提出的发电商参与碳市场与电力中长期市场联合决策模型可分为年前决策与年内决策两部分,决策流程如图1所示。

在年前决策部分,将电力中长期年度合约价格视为已知量,发电商首先预测次年各月的电力中长期月度交易价格、碳配额价格,以计及履约期期望利润与风险的综合效益最优为决策目标,制定次年的年度合约交易计划、各月的月度交易计划,各月的碳配额交易计划(包括决策买入或是卖出碳配额以及具体数量),但只实施年度合约交易计划、1月份的月度交易计划以及1月份的碳配额交易计划。

图1 碳市场与电力中长期市场联合决策流程

在年内决策部分,发电商在每个月的月前根据最新的市场信息重新预测未来各月的月度交易价格、碳配额价格,以计及剩余履约期内期望利润与风险的综合效益最优为决策目标,同时考虑当前所持有的碳配额数量,决策未来各月的电力中长期月度交易计划,碳配额交易计划,但只实施次月的交易计划,以此进行每个月的滚动决策[29]直至年末。

2.1 年前决策

2.1.1目标函数

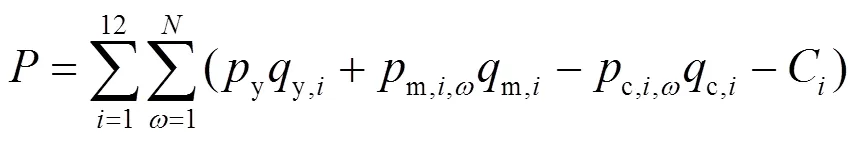

以计及发电商履约期期望利润与风险的综合效益最优为决策目标,由市场价格不确定性所带来的风险通过CVaR进行计量,并通过蒙特卡洛法求取发电商年期望利润及CVaR,目标函数为

s.t

2.1.2碳市场交易模型

1) 初始碳配额分配

按照国家最新发布的《2019—2020年全国碳排放权交易配额总量设定与分配实施方案(发电行业)》,碳配额分配分为预分配及最终核定两个阶段,首先在年初按机组上一年度供电量的70%预分配碳配额,在年末完成年度碳排放数据核查后,按机组实际供电量对配额进行最终核定。初始碳配额采用基准线法免费分配,预分配碳配额为

最终核定碳配额为

2) 碳配额月度买入、卖出约束

发电商月度买入碳配额不能超过政府所分配免费配额的一定比例,卖出碳配额不能超出当前所持有的碳配额总量。

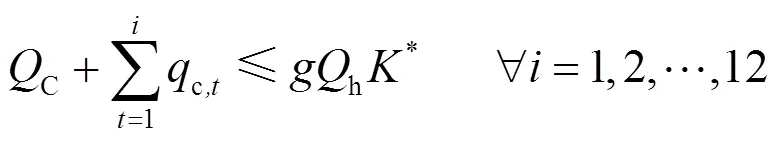

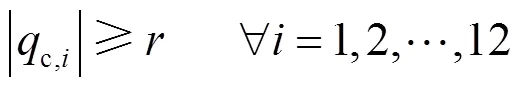

3) 碳配额持有量约束

为防止发电商过度的投机行为,监管机构对发电商碳配额持有上限进行限制,发电商持有的碳配额数量不得超过规定的限额。

4) 最小交易量约束

式中,为碳配额最小交易量,通常为1 t。

2.1.3电力中长期市场交易模型

1) 发电能力约束

发电商每月发电量受到其当月发电能力限制。

2) 年度合约电量约束

电力交易机构鼓励市场主体签订长周期合同,发电商年度合约签约电量应当不低于中长期签约总电量的一定比例。

3) 年度合约电量分解至各月比例约束

年度合约电量按事先设定的比例分解至月度,该比例可根据全市场用户历史用电特性确定。

2.1.4电-碳耦合约束

在碳市场履约期结束进行碳配额清缴时,发电商所持有的碳配额应当大于其发电所产生的碳排放总量。发电商所持有的碳配额为以下两部分之和:

1) 政府按照基准线法免费分配的碳配额;

2) 发电商在碳市场上进行交易,在履约期结束时的碳配额交易净值。

则电-碳耦合约束可写作式(22)。

2.2 年内决策

2.2.1目标函数

s.t

2.2.2碳市场交易模型

1) 碳配额月度买入、卖出约束

2) 碳配额持有量约束

3) 最小交易量约束

2.2.3电力中长期市场交易模型

1) 发电能力约束

2.2.4电-碳耦合约束

3 算例分析

设发电商拥有一台640 MW燃煤机组,该机组发电成本取300元/MWh,碳排放系数为0.9 t/MWh,算例考虑以下两种情形:

情形1:碳排放基准值为0.85 t/MWh,低于发电商所拥有机组的碳排放系数。

情形2:碳排放基准值为0.95 t/MWh,高于发电商所拥有机组的碳排放系数。

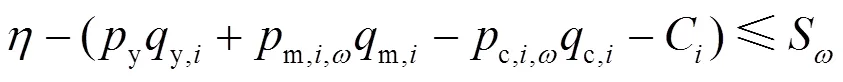

根据广东省2021年电力市场、碳市场相关规则及市场运行数据,假定发电商年度中长期合约签约电量须不低于中长期合约签约总电量的70%,年度中长期合约价格为421.82元/MWh,电力中长期月度交易价格预测值及碳配额价格预测值见图2,同时假定预测价格与市场实际价格之差服从标准差为随预测的时间提前量增大而增大的正态分布。

图2 电力中长期月度交易价格预测及碳配额价格预测

3.1 决策结果分析

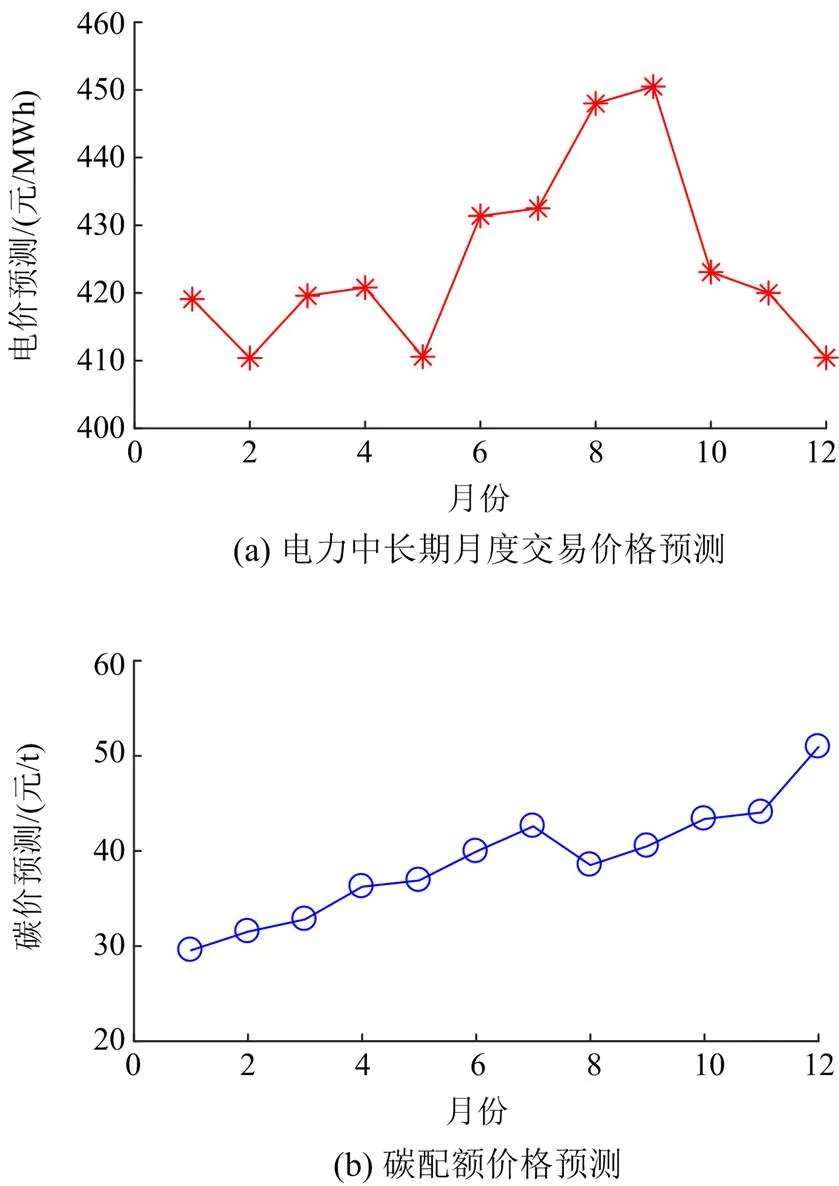

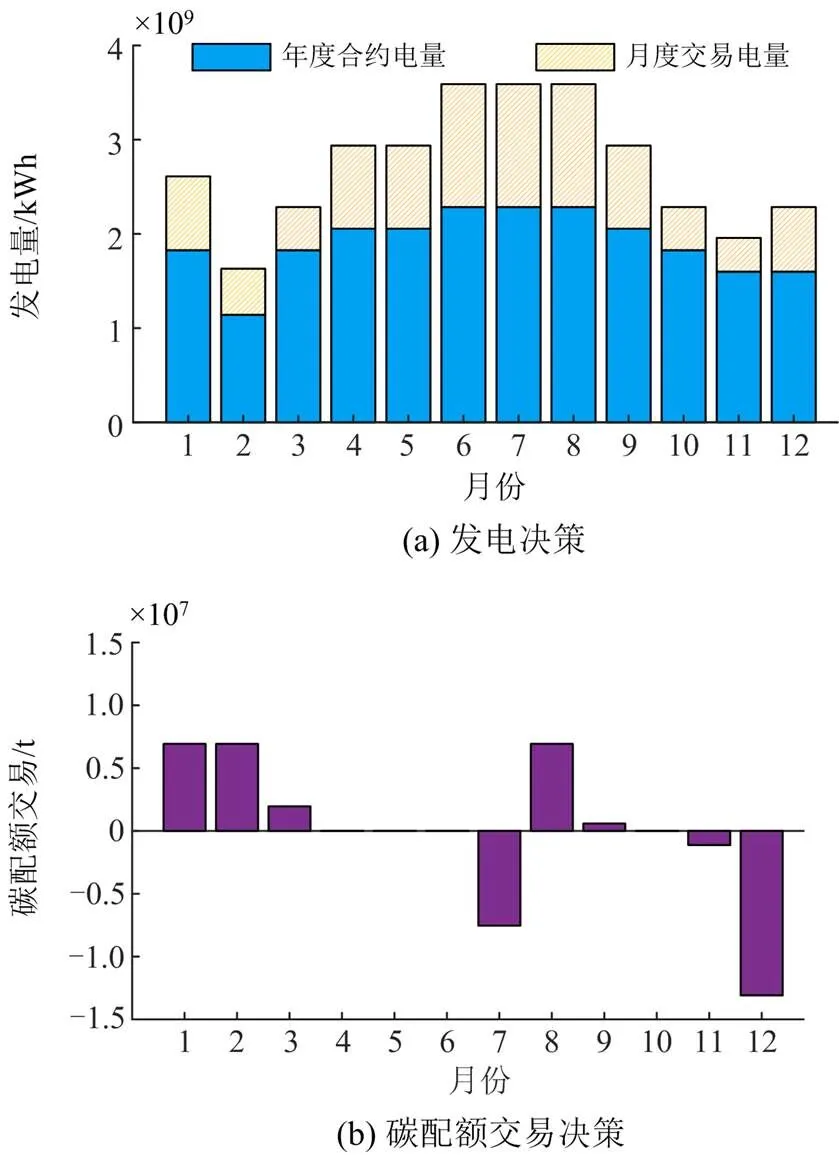

图3 情形1发电商决策

图4 情形2发电商决策

从图3(a)、图4(a)中可以看到无论是情形1还是情形2,发电商决策的各个月的发电量均达到其最大发电计划。原因在于,即便在情形1下发电商单位发电成本会因需额外购买碳配额而增加,但还是远小于发电商的单位发电利润,因此两种情形下发电商均选择尽可能的多发电以获得更大的利润。另一方面,年度中长期合约电量需分解至6—8月的比例较高,而6—8月的月度交易预测价格远高于年度合约价格,因此,发电商选择尽可能少签年度合约电量,两种情形下发电商年度合约电量均为中长期合约电量的70%,为规定的最小比例,从而留有更多发电空间在月度交易市场上获利。

从图3(b)、图4(b)可以看出,两种情形下发电商均选择在碳配额价格较低的年初若干月份大量购入碳配额达到其碳配额持有上限,并在碳配额价格相对较高的7月卖出部分碳配额,在碳配额价格较低的8、9月回购碳配额以重新达到持有上限,从而可在后续价格高的月份卖出以获得最大效益。同时注意到,12月的碳配额价格高于10月和11月,但为避免价格不确定性所带来的过大利润风险,发电商不会将所有碳配额集中在12月售出。两种情形下,发电商在碳市场上的决策差别仅在于交易的碳配额数量,原因在于为获得最大的综合效益,发电商买入或者卖出碳配额的时间节点不会改变,而碳配额交易数量改变的原因在于,两种情形下碳排放基准值不同导致发电商单次买入、卖出和持有碳配额上限不同,另外情形2下发电商需在碳市场净卖出碳配额,区别于情形1发电商需在碳市场净买入碳配额。综合以上分析,本文模型可供发电商根据电力中长期年度和月度交易价格、碳配额价格灵活决策在电力市场与碳市场中的交易行为以在控制风险的同时获得最大的综合效益。

3.2 发电商不同风险偏好对决策的影响分析

为研究发电商不同风险偏好对决策的影响,在本文模型中取不同的风险权重系数得到发电商在情形1下的决策安排,结果如图5所示。从图5中可以看出,随着风险权重系数的增大(即发电商风险偏好程度的降低),发电商的利润期望值逐渐减小,与此同时,CVaR也逐渐提高,即风险逐渐减小。原因在于,随着风险偏好程度的降低,发电商一方面会减少存在价格不确定性但收益相对较高的月度交易电量,更多的选择签订年度合约电量,另一方面则会减少在碳市场上的投机行为,将碳配额相对分散地购买和卖出以减小风险。因此,本文模型可通过调整风险权重系数适应发电商对风险的不同偏好程度以供发电商灵活决策。特别地,本文算例中发电商在年前与年内各个月的决策中所使用的风险权重系数保持一致,实际上在不同的时间节点发电商对风险的偏好程度可以是不同的,本文模型同样适用于该种情形。

图5 不同风险偏好下发电商预期利润及条件风险价值

Fig. 5 Expected profit and CVaR of producers under different risk preferences

3.3 与传统发电商决策模型对比分析

模型1:发电商以发电综合效益最大为目标进行发电安排,但仅在碳市场履约期限临近时进行碳配额交易以满足履约要求,该模型对应于目前大多数发电商的实际决策安排。本文假设发电商在该模型下仅参加12月份的碳市场交易。

模型2:发电商以综合效益最大为目标进行发电安排,并且将履约期内的碳配额约束平均分解到每个月,根据该约束在碳市场进行交易以使发电商每月均满足履约要求。该模型对应于目前大多数文献将以履约期为时间尺度的碳配额约束分解到电力市场中的每一个交易时段的做法。

3.3.1不同决策模型下发电商效益分析

以情形1为例对不同决策模型下发电商效益进行对比分析,结果如表1所示。从表1可以看出,3种模型下发电商所决策发电量均达到其最大计划发电量,从CVaR来看,模型2高于模型1与本文模型,原因在于模型2在每个月均使得碳配额满足履约要求,风险最小。模型1仅在12月进行碳配额交易以满足碳配额履约要求,因12月碳价预测误差较大,风险将高于模型2。而本文模型根据碳市场情况灵活决策碳配额交易行为,获得更多利润的同时风险也将提高。从利润期望值来看,本文模型最高,与模型1、模型2相比分别提高9.2%、8.6%,CVaR与模型1持平,与模型2相比仅降低0.78%,即通过小幅度降低置信度外的期望利润,获得了置信度内期望利润的较大幅度提高,综合效益较模型1、模型2分别提高了6.4%、5.9%,表明了本文模型的有效性。

表1 3种决策模型下发电商效益

3.3.2碳排放约束对不同模型下发电商的影响分析

为研究碳排放约束对不同决策模型下发电商的影响,分别考虑:(1) 无碳排放约束,发电商不需要考虑碳排放约束,不参与碳市场;(2) 有碳排放约束,发电商需考虑碳排放约束,且可通过碳市场交易满足碳配额履约要求。

不同情形下发电商的综合效益、利润期望及CVaR如表2中A行所示。在情形1下,模型1与模型2的发电商期望利润均低于无碳排放约束场景,分别降低了2.0%、1.5%,而发电商采用本文模型时期望利润则增加了7.0%,CVaR仅相比无碳排放约束场景降低2.3%。在情形2下,3种模型的发电商期望利润均高于无碳排放约束场景,分别增长2.2%、1.7%、10.2%,本文模型期望利润增加最多,同时CVaR也仅降低0.51%,综合效益高于模型1和模型2。

表2 碳市场对不同决策模型下发电商的影响

进一步地,考虑到当前碳市场上碳配额价格偏低,对发电商的影响较为有限,伴随着全国统一碳市场的建立以及碳配额免费分配量的减少,碳配额价格呈现上涨趋势。因此考虑在碳配额原有价格基础上整体上涨200元/t以做进一步分析,优化结果如表2中B行所示。

在高碳配额价格下,与无碳排放约束场景相比,情形1中3种模型的期望利润均下降,分别下降10.2%、9.7%、1.2%,本文模型在CVaR与其他两种模型相差不大的情况下,利润下降最少。在情形2中,3种模型的期望利润均大幅上升,分别上升10.2%、9.7%、18.5%,同样,本文模型在CVaR与其他两种模型相差不大的情况下,期望利润提高最多。由于情形1与情形2可分别等效于高排放机组与低排放机组参与碳市场,上述结果说明了碳排放约束可在一定程度上减少高排放机组的收益,增加低排放机组的收益,但从表2中A行可以看到,采用本文模型进行决策,即使是高排放机组也能在有碳排放约束情况下获得比无碳排放约束时更高的利润,原因在于在碳配额价格较低的情况下,高排放机组发电商可在碳市场上灵活决策进行投机,在可接受风险范围内因投机所获得的利润要大于因为碳排放约束所增加的发电成本。同时从表2中B行可以看到,当碳配额价格上涨至一定水平时,碳排放约束带来的发电成本的增加将大于高排放机组发电商在碳市场上投机带来的利润,3种模型下高排放机组发电商的期望利润均出现不同程度下降,但本文模型在与传统模型的CVaR相差不大的情况下期望利润下降最少,综合效益更优,说明了本文模型的有效性。

从以上分析中也可以看到,对于政策制定者而言,为了能更有效引导高碳排放机组改造或淘汰,切实降低温室气体排放,除了减少碳配额免费分配量、降低碳排放基准值等措施外,还可以采取如限制发电商持有碳配额数量上限、限制碳配额价格变化幅度等措施抑制发电商的投机行为,保证碳市场平稳运行以使得碳排放约束尽可能传导至发电商,更好促进发电商向清洁低碳转型。

4 结论

本文对目前相关研究中假定碳配额价格固定、强行地将以履约期为时间尺度的碳配额约束分解到电力市场中的每一个交易时段、未考虑电力中长期市场及发电商碳市场投机行为等不足进行改进,提出一种基于条件风险价值的发电商参与碳市场与电力中长期市场联合决策模型,基于广东省相关市场数据搭建算例,将本文所建决策模型与传统模型进行对比分析,得出以下结论:

1) 发电商可根据本文提出的联合决策模型综合考虑电力市场与碳市场的情况,根据对风险的不同偏好程度灵活决策在电力市场与碳市场中的交易行为,可以获得比传统模型更大的综合效益。

2) 通过置信度外的效益期望值刻画发电商利润风险,可避免效益型函数运用于CVaR计算时需构造损失函数的问题。

3) 碳排放约束减少高排放机组的收益,增加低排放机组的收益,采用本文模型进行决策,在较低的碳配额价格水平下,高排放机组有可能获得比无碳排放约束时更大的收益。

4) 为更好地引导发电商向清洁低碳转型,可采取如限制发电商持有碳配额数量上限、限制碳配额价格变动幅度等措施抑制发电商投机行为,使碳排放约束尽可能传导至发电商。

随着双碳目标的提出和全国碳市场的上线,本文模型有助于发电商兼顾风险和收益,为发电商同时参与碳市场与电力中长期市场的经营决策提供一定指导。此外,本文模型还可应用于发电商投资及运行规划决策中,进一步的研究将结合电力现货、碳期货、碳减排设备投资等内容,以期为发电商提供多市场环境以及多种碳减排途径下的最优经营策略。

[1] 胡健, 秦玉杰, 焦提操, 等. 泛在电力物联网环境下考虑碳排放权约束的VPP理性调峰模型[J]. 电力系统保护与制, 2020, 48(3): 49-57.

HU Jian, QIN Yujie, JIAO Ticao, et al.Rational peak shaving model of VPP considering carbon emission rights constraints in ubiquitous power internet of things environment[J]. Power System Protection and Control,2020, 48(3): 49-57.

[2] 冯昌森, 谢方锐, 文福拴, 等. 基于智能合约的绿证和碳联合交易市场的设计与实现[J]. 电力系统自动化, 2021, 45(23): 1-11.

FENG Changsen, XIE Fangrui, WEN Fushuan, et al. Design and implementation of joint trading market for green power certificate and carbon based on smart contract[J]. Automation of Electric Power Systems, 2021, 45(23): 1-11.

[3] 刘春蕾, 庞鹏飞, 石纹赫, 等. 计及碳中和效益及清洁能源消纳的虚拟电厂双层协同优化调度[J]. 供用电, 2021, 38(9): 19-27.

LIU Chunlei, PANG Pengfei, SHI Wenhe, et al. Taking into account carbon neutrality benefit and clean energy consumption of virtual power plant two-layer cooperative optimization dispatching[J]. Distribution & Utilization, 2021, 38(9): 19-27.

[4] 陈皓勇. 碳中和目标下的电力系统和电力市场转型[J].中国电力企业管理, 2020(28): 19-23.

[5] 陈皓勇. “双碳”目标下的电能价值分析与市场机制设计[J]. 发电技术, 2021, 42(2): 141-150.

CHEN Haoyong. Electricity value analysis and market mechanism design under carbon-neutral goal[J]. Power Generation Technology, 2021, 42(2): 141-150.

[6]MI Yuanze, LIU Chunyang, YANG Jinye, et al. Low-carbon generation expansion planning considering uncertainty of renewable energy at multi-time scales[J]. Global Energy Interconnection, 2021, 4(3): 261-272.

[7] HAN L, ESEYE A T, ZHANG J, et al. Optimal energy management for industrial microgrids with high-penetration renewables[J]. Protection and Control of Modern Power Systems, 2017, 2(2): 122-135.

[8] DING Tao, LU Runzhao, XU Yiting, et al. Joint electricity and carbon market for Northeast Asia energy interconnection[J]. Global Energy Interconnection, 2020, 3(2): 99-110.

[9] 万文轩, 冀亚男, 尹力, 等. 碳交易在综合能源系统规划与运行中的应用及展望[J]. 电测与仪表, 2021, 58(11): 39-48.

WAN Wenxuan, JI Ya’nan, YIN Li, et al. Application and prospect of carbon trading in the planning and operation of integrated energy system[J]. Electrical Measurement & Instrumentation, 2021, 58(11): 39-48.

[10]HEREDIA F J, CIFUENTES-RUBIANO J, CORCHERO C. Stochastic optimal generation bid to electricity markets with emissions risk constraints[J]. Journal of Environmental Management, 2018, 207: 432-443.

[11]李嘉龙, 陈雨果, 刘思捷, 等. 考虑碳排放成本的电力市场均衡分析[J]. 电网技术, 2016, 40(5): 1558-1563.

LI Jialong, CHEN Yuguo, LIU Sijie, et al. Electricity market equilibrium analysis considering carbon emission cost[J]. Power System Technology, 2016, 40(5): 1558-1563.

[12]WANG Pei, TANG Jiajun, ZHANG Zhi, et al. Bidding strategy optimization for power generation company in carbon emission rights and electricity market[J]. Energy Reports, 2022, 8(5): 325-331.

[13]CHEN S, CONEJO A. J, WEI Z. Conjectural-variations equilibria in electricity, natural-gas, and carbon-emission markets[J]. IEEE Transactions on Power Systems, 2021, 36(5): 4161-4171.

[14] 段声志, 陈皓勇, 郑晓东, 等. 碳市场背景下发电商竞价策略及电力市场均衡分析[J]. 电测与仪表, 2022, 59(5): 33-41.

DUAN Shengzhi, CHEN Haoyong, ZHENG Xiaodong, et al. Bidding strategy of electricity generation and electricity market equilibrium analysis under the background of carbon market[J]. Electrical Measurement & Instrumentation, 2022, 59(5): 33-41.

[15] 刘思东, 朱帮助. 考虑碳排放权交易和电价风险的发电商优化调度[J]. 系统工程理论与实践, 2015, 35(8): 2054-2063.

LIU Sidong, ZHU Bangzhu. Self-scheduling of generation company considering carbon trading and electricity price risk[J]. Systems Engineering-Theory & Practice, 2015, 35(8): 2054-2063.

[16] SEK A, FDG B. Investigating emission regulation policy in the electricity sector: modeling an oligopolistic electricity market under hourly cap-and-trade[J]. Energy Economics, 2019, 78: 428-443.

[17] 陈丽霞, 周云, 方陈, 等. 考虑碳交易的发电商和电力用户竞价博弈[J]. 电力系统及其自动化学报, 2019, 31(10): 66-72.

CHEN Lixia, ZHOU Yun, FANG Chen, et al. Bidding game between power generation companies and consumersconsidering carbon trade[J]. Proceedings of the CSU-EPSA, 2019, 31(10): 66-72.

[18] FEIJOO F, DAS T K. Design of Pareto optimal CO2cap-and-trade policies for deregulated electricity networks[J]. Applied Energy, 2014, 119: 371-383.

[19] 王瑞, 程杉, 汪业乔, 等. 基于多主体主从博弈的区域综合能源系统低碳经济优化调度[J]. 电力系统保护与控制, 2022, 50(5): 12-21.

WANG Rui, CHENG Shan, WANG Yeqiao, et al. Low- carbon and economic optimization of a regional integrated energy system based on a master-slave game with multiple stakeholders[J]. Power System Protection and Control, 2022, 50(5): 12-21.

[20] 冯奕, 应展烽, 颜建虎. 考虑碳排放成本的多能互补微能源网储能装置优化运行[J]. 电力系统保护与控制, 2021, 49(8): 92-99.

FENG Yi, YING Zhanfeng, YAN Jianhu.Optimized operation of energy storage in a multi-energy complementary micro-energy network considering carbon emission cost[J].Power System Protection and Control, 2021, 49(8): 92-99.

[21] 罗莎莎, 余欣梅, 刘云. 碳市场与电能量市场均衡交易分析[J]. 南方电网技术, 2014, 8(1): 104-108.

LUO Shasha. YU Xinmei, LIU Yu. Analysis on the equilibrium trading between carbon market and electric power market[J]. Southern Power System Technology, 2014, 8(1): 104-108.

[22] 叶泽, 何姣, 周鑫, 等. 发电行业碳排放权初始配额分配的双层规划模型[J]. 系统工程, 2018, 36(11): 140-146.

YE Ze, HE Jiao, ZHOU Xin, et al. Bi-level programming model for initial quota allocation of carbon emission rights in power generation industry[J]. Systems Engineering, 2018, 36(11): 140-146.

[23] ROCKAFELLAR R T, URYASEV S. Optimization of conditional value-at-risk[J]. Journal of Risk, 2000, 2(3): 21-41.

[24] ITO K. Taming tail risk: regularized multiple β worst-case CVaR portfolio[J]. Symmetry, 2021, 13.

[25] SHAO B, NI C, WANG J, et al. Research on venture capital based on information entropy, BP neural network and CVaR model of digital currency in Yangtze River Delta[J]. Procedia Computer Science, 2021, 187: 278-283.

[26] 陈寒, 唐忠, 鲁家阳, 等. 基于CVaR量化不确定性的微电网优化调度研究[J]. 电力系统保护与控制, 2021, 49(5): 105-115.

CHEN Han, TANG Zhong, LU Jiayang, et al. Research on optimal dispatch of a microgrid based on CVaR quantitative uncertainty[J]. Power System Protection and Control, 2021, 49(5): 105-115.

[27] 周任军, 姚龙华, 童小娇, 等. 采用条件风险方法的含风电系统安全经济调度[J]. 中国电机工程学报, 2012, 32(1): 56-63, 18.

ZHOU Renjun, YAO Longhua, TONG Xiaojiao, et al. Security economic dispatch in wind power integrated systems using a conditional risk method[J]. Proceedings of the CSEE, 2012, 32(1): 56-63, 18.

[28] 杨甲甲, 何洋, 邹波, 等. 电力市场环境下燃煤电厂电煤库存优化的CVaR模型[J]. 电力系统自动化, 2014, 38(4): 51-59.

YANG Jiajia, HE Yang, ZOU Bo, et al. A CVaR-based coal inventory optimization model for coal-fired power plants in electricity market environment[J]. Automation of Electric Power Systems, 2014, 38(4): 51-59.

[29] 王旭东, 高赐威. 中长期市场下发电企业发电与购煤安排两阶段决策模型[J]. 电网技术, 2021, 45(10): 3992-4001.

WANG Xudong, GAO Ciwei. Two-stage decision-making model of power generation and coal purchase arrangement for power generation companies in medium-and long-term market[J]. Power System Technology, 2021, 45(10): 3992-4001.

[30] ANTONIO J C, MIGUEL C, MORALES J M. Decision making under uncertainty in electricity markets[M]. Springer Science + Business Media, 2010.

[31] 国家发展改革委国家能源局. 关于做好2021年电力中长期合同签订工作的通知(发改运行[2020]1784号)[Z]. 2020.

[32] 刘丽燕, 邹小燕. GARCH族模型在电力市场电价预测中的比较研究[J]. 电力系统保护与控制, 2016, 44(4): 57-63.

LIU Liyan, ZOU Xiaoyan. Comparison of GARCH models in electricity price forecasting[J]. Power System Protection and Control, 2016, 44(4): 57-63.

[33] QIAO W, YANG Z. Forecast the electricity price of US using a wavelet transform-based hybrid model[J]. Energy, 2020, 193.

[34] 陈司焕. 基于QRNN模型的碳价预测[D]. 广州: 暨南大学, 2020.

CHEN Sihuan. Carbon price prediction based on QRNN model[D]. Guangzhou: Jinan University, 2020.

[35] 王娜. 基于大数据的碳价预测[J]. 统计研究, 2016, 33(11): 56-62.

WANG Na. Forecasting of carbon price based on big data[J]. Statistical Research, 2016, 33(11): 56-62.

A joint decision making model for power generators to participate in the carbon market and the medium-and long-term power markets

DENG Shengsheng, CHEN Haoyong, XIAO Dongliang, DUAN Shengzhi, ZHENG Xiaodong

(School of Electric Power Engineering, South China University of Technology, Guangzhou 510641, China)

In the context of dual carbon targets and the launch of the national carbon market, power producers need to make trading decisions in both the electricity and carbon markets. At present, relevant research has not deeply considered the medium and long-term electricity market and the speculative behavior of power producers in the carbon market. To this end, this paper proposes a joint decision-making model for power producers to participate in the carbon market and the mid- and long-term electricity market. The model takes the one-year carbon market compliance period as the optimization period, and on the basis of considering the speculative behavior of power producers, uses the conditional value at risk to describe the profit risk caused by market price uncertainty. At the same time, the model improves the deficiency that the carbon price in the carbon market is only assumed to be a fixed value, and overcomes the problem that the carbon quota constraint originally based on the compliance period is forcibly decomposed into each trading period in the electricity market. This paper conducts case studies based on relevant market data in Guangdong Province, and compares the proposed decision-making model with the traditional one. The results show that power producers can make decisions based on the model in this paper considering the electricity market and carbon market, and can obtain better comprehensive benefits.

power producers; conditional value-at-risk; carbon markets; medium-and long-term; power markets; joint decision making

10.19783/j.cnki.pspc.220189

国家自然科学基金重点项目资助(51937005)

This work is supported by the Key Project of National Natural Science Foundation of China (No. 51937005).

2022-02-17;

2022-06-14

邓盛盛(1998—),男,硕士研究生,研究方向为电力经济与电力市场、碳市场;E-mail: dssncu@126.com

陈皓勇(1975—),男,通信作者,博士,教授,研究方向为电力经济与电力市场、电力系统规划、运行与控制等;E-mail: eehychen@scut.edu.cn

肖东亮(1990—),男,博士,助理研究员,研究方向为电力市场与电力系统运行、随机规划、风险管理。E-mail: dxiao@scut.edu.cn

(编辑 周金梅)