油气体制改革对中国城镇燃气企业的影响分析

温海峰,郑文雅,杜伟婧,车晓波

(1.中国石化天然气分公司华北天然气销售中心;2.北京世创能源咨询有限公司)

1 近年来中国城燃行业发展特点

近年来,随着国内石油和天然气行业下游竞争性环节改革的深化,中国城镇燃气(以下简称城燃)行业内部持续重组整合。截至2020年底,国内城燃企业数量超过6000家,基本形成“5大、N区、众小”的局面。根据各城燃企业年度报告,5大跨区域性城燃企业(新奥集团、中国燃气、昆仑能源、港华燃气、华润燃气)全资或控股城燃企业数量为1856家,2020年天然气销售量为1545亿立方米,占城燃销售总量的65.3%,占全国天然气消费总量的48.7%;省级区域性城燃企业(例如北京燃气、上海燃气、重庆燃气、河北天然气、山西华新、陕西燃气、浙江能源等)全资或控股城燃企业数量为172家,2020年天然气销售量为419亿立方米,占城燃企业销售总量的17.7%,占全国天然气消费总量的13.2%;2020年地方国企和民营城燃企业天然气销售量为403亿立方米,占城燃企业销售总量的17.0%,占全国天然气消费总量的12.7%。

1.1 区域市场饱和,竞争激烈

根据《中国统计年鉴2021》,截至2020年底,全国共有2800余个县级行政单位。相比之下,全国共有城燃企业6000余家,部分区域由一个以上的城燃企业经营。县级及以上行政区天然气市场基本定型,城燃企业区域扩展的空间较小,市场竞争激烈。

1.2 主营业务盈利空间被压缩

根据5大跨区域燃气企业年报,“十三五”期间,天然气输配销售的营业收入在企业总收入中的占比逐渐下降,但均在50%以上(见表1~表5)。天然气的输配销售仍是城燃企业的稳定收入来源。

表1 2015年和2020年新奥集团业务收入状况 单位:亿元

表5 2015年和2020年昆仑能源业务收入状况 单位:亿元

从2015年和2020年新奥集团和港华燃气的业务收入占比来看,新奥集团天然气零售业务(2015年年报为管道燃气销售)收入占比有所降低,仍占主导地位;综合能源和增值业务(2015年占比较低,归总为其他能源销售)收入占比提升。新奥集团和港华燃气均呈现出燃气接驳收入占比大幅下降的态势。新奥集团的燃气接驳收入(2020年燃气接驳改为工程安装)由2015年的17.18%下降至2020年的9%,港华燃气由2015年的22.12%下降至2020年17.23%。

表2 2015年和2020年港华燃气集团业务收入状况 单位:亿元

表3 2015年和2020年华润燃气集团业务收入状况 单位:亿元

表4 2015年和2020年中国燃气集团业务收入状况 单位:亿元

1.3 企业整合重组动作大

“十三五”期间,燃气市场高利润化向低成本化转变,城燃企业自身拓展区域空间和利润空间逐步减少,促进了行业的整合重组,城燃企业“大吃小”和“化散为整”是行业发展趋势之一,整合后区域性公司成为市场的主力军。在此背景下,5大跨区域型城燃企业不断整合地方城燃企业,通过整合的城燃企业数量占“十三五”期间新增燃气企业的比例在80%以上。

地方集团化城燃企业也在进行内部重组,例如山西华新集团对下属的煤层气集输公司、山西天然气公司、燃气集团等企业的城燃业务资产进行整合重组,成立山西华新城市燃气集团有限公司。

1.4 业务多元化,产业链延伸

城燃企业在发展增值业务、综合能源业务的同时,向天然气中上游产业链延伸。

例如,港华燃气立足城燃业务,大力发展天然气分布式能源和集中供热业务,截至2020年底已建设21个分布式能源项目;同时参与天然气中上游投资,2018年10月由港华投资的江苏金坛盐穴储气库建成投产,港华燃气参与河北新天曹妃甸LNG接收站项目储罐投资处于在建状态。华润燃气打造多能互补的智慧能源系统,采用灵活的市场化手段,深度挖掘客户价值,推进增值业务,发展燃气保险业务。截至2021年上半年,华润燃气累计签约分布式能源项目数量达到71个,累计投运充电站117座,累计批准建设加氢站9座。新奥集团大力发展天然气贸易,打造综合能源服务商,截至2021年6月新奥已累计投运综合能源项目达135个,2018年8月建成投产了新奥舟山LNG接收站。

1.5 城燃企业寻求“走出去”

北京燃气是典型的“走出去”案例,在“立足北京,内外并举,专注燃气,上下延伸”的发展战略指引下,努力实现在天然气上游资源、中游长输管线建设以及下游燃气应用领域的全产业链发展。

通过购买俄罗斯石油公司上乔纳斯科石油天然气公司20%股权,北京燃气获得了西伯利亚东部未来有望每年向中国供应100亿立方米天然气的优先购买权。位于天津南港工业区的北京燃气LNG应急储备项目,项目总体规划建设1座LNG船泊位、10座20万立方米LNG储罐以及300千米进京管线,接收能力为500万吨/年,可实现10亿立方米天然气应急储备能力,5000万立方米/日气化外输能力。北京燃气还参股持有唐山市燃气集团49%的股份。

1.6 区域性城燃企业也在寻求直接对接上游

为延伸产业链,提高综合竞争力,区域性城燃企业也在寻求直接对接上游。除北京燃气外,百川能源规划投资建设绥中LNG接收站项目,将向辽宁及华北地区提供清洁能源补充,满足自有用户的用气需求增长,目前该项目正在开展前期工作。

为增加资源供应渠道,中裕燃气直接从延长石油采购天然气,通过国家石油天然气管网集团有限公司(以下简称国家管网集团)代输,向河南地区输送。

2 油气体制改革的内容及影响

目前,中国油气体制改革的主要内容是产业链改革和价格市场化改革。产业链改革措施主要包括成立国家管网集团、改变管输定价方式、促进行业监管规范化透明化等;天然气价格市场化改革措施主要包括,逐步放开省门站价格、放开储气服务价格、调峰价格市场化、放开大用户价格等。

2.1 产业链改革及影响

2.1.1 国家管网集团成立打破了天然气输送的壁垒

按照构建油气市场“X+1+X”体系的总体安排,为有序推进上游资源多主体多渠道供应,着力建立全国统一高效集输的油气管网,加快促进下游销售市场形成充分竞争格局,国家管网集团组建成立[1]。国家管网集团成立以后,天然气长输管道实现独立运行,向上下游企业公平开放,上游领域的“X”与下游领域的“X”更加活跃,“X+1+X”的市场体系逐步形成。

天然气管网实行输销分离的情况下,上下游企业进行天然气购销交易时,需要委托管道公司提供代输服务。管道不再是销售手段,而是服务平台,石油公司的天然气销售由“管道+销售”的一体化模式变成“资源+销售”的模式,上游供应商的直供用户变成直销用户,为下游城燃企业自主选择气源供应商创造了条件[2]。

国家管网集团的成立打破了天然气的输送壁垒,上游领域的“X”与下游领域的“X”之间可以实现无缝衔接,促进了城燃企业向天然气中上游延伸产业链。

2.1.2 管输定价机制转变将影响中国天然气供应格局

2021年6月,国家发改委印发《天然气管道运输价格管理办法(暂行)》和《天然气管道运输定价成本监审办法(暂行)》(发改价格规〔2021〕818号),办法适用于国家管网集团经营的跨省(自治区、直辖市)天然气管道运输价格,其他市场主体经营的跨省(自治区、直辖市)天然气管道原则上按照国家管网集团价格执行。管道运输价格实行政府定价,按照“准许成本加合理收益”的方法制定,天然气管输计价方式由“一企一率”变为“一区一率”。国家管网集团经营管道划入西北、西南、东北及中东部4个定价区域(这4个价区的市场份额分别为8.4%、0.9%、5.4%和83.3%)。单条管道周转量=管道运输合同约定路径的距离×结算气量[3]。国家管网集团管输费的收益主要受到管输距离的影响。区域内管输费定价方式较为合理,但偏远地区仍不可避免需要承担更高的管输费。

管输分区定价的管理办法中,对折旧费年限等核算参数进行调整后,天然气管输费用将会在“一企一率”的基础上有所下降。因此,在同等条件下,城燃企业采购上游气源的输送成本将会下降,这将在一定程度上促进终端市场发展。

管输费定价方式的转变将影响天然气供应格局。一是天然气价格高地有可能由沿海地区调整到中部地区,进口LNG与国产气在中部地区将会形成价格平衡点[4],西部的进口中亚气和国产气、北部的进口俄气、东部和南部的进口LNG等气源向中部地区供应的“四气集中”供应格局有可能形成。二是为降低管输费用,“就近供应”可能是未来主要的供应方式,因此城燃企业将更倾向于就近采购气源。

2.1.3 城燃企业运行更加规范,行业监管更加严格

近些年,中国出台了一系列规范油气行业运行的监管措施或指导意见。

《关于规范城镇燃气工程安装收费的指导意见》(发改价格〔2019〕1131号)明确了城镇燃气工程安装费定义及内涵,加快构建燃气工程安装竞争性市场体系,合理确定了城镇燃气工程安装收费标准,取消了城镇燃气工程安装不合理收费等相关内容。该《意见》加强了对城燃企业收费项目的监管,城燃企业安装收费更加规范。

《关于加强配气价格监管的指导意见》(发改价格〔2017〕1171号)提出,配气价格是指城镇燃气管网配送环节的价格,应由政府严格监管。燃气企业向用户提供燃气配送服务,通过配气价格弥补成本并获得合理收益。地方价格主管部门要厘清供气环节,核定独立的配气价格,在合理分摊成本的基础上,制定不同用户类别的配气价格。按照“准许成本+合理收益”的原则核定独立的配气价格,及时开展成本监审和配气价格核定工作,严格监管。因此,城燃企业配气环节的收费将会更加透明,部分省份还对配气费实行了最高限价。

2.1.4 大用户直供将压缩城燃企业的盈利空间

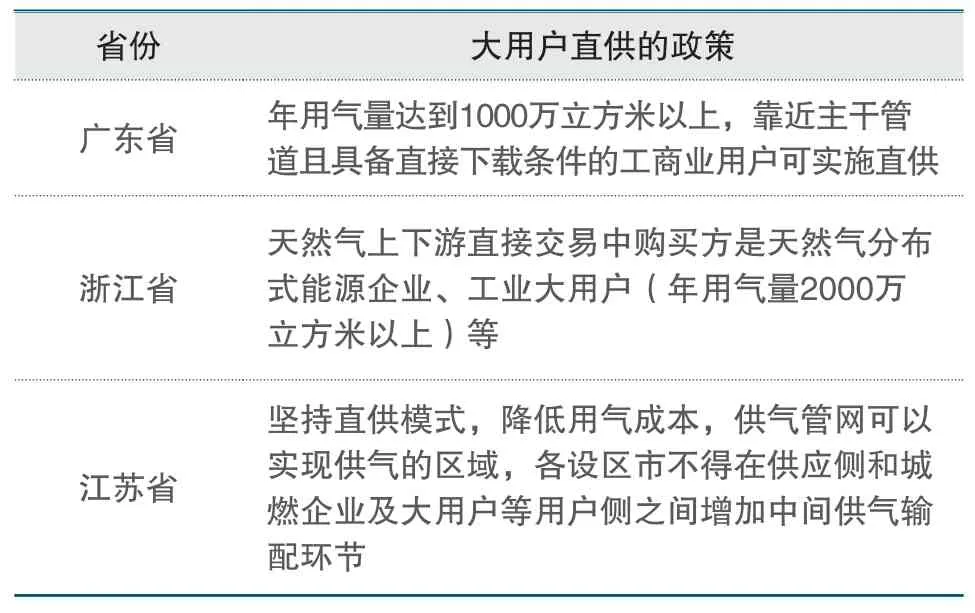

《关于加强天然气输配价格监管的通知》(发改价格〔2020〕1044号)、《加快推进天然气利用的意见》(发改能源〔2017〕1217号)提出减少供气中间环节,天然气主干管网可以实现供气的区域和用户,不得以统购统销等名义,增设供气输配环节,提高供气成本。用户可自主选择资源方和供气路径,减少供气层级,降低用气成本。广东、浙江、江苏等省份先后发布了天然气大用户直供的相关政策,对用户的用气规模、用户的位置等条件进行明确规定(见表6)。

表6 主要省份大用户直供政策内容

资源方在城燃企业特许经营区域内发展直供用户将会减少城燃企业的业务规模和销售收入。由于民生用气的价格受到地方政府主管部门限制,大用户(非居民)是城燃企业平衡销售价格倒挂的主要调节空间。资源方大用户直供将减少城燃企业的盈利空间或增加城燃企业的亏损,尤其是对于那些民生用气规模占比较大、商业用户较少的城燃企业。大用户直供问题在城燃企业管网尚未覆盖地区可以通过三方协调解决,但在城燃企业管网已经覆盖的地区发展大用户直供,仍存在较大争议。

2.2 价格市场化改革及影响

天然气价格市场化涉及省门站价格、储气设施服务费、终端用气价格等,管输费和LNG接收站汽化加工费受到政府物价部门指导定价,本文重点对省门站价格和LNG接收站、储气库的储气服务费进行分析。

2.2.1 省门站价格逐步市场化,城燃企业对气源采购成本把握越来越难

2020年,国家发改委发布《中央定价目录》(国家发展改革委令第29号),提出海上气、页岩气、煤层气、煤制气、液化天然气、直供用户用气、储气设施购销气、交易平台公开交易气,2015年以后投产的进口管道天然气,以及具备竞争条件省份天然气的门站价格由市场形成[5];其他管道气暂按现行价格机制管理。根据门站价格管制和非管制气源供应状况来看,2020年国产常规气和2014年底之前投产的进口管道气量合计为2037亿立方米,其中损耗、储气库净注气及直供大用户的气量为280亿立方米,受门站价格管制的供应量为1757亿立方米。2020年管制气和非管制气的比例为55.4%∶44.6%,2021年二者的供应比例为53%∶47%。

实行市场化价格的气源种类越来越多,城燃企业采购气源的价格将更多由供需双方协商确定。当城燃企业能拥有多气源供应渠道,用气规模较大,且天然气供应较为宽松时,城燃企业采购市场化定价气源具有一定的议价能力,反之则没有议价能力。随着实行市场化价格气源的增多,城燃企业在没有议价能力的情况下,气源定价权将掌握在上游供应企业手中。

非管制气市场份额的增加意味着城燃企业对气源采购成本的把握越来越难,与此同时,对终端用户的销售价格受到了地方物价部门的监管限制,在上游气源采购价格和终端销售价格都难以把控的前提下,城燃企业购销环节存在亏损的可能较大。

2.2.2 LNG接收站、储气库的储气服务价格市场化,促进了城燃企业向储气设施投资

中国LNG接收站尚未开展独立的储气服务业务,政府相关部门没有核定具体的储气服务费用,主要是核定汽化加工费。《关于明确储气设施相关价格政策的通知》(发改价格规〔2016〕2176号)等政策中提出,储气服务价格由储气设施经营企业根据储气服务成本、市场供求情况等与委托企业协商确定。根据重庆天然气储运有限公司铜锣峡储气库、国家管网集团文23储气库在交易中心成交的储气服务情况看,储气设施服务费采用“两部制”定价,包括“容量费”和“使用费”,容量费为0.45~0.6元/(立方米·年),使用费为0.15~0.2元/立方米。

LNG接收站和储气库作为天然气市场的主要调峰方式,除了为上游气源提供调峰外,部分储气能力可以为城燃企业提供调峰服务。上游气源调峰和储气设施服务均为市场化定价,城燃企业获得调峰服务也由市场化决定。但城燃企业向终端用户销售时,民生用气价格受到地方物价部门监管,非居民用气价格受到了最高限价或可承受能力制约。为提高气源供应量和价的稳定性,城燃企业参与储气设施建设投资,大型城燃企业直接投资LNG接收站储罐和储气库。

3 中国城燃企业发展痛点

3.1 缺乏稳定的气源供应

稳定的气源包括供应气量的稳定和价格的稳定。气量方面,近两年城燃企业与上游供应商签署的购销合同,主要保证存量市场,2022年存量市场保证率达不到90%;在价格方面,将天然气分为基础量、额外量、调峰量等不同属性,供应价格存在较大差距。因此,城燃企业要获取更多的天然气供应,需要支付更高的价格。

3.2 缺乏储气调峰能力

城镇燃气具有季节性用气不均衡的特点,为有效解决季节性供需紧张的问题,需要具备一定的储备调峰和应急能力。但部分城燃企业经营规模小、资金短缺,无法独立承担储备调峰和应急设施的建设成本,调峰储气能力建设滞后,难以保障天然气的安全平稳供应,应对突发事件的应急保障手段尚不完善。

3.3 主营业务利润被压缩

目前,城镇燃气接驳费(开口费)、配气费被严格监管和校核,城燃企业的利润空间被进一步压缩。城燃企业寻求新的业务增长点,一是拓展区域以外市场,二是拓展上下游产业链,三是拓展新业务。拓展其他市场将面临激烈的竞争,拓展产业链需要具备经济实力,拓展业务链需要结合目标市场特点找准切入点。

3.4 储气调峰成本难以顺导

采暖季天然气市场需求增加,上游供应商将储气调峰费用摊到调峰气价。城燃企业顺导高价气存在较大困难,终端销售价格受到地方物价部门监管,民生用气价格不能上涨,非居民用气价格受到最高限价或承受能力限制。为确保经济效益,在供应紧张时,城燃企业只能多采用限供方式,以减少亏损。

3.5 区域市场饱和,竞争激烈

由于区域供气市场饱和,为了生存发展,在不考虑新增业务的基础上,需要发展区域以外的市场,主要的方式为收购、参股等。城燃行业面临“大吃小”的局势,竞争较为激烈。

3.6 气源单一,议价能力弱

除大中型城燃企业具有多气源供应外,中小型城燃企业主要以单气源供应为主,没有形成竞争充分的市场体系,天然气定价权主要由上游供应商操控,城燃企业议价能力较弱。

4 城燃企业发展方向及发展建议

4.1 城燃企业未来发展方向

在油气体制改革大背景下,中国城燃企业寻求新的发展方向(见图1)。

图1 油气体制改革对城燃企业的影响

一是延伸天然气产业链,提高综合竞争力。城燃企业在发展输配传统业务的基础上,可以向天然气上游产业链延伸,包括参与天然气贸易、对上游油气区块进行投资等。例如,新奥独立采购海外LNG,北京燃气参股俄罗斯石油上乔纳斯科项目。城燃企业也开始投资建设LNG接收站等基础设施,例如新奥集团、广汇能源、北京燃气等企业建设接收站,港华燃气投资LNG储罐等。

二是开拓非气业务,增加业务范围。发展非气业务包括增值业务和综合能源业务。其中增值业务主要包括燃气灶具生产销售、燃气保险、电商平台、维抢修等;综合能源业务主要为供热供暖业务,包括集中供热、工业供热、配售电等业务。

三是探索新能源业务,适应能源转型发展。城燃企业发展新能源业务尚处于探索阶段,主要为加氢、充电桩、储能等业务,天然气和光伏分布式项目等。

4.2 发展建议

“双碳”目标下,中国天然气市场具备较强的发展潜力,城燃企业需要在保障主营业务的基础上,开展增值业务和新能源业务。

4.2.1 多元化方式增加储气能力,提高天然气量价的稳定性

城燃企业主营业务发展面临的主要问题是储气调峰和气价不稳定,对上游供气企业最直接的诉求是提供稳定的天然气气源和稳定的价格,对政府直接的诉求是提供价格补贴或理顺价格机制。由于前期投资大、回收周期长、盈利模式不明确,城燃企业建设储气设施积极性不高,但国家要求其承担储气责任。为提高城燃企业储气设施能力建设,建议与上中游企业开展多种储气设施和储气能力的合作。

4.2.2 不同类型城燃企业应结合自身特点寻求发展

城燃企业的类型不同,对中上游的需求也存在差异。5大跨区域城燃企业拥有先进的管理和运营经验,增值业务、综合能源业务相对成熟,对上游企业的需求更侧重于天然气的供应量和价格;区域性城燃企业一般拥有多气源,例如北京燃气、上海燃气等积极布局储气设施,津燃华润缺乏储气设施,区域性城燃企业应主动寻求与上中游企业进行合作,在确保储气设施建设的同时,可以绑定上游气源;地方性城燃企业由于业务拓展有限、经营受限,更需要上游企业的资金投入。

4.2.3 推动省级管网独立运行,打通上下游输送壁垒

由于国家管网集团分输站到城市门站的中间环节由省级公司或省内管道公司把控,没有实施对外开放,部分下游城燃企业在上游气源采购时没有选择余地。国家及省级能源主管部门应尽快落实油气体制改革要求,放开省内管道设施,打通上下游输送的壁垒,同时主管部门应提高监管力度,承担起监管责任。