全球七大产业发展水平的空间分异与动态演化

——基于2000~2020年世界500强的实证分析

吴小节,卢荣秀,谭晓霞,童 乾

(1. 广东工业大学 管理学院, 广东 广州 510520;2. 广东第二师范学院 数学学院, 广东 广州 510303)

对产业发展现状的测度和评估一直是学界和政界关注的重点议题。在新的国际形势下,对全球各区域的产业发展现状进行测度和评估具有重要的现实意义[1-3]。从全球经济发展的角度看,随着发达国家制造业回归、逆全球化浪潮越演越烈,以及国际经济政治形势的复杂多变,世界经济发展逐渐由全球化向区域化方向演进,经济区域化是世界经济发展的重要趋势[4-5]。从产业发展的角度看,新一轮科技革命和产业革命既颠覆了传统产业的生产模式,同时也催生了一批支撑经济发展的新产业、新业态和新模式。因此,以网络信息技术为主导产业的发展水平将在很大程度上决定了一个国家经济发展的实力和竞争力[5-7]。从企业发展的角度看,作为国家和产业经济的微观体现,企业在产业中的领导地位不仅体现了企业自身的竞争力,还在一定程度上代表了国家在该产业的发展潜力[8-9]。

从现有文献来看,现有成果主要从两个角度对区域的产业发展进行测度和分析:第一,对单一产业的发展现状进行测量与时空追踪。例如,Wang等[10]采用能源排放效率指标,对中国30个城市新能源产业发展水平进行了评估与分析。高一铭等[11]则聚焦于金融业的产业发展,通过构造金融业高质量发展指数来评估中国各省份金融业高质量发展的程度。王家庭等[12]从文化产业角度,对1998~2018年中国各地文化产业发展效率的时空演变进行了测算与分析,以明晰中国文化产业的发展现状。此外,还有学者从全球价值链嵌入的角度对制造业的发展现状进行了测度和分析[13-15]。第二,对不同国家的产业发展现状对比分析。例如,赵玉林等[16]从制造业产业发展的角度出发,通过构建制造业发展指标对中国和美国制造业的产业发展质量进行了对比分析。郑玉[17]通过对比中国与世界主要发达国家制造业与服务业在国际分工中的经济和技术地位演变,来展现中国与发达国家之间的产业发展差距。

虽然这些研究为明晰产业的发展现状做出了重要贡献,但也存在以下不足:第一,从研究对象来看,现有研究对产业发展现状的测度大多聚焦在产业层面,缺乏对微观企业的关注,尤其是具有产业带动能力的领头企业。第二,从产业数量来看,大多研究聚焦于测度单一产业的发展水平,缺乏不同产业发展的横向对比。第三,从区域分布来看,现有研究大多探究不同产业在国内各区域的发展现状,缺乏从全球视角对产业的区域发展情况进行分析。

基于此,本文以2000~2020年《财富》世界500强上榜企业数量为研究对象,聚焦ICT、车辆与零部件、金融、能源、航天与防务、工程与建筑、医疗七大重点产业,先采用Dagum基尼系数与核密度估计方法,对北美、东亚、欧洲三大区域产业的空间分布和动态演进进行分析,并采用Markov链方法对不同产业在三大区域的空间分布趋势进行模拟预测。

1 研究方法和数据

1.1 数据来源及评价指标选取

为评估全球关键产业的发展现状,本文选择2000~2020年《财富》世界500强ICT产业、车辆与零部件产业、金融产业、能源产业、航天与防务产业、工程与建筑产业、医疗产业这七大产业的上榜企业数量占比作为研究对象。理由有:第一,《财富》世界500强排行榜不仅是衡量企业国际竞争力的重要指标,同时也是各国产业发展水平的重要体现。第二,在产业选择方面,参考宁南山[18]的选择标准,综合考虑产业的重要性及发展潜力,最终选择ICT产业、车辆与零部件产业、金融产业、能源产业、航天与防务产业、工程与建筑产业、医疗产业作为代表经济发展的七大产业。第三,在指标选取方面,上榜《财富》世界500强的企业数量侧面体现了各国或各区域的经济实力,使用企业数量占比(不同产业企业数量占比=不同国家的各产业上榜世界500强的企业数量/各产业上榜世界500强的总企业数量)将企业数量占比的数据取值为[0,1],方便后续计算。第四,在区域选择方面,北美、东亚、欧洲区域是现今主要的经济区域,也是产业发展的中心。

1.2 研究方法

1.2.1 Dagum基尼系数及分解方法

基尼系数是用于定量测定收入分配差异程度的方法[19],Dagum[20]提出基尼系数的分解方法,将总体基尼系数G分解为区域内差异Gw、区域间净差异Gnb和 超变密度Gm三部分,用于测度区域差异。具体测算过程为

式中:k为区域划分的数量,j、h分别为k个区域内不同的范围,n为每个区域内国家数量的总和,yji(yhr)为j(h)内 国家i(r) 的产业发展水平,nj(nh)为 区域j(h)内国家的个数, µj(µh) 为 区域j(h)内的产业发展水平均值。其中区域j的基尼系数Gjj和区域内部差异Gw可表示为式(2) 和式(4) ;区域j和h之间的基尼系数Gjh和 区域间净值差异Gnb则表示为式(3) 和式(5) ;超变密度Gm可表示为式(6) 。

1.2.2 核密度分析

Kernel密度估计是一种非参数检验方法,在概率论中用来估计未知的密度函数,其优点在于能够对数据样本进行拟合,对分布形态展开直观描述。该方法不需要任何有关数据分布的先验知识,对数据分布没有任何假定。因此,可以用其对各年份各区域的七大产业的产业发展水平的分布情况进行估计。假定随机变量X的密度函数为f(x) , 随机变量Y=(y1,y2,···,yn)独立同分布,则Kernel密度函数的估计为

式中:n为区域内国家的个数;b为窗宽,决定了所估计的密度函数的平滑程度;K(·)为核函数。使用不同核函数得到的密度估计一般非常接近,本文选用Stata默认的核函数“伊番科尼可夫核”(Epanechnikov or quadratic)对七大产业的企业数量占比进行估计[21]。

1.2.3 Markov链分析

Markov链反映的是一个随机过程,本文通过构造状态转移矩阵来刻画七大产业发展水平的动态演进特征[22]。具体如式(11)所示 。

由式(11)可知,随机变量X在未来某个时间段t的状态只受t前一期影响,即X具有一阶Markov的性质。此外状态u到状态v,随机变量X的转移概率puv可以通过muv/mu得 到。式中:muv为状态u转变成状态v的总次数,mu为状态u出现的次数。进而,能够通过转移概率puv构成的状态维矩阵P推测七大产业的产业发展水平的分布动态演进趋势。

设Ft为1 ×L的行向量,代表t时期考察变量的分布状况,即每一个状态出现的频率。那么t+1时期的分布可以表示为Ft+1=FtPs;如果转移概率不随时间变化,那么Markov链就具有时间平稳性或时间同质性,t+s时期的分布为Ft+s=FtPs。如果转移概率矩阵P是正规概率矩阵,随s趋于无穷大,Ps收敛于一个秩为1的极限矩阵,同时得到Ft的稳态分布或者长期分布F。

一个时间平稳的Markov链的性质完全由转移概念矩阵P和初始分布F0决定,因此Markov链分析的主要任务就是估计转移概率矩阵和计算初始概率分布。设Puv表 示某一区域产业发展水平在t年 属于u类型,而在t+1年 份转移到v类型的一步转移概率,那么转移概率可采用极大似然法估计。Puv的最大似然估计如式(12) 所示。

式中:muv为 考察期间内第u种 状态转变为第v种状态出现的次数,mu为第u种状态出现的总次数。初始概率分布主要取决于状态划分,在全球七大产业发展水平的演进分析中,需要通过恰当的状态划分使得每一种状态的初始概率都相同。

2 三大区域群中七大产业的产业发展水平差异及分解

本文采用Dagum基尼系数及分解方法,对七大产业在全球三大经济区域(北美、东亚和欧洲)发展的相对水平及其演变趋势进行了测算与分解。这部分主要包括两方面内容:第一,从整体的角度,对各产业发展的整体相对水平及其演变趋势进行测度,以展示北美、东亚和欧洲各国不同产业的发展差距及其演变。第二,从区域的角度,对区域内各国产业发展的相对水平及其演变趋势进行测度,以展示不同区域内各国产业的发展差距及其演变。

2.1 各产业发展的整体相对水平

图1展示了七大产业发展的整体相对水平差异及其演变趋势。从产业对比的角度来看,在金融危机以前(2001~2007年),医疗产业的相对发展水平差异最大,车辆与零部件产业的相对水平差异最小。在金融危机期间(2008~2009年),除了ICT产业外,其他6个产业的发展水平差异都呈现明显缩小的态势,其中航天与防务、工程与建筑以及能源产业的相对发展水平的下降幅度较大。在金融危机以后(2010~2020年),除了医疗产业和车辆与零部件产业以外,其他5个产业的发展水平差异都呈现快速上升的趋势,其中工程与建筑产业上升的幅度最大。

图1 2000~2020年全球七大产业发展水平总体差异及演变趋势Fig.1 Overall differences and evolution trend of the development level of the seven global industries from 2000 to 2020

从各产业发展整体趋势来看,2000~2020年期间,产业发展相对水平呈上升趋势的产业有:ICT产业和工程与建筑产业。其中,ICT产业发展相对水平呈现平稳上升趋势,而工程与建筑产业发展相对水平呈现波动上升的趋势,且在2005~2010年期间差异最小。产业发展水平呈下降趋势的产业有:能源产业、航天与防务产业和医疗产业。其中,医疗产业的发展相对水平呈现连续下降趋势,而能源产业和航天与防务产业发展的相对水平在下降后平稳发展。产业发展水平相对稳定的产业有:车辆与零部件产业和金融产业。尽管年变化不大,金融产业的相对发展水平仍呈现逐渐上升的态势。

2.2 各产业发展水平的区域内及区域间差异

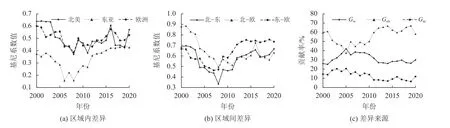

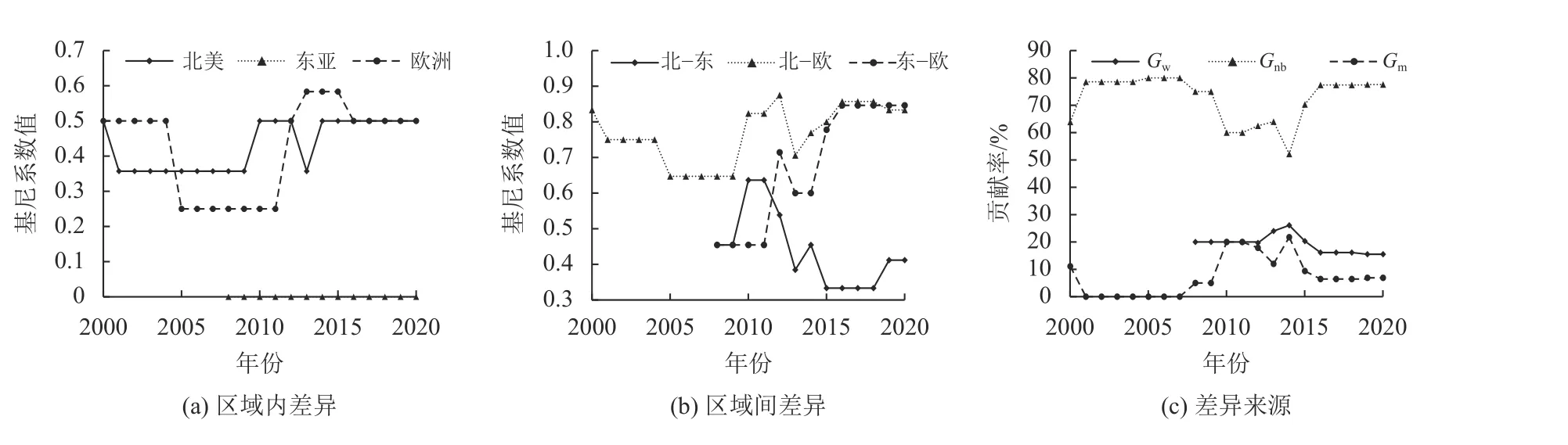

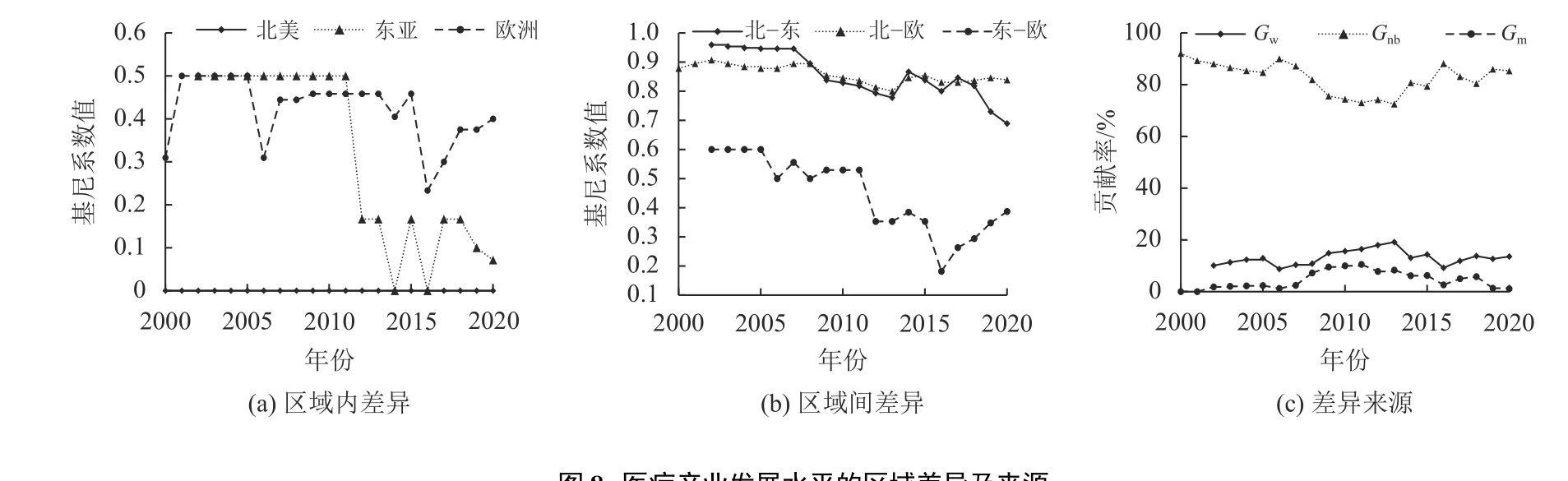

产业发展水平的区域差异主要包括区域内发展水平差异、区域间发展水平差异以及总体差异的贡献率。总体差异贡献率包括区域内差异、区域间差异以及超变密度。其中,超变密度反映了区域间交叉重叠对总体差异的影响。图2~8分别展示了七大产业发展水平的区域差异及分解的演变趋势,其中(a)图展现的是各区域内产业发展的相对差异,(b)图展示的是三大区域间产业发展的相对差异,(c)图展现的是各产业总体发展差异的贡献来源。

图2 ICT产业发展水平的区域差异及来源Fig.2 Regional differences and sources of ICT industry development level

(1) ICT产业。图2展示的是ICT产业发展水平的区域差异及分解的演变趋势。其中,从区域内差异角度看(见图2(a)),ICT产业在北美区域内差异最大,东亚与欧洲的区域内差异较小,且三个区域的区域内差异都保持在相对稳定的态势。这说明,相对于东亚和欧洲,北美各国在ICT产业发展程度方面一直都存在较大的不均衡。从区域间差异角度看(见图2(b)),北美与欧洲、东亚与欧洲的区域间差异程度均呈明显上升趋势,而北美与东亚的区域间差异却呈现出平稳下降的趋势。这说明,在北美和东亚ICT产业的发展差距正逐渐缩小,而欧洲与北美、东亚的差距正在不断加大。究其原因,是因为2009年以后中国ICT产业的高速发展,并由此产生了一批具有国际竞争力的ICT企业。从总体差异的分解来看(见图2(c)),区域间差异是导致总体差异的主要来源。

(2) 车辆与零部件产业。图3展示的是车辆与零部件产业发展水平的区域差异及分解的演变趋势。其中,从区域内差异角度看(见图3(a)),除了欧洲的车辆与零部件产业在区域内差异方面呈现上升的趋势,北美和东亚的区域内差异均呈现明显下降的态势,其中东亚区域内差异下降的幅度最大。这主要是因为,相比于该产业在东亚的领先者日本,中国的车辆与零部件产业在2008年后得到高速发展,最终在企业数量上远超日本。从区域间差异角度看(见图3(b)),北美与东亚、欧洲与东亚、北美与欧洲在车辆与零部件产业的区域间差距均呈现先下降后上升的趋势。这是源于金融危机导致欧美区域内车辆与零部件产业受挫严重,而一批中国企业则在此期间通过跨国并购快速成长为主导产业发展的领军企业,继而逐渐拉开与其他区域的产业发展差距。从总体差异的分解来看(见图3(c)),区域间差异是导致总体差异的主要来源。

图3 车辆与零部件产业发展水平的区域差异及来源Fig.3 Regional differences and sources of vehicle and parts industry development level

(3) 金融产业。图4展示的是金融产业发展水平的区域差异及分解的演变趋势。其中,从区域内差异角度看(见图4(a)),三大区域金融产业的区域内差异都呈现平稳发展的态势。其中,相比于东亚和北美,金融产业在欧洲区域内的差异最大。从区域间差异角度看(见图4(b)),北美和欧洲在金融产业的区域间差异较高,且维持在较为平稳的态势。而东亚与欧洲、东亚与北美的区域间差异呈现较为明显的变化,其中,北美与东亚区域间差异呈现明显上升趋势,而欧洲和东亚的区域间差异则呈现明显下降的趋势。这主要是因为,以中国为首的东亚区域金融产业迅速发展,缩小了东亚与北美在金融产业发展水平上的区域间差异,同时也加大了与欧洲的区域差异。从总体差异的分解来看(见图4(c)),区域间差异是导致总体差异的主要来源。

图4 金融产业发展水平的区域差异及来源Fig.4 Regional differences and sources of financial industry development level

(4) 能源产业。图5展示的是能源产业发展水平的区域差异及分解的演变趋势。其中,从区域内差异角度看(见图5(a)),相对于东亚区域,北美和欧洲在能源产业发展方面的区域内差异均呈现平稳下降的趋势,而东亚区域的区域内差异则呈现不断增大的态势。究其原因,这主要是因为金融危机以来,相对中国能源企业高速发展,日本和韩国能源企业的发展呈现稳步下降的趋势。从区域间差异角度看(见图5(b)),北美与东亚、北美与欧洲、东亚与欧洲的区域间差异都呈现下降后缓慢上升的趋势。这是因为,在企业数量上,东亚领先的能源企业迅速增加后近年呈小幅减少态势,逐渐拉开了与北美和欧洲领先能源企业的差距。从总体差异的分解来看(见图5(c)),区域间差异是导致总体差异的主要来源。

图5 能源产业发展水平的区域差异及来源Fig.5 Regional differences and sources of energy industry development level

(5) 航天与防务产业。图6展示的是航天与防务产业发展水平的区域差异及分解的演变趋势。其中,从区域内差异角度看(见图6(a)),相对于东亚区域,北美和欧洲在航天与防务产业发展的区域内差异较为明显,其演变趋势呈现相对稳定的状态。东亚区域的区域内差异为0,是因为东亚区域只有中国企业上榜。从区域间差异角度看(见图6(b)),北美与欧洲、东亚与欧洲在航天与防务产业的区域间差异正逐渐增大,而北美与东亚之间的区域间差异正在不断缩小。这也说明了东亚地区航天和防务产业在发展水平上与北美区域的差距在缩小同时也在不断扩大与欧洲区域的差距。从总体差异的分解来看(见图6(c)),区域间差异是导致总体差异的主要来源。

图6 航天与防务产业发展水平的区域差异及来源Fig.6 Regional differences and sources of the development level of aerospace and defense industry

(6) 工程与建筑产业。图7展示的是工程与建筑产业发展水平的区域差异及分解的演变趋势。其中,从区域内差异角度看(见图7(a)),相对于北美区域,东亚和欧洲在工程与建筑产业发展的区域内差异较为明显。除了2005~2010年,东亚和欧洲区域内差异均呈现稳定的演变态势。北美区域的区域内差异为0,是因为在北美区域只有美国企业上榜。从区域间差异角度看(见图7(b)),东亚与欧洲、东亚与北美在工程与建筑产业的区域间差异也呈现明显增大的趋势,主要是因为以中国为主的东亚区域在该产业的国际竞争力迅速增强,牢牢领先于其他国家。从总体差异的分解来看(见图7(c)),区域间差异是导致总体差异的主要来源。

图7 工程与建筑产业发展水平的区域差异及来源Fig.7 Regional differences and sources of development level of engineering and construction industry

(7) 医疗产业。图8展示的是医疗产业发展水平的区域差异及分解的演变趋势。其中,从区域内差异角度看(见图8(a)),欧洲和东亚在医疗产业的区域内差异都呈现下降趋势,其中东亚区域的区域内差异下降幅度最大。北美区域的区域内差异为0,是因为在北美区域内只有美国企业上榜世界500强。从区域间差异角度看(见图8(b)),北美与欧洲、北美与东亚在医疗产业的区域间差异都呈现小幅下降趋势,但这些区域间差异仍维持在较高水平,这说明北美区域仍占据全球医疗产业的绝对领先地位。尽管如此,由东亚和欧洲在医疗产业的区域间差距来看,东亚和欧洲的医疗产业发展水平正在逐步缩小,这表明东亚区域内医疗产业的企业数量在增加,产业发展与欧洲区域逐步接近。从总体差异的分解来看(见图8(c)),区域间差异是导致总体差异的主要来源。

图8 医疗产业发展水平的区域差异及来源Fig.8 Regional differences and sources of the development level of the medical industry

3 三大区域群中七大产业发展水平的分布动态

通过Dagum基尼系数,对三大区域中七大产业发展水平的区域差异及其来源进行了细致分析,但反映的仅是相对差异。因此,本文采用Kernel密度估计分析七大产业在全球三大经济区域(北美、东亚和欧洲)发展水平的绝对差异和动态演进。借助这一方法就三大区域整体及各区域内部七大产业发展水平的发展位置、分布态势、分布延展性、极化趋势等进行全面分析。这部分主要包括两方面内容:第一,从整体的角度,对各国产业发展水平的绝对差异和动态演进进行分析,以展示北美、东亚和欧洲各国不同产业发展的分布动态。第二,从区域的角度,对区域内各国产业发展水平的绝对差异和动态演进进行分析,以展示不同区域内各国产业发展水平的分布动态。

3.1 各产业发展水平的整体分布动态

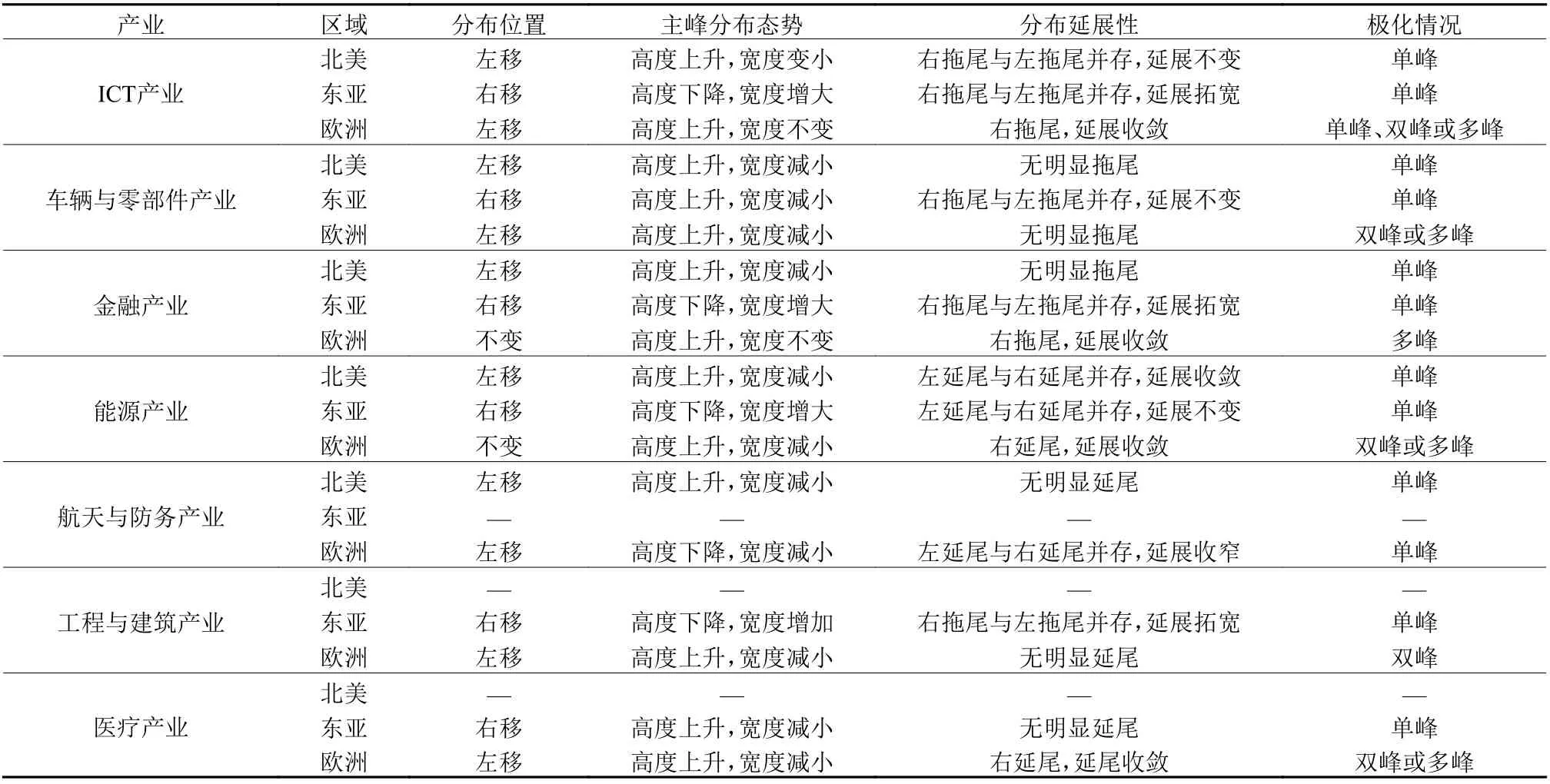

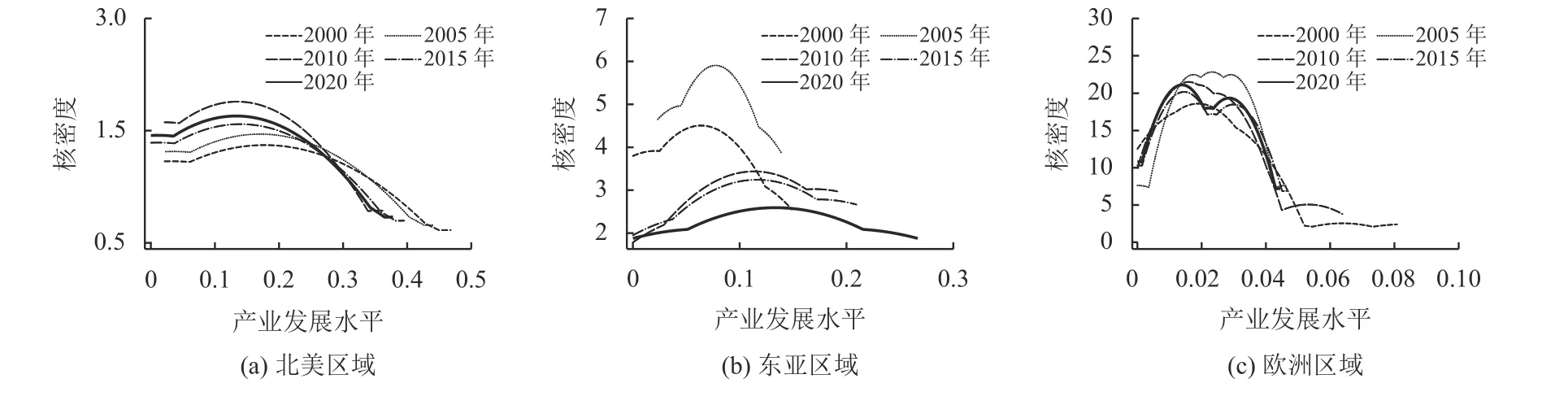

三大区域整体产业发展水平的分布动态如图9所示,表1则总结了三大区域整体产业发展水平分布动态的总体演变特征。

表1 全球七大产业发展水平分布动态的总体演进特征Table 1 General evolutionary characteristics of the dynamics of the distribution of the level of development of the seven global industries

图9 2000~2020年全球七大产业发展水平分布的动态演进Fig.9 Dynamics of the distribution of the development level of the seven global industries from 2000 to 2020

从三大区域整体产业发展水平的发展位置与分布态势来看,ICT产业、车辆与零部件产业、金融产业、航天与防务产业的发展水平处于相对稳定状态,各个区域之间的绝对差异有所增大;能源产业、工程与建筑产业的发展水平处于相对稳定状态,各个区域之间的绝对差异有所下降;医疗产业发展水平处于上升趋势,但各个区域之间的绝对差异保持相对稳定。

就分布延展性来看,车辆与零部件产业无明显拖尾现象。除车辆与零部件产业外,其他产业包括ICT产业、金融产业、能源产业、航天与防务产业、医疗产业均表现出典型右拖尾现象,其中ICT产业、能源产业、航天与防务产业、医疗产业的分布延展性呈现收敛趋势,产业发展水平较高国家与平均水平差距有所缩小;工程与建筑产业的分布延展性呈现拓宽趋势,产业发展水平较高的国家与不同国家之间平均水平持续拉开差距;金融产业的延展趋势不明显。

就极化趋势来看,在观测期内,ICT产业、能源产业、工程与建筑产业呈现多峰的演进特征;车辆与零部件产业、金融产业、医疗产业呈现单峰或多峰的演进特征;航天与防务产业呈现单峰或双峰的演进特征。

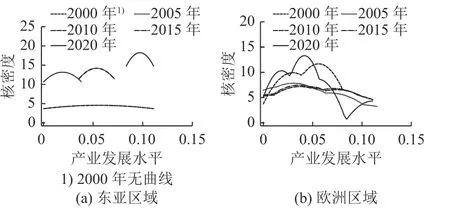

3.2 各产业发展水平的区域内部分布动态

全球七大产业各区域内部产业发展水平的分布动态如图10~16所示。表2则总结了各区域内部产业发展水平分布动态的总体演变特征。

表2 三大区域内七大产业发展水平分布动态的总体演进特征1)Table 2 General evolutionary characteristics of the dynamics of the distribution of the seven industrial development levels in the three regions

(1) ICT产业。图10展示的是ICT产业发展水平的分布动态。北美区域(见图10(a))的产业发展水平总体呈下降趋势,且绝对差异有缩小的趋势,区域内不存在极化现象;东亚区域(见图10(b))的产业发展水平总体呈上升趋势,绝对差异呈增大趋势,且不存在区域极化现象;欧洲区域(见图10(c))的产业发展水平总体呈下降趋势,且绝对差异有缩小的趋势,分布曲线经历由“单峰−多峰−双峰”的演变过程,ICT产业发展水平存在两极或多极分化现象,区域内主峰和侧峰落差相对较小,区域内部无明显一国独大现象。

图10 三大区域内ICT产业发展水平的分布动态Fig.10 Dynamics of the distribution of ICT industry development levels in the three major regions

(2) 车辆与零部件产业。图11展示的是车辆与零部件产业发展水平的分布动态。北美区域(见图11(a))的产业发展水平总体呈下降趋势,且绝对差异有缩小的趋势,区域内部不同年份存在两极化现象;东亚区域(见图11(b))的产业发展水平总体呈上升趋势,绝对差异呈缩小趋势,且不存在区域极化现象;欧洲区域(见图11(c))的产业发展水平总体呈下降趋势,且绝对差异有缩小的趋势,在考察期内欧洲区域内存在两极与多极分化现象。

图11 三大区域内车辆与零部件产业发展水平的分布动态Fig.11 Dynamics of the distribution of vehicle and parts industry development levels in the three major regions

(3) 金融产业。图12展示的是金融产业发展水平的分布动态。北美区域(见图12(a))的产业发展水平总体下降,且绝对差异有缩小的趋势,不存在区域极化现象;东亚区域(见图12(b))的产业发展水平总体呈上升趋势,绝对差异呈增大趋势,不存在区域极化现象;欧洲区域(见图12(c))的产业发展水平总体呈稳定趋势,且绝对差异有缩小的趋势,在考察期内欧洲区域内存在多极分化现象。

图12 三大区域内金融产业发展水平的分布动态Fig.12 Dynamics of the distribution of financial industry development levels in the three major regions

(4) 能源产业。图13展示的是能源产业发展水平的分布动态。北美区域(见图13(a))的产业发展水平总体下降,且绝对差异有缩小的趋势,不存在区域极化现象;东亚区域(见图13(b))的产业发展水平总体呈上升趋势,绝对差异呈增大趋势,不存在区域极化现象;欧洲区域(见图13(c))的产业发展水平总体呈稳定趋势,且绝对差异有缩小的趋势,在考察期内欧洲区域内存在两极分化或多极分化现象。

图13 三大区域内能源产业发展水平的分布动态Fig.13 Dynamics of the distribution of energy industry development levels in the three regions

(5) 航天与防务产业。图14展示的是航天与防务产业发展水平的分布动态。北美区域(见图14(a))的产业发展水平总体下降,且绝对差异有缩小的趋势,不存在区域极化现象;东亚区域在考察期内仅中国一个国家上榜,产业发展水平在不断增加;欧洲区域(见图14(b))的产业发展水平总体呈下降趋势,且绝对差异有缩小的趋势,在考察期内欧洲区域不存在极化现象。

图14 三大区域内航天与防务产业发展水平的分布动态Fig.14 Dynamics of the distribution of the level of development of the aerospace and defense industry in the three major regions

(6) 工程与建筑产业。图15展示的是工程与建筑产业发展水平的分布动态。北美区域在考察期内仅美国一个国家上榜,产业发展水平呈下降趋势;东亚区域(见图15(a))的产业发展水平总体呈上升趋势,且绝对差异有增大的趋势,不存在区域极化现象;欧洲区域(见图15(b))的产业发展水平总体呈下降趋势,且绝对差异有缩小的趋势,在考察期内欧洲区域存在两极分化现象。

图15 三大区域内工程与建筑产业发展水平的分布动态Fig.15 Dynamics of the distribution of the level of development of the engineering and construction industry in the three major regions

(7) 医疗产业。图16展示的是医疗产业发展水平的分布动态。北美区域在考察期内仅美国一个国家上榜,产业发展水平在不断下降;东亚区域(见图16(a))的产业发展水平总体增加,且绝对差异有缩小的趋势,不存在区域极化现象;欧洲区域(见图16(b))的产业发展水平总体呈下降趋势,且绝对差异有增大的趋势,在考察期内欧洲区域存在两极分化或多极分化现象。

图16 三大区域内医疗产业发展水平的分布动态Fig.16 Dynamics of the distribution of the level of development of the medical industry in the three major regions

4 三大区域内七大产业发展水平的Markov链分析

通过核密度分析能够清楚看出全球七大产业整体以及三大区域的分布动态,但没有反映出区域内部各国家产业发展水平的动态转移特征及其概率,也没有说明产业发展水平的长期发展趋向[23]。为了解决这两个问题,通过Markov链分析,进而考察全球七大产业区域分布的内部动态性及其长期的稳态分布。

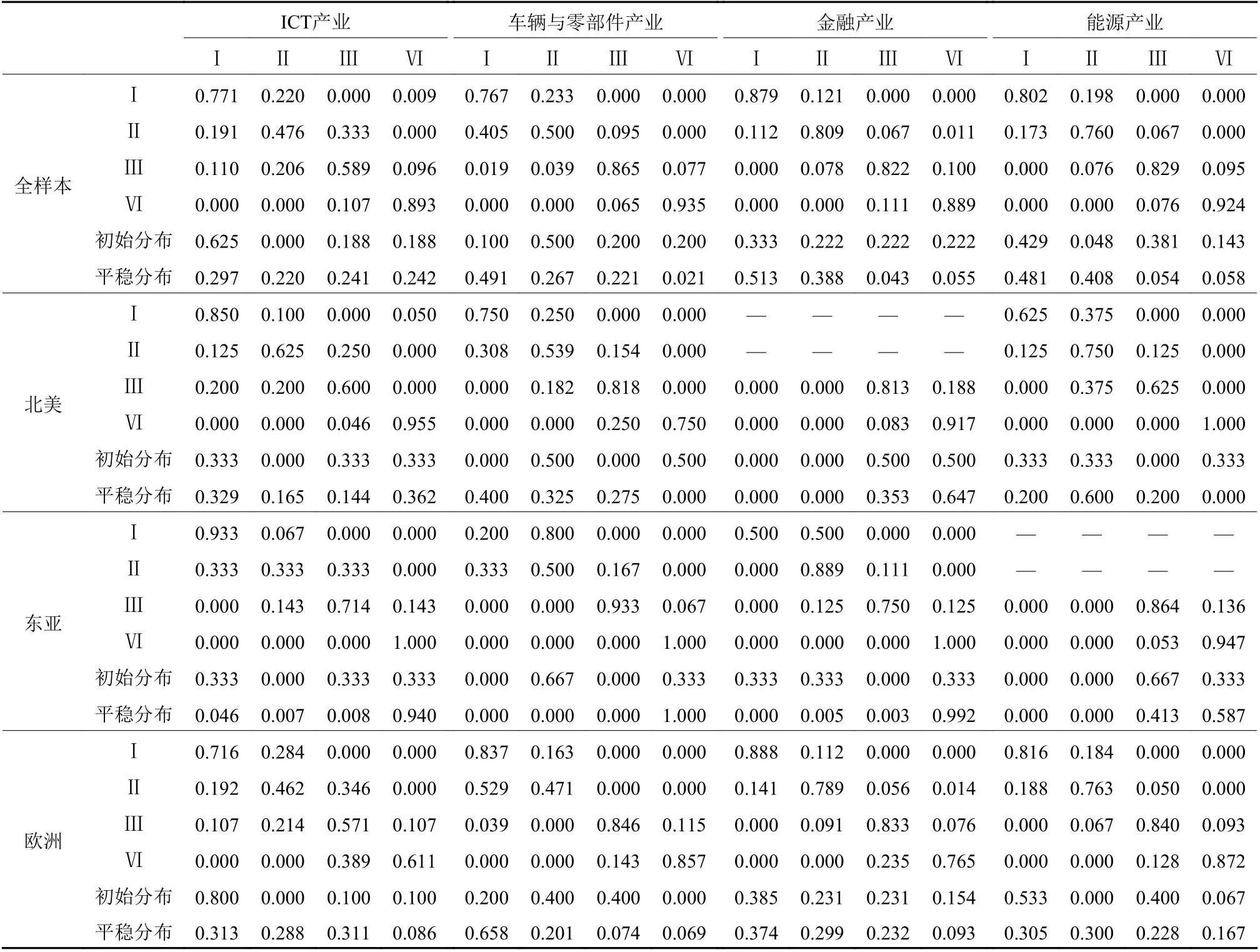

Markov转移矩阵可以揭示各区域不同产业发展水平的具体转移规律,在计算Markov转移矩阵之前,首先需要确定转移状态。转移状态的划分方法主要包括主观划分、相等间隔划分、分位数划分及自然断点划分。由前文可知,本文测度的各产业发展水平变动差异相对较大,为便于比较,需要将全样本及各区域的状态划分为相同的类型。本文选择四分位数进行状态划分,用r1,r2,r3分别代表四分之一位数、四分之二位数、四分之三位数,因此本文将产业发展水平状态划分为[0,r1] 、(r1,r2]、(r2,r3] 、(r3,+∞) ,分别表示产业发展低水平(Ⅰ)、中等水平(Ⅱ)、中高水平(Ⅲ)、高水平(Ⅳ),进而进行转移概率的计算。表3、表4展示的是2000~2020年七大产业发展水平的Markov转移概率矩阵、初始分布与稳态分布,其中行表示t年,列表示t+1年;对角线上的数据表示七大产业发展水平在t+1年没有发生变化的概率,非对角线上的数据表示在t+1年类型发生变化的概率。接下来将从整体和各区域角度具体分析不同产业在概率矩阵、初始分布与稳态分布的情况。

表3 ICT、车辆与零部件、金融、能源产业发展水平的状态转移矩阵、初始分布与平稳分布Table 3 State transfer matrix, initial and smooth distributions of development levels in the ICT、vehicles and parts、finance、and energy industry development levels

表4 航天与防务、工程与建筑、医疗产业发展水平的状态转移矩阵、初始分布与平稳分布Table 4 State transfer matrix, initial and smooth distributions of development levels in the aerospace and defense、engineering and construction、and medical industries

(1) ICT产业。从三大区域整体的概率矩阵来看,该产业发展水平状态的转换次数为8次,而且在转移过程中,全样本在t年处于不同类型的国家在t+1年更多的是保持不变。从整体的初始和稳态分布来看,第Ⅰ、Ⅱ、Ⅲ、Ⅳ等级在稳态分布的概率分别是29.7%、22.0%、24.1%、24.2%,这表明从整体来看ICT企业上榜数量的波动性比较大。从各区域概率矩阵来看,北美、东亚和欧洲区域在对角线上的概率值都比较高,说明在这些区域在t年处于不同类型的国家在t+1年保持不变的可能性更高。从各区域的初始和稳态分布来看,北美区域的稳态分布相较于初始分布变动不大,东亚区域稳态分布在第IV等级占据94.0%,相较于初始分布上升60.7%,这预示着东亚区域在ICT产业将涌现更多的上榜企业。欧洲区域稳态分布在II、III等级的概率之和超过50%,这也在一定程度上说明欧洲区域ICT产业也将得到进一步发展。

(2) 车辆与零部件产业。从三大区域整体的概率矩阵来看,该产业发展水平状态的转换次数为6次,而且在转移过程中,全样本在t年处于不同类型的国家在t+1年更多的是保持不变。从整体的初始和稳态分布来看,概率比重较高分布在第I等级(49.1%),且相对于初始分布,第I等级概率上升39.1%,第Ⅱ、Ⅳ等级均出现不同程度下降。这意味着相对其他产业,车辆与零部件产业上榜企业数量将会下降,最终可能形成少数几家具有全球竞争力的企业。从各区域概率矩阵来看,北美、东亚和欧洲区域大多数在t年处于四种类型的国家在t+1年保持不变的可能性更高。除此之外,东亚区域在t年处于类型Ⅰ,在t+1年向类型Ⅱ转移的可能性更高,欧洲区域在t年处于类型Ⅱ的国家在t+1年向类型Ⅰ转移的可能性更高。从各区域的初始和稳态分布来看,除了东亚区域,北美区域和欧洲区域在稳态分布中均呈现不同程度的下移趋势。东亚区域稳态分布在IV等级的概率为100%,这说明东亚区域在车辆与零部件产业内的上榜企业数量将大幅上涨。

(3) 金融产业。从三大区域整体的概率矩阵来看,该产业发展水平状态的转换次数为7次,而且在转移过程中,全样本在t年处于不同类型的国家在t+1年更多的是保持不变。从整体的初始和稳态分布来看,第I、II等级在稳态分布中占据的概率分别是51.3%、38.8%,且相对初始分布,分别上升了18.0%、16.6%。这预示着金融产业上榜企业数量将进一步减少。从各区域的概率矩阵来看,北美区域在III、IV等级对角线的概率分别是81.3%、91.7%,说明北美金融业上榜数量维持较高水平的概率更高。东亚和欧洲区域在四个等级的概率都比较高,说明这些区域处于四种类型的国家在t+1年保持不变的可能性比较高。从各区域的初始和稳态分布来看,北美和东亚区域稳态分布在第IV等级的概率为64.7%、99.2%,较初始分布分别上涨14.7%、65.9%,说明北美区域在金融产业内的上榜企业数量将维持高水平的发展趋势,而东亚区域金融产业上榜企业数量将大幅上涨。欧洲区域稳态分布为38.5%、23.1%、23.1%、15.4%,说明欧洲区域金融产业上榜企业数量波动性较大。

(4) 能源产业。从三大区域整体的概率矩阵来看,该产业发展水平状态的转换次数为6次,而且在转移过程中,全样本在t年处于不同类型的国家在t+1年更多的是保持不变。从整体的初始和稳态分布来看,第I、II等级在稳态分布中占据的概率分别是48.1%、40.8%,且相对初始分布,分别上升了5.2%、36.0%,这预示着能源产业上榜企业数量也将大幅减少。从各区域的概率矩阵来看,北美、东亚、欧洲在t年处于四种类型的国家在t+1年保持不变的可能性更高。从各区域的初始分布和稳态分布来看,北美企业稳态分布在第II等级的概率为60%,较初始分布上升26.7%,第IV等级下降33.3%,这意味着北美区域能源企业上榜数量将进一步减少。相较于初始分布,东亚区域的稳态分布在第III、IV等级较均匀,欧洲区域的稳态分布在四个等级较均匀,说明东亚区域能源上榜数量将在高水平范围内波动,欧洲区域的上榜数量的波动性增大。

(5) 航天与防务产业。从三大区域整体的概率矩阵来看,该产业发展水平状态的转换次数为8次,而且在转移过程中,全样本在t年处于不同类型的国家在t+1年更多的是保持不变。从整体的初始和稳态分布来看,第I、II等级在稳态分布中占据的概率分别是53.3%、26.6%,且相对初始分布,第II等级上升了26.6%,第III、IV等级均有不同程度的下降,这预示着能源产业上榜企业数量将进一步减少。从各区域的概率矩阵来看,北美、东亚、欧洲在t年处于四种类型的大多数国家在t+1年保持不变的可能性较高。但具体来看,北美区域在t年处于类型Ⅱ的国家也可能在t+1年向类型Ⅰ转移,欧洲区域在t年处于类型Ⅳ的也有可能在t+1年向下转移,说明这两个区域的航天与防务企业上榜数量下降的可能性较高。从各区域的初始和稳态分布来看,东亚区域稳态分布在第IV等级的概率为100%,较初始分布上升100%,这意味着东亚区域在航天与防务产业内的上榜企业数量将大幅上升。北美和欧洲区域的稳态分布在I、II、III等级分布较为均匀,说明这两个区域在航天与防务产业的企业上榜数量将在前三个等级波动发展。

(6) 工程与建筑产业。从三大区域整体的概率矩阵来看,该产业发展水平状态的转换次数为11次,而且在转移过程中,全样本在t年处于不同类型的国家在t+1年更多的是保持不变。从整体的初始和稳态分布来看,第Ⅰ、Ⅱ、Ⅲ、Ⅳ等级的比重分别是46.8%、4.6%、25.5%、22.8%,且相对初始分布,各等级的概率变动很小,这预示着能源产业上榜企业数量更大可能分布在第I等级,即该产业上榜数量将维持在较低水平。从各区域的概率矩阵来看,北美区域除了处于I等级保持不变的概率更高外,在t年处于其他等级的国家在t+1年均有向下等级转移的趋势。东亚和欧洲区域除了处于II等级外,在t年处于类型Ⅰ、Ⅲ、Ⅳ的国家在t+1年保持不变的可能性更高。从各区域的初始和稳态分布来看,北美区域的稳态分布在第I等级的概率为50%,较初始分布上升50%,同时III等级下降66.7%,说明北美在工程与建筑产业内的上榜企业数量将减少。东亚和欧洲的稳态分布较初始分布的差异不大,稳态分布在第I等级的概率分别是41.6%、49.6%,较初始分布分别下降25.1%、10.4%,说明这两个区域在工程与建筑产业内上榜企业数量维持在低水平的可能性在下降,未来将朝着更高水平发展。

(7) 医疗产业。从三大区域整体的概率矩阵来看,该产业发展水平状态的转换次数为9次,而且在转移过程中,全样本在t年处于不同类型的国家在t+1年更多的是保持不变。从整体的初始和稳态分布来看,第III、IV等级的比重分别是46.8%、4.61%、30.34%、36.83%,且相对初始分布,第III、IV等级分别上升12.1%、25.7%,这预示着能源产业上榜企业数量将大量增加,该产业将得到进一步的发展。从各区域的概率矩阵来看,北美区域在t年处于类型Ⅳ的国家在t+1年保持不变的概率为100%,而东亚和欧洲区域医疗产业在t年处于四种类型的国家在t+1年保持不变的可能性更高,这说明北美区域仍然是控制医疗产业发展的核心区域。从各区域的初始和稳态分布来看,北美区域初始分布与平稳分布状态均集中分布在第Ⅳ等级,东亚区域的稳态分布的概率分布在第I等级(64.2%),尽管较初始分布下降35.8%,但其发展水平仍远低于北美区域。欧洲区域在四个等级的概率分布较为分散,这反映了欧洲区域在医疗产业内上榜企业数量的波动性较大。

5 讨论与结论

本文以2000~2020年《财富》世界500强上榜企业数量占比作为研究对象,使用Dagum基尼系数及分解、Kernel密度估计和Markov链方法对全球三大区域(北美、东亚和欧洲)七大产业发展水平的分布动态、区域差异进行了评估与预测[24],具体研究结论如下。

从Dagum基尼系数及分解结果来看,全球三大区域内七大产业的发展表现出空间非均衡特征,即不同产业的发展水平存在一定的区域差距,全球七大产业发展水平的基尼系数的差异相差较大,不同产业总体区域差异值的变化趋势不同,产业发展水平的结构不平衡,发展态势也各有差异。此外,对三大区域内七大产业发展水平的贡献率进行排序,分别为区域间差异、区域内差异和超变密度。

由Kernel密度估计得到以下两个结论:(1) 从各产业发展水平的整体分布动态来看,除医疗产业发展水平上升外,全球三大区域内其他的产业发展水平整体处于相对稳定态势。(2) 从各产业发展水平的区域内部分布动态来看,北美区域内,七大产业的发展水平总体均呈下降趋势;东亚区域内,七大产业的发展水平总体均呈上升趋势;欧洲区域内,ICT产业、车辆与零部件产业、航天与防务产业、工程与建筑产业、医疗产业的发展水平总体呈下降趋势,而金融产业与能源产业的发展水平总体呈稳定趋势。这表明三大区域内七大产业发展水平的分化现象因地而异,区域内不同产业发展水平的极差在扩大。

通过Markov链分析方法得到以下两个结论:(1) 从Markov链转移矩阵概率来看,三大区域整体与各区域内七大产业分布状态较为稳定,水平区间的变动大多发生在相邻阶段,大幅度、跨阶段转变的概率非常低。(2) 从初始与稳态分布来看,随着时间的演进,三大区域整体的ICT产业、医疗产业的发展水平表现为上升趋势;车辆与零部件产业和金融产业的发展水平表现为下降趋势;能源产业、航天与防务产业、工程与建筑产业发展水平不稳定,各个国家之间产业发展水平差距较大。就各区域来看,北美区域内,医疗、金融产业发展水平的长期均衡状态将处在高水平状态;ICT、能源、工程与建筑、车辆与零部件、航天与防务产业发展水平呈现一定的下移趋势,上榜企业数量将减少。东亚区域内,七大产业发展水平均呈现一定程度的上升趋势。其中,ICT产业、车辆与零部件产业、金融产业、能源产业以及航天与防务产业发展水平的长期均衡状态处在高水平状态,医疗产业和工程与建筑产业的长期均衡状态主要集中于低水平和中等水平状态。 欧洲区域内,车辆与零部件产业发展水平的长期均衡状态处于低水平和中等水平,存在一定的下移趋势;ICT产业、工程与建筑产业、能源产业发展水平存在一定的上移趋势,未来企业数量将不断增加;金融产业、航天与防务产业、医疗产业在不同等级出现的概率较为均衡,各个国家的产业发展水平的差距较大。

基于本文研究结果,就我国关键产业在全球区域布局以及发展方向提出如下对策建议:

在全球区域布局方面,应依靠网络信息技术驱动七大产业的发展,加快三大区域内七大产业集群的建设,发展一大批极具企业竞争力的高新技术产业[25]。通过互联网与大数据、云计算、物联网等新一代信息技术的广泛应用,将不同产业紧密联系在一起,促进三大区域之间的联动、互补发展。同时立足区域间不同产业的发展优势,着力补齐区域不同产业的发展短板。针对七大产业发展区域差距的来源,各区域需充分利用各自的区域优势,如北美区域的高端产业链条、东亚区域的政策红利、欧洲区域的产业集群,重点弥补以上区域在七大产业之间融合发展、基础设施投入以及信息资源开发和综合利用方面的不足,缩小北美、东亚与欧洲区域之间的差距。在关键产业发展方面,欧美区域在医疗、航天与防务、ICT、车辆与零部件等高技术产业的发展处于世界领先地位,但建设国土的基础设施建设能力较为欠缺。未来欧美区域应在做大做强与高技术产业相关企业的基础上,注重工程与建筑产业的发展,在保证本国基础设施完善的基础上,帮助全人类建设,促进文明的共同进步。东亚区域内,尤其中国,其经济还处在工业化或从工业化向后工业化转型阶段[26~28],因此能够做大并进入世界500强排行榜的企业大多还是能源、工程与建筑和金融等传统企业。随着中国经济发展,产业结构的调整或转型升级必须加快进行[29~31],将有更多的资源投入到与人们生命、生活和健康相关的医疗产业。