A股“保壳”越来越难

顾天娇

从事印刷油墨业务的上市公司乐通股份,拟收购一家工业通风设备公司核三力,后者主要面向的烟草、核应急行业等下游行业,并与国内70余家卷烟厂客户建立了合作关系。

但是,近日乐通股份这一重组交易第二次上会,仍未获并购重组委审核通过。因为并购重组事项未获通过,乐通股份连吃两个跌停。

自2019年以来,这是首例二次上会未获通过的案例。这两年并购重组审核通过率较高,二次上会被看做“100%通过”的秘诀,如今秘诀“失灵”,有哪些地方值得关注?

第一次,否决原因是:上市公司未充分披露标的资产定价的公允性;未充分说明本次交易有利于提高上市公司资产质量、增强持续盈利能力。

第二次,否决原因是:上市公司未充分说明并披露本次交易标的资产评估增值率较高的合理性和定价公允性。

古语云“不患寡而患不均”,在乐通股份重组交易中为何两次都被监管认为定价不公允呢?

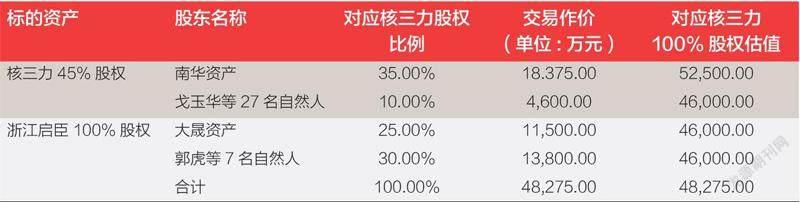

先来看一下交易方案,乐通股份拟以发行股份及支付现金的方式购买大晟资产、郭虎等7名自然人持有的浙江启臣100%股权;购买南华资产、戈玉华等27名自然人持有的核三力45%股权。浙江启臣为持股公司,除持有核三力55%的股权外未开展其他业务,故本次交易的实际标的为核三力100%的股权。

差异化定价体现在,交易对方南华资产持有的核三力35%股权作价18,375万元,对应核三力整体估值5.25亿元,其他交易对方直接或间接持有的核三力65%股权作价29,900万元,对应核三力整体估值4.6亿元。

这些交易对方都做出了业绩承诺,从这一点上来看,南华资产的业绩承诺与其他交易方并没有区别。

那么,南华资产为什么能够获得更高的对价?

南华资产,全称湖南南华大学资产经营有限公司。根据重组方案,基于国有资产保值增值要求,原则上其交易价格不低于评估价格,以及重组完成后,南华资产将协调南华大学支持核三力核产业相关业务的发展。目前核三力的核业务主要为核应急产业领域。重组完成后,南华大学将利用学科优势及产业资源,与核三力加强在核产业领域的合作,有利于加快核三力在该领域的布局速度,进一步丰富核三力的业务结构,增加核三力业务盈利点。

近两年核应急业务占核三力营收比重不到1%,对公司实际业绩影响非常小,且核三力也提到无论是核应急业务还是主业烟草相关业务都不依赖南华资产。而南华资产具体未来能给核三力业绩带来多大的作用,在重组方案中也并没有体现。

难以量化的优势,加上没有相应承诺及补偿方案,说难听点就是“画了个大饼”,这并足以支持南华资产获得更高的交易对价。

除了差异化定价公允性方面没有说明白,这次重组交易还有一些大的瑕疵。

一是,核三力的评估值为5.1亿元,较基准日账面净资产增值4.44亿元,增值率较高。这带来的两个问题,交易对价高会损害上市公司中小股东权益;另外就是这次交易会给上市公司带来3.22亿元的商誉,而截至2022年6月30日,乐通股份账面总资产6.63亿元,净资产0.96亿元。巨额商誉风险过大。

所以,即使乐通股份在二次上会的方案中,将前次重组方案中交易总对价(对应核三力100%股权)调减2600万元至4.83亿元,也仍未获监管机构认可。

二是,在这次交易中,上市公司拟向控股股东大晟资产发行股份募集配套资金不超过3.25亿元,其中用于支付交易现金对价1.55亿元、偿还债务1.56亿元、补充流动资金106万元、支付重组费用1260万元。

而截至2022年5月31日,大晟资产合计质押5199万股,股权质押比例占上市公司总股本的26%,占控股股东及其一致行动人所持公司股份总数99.98%。

大晟资产这么高的股权质押比例,不仅使得乐通股份的股权稳定存在风险,同时更说明大晟资产处于非常缺钱的状态,那它从哪里拿出3.25亿来认购乐通股份发行的股票呢?

到2022年中,上市公司资产负债率为85.56%,账上货币资金仅800万,流动资金压力较大,同时欠付的债务已经多次展期。如果募资失败,上市公司都无力还债,更不用说支付现金对价和重组费用了。

三是自2016年乐通股份更换实控人以来,其归母净利润在2017年到2022H1分別为0.11亿、-0.34亿、-2.91亿、0.07亿、-0.37亿、-0.11亿,虽2020年成功扭亏,但去年和今年都难掩亏损之态。

在此期间,乐通股份就曾计划重组“保壳”,包括2018年拟收购做硬盘驱动器精密配件的中科信维,但未能成行。

如今收购核三力交易再次被否,乐通股份后面如何维持上市地位也将成为一大难题。

通过乐通股份案例,我们看到上市公司主业难以为继、自身经营层面已经面临危机,并购重组交易方案设计上也存在估值过高、差异化对价公允性含糊不清、配套募集资金认购方实力存疑等瑕疵。

从两次上会均被否决来看,监管并未对二次上会的交易放松要求,而且对于经营情况堪忧希望利用各种手段“保壳”的上市公司,监管的态度上更偏向于让其退市。