股权集中度能够抑制股价崩盘风险吗?

□ 孙可 秦海林

一、引言

随着中国资本市场的日益成熟,股票市场越来越成为投资者和企业资金融通的重要场所,这也使得股价波动牵动着每一个投资者和上市公司的神经。近年来,中国股市千股跌停的现象屡见不鲜,国内外股价的大幅波动也让我们更加印象深刻,比如2020年由于新冠疫情的大面积波及和原油价格的暴跌,美国股市在短时间内出现四次熔断,造成全球投资者恐慌情绪加剧,也使中国股市价格一度下跌,上证指数跌下2700点。又如2021年中国股市多只股票跳水式下跌,无不牵动着投资者的心弦。无论是股票市场的系统性风险还是类似“瑞幸”等个股暴跌风险,股市股价的极端波动都会给投资者和企业利益带来严重的损害,不利于资本市场的长期稳定以及健康发展,因此,如何防范和降低股价崩盘风险,一直是学术界和实践界共同关注并亟需解决的现实问题。

目前,国内外学者关于股价崩盘风险的研究主要是从公司内部和外部两个层面的影响因素展开研究的。其中公司内部层面的研究主要基于信息不对称和委托代理问题,即管理层的机会主义会使管理者出现隐瞒坏消息等自利行为,一旦这些被隐藏的坏消息积累到一定程度集中爆发出来,就会造成股价崩盘风险。而目前国内学者就股权集中对股价崩盘风险的研究结论尚存在争论。那么,股权集中度对股价崩盘风险的影响如何?对不同特征的企业是否存在着异质性差异?这些问题都值得探讨,基于此,本文使用国泰安数据库关于上市A股非金融类公司2011-2020年的相关数据,实证检验股权集中度对股价崩盘风险的影响。

二、文献综述

(一)股权集中度及其对公司影响

股权集中度是衡量股东持股集中还是分散的量化指标,也是衡量公司稳定性以及股权分布状况的主要指标之一。

目前,已有文献表明股权集中对公司产生的影响主要有正反两个方面,即“激励效应”和“堑壕效应”(Claessens et al. ,2000)。堑壕效应认为大股东由于拥有公司控制权,会以牺牲公司利益和其他中小股东利益为代价谋取私利,对公司价值和绩效产生负面影响(Johnson and Houston,2000)。而激励效应认为股权集中有利于大股东提高参与决策的积极性,达到勉励尽责的作用。从而更好地发挥股东对公司管理层的监督作用,抑制管理层寻租获得收益的自利行为的发生,使股东与公司管理层的利益趋同,减少信息不对称(王卫星和杜冉,2016),这是对公司发展有利的方面。可见,对于股权集中度对公司价值产生影响的研究尚未得到一致的结论。

(二)股价崩盘风险成因及其影响因素

股价崩盘风险指的是股票市场指数或者个股股票价格突然出现大幅下跌的可能性。目前,学者关于股价崩盘风险的成因的理论研究主要集中在市场和公司两个层面。Romer(1993)首次指出在信息透明度较低的环境下,隐藏消息被逐步揭示时就会造成股价崩盘。基于行为金融学,Hong等(2003)也认为受到投资者情绪和心态的影响,当市场价格主要由投资者的乐观情绪主导时,坏消息会被阻挡在市场之外,不能及时反映到市场价格中,这种坏消息积累到一定程度之后就会集中释放,导致股票价格突然出现下跌即股价崩盘。公司层面的理论基础是信息不对称和代理理论(Jin and Myers,2006;Hutton,2009)。代理理论中认为,公司股东和管理层之间存在委托代理关系,因此二者之间存在一定的信息不对称,管理层出于避税、获得股权激励等目的的自利行为会隐藏负面信息,当负面信息积累到一定程度后集中爆发就会引发股价崩盘。

(三)股权结构与股价崩盘风险

股权结构作为公司治理结构的基石,对公司股价崩盘风险有着不容置疑的重要影响。目前关于股权结构与股价崩盘风险的研究主要是从股权质押、大股东、机构投资者持股等角度展开研究的。比如,卜华等(2020)指出控股股东的股权质押行为会增加公司股价崩盘风险,并且股价崩盘风险会随着控股股东股权质押比例的提高而加大。但也有学者认为存在控股股东股权质押行为的企业,短期内股价异常波动风险较小抑制了股价崩盘风险,反而当股权质押解除后股价崩盘风险会提高(谢德仁等,2016)。已有文献对大股东与股价崩盘风险影响的相关研究主要是从股东的行为偏好和治理意愿角度进行的。吴战篪和李晓龙(2015)的研究表明公司内部人尤其是大股东的股票抛售行为会增加股价不确定性,导致股价的崩盘风险。王化成等(2015)的研究发现随着大股东持股比例的增加,大股东治理公司的意愿和积极性会提高,进而有利于降低股价崩盘风险。关于机构投资者持股对股价崩盘风险的相关研究表明不同类型的机构投资者会产生不同的效果。稳定型的机构投资者更加追求长远利益,因此更加注重公司长期稳定发展,会积极行使约束机制,减少公司股价的异常波动风险。但交易型机构投资者更加注重短期获利,其频繁交易会给股价带来波动,增加崩盘风险(Hu et al.,2013)。可见,股权结构对股价崩盘风险影响的相关研究还是十分丰富的,但关于股权集中度与股价崩盘风险的直接研究还较少。

(四)文献评述与本文的边际贡献

综上所述,关于股权集中度以及股价崩盘风险的研究成果已经相当丰富。但是关于股权集中对公司价值的作用争议颇多。另外,通过梳理文献发现关于影响股价崩盘风险的研究虽然很广泛,但是很少将其和公司股权结构结合起来研究。鉴于此,本文拟就探讨股权集中度影响股价崩盘风险的问题及其作用机制。

本文的边际贡献主要有三点:首先是在研究角度上,从股权结构入手,将股权集中度和股价崩盘风险联系起来,探讨了股权集中度对公司股价崩盘风险的影响及其作用机制;二是在研究方法上,采用工具变量法来克服股权集中度与股价崩盘风险的内生性问题,并且基于对上市公司特征的考察,从公司短期偿债能力和盈余管理程度的角度,实证检验了股权集中度对股价崩盘风险的异质性影响;三是通过分组样本检验、全样本检验以及门槛效应回归探究了股权集中度与股价崩盘风险之间的内在机制,进一步增强了实证结果的解释力。

三、理论分析与研究假说

(一)股权集中度与股价崩盘风险

股权集中度的提高能够更好地发挥大股东的积极作用和与中小股东的利益趋同效应,提高企业整体决策效率,促进股东对管理层行使更加有效的监督权利,提高公司绩效,从而降低股价崩盘风险。

首先,在大股东和管理层之间存在着第一类代理问题,大股东会对管理层形成监督效应,从而抑制股价崩盘风险。Jin and Myers(2006)认为管理层的道德风险是造成股价崩盘的主要原因。而分散的股权结构会导致股东出现“搭便车”的行为,降低股东对管理层监督的积极性(Grossman and Hart,1980)。随着大股东股权比例的增加,其利益和公司利益越来越密不可分,因此股权集中能够激励大股东进行公司治理,从而加强对管理层的监督作用(王蓉,2019),抑制管理层隐藏坏消息谋取私利的机会主义行为,有利于提升企业绩效(钱敏和孙曼,2019),降低因隐藏消息被集中曝光所导致的股价崩盘风险(王化成等,2015)。蒋红芸和李茜茜(2017)的实证分析也证实了股权集中度能够使股东更好地发挥监督效应,提高企业绩效,从而抑制公司股价崩盘风险,并且这种抑制作用会随着内部控制质量的提高而增强。谭松涛等(2019)的研究结果也表明个人大股东的持股比例增加能够有效降低公司股价崩盘风险。因而,股权集中度能够降低股价崩盘风险。

其次,在大股东和中小股东之间存在着第二类代理问题,大股东和中小股东存在着利益趋同效应,这有利于降低股价崩盘风险。一方面,小股东通常没有足够的能力和积极性进行公司治理,而大股东为了维护自身利益会积极参与监督,抑制管理层的道德风险行为,从而降低公司股价崩盘风险。Gorton 和 Schmid(1999)的研究也表明,股权分散容易造成中小股东“用脚投票”和“搭便车”行为,大股东持股可以有效解决这类问题,从而提高整体决策效率。另一方面,随着股权集中度的提高,大股东和中小股东利益趋于一致,大股东的掏空意愿会下降(王化成等,2015),会使得大股东以更加积极负责的态度对公司进行经营管理,从而提高公司绩效降低股价崩盘风险(卜华等,2020)。因此,股权集中能够有效解决中小股东盲目行使决策权造成的效率低下问题,提高资源利用效率和减少非效率投资活动,有利于提高公司绩效,降低股价崩盘风险。

综上所述,提出本文的假设:

假设1:股权集中度会显著降低股价崩盘风险。

假设2:股权集中度会提高公司绩效,进而降低公司股价崩盘风险。

(二)短期偿债能力、股权集中度与股价崩盘风险

企业的短期偿债能力和财务风险、营运风险直接相关,能够反映该公司的营运能力及资金链情况是否正常,因此在短期偿债能力较强的企业中,股权集中度能更好地发挥对股价崩盘风险的抑制作用。

企业的短期偿债能力能在一定程度上反映企业运营的资金融汇流通情况,对企业日常的经营活动十分重要。一方面,一般来说,企业的短期偿债能力越强,越能说明企业经营状况良好,其出现经营风险和债务风险的可能性就会相对较低。而且企业的短期偿债能力较强也说明企业有能力及时筹集到所需要的资金(朱清贞和舒敏萍,2012),面临的资金链断裂压力较小,就不容易产生股价崩盘风险。而当企业偿债能力出现问题时,容易造成公司资金链断裂出现财务风险,对公司股价产生不可避免的负面影响,从而增大了股价崩盘风险。另一方面,股权结构是公司治理结构的基础(Bergmeyer et al.,1984),股权集中度必然会对公司偿债能力产生影响和干预。股权结构较为集中时大股东由于持有公司大量的股份,其利益和公司利益联系更加紧密,这使得大股东有更高的积极性去监督管理层的经营行为(蒋红芸和李茜茜,2017)。也就是说,股权集中的这种监督效应和激励效应会对公司价值产生正面的影响(王蓉,2019),从而能够保障企业的偿债能力,降低财务风险和营运风险(黄曼行,2013),从而有利于抑制公司股价崩盘风险。

综上所述,提出假设三:

假设3:在短期偿债能力更强的上市公司中,股权集中度对股价崩盘风险的抑制作用更显著。

(三)盈余管理程度、股权集中度与股价崩盘风险

上市公司的盈余管理会直接影响到财务报表信息透明度和公司的股价波动,因此在不同的盈余管理程度下,股权集中度对股价崩盘风险的影响会有所不同。

根据代理理论,盈余管理是管理者操纵财务报表及信息披露的一种机会主义行为,会降低公司财务报表质量,从而加剧股价崩盘风险。公司财务报表中的营业收入、利润等指标下降或不如预期时会导致股价下跌,这显然对享有股权激励或持有股票的管理者是不利的(杨晓强,2021),在这种情况下管理者通常会进行盈余管理来维持股价。田利辉和王可第(2017)指出管理者可以通过盈余管理隐藏或推迟发布坏消息,只发布对自己有利的消息,从而稳定股价。这无疑会降低企业信息披露的质量,不利于抑制股价崩盘风险(Zhou et al.,2013;叶康涛等,2015;Kim and Zhang,2016)。已有的相关文献表明,由于投资者很难辨别出公司所传递的信息真实度,在透明度较低的信息环境中,股价崩盘风险会随着信息披露质量的下降而提高(Hotton et al.,2009;肖土盛等,2017)。而管理者出于自利动机和机会主义谋取自身利益最大化,操纵应计利润隐藏坏消息的盈余管理行为(彭俞超等,2018),会进一步增加信息不透明度,使公司状况恶化,加大公司股价崩盘风险(施先旺等,2014)。当股权集中度较低时,股权分散会增加股东对管理者的监督成本,管理层更有可能通过盈余管理谋取私利,盈余管理程度较高,不利于股价的稳定波动。当股权集中度较高时,出于拥有控制权的责任感和维护自身利益,大股东更有积极性对管理层行为进行监督,从而降低盈余管理水平,抑制公司股价崩盘风险(宿晓和卢慧,2020)。

综上所述,提出假设四:

假设4:和盈余管理程度较高的企业相比,盈余管理程度较低的上市公司的股权集中度能够显著降低公司股价崩盘风险。

四、研究设计

(一)数据来源与样本选择

为研究股权集中度对公司股价崩盘风险的影响,本文选取2011-2020年A股上市公司的面板数据作为研究样本,样本来源于国泰安(CSMAR)数据库。并做了如下处理:(1)剔除ST和ST*类的公司;(2)剔除金融类上市公司;(3)对主要变量进行1%和99%分位数水平上的缩尾处理,以此控制异常值对研究结果的影响。经过数据处理后,得到25834个有效样本数。本文综合使用excel2010和stata16.0对数据进行处理与实证分析。

(二)变量定义及说明

1.被解释变量

本文的被解释变量为股价崩盘风险,借鉴Kim et al.(2011),Mamun(2020)等的研究通过股票负收益偏态系数(NCSKEW)和股价波动率(DUVOL)来衡量。股票负收益偏态系数和股价波动率越大,代表股价崩盘风险越高。

首先,为了剔除市场的作用,建立定向回归公式:

2.解释变量

本文的解释变量为股权集中度。以第一大股东持股比例作为股权集中度的衡量指标,其值越大说明该公司股权集中度越高。

3.控制变量

影响股价崩盘风险的因素有很多,为了有效地权衡股权集中度对股价崩盘风险的影响效果,参考已有相关文献,本文选取下列控制变量,并控制了年份(year)固定效应。具体变量定义如表1所示。

表1 主要变量的选取及其释义

4.变量描述统计

对上述被解释变量、解释变量以及控制变量做描述性统计。表2是主要变量的描述性统计结果,可以发现负收益偏态系数(NCSKEW)的平均值为-0.296,标准差为0.721;股价波动率(DUVOL)的平均值为-0.194,标准差为0.480,说明我国A股上市公司的股价崩盘风险存在一定的差距。

表2 主要变量的描述性统计

(三)模型设定

为了研究股权集中度和股价崩盘风险之间的关系,本文设立如下模型:

(四)内生性问题与工具变量的选择

股权集中度与股价崩盘风险可能存在内生性问题。为了克服内生性问题,本文使用股权制衡度作为工具变量,该指标用第二到第十大股东持股比例之和与第一大股东持股比例的比值来衡量,并采用2sls进行内生性检验。选取股权制衡度作为工具变量,是因为:一方面,股权制衡度的大小是和第一大股东的持股比例也就是股权集中度是直接相关的,随着股权集中度的提高,股权制衡度会相应变低。因此,该工具变量和股权集中度具有相关性。另一方面,股权制衡度是由各个股东持股量以及公司内部结构关系决定的,公司股价崩盘风险不会对其产生直接影响,因此该工具变量具有外生性。可见,股权制衡度满足工具变量的两个基本特征,将其作为工具变量是合适的。

五、实证检验

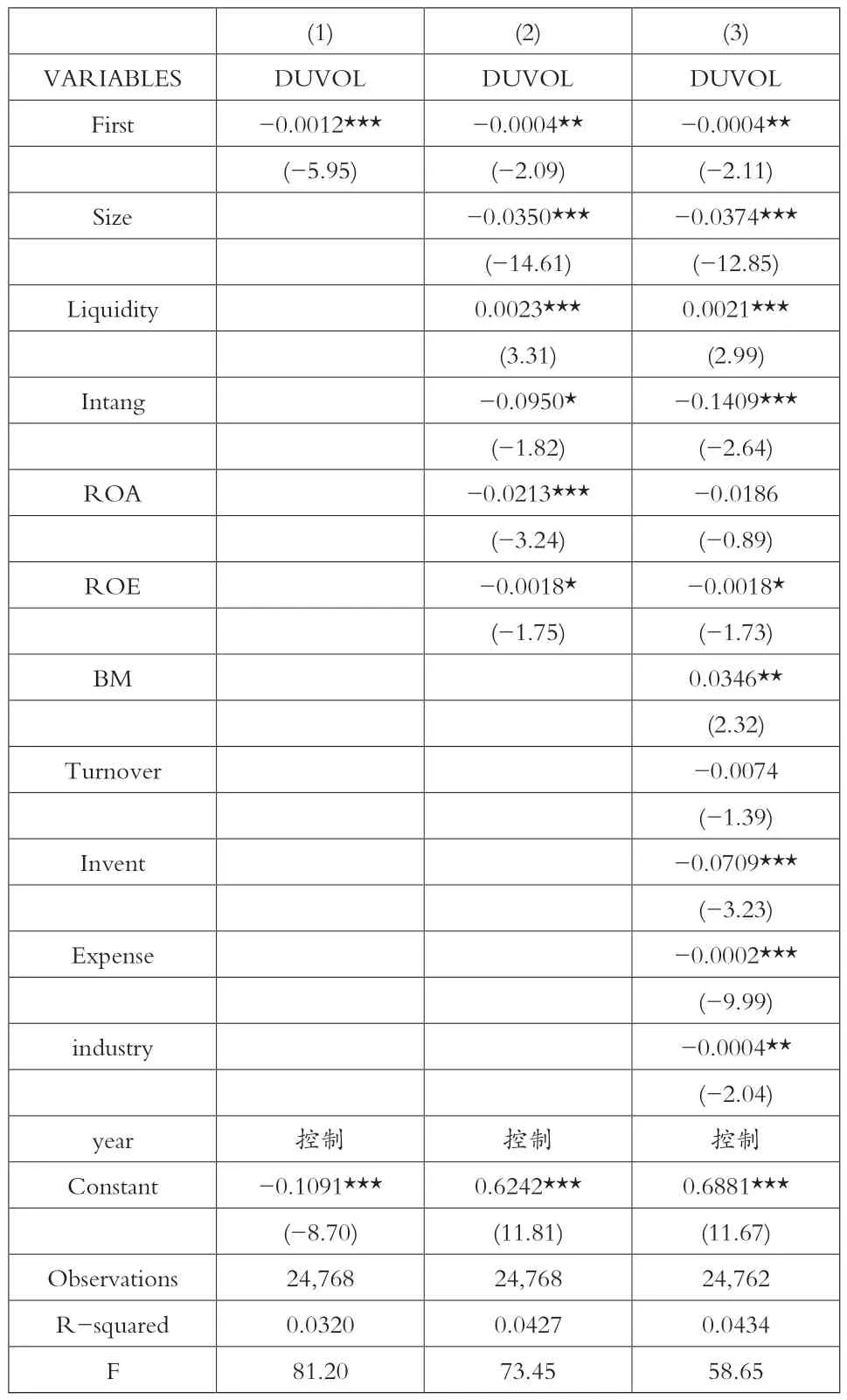

(一)基准回归结果分析

为了验证股权集中度与股价崩盘风险的关系,本文在控制年份的基础上,采用逐步添加控制变量的混合回归估计法实证检验了股权集中度与股价崩盘风险的关系。表3是股权集中度与股价崩盘风险的回归结果。结果表明股权集中度可以显著降低股价崩盘风险,并且在5%的统计水平上显著。因此,假设1得以验证。

表3 股权集中度与股价崩盘风险的回归结果

(二)稳健性检验

1.内生性检验

上述分析表明,股权集中度对股价崩盘风险具有显著的抑制作用,但是并没有考虑到可能存在的内生性问题。接下来,通过引入工具变量的2sls进行内生性检验。本文选取的工作变量为股权制衡度,经过识别不足检验和弱工具变量检验,F值都远远大于临界值,说明不存在识别不足和弱工具变量问题。表4汇报了引入工具变量的回归结果,结果表示,在考虑了内生性问题后股权集中度对股价崩盘风险的抑制作用仍然存在,并且在1%的显著水平上显著,这说明上述结论具有稳健性。

表4 引入工具变量的回归结果

2.替换被解释变量的稳健性检验

为了进一步增强股权集中度会降低股价崩盘风险这一结论的可靠性,本文通过更换被解释变量的方法进行稳健性检验。之前的被解释变量的衡量指标为股票负收益偏态系数,在这里使用股价波动率(DUVOL)作为被解释变量,上文已经给出了模型定义。表5汇报了替换被解释变量的稳健性检验结果,结果表明股权集中度会显著降低公司股价崩盘风险这一结论依然成立,这表明实证结果具有一定的稳定性。

表5 替换被解释变量的稳健性检验

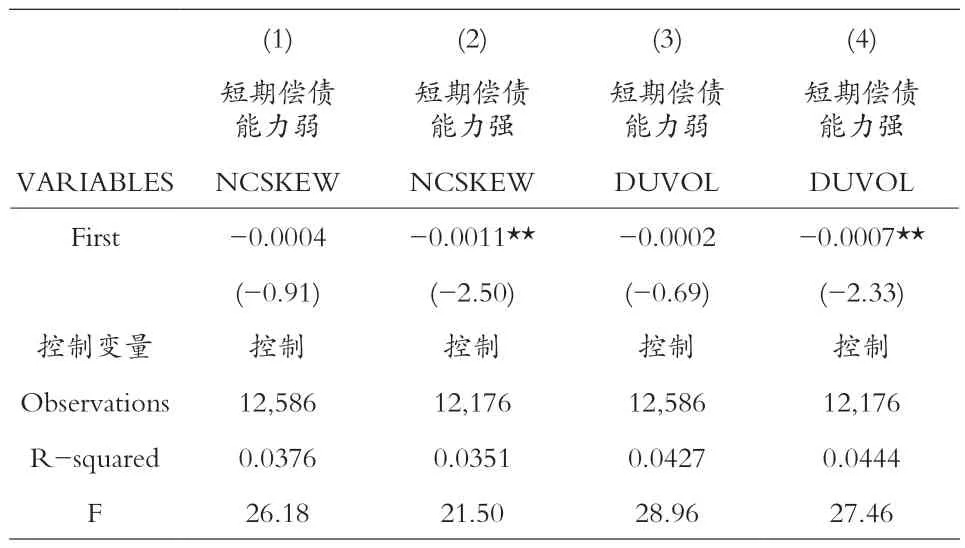

(三)异质性检验

1.短期偿债能力与股价崩盘风险

表6汇报了上市公司短期偿债能力不同时,股权集中度对股价崩盘风险的不同影响结果。其中短期偿债能力的划分,以流动比率,也就是流动资产与流动负债的比值作为衡量依据,以样本总体的中位数水平划分为两组,流动比率低于中位数水平的称为短期偿债能力弱,高于中位数水平则称为短期偿债能力强。第(1)列和第(3)列为短期偿债能力弱的上市公司的回归结果,第(2)列和第(4)列为短期偿债能力强的上市公司的回归结果。结果表明在短期偿债能力强的企业中,股权集中度可以显著降低股价崩盘风险。由此,假说三得以验证。

表6 短期偿债能力的异质性分析

2.盈余管理程度股价崩盘风险

表7汇报了上市公司盈余管理程度不同时,股权集中度对股价崩盘风险的不同影响结果。其中盈余管理程度的划分,以学术界普遍认同Roychowdhury(2006)的真实盈余管理模型计算所得的真实盈余管理值作为衡量依据,指标的绝对值越大,代表真实盈余管理程度越高。以样本总体的中位数水平划分为两组,真实盈余管理值低于中位数水平的称为盈余管理程度低,高于中位数水平则称为盈余管理程度高。第(1)列和第(3)列为盈余管理程度低的上市公司的回归结果,第(2)列和第(4)列为盈余管理程度高的上市公司的回归结果。结果表明在盈余管理程度低的企业中,股权集中度可以显著降低股价崩盘风险。由此,假说四得以验证。

表7 盈余管理程度的异质性分析

六、内在机制分析

(一)传导机制检验

股权结构直接关系到公司的内部沟通效率、监督水平和执行效率等,会对公司绩效产生重要的影响,尤其在股权集中的状态下更是如此(张力派等,2020)。股权分散时容易出现公司发展目标不明确、股东责任心不强以及参与公司治理的积极性下降的问题,甚至会出现相互推诿责任和权利斗争等现象(何斐然和周航,2021)。而公司股权集中时既能够增强股东的责任心使其更积极地发挥对管理层的监督效应,又可以减轻由于股权分散造成的利益冲突。因此股权集中能够提高公司绩效降低公司股价崩盘风险,使公司朝着更好的方向发展(王书君,2020)。由此可见,股权集中度可以通过提高公司绩效进而降低公司的股价崩盘风险。

为了验证上述推论是否正确,本文采用如下模型进行检验:

其中,被解释变量为公司绩效(Perf),用公司总资产收益率作为衡量指标,该指标可以反映公司盈利能力和经营情况。通过逐步添加控制变量的方法对全样本进行回归。全样本情形下的回归结果见表8。可以看出,股权集中度与公司绩效显著正相关,即公司股权集中度能够显著提升公司绩效,与理论预测一致。

进一步地,将全样本的公司股价崩盘风险(NCSKWE)按照高低分为两组,然后检验上文的推断。分组回归的结果如表8所示。由回归结果可以看出,无论股价崩盘风险高低状况如何,股权集中度都会通过影响公司绩效进而影响股价崩盘风险的机制保持一致,即股权集中度的提高会提高公司绩效进而降低股价崩盘风险。

表8 股权集中度与公司绩效问题

(二)门槛效应回归检验

股权集中度对股价崩盘风险的影响可能是非线性的。进一步地,为了验证股权集中度作为门槛变量在通过影响企业绩效进而降低股价崩盘风险这一路径中的门槛效应,通过门槛效应回归模型进行检验。检验结果得出,股权集中度在高于门槛值的情况下,公司绩效可以显著降低股价崩盘风险。具体结果如表9所示,当股权集中度低于32.51%时,公司绩效对股价崩盘风险的影响效果并不显著,而当股权集中度高于32.51%时,公司绩效的提高可以显著降低公司股价崩盘的风险。可能的原因是,当股权集中度高于门槛值时,大股东持股比例更高,和企业利益联系也更密切,因此有动力和积极性参与公司治理,从而可以有效增加公司绩效,而随着公司绩效的提升,股价崩盘风险可以得到有效抑制。

表9 股权集中度的门槛效应回归结果

七、结论与建议

对于上市公司而言,合理的股权结构对于防范控制股价崩盘风险对公司的健康长远发展以及价值的提升具有重要意义。本文的主要研究结论有:首先,理论分析表明,股权集中度可以显著降低股价崩盘风险。无论是从大股东对管理层的监督作用来说,还是从限制小股东盲目决策的利益趋同效应角度来说,股权集中度都可以显著降低股价崩盘风险。其次,在考虑了内生性之后,股权集中度仍然能够显著降低股价崩盘风险,这说明本文推断是可靠的。并且进一步的异质性检验的实证结果表明,在企业短期偿债能力较强和盈余管理程度较低的上市公司中,股权集中度更能够抑制股价崩盘风险。最后,通过将公司绩效作为内在机制分析变量,很好地解释了股权集中度对股价崩盘风险的内在影响机制。同时使用门槛效应模型,验证了股权集中度超过门槛值,企业的绩效就越好,更能够提高决策效率和减少内部矛盾,从而能够使股价崩盘风险得到有效降低。

基于以上研究结论,本文提出以下几点建议:(1)对企业来说,公司内部应该优化股权分配结构,提高股东勉励尽职的积极性。股权分散不利于投资决策效率的提高,甚至会出现股东之间的利益斗争,因此适度的股权集中度,有利于激发股东尽职的积极性,从而更好地发挥对管理层的监督作用,降低公司股价崩盘风险,更利于企业长远发展。(2)对于监管机构来说,应该进一步严格准入退市制度,提高上市公司质量,从而督促拟上市公司信息披露质量和管理效率,加强对虚假信息的惩治力度,提高资本市场信息透明度,防范公司为上市融资的财务造假发生。(3)对于投资者来说,应该理性投资,提高购买上市公司股票的甄别能力,多关注企业决策层信息以及财务信息,减少盲目从众投资行为,从而警惕股价崩盘风险,避免造成过大财产损失。