观察产业政策中期趋势未来3至5年中小盘大概率占优

陈建德

今年以来,代表大盘股的上证50、沪深300指数不断下跌,同时,此前大涨的大白马也普遍大跌,甚至腰斩。从静态的角度看,上证50指数估值已经较低,因此,笔者时常收到这样的提问:大盘股已跌到底了吗?接下来是否会大幅反弹?市场风格会出现轮动吗?

事实上,2021年3月以来,特别是今年以来,A股市场发生了明显的大小盘股的风格轮动,从2019-2020年明显的大白马相对占优势、集中体现上证50指数和沪深300指数的连续走强,转为以中证500、中证1000为代表的中小盘股的相对占优。

再往前看,过去10年,A股市场经历了三轮大盘股与中小盘股的风格轮动。分别是2012年到2015年股灾前的中小盘股占优;2016年到2021年初的大盘股占优;2021年初至今的中小盘股占优。

一般分析认为,有三大驱动因素导致这三次风格大轮动。一是利润增长趋势,即在不同阶段,大盘股与中小盘股的净利润增速不一样,利润增速快且占优的公司,其在二级市场的走势相对较好,从过往来看,这一点非常有效;二是货币政策宽松程度,也就是如果货币政策相对宽松,特别是利率水平在快速下降的过程中,中小盘风格整体会占优。

当然,除了上述两大因素之外,笔者认为,宏观产业政策对于风格轮动的影响可能更大,因为宏观产业政策极大地在中期的时间维度里影响着产业的发展及不同企业的利润空间。因此,本文将重点从两方面进行分析,即:利润增速变化对轮动的影响,以及宏观政策导向改变引起的利润增速变化所导致的风格轮动。

下面,笔者将选取2012年到2021年10年时间里,上证50、沪深300、中小板指、创业板指四大指数,观察其整体收入与净利润增速情况。从指数的个股构成上看,重点选择个股数量适中的沪深300和创业板指来分析,因为上证50指数总体个股数量较少,行业过于集中,而中小板指数则个股数量偏多。

从数据上看,可以分为三个阶段,首先是2012-2016年,从营业收入增长速度来看,创业板指在2012-2016年的5年时间里,每年都保持20%以上的利润增长速度,其中2015年达到顶峰的50.44%的同比增速。同期,沪深300的营业收入增速均在个位数以下,最高年份是2013年的8.67%,最低是2015年的-2.71%。从净利润增速上看,2013-2016年,创业板指的利润增速都在20%以上,其中2016年高达37.04%。同期,沪深300的利润增速最高的2013年也仅12.42%。

数据来源:Wind

从二级市场表现看,沪深300指数从2013年的阶段性最低点2023点涨到2015年6月份的5380点,最高涨幅为166%,而同期创业板指从2012年12月份最低的585点涨到2015年6月最高的4037点,涨幅高达590%,涨幅远高于沪深300的涨幅。可以看出,2012-2016年是非常典型的中小盘的营收和利润增速大幅好于大盘股阶段。

其次是2017-2019年,这3年的时间里,如果从收入增速上看,沪深300和创业板指的收入增速差异不大,整体在10%-15%之间。但是利润增速差异很大。沪深300指数这3年的利润增速分别为:14.03%、6.03%、10.29%,每年平均在10%左右。同期,创业板指表现则非常差,这3年分别是-40.01%、-50.51%和7.81%,特别是2017和2018年,由于商誉减值等原因,创业板指利润大幅下跌。

二级市场上,创业板指从2015年6月最高的4037点下跌到2018年底最低的1184点,调整幅度为70.7%。沪深300指数从2015年6月最高的5380点调整到2016年3月份的2821点,调整幅度是47.6%,调整幅度远小于创业板指数,并且从2016年上半年开始到2018年初,走出了一波慢牛行情。

最后是2020年至今,从2020年开始,趋势好像发生了改变,不再是沪深300优于创业板指。从收入增速上看,创业板指2020年和2021年的收入增速分别为2.89%和29.6%,高于沪深300同期的1.59%和16.65%;从利润增速上看,创业板指2020年净利润增速分别为18.31%,远高于沪深300的0.19%。2021年,创业板指的利润增速是7%,低于沪深300的13.14%。

二级市场上,沪深300从2021年2月份最高点的5930点调整到2021年12月31日的4940点,调整幅度为16.7%。同期,创业板指从2021年3月25日最低点的2603点上涨到2021年12月31日的3322点,上涨幅度为27.6%。这段时间创业板指具有明显的正收益率与超额收益率。

通过上面几个时间段的分析,可以看到,二级市场的走势和整体的利润增速是高度相关的。利润增速快的阶段,基本对应着整个指数的相对强势。那么,是什么原因引起的大盘与中小盘之间的这种典型的利润增速变化的呢?

笔者认为,或许可以从国家产业政策变化的角度来分析。接下来,从三个时间段的典型的产业政策进行分析。

首先是,2012年至2015年。该阶段,国家政策鼓励中小公司,特别是创业板公司的并购与重组。当时,大量上市公司的并购重组对其营业收入增长和净利润增长产生巨大的推动作用,不少上市公司通过定向增发等方式筹集资金用于并购重组。

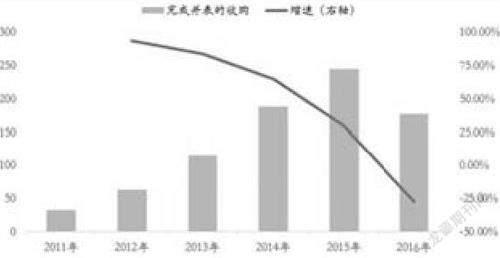

从图1可以看出,2012年开始到2015年,创业板的并表收购迅速增长,并在2015年达到顶峰,但从2016年开始有明显下降。

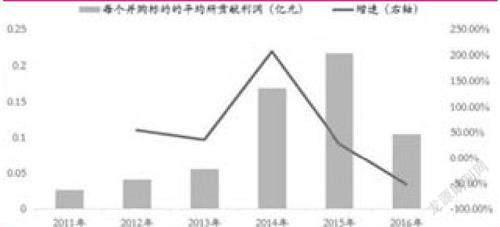

数据来源:Wind,天风证券研究所

从图2可以看出,每个并购标的对上市公司净利润的贡献也从2012年开始也逐渐增长,特别是2014年和2015年增速很快,但从2016年开始下降。

事实上,这段时间里,主板大市值的公司也有一些并购与重组,但是一来主板大市值公司的并购重组相对较少,二来主板大市值公司本身体量已经比较大,并购重组新引进的并表收入对其整体的增量影响比较小。再者,并购重组里,新兴行业总体会多一些。

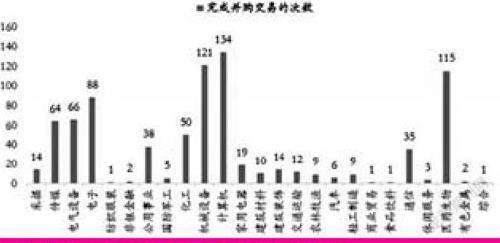

圖3显示的是创业板完成并购重组次数的行业分布,从中可以看出,完成并购交易(对利润有影响的并购)最多的行业分别是计算机、机械设备、医药生物。

数据来源:Wind,天风证券研究所

而之所以出现如此情况,我们可以从政策演变上寻找蛛丝马迹。例如,《上市公司重大资产重组管理办法》,最早于2008年发布,此后分别在2011年、2014年和2016年经历了三次修订。2011年修订中,明确了借壳上市的认定标准。2014年修订中,增发的定价方式调整为并购套利创造空间;并且允许募集配套资金,且在2015年提高募集配套资金的规模上限。这两次修订,都极大地利好了并购的推进。

但是2016年修订后,募集配套资金的定价方式收紧,并且不允许将配套资金用于补充流动性或者偿还债务。2017年初新出台了再融资新规,这个新规压缩了套利空间,减持新规进一步打击了并购重组热情。

政策的变化引起2013年~2015年并购重组扩张阶段以及2016年后并购重组收缩阶段。而这在利润增速方面的影响也是巨大的。

其次是2016年至2020年底。这个阶段的主要政策,一是上面所提到的并购重组的收紧;二是供给侧改革的实行。2015年11月10日,国内政策开始提出供给侧结构性改革。从供给侧改革的实际推动情况看,其淘汰了很多落后产能,使得产能向比较高效的优秀企业集中,特别是在资源品及制造业的上游中表现得非常突出,比如煤炭、有色、钢铁、化工等行业。该阶段,资源品及制造业上游企业利润和利润率都出现大增,而其下游的一些企业,则表现为毛利率和净利润的下降。体现在行业上,资源品及制造业上游企业普遍是体量比较大的公司,更多地集中于沪深300等市值较大的公司。而下游利润受损的企业更多体现在创业板等中小市值公司。

当然,这段时间创业板利润大幅下降的另一个原因是与此前的大量并购重组有关。因为在并购重组中上市公司溢价买入一些资产,这些资产在后续经营中不及并购前的利润预期,导致上市公司计提了巨额的商誉减值。

最后是2020年底至今。从2020年底开始,我国的产业政策从整体上发生转变,从原来的鼓励特别大的做大,开始转向于反垄断,鼓励中小型企业的发展。同时,开始反对大企业和一些特定行业的暴利。因此,2020年底,我国宏观产业政策呈现出这样的特点,即反垄断、反暴利、提倡共同富裕。

抑制暴利行业的利润、抑制特大型企业的垄断利润、鼓励中小型企业的发展,或许将成为未来若干年的产业政策导向。而这可能也会体现为大盘股和中小盘股的利润增速亦发生相应的变化。或许,未来可能大概率可以预期的是:在中期时间里,中小盘股整体走势会强于大盘股。或许从2021年2月底开始,就已经成为了新一轮大市值与中小市值风格轮动的开始。

纵观前几轮的风格轮动,由于涉及产业政策的变化,且产业政策的影响作用都是中期的影响,因此,这种轮动的时间一般也会不太短,可能至少要以3-5年为一个周期进行考虑。