基于财务视角分析中国飞鹤的发展

吴国蕊

南平建设集团信达供应链有限公司,福建建阳 354200

0 引言

2008年的“三鹿牌婴幼儿奶粉”事件重创了我国消费者对乳制品的消费信心,但经过13年的发展,消费者、乳品企业、监管层面对于中国婴幼儿配方奶粉(简称“婴配粉”)的监管力度愈发严格,根据国家统计局数据显示,2020年和2021年婴配粉抽检合格率分别为99.89%和99.88%。中国飞鹤有限公司(简称“中国飞鹤”)也在13 年中获得了发展的好机会,成为中国奶粉行业的龙头企业。

中国飞鹤以“更适合中国宝宝体质”为定位,以“五十多年安全零事故”为依托,为产品做出了安全承诺,为重构中国消费者心智迈出了第一步。2019年11月中国飞鹤在港交所成功上市,成为中国历史上首发市值最大的奶粉企业,荣膺国产婴配粉的第一品牌。

中国飞鹤是中国优秀奶粉企业的典型代表。通过分析中国飞鹤的财务状况,能够更加直观地体现企业的发展状况和存在问题。因此本文基于财务视角分析数据,为中国飞鹤提供一些合理的建议,也通过分析中国飞鹤的发展,为其他中国奶粉企业提供借鉴和启发。

1 中国飞鹤主要财务情况分析

1.1 中国飞鹤的资产负债和利润分析

中国飞鹤2016—2020年的资产负债表和利润表分别见表1和表2。中国飞鹤的资产从2016年的46.95亿元到2020年的283.23 亿元,翻了6 倍,企业的规模不断壮大;负债从23.18 亿元到2020年的91.37 亿元,翻了3.94 倍,负债增长速度小于资产增长速度,负债增长后,负债的利息能够从税前利润扣除,减少企业所得税应纳税所得额,从而减少了企业应纳所得税,企业的负债额越大,负债利息抵税效应越大,越有利于企业的进一步发展;股东权益从23.77 亿元到2020年的191.86 亿元,翻了8 倍,企业股东投入加大,经营获利也不断增加,企业发展加快;营业收入从37.24 亿元到185.92 亿元,翻了4.99 倍,商品销量不断增长,业务不断扩大;净利润从4.06 亿元到74.37 亿元,翻了18 倍,净利润增长速度大于营业收入增长,企业收益显著增加。以上数据表明,中国飞鹤2016—2020年企业运营良好,经营成果突出,企业在不断地发展壮大。

表1 利润表主要数据 单位:亿元

表2 资产负债表主要数据 单位:亿元

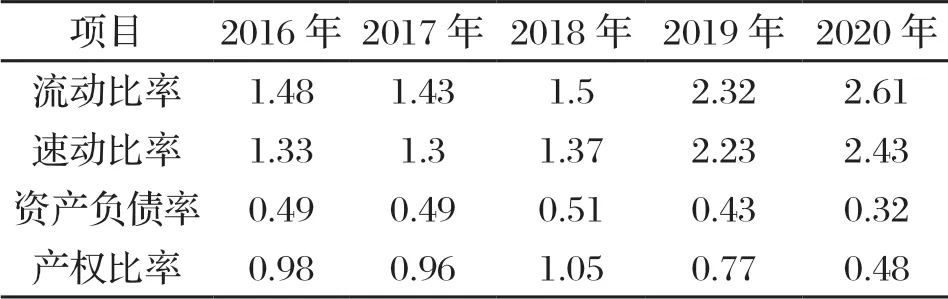

1.2 中国飞鹤偿债能力分析

偿债能力是指企业用资产来清偿企业债务的能力,主要分为偿还长期债务与短期债务的能力[1]。中国飞鹤偿债能力指标如表3所示。

从表3可以看出,2016—2020年中国飞鹤的流动比率逐年增长。2016—2018年在2以下;2019年和2020年在2以上。在通常情况下,企业的流动比率在2比较适合,说明中国飞鹤的短期偿债能力不断增强。

表3 中国飞鹤偿债能力指标

2016—2020年中国飞鹤的速动比率均超过了1;2019年和2020年中国飞鹤的速动比率分别达到2.23、2.43,与2019年和2020年的流动比率较为接近。在通常情况下,企业的流动比率在1比较适合,说明中国飞鹤的变现能力在不断变强,现金持有在增多,可以进一步提高企业资金的利用效率。

2016—2019年中国飞鹤的资产负债率在正常范围40%~60%内;2020年中国飞鹤的资产负债率为32%,低于正常范围,说明可能是公司融资管理相对保守,财务杠杆作用没能充分发挥[2]。

2016—2020年中国飞鹤的产权比率均小于1.2,其中2020年产权比率为0.48。在通常情况下,企业的产权比率的标准值是1.2,说明中国飞鹤的长期偿债能力强,债权人投资风险低,受到保障的程度高。

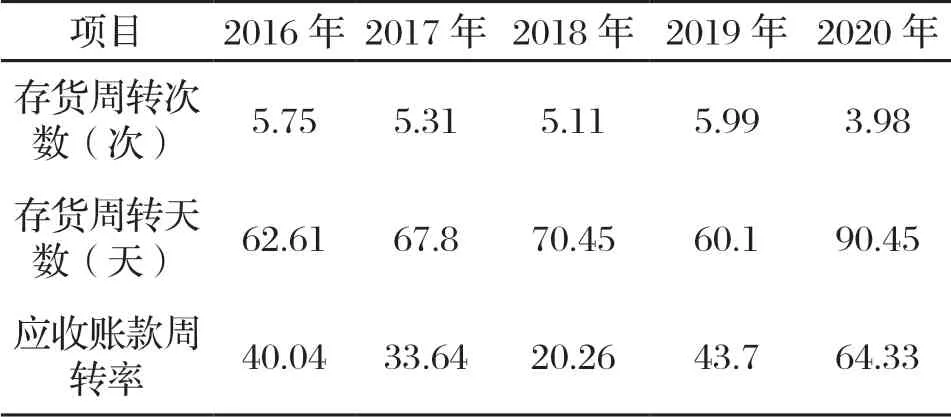

1.3 中国飞鹤的营运能力分析

营运能力是指企业利用资产赚取利润的能力。企业营运能力可以通过应收账款周转率、存货周转天数、存货周转次数来分析[1]。中国飞鹤营运能力指标如表4所示。

表4 中国飞鹤营运能力指标

2016—2019年中国飞鹤的存货周转次数和天数相近;2020年中国飞鹤的存货周转次数减少,存货的周转天数增加。在通常情况下,企业在一定时间内存货周转次数越多越好,存货的周转天数越短越好,说明中国飞鹤的存货周转速度变慢,占用资金量变大,资金变现速度变慢,存货库存压力变大。

2016—2019年中国飞鹤的应收账款周转率为20%~40%;2020年中国飞鹤的应收账款周转率为64.33%,大幅度增加。在通常情况下,企业的应收账款周转率越高越好,收账迅速加快,账龄较短,有利于资金的回收,说明中国飞鹤的应收账款风险加大,资金占用率高,利用率降低。

1.4 中国飞鹤的盈利能力分析

盈利能力是指企业资金的增值能力。企业的盈利能力通过营业收入利润率、总资产收益率、净资产收益率来分析[1]。中国飞鹤盈利能力指标如表5所示。

表5 中国飞鹤盈利能力指标

2016—2020年中国飞鹤的营业收入利润率在逐年增长,说明中国飞鹤获利水平提升,企业发展良好。

2016年中国飞鹤的总资产收益率0.09,五年中最低;2017—2019年中国飞鹤总资产收益率基本持平,2020年中国飞鹤的总资产收益率0.26,增长较多,说明中国飞鹤的盈利能力增强,发展潜力变大。

2018年中国飞鹤的净资产收益率在17%;2019—2020年中国飞鹤的净资产收益率都维持在30%以上,说明中国飞鹤的盈利水平稳定,股东投资所获得的回报水平得以保障。

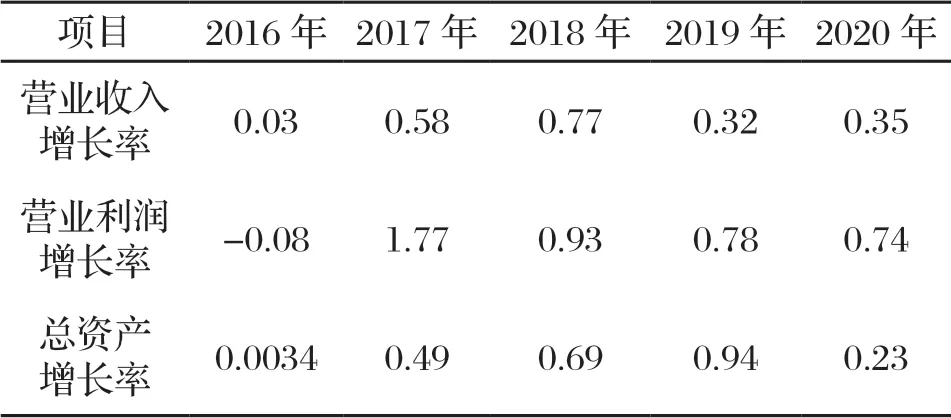

1.5 中国飞鹤的发展能力分析

发展能力是指企业扩大规模、壮大实力的潜在能力。企业的发展能力可以通过营业收入增长率、营业利润增长率、总资产增长率来分析[1]。中国飞鹤发展能力指标如表6所示。

表6 中国飞鹤发展能力指标

2016—2018年中国飞鹤的营业收入增长率从0.03到0.77,增长快速;2019—2020年,中国飞鹤营业收入增长率的增长情况趋于稳定,营业收入增值率越高,说明中国飞鹤发展前景越好。

2016年中国飞鹤的营业利润增长率为-0.08;2017年中国飞鹤的营业利润增长率为1.77,说明企业高速发展,营业管理能力大幅度提升;2018—2020年中国飞鹤的营业利润增长率趋于稳定。营业利润增长率越高,说明中国飞鹤发展越好。

2016—2019年中国飞鹤的总资产增长率从0.0034发展到0.94,扩张速度飞快;2020年中国飞鹤的总资产增长率为0.23。总资产增长率升高,说明中国飞鹤的资产经营规模扩张速度加快;总资产增长率降低,说明中国飞鹤放缓了扩张速度。

2 借用财务管理促进中国飞鹤发展

2.1 利用财务杠杆,提高资金利用率

一是利用财务杠杆,发挥资金优势,将资金投入到高端奶粉、绿色奶粉的研究中,以国际标准衡量自己产品的品质,生产出符合国际市场需求的奶粉[3]。二是增强科技创新力和竞争力,对现有奶粉生产链条进行升级改造,改进养殖技术和饲养条件,尽量减少加工、运输等环节,发挥产业链与创新链作用,利用技术创新体系,加大产品研发力度,生产出高品质的产品[4]。三是发挥国产奶源优势,坚持绿色低碳环保理念,走绿色奶粉、品质奶粉的发展道路,打造绿色产业模式,用更多的数字化、智能化新技术服务于奶粉生产,提高产品的竞争力。

2.2 加强存货管理,提高存货周转率

首先,应加强产业链的布局管理。加快上下游产业链的布局,利用“奶农+合作社+企业”的模式,强化奶源基地建设,提高自有奶源的比例,节约生产成本,提高企业竞争力[5]。其次,应进一步加强销售渠道布局。布局线上线下销售,线上入驻天猫旗舰店、京东商城、唯品会等电商平台,线下进入超市和社区[6]。再次,可以借助新媒体淘宝、抖音、快手等直播平台,打开新的销售渠道。最后,通过线上线下的有效衔接,节约仓储、运输等成本,进而降低存货总量,提高存货周转率。

2.3 抓住政策机遇,提高总资产增长率

一是在全球新冠肺炎疫情的影响下,进口奶粉成本提高,生产周期变长,质量安全事件频出。为了让更多的中国人倾向于选择国产奶粉,应抓准时机,利用国内资源优势,提高奶粉质量,保障奶粉供应,最大程度保障奶粉市场需求,抢占更多的奶粉市场份额[7]。二是立足国产乳业地域优势,根据国内消费者需求,走差异化战略创新路线,在满足消费者需求的同时,提高市场占有率。三是抓住三胎政策出台的契机,在增加乳业市场容量的同时,以打造更新鲜、更高品质奶粉为目标,不断升级转变,提高市场竞争力,获取更高地利润增长空间[8]。

3 小结

通过对中国飞鹤的财务分析,发现其财务管理中资产负债率低、财务杠杆效应发挥不充分、资金利用效率低、存货多、存货周转速度慢、总资产增长率低等问题。提出通过利用财务杠杆提高资金利用效率,加强存货管理提高存货周转率,抓住政策机遇提高总资产增长率等建议,以解决其财务管理问题,进一步提高市场占有率和国际竞争力。