数字普惠金融的增收效应与作用机制

——基于中国市级面板数据的实证分析

石玲玲

华南农业大学 公共管理学院,广东 广州 510642

余秀江 杨 威 梁伟森

华南农业大学 经济管理学院,广东 广州 510642

一、引言

实施乡村振兴战略是新时代“三农”工作的总抓手(韩俊,2018[1])。“十三五”时期,中国脱贫攻坚目标任务如期完成,农村贫困人口全部脱贫。站在“第二个百年征程”新起点,国家从脱贫攻坚迈向乡村振兴,着力推动农业农村现代化。2022年2月,《中共中央国务院关于做好2022年全面推进乡村振兴重点工作的意见》(下称2022中共中央一号文件)发布,指出牢牢守住两条底线,其中之一是不发生规模性返贫,强调促进脱贫人口持续增收。

居民收入是“富裕度”的重要衡量,也是绝对贫困界定的重要指标。金融服务在脱贫攻坚战中发挥重要作用,普惠金融作为解决金融服务“最后一公里”的主要方式,对居民减贫增收起到关键作用(贝多广,2017[2])。2013年,中国将“普惠金融”写入中共中央的决议,进一步强化金融服务对小微企业、农民和城镇低收入人群的有效覆盖。2016年,首个国家级普惠金融战略规划《推进普惠金融发展(2016-2020年)》发布,以提高金融服务覆盖率、可得性和满意度为目标,鼓励创新金融产品和服务手段,为金融抑制群体(如农民、城镇低收入人群和贫困人群等)提供价格合理、便捷安全的金融服务。2022中共中央一号文件首次单列“强化乡村振兴金融服务”,强调加大支农支小再贷款、再贴现支持力度,发展农户信用贷款,凸显政府对解决农村金融供给不足、增强金融普惠性的重大决心。

伴随数字技术发展,普惠金融逐步嵌入“数字元素”。经过多次迭代,在金融服务场景中不断扩大广度和深度。根据《北京大学数字普惠金融指数(2011-2020)》报告,中国的数字普惠金融业务在这十年间实现了跨越式发展,指数中位数由2011年的33.6增长到2015年的214.6,2020年进一步增长到334.8,涨幅近9倍。这十年是移动互联网快速发展阶段,信息传输进入全民4G时代。在需求层面,居民智能手机普及率快速提升,手机上网人数近10亿人,为数字普惠金融发展提供了用户基础。在供给层面,多家银行业金融机构开发、推广自家的手机银行平台,逐步提高线上业务规模;互联网银行如微众银行、网商银行和新网银行等快速崛起,依托大数据为企业、个人提供贷款支持,着力提高小微企业、低收入群体的信贷比重。相比以往,互联网发展提高了金融供需的匹配效率,使得居民储蓄、投资更加便利,为促进居民增收提供了可能性。

鉴于此,本文着重从理论和实证层面探讨数字普惠金融的居民增收效应,并分析其作用机制及实现情境,为防止返贫致贫、推进乡村振兴,提供针对性的政策建议。

二、文献综述与研究假说

增加农民收入是“三农”工作的中心任务,乡村振兴战略实施要重点关注收入问题(姜长云等,2021[3])。一些学者探讨了数字金融的增收减贫效应。Mushtaq and Bruneau(2019)[4]基于2001—2012年62个国家面板数据的分析表明,数字技术有助于促进普惠金融的减贫效应,缩小贫富差距。黄倩等(2019)[5]基于中国省级面板数据的实证也支持这一结论。刘心怡等(2022)[6]使用地区收入与均值的离散水平来衡量共同富裕,研究表明数字普惠金融显著促进了共同富裕。陈慧卿等(2021)[7]以农村地区为主要对象,研究表明数字普惠金融能够显著提高农村居民收入,其减贫效应随经济发展、财政支持的提高而减小;随城镇化水平的提高而增大。刘丹等(2019)[8]的研究表明金融数字化对农民非农收入的正向溢出效应。梁双陆和刘培培(2019)[9]、李牧辰等(2020)[10]基于省级面板数据,从城乡收入差距视角分析发现数字普惠金融发展对城乡收入差距存在收敛效应,后者还探讨了覆盖广度、使用深度和数字化程度收敛效应的差异。曾福生和郑洲舟(2021)[11]从多个维度衡量农村贫困,使用PSTR模型探讨了农村贫困与数字普惠金融的关系,研究表明数字普惠金融能够有效减缓消费和收入贫困,而对教育贫困的减缓作用并不理想。梁榜和李晓琳(2021)[12]立足微观视角进行分析,基于CFPS数据和面板固定效应模型的实证表明,数字普惠金融的发展能够改善收入分配状况;同时DID模型分析也验证了普惠金融政策和规划实施的有效性。然而,也有研究指出,目前中国数字普惠金融发展水平不高,部分群体由于数字工具的匮乏而面临“金融排斥”,加之受教育水平影响导致的“数字鸿沟”,进而加剧了相对贫困(胡联等,2021[13]),以微观数据进行的实证分析也验证其说法。中国社会科学院发布的《中国县域数字普惠金融发展指数报告2021》显示,2017—2020年全国县域数字普惠金融发展呈快速上升趋势,服务广度得分较2017年提高8倍以上。数字金融服务水平的整体提升会渗透到边缘群体,进而增强居民投资、理财能力。因此,金融数字化能在一定程度上克服金融服务的空间障碍,提高金融服务对城乡金融抑制群体的覆盖面,促进收入提高。由此本文提出假设1。

假设1:数字普惠金融发展有助于提高城乡居民收入水平。

然而,现有研究对数字普惠金融的衡量主要有三个方面,即覆盖广度、使用深度和数字化水平。颜建军和冯君怡(2021)[14]的研究表明,数字普惠金融广度、深度均可促进居民消费升级;数字化水平对农村居民消费升级的影响显著,而对城镇居民的影响不显著,存在异质性。刘魏(2021)[15]使用Kakwani收入不平等指数衡量相对贫困,实证表明数字普惠金融广度每增加1%,居民发生相对贫困的概率下降2.48%;深度指数每增加1%,发生相对贫困的概率下降5.89%。杨少雄和孔荣(2021)[16]基于陕西、宁夏和山东三省(区)1947户农户调查数据分析得出,数字金融参与能够显著提高农户收入,其中数字信贷的影响效应最高,其次是移动支付,数字理财的影响效应最低。消费提升可改善居民生活质量,提高居民获得感、幸福感。郭华等(2020)[17]将数字普惠金融分解为金融覆盖、支付服务、信贷服务和投资服务,实证表明不同维度的数字金融对农村居民生活改善存在区域异质性。邹新月和王旺(2020)[18]从空间计量视角分析数字金融对居民消费的影响,结果表明它可通过收入、移动支付、消费信贷和保险促进消费增加。由此可见,从覆盖广度来看,金融抑制群体获得金融服务的可能性越大,其可通过储蓄、信贷,改善收入水平的可能性越大;从使用深度来看,城乡居民在可接触金融服务基础上通过合理成本的金融交易,依据金融交易量的提升促使生产投资规模扩张,进而较大程度提高收入水平;从数字化水平来看,依托智能手机普及与数字技术发展,居民更容易接触数字金融、提升金融素养,并通过金融交易促进增收。由此本文提出假设2a~2c。

假设2a:数字普惠金融的覆盖广度可作用于居民增收。

假设2b:数字普惠金融的使用深度可作用于居民增收。

假设2c:数字普惠金融的数字化程度可作用于居民增收。

关于数字普惠金融增收的作用机制,姚凤阁和李丽佳(2020)[19]将其分为直接作用和间接作用,前者表现为缩减供应和使用成本,后者则是通过经济增长、收入分配服务“长尾市场”(如中小微企业、农民和低收入群体)发挥作用。杨伟明等(2020)[20]的研究表明数字普惠金融显著提高了中国城乡居民人均可支配收入,且经济增长和创业行为存在中介效应。孙子淞和李子联(2021)[21]认为在乡村振兴背景下,数字普惠金融为农村地区提供的金融支持催生农村新业态、新模式,并通过经济增长的“涓滴效应”惠及低收入人群。数字金融能够促进农户市场参与行为,进而缓解相对贫困(吴静茹等,2021[22])。因此,数字普惠金融发展能够助力地区经济增长,进而提高居民收入水平。此外,也有学者从产业视角进行研究,唐文进等(2019)[23]基于中国283个地级及以上城市的面板数据分析得出,适度的数字普惠金融发展能够促进产业结构升级。张庆君和黄玲(2021)[24]以中国中部六省为研究对象,研究表明数字普惠金融发展能够促进地区产业结构转型升级,驱动经济高质量发展。从目前的阶段定位来看,数字金融服务广度、深度均有益于促进经济高质量发展(姜松和周鑫悦,2021[25]),而高质量发展意味着居民更满意的收入、更可靠的社会保障,最终迈向共同富裕(王静,2021[26])。就业是社会安定的保障,根据《中国统计年鉴2021》,2020年农村居民工资性收入占比40.71%,城镇居民工资性收入占比60.18%,就业对居民收入具有重要影响。方观富和许嘉怡(2020)[27]、Geng and He(2021)[28]分别基于中国家庭跟踪调查数据、“一带一路”沿线国家数据的实证表明,数字普惠金融可以促进居民就业,增加工资性收入。冉光和和唐滔(2021)[29]基于省级面板数据的研究表明,数字普惠金融能够显著促进社会就业,尤其是中小微企业就业和第三产业就业。从城乡差异来看,赫国胜等(2021)[30]的研究表明数字普惠金融对城镇就业促进作用强于乡村,更有利于缓解经济相对发达地区的就业压力。因此,数字普惠金融可通过经济增长、产业升级和就业拉动促进居民增收。由此本文提出假设3a~3c。

假设3a:数字普惠金融可以通过经济增长促进居民增收。

假设3b:数字普惠金融可以通过产业升级促进居民增收。

假设3c:数字普惠金融可以通过就业拉动促进居民增收。

现有研究多以省级面板或微观调查数据为样本,少有涉及市级样本;且数字金融增收机制的验证多以经济增长为中介变量,较少考虑产业升级、就业拉动的间接作用。据此,本文立足市域视角,以2013—2019年中国284个市级地区面板数据为样本,构建模型研究数字普惠金融的增收效应及其城乡差异。除了探讨数字金融结构的直接作用,本文还分析经济增长、产业升级、就业拉动的中介效应,为“十四五”时期缩小城乡发展差距、推进乡村振兴战略提供经验证据,进一步巩固“十三五”时期脱贫攻坚成果、防止发生规模性返贫。

三、模型设定与数据样本

(一)模型构建

为研究数字普惠金融能否带动地区居民的收入提高,本文构建基准模型如式(1)。

INCi,t=α+βDIFIi,t+γControlsi,t+μi+εi,t

(1)

其中,i代表城市;t代表年份;μi是个体固定效应;εi,t是残差项。INC是地区居民收入水平,参考朱一鸣和王伟(2017)[31]的研究,使用人均可支配收入衡量;相应地,城镇居民收入水平CITYINC用城镇居民人均可支配收入衡量,农村居民收入水平RURALINC用农村居民人均可支配收入衡量。DIFI是地区普惠金融发展水平,使用北京大学数字普惠金融指数衡量。Controls是控制变量,包括财政支持SUP,采用财政支出占地区GDP比重进行测度;教育水平EDU,采用地区每万人的教师数进行衡量;医疗水平MED,以地区每万人的医生数进行测度;基础建设INF,以城市年末道路面积/土地面积进行测度;物流发展LOG,以邮政业务收入/地区GDP进行测度。

为探讨数字普惠金融的居民增收作用机制,本文直接作用的实证模型如式(2)。

INCi,t=α+βDIFI1i,t(DIFI2i,t或DIFI3i,t)+γControlsi,t+μi+εi,t

(2)

其中,以覆盖广度DIFI1衡量数字金融的可得性;以使用深度DIFI2衡量数字金融的服务内容、使用情况;以数字化程度DIFI3衡量数字金融的便利性、服务成本。

间接作用的分析使用中介效应模型,设定如式(3)、式(4)。

Mi,t=α+δDIFIi,t+γControlsi,t+μi+εi,t

(3)

INCi,t=α+β′DIFIi,t+β1Mi,t+γControlsi,t+μi+εi,t

(4)

式(1)、式(3)和式(4)形成了中介效应检验的标准“三步法”。若式(1)的DIFI系数β显著,则按中介效应立论,否则停止分析;若式(3)的DIFI系数δ和式(4)的M系数β1均显著,则变量M的中介效应显著,否则要用Bootstrap检验δ×β1(若p值范围不包括0,则M的中介效应显著,否则停止分析;若式(4)的DIFI系数β′显著,则存在M的部分中介效应(中介效应占比δ×β1/β),否则存在M的完全中介效应。

考虑数字普惠金融增收的中介效应,中介变量M有三个。一是经济发展ECO,以地区人均GDP测度;二是产业升级IUS,借鉴唐文进等(2019)的研究使用产业结构升级指数衡量,即IUS=第一产业产值比重×1+第二产业产值比重×2+第三产业产值比重×3;三是就业拉动EMPL,以城镇单位从业人数与城镇私营和个体从业人数加总进行测算。

此外,本文在遗漏变量的内生性处理中加入了两个变量,即城镇化率URBAN(城镇居民常住人口数量/地区常住人口数量)和产业结构IND(第一产业产值占比);为了平缓数据趋势,对变量INC、CITYINC、RURALINC、DIFI、DIFI1、DIFI2、DIFI3、ECO和EMPL均取对数。

(二)数据来源

本文的数据蓝本是中国城市统计年鉴,市级地区近300个。由于部分市级地区的缺失数值过多,将其剔除,最后剩余284个市级地区样本。研究期限为2013—2019年,移动互联网的快速发展使得数字普惠金融具有良好的硬件基础,由此组成1988个观察值的非平衡面板数据。数据来源于北京大学数字普惠金融指数(郭峰等,2019[32])、2014—2020中国城市统计年鉴以及各省统计年鉴、WIND数据库。由于样本量较大,数据统计过程中有可能出现异常值,为此本文在模型估计中进行1%和99%分位数缩尾处理。

四、实证结果与分析

(一)基准模型实证结果

1. 数字普惠金融的增收效应。本文运用方差膨胀因子VIF进行多重共线性检验,根据stata 16软件检验结果,VIF最大值为3.08,均值为1.87,表明自变量之间不存在严重的多重共线性问题。F检验的p值为0,豪斯曼检验的p值也为0,据此使用固定效应模型估计。

表1报告了基准模型的回归结果,其中的模型(1)以地区人均可支配收入INC为因变量,模型(2)和(3)则分别以城镇居民人均可支配收入CITYINC、农村居民人均可支配收入RURALINC为因变量。根据回归结果,模型(1)、(2)和(3)的DIFI系数均与因变量在1%的统计水平上显著正相关,验证了假设1,表明数字普惠金融发展能够显著提高城乡居民收入水平,促进生活改善。值得注意的是,以RURALINC为因变量回归分析中的DIFI系数值大于以CITYINC为因变量的模型,进一步使用似不相关回归(SUR)检验模型(2)、(3)的DIFI系数差异显著性(王修华和赵亚雄,2020[33]),结果显示p值为0,即数字普惠金融发展对城乡居民的增收效应差异显著。实证表明,数字普惠金融发展的农村居民增收效应大于城镇区域,更有利于促进农村居民增收。这与张碧琼和吴琬婷(2021)[34]、杨怡等(2022)[35]的实证结论相一致,即数字普惠金融缓解了农村金融抑制,更多的农村居民或家庭通过获取金融服务提高收入水平。同时,城镇居民的金融覆盖和使用更广泛,数字金融发展对其收入提高的边际效应小于农村居民。因此,缩小城乡居民收入差距、推动乡村振兴战略实施有赖数字普惠金融的大力发展。

表1 基准模型的回归结果

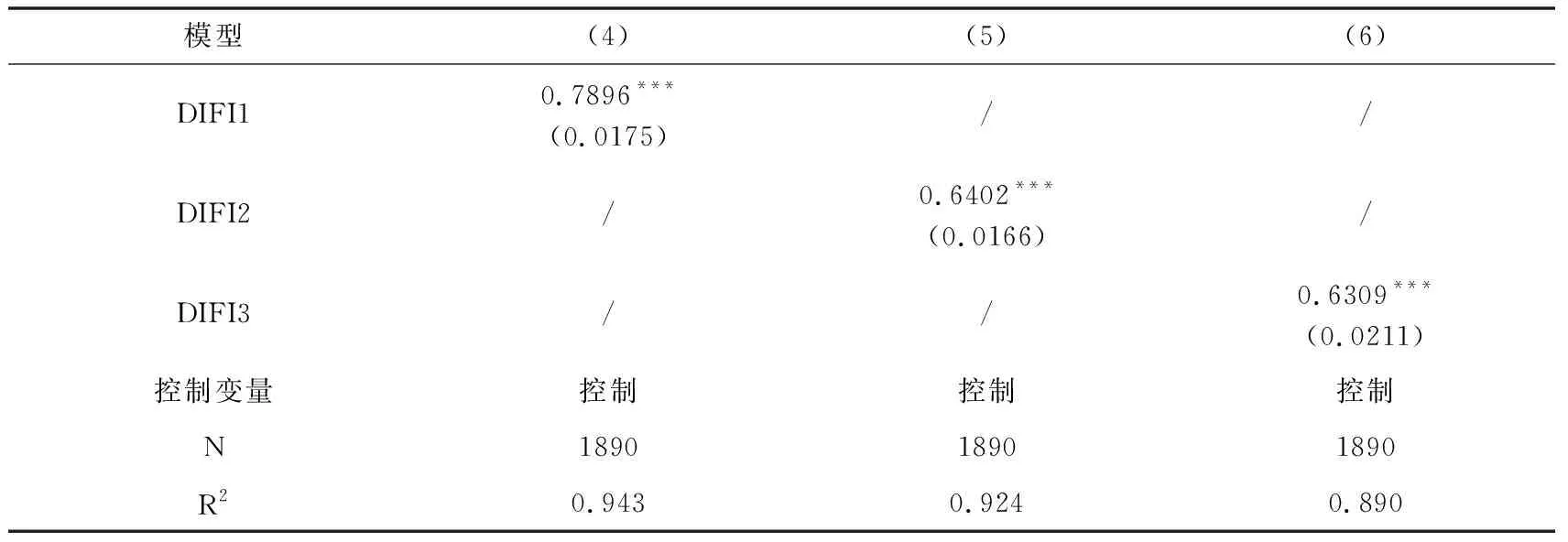

2. 不同维度数字普惠金融的增收效应验证。本文进一步探讨数字金融覆盖广度、使用深度和数字化程度对地区居民收入水平的影响,对模型(2)进行固定效应模型估计(表2)。DIFI1与INC在1%的统计水平上显著正相关,验证了假设2a,即数字金融覆盖广度的增加有利于促进地区居民收入提高。覆盖广度衡量金融的横向化发展,主要有支付宝的账户覆盖率;覆盖率越高代表地区居民对数字金融的接触机会越多,越有助于培养存款理财意识、改善未来生活质量。DIFI2与INC显著正相关,验证了假设2b,即数字金融使用深度的增加有助于促进居民增收。使用深度衡量金融的纵向化发展,包括支付业务、货币基金业务、信贷业务(个人消费贷和小微经营贷)、保险业务、投资业务和信用业务。使用深度越高代表地区居民对数字金融的使用越频繁、交易规模越大:通过支付交易享受卖方市场竞争给予消费者的价格优惠;通过货币基金提高个人投资净收益;通过信贷业务增加生计、教育投资以提高未来收入;同时通过保险服务增强抗风险能力以避免突发事件导致收入剧减、陷入贫困等。DIFI3与INC显著正相关,验证了假设2c,即金融服务数字化具有显著的增收效应。数字化程度的考虑有两个方面,一是服务便利性(包括移动支付、信用支付、二维码支付),这是正向指标;二是服务成本(贷款利率),这是逆向指标。金融服务的数字化程度越高,城乡居民获得金融服务越便利、信贷成本越低,其金融服务的重复博弈可能性越大,进而通过存款理财、信贷投资促进收入提高、生活改善。因此,数字金融的纵向化、横向化发展以及便利服务和成本降低,均可直接作用于地区居民收入提高。

表2 数字普惠金融增收的直接作用机制验证

(二)稳健性检验和内生性处理

第一,模型(1)的控制变量INF不显著,将其剔除后进行稳健性检验,见表3的模型(7),结果显示DIFI与INC显著正相关。第二,“十三五”时期中国更加重视普惠金融发展,为此本文选取2016—2019年的样本进行分析,模型(8)的DIFI与INC显著正相关。第三,由于人均收入越高,获得数字普惠金融的机会越大,因此模型可能存在反向因果导致的内生性问题。参考张勋等(2019)[36]、周天芸和陈铭翔(2021)[37]的研究,使用“市级地区与杭州的距离DISTANCE”作为工具变量进行回归分析,结果见表3模型(9)。在第一阶段回归中,工具变量DISTANCE对DIFI的回归系数显著小于0,F统计值为47.08(大于10);同时最小特征值统计量为62.16,大于15%的临界值8.96,通过弱工具变量检验;而且模型(10)的DIFI与INC显著正相关。第四,为缓解时滞问题,使用自变量的滞后一期估计基准模型,结果表明上期的地区数字普惠金融发展有助于促进当期的居民收入增加。第五,为了缓解遗漏变量导致的内生性问题,模型(11)在模型(1)的基础上加入城镇化率URBAN和产业结构IND,结果仍然支持DIFI与INC显著正相关。第六,考虑地区居民收入变动的趋势性,为避免静态面板引发的偏差,在基准模型中加入滞后一期的因变量INC,并使用系统GMM方法进行估计,结果见表3(12)。结果显示,AR(1)的p值为0.031,小于0.10;AR(2)的p值为0.909,Hansen的p值为0.496,均大于0.10,系统GMM模型估计结果可信,DIFI与INC仍显著正相关。

表3 稳健性检验与内生性处理

续表3

(三)不同收入群体的异质性——分位数回归

高质量的乡村振兴强调缩小经济社会发展中的地区差异、城乡差距和收入差距,扎实推进共同富裕(黄承伟,2021[38])。为探讨数字普惠金融对不同收入群体的增收效应,本文使用面板数据固定效应的分位数回归进行估计(表4)。表4中模型(13)~(17)分别对应10%、30%、50%、70%和90%分位点,体现数字普惠金融发展对低收入群体、中低收入群体、中等收入群体、中高收入群体和高收入群体的增收效应。

表4 不同收入群体的数字普惠金融增收效应

由表4可见,无论是哪个分位点,DIFI均与INC在1%的统计水平上显著正相关,表明数字普惠金融发展有助于促进地区全体居民收入提高。观察各分位点上的DIFI系数值,30%分位点的系数值最大,其次是50%和10%分位点,系数值较小的是70%和90%分位点。这说明地区数字普惠金融发展更有助于促进中低收入群体的生活改善,对中高收入和高收入群体的增收效应相对较弱。从模型(13)~(17)DIFI系数的变化趋势来看,呈“先平缓上升,后加速下降”特点,说明数字普惠金融有助于缓解社会贫富差距,推动人民高水平的“富裕”。

(四)数字普惠金融增收机制验证

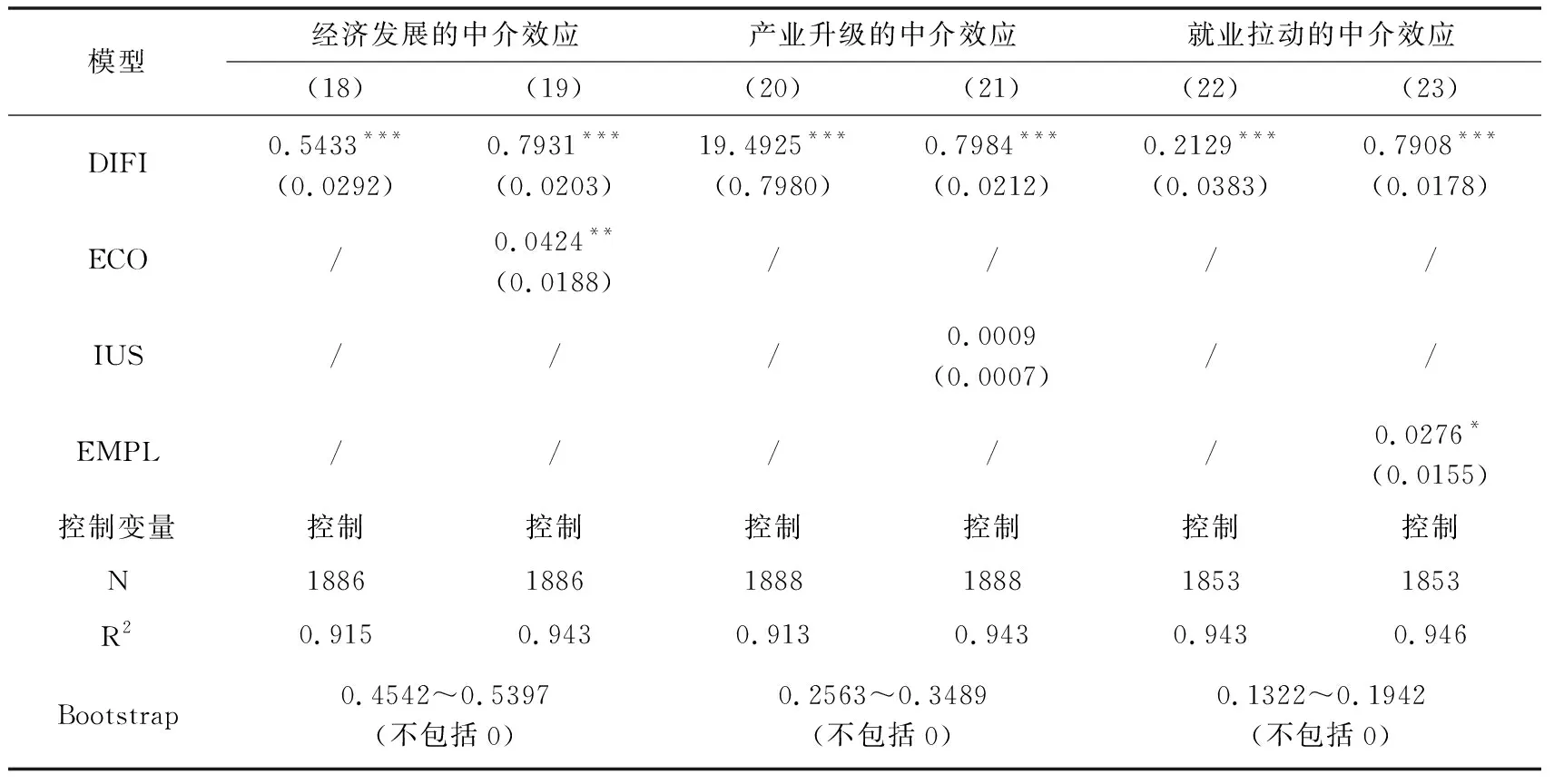

数字普惠金融增收除了存在直接作用,还可能存在经济发展ECO、产业升级IUS和就业拉动EMPL的中介效应。据此本文参考温忠麟和叶宝娟(2014)[39]的中介效应检验流程进行分析(表5)。

表5 数字普惠金融增收的间接作用机制验证

第一,经济增长的中介效应。表1的模型(1)和表5的模型(18)、模型(19)构成了经济增长ECO中介效应检验的“三步法”,模型(1)的DIFI系数β显著为正,按中介效应立论。模型(18)的DIFI系数δ显著为正,模型(19)的ECO系数β1和DIFI系数β′均显著为正,表明数字普惠金融增收存在经济增长的部分中介效应,验证了假设3a,效应占比2.82%。数字普惠金融发展提高了要素市场、产品市场的流通效率,促进地区经济发展,政府税收增加并加强公共服务投资进而惠及城乡居民;同时经济社会中优先发展的群体可通过消费、就业等促进低收入群体和中低收入群体的收入增加,缓解地区贫富差距。

第二,产业升级的中介效应。模型(1)、模型(20)和模型(21)构成了产业升级IUS中介效应检验的“三步法”,模型(1)的DIFI系数β显著为正,按中介效应立论。模型(20)的DIFI系数δ显著为正,而模型(21)的IUS系数β1不显著,需要使用Bootstrap检验δ×β1:p值范围0.2563~0.3489,不包括0,IUS中介效应显著。模型(21)的DIFI系数β′显著为正,表明数字普惠金融增收存在产业升级的部分中介效应,验证了假设3b,效应占比较小,为2.15%。数字普惠金融发展在一定程度上增加企业获贷机会,优化资本要素在产业间的配置、促进产业结构升级,进而提高地区居民的整体收入,并通过“溢出效应”惠及低收入群体。

第三,就业拉动的中介效应。模型(1)、模型(22)和模型(23)构成了就业拉动EMPL中介效应检验的“三步法”,模型(1)的DIFI系数β显著为正,使用Bootstrap检验δ×β1,其p值范围不包括0;且模型(23)的DIFI系数β′显著为正,表明数字普惠金融增收存在就业拉动的部分中介效应,假设3c在统计上得到验证。然而,效应占比较小,仅为0.72%,表明就业拉动的中介效应在经济上不显著(吴小康,2019[40])。

五、结论与对策建议

本文立足市域视角,使用2013—2019年中国284个市级地区的非平衡面板数据探讨数字普惠金融的增收效应,多维度剖析其作用机制。研究发现:数字普惠金融发展有助于提高地区居民的整体收入,且在数字金融覆盖广度、使用深度和数字化程度三个维度上均得以验证;农村地区的居民增收效应大于城镇地区;相比富人阶层,数字普惠金融更有助于促进中低收入群体的收入增长,因此发展数字普惠金融能够有效覆盖相对贫困阶层,缩小社会贫富差距,提高居民幸福感。此外,数字普惠金融增收存在经济发展和产业升级的中介效应;就业拉动的中介效应虽统计显著,但其效应量较小使其经济意义不显著。

2022中共中央一号文件强调守住不发生规模返贫底线,推动脱贫地区更多依靠发展来巩固脱贫攻坚成果,强化乡村振兴金融服务,其核心目的是将金融资本真正延伸到乡村领域,触及到金融合理需求未被满足的乡村群体、中小企业。为此,结合上述研究发现,在金融服务数字化转型的背景下,本文提出三点政策建议。

1. 夯实数字普惠金融基础设施。结论显示,数字普惠金融更有利于促进农村居民增收,发展基础是硬件设施。2021年末,农村地区互联网普及率进一步提高,为57.6%,但相比城镇地区仍有近20个百分点的差距。地方政府应当结合当地资源,科学规划互联网基础设施建设,发挥财政投入吸引社会资本的联合参与作用,深化农村光纤网络、新一代移动通信网络和数字电视覆盖,推动农村互联网的速度升级和费率降低;同时积极运用优惠政策如贷款贴息、税收抵免等,促进金融机构对农村信息技术的投入,加大农村自助金融设施的投放,发挥数字金融覆盖广度、数字化程度的居民增收效应。

2. 推动银行业的数字化转型。面临宏观经济的多维冲击,银行业金融机构亟需“未雨绸缪”,减少线下服务成本,逐步将多数业务线条转向线上。一方面,依托媒体宣传、大数据嵌入、风险强预警开发新客户,以数字金融的便利性广泛触及服务范围内的多个群体,重点扩张金融抑制群体(如小微企业、农户等)的存贷服务规模,发挥数字金融使用深度的居民增收效应;另一方面,多维度调查、收集客户群体的行为特征,针对性开发、推广线上普惠性信贷产品,进一步与保险机构、担保机构等展开合作推动第三方产品的应用。

3. 引导信贷支持实体经济和产业升级。数字普惠金融能够通过经济发展、产业升级促进居民增收,因此地方政府应该推动数字金融发展,依托地区特色优势资源,结合当地资源、技术和人才优势,出台政策支持金融服务数字化,推动优势产业结构升级,增强地区经济硬实力,让中等及以下收入群体更多分享产业增值收益;同时,加大对低收入群体的转移支付力度,通过更精准的社会保障改善收入和财富分配格局,推动减贫治理与乡村振兴的有效衔接。