人民币汇率波动对短期国际资本流动的影响

——基于DCC-GARCH模型的分析

董建志

(新疆财经大学金融学院,新疆乌鲁木齐 830012)

一、引言

随着经济全球化发展和我国经济总量的不断增大,我国国际短期资本流动规模逐年扩大,资本进出的频率愈加频繁,但具有高频率流动、投机套利和不确定性特点的短期国际资本流动会给本国金融经济的健康发展造成不可预测的冲击。2003年以来,我国国际收支顺差持续性大规模增加,对人民币汇率升值的预期持续增温,大量投机谋利的各国国际资金通过种种渠道进入我国。2015年“8·11”汇改后,短期内人民币出现大幅度贬值,资本大规模外逃。2020年受新型冠状病毒肺炎疫情蔓延的影响,人民币汇率贬值,随后出现双向波动的现象。人民币汇率波动的不稳定性和不确定性放大了跨境资本流动的波动性。由此可见,我国跨境资本流动与人民币汇率波动及政策变化存在紧密的关系,因此厘清人民币汇率波动与短期国际资本流动波动率的关系对推进汇率形成机制改革、进一步开放资本账户极为重要。

二、文献综述

近年来,关于短期国际资本流动影响因素的研究文献不断增多。Prasad 和Wei(2005)以跨国视角考察中国资本流入的变化,明确指出2003-2004年引起中国非外国直接投资的资本流入增加迅猛的主要原因是经常账户顺差、人民币升值预期和经济高速增长等。田拓与马勇(2013)构建VAR 模型与脉冲响应分析发现,国际短期跨境资金波动率的显著影响原因包括国内外利率差异、美元在世界各国市场上流动性状况、人民币汇率中间价波动、各发达经济体货币政策、国内外经济发展状况和汇率预期变动。夏春莲(2014)通过比较分析法发现,我国在2003-2012年短期国际资本净流入的主要原因是房价正收益率和人民币快速升值,高股票价格回报和正的国内外利差对资本流入的吸引力较小。陶士贵和刘俊斌(2015)构建VAR 模型研究发现,中国国际资本流动主要受汇率变动率、人民币汇率预期升值、USA 国债收益率、外汇储备规模变化和通胀等因素影响。周申和朱娇(2017)基于误差修正模型发现,中美利率差、人民币实际有效汇率、资本市场收益率和金融深化程度都是引起短期资本流动的重要因素。李婧和吴远远(2017)采用VAR 模型分析我国短期跨境资本流动在2008年国际金融危机发生后的影响因素,结果发现,人民币汇率收益率预期值和即期值、房地产市场收益率、中国经济增长速度和国际投资者风险规避指数对我国短期跨境资本流动影响较大,而中美利差变动率和股市收益率对其影响相对较小。本文重点是从汇率波动和汇率预期的角度研究对短期国际资本流动的影响,并进行文献梳理。

汇率波动方面,大部分专家认为汇率波动对短期国际资本流动产生正向影响,Mercado 和Park(2011)以亚洲发展中国家和其他新兴经济体为研究对象,分析影响跨境资本流动波动率的因素,认为实际汇率波动率上升等其他因素变动会使国际资本流动的波动率下降。周波和冯梅(2018)基于TVP-VAR 模型进行研究,认为汇率波动是影响我国短期国际资本流动的主要原因,且汇率的正向冲击会带来资本流入。张庆和刘可然(2019)基于非线性MS-VAR 模型和脉冲响应,研究人民币国际化、汇率波动和国际短期资本流动间的关系,结果表明:汇率的波动对短期国际资本流动具有正向作用,升值时短期国际资本流动流入,反之则流出。李艳丽和郭荣等(2021)以中外利差、股票价格、全球金融市场波动程度和资本账户开放度为控制变量,运用NARDL 模型探究了人民币汇率水平、汇率预期和汇率波动的双向变化对短期国际资本流动的影响,结果表明,汇率波动幅度加大会引起资本流入增加,反之则导致资本流出。另外也有部分学者认为汇率波动对短期国际资本流动产生负向影响,董有德和谢钦骅(2015)利用Probit 模型分析23 个新兴市场国家汇率波动对国际资本流动的影响,按照不同性质将资本流动划分为剧增、停止、外逃和紧缩四个阶段,研究发现汇率波动对资本流入起阻碍作用,在停止阶段汇率波动的加剧会促使资本外逃。

汇率预期变动方面,目前主要有三种观点:(1)大部分学者认为汇率预期对短期国际资本流动产生正向影响,即汇率预期升值将会导致短期国际资本流入。Calvo 和Reinhart(2000)认为影响国际投机资本流动的最大因素是汇率预期变动。闫涛(2013)采用VAR 模型证实,人民币汇率预期在一定程度上引起了短期国际资本流动的变化,即人民币升值预期加剧短期国际资本的流入,反之短期则国际资本流出。朱孟楠等(2017)和杨海珍等(2017)的研究结果与之相同。陈亮和孔晴(2021)基于乘法形式构造人民币汇率预期理论模型,采用广义矩估计法和VAR 模型两种方法评估人民币汇率预期对跨境资本流动的动态影响,发现在自适应中汇率预期调整具有非理性的特点,人民币汇率预期对短期跨境资金流动产生正向影响,人民币预期贬值则加快短期跨境资金的流出。(2)部分学者认为汇率预期与短期国际资本流动之间为负向关系。田涛(2016)采用动态条件相关广义自回归条件异方差(DCC-GARCH)模型分析人民币汇率制度变化的不同时间段,人民币汇率波动率以及预期变动率对我国短期国际资本流动造成的影响,发现汇率预期变动率与短期国际资本流动间为稳定的负相关关系,即人民币汇率预期变动率越大,短期国际资本流入越少。(3)部分学者认为汇率预期与短期国际资本流动之间为不确定关系。王伟和刘承洋(2017)通过MS-VAR 模型分析适应性汇率预期与短期国际资本流动间的动态关系发现,人民币贬值预期时,短期国际资本先表现出暂时性流入的现象,随后流入量缩减并呈现出流出状态。杨定华和封文华(2020)利用MSIH(2)-VAR(1)模型分析央行汇率干预、人民币汇率预期与短期国际资本流动之间的关系,研究发现,不同的汇率预期背景下,汇率预期对短期国际资本流动的影响不同,当市场参与者均持有人民币汇率贬值预期心理时,央行意图引导人民币升值的沟通总体上使得短期国际资本流入,而短期国际资本在人民币汇率预期升值区间内会先流入后流出,并且流出规模大于流入规模。

综上所述,目前关于人民币汇率因素对短期国际资本流动影响的研究颇多,但从人民币汇率波动率和人民币汇率预期变动率两个角度进行研究的文献较少。现有文献较多采用VAR 和Granger 因果检验等线性计量经济学方法进行研究,而人民币汇率与短期国际资本流动的关系并非固定不变,采用线性计量经济学方法检验两者的“时变性”关系存在一定的难度。因此,本文从人民币汇率波动率和预期汇率变动率出发,采用DCC-GARCH 模型进行动态相关性描述,利用非线性Granger 因果检验分别研究两个变量与短期国际资本流动的影响关系。

三、研究方法

Engle(2002)提出的DCC-GARCH 模型、Diks 和Panchenko(2005)提出的非线性Granger 因果检验可充分考虑各变量之间可能存在的“时变性”和“非线性”特点,常用于分析外汇汇率、通货膨胀率和股票价格等金融时间序列,在我国渐进式汇率形成机制改革的不同时段中,人民币汇率对短期国际资本流动的影响不同,故本文采用DCCGARCH 模型和非线性Granger 因果检验对两者之间的“时变性”和“非线性”关系进行观察。为能更真实刻画变量的波动趋势,建立ARMA 模型拟合均值方程后采用GARCH(1,1)。

(一)ARMA 模型

ARMA 模型在预测时间序列数据方面具有较好的预测精度,具体公式如下。

经差分后Yt平稳,建立ARMA(p,q)模型,即:

其中,α1,α2,··· ,αp为自回归系数,β1,β2,··· ,βq为移动平均系数。q=0 时,该模型为自回归模型AR(p);p=0 时,该模型为移动平均模型MA(q)。

用滞后算子λ表示为:

其中,Φ(λ)表示为1-φ1λ-φ2λ2-φ3λ3-···-φpλp,Θ(λ)表示为1+θ1λ+θ2λ2+θ3λ3+···+θqλq。

(二)DCC-GARCH 模型

DCC-GARCH 模型(Engle,2002)能够较好地对不同变量之间的动态相关系数进行刻画,不再将各资产收益率假定为固定不变的常数,而是将异方差对估计结果的影响考虑在内。该模型可表示为:

其中,Ht为 条件协方差矩阵,为对角时变标准差矩阵。

标准化残差序列ξt:

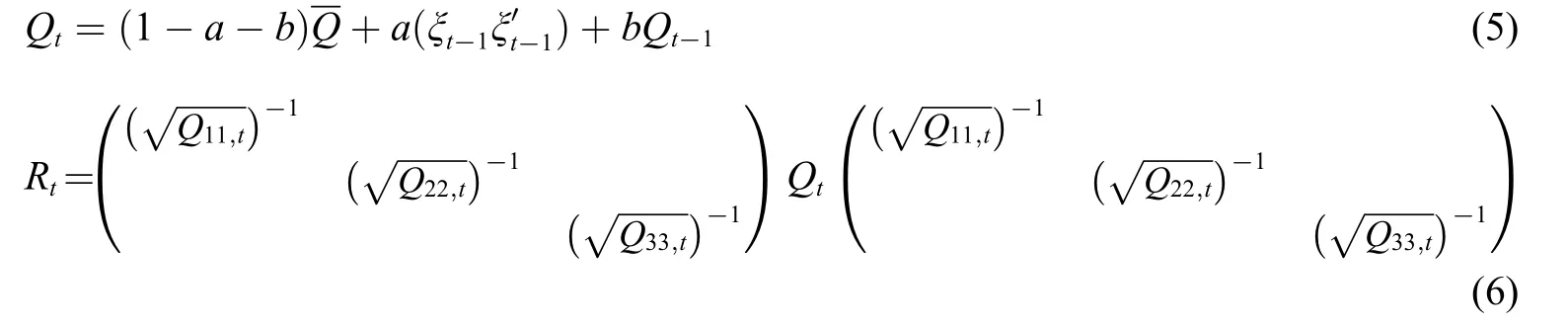

动态条件相关系数矩阵Rt:

其中,Qt为 变量间的方差—协方差矩阵,Q为标准残差的无条件协方差矩阵,a和b为DCC 模型系数。

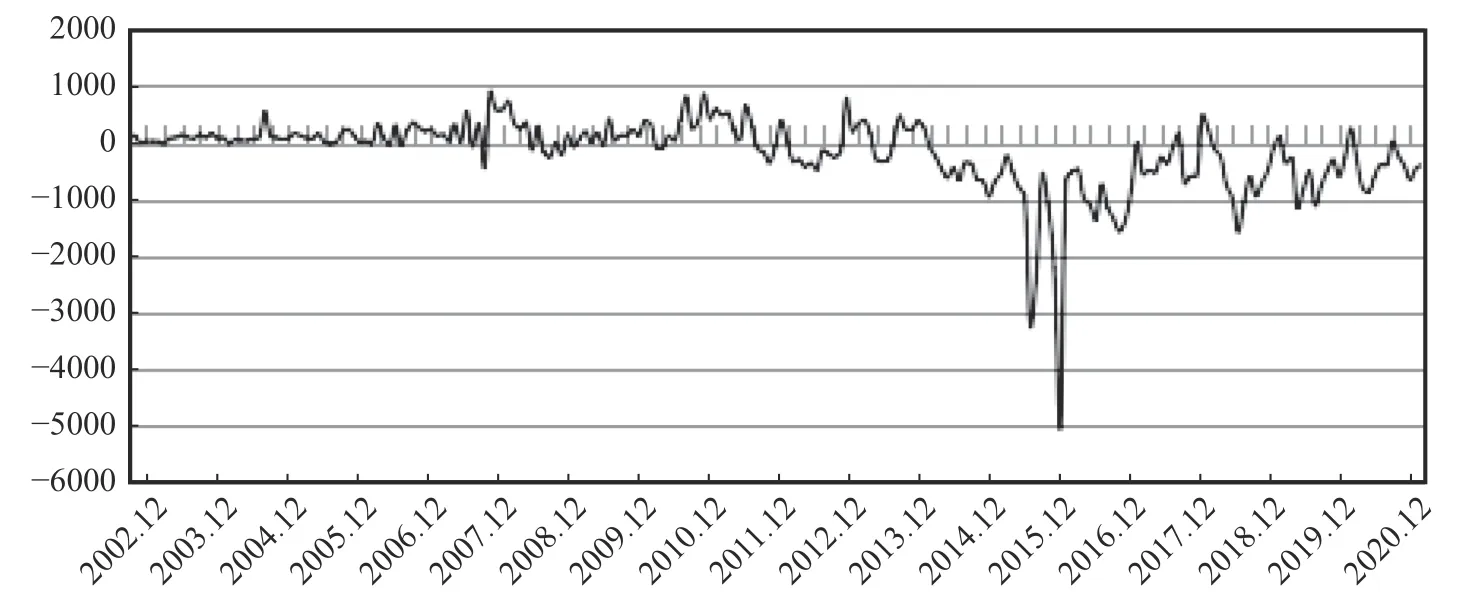

由上述模型得到待估参数极大似然函数表达式:

(三)非线性Granger 因果检验

对于线性格兰杰因果检验中存在的虚假回归问题,在非线性Granger 因果检验中得以解决,检验结果提高了金融活动中信息传递的效率,Diks 和Panchenko(2005)提出的非线性Granger 因果检验克服了检验中过度排斥的问题,检验结果稳定,并得到广泛应用。因此本文采用非线性Granger 因果检验方法研究人民币汇率波动与短期国际资本流动之间的关系。

原假设 H0:{Xt}不是导致{Yt}变化的Granger 原因,即:

其中,滞后向量矩阵为=(Xt-lx+1,··· ,Xt)和=(Yt-ly+1,··· ,Yt),lx,ly≥1。令,其中Zt=Yt+1。原假设下 Wt分布不变,为表述方便,舍弃时间下标t,假定lx=ly=1,记为W=(X,Y,Z)。原假设成立条件下,则下式联合概率密度函数成立:

Diks 和Panchenko(2005)重新采用概率密度函数,将原假设修改成:

其中,g(X,Y,Z)是一个恒正的权重函数。对fW(Wi)在Wi值处的局部密度函数估计后构造 Tn检验统计量,进行非线性Granger 因果关系检验,即:

对于ε=max{Bn-α,3/2},且B>0,α ∈(1/4,1/3),Sn为Tn渐进方差σ2的估计值,则Tn收敛于正态分布。

四、实证分析

(一)数据来源与处理

本文使用间接法对我国短期国际资本流动规模(SCF)进行估算,SCF=月度外汇占款增量-(月度货物贸易顺差+月度实际利用FDI)。实际有效汇率剔除通膨影响,在反映人民币汇率的波动状态上更具综合性,因此选用2002年12月至2020年12月人民币实际有效汇率(REER)月度数据作为观测变量。数据来自Wind 和国际清算银行(BIS)在线数据库。

(二)实证结果及分析

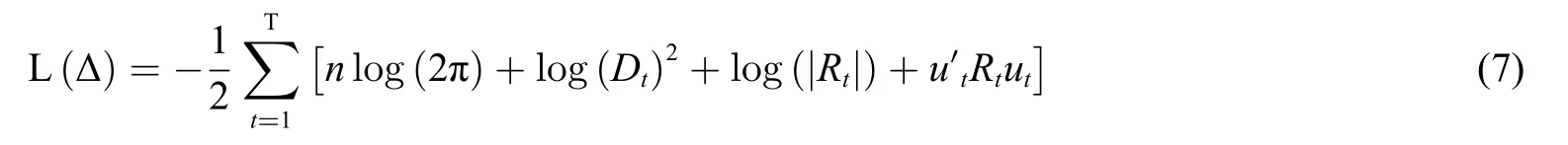

1.求解短期国际资本流动波动率(△SCF)

根据间接法测算短期国际资本流动(SCF)情况,结果如图1所示。可以看出,我国短期国际资本流动整体上呈先流入后流出的状态,无论是流入还是流出,资本流动规模逐渐加大;2010年之前,短期国际资本流动波动性较小,2010年后波动逐渐加大,曲线走势比较陡峭,出现较多密集的低谷和高峰,尤其是2015 前后短期国际资本出现大规模流出现象。

图1 2002年12月至2020年12月我国短期国际资本流动情况(亿美元)

接着构建ARMA 模型求解波动率(△SCF)。先对变量进行差分得D(SCF),利用ARMA 模型得到变量残差,取绝对值并开方,得到波动率(△SCF),如图2所示。

图2 2002年12月至2020年12月我国短期国际资本流动波动率

由图2可以看出,2005年之前,我国短期国际资本流动波动率(△SCF)水平较低,无较大幅度变化。2008年金融危机爆发后,△SCF水平明显上升至最高峰以后逐渐下降。2010年我国宣布重启“汇改”,△SCF明显增强。2015年“8·11”汇改,短期国际资本流动波动率达到历史巅峰状态,随后开始下降,并且波动频率明显加快。

综合图1、图2,短期国际资本流动的波动率变化捕捉较好,无明显缺陷,故本文采用此方法对波动率(△SCF)进行研究分析。

2.求解人民币实际有效汇率波动率(VOLREER)和汇率预期变动率(ep)

将人民币实际有效汇率月度数据进行对数差分得到人民币实际有效汇率变动率(△LNREER),其描述性统计结果见表1。可以看出,人民币实际有效汇率月增长率为0.13%,增速最大达到4.61%,说明当前我国人民币汇率整体上处于升值状态,与我国的经济发展状态相符。从偏度、峰度和JB 正态检验结果看,变量数据整体上符合正态分布。

表1 ΔLNREER 描述性统计结果

然后检验△LNREER的相关图(ACF)和偏相关图(PACF),如图3所示。

图3 △LNREER 的相关图和偏相关图

根据图3分析,人民币实际有效汇率变动率(△LNREER)的ACF 和PACF,发现△LNREER存在截尾效应。通过构建ARMA(0,1)拟合△LNREER的均值方程,在构建模型时引入12 阶的滞后项以检验汇率变动的季节性因素,△LNREER的模型估计结果如表2所示。表2中,残差平方的Q 统计量表明ARMA(0,1)模型回归存在条件异方差,即人民币实际有效汇率波动率随时间变化而变化。

表2 △LNREER 的模型估计结果

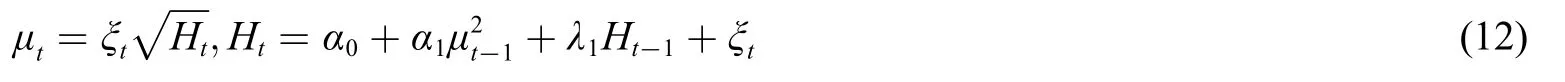

表3给出了GARCH(1,1)模型拟合估计结果。ARCH 项系数α1和GARCH 项系数λ1均显著,且α1+λ1<1,达到平稳性条件,故可以采用式(12)估计人民币实际有效汇率波动率和汇率预期。因此,人民币实际有效汇率波动率和汇率预期的方程可以表示为:

表3 GARCH(1,1)模型估计结果

3.动态相关性检验

借助GARCH(1,1)模型得到估计参数,并采用DCC-GARCH 模型对样本区内人民币实际有效汇率波动率(VOLREER)与短期国际资本流动波动率(△SCF)之间的时变相关性进行分析。

VOLREER、ep和△SCF平稳性检验结果如表4所示。可以看出,平稳性检验中各变量均为平稳序列。

表4 ADF 和p-p 平稳性检验结果

然后采用DCC-GARCH 模型检验VOLREER、ep与△SCF之间的动态相关性,动态条件相关系数变化趋势如图4、图5所示。由图4可以看出,人民币实际有效汇率波动率(VOLREER)与短期国际资本流动波动率(△SCF)之间基本为负相关关系,说明汇率波动越大,短期国际资本流入越少。

图4 VOLREER 与△SCF 动态相关系数

图5中,人民币实际有效汇率预期变动率(ep)与短期国际资本波动率(△SCF)之间为负相关关系。即ep越大,短期国际资本流入越少,汇率预期(ep)的双向波动对短期国际资本频繁流动起到抑制作用。

图5 ep 与△SCF 动态相关系数

表5列举了分阶段VOLREER、ep与△SCF动态相关系数的标准差,从中可以看出:

表5 各时间段VOLREER、ep 与△SCF 的动态相关系数的标准差

(1)人民币实际有效汇率波动率(VOLREER)与短期资本流动波动率(△SCF)之间的关系具有显著的“时变性”,VOLREER与△SCF间的相关性波动在2008年5月至2010年6月期间表现最明显,其次是2015年9月至2020年12月。可见随着人民币汇率形成机制的改革,VOLREER与△SCF的关系也随之改变。2005年7月“汇改”以后,我国不再实行盯住美元的固定汇率制度,VOLREER与△SCF呈现出较强的不确定性关系,表明汇率弹性增强使其波动幅度变大,从而导致△SCF增大。我国为了减缓风险、平稳度过金融危机,短期内使人民币重新挂钩美元,这段时间内VOLREER与△SCF之间的动态相关性显著降低。2010年6月,我国宣布重新启动人民币汇率制度改革后,VOLREER与短期国际资本波动率之间相关性的波动频繁,不确定性关系逐渐增强。直到2015年“8·11”汇改,VOLREER与△SCF的相关系数逐渐呈震荡上升状态,说明人民币实际有效汇率波动率与短期国际资本波动率相互关系逐渐增强。

(2)人民币汇率预期变动率(ep)与短期资本流动波动率(△SCF)之间也表现出“时变性”的特点,ep与△SCF之间的相关性在2005年8月至2008年4月波动最为剧烈。2005年“汇改”以后,ep与△SCF的动态相关系数与“汇改”之前的稳定关系截然不同,变动频繁并呈震荡下降趋势。2008年5月至2010年6月,人民币重盯美元使得汇率波动幅度降低,ep与△SCF之间的动态相关性降低趋势更加明显。2010年6月后ep和△SCF之间波动频繁,尤其是2015年“8·11”汇率改革以后,ep与△SCF之间的波动幅度显著增大。综合比较,汇率预期变动率对短期国际资本流动的影响远远强于汇率波动率对其的影响。

后轮电机的作用是驱动车辆,通过配置IN1和IN2来控制其运动状态,小车的运动过程需要加速和减速,因此还需对ENA引脚输入PWM波进行调速操作。前轮电机的作用是转向,电机的运动几乎是瞬间完成的,因此不需要对电极进行调速操作,仅使能ENB再对IN3和IN4进行高低电平配置即可。

4.非线性Granger 因果检验

通过非线性Granger 因果检验来讨论不同时间段内人民币实际有效汇率波动率(VOLREER)、汇率预期变动率(ep)和短期国际资本波动率(△SCF)之间因果关系。首先构建VAR 模型把不同时间阶段的变量之间线性成分排除掉,然后使用BDS 方法进行残差检验,结果如表6所示。

由表6可知,各变量残差的BDS 检验值显著,VOLREER、ep与短期国际资本波动率(△SCF)的关系呈现出非线性关系。

表6 BDS 残差检验结果

对不同时间阶段下各变量进行非线性Granger 因果检验,结果如表7所示。

由表7可知,全样本时间段内,人民币实际有效汇率波动率(VOLREER)对短期国际资本流动波动率(△SCF)的影响并不显著,其原因可能是由于目前人民币汇率管理体制的特殊性,两次人民币汇率体制改革后,汇率弹性逐渐增强,但波动率总体上仍然较小,与实现真正意义上的自由浮动之间还有一段距离,所以VOLREER对△SCF的影响有限。

表7 VOLREER 与△SCF 非线性Granger 检验结果

2010年7月至2015年8月和2015年9月至2020年12月两个时间段中,汇率预期变动率(ep)对△SCF存在显著的因果关系。汇率弹性增强以后,ep对△SCF影响凸显。2010年全球经济复苏,人民币汇率升值预期明显,资本加速流入我国。2015年“8·11”汇改后,中国人民银行适度提高汇率弹性,浮动范围达到了3%。2018年以来中美贸易摩擦不断升级,2019年末新型冠状肺炎疫情逐渐扩散,投资者认为汇率预期贬值,能够从中套取汇差收益的希望不大,资本大量流出。

五、研究结论与政策建议

(一)研究结论

本文通过GARCH(1,1)模型拟合得到人民币实际有效汇率波动率(VOLREER)和预期变动率(ep),DCC-GARCH 模型分析汇率制度演变的不同时段内VOLREER和ep对我国短期国际资本流动的影响,初步分析后运用非线性Granger 因果检验方法,探究VOLREER和ep与△SCF的因果关系。根据研究结果,人民币汇率波动率(VOLREER)、预期变动率(ep)与短期国际资本波动率(△SCF)呈现负相关关系,即VOLREER和ep越大,短期国际资本流入越少。不同时期内汇率预期变动率(ep)对我国短期国际资本流动的影响总体上高于汇率波动率(VOLREER)对短期国际资本流动波动率的影响。

(二)政策建议

第一,外汇储备规模与我国经济发展状况相匹配,在汇率制度改革的过程中保持稳步推进,保证汇率弹性在合理的范围内适度增强。汇率波动在汇率制度变化的各时间段中对短期国际资本流动产生的影响不同。为稳定汇率,盯住美元的固定汇率制度下,官方外汇储备和货币供应量在货币当局的政策实施下增加,导致国内一般价格和资产价格进一步上升。在相对宽松的浮动汇率制度下,大规模的短期国际资本流入将会引起经常项目赤字、人民币升值和国际收支趋于平衡。我国资本账户对外未全部放开,进行调控时仍需要调配大量外汇储备,现行的汇率体制下,外汇储备仍是货币当局调控人民币汇率变动的不可忽视的砝码,外汇储备规模与我国经济发展规模和进出口贸易规模相匹配,能够为货币当局进行汇率调控提供一个足够调整的空间。与此同时,也要注意短期内人民币汇率剧烈变化加剧短期国际资本的流动,为使人民币汇率充分发挥稳定经济体系的作用,我国应适度扩宽人民币汇率弹性,在一定范围内保持升降稳定。

第二,加强市场沟通,增强人民币汇率预期管理,对人民币汇率预期实行政策性引导。根据本文研究结果,汇率预期变动率对国际短期资本流动的影响更大。因此,货币当局应及时分析汇率预期变化趋势,对知名金融组织机构公布的经济变量预期数据及时关注,将国内外利差、经济增长指标和资产价格等先行指标纳入其中,定期进行市场预期分析工作,为市场提供一个清晰明了的汇率预期走势,增强具有前瞻性的人民币汇率预期管理。同时,政策变化容易造成非理性的预期自我实现和加强,给市场带来非必要性的恐慌,为了不引起公众对出台的政策进行误读、市场预期不明和投机等现象出现,货币当局应政策性引导汇率市场预期,对新出台的政策与法规进行详细解读,借助官方网站和主流媒体及时发布明确的形势判断和政策意图,防范汇率预期变动和跨境资本大幅度偏离均衡水平,引导投资者形成正确稳定的汇率预期,实现我国未来跨境资本流动平衡。

第三,加强对跨境资本流动的监测和干预力度,使国际短期资本流动冲击的预警机制得到进一步完善。当前未实现真正意义上的人民币汇率自由浮动,向世界开放资本项目还需进一步发展,在这种情况下我国仍存在通过地下非法通道、构架虚假贸易行为和伪造外商直接投资等短期国际资本流动,因此中国人民银行、中国外汇管理局和中国海关等多部门联动,建立全方位的信息共享机制和跨境资本危机预警系统,对跨国贸易活动中的异常交易行为进行甄别,更好地监测和统计我国短期国际资本的流动,并对统计数据进行实时更新。针对预警系统监测的异常交易行为及时完善跨境资本流动危机应急机制,当严重异向冲击突然来袭时,货币当局应及时干预并引导,防止出现资本大规模流动的可能性。