销量同比大幅增长,换电占比创新高

——2022年1—5月新能源重卡市场特点简析

任诗发 文

进入5月后,疫情有所缓解,传统重卡市场仍没有好转的迹象。而业内期望值一直很高的新能源重卡市场却是风景独好,成为重卡领域的“一道光”。

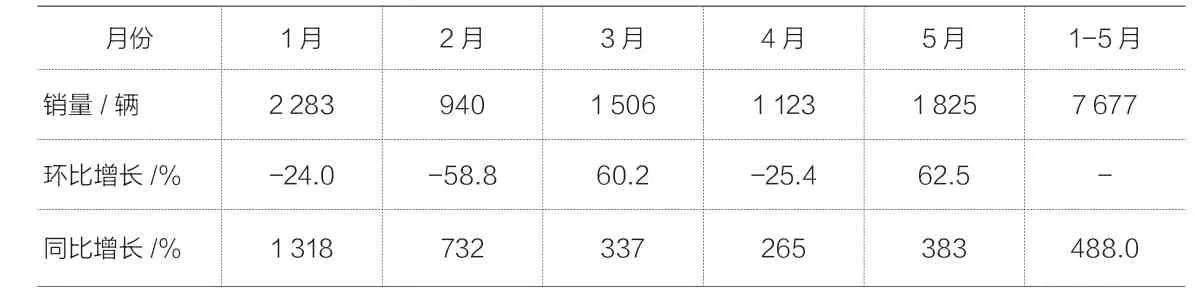

表1显示,2022年5月新能源重卡销量1 825辆,在2022年1-5月各月中居第2,且环比增长62.5%,同比增长383%,增幅比4月扩大118百分点,说明2022年5月的新能源重卡市场状况比4月有明显改善(4月环比为-25.4%)。

表1 2022年1-5月各月新能源重卡销量环比、同比统计情况

2022年1-5月新能源重卡(含总质量在12 t以上车型,不含出口数据)销售7 677辆,同比(2021年1-5月销量1 305辆)增长近5倍(488%)。那么2022年1-5新能源重卡市场有哪些主要特点?下面作简要分析。

特点一:纯电动重卡垄断地位更强

根据终端上牌数据,按技术路线划分,2022年1-5月新能源重卡各细分车型销量及同比、占比及占比同比情况见表2。

表2 按技术路线划分,2022年1-5月新能源重卡各细分车型销量及同比、占比及占比同比情况

表2显示,2022年1-5月新能源重卡市场中的纯电动重卡销售7 517辆,同比大涨602.5%,跑赢1-5月新能源重卡大盘488%的增速114.5百分点,领涨1-5月新能源重卡各细分市场;从占比及占比同比增减看,纯电动重卡占比97.9%,且占比同比增加15.9百分点,说明纯电动重卡市场垄断地位也正在加强;可见,纯电动重卡同比增速领涨各自的新能源重卡市场,且占比同比增加最多。换言之,1-5月,纯电动车重卡市场的垄断地位地位更强。

根据调研分析,这主要是因为纯电动完全可以摆脱对燃油的依赖,且能实现零排放,技术相对成熟,且运营成本较低。而燃料电池类推广成本高,加氢站少;插电式混动不能完全摆脱对燃油的依赖,也不能实现零排放,应用场景不太多。

特点二:换电重卡占比达46.97%

表3显示,2022年1-5月换电重卡销售7 677辆,占据1-5月新能源重卡销量46.97%的份额,接近新能源重卡市场半壁江山。这是2022年1-5月新能源重卡市场一个非常明显的特征。

表3 2022年1-5月各月换电重卡销量及占比情况

这主要是因为换电式比一般普通的纯电动产品具有补电快、且能降低客户初次购买成本(换电式可实现“车电分离”商业模式)压力,同时客户还可以不用担心在特定场景下的续航里程问题。正是因为换电重卡能给客户带来便捷性、高效性,因此换电重卡目前受到客户的热捧。但由于目前换电重卡换电站较少、电池包标准不统一等问题仍制约着换电重卡的大规模推广应用。

特点三:徐工、三一、汉马居前三,TOP10同比均大涨,红岩增速最猛

根据终端上牌信息,在2022年1-5月新能源重卡销量中,徐工第1;宇通集团、三一汽车分别居第2和第3;TOP10销量同比均增长,其中上汽红岩增速最快。

表4显示,在2022年1-5月新能源重卡竞争格局中:徐工重卡销售1 177辆,同比增长1 208%,夺得第1;三一汽车销售1 040辆,同比增长4 852%,居第2;汉马科技销售913辆,同比增长205%,居第3;宇通集团销售906辆,同比增长885%,居第4;第5名—第10名销量均在900辆以下。其中上汽红岩居第7,同比增幅在行业中最高(55 400%)。

表4 2022年1-5月新能源重卡销量TOP10排行

TOP10销售7 107辆,而且10家车企销量同比全部大涨,同比增长634.95%,跑赢行业大盘(488%),说明2022年1-5新能源重卡的增长主要是由行业销量TOP10车企推动的。

特点四:TOP10市场份额同比7增3减,三一汽车增加最多

表5显示,2022年1-5月新能源重卡TOP10市场份额同比变化呈现以下特点:市场份额同比7家增长,这7家分别数是徐工重卡、三一汽车、宇通集团、上汽红岩、福田智蓝、一汽解放和大运重卡;其中同比市场份额增加最多的是三一汽车(同比增加了11.94百分点);市场份额同比减少的3家分别是:汉马科技、北奔重汽和东风汽车,其中汉马科技减少最多(同比减少11.02百分点)。TOP10市场份额同比增加了18.47百分点,可见市场集中度明显提高,说明新能源重卡市场垄断程度进一步增强。

表5 2022年1-5月新能源重卡TOP10市场份额同比增减统计情况

特点五:新能源牵引车领跑领涨

1.牵引车增幅最猛,且占比增加最多,领跑领涨新能源重卡大盘

根据终端上牌信息,在2022年1-5月新能源重卡市场中,新能源牵引车销量最均最多,均占新能源重卡市场的主体地位。

表6显示 ,在2022年1-5月新能源重卡各类细分车型销量中,新能源牵引车销量4 648辆,同比暴涨667%,领涨1-5月新能源重卡各细分市场;2022年1-5月新能源牵引车占比超6成(60.54%),一家独大,占据新能源重卡市场的主体地位,且占比同比增加14.14百分点,是2022年1-5月新能源重卡市场中占比增加最多的细分车型。也就是说,牵引车领涨领跑2022年1-5月的新能源重卡市场,发展势头最为强劲。根据调研分析,主要是因为新能源牵引车在钢厂、港口、矿山等倒短运输中市场需求最多,推广应用最广,是目前新能源重卡市场中的“主心骨”。

表6 2022年1-5月新能源重卡各细分车型销量、占比及占比同比增减

2.徐工重卡、汉马科技、北奔重汽分列前三

根据终端上牌数据,2022年1-5月新能源牵引车销量TOP10排名如表7所示。

表7显示,在2022年1-5月新能源牵引车销量TOP10中,徐工重卡夺得第1,销量775辆,占比为16.7%;第2和第3分别为汉马科技和北奔重汽,销量分别为702辆和608辆,市场占比分别为15.1%和13.1%。第4名—第10名销量均在600辆以下。

表7 2022年1-5月新能源牵引车销量TOP10排名

特点六: 唐山市推广应用最多

表8显示,在2022年1-5月新能源重卡销量TOP10城市中,销往唐山市1 666辆,占比21.7%;销往石家庄和郑州数量分别为727辆和523辆,占比分别为9.47%和6.81%,位居第2和第3;其余城市推广应用数量均在500辆以下。可见目前新能源重卡推广应用还只在全国的少数城市,今后新能源重卡的市场推广任重道远。

表8 2022年1-5月新能源重卡销量TOP10城市

特点七:畅销车型TOP10中,汉马科技换电牵引车居榜首

2022年1-5月最畅销的10款新能源重卡车型统计情况见表9。表中显示,最畅销的车型为华菱之星牌6×4换电式牵引车HN4250B36C6BEV,主要销往秦皇岛、唐山、北京、重庆沧州等地,占比6.79%。

表9 2022年1-5月最畅销的10款新能源重卡车型统计

特点八:动力电池配宁德时代独大,电机配套特百佳最多

在2022年1-5月,一共有34家电池企业为新能源重卡提供配套电池,其中,有14家动力电池企业,20家燃料电池企业。在配套电池企业中,宁德时代配套6 806辆(含选配车型),占比87%,全部为磷酸铁锂电池,是2022年1-5月新能源重卡电池领域的龙头老大。

湖北亿纬动力有限公司为1 041辆新能源重卡配套磷酸铁锂电池(含选配车型)。比亚迪电池为151辆新能源重卡配套磷酸铁锂电池。

在电机领域,2022年1-5月共有30家电机配套企业参与新能源重卡配套,其中特百佳电机配套3 037台(含选配车型),居第1,苏州绿控传动电机配套2 435台,居第2。