周期探底、格局改善、消费升级 国内酒店龙头景气回暖复苏可期

叶文辉

国内酒店正迎来周期和成长双击。周期主要来自于疫后需求复苏带来的RevPAR回升,率先复苏的海外酒店集团RevPAR已基本完成疫情冲击修复,包括雅高、万豪等二季度收入都超过了2019年同期,盈利能力也陆续创新高。

相信国内不久也将复刻这一复苏路径;叠加行业格局改善和消费升级的成长逻辑,预计国内酒店龙头将出现更高的RevPAR弹性。或许也是因此吸引了包括谢治宇、王园园、胡宜斌等公募大佬对酒店股的布局,如兴全系的4只产品便跻身于锦江酒店的前十大股东。

商旅出行往往具有较强的周期属性,酒店亦是如此,翻看海内外酒店管理企业,股价周期基本与RevPAR周期同步。

以国内酒店集团龙头华住为例,公司上一轮RevPAR上行周期从2015年持续到2019年(RevPAR对应从153提升到198元/间夜),其间推动公司股价上涨超7倍。RevPAR变化表面上看只影响酒店的收入,实际上由于经营成本中存在大量房租、人员等刚性成本,提升的RevPAR往往将大比例转化为公司利润,从而大幅提升利润率水平。可以看到伴随着RevPAR的提升,酒店企业往往会出现利润增长大幅快于营收增长的情形。仍以华住为例,公司净利润便从2015年的4.37亿大幅提升至2019年的17.69亿。

本轮RevPAR复苏行情由北美地区率先开启,欧洲于今年开始承接,接下来大概率将轮到国内。2021年下半年北美开启复苏,截至今年二季度海外酒店集团整体RevPAR已基本恢复至2019年水平。对比来说,国内7月RevPAR为215元/间夜,仅相当于2019年同期的75%;随着社会面管理的逐步放开,预期国内酒店集团也将跟上欧美复苏的步伐,这也强力支撑了三大酒店集团今年的股价表现,年初至今华住上涨14%,锦江上涨1%,首旅下跌20%;其中首旅是因为自身基本面较弱而影响了股价的表现。

当然,酒店股能吸引这么多公募大佬的关注绝非仅靠周期本身,本轮国内酒店行业还将凭借格局改善和消费升级获得更大的RevPAR弹性。

格局方面,疫情加速了国内单体酒店的历史性出清,酒店集团连锁化率相较疫情前大幅提升,从2019年的25.9%提升至2021年的35%,但与世界平均41.9%的连锁化率相比仍有提升空间,而美国的连锁化率更是高达72.9%。连锁化率的提升有助于抑制行业内的无序竞争,进而在上行周期增加RevPAR弹性。目前国内前三大酒店集团锦江、华住、首旅如家的市场占有率分别为22%、16%、10%,相信未来CR3将继续攻城略地,牢牢把握连锁化率提升的机会。

分区域来看,2021年我国一二线城市的连锁化率已经达到40%以上,而低线城市的连锁化率仅为30%,所以疫后龙头酒店集团也加速了下沉的节奏:如首旅酒店2021年开始便重点发力四五线城市,新推出的华驿品牌去年全年新开店404家,占首旅新开店总数的28.5%;而锦江也在近期的活动上定调了7天酒店新阶段发展方向,剑指三四五线城市。

在消费升级方面,居民收入结构的变迁有望打开国内中高端酒店的升级空间。由于国内仍处于发展的初级阶段,低收入人群占比较高,与此相对应国内的经济型酒店占比也比较大(61%),与美国仅19%的占比还有巨大的反差。然而随着中等收入人群的持续扩大,国内酒店行业将出现巨大的结构升级机会,这也是酒店行业投资的最大吸引所在。

从典型的单店模型来看,一家经济型酒店若改造为中高端型酒店,其营收有望提升75%,而净利润水平将提升229%。酒店的中高端化能力将决定其未来的市值潜力,海外酒店集团已充分证明这点:从事高端的万豪、希尔顿市值分别高达520、370亿美元,中高端的洲际、雅高为109、70美元,而从事中端的精选仅67亿美元。

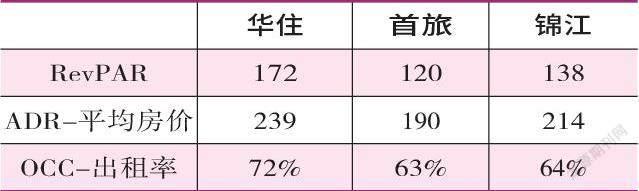

对比看,从国内三大酒店集团2021年披露的RevPAR数据来看,华住以172元/间夜的水平居首位,代表了其在中高端进程中的领先身段,其次是锦江,最后为首旅如家。

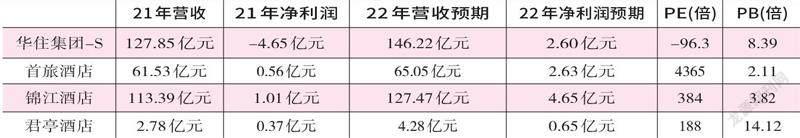

君亭虽说是去年底才完成上市的“新兵”,但其却系上市酒店中产品结构最高端的一家。公司2021年RevPAR为231.15元/间夜,拉开了与其他上市酒店的差距,而随着今年一季度完成对君澜和景澜两大酒店集团的收购,公司横跨奢华到中高端的产品布局更接近于全球中高端酒店龙头万豪,更高端的产品布局也意味着在行业上行期公司会有更大的盈利弹性。

除此以外,由于君亭酒店的直营占比较高(君亭34%,三大酒店集团直营占比基本仅10%),而直营模式的周期性远强于加盟模式,这便在另一个维度给公司带来了盈利弹性;加之公司目前体量还小,每开一家新的直营酒店对公司来说都有不小的业绩弹性,短期内君亭的增长瓶颈不明显,所以目前公司以14倍的市净率远超同业水平。

而在三大酒店集团中,华住在经营数据方实现了全面的领先。不仅RevPAR及其构成指标平均房价ADR和出租率OCC高于锦江和首旅,其综合take rate(加盟酒店的营收确认到酒店管理集团的比例)也高于另外兩家,而且在费用的管控上面也有明显优势,这可能与公司民营控股管理的更高效率有一定关系。至于在门店的扩张上,华住也是一枝独秀,近五年客房数年复合增速达到13.91%,高于锦江11.18%和首旅4.31%的水平。也正凭借上述诸多领先优势,华住在三大酒店中享受了最高估值待遇,市净率分别为:华住8.39、首旅2.11、锦江3.82。

(本文提及个股仅做分析,不做投资建议。)

数据来源:Wind

数据来源:Wind