区块链技术对供应链金融信用风险的影响

——基于PSM-DID方法的实证分析

王如愿, 甄 烨, 王文利

(太原科技大学 经济与管理学院, 太原 030024)

近年来,供应链金融业务快速发展,成为企业提升竞争力的一种重要方式。与此同时,一系列国家政策相继出台(1)2017年10月,国务院办公厅首次就供应链创新发展出台指导性文件——《关于积极推进供应链创新与应用的指导意见》;2018年4月,商务部等八部门联合发布《关于开展供应链创新与应用试点的通知》等。,进一步推动了供应链金融实践的发展。然而在实际应用时,供应链金融中信用风险的存在使得链条上远离核心企业的供应商难以从银行等金融机构获得贷款,区块链技术的出现正好为解决这一难题提供了思路。

区块链作为互联网时代下的一种新型技术,在全球掀起了新一轮的科技变革与产业变革。在2019年10月的中央政治局第十八次集体学习中,习近平总书记强调要加快推动区块链技术和产业创新发展,构建区块链产业生态[1]。如今,核心企业、金融机构、金融科技企业都在积极探索区块链技术在供应链金融中的应用场景。然而,如何应用区块链技术实现风险管控,成为区块链赋能供应链金融的挑战,区块链在供应链金融领域的应用能否显著降低信用风险还有待证实。

1 理论分析与研究假设

根据区块链相关理论,区块链中的分布式账本技术、不可篡改特点及智能合约,能够降低供应链金融信用风险。具体包括:

1)区块链中的分布式账本可以破除组织之间的信息壁垒,解决供应链金融中的信息不对称问题。由于信息不对称的存在,核心企业一旦出现经营及偿债困难等问题,与之相关的上下游企业的风险也极易蔓延,从而给金融机构带来巨大危害[2]。而区块链技术可以有效解决供应链金融中的信息不对称,这一观点已经得到学术界的普遍认可[3]。区块链分布式存储使供应链中的所有节点都公开透明[4],授权供应链上的各个企业共享信息,打破了供应链企业间存在的数据孤岛,促进了供应链上的信用传递[3]。同时区块链技术下整个供应链系统的运行不再受到单个节点的影响,从而能够有效降低信用风险。

2)区块链中的共识机制可以保证数据真实可靠,为供应链金融营造一个高度信任的交易环境[5]。一方面,共识机制要求数据需要经过多方验证才能得以记录,这在很大程度上确保了业务的真实性[6]。这种多方共同维护数据的模式,使参与者无法造假,在理论上确保了数据的安全性,从而可以有效解决凭证造假、遗失等问题,降低资金风险控制的难度[7]。另一方面,区块链系统下供应链金融交易各方的数据真实可信且实时共享[8],供应链金融中的上下游企业签订合同后,会向全网广播并将数据写入系统,除非超过50%的节点同意数据修改,否则数据不可篡改[9]。即使数据在多数人的共识下通过修改,原始记录也会保留,保障原始信息有据可查。

3)区块链中的智能合约可促使供应链金融参与主体严格遵守规则,避免人为造成的违约问题。一方面,智能合约可以使供应链金融中的企业始终处于平等地位及相互监督的环境中,实现“信用自证”和“信用自增”。智能合约将纸质凭证转化为数字资产,实现了债券、回款等风险点的有效管理,其自动性特点能够降低交易操作风险,强制性特点又能够减小商业欺诈相关的违约风险[10]。另一方面,智能合约减少了人为干预,加强了链上企业在无监管主体参与下的安全性,并对资金流向具有实时监控功能[11]。因此,智能合约的自动执行可确保金融交易过程的安全性,在一定程度上降低违约风险。

同时,有学者指出,降低信用风险是区块链技术在网络供应链金融应用中最具实践价值的优势所在[2]。区块链技术可以提高供应链金融风险管控能力[12],通过提高数据的真实性来降低信用风险[7,13]。还有学者指出区块链金融可以解决中小企业贷后信用风险问题[14]。因此,提出如下假设。

H1:区块链技术的应用可以降低供应链金融信用风险。

2 研究设计

2.1 样本选择与数据来源

基于数据的可获得性,选取2015—2020年在中国A股上市的供应链金融公司为初始研究对象。数据选取步骤为:首先在同花顺中筛选出A股供应链金融概念股,剔除2017—2020年ST的企业,然后通过搜索剩余企业的定期报告找出2017年已存在供应链金融业务的企业,共31家。通过搜索相关新闻发现研究的企业中应用区块链技术的时间多集中在2018年,因此,将2018年已经上线区块链平台的5家企业作为实验组,剩余26家企业作为对照组,最终共有124个观测值。所用数据来源于同花顺官网、CSMAR数据库、各企业年报及相关新闻等,后续采用stata15.0软件对数据进行分析。

2.2 变量定义

2.2.1 被解释变量

为了度量供应链金融信用风险,按照学者普遍做法[15-16],将Edward Altman值(Z值)作为被解释变量。通过各企业年报、国泰安数据库整理了2017—2020年31家企业的总资产、营运资金、留存收益、息税前利润、权益市场价值、负债账面价值、营业收入等数据,然后采用阿特曼Z-score模型[17]测算信用风险,具体模型为

Z=1.2X1+1.4X2+3.3X3+0.6X4+0.999X5

(1)

式中:X1=营运资金/总资产;X2=留存收益/总资产;X3=EBIT/总资产;X4=权益的市场价值/总负债的账面价值;X5=营业收入/总资产。由式(1)计算得到的Z值越大,表明企业的信用风险越小;反之信用风险越大。

2.2.2 核心解释变量

核心解释变量为区块链技术,用虚拟变量Blockchain表示,Blockchain为分组虚拟变量与时间虚拟变量的交叉项(treat×post)。其中,分组虚拟变量(treat)为是否采用区块链技术,采用区块链技术的5家企业treat=1,未采用区块链技术的26家企业treat=0;时间虚拟变量(post)为采用区块链技术的年份,以2018年为分界点,2017年post=0,2018-2020年post=1。

2.2.3 控制变量

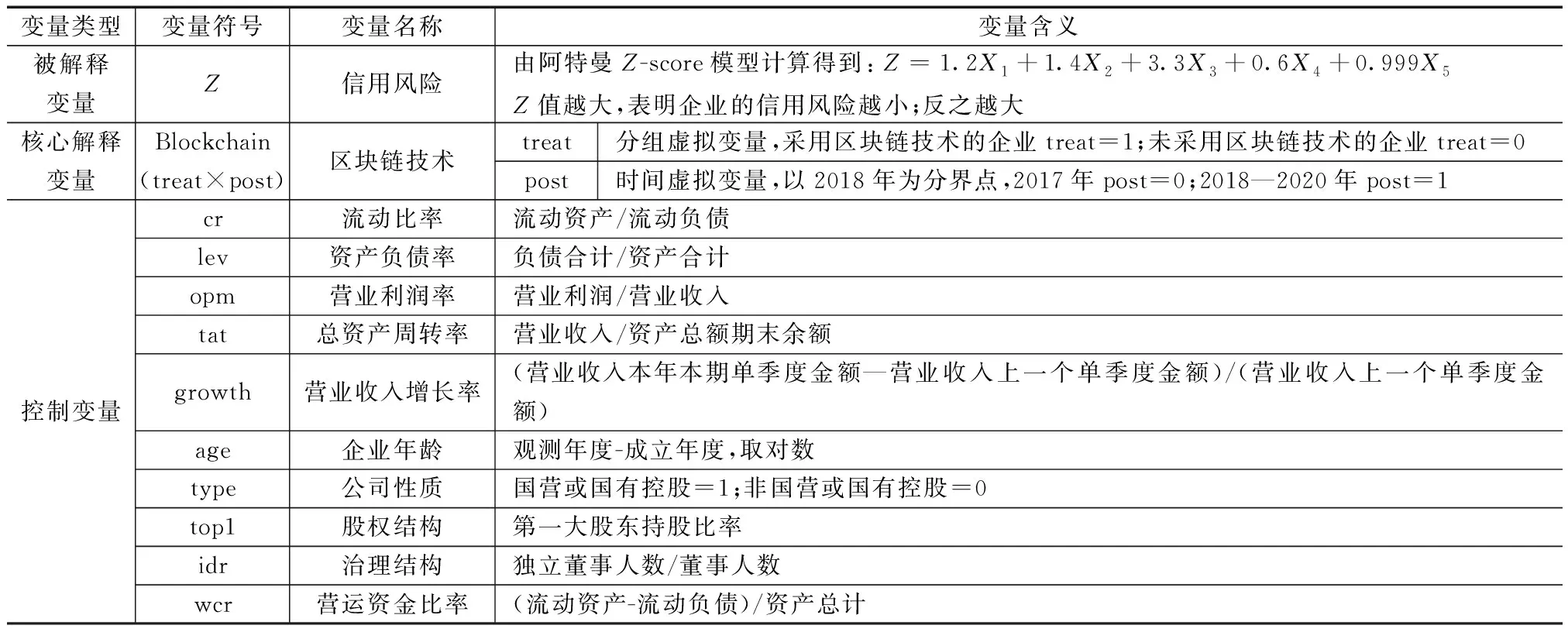

在构建回归模型时,从多个角度选取了一系列控制变量,具体包括流动比率、资产负债率、营业利润率、总资产周转率、营业收入增长率、企业年龄、公司性质、股权结构、治理结构、营运资金比率。变量符号、名称及含义见表1。

表2是对表1主要变量的描述性统计。总样本数量N为124,信用风险(Z)平均值为3.806,标准差为4.950,公司间信用风险差异较大,但总体风险较低。其中采用区块链技术的公司(treat=1)均值为0.161,表明在样本期间,所有供应链金融公司中,有16.1%采用了区块链技术,可见自国家鼓励发展区块链技术以来,部分公司积极响应,但总体还处于发展初级阶段。在控制变量方面,流动比率(cr)平均值为1.698,一般认为2∶1以上较为合适,所以总体上企业短期偿债能力较弱;营业利润率(opm)均值为负,企业盈利能力差;总资产周转率(tat)均值为1.226,说明企业总体营运能力强,但标准差为1.645,各企业间的总资产周转率存在较大差异;营业收入增长率(growth)均值为0.25,说明企业总体具有较好的发展前景。

表1 变量名称及含义

表2 主要变量的描述性统计

2.3 模型设计

为了科学分析区块链技术对供应链金融信用风险的影响,构建了如下双重差分模型:

Zit=β0+β1Blockchainit+β2treatit+β3postit+τVit+γit+εit+μit

(2)

式中:i表示第i个企业;t表示第t年;自变量为区块链技术Blockchainit(treatit×postit),treatit为分组虚拟变量,postit为时间虚拟变量;因变量为供应链金融信用风险Zit;Vit为其他控制变量;γit为个体固定效应;εit为时间固定效应;μit为随机扰动项。

3 实证分析

3.1 双重差分回归结果

在利用双重差分法研究区块链技术对供应链金融信用风险的影响之前,进行了豪斯曼检验。根据豪斯曼检验,P值为0.010 5,故强烈拒绝原假设,使用固定效应模型。基准回归结果见表3。

观察表3可知,无论是采用个体固定效应模型还是个体时间双向固定效应模型,自变量Blockchain的系数都在5%的水平上显著为正,表明区块链技术提高了Z值。由于Z值越大,信用风险越小,所以区块链技术可以显著降低信用风险。区块链技术应用于供应链金融领域的目的在于利用先进的科学技术来降低供应链金融风险。实证结果表明该技术在供应链金融信用风险方面发挥了显著的作用。

表3 基准回归结果

3.2 基于PSM-DID方法的检验

DID方法使用的前提是实验组和控制组满足共同趋势假设,即如果不存在区块链技术,采用区块链技术的企业与其他企业信用风险的变动趋势随时间变化并不存在系统性差异。而Heckman等[18]提出的PSM-DID方法可以在一定程度上解决这一问题。

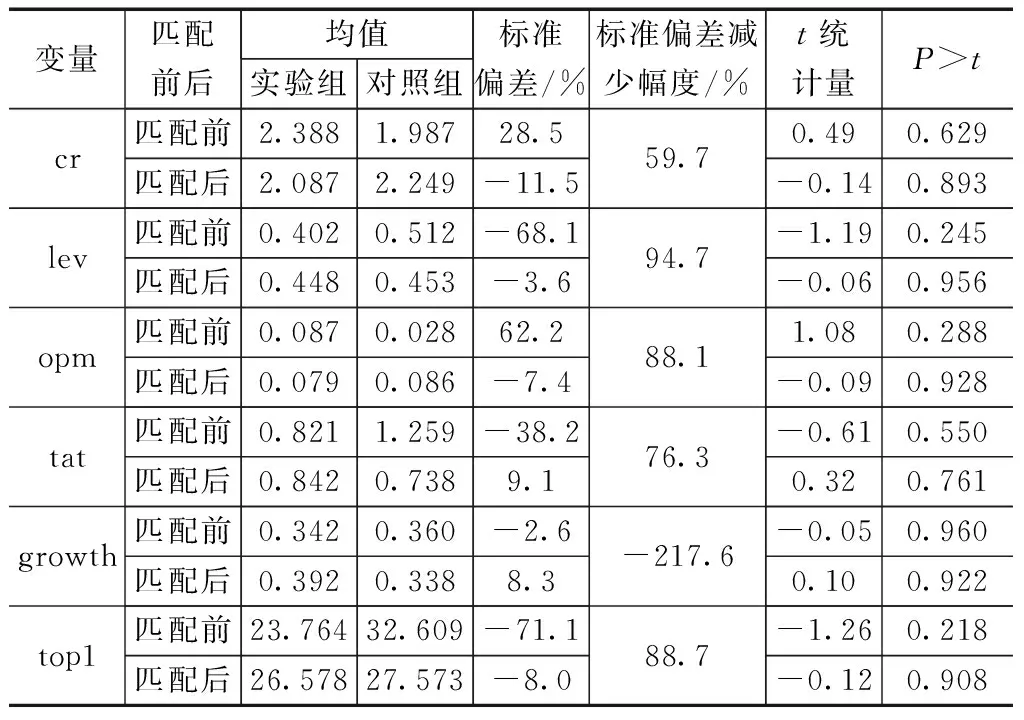

因此,利用2017年的数据进行一对五的近邻匹配,并将控制变量中的流动比率(cr)、资产负债率(lev)、营业利润率(opm)、总资产周转率(tat)、营业收入增长率(growth)、股权结构(top1)作为匹配变量。匹配后数据的平衡性检验结果见表4。从表4可以看出,匹配后大多数变量的标准化偏差都小于10%,其中变量cr的偏差为11.5%,似乎可以接受;而且匹配后的t统计量都是不显著的,说明实验组和控制组之间无系统性差异。同时图1汇报了变量匹配前后的标准化偏差变化,对比匹配前的结果,大多数变量的标准化偏差均大幅缩小,只有变量growth的偏差有所增加,但总体上匹配较好地平衡了数据,可以认为倾向得分匹配结果是有效的。

表4 平衡性检验结果

图1 标准化偏差变化

区块链技术对供应链金融信用风险影响的PSM-DID回归结果见表5。观察表5可知,无论是采用个体固定效应模型还是个体时间双向固定效应模型,自变量Blockchain的系数都显著为正,表明区块链技术提高了Z值,即显著降低了信用风险。该结果也从侧面反映出了结论的稳健性。

表5 PSM-DID回归结果

3.3 安慰剂检验

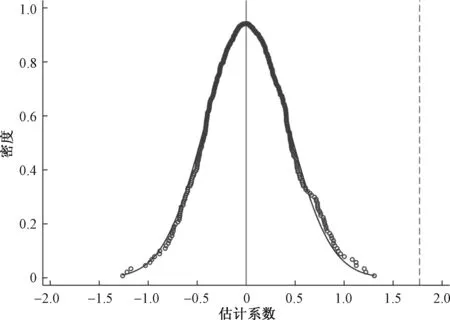

为排除区块链技术对供应链金融信用风险的降低作用受到遗漏变量干扰的可能,进行了安慰剂检验。具体地,对交互项随机抽取500次,查看其系数与基准估计结果是否存在显著差异,图2报告了回归系数的分布情况。由图2可知,估计系数集中在-1.5到1.5这个区间,而基准回归估计的系数(1.770)独立于该系数分布之外,说明在随机抽样的情况下,基准回归系数1.770是一个小概率事件,即未观测变量对供应链金融信用风险几乎没有影响,信用风险的差异是由区块链技术引起的。

图2 安慰剂检验结果

4 结论及建议

基于2017—2020年31家供应链金融上市公司面板数据,运用双重差分法及PSM-DID方法,实证检验了区块链技术的应用对供应链金融信用风险的影响。结果表明,区块链技术能够显著降低供应链金融信用风险。首先,区块链中的分布式账本可以缓解供应链金融中的信息不对称问题,从而打破数据孤岛,授权企业之间信息共享;其次,区块链中的共识机制保证了数据不可篡改,从而可以有效避免企业凭证造假,虚假交易的行为;最后,区块链中的智能合约可以使企业之间相互监督,并能够实时监控资金流向,确保了企业在无监管主体参与下的安全性。因此,区块链所具有的这些技术优势使其应用于供应链金融中能够降低信用风险。

基于以上结论,提出以下建议:

1)区块链技术能够降低供应链金融信用风险。因此在既有成果的基础上,还要进一步推进区块链技术应用工作,加快构建“区块链+供应链金融”的产业生态体系。比如,针对应收账款融资模式,利用区块链强制性的特点在供应商等借款方逾期不还时冻结债务人资金;针对预付账款融资模式,利用区块链智能合约技术在零售商无法交付定金时将回购款项转移至金融机构;针对存货融资模式,利用区块链技术实时监管,解决存货监管难、监管成本高等问题。同时,还要鼓励供应链金融上下游企业、金融机构等主体积极参与到区块链技术应用中,加快布局区块链在供应链金融领域的应用,从而降低供应链金融信用风险,保证供应链金融业务顺利运行。

2)信息不对称存在于各个领域,是造成信用风险的因素之一。而区块链技术可以有效降低企业间的信息不对称程度,因此供应链金融企业外的其他企业也可以通过引入区块链技术来降低企业信用风险,尤其在一些严重依赖于第三方中介的行业,这些行业往往存在较为严重的信息不对称现象,更应该积极拥抱区块链技术,利用区块链的技术优势节约交易成本,加快交易效率。

3)供应链金融信用风险的降低不能仅仅依靠区块链技术,要不断提升科学技术在供应链金融中的应用水平。各企业应该积极探索人工智能、大数据、云计算等在供应链金融领域的应用场景,学会利用先进的技术手段创新供应链金融运行模式和价值,为供应链金融参与者提供全新的服务体验。同时,在利用科学技术的同时,也要谨防存在的风险,要充分做好风险防范措施,保障供应链金融稳步发展。