网络小贷主体行为演化分析及其规制策略研究

张道海,王好时,刘刚良 (江苏大学 管理学院,江苏 镇江 212013)

0 引言

2005年,我国出现首家网络小贷公司——阿里小贷,随后网络小贷公司在全国遍地开花。近几年,由于监管不足,网络小贷暴露的高利贷、暴力催收等违规运营现象非常突出。据网贷之家数据显示,截止到2019年2月,正常运营的1 063家网贷平台中,拥有金融牌照的网贷机构24家,占比仅2.2%。2019年2月22日中共中央政治局就完善金融服务、防范金融风险举行第十三次集体学习,习近平强调:深化金融供给侧结构性改革,增强金融服务实体经济能力,坚决打好防范化解包括金融风险在内的重大风险攻坚战,推动我国金融业健康发展。网络小贷作为深化金融改革的重要组成部分,目前经营尚处于混乱无序状态,甚至不少地方金融监管部门审批的网络小贷有名无实,游走在监管与法律的边缘。因此,既要遏制网络小贷的混乱无序行为,通过监管措施扭转不利经营现状;又要考虑网络小贷对社会积极作用的一面,实现专业性穿透式监管。

国内学者对传统的线下小额贷款和网络小贷的信用、风险以及政府监管等方面进行了大量的研究,但研究内容还是主要是为政府提供政策建议,为网络小贷公司风险识别、评估与规避提出解决方案,探讨借款方借款用途与影响;研究对象主要是单个主体;研究方法主要是理论探索与实证研究,目前尚缺少考虑政府、网络小贷公司以及借款方三方来研究网络小贷主体行为及其规制策略。为了探究影响网络小贷主体行为的内在机理是什么?网络小贷主体行为将会如何演化?如何更有针对性地提出或改进规制措施?针对这一系列问题,本文构建了包含政府、网络小贷公司、借款方的三方演化博弈模型,探讨各方主体行为演化规律与内在机理,最后提出针对性的政府规制策略。

1 网络小贷环境主体博弈模型构建

1.1 问题描述与模型假设

(1)问题描述

在网络小贷环境中,作为拥有资金储备能力的供给方,可以通过合规放贷来吸引消费者,从而扩大自身业务,也可以利用需求方的急切需求,通过提高贷款利率来获得更大收益。从资金需求方主体来看,企业借款能够度过难关,获得更大收益,但同时也需要承担高利率,不借款则可能因短暂的资金缺口而面临公司破产。从政府监管来看,政府严格监管有利于管控网络小贷环境,但会遏制了互联网金融创新,适度监管则会提高网络小贷环境主体数量与活力,有利于中小公司融资,增加财政税收等,但会产生监管盲区,滋生网络小贷机构违规放贷等行为。政府通过对借款方披露信息、征信来制约其行为来增加其失信成本。从社会福利来看,网络小贷公司合规放贷导致社会福利增加,有助于中小公司解决贷款难的问题,违规放贷带来的环境混乱将不利于企业贷款,使企业福利降低。借款方通过融资难易反映社会福利的增减来评判政府公信力。基于此,本文构建网络小贷环境主体关系图,如图1所示。

图1 网络小贷环境主体关系图

(2)模型假设

假设1:网络小贷环境主要由政府监管机构及交易主体构成,交易主体主要由网络小贷公司与借款方构成。三方构成完整的网络小贷环境,三方都是有限理性,三方掌握的信息情况为信息不对称。

假设2:政府的策略为严格监管与适度监管,网络小贷的策略为合规放贷与适度放贷,借款方的策略为借款与不借款。

假设3:政府对网络小贷环境选择严格监管的概率为α0≤α≤( )1,选择适度监管的概率为1-α;网络小贷公司选择合规放贷的概率为β(0≤ β≤1),选择违规放贷的概率为1-β;借款方借款的概率为γ(0≤ γ≤1),借款方不借款的概率为1-γ。

1.2 变量设定

(1)政府变量设定

政府对网络小贷环境进行严格监管收益(提高公民满意度、提高政府公信力、助推行业发展从而增加财政税收等)为R;政府对网络小贷环境监管成本(基本开支、建立信息披露平台、制定相关行业规范、增加监察人员等)为ΔC;网络小贷公司合规放贷给政府带来的超额收益(网络小贷公司违规放贷的动机)为ΔR;政府严格监管对于合规放贷的网络小贷公司的奖励金为ΔJ;对于网络小贷违规放贷的惩罚为L;政府适度监管的基本收益(行业基本税收)为R;适度监管成本(政府管理行业的基本开支)为C;网络小贷公司违规放贷造成政府的额外成本(政府公信力的损失、公民满意度的下降、社区成本、行业发展滞后造成财政税收的损失等)ΔC,其中R>R,C>C。

(2)网络小贷公司变量设定

合规贷款利率i,则网络小贷公司合规放贷的利息收益为p*i,合规放贷的成本(公司管理成本,大数据分析、挖掘成本等)为C;合规放贷获得的额外收益(声誉的提升等)为ΔR;i为违规贷款利率,则网络小贷公司违规放贷收益为p*i,违规放贷成本(公司管理成本,大数据分析/挖掘成本,雇佣暴力催收人员,法律成本等)为C;违规贷款额外成本(公司声誉的损失)为ΔS。其中i<i,C<C。

(3)借款方变量设定

借款方借款金额为P,借款方借款的收益(获取资本进行生产经营的利润)为R,额外收益为ΔR(借贷数据完善,有益于今后借款);借款的成本(管理成本,数据搜集等)为C;不借款成本(机会的损失)为C,额外成本ΔC。

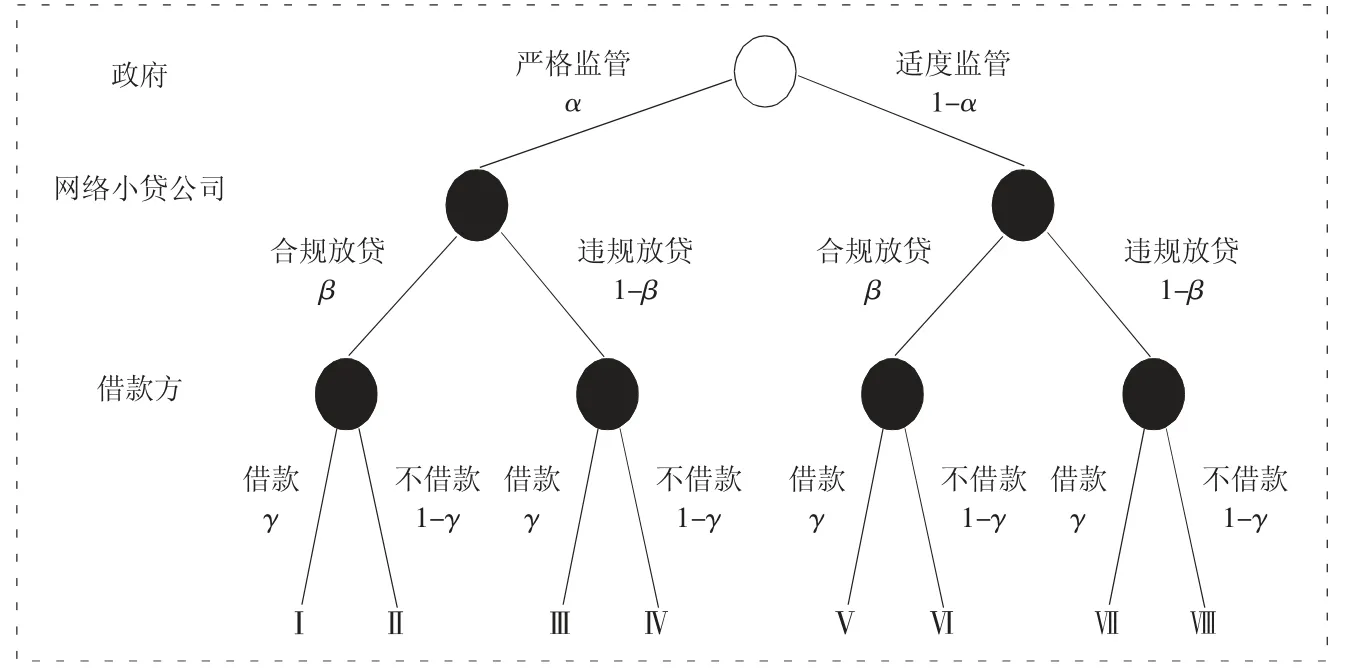

基于上述分析,构建博弈树如图2所示。

图2 网络小贷环境三方博弈树

2 模拟仿真与分析

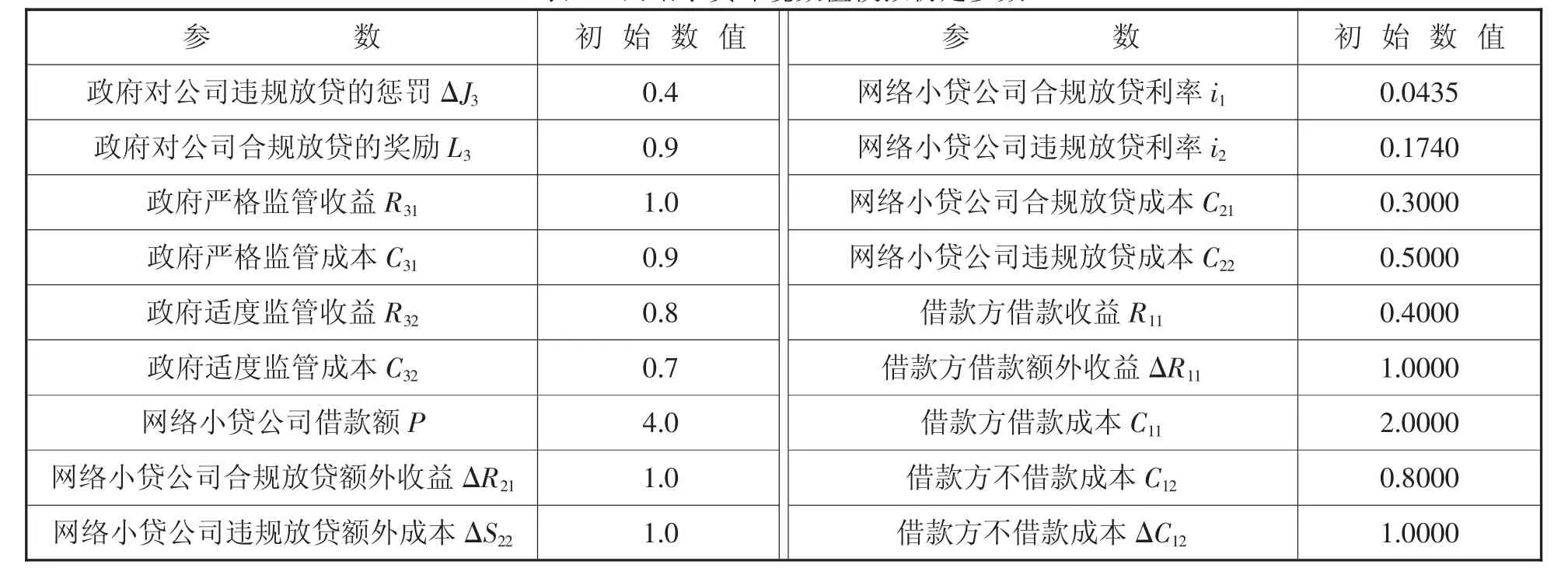

网络小贷环境系统中,假设所有主体均为中性,设置政府严格监管初始概率为0.5,网络小贷选择合规放贷初始概率为0.5,借款方选择借款概率为0.5,设置系统初始时间为0,演化结束时间为200。其他初始参数设置如表1所示。

表1 网络小贷环境数值模拟初定参数

通过取值将环境初定为混乱状态,以便有效突出参数取值变化对主体行为的影响,仿真结果如图3所示。在此状态下,网络小贷公司与借款方始终在放贷与借款之间震荡,政府趋向于适度监管状态。

图3 初始状态三方演化博弈趋势图

2.1 政府监管强度α变化

当改变政府监管力度α时,此时设定参数分别为α=0,α=0.8,α=1,其余参数保持不变,网络小贷公司合规放贷概率、借款方借款概率仿真实验结果如图4、图5所示。(1)随着政府监管力度加大,网络小贷公司、借款方会各自趋向于采取合规放贷与借款行为。加强监管力度使得公司违规放贷潜在成本增加或者潜在收益减少,公司为了追求利益最大化,会趋向于采取合规放贷;借款方在强力度监管的情况下,对网络小贷环境充满信心,会趋向于采取借款行为。(2)借款方借款意愿明显高于网络小贷公司合规放贷意愿,在政府严格监管下,只要放贷公司愿意放贷,就不会发生有款贷不出去的情况,放贷公司只要进行合规放贷,将会促使网络小贷环境趋向于理想状态。

图4 改变α值网络小贷公司演化趋势图

图5 改变α值借款方演化趋势图

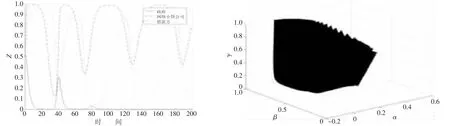

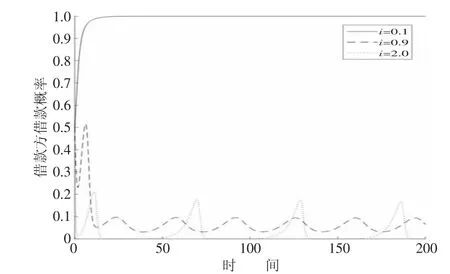

2.2 放贷利率i变化

当改变放贷利率i时,此时设定参数分别为0.1、0.9和2,其余参数保持不变,网络小贷公司合规放贷概率、借款方借款概率仿真实验结果如图6、图7所示。放贷利率较低时,受到法律保护,放贷公司一般都是合规放贷,没必要为违规放贷付出更高的成本;随着利率增大,受到高收益的驱动,放贷公司行为选择开始摇摆不定。对于借款方,在低放贷利率情况下,借款意愿强烈,随着放贷利率的增加,借款意愿急剧降低,并出现波动,可能的借款意愿也是借款方在资金需求强烈的情况下,无奈做出的选择。

图6 改变i值网络小贷公司演化趋势图

图7 改变i值借款方演化趋势图

2.3 借款方借款额外收益ΔR11变化

当改变借款金额额外收益ΔR时,此时设定参数分别为ΔR=0.1,ΔR=1,ΔR=10,其余参数保持不变,网络小贷公司合规放贷概率、借款方借款概率仿真实验结果如图8、图9所示。随着借款方额外收益增加,网络小贷公司策略选择振幅与频率加大,其采取违规放贷的概率不断增加;而额外收益增加会使借款方倾向于采取借款行为。

图8 改变ΔR11值网络小贷公司演化趋势图

图9 改变ΔR11值借款方演化趋势图

3 网络小贷环境规制策略

综上分析,网络小贷公司、借款方是否采取合规放贷与借款行为,以及何时采取合规放贷与借款行为的因素有政府监管强度、借款方借款金额、放贷利率、公司合规放贷获得政府的奖励与违规放贷受到政府的惩罚、借款方借款额外收益等。因此政府可以采取相关措施直接或间接改变上述影响因素,助推网络小贷环境达到稳定状态。

3.1 严控贷款额度与利率,实行差别化利率

网络小贷环境中,较小的交易金额与较低的合规贷款利率能够促使交易双方采取理想行为,但会抑制公司行业参与行为,从而影响网络小贷行业的发展;较小的交易金额与较高的合规贷款利率激励公司合规放贷,但借款方此时会倾向于选择不借款策略;较大的交易金额与较低的合规贷款利率有利于交易双方采取理想行为;较小的交易金额与较高的合规贷款利率同样有利于交易双方采取理想行为。因此,首先政府应该严格控制公司贷款金额与利率,使其在合理范围。其次,政府为了推动网络小贷行业发展,可以实行一价一利率,对于较低的交易额度,允许公司提高贷款利率(贷款利率可以高于36%);对于较高的交易额度,要求公司降低贷款利率(贷款利率最高不高于36%)。

3.2 惩奖适当

在政府策略中,重罚能有引导网络小贷公司与借款方采取理想行为,但一味的重罚,会严重损害公司业务开展的积极性;奖励虽然能增加公司放贷积极性,但会降低整个社会的福利。由于惩罚对网络小贷环境的作用大于奖励的作用,因此要以惩罚为主,奖励适度。政府应该推动征信系统联网,将政府对公司合规放贷奖励与违规放贷惩罚信息进行公示;加强地区联动管理,有效规制放贷公司跨地区放贷行为;加强法律法规制定,明确惩罚与奖励行为及额度。

3.3 信息披露,信用建设

在网络小贷环境中,网络小贷公司只能通过借款方借款数据以及基本信息,通过自有的大数据信用模型进行决策,此时因为数据的不全面带来的风险成本,公司会通过提高贷款利率转嫁给借款方;借款方在交易中相比于公司获得的信息更少,处于交易弱势一方,更加希望获得公司信息知道策略选择。政府应该建立全国统一性的信息披露系统,将公司与借款方信息全方面的进行披露,通过完整的大数据帮助公司优化信用评估模型,间接帮助借款方降低公司转嫁成本导致的高利率。同时政府应该建立公共信用评估平台,利用披露数据双向评估放贷机构信用与借款方信用,为在线交易提供决策指导。

4 结束语

本文从政府、网络小贷公司、借款方三方演化博弈的视角,探讨各方的行为选择,并进行数值模拟,根据模拟结果提出政府规制策略。网络小贷环境作为复杂系统,主体不仅涉及政府、放贷机构以及借款人,还需将传统商业银行、第三方担保机构、保险机构等纳入到网络小贷环境中,需要今后进一步研究。