医疗设备景气度提升拐点将至 中高端设备龙头公司或更具优势

薛杨

自去年6月底冲高回落后,医疗设备板块经过一年多震荡调整,估值已经得到比较充分消化。目前无论是绝对估值水平,还是与医药整体估值比较,均已进入历史底部区域。

随着压力释放和基本面拐点到来,加上行业发展空间打开,行业将迎来中长期配置机会,在细分市场建立了显著竞争优势的龙头公司值得关注。

医疗设备行业正迎来前所未有发展机遇。“新基建+医院”扩建周期带来需求端扩容,政策对国产设备支持加速国产设备放量,国产设备的技术进步也为其进入高端市场提供支持,加上出口态势良好,行业未来几年有望进入高速发展期。

首先,新基建与医院扩张周期为医疗设备需求增长先后提供了支持。2018年开始,医院开始了新一轮的扩张周期,且三级医院表现出更高增速,这尤其为高端醫疗设备带来新的增量空间。2020-2021年疫情期间,防疫相关设备大幅增长,集中于ICU、发热门诊建设的医疗新基建带来了第一波需求扩张,主要包括监护、CT、移动DR,但由于采购资金有限,部分非新基建的医疗设备需求比如MR、内窥镜实际是被压制的。随着诊疗量的逐渐恢复,新基建的需求已经得到部分兑现,预计这轮医院扩张周期带来的采购需求将集中释放。

其次,政策对国产设备的鼓励和支持方向清晰且持续。2021年高层发布指导文件,要求“国产药品和医疗器械能够满足要求的,政府采购项目原则上须采购国产产品,逐步提高公立医疗机构国产设备配置水平”。此后部门层面也作了各项细化,各地方陆续出台了相关落地细则。

这些政策对国产设备放量的推进是显而易见的。一方面,历史上很多国产设备作为后进者,即使质量达到进口设备水平,放量也非常缓慢,而对国产设备的鼓励大幅提高了国产替代速度。另一方面,进口论证也增加了进口产品相对成本,国产设备在性价比、保修等方面,优势会更加凸显。

再次,多年技术沉淀推动国产医疗设备进入密集突破期。以PET/CT为例,某国产龙头公司的核心产品uEXPLORER率先实现了国际领先的突破,轴向视野达到了194cm,甚至实现了更加前沿的科研端的销售。此外在监护、超声、内窥镜、MR、CT等领域,国产公司均实现了高端产品的突破甚至超越。

上游的核心电子器件国产化进度与整机比相对落后,但也有很多实现了进口替代,比如X线探测器、磁体、闪烁晶体。国产医疗设备的技术突破时间有先后,会导致替代进度差异,而从长时间维度来看,这种技术突破一旦开始,就很难停止。

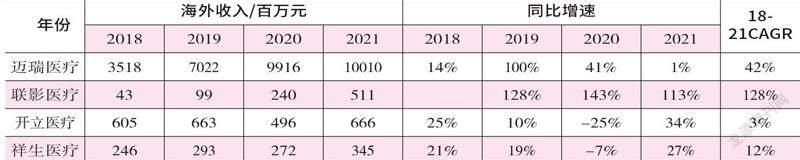

此外,国产医疗设备的出口业务也实现了新的突破。2020年疫情下,海外对监护仪、呼吸机等防疫设备的需求出现爆发,国内相关企业出口业务迅速增长,龙头企业即使2021年防疫设备需求回落,也依然在高基数下保持了稳定的收入。另一方面,非防疫相关设备公司的出口在2021年海外疫情反复的情况下,依然恢复迅速。此外,欧美高端设备市场也得到了突破,如某CT龙头公司在问询函回复中披露,2019-2021欧美市场CT的销量分别为8、10、36台。欧美CT的需求大部分来自于存量替换,这意味着国产医疗设备在与进口企业的直接竞争中,已初具实力。

数据来源:wind、中加基金

医疗设备需求对应的是终端的医疗诊断和治疗需求,其会随着医疗需求的增长持续增长,不会受人口结构和疾病谱系变化的影响,以CT和MR为例,中国的人均保有量离发达国家还有极大差距,至少在追上发达国家之前,医疗设备行业不用担心空间问题。

从海外经验看,医疗设备公司通常呈现强者恒强的特点,这与医疗设备医工同源的特点是高度相关的。而医工同源是指,医疗设备实现销售后,使用端的反馈会反过来促进研发端产品的进步,成为医疗设备公司的技术沉淀的一部分。这极大了增加了潜在竞争者的进入成本。需求端的高确定性以及供给端良好的格局,保障了医疗设备公司的长久期价值。

医疗设备板块近一年股价承压,主要在于市场对基本面的忧虑。2020年防疫设备出口强劲,导致业绩基数较高,而2021年医院采购需求被压制,未达市场预期,这些负面因素接下来有望逐渐消除,我们预计医疗设备行业正迎来业绩拐点。

从具体标的的选择上,可重点关注在细分市场建立了显著竞争优势的龙头公司,这会表现在公司的市占率上,最好的情况是市场国产化率尚低、且公司份额开始明显增加。

这里需要注意的是,即使是同一产品,由于中高端设备和低端设备单价差异较大,实际上可以视为两个不同的市场,我们应该重点关注在中高端领域实现突破的公司。其次,平台化公司拥有更强的抗风险能力以及久期价值,中长期确定性更强。此外,还应关注公司的国际化进展,海外市场的开拓能给公司带来更大弹性。

(作者系中加基金研究员。文章仅代表作者个人观点,不代表《红周刊》立场。)

数据来源:wind、中加基金