乳品企业扩张型财务战略的运用及效益分析

——以蒙牛乳业为例

杨 微,翁美琴

贵州商学院会计学院,贵州贵阳 550000

0 引言

随着现代企业经营和治理理念的发展,公司战略的重要性逐步被企业经营者认知。其决定了企业的系列决策和行为,尤其在竞争激烈的环境中,为企业发展指明了方向,为企业行动明确了纲领,帮助企业实现了良性经营和可持续发展。

财务战略作为公司战略的重要职能战略之一,其执行方向和力度与企业总体战略的实施成效密切相关。本文以蒙牛乳业为例,分析其在竞争激烈的乳品行业中如何运用扩张型财务战略实现快速成长,以及伴随的风险和收益,以期找到扩张型财务战略的运用在蒙牛乳业实现可持续发展过程中所发挥的作用。

本文的研究立足于现代乳业行业竞争激烈的外部环境,结合具体企业案例,分析扩张型财务战略运用的实际效益,是对扩张型财务战略理论的实践检验。并且对蒙牛乳业的扩张型财务战略进行全面的分析,得到扩张型财务战略对企业高速发展具有积极效用的结论,有利于从战略视角去探索财务管理在企业产生经济效益和实现可持续发展过程中的积极意义。

1 理论基础

1.1 财务战略的含义

Harrison和John通过对企业战略的细化从而提出财务战略这一概念[1]。财务战略主要在于对资金筹集和运用的安排,实施的目的是为企业降低成本,提高效益,从而实现企业的总体战略目标;它不仅支撑着企业各项经济活动的发生,而且把各项经济活动均纳入规划中,在企业战略中发挥着核心作用,对企业总体战略的实施有着深刻影响[2]。财务战略的内容可分为三大类:一是钱从哪里来,即融资战略;二是钱用到哪里去,即投资战略;三是钱回到谁手里,即分配战略。依据财务战略与企业发展周期的相关性,可分为扩张型财务战略、稳健型财务战略和收缩型财务战略,一般分别用于企业的发展期、稳定期和紧缩期[3]。

1.2 扩张型财务战略的内涵

扩张型财务战略是企业为实现战略目标而制定的一种财务战略[4]。企业战略目标一般是实现资产规模高速扩张,股东利益最大化。但企业想要实现这一目标,往往需要保留大部分、甚至全部的留存收益,再进行大量的外部融资,以解决企业高速扩张时内部积累不足的风险。但由于收入增长总是落后于资产增长,企业在高速扩张时其收益常常表现出较低的水平。综上,判定企业是否运用扩张型财务战略可观察企业的财务状况是否呈现出“高负债、低收益、少分配”的特征。

2 蒙牛乳业扩张型财务战略的运用分析

2.1 蒙牛乳业情况

蒙牛乳业(集团)股份有限公司(简称“蒙牛乳业”)成立于1999年8月,总部位于中国乳业之都核心区内蒙古和林格尔经济开发区。蒙牛乳业及其子公司在中国生产及销售优质乳制品,凭借其主要品牌蒙牛成为中国领先的乳制品生产商之一。发展至今蒙牛乳业在全国建立了41 座生产基地,在新西兰、印度尼西亚、澳大利亚建有海外生产基地,全球工厂总数达68 座,年产能合计逾1 000 万吨。蒙牛乳业生产的产品包括液态奶(如UHT奶、酸奶及调制乳)、冰淇淋、奶粉及其他乳制品(如奶酪等)400 多个品项,销售区域除国内外,也在美国、加拿大、蒙古、东南亚、港澳等国家和地区销售。2020年,企业的营业收入达到760 亿元,净利润达到35亿元。快速而可持续的发展使蒙牛乳业连续13 年入选荷兰合作银行的“全球乳业20强”榜单,2021年位于全球第九位。

2.2 扩张型财务战略的运用

2.2.1 融资战略分析

在21世纪初期,蒙牛乳业尚处于初创期,为解决初创期现金流受限、产品和市场开发资金需求的问题,进行了几轮较大规模的融资。摩根斯坦利、北京鼎辉创业投资中心、英联投资公司分别于2002年和2003年两次注资,第一次以股权融资的方式向蒙牛乳业注资约2.16 亿元;第二次以认购可转债的债权融资方式向其注资约2.9 亿元。经过该轮融资战略的成功实施,蒙牛乳业的销售收入在2003年迅速增长到40.751 亿元,增幅为144%;税后利润增加到2.3 亿元,增福为194%。2004年蒙牛在香港上市,通过IPO筹集了13.74 亿港元资金,当年营业收入达到72.138 亿元,位列行业第二,净利润3.194 亿元,位居行业第一。可见,初创期的融资战略为蒙牛乳业之后的快速成长和成为行业龙头企业奠定了财务基础。

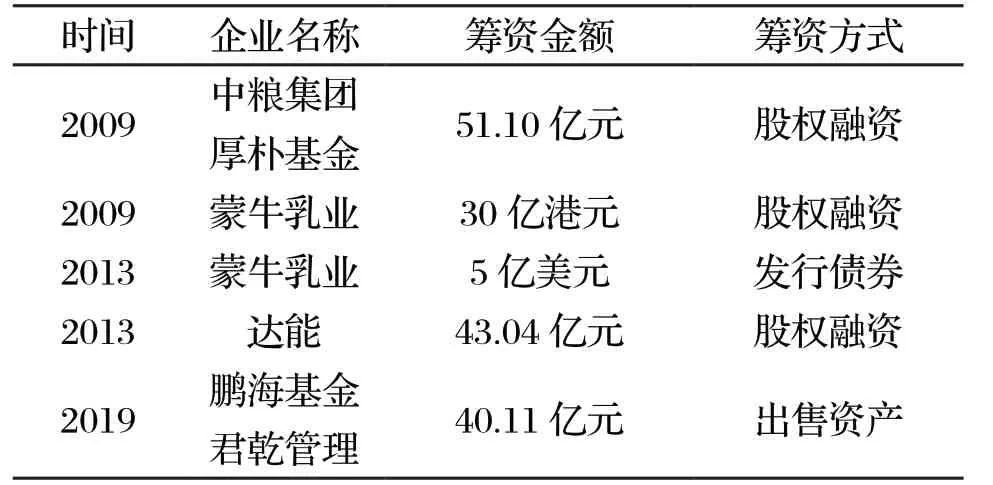

2008年,中国乳业因“三鹿婴幼儿奶粉”事件陷入危机。此时,中粮集团以51.10 亿元收购蒙乳业牛20%股权,使蒙牛乳业成为其控股子公司,并将蒙牛乳业的股权性质转变为国有控股,不仅帮助蒙牛乳业化解“三鹿婴幼儿奶粉”事件带来的负面影响,还使蒙牛乳业的市场价值重新获得上升。同年,蒙牛乳业通过发售新股成功融资30 亿港元。2013年,蒙牛乳业通过发行债券获得融资5 亿美元。2014年,达能以43.04 亿元收购蒙牛乳业6.6%的股份,成为蒙牛乳业第二大股东,不但帮助蒙牛乳业偿还了债务,还使蒙牛乳业的资本结构得到优化。2019年,蒙牛乳业以40.11 亿元的价格出售君乐宝股权,通过出售资产的方式进行融资。详见表1。

表1 2009—2019年蒙牛乳业融资战略分析

综上所述,蒙牛乳业的每一次融资战略都意义重大。初创期两轮融资缓解了蒙牛乳业刚刚成立的资金压力;香港上市为蒙牛乳业成为行业领先奠定了基础;中粮并购、达能增资帮助蒙牛乳业缓解了“三鹿婴幼儿奶粉”事件的负面冲击,并使其转变成为国有控股企业,提升了市场价值;出售君乐宝为蒙牛乳业布局东南亚提供了资金储备。总之,以上融资事件充分体现了蒙牛乳业在融资方面的扩张型财务战略。

2.2.2 投资战略分析

(1)投资历程

2010年以后,蒙牛乳业的投资战略部署较为积极:投资君乐宝和现代牧业,促使低温乳制品菌种的研发和应用达到一个新的高度;收购雅士利,帮助企业进军奶粉行业,奠定全产业链发展的基础;投资妙可蓝多,发展酸奶,奶酪等高毛利乳制品,提升企业盈利能力;收购澳大利亚著名乳品企业贝拉米、Burra Foods,进一步推进蒙牛乳业发展的国际化战略。具体情况如表2所示。

表2 2010—2020年蒙牛乳业投资战略分析

(2)投资结果

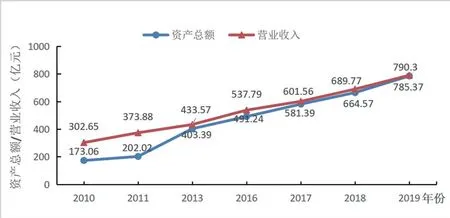

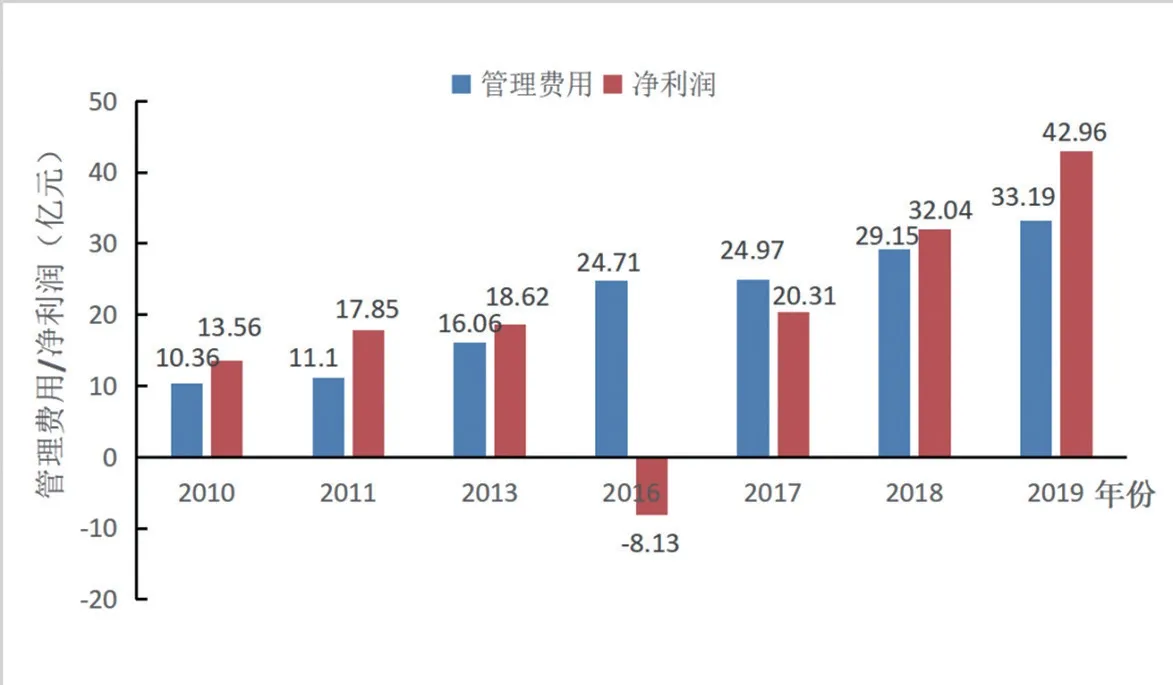

由图1和图2发现,蒙牛的资产总额、销售收入都较投资战略实施前显著提升,除2016年,净利润均保持着稳定上升的趋势;尽管管理费用也在不断增加,但管理费用的增长幅度小于净利润,说明蒙牛乳业在此期间的管理效率得到一定程度地改善。合理投资战略所带来的资源配置优化和管理效率提升为蒙牛乳业带来了较为明显的经济效益。所以,蒙牛乳业扩张型财务战略在投资方面的运用为其创造了可观的经济效益。

图1 2010—2019年蒙牛乳业投资战略实施后资产、收入变化趋势

图2 2010—2019年蒙牛乳业投资后费用利润对比

2.2.3 股利分析

根据蒙牛乳业分红公告归纳其近年来的分红状况(图3),发现蒙牛乳业发放股息在每年6月下旬,支付方式为现金或股票,且在2016年每股收益已经为负的情况下仍然坚持派息分红。蒙牛乳业的每股派息与每股经营现金流相比,分配的股息不高,因此可以推断蒙牛乳业坚持股利分配,并且是低股利分配的战略,符合扩张型财务战略的表现特征。

图3 2015—2019年蒙牛乳业的股利分配分析

3 蒙牛乳业扩张型财务战略下的效益分析

3.1 财务风险分析

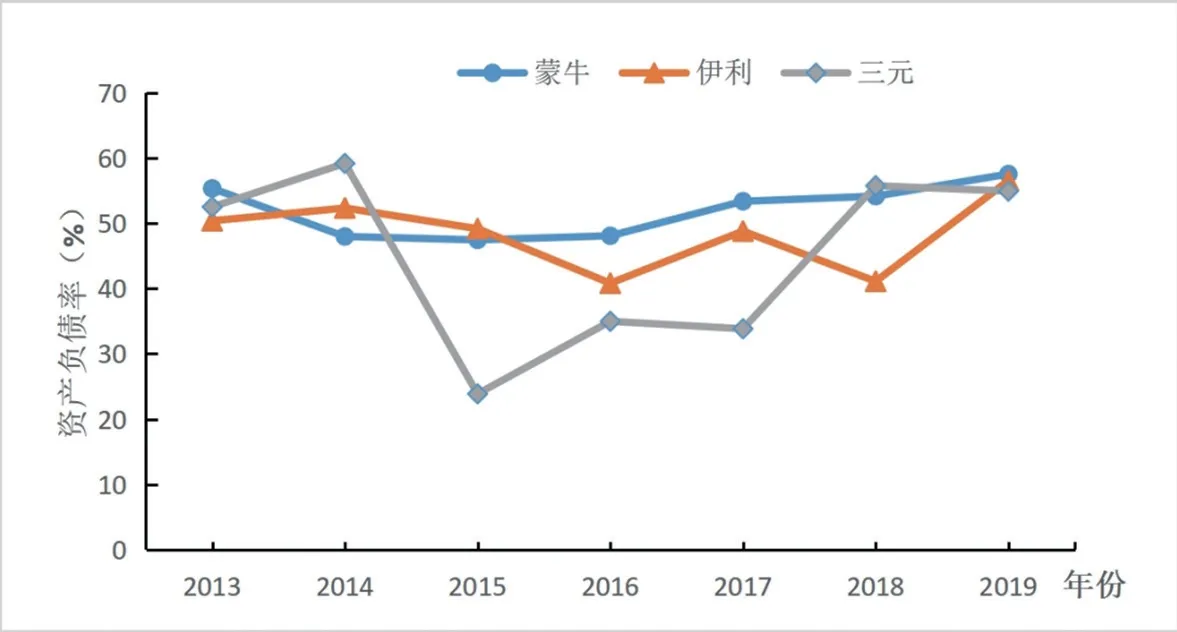

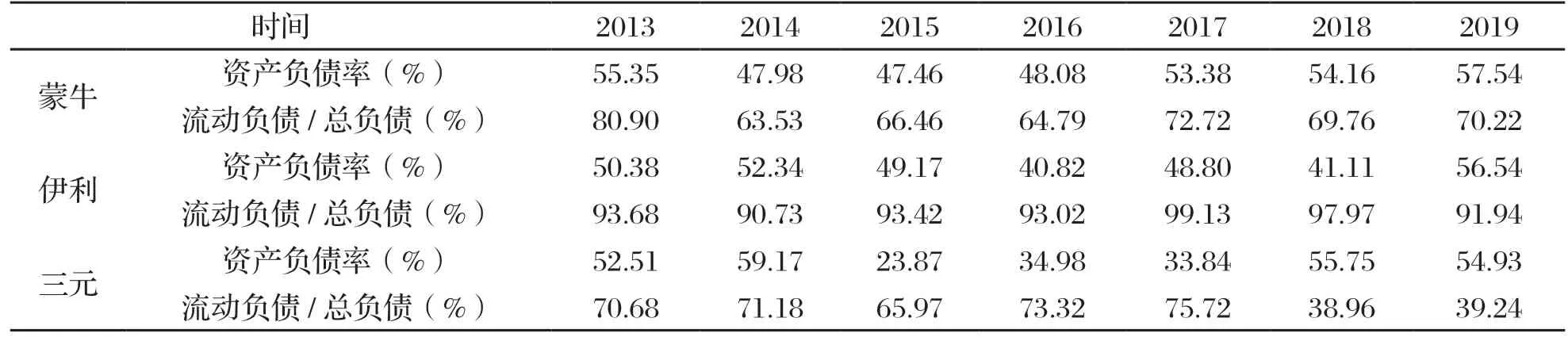

由表3可知,蒙牛乳业的资产负债率与行业内另两家企业,内蒙古伊利实业集团股份有限公司(伊利)和北京三元食品股份有限公司(三元)的资产负债率的差距并不显著,然而,由图4进一步观察,发现相较于伊利和三元,整体上蒙牛乳业的资产负债率仍处于相对较高的位置,变化趋势较为稳定。由此可以推断,蒙牛乳业运用了高负债的财务政策支持其高速发展,但因其流动负债占总负债的比重相对较低,财务风险水平得到较好的控制。

图4 三家乳品企业资产负债率对比

表3 2013—2019年三家乳品企业资产负债率对比表

3.2 盈利分析

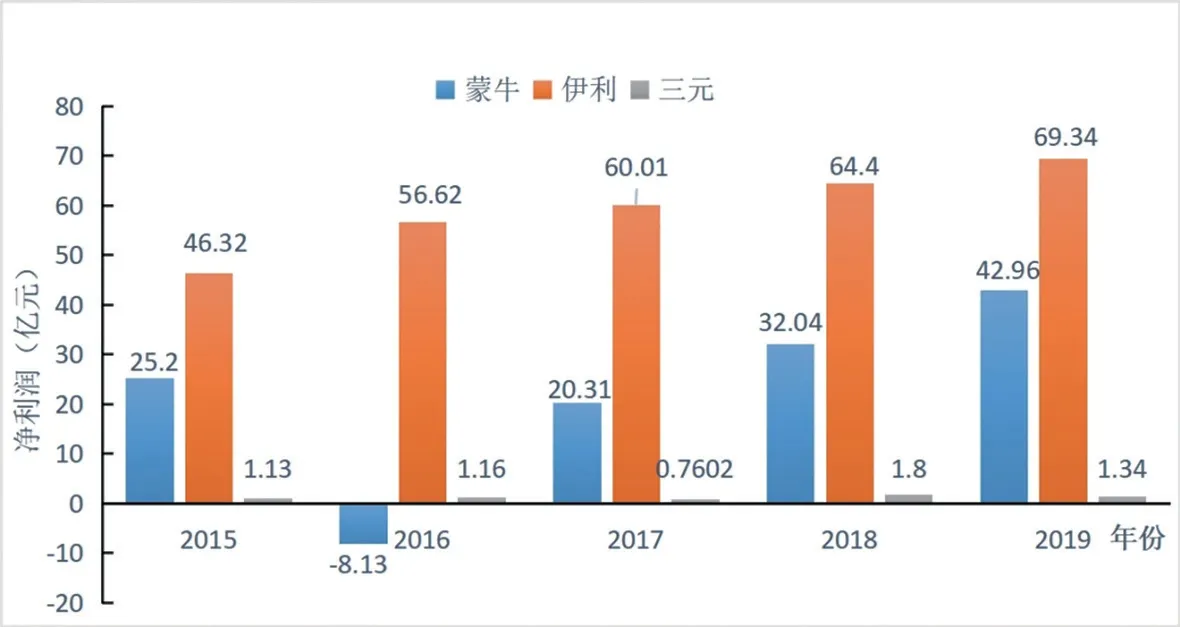

根据表4的数据显示,近五年蒙牛的平均资产收益率最高为15.11%、最低为-3.50%,基本呈上升趋势;而伊利的平均资产收益率均在23%~27%之间,趋势呈现平稳态势;三元则是三者间资产收益率最低的,均低于4%。从图5可以发现,虽然蒙牛乳业的利润一直都处于伊利之下,但从增长率看,除2016年亏损以外,蒙牛乳业的利润一直保持高速增长,呈现扩张状态。由此可知,蒙牛乳业扩张型财务战略运用的效益是明显的。

表4 2015—2019年三家乳品企业的收益率

图5 2015—2019年三家乳品企业的利润对比

4 结论

本文以蒙牛乳业为研究案例,探究蒙牛乳业在生命周期的发展期阶段对扩张型财务战略的运用。从蒙牛乳业的融资、投资、股利分配三个方面分析蒙牛乳业扩张型财务战略的运用,以及在高速扩张发展下的财务风险和盈利情况,发现基本与扩张型财务战略的特征相符,具体表现为“高负债、低收益、少分配”。近年来,蒙牛乳业通过扩张型财务战略的使用,实现了规模上的扩大和利润上的稳步增长,取得了一定的积极效果。蒙牛乳业扩张型财务战略的运用有助于其他企业意识到财务战略合理运用的重要性,了解到财务战略在企业整体战略实施中的核心作用:企业在发展期需要财务战略的支持,只有不同层次的战略协调运用,才可能使总体战略取得成功,最终实现企业的整体发展。