中国葡萄酒产业发展形势及市场需求特征分析

穆维松,吴晓倩,齐建芳,赵静静,冯建英

(中国农业大学信息与电气工程学院/农业农村部葡萄酒加工重点实验室,北京 100083)

葡萄酒产业有效连接了葡萄种植、葡萄酒酿造与营销、酒庄旅游、葡萄酒文化传播等全产业链,对于延伸产业链条、提高种植效益、推动三产融合、发挥农业多种功能具有重要作用。我国葡萄酒产业经历了本世纪初的快速发展期之后,进入产销下滑阶段。近两年,受新冠疫情和国际贸易的双重影响,面临着消费疲软、进口酒严重挤占市场份额、产业利润下滑等问题,进入深度调整期[1]。2021年6月,国务院批复建立“宁夏国家葡萄及葡萄酒产业开放发展综合试验区”[2],这是我国首个特色产业开放发展综合试验区,必将对我国葡萄酒产业发展产生深远影响。因此,有必要在新形势下系统分析我国葡萄酒产业发展的宏观产业环境,把握消费者的微观需求偏好,探索产业发展的方向与趋势,为我国葡萄酒产业的振兴和高质量发展提供决策建议。

1 我国葡萄酒产业发展的行业环境与形势分析

1.1 世界葡萄酒生产与消费形势

1.1.1 世界葡萄酒总体产消趋势分析

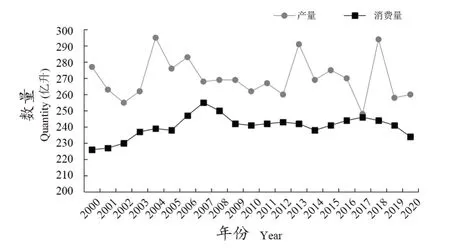

世界葡萄酒产业的发展形势是我国葡萄酒产业发展的宏观行业环境。从图1可以看出,近20年来全球葡萄酒产量波动频率与幅度增大,葡萄酒生产总量在248~295亿升。2017年受极端天气的影响,世界葡萄酒主产区产量均出现不同程度下滑,是近10年来葡萄酒产量最低的一年;随后2018年葡萄酒生产迅速恢复,几乎与产量最高的2004年持平,为近10年来的产量最高峰。2019—2020年,由于受到不利气候条件以及葡萄酒市场过剩的影响,全球葡萄酒的产量再次明显下降,两年几乎持平,较2018年减少34亿升。

与葡萄酒供给端的大幅波动相比,全球葡萄酒消费量整体波动相对平稳(图1)。2000—2007年葡萄酒全球消费量不断增加,2007年达到20年来葡萄酒消费量最高点,2008年有所下降,但消费量仍然处于高水平。2018年开始,葡萄酒销量进入持续下降通道,尤其2020年受到新冠肺炎疫情影响,全球葡萄酒消费量降至2003年以来的最低水平,全球葡萄酒消费形势不容乐观。

对比图1中的葡萄酒生产量和消费量曲线可以发现,从全球整体看葡萄酒生产供大于求的状况长期存在。从全球尺度来看,除2017年葡萄酒产量断崖下滑导致当年产消基本平衡外,其余年份均有10亿升以上的剩余,近两年产消剩余处于较低水平,延续了低库存状态。

图1 世界葡萄酒生产、消费情况动态与趋势Figure 1 Dynamics of world wine production and consumption

1.1.2 主要国家的葡萄酒产消形势分析

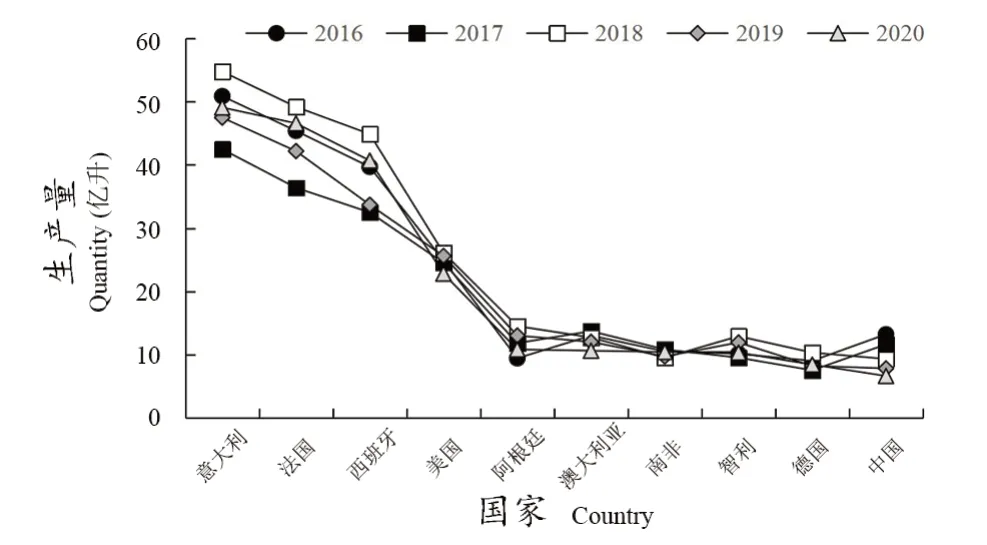

从主产国角度来看,2016—2020年各国葡萄酒产量的变化及差异比较大。世界前三大葡萄酒主产国均位于葡萄酒传统主产区—欧盟,如图2所示。意大利连续五年居葡萄酒产量首位,但年度间波动明显;法国和西班牙的葡萄酒产量变化趋势与意大利相仿,均在2018年达到生产量最高点。其余国家产量比上述三国明显降低,因此对全球产量的影响也相对较小,其中美国、澳大利亚、南非的产量波动相对平稳,阿根廷、智利两国产量小幅上升,德国小幅下降,中国葡萄酒产量降幅最大。

图2 2016—2020年世界主要葡萄酒生产国产量情况Figure 2 Changes in output in major wine producing countries from 2016 to 2020

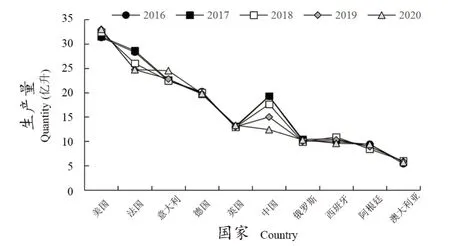

从消费来看,美国和欧洲各国仍然是全球葡萄酒主要消费市场。美国作为全球最大的葡萄酒消费国,2016—2020年葡萄酒消费量逐年上升;法国的葡萄酒消费量位居全球第二,但2016—2020年间葡萄酒消费量总体呈下降趋势;位居全球第三的意大利总体呈上升趋势;德国、英国、俄罗斯等欧洲国家葡萄酒的消费水平5年间比较稳定;中国作为重要的葡萄酒新兴市场,葡萄酒消费变化剧烈,2020年消费量比2016年降低了35.4%,显著影响了全球葡萄酒产业的消费端。

图3 2016—2020年世界主要消费国葡萄酒消费变动情况Figure 3 Changes of wine consumption in major consuming countries in the world from 2016 to 2020

1.2 中国葡萄酒产业发展形势分析

1.2.1 中国葡萄酒生产形势与趋势

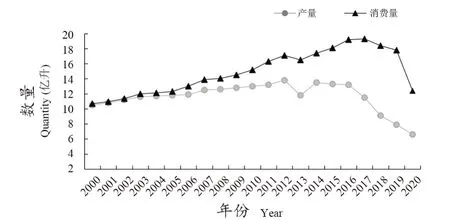

图4展示了2000年来我国葡萄酒的产量和消费量变动趋势。从生产端来看,2000—2012年中国葡萄酒生产处于持续增长期,但从2013年国内葡萄酒产业进入调整期,葡萄酒产量大幅下降。虽然其后2014年生产回暖,但没有改变中国葡萄酒产量的下降趋势,2015年开始中国葡萄酒生产进入持续下降通道,且从2017年开始进入大幅下跌期。分析其原因,主要是由于进口葡萄酒的冲击,加之国内消费环境的变化,导致国产葡萄酒销售遇阻、库存高企,酒厂的酿酒意愿下滑。2019年葡萄酒产量断崖式下跌,2020年产量跌至近20年来最低水平,不足最高产量水平的一半。

图4 中国葡萄酒产量、消费情况动态与趋势Figure 4 Dynamic and trend of China's wine production and consumption

1.2.2 中国葡萄酒消费数量趋势分析

中国葡萄酒消费量近年来也经历了大起大落。2000—2012年间,葡萄酒消费量曲线和生产量曲线走势基本一致,处于持续上升阶段,市场需求旺盛;2013年葡萄酒消费量出现短暂小幅下降,但2014年迅速强势恢复,且再次连续维持了4年的高速增长,至2017年葡萄酒消费量达到历史最高值;2018年和2019年葡萄酒的消费量小幅下降,且这一阶段消费量与生产量的缺口持续增大,到2019年达到最大值9.9亿升,产量只占国内消费量的44.4%,进口酒严重挤占了国产酒的市场份额。2020年新冠疫情进一步制约产业发展[3],葡萄酒消费量断崖式下跌,市场规模大幅缩减,行业利润受损严重。

2017年开始国内葡萄酒行业产能下降明显,进口葡萄酒在国内葡萄酒市场的占有率大幅增长。根据中国海关的统计数据,智利、澳大利亚、法国、西班牙、意大利为中国葡萄酒的主要进口来源地,进口酒受到市场的追捧,市场占比大幅增加,而国产葡萄酒的市场份额则不断萎缩。造成这一现状的原因是多方面的[4-5],例如葡萄酒行业品牌建设乏力[6]、市场竞争力弱[3]、市场营销体系不够成熟[7]、产业融合效益低下[8]等。

在当前国内葡萄酒产品普遍供过于求的情况下,葡萄酒市场已经由卖方市场转变为买方市场,国产葡萄酒企业应主动分析市场,把握消费者的消费特征和偏好,根据消费端的变化对生产端进行调整,才能吸引消费者,提高市场占有率。因此,下文将通过调研数据,挖掘我国消费者对葡萄酒产品的需求偏好,为生产端和供给侧的调整提供信息支撑。

2 我国消费者对葡萄酒的消费偏好特征

2.1 葡萄酒消费者调研概况

消费者作为现代市场的主体,其消费偏好和需求趋势会在很大程度上影响市场的走向,进而影响一个产业未来发展的方向[9]。为全面了解中国市场对葡萄酒的需求趋势,本团队于2020年组织开展了我国葡萄酒消费者购买行为及消费偏好专题调研,调研内容主要包括消费者对葡萄酒的购买行为、感官属性和外部属性的偏好、渠道选择及影响因素等。由于处于疫情防控期,本着减少流动和接触的原则,调研方式主要选择了网络调研,共发放问卷3621份,通过剔除填写不完整的问卷、重复问卷和非有效问卷,最终得到有效问卷3468份,样本有效率为95.77%。样本分布于全国33个省、直辖市、自治区,样本的人口统计学特征如表1所示。总体来看,样本量较大,具有较好的代表性,且能代表年轻一代的消费观念和习惯,可为研究葡萄酒市场未来的消费趋势做参考。

表1 调查问卷样本人口统计Table1 Questionnaire sample demographics

2.2 基于调研的葡萄酒消费偏好挖掘与分析

2.2.1 消费者对葡萄酒感官属性的偏好

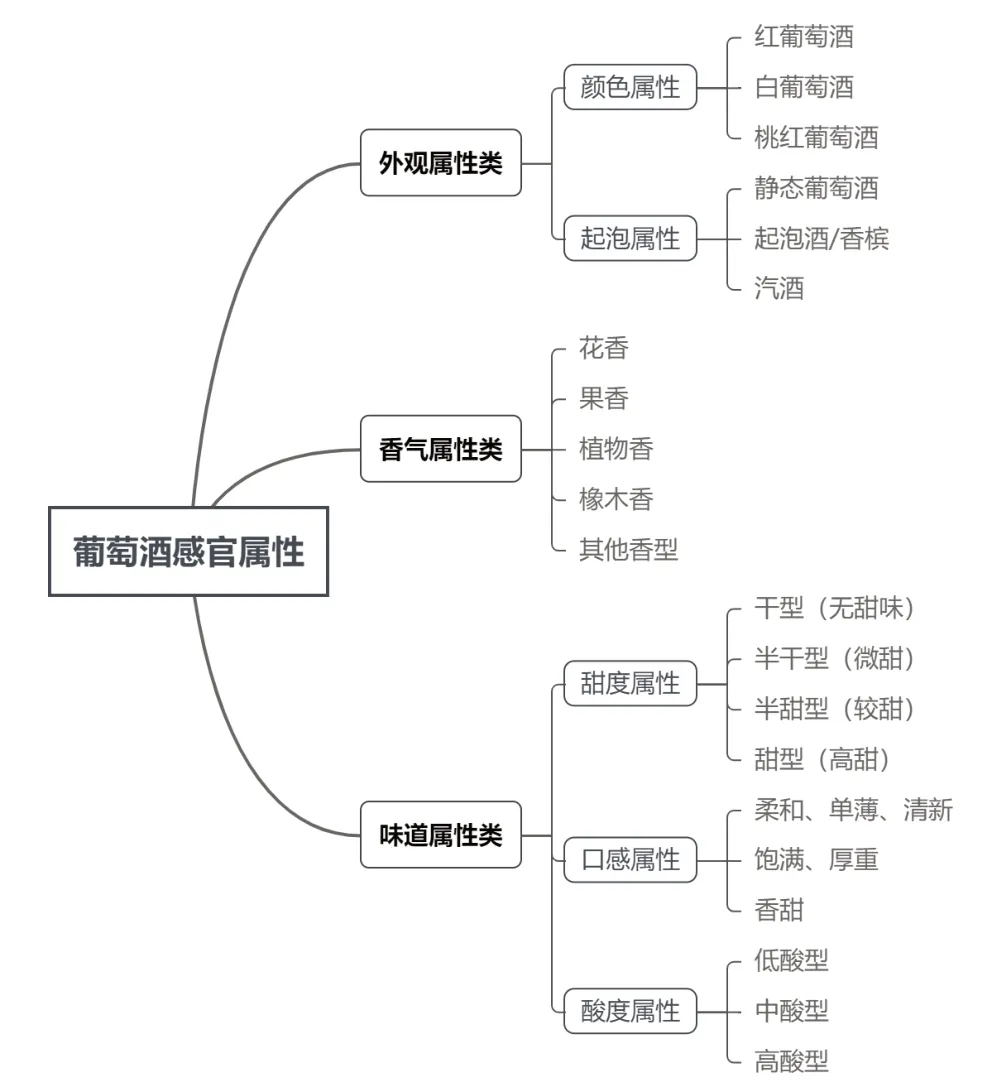

根据国内外相关文献阅读[10]并结合中国葡萄酒感官评价体系与国内葡萄酒领域专家教授的建议及我国用“色、香、味”评价食物的传统,本研究将其感官属性分为外观属性、香气属性、味道属性三类,分别调研了消费者对各感官属性的偏好。图5显示了本研究对葡萄酒属性及其类别的分类方法。

图5 葡萄酒感官属性分类Figure 5 Classification of sensory attributes of wine

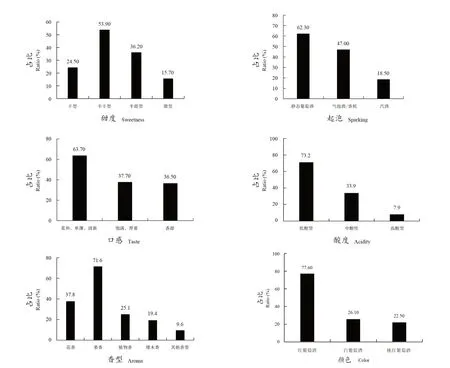

调研结果图6显示,我国消费者对葡萄酒感官属性的偏好呈现多样化特征(由于此部分为多选题,因而各选项占比之和不为1)。

图6 消费者葡萄酒感官属性偏好Figure 6 Consumer wine sensory attributes preferences

(1)葡萄酒颜色偏好。消费者对红葡萄酒接受度最高,占比77.6%,而对白葡萄酒与桃红葡萄酒偏好度相对较低,两者相差不大。

(2)葡萄酒甜度偏好。消费者对半干型(微甜)葡萄酒接受程度最高,占比超过50%;其次是半甜型(较甜)的葡萄酒,占比36.2%;偏好干型(无甜味)葡萄酒的消费者为24.5%;选择甜型(高甜)的消费者最少,仅为15.7%。可见,在中国的葡萄酒市场上,微甜和较甜的葡萄酒更受到消费者的喜爱,大多数消费者并不喜欢干型葡萄酒和过甜的葡萄酒。

(3)葡萄酒起泡类型偏好。超过一半的消费者(62.3%)偏好静态葡萄酒,47.0%的消费者倾向于选择起泡酒/香槟,18.5%的消费者偏好汽酒。

(4)葡萄酒口感偏好。63.7%的葡萄酒消费者偏好柔和、单薄、清新口感的葡萄酒,偏好饱满、厚重葡萄酒与香甜型葡萄酒的消费者占比也超过1/3,分别占比为37.7%与36.5%。

(5)葡萄酒酸度偏好。在酸度方面消费者倾向于选择低酸型葡萄酒,所占比例高达73.2%,偏好中酸型葡萄酒的消费者占约1/3,高酸型的偏好者更少。

(6)葡萄酒香型偏好。绝大多数消费者喜欢果香型的葡萄酒,约占比72.8%;其次是花香型葡萄酒,占比38.8%;喜欢其他香型的消费者较少。

随着我国进入消费升级的新阶段,国内葡萄酒市场正在发生转变[11],现有群体的消费层次和结构会出现变化,新兴的消费群体在不断加入葡萄酒市场,年轻一代消费者逐渐成为葡萄酒消费市场的主体[12],使得市场需求不断呈现新的特点和趋势。消费者对葡萄酒各项感官属性的偏好特征一方面反映了当前消费者喜爱的产品特征,另一方面也显示出葡萄酒市场需求的多元化[13]。我国消费市场庞大,消费者需求和偏好也呈现多样化和差异化,各种葡萄酒产品均有一定的受众群体[14],作为供给侧的葡萄酒企业应适应这种消费趋势,做好产品定位和市场细分,避免跟风发展和同质化,突出自己产品的特色,通过差异化提升竞争优势。

2.2.2 消费者对葡萄酒外部属性的偏好

葡萄酒的品牌、包装、价位、产地等外部属性能够帮助消费者表达自我,反映其身份、生活方式和社会地位等[13],因此外部属性也会显著影响消费者的购买选择[15]。另外,我国部分消费者的葡萄酒知识不足,依靠酒体感官属性评鉴葡萄酒品质的能力欠佳,很多消费者倾向于通过品牌、价格、产地(进口酒)等外部属性评判葡萄酒的优劣。因此,本部分从葡萄酒的包装形式、容量、不同消费场景下价格选择、品牌、进口属性(进口酒/国产酒)、生产方式(工厂酒/酒庄酒)等外部属性角度探索消费者的偏好。

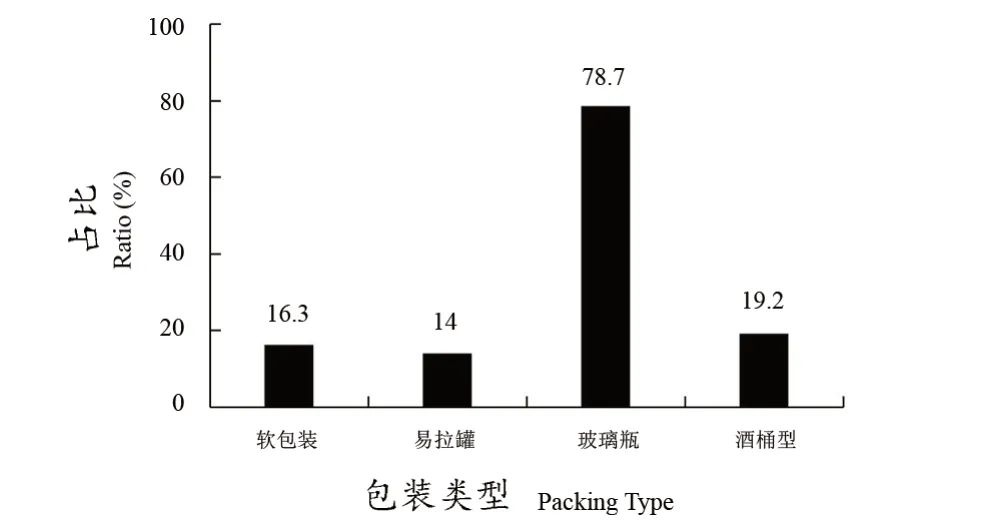

(1)包装形式。消费者最偏好的包装形式是玻璃瓶,占比为78.7%(图7);其次是酒桶型包装,而选择软包装与易拉罐偏好的消费者比例均在15%左右。

图7 消费者对葡萄酒包装形式的偏好Figure 7 Consumers' preference for wine packaging type

(2)包装容量。图8是消费者对葡萄酒单瓶容量需求呈现多样化特点,整体上消费者对中瓶(376~749 mL)葡萄酒的偏好最高,其次是小包装规格(375 mL),这与城市家庭规模偏小有一定关系。但目前市场上供应的葡萄酒规格以750 mL的大瓶为主,这反映出供给和市场需求之间存在一定偏差。

图8 消费者葡萄酒容量的偏好Figure 8 Consumers' preference for wine volume

(3)不同消费场景下的价格偏好(表2)。葡萄酒的消费目的主要包括社交、辅助餐饮和保健等,对应的场景有朋友聚会、在家自饮、宴请宾客等[16]。有研究表明,在不同的消费情景下,价格的相对重要性在统计学上存在显著差异[17],因而不同类型消费场景下,消费者对葡萄酒的价格选择有所不同[17]。本次调研分别从自饮型、宴请型、聚会型和礼品型4种不同消费情景分析消费者对葡萄酒价格选择偏好,并根据市场实际价格设置8个价格区间。调研结果显示,不同消费情景下我国消费者对葡萄酒价格的接受度确实存在着明显的差异,这进一步证明了应用场景与价格选择的强关联性。在自饮情景下,消费者对葡萄酒价格接受度最高的是101~150元(均指每瓶750 mL,下同),明显偏好中、低等价位的酒;聚会用酒接受度最高的价格区间是151~200元,高于自饮用酒;而宴请场景下,接受度最高的价格区间集中在201~400元;对于礼品型葡萄酒,选择401元以上价位的样本比例明显增加,反映出消费者对礼品型消费具有较高的价格耐受力。

表2 不同消费场景下消费者对葡萄酒价格属性偏好占比Table 2 Consumers' preference share for wine price attributes under different consumption scenarios%

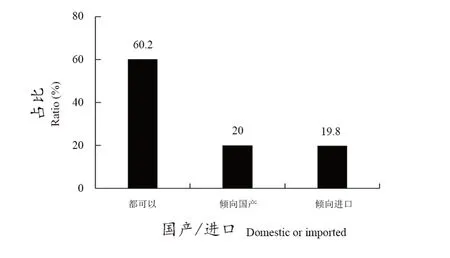

(4)进口酒与国产酒偏好。图9调研结果显示,大多数消费者(占调查比例60.2%)并不介意葡萄酒是国产还是进口,偏好国产酒的消费者(20%)略高于喜欢进口酒的消费者(19.8%)。这给国产葡萄酒传递了一个乐观的信号,随着消费领域“国潮热”的兴起,国产葡萄酒品牌更能契合广大消费者的价值认同和情感诉求,只要国产葡萄酒注重品质提升和满足市场需求,消费者对国产葡萄酒信任度和偏好将进一步提升,市场份额被进口品牌严重挤占的情况将会得到扭转。

图9 消费者对进口酒与国产酒的偏好Figure 9 Consumers' preference for imported and domestic wines

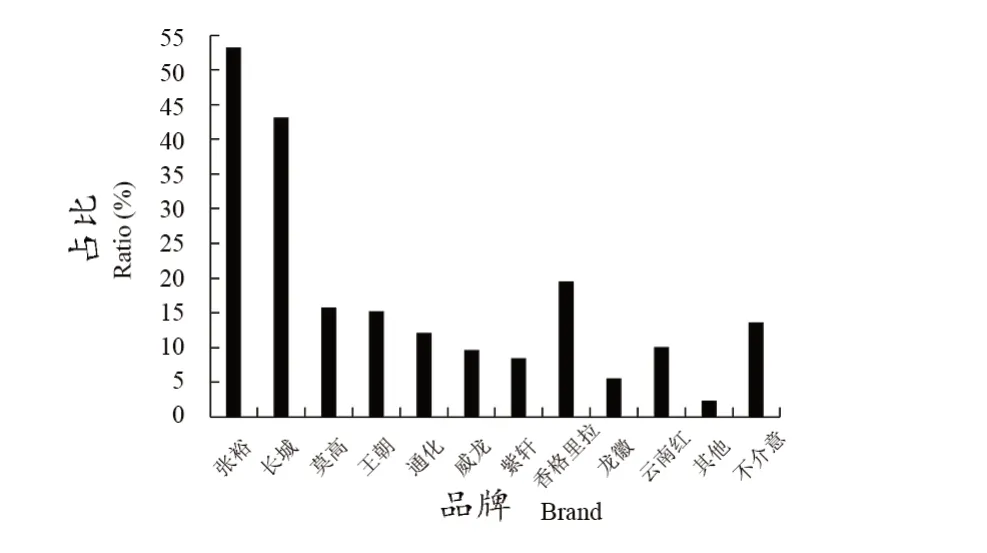

(5)国产品牌。调研选取了目前市场上常见的葡萄酒国产品牌(图10),要求被调研者至少选择1个自己最喜爱的葡萄酒品牌。结果显示,消费者更倾向于购买知名品牌的葡萄酒。因此,作为国内知名葡萄酒品牌的张裕、长城是大多数消费者的选择,这也是葡萄酒领域具有全国影响力的两大品牌;而香格里拉、莫高、王朝、通化、云南红等品牌在区域性市场具有较好表现,消费者的熟悉度和偏好度明显降低;同时还有14.2%的消费者表示自己不介意葡萄酒品牌,显示相当比例的消费者对葡萄酒消费呈现随意性特点。

图10 消费者国产葡萄酒品牌的偏好Figure 10 Consumers' preference for domestic wine brands

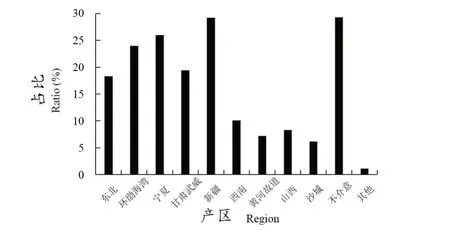

(6)国内产区。调研选取了我国现有的葡萄酒产区,请消费者选择自己喜欢的前三个产区。图11结果显示,在各大产区中,消费者最偏好的前三个是新疆、宁夏以及环渤海湾产区,分别占比29.2%、26.2%和23.3%,这些产区是酿酒葡萄主要种植区,知名度较高,所以消费者认知度高、购买意愿强;其次是东北产区和甘肃的武威产区,分别占比18.3%和19.4%;其余产区占比均在15%以下。另外,还有特别醒目的一个特点,自陈“不介意产区”的消费者比例高达29.3%,这应该与当前消费者关于葡萄酒知识储备不足、缺少对葡萄酒产区的了解有关,因此在选择购买时随意性较大。

图11 消费者葡萄酒国内产区的偏好Figure 11 Consumers' preferences of wine regions in China

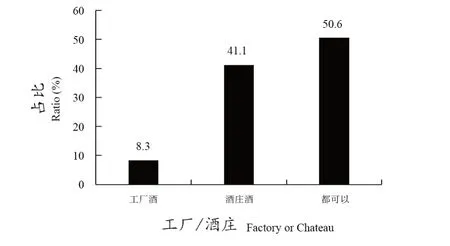

(7)工厂酒与酒庄酒偏好。图12调研结果显示,50.6%消费者并不不介意所购买的葡萄酒是工厂酒还是酒庄酒,进一步印证了消费者选购葡萄酒的随意性;有41.1%消费者倾向于酒庄酒,只有8.3%的消费者明确偏好工厂酒,这对以酒庄酒为主的宁夏贺兰山东麓产区具有一定的利好。

图12 消费者对工厂酒与酒庄酒的偏好Figure 12 Consumers' preference for factory wines and chateau wines

2.2.3 消费者购买葡萄酒的渠道偏好

根据学者们对葡萄酒线上、线下销售渠道的划分标准[18-19],结合葡萄酒销售渠道的实际情况,本研究调研了消费者对葡萄酒销售渠道的偏好。图13所示,综合超市/商场、葡萄酒专卖店是消费者接受度最高的渠道,其次是电商平台尤其是综合电商品牌旗舰店和综合电商个体商铺,愿意在以上电商渠道购买的消费者占比分别为63%与61%,显示出赶超传统线下渠道的趋势。总体来看,消费者对多个渠道均表示了较高的偏好度,显示消费者多渠道购买葡萄酒的现象很普遍。O2O电商的经营范围主要为餐饮线上下单、线下配送,娱乐场所主要销售啤酒、鸡尾酒等酒种,葡萄酒在这类渠道渗透率不高,因此葡萄酒消费者对这两类渠道的偏好度较低。

图13 消费者对葡萄酒购买渠道的偏好Figure 13 Consumers' preference for wine purchasing channels

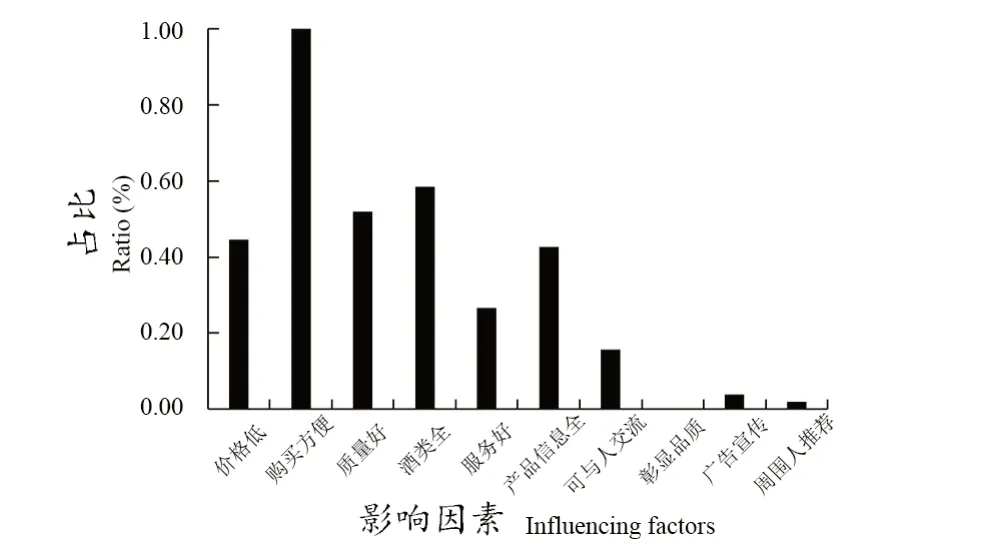

为探究消费者对葡萄酒购买渠道的偏好规律,从渠道的便利性、价格、服务、营销等几个方面开展分析[20-21],拟探索消费者选择各个购买渠道的原因。调研结果显示(图14),便利性是消费者在选择购买渠道时最重视的因素,因而认为便利店、综合超市/商场以及综合电商品牌旗舰店在便利性上远优于其他购买渠道。其次是考虑渠道酒类是否齐全和售卖的产品质量,对葡萄酒品类和质量有一定要求的消费者会选择专卖店渠道。此外葡萄酒价格低和产品信息齐全也是众多消费者关注的主要因素,因此各营销渠道要完善产品信息、保证质量、稳定价格。

图14 消费者葡萄酒购买渠道选择的影响因素Figure 14 Influencing factors of consumers' choice of wine purchasing channels

3 结论与建议

在中国葡萄酒行业进入深度调整期的大背景下,葡萄酒企业面临优化产品结构、提升产品品质、调整营销方式、契合消费市场、吸引消费者等诸多挑战。本研究首先系统分析了我国葡萄酒产业发展的国际环境和行业形势,其次基于消费者调研挖掘了国内消费者对葡萄酒的消费偏好,得到以下主要结论,并对产业发展提出建议。

(1)从全球葡萄酒产业大环境来看,目前世界葡萄酒生产量和消费量均处于历史低位,主产国位次相对稳定,欧美国家是消费主力。中国葡萄酒产消形势同样不容乐观,生产量和消费量均出现大幅下跌,且进口酒占据了葡萄酒消费市场一半以上份额,行业进入深度调整阶段。部分企业会在调整中被迫离场,产业规模受损,但也会使品质优良、营销对路、具有较强市场竞争力的企业脱颖而出,行业步入内涵式发展阶段。

(2)葡萄酒消费群体的变化带来新的消费特征与趋势,消费者对葡萄酒产品的感官属性需求逐渐显现出多元化、差异化的需求趋势。红葡萄酒虽然仍然最受消费者喜欢,但白葡萄酒和桃红葡萄酒的偏好者比例也逐渐上升;在含糖量、二氧化碳含量、口感、酸度以及香型方面,超过50%的消费者更愿意消费半干型(微甜)、静止、柔和清新、低酸度、果香型的葡萄酒。我国很多葡萄酒消费者并不具备专业的葡萄酒知识,且饮用量偏少,尤其是年轻消费者在消费行为上具有求新、随意、易变、追求感官享受等特点,因而对起泡酒、冰酒、甜红这类偏甜口感和有令人愉悦香味的葡萄酒更容易被接受。消费端的改变将倒逼生产端的变革,我国葡萄酒行业应该关注到这种变化,主动进行供给侧改革,做好市场细分,按照市场需求调整产品结构,提高产品的市场份额和竞争力,满足消费者的多样化需求。

(3)消费者对葡萄酒外部属性的偏好体现出小型化、随意化以及价格偏好场景化等特点。目前市场销售的各类葡萄酒均以750 mL的常规大包装为主,而消费者出于家庭规模小、酒质保持等方面的考虑,对中小型包装规格的葡萄酒有明确的需求,建议增加小容量玻璃瓶包装规格的供给,丰富消费者的选择;消费者对价格的倾向则与消费应用场景明显相关,相对礼品和宴请型消费,消费者自饮时更加偏好中、低价位的葡萄酒,因此酒商要聚焦葡萄酒主流价格带,设置合适的定价策略,将酒款的主要消费场景与定价区间相关联,使各系列产品市场价格体系保持稳定和平衡。虽然较多消费者偏好购买新疆、宁夏 、环渤海湾产区和张裕、长城等国内一线品牌的葡萄酒,但相当大比例消费者表示不介意葡萄酒产区、品牌,不介意是进口酒还是国产酒,不介意是工厂酒还是酒庄酒,表现出消费者葡萄酒知识的缺乏和消费的随意化。

(4)葡萄酒主要销售渠道呈现线下传统渠道和线上综合电商并重局面。传统渠道的综合超市/商场与葡萄酒专卖店、以及电商渠道下的综合电商平台均为消费者喜爱的购买渠道,购买便利性、酒类多样性以及质量可靠性是消费者最重要的渠道选择依据。在提升产品品质、调整产品结构之外,国内葡萄酒企业不断完善营销渠道,分析传统线下营销渠道、线上电商平台的销售数据及变化,及时调整和完善渠道建设;关注线上线下融合营销渠道、线下体验式营销等新型营销渠道。